Неверные данные

А что же делать, если, к примеру, нужно осуществить оплату детского сада, а КБК, который был введен с квитанции, не подходит? Ведь это чревато последствиями, если терминал пропустит неправильный номер. Деньги просто уйдут на другой счет, могут возникнуть проблемы из-за просрочки платежа. В таком случае лучше, если ошибка обнаружится как можно быстрее.

Если платеж прошел, нужно сразу обратиться в организацию, в которую перечислялись деньги. Написать заявление на уточнение платежа или на розыск.

В зависимости от структуры органа, заявление подается в произвольной форме. Желательно к нему приложить чек с оплатой по неправильным реквизитам. Если ошибка была обнаружена до совершения платежа, тогда нужно просто обратиться в организацию и узнать код или зайти на сайт этого органа.

Заявление об уточнении платежа государственный орган должен принять в течение десяти дней с момента подачи. Когда этот срок пройдет, необходимо будет взять в налоговой документ о бюджетном расчете, чтобы убедиться, что деньги были зачислены на правильный КБК.

Вот такие меры нужно предпринять, если неправильно указан КБК в квитанции. Но принять их нужно, чтобы избежать уплаты штрафа за несвоевременное зачисление средств.

Пример анализа структуры КБК

Поскольку новые КБК появляются довольно редко, обычно понимание структуры уже существующих кодов позволяет разбираться практически во всех возможных случаях. А знание общих правил позволяет сориентироваться даже новичку в этом деле.

Рассмотрим на примере транспортного налога, в котором данные цифры анализировать очень удобно. Всего в последовательности содержится 20 цифр. Предположим, они будут иметь следующий вид:

182 1 06 04011 02 1000 110.

Рассмотрим порядок цифр и их назначение подробнее. Всего можно подразделить строку на четыре блока: административный, доходный, программный и классифицирующий.

Административный блок

Первые три цифры формируют так называемый признак администратора поступлений. Идущие в примере цифры «182» обозначают налоговый сбор. Взносы, которые идут во внебюджетные фонды, имеют другие коды. Например, «393» для Фонда социального страхования, а «392» — для Пенсионного фонда и Фонда обязательного медицинского страхования.

Доходный блок

В блок доходов включаются несколько информационных сообщений сразу. Первое из них выражено одной цифрой и обозначает вид поступления платежа. Так, цифра «1» значит, что он пришёл в виде налога, «2» — что пришёл в виде безвозмездного поступления, «3» — от бизнеса, и так далее.

От первого знака отделены ещё два, которые образуют подгруппу дохода, то есть обозначают, на какие цели предназначается данное денежное поступление. Это два знака, которые могут обозначать следующее:

- 01 — налог на прибыль и подоходный налог;

- 02 — налог или сбор на социальные нужды;

- 03 — налог на продукцию (товары или работу;), реализуемую на территорию РФ;

- 04 — налог на товар, ввезённый на территорию РФ;

- 05 — налог на совокупный доход;

- 06 — имущественный налог;

- 07 — налог на использование природных ресурсов;

- 08 — госпошлина;

- 09 — задолженность по отменённому налогу, сбору или любому другому обязательному платежу;

- 10 — доход от внешней экономической деятельности;

- 11 — доход от пользования государственным и муниципальным имуществом;

- 12 — платёж при использовании природных ресурсов;

- 13 — доход от оказания платных услуг;

- 14 — доход от продажи активов (материальных и нематериальных);

- 15 — административный платёж или бор;

- 16 — штраф, санкция, деньги на возмещение ущерба;

- 17 — другие доходы неналогового характера;

- 18 — бюджетный доход РФ от возврата остатка от субвенций и субсидий за прошлые годы;

- 19 — возврат субвенций и субсидий за прошлые годы.

Если цифра группы — не «1» (налог), а «3» (бизнес), то подгруппа будет иметь другое значение, а именно:

- 01 — доход от собственности по деятельности, приносящей доход (предпринимательской или любой другой);

- 02 — рыночная продажа продукции;

- 03 — безвозмездное поступление от деятельности, приносящей доход (предпринимательской или любой другой);

- 04 — целевое отчисление от государственной или муниципальной лотереи.

Также в данный блок входят группа и подгруппа (соответственно две и три цифры подряд). Следующий элемент определяет код бюджета и состоит из двух цифр, обозначаемых так:

- 01 — федеральный бюджет;

- 02 — бюджет субъекта федерации;

- 03 — местный бюджет;

- 04 — бюджет городского округа;

- 05 — бюджет муниципального района;

- 06 — бюджет ПФР РФ;

- 07 — бюджет ФСС РФ;

- 08 — бюджет ФФОМС РФ;

- 09 — бюджет ТФОМС;

- 10 — бюджет поселения.

В рассматриваемой последовательности «1» — это группа, «06» — это подгруппа, «04» — это статья, «011» — подстатья, а «02» — это элемент.

Программный блок

Несколько цифр, идущих подряд в этом блоке, означают программу или подпрограмму, то есть вид платежа. Обозначается это следующим образом:

- 1000 — налоги и сборы;

- 2000 — проценты и пени;

- 3000 — штрафы.

Классификационный блок

Последние три цифры кода классифицируют экономическую деятельность в соответствии с Бюджетным кодексом РФ. Обозначение проводится следующим образом:

- 010 — налоговый доход;

- 151 — поступление из другой бюджетной системы РФ;

- 152 — перечисление от международной организации или от правительства иной страны;

- 153 — перечисление от международной финансовой организации;

- 160 — взнос или отчисление на социальные нужды;

- 170 — доход от операций, проведённых с активами;

- 171 — доход от переоценка активов;

- 172 — доход от реализации активов;

- 180 — прочие виды дохода;

- 410 — уменьшение стоимости основных средств;

- 420 — уменьшение стоимости активов, которые не были созданы;

- 440 — уменьшение стоимости материальных запасов.

Таким образом, можно довольно легко структурировать и проанализировать любой КБК. Во-первых, это позволяет самостоятельно, без посторонней помощи, определить назначение денежных средств. Во-вторых, именно это позволяет избегать ошибок при заполнении отчётной и прочей документации.

Особенности кода

Не стоит думать, что организации по собственному разумению присваивают себе КБК. Что это такое, подробно описывает Бюджетный кодекс РФ, а конкретно — глава 4. А порядок построения кодов и критерии их присвоения разъяснены в российского Министерства финансов. Словом, реквизит это очень серьезный, а состав его строго регламентирован.

Из чего состоит КБК

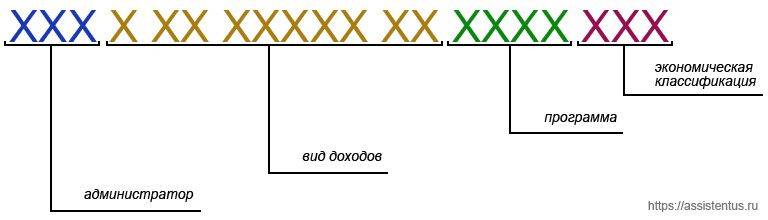

Согласно установленному стандарту, бюджетный классификатор должен состоять из 20 цифр. Внутри эта последовательность делится на четыре неравные группы, каждая из которых несет в себе определенную смысловую нагрузку.

- Три начальные цифры определяют счет получателя, аккумулирующий поступления по платежам данной категории.

- Следующие 10 символов обозначают доходную группу платежа, т. е. тип дохода, который возникнет у получателя после его поступления.

- Далее идут 4 цифры, в которых закодировано назначение платежной операции (штраф, пошлина, налог и т. д.).

- Последние три знака используются для обозначения хозяйственной группы платежа (например, социальные поступления).

Расшифровка кода в реквизитах банка

Как проще запомнить КБК? Что это такое в реквизитах мы уже выяснили. А теперь, для простоты запоминания, приведем несколько наиболее востребованных плательщиками комбинаций.

| Номер группы символов | Состав группы | Расшифровка |

| 1 — административная | 392 | УПРФ |

| 1 – административная | 182 | УФНС РФ |

| 1 – административная | 393 | Соцстрах |

| 2 группа, 1 цифра | 1 | Доходы |

| 2 группа, 1 цифра | 2 | Безвозмездные платежи |

| 2 группа, 5 и 6 цифры | 01 | Налог на доходы физлиц |

| 2 группа, 5 и 6 цифры | 02 | На соцнужды |

| 2 группа, 5 и 6 цифры | 06 | Налог на имущество |

| 2 группа, 5 и 6 цифры | 08 | госпошлина |

| 2 группа 12 и 13 цифры | 01 | Федеральный бюджет |

| 2 группа 12 и 13 цифры | 02 | Региональный бюджет |

| 2 группа 12 и 13 цифры | 03 — 05 | Муниципальный бюджет |

| 2 группа 12 и 13 цифры | 06 | Пенсионный фонд |

| 2 группа 12 и 13 цифры | 07 | Соцстрах |

| 4 группа | 110 | Налоги |

| 4 группа | 120 | От собственности |

| 4 группа | 130 | За оказание услуг |

| 4 группа | 150 | Безвозмездная выплата |

Неправильный КБК в платежке: что делать

Вообще, статьей 45 Налогового кодекса России установлено, что если даже платежное поручение было неправильно заполнено, это не основание полагать, что оплата не была проведена. Тем не менее фактически за некорректное заполнение КБК в платежке предприятиям приходится проплачивать пени и штрафы.

Это происходит потому, что данные не могут сразу проверяться контролирующим органом, и финансовые операции на счете некоторое время не могут быть диагностированы. Неверный КБК в платежке остается, а плательщику начисляется недоимка, как будто налог вовремя не уплачен. Как исправить эту проблему? Существует два основных варианта:

- Прийти в банковское учреждение и попросить подтверждение о перечислении налоговых отчислений в установленный срок.

- Подать заявление на уточнение платежа. К нему нужно приложить квитанцию или справку, что платеж был сделан.

Налоговые органы получат информацию, что налог был оплачен вовремя, хоть и с ошибкой в коде, и вычтут начисленные штрафные санкции.

Шифры и их понимание

Рассмотрим более детально, что такое КБК, расшифровка кода и особенности его оформления.

В бюджетном кодировании имеется 20 цифр. По разрядам они разделены на целых 4 блока с информацией. Это административный элемент, доходная часть, а также классифицирующий и программный компоненты.

Раздел административного назначения

Здесь фигурирует главный администратор, это адресат, получающий в свое распоряжение определенную сумму денежных средств. Например, в случае с налоговыми выплатами на практике применяется комбинация со знаками «182», если перечисляются взносы в области страхования, то комбинация представлена рядом из «393», если это специальные отчисления в фонд пенсии – «392».

Доходный элемент

Мы уже выяснили, что структура КБК является достаточно сложной, в блоке доходов имеется несколько числовых элементов – подгрупп.

- В качестве первой указанной цифры выступает вид и тип дохода. То есть платеж, представленный в форме налога, представлен как «1», что касается безвозмездных сумм денег, они отмечены «двойкой», если это средства, поступившие от ведения предпринимательской деятельности, то это «3».

- Последующие цифры имеют отношение к тому, какое у платежа общее и основное назначение, а именно – подгруппа доходов. Например, если имеют место быть налоги на доходную часть, то они составляют 01, комбинация 06 – имущественные налоги, 08 – государственные пошлины.

- После этого отмечается статья, которая имеет 2 знака и подстатья с 3 цифрами.

- Последняя область имеет основной опцией определение того или иного уровня бюджета на основании полученной информации.

Итак, как узнать КБК организации – этот процесс является весьма последовательным и сложным, однако достичь желаемого результата вполне возможно.

Блок программного характера

Данный элемент представлен цифровым кодом, который имеет 4 знака, а также именуется как «программа» или «подпрограмма», благодаря чему осуществляется детализация вида платежа, поступающего в доходную часть общей казны. Если речь идет о налогах и сборах, наблюдается обозначение «2000».

Раздел классификации

Это последняя область КБК. Здесь есть три цифры, которые способствуют соотнесению платежа с кодом на основании классификации деятельности. 110 – значит поступления в налоги, 160 – отчисления социального характера и так далее.

Владея информацией о базовых принципах сопоставления кода, можно подсчитать, сколько цифр в КБК, а также узнать определенные данные, необходимые для перевода платежей.

Почему меняются коды бюджетной классификации?

Это крик души подавляющего большинства предпринимателей: насколько было бы проще, будь эти коды едиными и установленными раз и навсегда. Но Министерство финансов практически каждый год вносит в КБК те или иные изменения. У предпринимателей и бухгалтеров далеко не всегда есть возможность вовремя отслеживать новшества и исправлять указанные КБК, особенно ярко это проявляется в отчетные периоды. Ответственность за неверно указанный код лежит целиком на плечах бизнесменов, часто выливается в непредвиденные траты и хлопоты по исправлению ошибки и доказательствам своей правоты.

Существуют различные версии, которые выдвигают предприниматели и никак не комментирует Минфин и Минюст.

- Чем больше поступлений прошли по неверным КБК, тем больше средств на некоторое время окажутся «подвешенными» как невыясненные. До исправления ошибок их можно использовать на неблаговидные цели, а в масштабах страны это огромные суммы.

- Дополнительное наполнение бюджета путем начисления штрафов и пеней за «просроченные» платежи, которые прошли по уже недействующему КБК. Доказательство своевременности оплаты достаточно хлопотное.

- Несогласованность действий Минфина, присваивающего коды, и Минюста, утверждающего их.

- Поскольку КБК напрямую «привязаны» к государственному сектору, любые изменения внутри соответствующих структур, поступление новых директив и т.п. ведут за собой и смену кодирования.

К СВЕДЕНИЮ! Есть мнения, что, поскольку это кодирование – внутреннее дело казначейства, то и производиться оно должно им, а не налогоплательщиками. Код КБК могут присвоить сотрудники банка на основании указанных данных о получателе и назначении платежа, либо сотрудники казначейства при его получении. Тем не менее, на сегодня дополнительный труд по кодированию возложен на плечи плательщиков, уклониться от него они не могут, а значит, остается только соблюдать действующие требования и быть в курсе последних новаций.

Что значит КБК?

Аббревиатура КБК означает код бюджетной классификации. Перечисление платежей на счета государственных структур непременно связано с этим реквизитом. Бюджетной классификации посвящена глава 4 Бюджетного Кодекса Российской Федерации.

Критерии присвоения КБК, их построение определяет Министерство финансов РФ в приказе №65н. Ежегодно в приказ вносятся изменения, добавляются новые коды, меняются старые. Ответственность за правильное применение реквизитов КБК лежит на плательщике. Рекомендуется периодически проверять актуальность кодов на текущий период. На всей территории России действуют единые реквизиты.

В соответствии с действующей классификацией кодируются:

- доходы, поступающие в бюджет;

- бюджетные расходы;

- финансовые источники для снижения бюджетного дефицита;

- операции сектора госуправления.

Предприниматели и физические лица чаще всего пользуются реквизитами кодов бюджетных доходов при перечислении:

- налогов — НДФЛ, НДС, на имущество;

- страховых взносов — в ФСС, ФНС, ПФ;

- госпошлины;

- штрафов.

Реквизит КБК бюджетных расходов в основном используется государственными структурами, напрямую работающими с бюджетом.

Для чего нужен?

КБК — обязательный реквизит перечисления платежей в бюджеты всех уровней. Перечисление осуществляется в банке при помощи платежных документов установленной формы. В платежном поручении по форме 0401060 для записи реквизита КБК предусмотрено специальное поле 104.

Значение реквизита КБК в платежном поручении — указать, в какой государственный орган направлен платеж, вид оплаты — налог, штраф, страховой взнос, пени и другие сведения. Без указания в платежном поручении КБК невозможно осуществить платеж в бюджет государства.

При отсутствии в поле 104 комбинации цифр реквизита последует отказ оператора банка на проведение операции. КБК облегчает работу государственных органов по сбору и учету бюджетных платежей, помогает контролировать правильность перечислений, погашение задолженностей. Научившись читать шифр реквизита, можно узнать массу сведений о платеже и его назначении.

КБК способствует:

- быстрому и четкому формированию бюджетов всех уровней — федерального, регионального, муниципального;

- облегчает проверку исполнения бюджетов субъектов федерации;

- благодаря кодированию повышается уровень финансовой отчетности.

Система шифров позволяет проводить сравнительный анализ доходной и расходной части бюджетов.

Возникла проблема? Позвоните юристу:+7 (499) 703-46-28 +7 (812) 309-76-23

Из чего состоит?

КБК представляет собой линейку последовательно расположенных 20 цифр. Каждая цифра реквизита имеет определенное значение. Зная расшифровку можно определить назначение платежа и адрес его поступления.

Существуют следующие составляющие кода:

- первый блок цифр – административный. Под первыми тремя цифрами скрываются главные администраторы поступающих платежей. В их роли выступают государственные структуры, осуществляющие функции по сбору, распределению и контролю денежных средств:

- Пенсионный фонд РФ – зашифрован тремя знаками 392;

- Налоговая служба РФ – 182;

- Фонд социального страхования РФ — 393;

- другие государственные органы со своими кодами.

- следующий блок знаков с 4-го по 13-й – доходный, разделен на несколько частей:

- четвертая от начала цифра шифрует вид доходов — «1» – доходы и «2» — безвозмездные платежи;

- назначение платежей можно узнать по 5 и 6 цифре в реквизите КБК:

- налог на доходы физических лиц присутствует как сочетание цифр 01;

- на социальные нужды – 02;

- налог на имущество – 06;

- государственная пошлина – 08;

- 7-я и 8-я цифры реквизита сообщают о статье дохода;

- 9-11 элемент кода соответствуют подстатье дохода;

- 12-13 знак свидетельствуют об уровне бюджета:

- федеральный – 01;

- региональный – 02;

- муниципальный – 03, 04, 05;

- Пенсионный фонд – 06;

- ФСС – 07;

- цифры с 14-й по 17-ю шифруют программу, детализирующую платежи:

- налоги и сборы – 1000;

- пени — 2000;

- штрафы – 3000;

- последние три цифры с восемнадцатой по двадцатую означают экономический вид поступления дохода:

- 110 — налоговые;

- 120 — от собственности;

- 130 – оказание услуг;

- 150 — безвозмездные выплаты.

Следует внимательно относиться к вписыванию цифр, в обратном случае платеж не дойдет до получателя.

Расшифровка и обозначение КБК

Многие граждане задумываются: для чего создана единая система КБК, где применяется, где взять реквизиты. В нашей статье мы сегодня постараемся ответить на такие интересующие и часто задаваемые вопросы:

- КБК что это?

- Расшифровка реквизитов КБК на банковских отделениях.

- Где узнать нужный код.

Статья предназначена для людей, которые не знают: как расшифровывается аббревиатура КБК в реквизитах, где находится, что обозначают указанные цифры. Данное значение фигурирует в области финансов, налогообложений. На самом деле разобраться с кодами не сложно, стоит только попробовать, либо обратится в кассу к менеджеру любого банка.

Аббревиатура КБК – код бюджетной классификации. Каждая цифра в коде имеет свою последовательность, несет в себе информацию о назначении вашего платежа, а также о получателе.

Каждый плательщик непременно должен знать об актуальности КБК. Реквизиты КБК – специальные кодовые символы для бюджетной классификации используются для перевода/оплаты финансов для государства, а также для правильного распределения денежных капиталов.

Предназначенные шифры для уплат формирует, создает Министерство финансов страны. В случае малейших изменений, на сайте Минфина можно найти нужные приказы, справочник, где содержатся КДК.

Главные назначения КБК:

- Платеж штрафов в ГАИ, выплата принесенных ущербов, включая Министерство Внутренних Дел, спецслужб и прочих служащих.

- Страховые взносы работников учреждений, офисов, а также любых инстанций.

- Пенсионные сборы.

- Единый налог.

- Налогообложение физических лиц – индивидуальных (частных) предпринимателей.

- Разнообразные налоги: дороги, товары разного назначения, транспорт, доходы, выплату пенсий, земля, экологический, акцизный и множество других налогов.

- Государственная пошлина при смене/получении личных документов: паспорта, идентификационного кода, свидетельства о рождении и т.д., также входит судебный сбор.

- Налог за добывание и пользование минеральных, органических образований, нефти, газа, ценных камней, угля, метала.

- Оплата коммерческого назначения для детского сада, школы, других учебных заведений.

- Можно перечислить личные средства на благотворительные фонды для помощи нуждающимся.

Можно дополнять список многим, надеемся, что пару выше перечисленных примеров смогли сложить общее воображение, куда и зачем применяется реквизиты КБК.

Полная расшифровка реквизитов КБК банковским учреждением

Код КБК на реквизите состоит с двадцати символов – цифр, которые в свою очередь поделятся на несколько информационных блоков:

- Программный. В блоке находится лишь четыре цифры, например, налоговые сборы имеют код «1000».

- Доход. Заключается в наличии пару подгрупп, которые распределяются какой вид дохода, правильное размещение оплаты.

- Административный. Складывается с трех цифровых значений, определяя нужного адресата на поступление денежных переводов.

- Классифицирующий. Определяется сфера деятельности, к примеру, социальные поступления – 160, налог – 110.

Обратите внимание на следующую деталь: при обычном перечислении финансов в любом банке страны обязательно указывайте назначение КБК получателю, при оплате именно банковскому учреждению обозначается бюджетный классификатор. Неправильное заполнение реквизитов на квитанции, незаполненные документы про отправку средств приведут к тому, что финансы не будут отправлены

Опытный работник банка отдаст вам документацию для исправления ошибки, устранения недочетов

Неправильное заполнение реквизитов на квитанции, незаполненные документы про отправку средств приведут к тому, что финансы не будут отправлены. Опытный работник банка отдаст вам документацию для исправления ошибки, устранения недочетов.

Воспользоваться специальными кодами можно, не прилагая особых усилий, по всей территории страны. Для идентификации нужного города нужно воспользоваться ОКТМО, который указывается в платежке.

Как узнать код о бюджетной классификации

На сайте Минфина нашей страны есть файл, который называется «Специальный справочник КБУ». Он утвержден в 2013 году по приказу под номером 65.

Здесь имеются все действующие коды всех городов России: можно узнать всю нужную конфигурацию определенного вида платежа. Для актуальности платежа посмотрите в справочник, поскольку в 2014 и 2015 годах наше правительство внесло коррективы.

Изменения в заполнении КБК с 2017 года

Министерство России по финансам внесло корректировки в КБК в 2016 году, в нормативном документе под номером 230н. Эти поправки вступили в силу с начала 2017 года и действуют до 2021 года, и сейчас действует платежка по новым КБК. Корректировки произошли по следующим направлениям:

- Налоги на доход и прибыль учреждений, которые работают с иностранными компаниями и получают от них некий доход.

- Упрощенная система налогообложения. Для организаций, которые используют систему доходов за вычетом расходов, минимальные размеры налогов и авансовые платежи совершаются по отдельному КБК.

- Страховые отчисления — с января 2017 года надзор за страховыми взносами переходит на налоговые службы (кроме взносов по причине травм), так что меняется комбинация некоторых знаков.

Так, если налогоплательщик платит по неактуальным КБК, денежные средства не исчисляются, даже если платеж был за прошлый период. Далее для примера приведем образец КБК в платежке в 2017 году.

Что такое КБК в платежке

Код бюджетной классификации в платежке — специальный цифровой код, должный обозначать доходы и расходы бюджета. Бухгалтерия организации сталкивается с этими кодами, когда делает платеж в бюджетную систему, но чаще всего не понимает, что это за последовательность цифр и что она означает в платежке. Какие КБК и платежки с 1 января 2019 года, можно посмотреть на этой странице — классификатор содержит актуальные сведения. Но чтобы понять структуру кода, взглянем на него подробнее

Рассмотрим, из чего состоит КБК, насколько важно в платежке правильно его указать и что делать с ошибками

Расшифровка приведена в Приказе Минфина РФ от № 65н. В соответствии с ним, указываемый в платежных поручениях КБК состоит из 20 цифр, объединенных в группы. Каждая группа имеет свое значение.

Примеры разбора кодов

- КБК по налогам. Главный администратор НДС на товары, которые реализуются на территории страны – Федеральная налоговая служба (182). Она ответственна за сбор налогов, уплату штрафов. Для НДС на товары из заграницы администратором будет являться Федеральная таможенная служба (153). Таким образом, во время уплаты налога коды будут следующие: на российские товары – администратор бюджета «182», группа «1», подгруппа «03», доходы «01», подстатья «000», элемент «01», подвид «1000», КОСГУ «110». В КБК пени по данному налогу сменяется подвид с «1000» на «2000».

- НДФЛ – у этого налога исключительно один администратор – это Федеральная налоговая служба России (182). При уплате данного налога, код будет зависеть от того, на основании какой статьи Налогового кодекса взимается платеж. При платеже применяется следующий КБК: НДФЛ – администратор доходов бюджета «182», группа «1», подгруппа «01», доходы «02», подстатья «010», элемент, подвид и КОСГУ имеют коды, аналогичные для НДС.

Для физических лиц при уплате налога с доходов, которые получены в случаях, отраженных в статье 228 НК РФ, КБК тот же администратор, группа, подгруппа и статья доходов одинаковы с НДФЛ, подстатья «030», элемент, код подвида и КОСГУ так же аналогичны.

ЕНВД уплачивается организациями и ИП, которые перешли на него добровольно. Платеж производится по следующему КБК: администратором так же является ФНС (182), первая группа, подгруппа «05», доходы «02», подстатья «010», элементу соответствует «02», подвид «1000» и КОСГУ «110».

Строение КБК

Этот код состоит из 20 знаков – цифр, разделенных дефисам на группы, он имеет следующий вид ХХ – Х ХХ ХХ ХХХ ХХ – ХХХХ – ХХХ.

Каждой группе знаков соответствует определенное Министерством финансов зашифрованное значение. Рассмотрим структуру доходного КБК, так как именно их приходится в основном использовать предпринимателям (расходные коды могут встречаться в основном при возврате средств по какой-либо государственной программе).

- «Администратор». Первые три знака показывают, кто получит средства и несет ответственность за пополнение ими той или иной части бюджета, распоряжается поступившими деньгами. Самые часто встречающиеся бизнесменам коды начинаются с 182 – налоговый орган, 392 – Пенсионный фонд, 393 – ФСС и другие.

- «Вид доходов» включает в себя знаки с 4 по 13. Эта группа знаков помогает довольно точно идентифицировать поступление по следующим показателям:

- группа – 4 знак (то есть первый в этом пункте);

- подгруппа – 5 и 6 знак; двузначным кодом обозначен конкретный налог, пошлина, взнос, штраф и т.п.;

- статья – разряд 7 и 8 (значение цели полученного поступления закодировано в расчетных документах по бюджету РФ);

- подстатья – 9, 10 и 11 знак (уточняет статью дохода);

- элемент – 12 и 13 цифра, характеризует уровень бюджета – от федерального 01, муниципального 05 до конкретных бюджетов ПФР – 06, ФСС – 07 и т.д. Код 10 обозначает бюджет поселения.

- «Программа» – позиции с 14 по 17. Эти цифры призваны дифференцировать налоги (их код 1000) от пеней, процентов (2000), взысканий (3000) и других платежей (4000).

- «Экономическая классификация» – последние три цифры. Они идентифицируют поступления с точки зрения их экономического вида. Например, 110 говорит о налоговых доходах, 130 – от оказания услуг, 140 – средства, изъятые принудительно и т.п.

ВАЖНАЯ ИНФОРМАЦИЯ! 20-значный код необходимо правильно и без ошибок указывать в поле «Назначение платежа» (поле № 104) платежного поручения. По сути, он дублирует информацию, указывающуюся в поле «Основание платежа», а также частично – в поле «Получатель» и «Расчетный счет получателя».