Новый порядок

Приказ № 65н, который устанавливал ключевые правила применения бюджетной классификации, прекращает свое действие 31.12.2018. С нового, 2019, года будут действовать обновленные нормативы. Чиновники утвердили:

- Приказ № 132н от 08.06.2018, который содержит новый порядок формирования и применения кодов БК.

- Приказ № 209н от 29.11.2017, который определяет порядок применения КОСГУ в учете.

Теперь детально определим, что изменилось в кодификации доходной и расходной частей БК.

Начисление НДС происходит в тот же день, когда был оплачен приобретенный товар. А вот уплата по налогу происходит в результате итогового расчета квартального размера НДС. При этом агент оплачивает его каждый следующий за кварталом месяц в равных долях, т.е. по одной третьей от суммы. Срок, в который нужно уложиться — 25 число каждого из месяцев.

- товары, представленные на рынках, в супермаркетах и любых других точках продажи;

- услуги любого вида;

- подлежат налогообложению и импортные вещи — уплата за них происходит еще на границе;

- налог платится даже за те товары, которые берутся в личное использование без внесения в декларацию.

Особенности и нюансы по КБК для уплаты НДС

Этот налог – главный «наполнитель» казны РФ, поэтому с его уплатой предпринимателям стоит быть особенно внимательным. Он платится с реализации товаров и/или услуг, а также с импортных товаров, реализуемых в России. Также его должны платить при передаче товаров для собственных нужд, если это не нашло отражения в налоговой декларации. Актуален он и при импорте товаров.

В уплате налога на добавленную стоимость пару лет назад произошли очень серьезные изменения, поэтому на 2016 год законодатели коснулись этого налога лишь мимоходом, чтобы дать предпринимателям возможность адаптироваться.

Порядок расчета и уплаты

НДС – налог, требующий ежеквартальной декларации и уплаты. Он рассчитывается по итогам каждого квартала: разница налоговой базы и вычетов умножается на налоговую ставку. Таким образом, бюджет получает данные налоговые отчисления четырежды в год.

ВАЖНАЯ ИНФОРМАЦИЯ! Если законные вычеты превысили доходную часть НДС, то бюджет возмещает недостающую долю: сумма будет засчитана в будущие платежи или на погашение какой-либо недоимки. При отсутствии недоимок закон разрешает перечислить сумму возмещения на расчетный счет предпринимателя.

Налоговой базой считается основная характеристика реализуемого товара или услуги – их стоимость на день отгрузки товара или передачи услуги либо день их оплаты (дата того события, которое наступило раньше).

Есть некоторые нюансы, касающиеся налоговых ставок НДС:

- одинаковая ставка – одинаковая база;

- если операции облагаются НДС по разным ставкам, то их база тоже считается отдельно;

- стоимость всегда считается в национальной валюте, выручка от импорта переводится в рубли по текущему курсу.

Главные перемены в уплате НДС на 2016 год

- С 1 января вступают в действие льготные ставки на реализацию предусмотренных НК товаров и услуг. Для некоторых товаров она признана нулевой.

- Упрощены условия подтверждения права на льготный тариф НДС.

- Исключения двойного налогообложения для применяющих УСН и ЕСХН при выставлении счетов-фактур.

- Упразднение бумажных носителей: с этого года сдавать декларацию по НДС можно только в электронном виде.

- Новые коды бюджетной классификации на операции по НДС.

ОБРАТИТЕ ВНИМАНИЕ! Налоговые ставки и способ расчета НДС изменений не претерпели

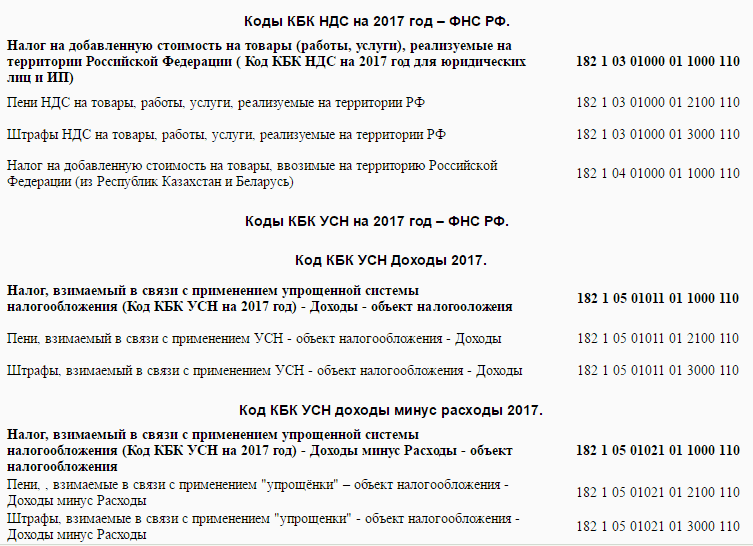

Новые КБК для НДС

Для перечисления НДС нужно указывать в платежке актуальные КБК:

1. Если работа, услуга или товар реализуется на территории России, НДС платится по КБК 182 1 03 01000 01 1000 110.

- пени по этому налогу нуждаются в КБК 182 1 03 01000 01 2100 110;

- штрафы за недоимку – КБК 182 1 03 01000 01 3000 110;

- проценты по НДС надо перечислять по КБК 182 1 03 01000 01 2200 110.

2. Производится импорт из какой-либо страны, входящей в таможенный союз? КБК для уплаты НДС в налоговую по таким сделкам – 182 1 04 01000 01 1000 110.

3. Если отчисления НДС за импорт связаны с бюджетом таможни, КБК будет другим: 153 1 04 01000 01 1000 110.

КБК НДС: импорт из стран ЕАЭС

Организации и ИП, ввозящие товары из стран ЕАЭС, при уплате импортного НДС, а также пеней и штрафов по нему должны указать в поле 104 платежного поручения один из следующих КБК:

| Вид платежа | КБК |

|---|---|

| Налог («ввозной» НДС) | 182 1 04 01000 01 1000 110 |

| Пени по «ввозному НДС» | 182 1 04 01000 01 2100 110 |

| Штраф по «ввозному НДС» | 182 1 04 01000 01 3000 110 |

При импорте товаров не из стран, входящих в ЕАЭС, НДС уплачивается не в ФНС, а на таможню. Соответственно, в 1-ом — 3-ем разрядах КБК вместо 182 указывается код ФТС как администратора платежей. Это код 153. Поэтому, например, при уплате штрафа по таможенному НДС КБК нужно указать такой: 153 1 04 01000 01 3000 110.

Пени по НДС

Налог на добавленную стоимость, один из разновидностей косвенных налогов, которые уплачивают все граждане страны. Покупая или продавая товар, в цену на товар уже вбит налог, то есть являясь простым покупателем гражданин оплачивает товар, и сразу налог за него.

Эта система появилась в нашей стране с 90-х годов, и до сих пор прекрасно работает, пополняя казну государства. Есть категория коммерческих структур, которые оказывая ряд услуг, работ или занимаясь продажей товаров, обязаны вести отчетность и уплачивать НДС.

Законодательно установлены сроки уплаты и сдачи отчетных документов по НДС. Но случается всякое в хозяйственной деятельности коммерсанта, и допустим был просрочен очередной платеж. Налоговые органы реагируют мгновенно, сразу на должника взваливается штраф и пеня за просрочку.

Вот и нужно теперь уплачивать несколько квитанций, платежка на налог, квитанция со штрафным КБК, и квитанция с указанием КБК пеня. И это все разные документы, с разными КБК, но с одинаковыми реквизитами государственной структуры.

Чтобы не запутаться и понять какой налог в 2017 году, по КБК 18210301000012100110 стоит уплатить, разберёмся в его сложных цифрах. Сложными они кажутся на первый взгляд, если разобрать всё по полочкам, то можно понять за что и куда платится конкретная сумма в квитанции.

Для ответственных лиц, занимающихся заполнением платежных документов, КБК не представляется сложным и неразборчивым кодом. Заполняя документы по оплате, можно заняться расшифровкой КБК 18210301000012100110.

Например, указывая первые три цифры кода, сразу можно отметить, что это означает налоговый орган (182), далее цифры 103, указывают на вид платежа, в нашем случае это НДС, в остальных применяются цифры 102, и 101. То есть уже понятно, нужно уплатить в налоговую инспекцию НДС.

Смотрим далее цифры 01000 как бы тоже ничего не говорят, они рассказывают о статье и подстатье дохода НК. Следующая пара 01, отражает куда идут поступления, то есть в налоговую инспекцию кого-то уровня, у нас это Федеральный бюджет. Налог по НДС платится в один бюджет, только в Федеральный.

Ну, а если пришла квитанция, в которой указаны предпоследние четыре цифры, у нас это 2100, значит за просрочку платежа, пени не заставили себя ждать.

Поэтому расшифровка 2017 КБК 18210301000012100110 будет в нормативном акте отражать следующее —

Налог на добавленную стоимость на товары (работы, услуги), которые реализуются на территории России—пени по платежу.

КБК 18210301000012100110 расшифровка в 2017 году и какой налог платить, не всегда знаком организациям. Но чтобы избегать его заполнении, нужно внимательно и своевременно уплачивать налоги и взносы.

Пришло требование с указанием данного КБК, значит предстоит с очередным платежом уплачивать и пени, с суммой, которая указана в платежном документе. Как правило, налоговики присылают платежки с уже вбитыми реквизитами. Поэтому чаще всего не стоит мучатся и вписывать двадцатизначный классифицирующий код.

Но если вдруг платёжка была утеряна, то придется самостоятельно вносить все данные, здесь главное внимательно внести все цифры, и не ошибиться.

Кто платит НДС

Платить НДС обязаны частные предприниматели, не использующие спец. режимы налогообложения, организации, продающие товар или оказывающие услуги гражданам на территории Российской Федерации.

Оказывая услугу или продавая товар больше его изначальной стоимости, организация должна уплачивать с него НДС. Единственное что отличается при уплате НДС, это его процентная ставка. В нашей стране действуют три налоговые ставки. Рассмотрим какая из них применительно к той или иной услуге и товару.

Ставка ноль процентов применяется.

- Товары, продающие на экспорт.

- Газ и нефть, транспортируемая для продажи.

- Товары, предназначенные для космической промышленности.

Ставка десять процентов применима к социально значимым товарам.

- Молочная продукция.

- Товары детского назначения

- Медицинские лекарства.

- Некоторые виды мясной продукции.

На все остальные товары и услуги, работы, действует ставка 18 %. Это основная ставка действующая на территории РФ.

Итак, если ваша компания является плательщиком НДС, она обязана кроме отчетности, предоставляемой в налоговый орган, корректно заполнять платежный документ.

Расчет пени УСН

Пени, это вид санкций, которые накладывают налоговики на проштрафившегося налогоплательщика. Начисление пени происходит на следующий день сразу, при неполучении очередного обязательно платежа (налога), государственным органом.

К примеру, ИП Ковалев оплатил налог 30 апреля в размере 15 200 рублей. Оплата налога должна была быть произведена апреля. Начиная с апреля у коммерсанта возникла задолженность по налогу. Количество дней по заложенности составило 4 дня. Пени исчисляются так:

1/300*11%*4*15 200 = 22, рубля. Где 11% — это ставка рефинансирования ЦБР.

Рассчитывать и уплачивать пени приходится практически каждому, и чем быстрее сумма основного налога и пени по нему будут уплачены, то меньше будет само пени. Расчет ведется за каждый просроченный день.

Поэтому при расчёте пени, следует учитывать период, когда возникла просрочка и внести в платежный документ актуальный КБК, действовавший на момент образования просрочки.

Какой налог 2017 КБК 18210501011012100110 предстоит уплачивать коммерческим организациям? Ответ можно дать один, это пени, которые по данному КБК уплачивались и в 2016 году, и ранее. Данный код не изменялся уже давно, что позволяет упрощенцам на «доходах», не искать актуальные коды 2017 года.

Чтобы точнее разобрать в сложном двадцатизначном числе можно произвести расшифровку кода, в 2017 году, КБК 18210501011012100110. На примере можно увидеть, что сложного в классифицирующем коде нет. Каждая цифра имеет свое определенное значение, понятное сотрудникам казначейства.

На основании данных КБК, денежные средства мгновенно поступают адресату. Главное, чтобы цифры все были указаны верно, иначе средства уйдут в другую организацию.

Кбк НДС – Земельного налога с земельных участков, которые расположены в пределах:

182 1 06 06031 03 1000 110 – городов: Москва, Санкт-Петербург, Севастополь;

182 1 06 06032 04 1000 110 – городских округов, у которых нет внутригородского деления;

182 1 06 06032 11 1000 110 – городских округов, у которых есть внутригородское деление;

182 1 06 06032 12 1000 110 – внутригородских районов;

182 1 06 06033 05 1000 110 – межселенных территорий;

182 1 06 06033 10 1000 110 – сельских поселений;

182 1 06 06033 13 1000 110 – городских поселений;

Пеня по земельному налогу с земельных участков, которые расположены в пределах:

182 1 06 06031 03 2100 110 – городов: Москва, Санкт-Петербург, Севастополь;

182 1 06 06032 04 2100 110 – городских округов, у которых нет внутригородского деления;

182 1 06 06032 11 2100 110 – городских округов, у которых есть внутригородское деление;

182 1 06 06032 12 2100 110 – внутригородских р-нов;

182 1 06 06033 05 2100 110 – межселенных тер-й;

182 1 06 06033 10 2100 110 – сельских поселений;

182 1 06 06033 13 2100 110 – городских поселений.

Штраф по земельному налогу с земельных участков, которые расположены в пределах:

182 1 06 06031 03 3000 110 – городов: Москва, Санкт-Петербург, Севастополь;

182 1 06 06032 04 3000 110 – городских округов, у которых нет внутригородского деления;

182 1 06 06032 11 3000 110 – городских округов, у которых есть внутригородское деление;

182 1 06 06032 12 3000 110 – внутригородских р-нов;

182 1 06 06033 05 3000 110 – межселенных тер-й;

182 1 06 06033 10 3000 110 – сельских поселений;

182 1 06 06033 13 3000 110 – городских поселений.

КБК на страховые взносы в 2019 году

КБК по страховым взносам, а именно ПФР, ФСС, ФОМС осуществляются еще с 01 января 2017 года. В 2019 году ничего не поменяется, они остаются такими же.

| Назначение КБК | КБК утвержден до 01.01.2017 | КБК утвержден после 01.01.2017 |

| Страховые взносы в ПФ | ||

| Взносы на выплату страховой пенсии | 182 1 02 02010 06 1000 160 | 182 1 02 02010 06 1010 160 |

| Пени | 182 1 02 02010 06 2100 160 | 182 1 02 02010 06 2110 160 |

| Проценты | 182 1 02 02010 06 2200 160 | 182 1 02 02010 06 2210 160 |

| Штрафы | 182 1 02 02010 06 3000 160 | 182 1 02 02010 06 3010 160 |

| Страховые взносы на выплату накопительной пенсии | 182 1 02 02020 06 1000 160 | |

| Пени | 182 1 02 02020 06 2100 160 | |

| Проценты | 182 1 02 02020 06 2200 160 | |

| Штрафы | 182 1 02 02020 06 3000 160 | |

| Страховые взносы на промышленном предприятии на выплату доплат к пенсии | 182 1 02 02120 06 1000 160 | |

| Пени | 182 1 02 02120 06 2100 160 | |

| Проценты | 182 1 02 02120 06 2200 160 | |

| Штрафы | 182 1 02 02120 06 3000 160 | |

| Страховые взносы по дополнительному тарифу за лиц, занятых на работах, указанных в п. 1 ч. 1 ст. 30 закона от 28.12.2013 года № 400-ФЗ, на выплату страховой пенсии ( в зависимости от условий труда список 1) | 182 1 02 02131 06 1010 160 | 182 1 02 02131 06 1020 160 |

| Пени | 182 1 02 02131 06 2100 160 | 182 1 02 02131 06 2110 160 |

| Штрафы | 182 1 02 02131 06 3000 160 | 182 1 02 02131 06 3010 160 |

| Страховые взносы по дополнительному тарифу за лиц, занятых на работах, указанных в п. 1 ч. 1 ст. 30 закона от 28.12.2013 года № 400-ФЗ, на выплату страховой пенсии ( в зависимости от условий труда список 2) | 182 1 02 02132 06 1010 160 | 182 1 02 02132 06 1020 160 |

| Пени | 182 1 02 02132 06 2100 160 | 182 1 02 02132 06 2110 160 |

| Штрафы | 182 1 02 02132 06 3000 160 | 182 1 02 02132 06 3010 160 |

| Страховые взносы на ОМС | ||

| Страховые взносы на ОМС, зачисляемые в бюджет ФФОМС | 182 1 02 02101 08 1011 160 | 182 1 02 02101 08 1013 160 |

| Пени | 182 1 02 02101 08 2011 160 | 182 1 02 02101 08 2013 160 |

| Штрафы | 182 1 02 02101 08 3011 160 | 182 1 02 02101 08 3013 160 |

| Страховые взносы на соцстрахование | ||

| Страховые взносы на случай временной нетрудоспособности и в связи с материнством | 182 1 02 02090 07 1000 160 | 182 1 02 02090 07 1010 160 |

| Пени | 182 1 02 02090 07 2100 160 | 182 1 02 02090 07 2110 160 |

| Проценты | 182 1 02 02090 07 2200 160 | 182 1 02 02090 07 2210 160 |

| Штрафы | 182 1 02 02090 07 3000 160 | 182 1 02 02090 07 3010 160 |

| Страховые взносы, уплачиваемые в ФСС на обязательное соцстрахование от несчастных случаев на производстве и профзаболеваний (на «травматизм») | 393 1 02 02050 07 1000 160 | |

| Пени | 393 1 02 02050 07 2100 160 | |

| Штрафы | 393 1 02 02050 07 3000 160 |

КБК для пеней по НДС

Как и другой вид налога, пеня имеет свою статью и код классификации. И, соответственно, делится на различные группы. При оплате пени на НДС в графе нужно указать правильные реквизиты, они состоят из набора таких цифр:

- КБК для пени по российскому товару — 182 1 03 01000 01 2100 110.

- По товарам из таможенного союза — 182 1 04 01000 01 2100 110.

- Товары из других стран — 153 1 04 01000 01 2100 110.

Пени, как и любой другой налог, — это взимание денег с нас с вами. Поэтому, чтобы ограничить себя в потере денежных средств, старайтесь декларации и любые платежные поручения заполнять правильно и своевременно уплачивать налоги.

История и значение налога на добавленную стоимость

В России НДС появился ещё в 90-х годах. Суть его в том, чтобы изъять в государственную казну часть суммы продаваемого товара или услуги. Сам налог косвенный, и он уже заложен в цене товара или услуги. Конечными плательщиками налога становятся потребители, которые пользуются услугами и покупают товар. Плательщиками НДС являются:

- Граждане страны.

- Индивидуальные предприниматели.

- Организации.

Основная ставка на НДС составляет 18%, для товаров первой необходимости ставка снижена до 10%. Для вывозимого из страны товара применяется ставка 0%. Налоговый период — 3 месяца. По завершении квартала налогоплательщик заполняет бланк декларации и сдаёт её в соответствующие государственные органы.

От налогов, вернее, от уплаты части налогов освобождены налогоплательщики на специальных режимах, а так же оказывающие банковские, ритуальные и религиозные услуги.

Расшифровка КБК в банковских реквизитах

| Назначение платежа | Описание расшифровки |

| Административный платеж | Состоит из трех цифр, которые определяют получателя, а именно куда направляются денежные средства; |

| Доходный платеж | состоит из нескольких подгрупп, определяет вид дохода, группу, куда будет размещена оплата; |

| Программный платеж | 4 знака этого блока детализируют перечисление, к примеру, налоги имеют код «1000»; |

| Классифицирующий платеж | Состоит из трех цифр, которые определяют сферу деятельности, например «110» это поступление налогов, а «160» – это поступление каких то социальных поступлений. |

|

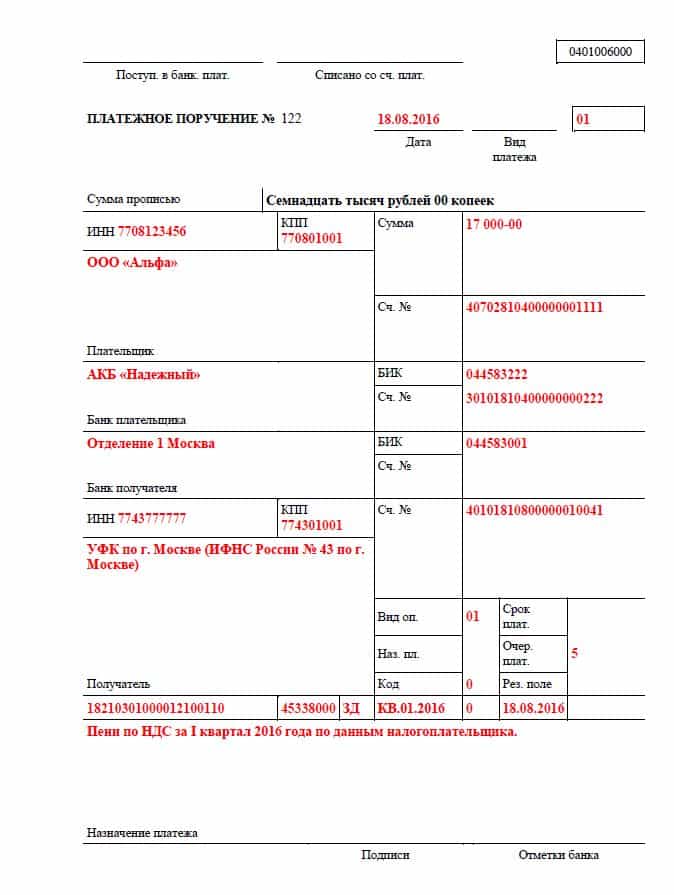

Платежное поручение на уплату в 2017 году

Платежные поручения на перечисление налога оформляйте в соответствии с Положением Банка России от 19 июня 2012 г. № 383-П и приложениями 1 и 2 к приказу Минфина России от 12 ноября 2013 г. № 107н.

Если НДС в 2017 году заплатить позже установленных сроков, то налоговая инспекция может начислить юридическому лицу пени (ст. 75 НК РФ). Если неуплата (неполная уплата) НДС выявлена по результатам проверки, юридическое лицо может быть привлечено к налоговой или административной ответственности в виде штрафа (ст. 122 НК РФ, ст. 15.11 КоАП РФ). Пени и штрафы нужно будет заплатить на специальные КБК для их перечисления, чтобы они были приняты в счет уплаты.

Новые КБК по страховым взносам в 2019 году

С 2019 года КБК для страховых взносов стало меньше. Смысл – изменили КБК для штрафов и пеней на страховые взносы по доптарифам. Теперь эти КБК не зависят от спецоценки (приказ Минфина от 08.06.2018 № 132н). Вот таблица с изменениями.

| Наименование платежа | КБК 2018 | КБК 2019 |

| Пени | ||

| Дополнительные пенсионные взносы по тарифу 1, если тариф не зависит от спецоценки | 182 1 02 02131 06 2110 160 | 182 1 02 02131 06 2110 160 |

| Дополнительные пенсионные взносы по тарифу 1, если тариф зависит от спецоценки | 182 1 02 02131 06 2100 160 | 182 1 02 02131 06 2110 160 |

| Дополнительные пенсионные взносы по тарифу 2, если тариф не зависит от спецоценки | 182 1 02 02132 06 2110 160 | 182 1 02 02132 06 2110 160 |

| Дополнительные пенсионные взносы по тарифу 2, если тариф зависит от спецоценки | 182 1 02 02132 06 2100 160 | 182 1 02 02132 06 2110 160 |

| Штрафы | ||

| Дополнительные пенсионные взносы по тарифу 1, если тариф не зависит от спецоценки | 182 1 02 02131 06 3010 160 | 182 1 02 02131 06 3010 160 |

| Дополнительные пенсионные взносы по тарифу 1, если тариф зависит от спецоценки | 182 1 02 02131 06 3000 160 | 182 1 02 02131 06 3010 160 |

| Дополнительные пенсионные взносы по тарифу 2, если тариф не зависит от спецоценки | 182 1 02 02132 06 3010 160 | 182 1 02 02132 06 3010 160 |

| Дополнительные пенсионные взносы по тарифу 2, если тариф зависит от спецоценки | 182 1 02 02132 06 3000 160 | 182 1 02 02132 06 3010 160 |

В каких случаях взимают НДПИ, его расчет и сроки

Этот налог платят организации и ИП, получившие лицензию на право использования недр. Они стоят на отдельном налоговом учете – НДПИ, встать на который надо в течение месяца после получения соответствующей лицензии или разрешения.

Какие ископаемые «потребуют» налога?

- все, добытые в РФ;

- извлеченные из отвалов, если такое извлечение предусмотрено по лицензии;

- добытые за пределами России (на арендуемых землях или на правах международного договора).

Для каких «плодов недр» налог не нужен?

- не числящиеся на балансе государства ископаемые и подземные воды;

- добывающиеся для личного пользования;

- образцы для минералогических, палеонтологических и т.п. коллекций;

- добытые дополнительно из отвалов, если обычная добыча облагалась налогом в установленном порядке.

Налог за добычу углеводородного сырья

Налог надо платить не за любую нефть, а лишь за обессоленную, обезвоженную и стабилизированную.

Налоговая ставка на добычу нефти, горючего газа и конденсата, а также других углеводородных продуктов, зависит от мировой цены на нефть и меняется ежегодно. Ее нужно умножить на особый коэффициент, характеризующий динамику мирового ценообразования на этот вид сырья. На конец 2015 года ставка по нефти составляет 530 руб. за тонну.

Что касается добычи горючего газа и газового конденсата, там ставка не плавающая, а твердая. Ее нужно умножать на значение ЕУТ (единицы условного топлива), а также на коэффициент сложности добычи. Существует также дополнительный коэффициент коррекции значения для газового кондексата

Принимается во внимание также стоимость транспортировки данного сырья

Добыча угля облагается налогом по специфической ставке в зависимости от вида угля ( в рублях за 1 тонну). Каждый вид угля корректируется собственным коэффициентом-дефлятором, которые устанавливаются на каждый следующий квартал и официально публикуются. Налог можно уменьшать, вычитая расходы, связанные с заботой о безопасности и здоровье работников. Этот вычет можно зачесть как часть налога на прибыль или уменьшить на него сам платеж по НДПИ.

Особое расположение мест добычи полезных ископаемых

Иногда полезные ископаемые добываются в особых условиях:

- на континентальном шельфе РФ;

- в исключительной экономической зоне РФ;

- из недр за рубежом (на правах международных договоров или на арендуемых землях).

В таком случае, сумма налога зачисляется полностью в федеральный бюджет

Обратите на это внимание при заполнении КБК: он должен быть следующего вида 182 1 07 01040 01 1000 110

Расчет и сроки

Для расчета налога берутся во внимание количество и стоимость добытых ископаемых. Чтобы определить стоимость, учитывают:

Чтобы определить стоимость, учитывают:

- сложившийся ценовой уровень на данный вид ископаемых;

- стоимость реализации без учета субсидий на возмещение разницы между продажей по опту и в розницу;

- расчетную стоимость (если ископаемые не реализуются в данный налоговый период).

Из вычисленной стоимости нужно вычесть расходы предпринимателя:

- прямые – связанные со стоимостью работ по добыче, амортизации техники, оплаты наемного труда, страховые взносы;

- косвенные – разведка, освоение ресурсов, утилизация отработавших мощностей, ремонт и т.п.

Это налог с одним из самых коротких налоговых периодов: платить его нужно каждый месяц, не позднее следующего 25 числа.

Получателем налога будет тот бюджет, на чьей территории находятся используемые недра. Если ископаемые добываются за пределами России (когда территории взяты в аренду или используются по международному договору), то налог взимается по месту жительства или регистрации предпринимателя.

Вычисляется сумма налога обыкновенным образом: ставка умножается на налоговую базу. Налоговые ставки нужно уточнять отдельно по различным видам полезных ископаемых.

Структура КБК

Каждая цифра в коде имеет своё значение, и сможет рассказать о виде налога, в какой государственный орган отправляется, в какой бюджет (Региональный или Федеральный), статьи и подстатьи НК.

К примеру, расшифровка 2017 КБК 18210301000011000110 будет означать следующее:

- 182—налоговый орган, контролирующий перечисление налогов;

- 103— означает, что платится НДС. Если бы платился налог, указывалось—101, если компания платит взносы, то это 102.

Итак, теперь видно, что если в КБК вторая тройка цифр 103, то платить нужно за НДС. Перечисляется он только в один бюджет, это Федеральный, поэтому следующие цифры 01, указывают в чей бюджет поступают деньги. Предпоследние цифры 1000, отражают сам вид налога. Сам КБК 1821030100001100011 расшифровка 2017 года и какой налог платить, не всегда бывает понятен многим коммерческим и государственным структурам. Ведь есть ряд коммерсантов, которые его не платят совсем. Это предприниматели, которые использует специальные налоговые режимы, компании, торгующие на экспорт.

Остальные обязаны уплачивать налог на добавленную стоимость, так как это является основным налогом государства. За счет него, значительно пополняется государственная казна. Продавая товар или выполняя какую-либо работу, услугу, гражданин зарабатывает сам, и обязан платить обязательный налог. НДС — это косвенный налог, который взимается именно с проданного товара, или оказанной услуги.

Сам же этот налог уже включен в стоимость товара, и когда приходит время уплачивать налоги, бухгалтер производит соответствующие расчеты, заполняет отчетные и платежные документы, в которых обязательно указывается КБК по НДС. Если не уплатить эту сумму своевременно, то инспектора налоговой наложат штраф и пени на организацию, и заполнять и оплачивать придется уже три платежных документа.