Налоговая система в России и как она работает

Налоговую систему многие представляют себе как обязательный государственный сбора в казну государства, который высчитывают из доходов предприятия или любой другой организации. Он имеет определенный процент и является обязательным к оплате.

Если человек зарегистрирован как предприниматель, но при этом «продаж» у него нет, то он все равно должен составлять данную декларацию и уплачивать налоги.

Важно! Стоит обратить внимание на тот момент, что таможенные сборы и общий порядок налогообложения не взаимосвязаны. Таможенные сборы принадлежат только сфере таможенного регулирования

Все налоги и сборы в РФ условно разделяются на три вида:

- Федеральные. Эти налоги устанавливаются на общем федеральном уровне и обязательны к оплате. К федеральным налогам относятся НДС, НДФЛ, УСН, то есть все те, которые одинаковы по размеру абсолютно для всех граждан, независимо от того, где он проживает.

- Региональные. Аналогичны федеральным, но разница лишь в том, что в каждом регионе или области, размер регионального налога или сбора определяется в индивидуальном порядке. Сюда относятся такие налоги и сборы как имущественный налог, транспортный и т.д.

- Местные. К местным сборам относятся такие, как налог на имущество физ. лиц, земельные, торговые. Такие сборы больше относятся к сельским местностям, городам, районам небольших масштабов.

Исходя из этого, можно понять, что схема налоговой системы РФ простая. Вначале идет сама Налоговая система РФ (начиная с 2015 года, последняя редакция), которая включает в себя три подвида — федеральная, региональная и местная. Уже в зависимости от последних и местности, устанавливается размер сбора, конкретный ее вид и т. д.

Важный момент

Единая упрощенная форма налоговой декларации предназначена для тех предпринимателей, у которых на протяжении отчетного периода на счетах либо в кассе полностью отсутствовали какие-либо перемещения средств. Некоторые субъекты неверно понимают это правило. Ряд предпринимателей считают, что полное отсутствие средств – это отсутствие дохода. Необходимо отметить, что расходы предприятия выступают как перемещение денег. В соответствии с положениями глав 21, 25, 30, 24 НК, плательщик не освобождается от обязанности отчислять сборы в бюджет, если он не осуществлял продажу услуг, работ, товаров.

Сроки предоставления отчета

НК определяет, что сдавать декларацию необходимо в те же самые периоды, когда требуется отчитаться по включенным в нее налогам.

Если в отчет внесены квартальные налоги, то бланк нужно сдавать до 20 дня месяца, который идет за отчетным кварталом.

Если же в декларацию вносятся годовые налоги, то сформировать бланк требуется до 20 января года, идущего за отчетным. Сюда входят, например, налог на прибыль, налог по упрощенке, налог на имущество и т. д.

На дни сдачи распространяется правило — если он выпадает на выходной либо праздник, то крайний день сдвигается вперед до ближайшего рабочего.

Отсюда следует, что в 2019 году декларацию требуется отправлять:

- За 1 квартал 2019 — до 22 апреля;

- За 2 квартал 2019 — до 22 июля;

- За 3 квартал 2019 — до 21 октября;

- За 4 квартал 2019 и по годовым налогам — до 20 января 2020 года.

Порядок действий, если единая упрощенная декларация сдана по ошибке

Бывают такие ситуации, если была подана единая декларация, а после обнаружено движение денег на расчетном счете или кассе за подаваемый отчетный период или же выявлен объект налогообложения, что делать в этом случае?

Необходимо подать уточненные декларации по отраженным в единой декларации налогам, номер корректировки при этом будет 1, т.к. первичным отчетом будет считаться единая декларация. По единой декларации уточненный отчет не сдается. На основании письма Минфина №03-02-07/2-154 от 12.11.2012, и письма №03-02-07/1-243 от 08.10.2012, а также на основании мнения судов (по постановлению ФАС Московского округа №КА-А41/7687-11 от 29.07.2011).

Может ли ЕУД быть не нулевой

ЕУД не может быть не нулевой. Это следует как из данного вида отчета, так и из самой формы декларации. В ней не предусмотрены графы, куда можно внести числовые данные. Данная декларация является подтверждением отсутствия объекта налогообложения. Рассмотрим несколько мнений о возможности подачи ЕУД при ЕНВД:

- Минфин считает, что нулевая декларация на ЕНВД формироваться не может, т.к. при нахождении на данном режиме налог вычисляется из базовой доходности и физических показателей. Даже если по факту деятельность не велась, но физический показатель имеется (например, арендованное помещение магазина), — декларация по ЕНВД все равно не будет нулевой (письмо от 15.04.2014 № 03-11-09/17087).

- Минфину возражают суды. Например, Арбитраж Западно-Сибирского округа в постановлении от 17.08.2016 № Ф04-3635/2016 огласил, что если в периоде не было физического показателя (например, до начала периода был расторгнут договор аренды магазина), то налогоплательщик вправе сдать нулевку по ЕНВД.

Все это будут числовые значения. Данный показатель в случае его выбытия будет равен 0. В итоге налога к уплате не будет. Но с точки зрения верного заполнения отчета записать числовые значения в ЕУД не удастся.

Важно! Сдать ЕУД вместо декларации по ЕНВД нельзя. Потому, что порядок исчисления налога предусматривает наличие в декларации числовых значений, отличных от нуля

Сроки и способы подачи ЕУНД

Налоговый кодекс говорит, что подавать декларацию необходимо четыре раза в год. За первый квартал 2017 года сдать отчёт необходимо было до 20 апреля, за второй до 20 июля, за третий до 20 октября. И последний отчёт сдаётся за год не позднее 22 января 2018. Каждый год сроки неизменны.

Это важно: индивидуальный предприниматель сдаёт отчётность по месту жительства, организация по юридическому адресу. Подать ЕУНД можно следующим образом:

Подать ЕУНД можно следующим образом:

- Бумажная форма в двух экземплярах подаётся лично или через представителя в налоговую. Второй экземпляр выдаётся обратно с пометкой о сдаче декларации;

- По почте;

- Через интернет на сайте ИФНС или посредством специальных сервисов.

Как заполнить ЕУНД

При заполнении декларации необходимо соблюдать следующие правила:

- заполнение от руки или на компьютере;

- чернила шариковой ручки должны иметь синий или чёрный цвет;

- категорически запрещается исправлять ошибки корректором;

- документ включает всего две страницы. Организации и предприниматели пишут только на первой;

- полностью ЕУНД заполняют физические лица (не ИП), которые не указывают свой номер налогоплательщика.

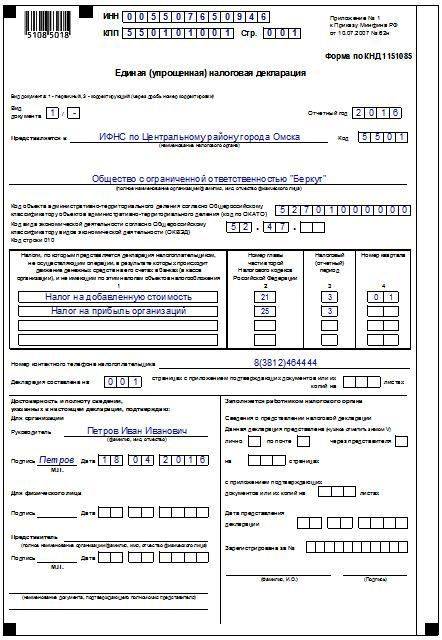

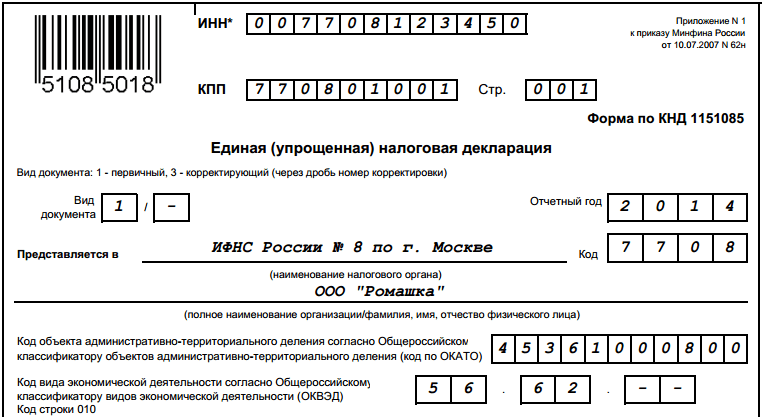

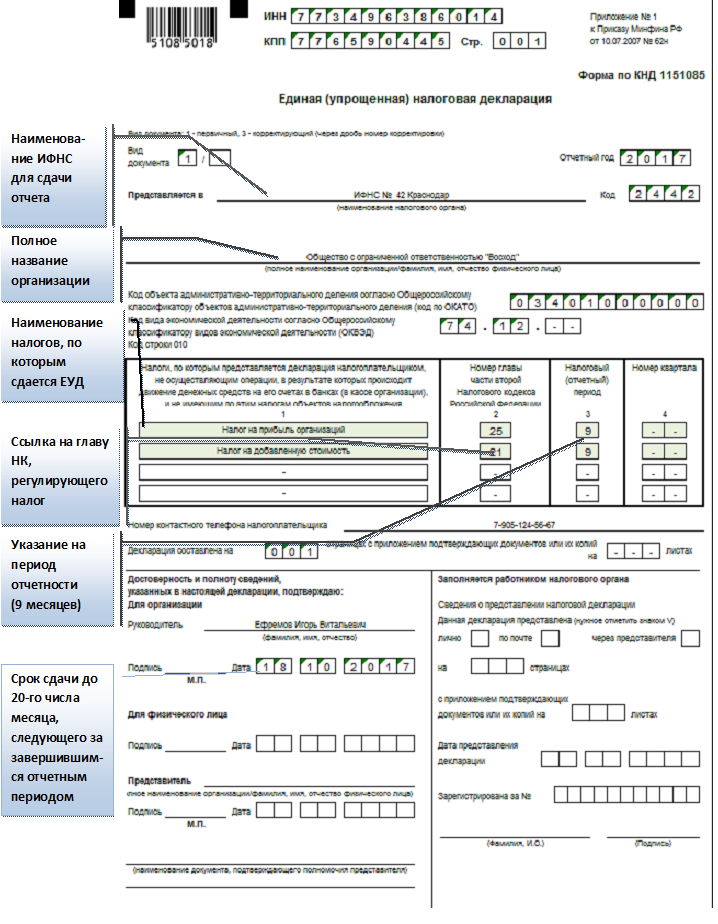

Общая инструкция составления нулевой декларации

Ниже представлена общая инструкция по заполнению «нулёвки» и единой декларации.

- В ячейке «ИНН», указывает номер налогоплательщика, зарегистрированный в ИФНС при постановке на учёт в качестве юридического лица или ИП. Номер организаций имеет 10 цифр, поэтому два последних поля ячейки заполняется прочерками.

- В ячейке «КПП» индивидуальный предприниматель ничего не ставит. Организации пишут КПП полученный в налоговой инспекции по месту нахождения.

- Ячейка «Вид документа». При первой сдаче указывается «1/-». Если были исправления и документ сдаётся ещё раз, то ставится «3/1», «3/2» ставится при повторном исправлении.

- Ячейка «Отчётный год» не требует комментариев.

- В ячейку «Представляется в» напишите название вашей ИФНС.

- Пишется полное название ООО или Ф. И. О. индивидуального предпринимателя.

- В ячейку «Код ОКТМО» пишется код муниципального образования. Узнать его можно на сайте налоговой инспекции.

- В Ячейку «ОКВЭД» напишите ваш код экономической деятельности.

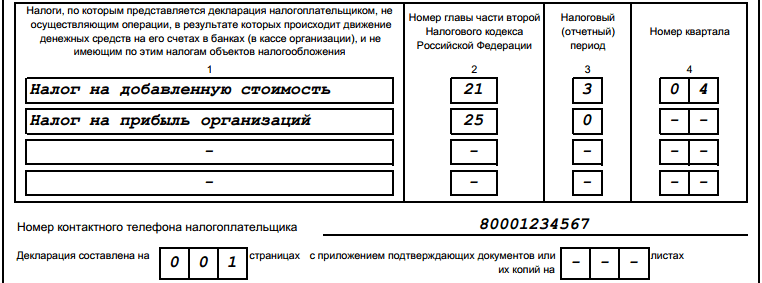

Далее в первой и второй графе указываются налоги, которые сдаются в соответствии с декларацией. К ним следует добавить статьи из НК РФ. Статья 21 для НДС, 25 для налога на прибыль.

Графы 3 и 4 нужны для отражения налогового периода и его нумерации. Для квартала это будет цифра 3. Нумерация кварталов соответственна 01,02,03,04.

В случае когда необходимо указать налоговый период в качестве года, ставится 0, а отчётные периоды квартал 3, полугодие 6, девять месяцев 9. Четвёртая графа не заполняется и ставится прочерк.

Образец нулевой ЕУНД поможет отчитаться предпринимателю

Как заполнить

Рассмотрим более подробно, как заполнить ЕУД.

Общие требования:

Получите 267 видеоуроков по 1С бесплатно:

- декларацию можно заполнять на компьютере или от руки (синим или черным цветом);

- нельзя делать исправления допущенных ошибок;

- индивидуальные предприниматели (ИП) и организации заполняют только первую страницу;

- физические лица заполняют вторую страницу.

Порядок заполнения Страницы 1

- строчка «ИНН» — ИНН юридического лица, полученный при получении свидетельства о постановке на учет в ИФНС;

- строчка «КПП» — КПП полученный по месту нахождения организации, ИП не должны заполнять данную строку;

- строчка «Вид документа» — «1/-» — если первичная декларация, «3/1» — если первое исправление в декларации, «3/2» — если второе исправление в декларации;

- строчка «Отчетный год» — отчетный год;

- строчка «Предоставляется в» — полное наименование ИФНС, где зарегистрирован индивидуальный предприниматель (ИП) или организация; в нижней строке – полное наименование организации или полностью ФИО индивидуального предпринимателя;

- строчка «Код ОКАТО» — код ОКТМО;

- строчка «ОКВЭД» — код экономической деятельности организации или ИП;

- в графах 1 и 2 в таблице – перечень налогов, по которым сдается декларация и номер главы, соответствующий налогу: Налог на добавленную стоимость — код 21, Единый социальный налог – код 24, Налог на прибыль организации – код 25;

- графы 3 и 4 в таблице для налога, отчетным периодом которого является квартал: в графе 3 – «3»; в графе 4 — номер отчетного квартала: 1 квартал – 01, 2 квартал — 02, 3 квартал – 03, 4 квартал – 04;

- графы 3 и 4 для налога, отчетным периодом которого является год: в графе 3 — «3» — квартал, «6» — полугодие, «9» — девять месяцев, «0» — год; в графе 4 – ставиться прочерк;

- строчка «Номер контактного телефона налогоплательщика» — номер телефона ответственного за декларацию;

- строчка «Декларация составлена на страницах» — «001»;

- строчка «с приложением подтверждающих документов или их копией на» — число документов, прилагаемых к декларации;

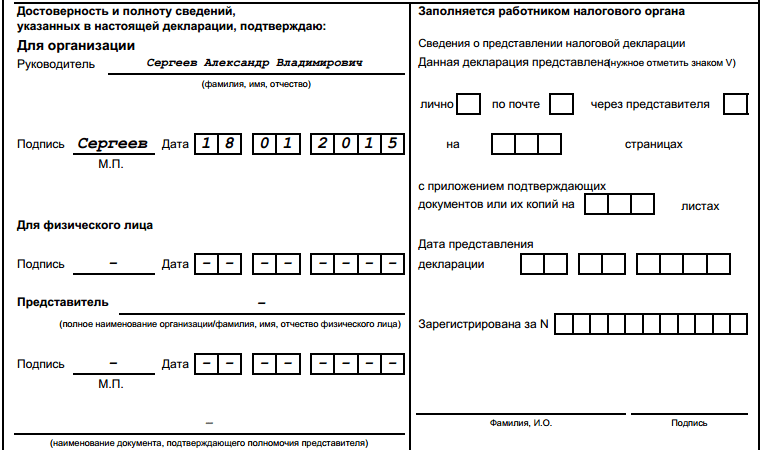

- блок «Достоверность и полному сведений, указанных в настоящей декларации, подтверждаю» — имя руководителя, печать, подпись, дата. Если декларацию подает индивидуальный предприниматель или физическое лицо, то проставляется только дата и подпись.

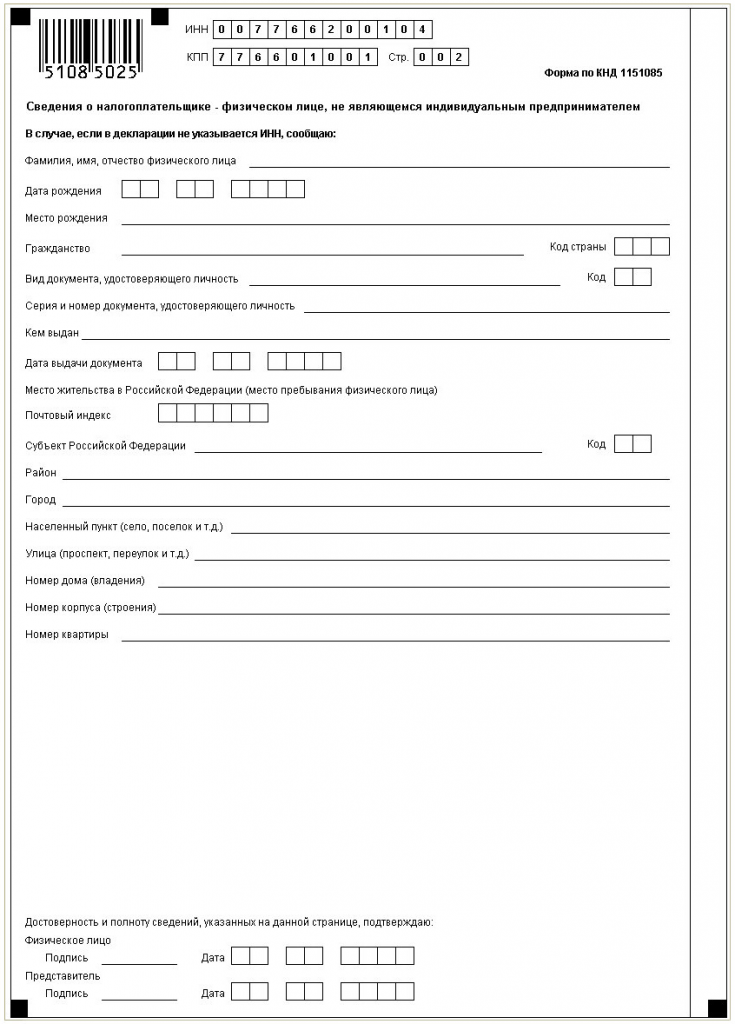

Страница 2 декларации: Сведения о физическом лице не являющимся ИП

Страницу 2 заполняют — Физические лица, не являющиеся индивидуальными предпринимателями (ИП), которые не хотят указывать ИНН.

Какими способами можно сдать

Есть несколько способов подачи рассматриваемой организации:

- Бумажный формат. Предусматривается оформление пары экземпляров. Первый передается сотрудникам фискального органа. Второй акт передается плательщику налогов. Этот документ используется для подтверждения факта сдачи рассматриваемого акта.

- Использование почтовых услуг. В этой ситуации отправление регистрируется и вложение подлежит описанию. Тогда плательщику на руках остается опись вложения, где должно быть указание на декларацию. Также потребуется использовать для доказательства отправки квитанцию по оплате отправления.

- При использовании электронного формата при отправке по сети. Подразумевается наличие оформленного соглашения через оператора ЭДО или на официальном портале фискальной службы.

Чтобы ИП направить рассматриваемый акт с помощью представителя, потребуется предварительно оформить доверенность, для чего обращаются в нотариальную контору. Организация наделена полномочиями на оформление доверенности при использовании простой письменной формы.

Подразумевается, что заверка реализуется посредством проставления в акте подписи руководства организации и печати. Если документ подается в бумажном формате, некоторые отделения фискальной службы могут предъявить требования о том, чтобы к акту был приложен файл в электронном варианте, для чего используется диск или флешка.

Несмотря на то, что такие требования не фиксированы в законодательстве, несоблюдение может сказаться на неприятии документации.

Таблицы

В графах 1 и 2 указывают построчно наименование налогов, по которым сдается упрощенная декларация. Отчисления необходимо вносить в соответствии с установленной нумерацией глав, содержащихся во второй части НК. Далее в документе присутствует Приложение 1. Во второй его графе указывают номер соответствующей главы НК. Если в качестве налогового периода выступает квартал, в ячейке графы три проставляют 3. В четвертой строке указывается, собственно, номер самого квартала, за который подается отчетность:

- Первый – 01.

- Второй – 02.

- Третий – 03.

- Четвертый – 04.

Для бюджетных отчислений, налоговый период которых установлен в год, а для отчетных – полугодие, квартал, девять месяцев, в соответствующей ячейке строки 3 вписывают значение периода:

- Квартал – 3.

- Год – 0.

- 9 мес. – 9.

- Полугодие – 6.

В самой графе ставят прочерк.

Как заполнять↑

Общие требования

Форма единой (упрощенной) декларации утверждена приказом Минфина «Об утверждении формы единой (упрощенной) налоговой декларации и Порядка ее заполнения».

Декларация состоит из двух страниц, каждая из которых должна быть распечатана на отдельном листе. Двусторонняя декларация не допускается.

В верхней части обеих страниц декларации указывается ИНН и КПП организации (ИНН индивидуального предпринимателя). Если декларацию подает физическое лицо, не являющееся индивидуальным предпринимателем, ИНН можно не указывать.

Так как что зона, отведенная для этого показателя, состоит из 12 клеточек, а в ИНН — 10 цифр, первые две клеточки заполняйте нулями.

Страница 001

1. Графа «Вид документа». Проставляете в ячейке «1» при первичной подаче отчета, и «3» — если документ сдается повторно. В этом случае через дробь указывается номер корректировки. Например, первая корректировка — 3/1.

2. В следующих четырех графах указываются:

- отчетный год

- полное наименование налогового органа, куда сдается отчет

- код этого налогового органа;

- название вашей компании или ФИО индивидуального предпринимателя (название компании полностью, без сокращений переписывается из учредительных документов, ФИО тоже указывается без сокращений).

3. Следующие графы — ОКВЭД и ОКАТО. С первым никаких проблем быть не должно, со вторым есть хитрость. Если код ОКАТО окажется менее 11 знаков, его надо вписывать, начиная с первой ячейки. В ячейках, оставшихся пустыми, указываются нули.

4. Далее идут «нулевые» налоги. Для них в специальной таблице предусмотрены следующие графы, обязательные к заполнению:

- Название налога.

- Номер соответствующей ему главы второй части Налогового кодекса. При этом перечень налогов необходимо составлять в очередности, соответствующей нумерации глав Налогового кодекса.

- Налоговые (отчетные) периоды по тем налогам, за которые представляется декларация. Они указываются цифрами: квартал — «3»; полугодие — «6»; 9 месяцев — «9»; год — «0».

- Номер квартала: первый — «01», за второй — «02» и т. д.

Если налоговый период равен календарному году, но отчетными периодами признаются квартал, полугодие и девять месяцев, графа 4 таблицы не заполняется, а в графе 3 в соответствующей ячейке указывается значение налогового (отчетного) периода по конкретному налогу.

4. Далее указываете свой номер телефона, количество страниц декларации (одна или две) и количество подтверждающих документов, если они приложены к декларации.

5. Далее заполняете левую колонку: для всех – подпись, дата, для организации — разумеется, еще и печать. Если подаете декларацию через представителя — внизу левой колонки проставляются его данные.

6. Левую колонку заполняет сотрудник налоговой, принявший у вас декларацию.

Страница 002

Если декларацию подает физическое лицо, не являющееся индивидуальным предпринимателем и не имеющее ИНН, нужно заполнить вторую страницу, уточняющую персональные данные.

Эти данные необходимо вписать в соответствующие графы, сверяясь с документом, удостоверяющим личность. Удостоверяющим личность документом могут выступить несколько документов, каждому из которых Минфин присвоил свой код Его нужно указать в декларации:

10 паспорт иностранного гражданина

12 вид на жительство в Российской Федерации

14 временное удостоверение личности гражданина Российской Федерации по форме 2П

21 паспорт гражданина РФ

03 свидетельство о рождении (для лиц, не достигших 14-летнего возраста)

23 свидетельство о рождении, выданное уполномоченным органом иностранного государства

В графе адрес нужно указать код субъекта Российской Федерации, который можно узнать из справочника кодов субъектов РФ.

Заполнение единой упрощенной налоговой декларации образец

Документ состоит из двух листов:

- Титульный лист.

- Лист, содержащий сведения о налогоплательщике.

Что необходимо знать при заполнении декларации:

- Декларация должна заполняться перьевой или шариковой ручкой, чернилами синего или черного цвета либо ее можно распечатать на принтере или на пишущей машинке.

- Если в документе допущена ошибка, то исправление корректором или подчистка не допускается.

- Для исправления ошибки производится в следующем порядке: неверное значение зачеркивается, вносится новое и после этого необходимо рядом поставить дату вносимого изменения и заверяющую подпись лица, которое будет принимать декларацию.

- На каждом листе верхней части необходимо записать ИНН и при наличии КПП организации (ИП). Если ИНН содержит 10 знаков, то в первых двух ячейках проставляются нули.

Образец заполнения первого (титульного) листа

При заполнении графы вид документа проставляются следующие значения:

- В случае подачи первичного отчета в 1 ячейке проставляется “1”, соседняя клетка остается пустой

- При подаче в налоговую корректирующей декларации, по которой вносится исправление в ранее поданный отчет в левом квадрате проставляется цифра “3”, а в правом номер корректировки, скажем, “1”,” 2″ и т.д. так для первого корректирующего отчета указывается 3/1

Далее необходимо указать следующие данные:

- Отчетный период, за который предоставляется отчетность.

- Полное наименование ФНС, куда предоставляются данные, его код, состоит из 4х цифр, например, ИФНС №66 в г.Москве – 7766.

- Полное наименование организации (Индивидуального предпринимателя) в соответствии с регистрационными документами, без сокращения.

- Далее в графе ОКАТО необходимо записывать код ОКТМО, согласно изменениям с 1 января 2014 года. Записывать начинаем сначала, если до конца поля еще есть не заполненные ячейки проставляем нули.

После необходимо указать информацию о нулевых налогах:

- Указывается название налога.

- Далее указывается глава налогового кодекса, соответствующая указанному налогу, при этом налоги нужно прописывать согласно с очередностью разделов НК. Например, Сначала указывается НДС, 21 глава, а после Налог на прибыль, 25 глава НК.

- Далее необходимо указать тот налоговый период по соответствующему налогу, за который предоставляются данные. При предоставлении за квартал указывается цифра “03”, при сдаче за полугодие – “06”, за девять месяцев – ставится “09” и при отчетности за год – “0”. Номера кварталов записываются по их номерам – “01” первый, “02”,”03″ и за четвертый – “04”.

Если отчетным периодом является квартал (6 или 9 месяцев), а налоговый период – календарный год, в этом случае в графе 3 указывается соответствующий период, а графа 4 остается не заполненной.

Ниже указывается контактный телефон налогоплательщика, число страниц декларации, а также количество подтверждающих документов, если таковые подаются вместе с декларацией.

В конце заполняется данные о лице, подтверждающем отчет, в случае руководителя – полностью ФИО, проставляется его подпись и дата утверждения, ставится печать (если налогоплательщик ее использует в хозяйственной деятельности). В случае подписания документа доверенным лицом, помимо его ФИО и подписи, необходимо указать данные доверенности, на основании которой он действует.

Поле для работника налогового органа остается не заполненным.

Образец заполнения второго листа единой декларации

Второй лист необходим для заполнения физ.лицом, не являющимся ИП и не имеющим ИНН. Особых сложностей возникнуть не должно.

Все данные заполняются на основании документа, подтверждающего личность, код которого:

- Свидетельство о рождении, применяется для лиц, которые не достигли 14 лет – “03”.

- Паспорт иностранца – “10”.

- При заполнении на основании вида на жительства в РФ – “12”.

- Временное удостоверение личности, выданное по форме 2П – “14”.

- На основании паспорта гражданина РФ – “21”.

- Свидетельство о рождении, которое было выдано за рубежом – “23”.

Код субъекта РФ берется из справочника.

Страница 1

В поле “ИНН” организациям и ИП следует указать свой номер налогоплательщика в соответствии со свидетельством, выданном ФСН о постановке на учет. Графу “КПП” индивидуальные предприниматели не заполняют. Соответственно, сведения здесь указываются только организациями. Графу “Вид документа” заполняют следующим образом:

- Если отчетность предоставляется первый раз – ставят “1/ – “.

- Если первое исправление, указывают “3/1”.

- Если исправление второе – “3/2”.

В графе “Отчетный год”, соответственно, указывается год, в который предоставляется ЕУНД. В строку “Предоставляется в…” вписывают наименование подразделения ФНС, в которое предоставляется упрощенная декларация. Если документ подает физлицо, его Ф.И.О. указываются без сокращений (полностью, по паспортным данным). Организации вписывают свое полное название. В строке “Код ОКАТО” указывают код по ОКТМО (изменения введены с 1 января 2014 г.). В графу “Код вида эконом. деятельности по ОКВЭД” вписывают цифровое обозначение по классификатору. Коды присутствуют в выписке ЕГРЮЛ или ЕГРИП.

В каком случае нельзя подать единую декларацию

Субъект бизнеса должен обязательно соблюдать требования, которые закон устанавливает для возможности использования единой декларации.

Перед тем, как начать оформлять данный отчет, требуется максимально подробно изучить деятельность, которая возникала в течение года. У субъекта должны полностью отсутствовать любые операции.

Нельзя, чтобы были даже платежные комиссии, которые банковское учреждение часто берет с организации за ведение расчетного счета. В таком случае ИФНС признает наличие денежных операций, и потребует сдавать отдельный отчет по каждому налогу.

Для плательщиков НДС установлено еще одно правило — у них не должно быть любых облагаемых операций как в пределах России, так и на границей. Т.е. должны отсутствовать внешнеэкономическая деятельность.

Важно: запрещено включать в единую декларацию отчеты по следующим видам налогов: акцизам, на полезные ископаемые, на игорный бизнес. Поскольку ЕНВД не предусматривает сдачи нулевых отчетов по вмененному налогу, то использовать единую декларацию на данной системе не получится.

Кто сдает?

ИП и организации на ОСНО, у которых:

- нет движения денежных средств (по кассе и расчетным счетам включительно);

- отсутствует объект налогообложения по налогам, которые они обязаны уплатить.

Иными словами, сдают лишь те, кто не работал с начала регистрации ИП или ООО.

Не забывайте! Если на балансе числятся основные средства, нужно оплатить налог на имущество. А значит, следует сдавать самостоятельную декларацию по налогу на прибыль, а не включать этот налог в ЕУД.

Сроки сдачи отчетности

Последний день сдачи — 20-е число месяца, идущего за отчетным периодом. Если число выпадает на официальный праздник или выходной, то осуществляется перенос на рабочий день.

В 2019 г. последний день сдачи:

- І кв. — 22 апреля;

- полугодие — 22 июля;

- ІІІ кв. — 21 октября.

Как заполнить единую упрощенную налоговую декларацию

Данная декларация — документ, состоящий из 2-х страниц. Утверждена приказом Минфина РФ от 10.07.2007 № 62н. Один лист (002) полагается заполнять исключительно физлицам, которые не числятся ИП, другой — всем остальным, включая физлиц.

Что важно указать в ЕУД для ИП и ООО?

- Реквизиты: наименование, КПП, ИНН и другие.

- Налоги, по которым отсутствовал объект налогообложения (фиксируются в таблице). Если налогов более четырех, то следует брать два одинаковых бланка.

- Код налогового периода: для налогов с нарастающим итогом — 0, 3, 6, 9; квартальных — 3.

- Подпись: предприниматель подписывает документ лично, в компании документ заверяет руководитель или его официальный представитель.

Как и куда отправлять

Декларация сдается в налоговую по месту:

- жительства (ИП);

- регистрации (предприятия).

Отчет можно сдать лично, выслать почтой или переслать в электронном варианте.

Ответственность за срыв сроков

ЕУД заполняется по нескольким налогам, а потому при задержке с отправкой по каждому из них будут начисляться отдельные штрафы.

Стандартный штраф равен 5% от суммы налога, но минимально — 1000 руб. Декларация сдается всегда с нулевыми показателями, а потому и штраф — 1000 руб. Кроме того, должностное лицо компании, ответственное за просрочку, может дополнительно наказываться штрафом в 300-500 руб.

БЫСТРО И КАЧЕСТВЕННО

- Удобное выставление счетов онлайн

- Моментальная отправка счетов на e-mail вашему покупателю

- Контроль задолженности по каждому покупателю

Заполненный образец единой упрощенной налоговой декларации

Скачайте образец заполнения единой упрощенной налоговой декларации, чтобы быстро и безошибочно оформить документ.

Бланк единой упрощенной налоговой декларации 2019

Скачайте пустой бланк единой упрощенной налоговой декларации, действительный в РФ абсолютно бесплатно.

Хватит тратить время на заполнение шаблонов и бланков

Сервис КУБ помогает выставлять счета за 20 секунд и готовить другие документы без единой ошибки, за счет полной автоматизации заполнения шаблонов.

КУБ – новый стандарт выставления и отправки счетов покупателям.

Начать использовать КУБ прямо сейчас

14 днейБЕСПЛАТНЫЙ ДОСТУП

Заполняем ЕУД на физлицо

Если оно не указывало ИНН на первой странице, то на второй (002) странице приводится идентифицирующая его информация, включающая Ф.И.О полностью, дату и место рождения.

Указываем гражданство физлица.

Его место жительства или пребывания.

В конце достоверность и полнота сведений подтверждается проставлением подписи физического лица, либо его представителя, а также даты заполнения декларации.

Найти, в каких случаях нужно сдавать физическому лицу, не являющемуся ИП, ЕУД не удалось. В начале приказа Минфина на данную декларацию указано, что ее сдают любые налогоплательщики, не производящие операций, приводящих к движению по банковским счетам или кассе юрлица и не имеющие объектов налогообложения. Можно предположить, что это относится и к физическим лицам.

Способы подачи единой налоговой декларации

После заполнения декларации ее можно отправить в налоговый орган одним из следующих способов:

- При личной явке в руки инспектору — декларация заполняется от руки на бланке, либо на компьютере, а потом распечатывается, и сдается инспектору в руки. При этом необходимо при себе иметь два бланка — один остается в госоргане, а второй с отметкой о получении возвращают представителю субъекта. Отчет может сдавать не только лично руководитель или ИП, но и их представители. Для этого необходимо иметь доверенность.

- Почтовой службой — декларация запаковывается в конверт и отправляется заказным письмом с описанным вложением. Квитанция почты и вторая копия описи остаются у субъекта бизнеса как подтверждение факта отправки.

- При помощи сети интернет — отчет заполняется в специальной программе либо сервисе, после чего отправляется в госорган электронно. Для этой операции нужно иметь ЭЦП, а также подписанный договор на услуги со спецоператором.

Внимание: сдавать в электронном формате в обязательном порядке должны субъекты бизнеса, у которых нанято от 100 работников и выше.

Какие общие требования по заполнению единой декларации

ЕУД может заполняться как на бумаге, так и электронно. При формировании на бумаге нужно соблюдать такие требования:

- бланк ЕУД можно заполнить на компьютере и распечатать;

- при заполнении вручную следует пользоваться синей или черной ручкой;

- ЕУД заполняется печатными буквами;

- ошибка исправляется так: зачеркивается неверное значение (одной чертой, чтобы было видно, что зачеркнуто), затем рядом вписывается верное значение и заверяется подписью и печатью (если имеется);

- подчистки и замазки не допускаются.

ЕУД имеет 2 листа. Первый лист заполняют все сдающие эту декларацию. Он содержит:

- реквизиты налогоплательщика и его ИФНС;

- табличную часть, куда вносятся данные о налогах, взамен которых сдается ЕУД;

- также в табличной части нужно вписать по каждому налогу номер главы НК РФ, которой данный налог регламентирован.

ВАЖНО! В таблицу на листе 1 ЕУД помещается только 4 налога одновременно. В ситуации, когда отчетных налогов вдруг оказалось больше, нужно заполнять второй лист 1 ЕУД

Лист 2 ЕУД предназначен для отражения дополнительных данных о физлице — не ИП. ИП и предприятия ее не формируют.