Куда перечисляются взносы

После того, как данные взносы были переданы в ведение ФНС, у некоторых предприниматель возникли затруднения с определением их получателя.

В наиболее простом случае, когда ИП ведет деятельность там же, где производил постановку на учет, он производит перечисление взносов в свой налоговый орган.

Кроме этого, предприниматель может вести деятельность в другом регионе, отличном от места постановки на учет. При этом отчетность от сдает там же. Однако производить перечисление платежей он все равно обязан в тот же орган, где производит постановку на учет.

Внимание: еще одна часто встречающаяся ситуация — предприниматель работает с сотрудниками, и деятельность ведется не в месте регистрации. Однако взносы за себя он все равно перечисляет в ФНС по месту постановки на учет, независимо от используемой налоговой системы.

Фиксированный размер страхового взноса в 2013 году

(с 2013 года Страховые взносы «в размере, определяемом исходя из стоимости страхового года» меняются на «фиксированный размер страхового взноса».)

Расчет суммы страховых взносов, подлежащей уплате в ПФР производится исходя из двукратного минимального размера оплаты труда (2 х МРОТ) (Федеральный закон № 243-ФЗ от 03.12.2012), а в ФФОМС – исходя из минимального размера оплаты труда.

С 1 января 2013 года установлен минимальный размер оплаты труда (МРОТ) в сумме 5 205 рублей в месяц.

Платёж в ПФР ИП платит раз в год (можно частями) до 31 декабря (позже срока – пеня 10%)

Внимание!

1) С 2013 года изменились КБК для уплаты фиксированного платежа

см. новые КБК – 2013 >>>

2) В случае если ИП (выбравшие в качестве объекта налогообложения доходы) не производит выплаты и иные вознаграждения физическим лицам в 2013 году, он вправе уменьшить сумму налога (авансовых платежей по налогу) на уплаченные в фиксированном размере страховые взносы без ограничения.

КБК страховых взносов ИП «за себя» в 2020 году

Страховые взносы в 2020 году необходимо перечислять в ИФНС на следующие КБК:

КБК на пенсионное страхование индивидуального предпринимателя за себя с доходов, не превышающих 300 000 рублей:

182 1 02 0214006 1110 160

КБК взносов на пенсионное страхование индивидуального предпринимателя за себя с доходов, превышающих 300 000 рублей:

182 1 02 02140 06 11100 160

Обратите внимание, что в 2020 году КБК на пенсионное страхование одинаковы, как для взносов, при доходе менее 300 000 рублей, так и в случае превышения годового дохода 300 000 рублей. КБК взносов на медицинское страхование индивидуального предпринимателя за себя:

КБК взносов на медицинское страхование индивидуального предпринимателя за себя:

182 1 02 02103 08 1013 160

КБК взносов на случай временной нетрудоспособности и в связи с материнством:

182 1 02 02090 07 1010 160

КБК 2020 года в части перечисления страховых взносов останутся такими же как и в 2019 году.

Все новые КБК 2020 года размещены на этой странице.

Какие налоги можно уменьшить на перечисленные ФП

На некоторых налоговых системах перечисление фиксированного платежа дает возможность уменьшить на эту сумму уплачиваемый основной налог.

Если ИП применяет систему УСН вида «Доход», либо находится на ЕНВД, то:

- Если у него нет привлеченных работников, то он может произвести уменьшение рассчитанного налога на всю сумму перечисленных фиксированных платежей.

- Если же у ИП есть привлеченные работники, то закон разрешает ему произвести уменьшение суммы налога не больше чем на 50%. Но при этом в расчете могут принимать участие не только перечисленные личные взносы, но также и уплаченные взносы за работников.

Если ИП использует систему УСН вида «Доходы минус расходы», то он может размер перечисленных взносов за себя в полном объеме включить в перечень расходов, используемых для уменьшения полученных доходов.

Предприниматель, который используем патентную систему, не наделен возможностью уменьшать сумму налога к уплате на произведенные перечисления взносов в фонды.

При уменьшении суммы налога могут участвовать все виды взносов — не только фиксированные перечисления, но также и платеж в ПФ в размере 1% от поступивших доходов более 300 тысяч рубл.

Внимание: при уменьшении суммы налога можно использовать все те перечисления взносов, которые были выполнены в данном налоговом периоде. При этом фактически не имеет значения, за какой именно промежуток времени был сделан это платеж.

Ответственность за неуплату взносов

Предприниматели, которые должны производить перечисление фиксированных платежей за себя, несут такую же ответственность за их не перечисление, как и организации. При этом закон обязывает производить отчисления взносов даже за те периоды, когда деятельность фактически не производилась.

В случае, когда предприниматель перечислил взносы не полностью, у него возникнет недоплата. Тогда ФНС при ее обнаружении произведен выставление требования, а также начислит штраф и пени.

Внимание: размер штрафа — 20% от размера недоплаты. Но если налоговый орган сможет доказать, что ИП знал о необходимости уплаты взносов и умышленно не стал их перечислять, то размер штрафа может быть увеличен до 40%.. Существует законный способ снизить сумму штрафа

Но для этого предпринимателю требуется доказать, что у него были серьезные обстоятельства, по причине которых он не смог выполнить платеж

Существует законный способ снизить сумму штрафа. Но для этого предпринимателю требуется доказать, что у него были серьезные обстоятельства, по причине которых он не смог выполнить платеж.

Например, он в это время находился в больнице. Тогда минимально сумму штрафа можно будет снизить в 2 раза. Однако размер начисленных пени не подлежит пересчету — их нужно будет выплатить в полном объеме.

Размер пени рассчитывается исходя из 1/300 ставки рефинансирования по каждому дню невыплаты. Но даже несмотря на то, что в 2017 году размер процента претерпел изменения, и начиная с 31 дня должен рассчитываться как 1/150 ставки рефинансирования, предпринимателей это не затронуло. Они также должны рассчитывать пени на основе 1/300 ставки за весь период.

Период для расчета пени определяется начиная с первого дня, идущего за крайним днем перечисления платежа, и до дня, предшествующему дню погашения долга. Расчет штрафов как по платежам в пенсионный фонд, так и в медстрах, производится одинаково.

Внимание: закон устанавливает, что можно провести процедуру закрытия предпринимательства, если у ИП есть непогашенные долги по обязательным платежам в фонды.

Однако такие долги никуда не денутся, а будут перенесены уже на физическое лицо. Если погашение долгов так и не будет выполнено, то взыскание будет передано от налоговых органов к судебным приставам.

Как сформировать платежное получение на оплату фиксированных платежей

Исполнить обязательство по перечислению взносов можно наличными деньгами в отделении банка, либо электронно. Кроме этого, можно составить платежку и произвести перечисление через открытый расчетный счет в банке.

Как сформировать платежку с помощью сервиса налоговой на nalog.ru?

Сайт налоговой предлагает удобный сервис для автоматического создания квитанции на оплату взносов через отделение банка.

Шаг 1. Перейти на сайт налоговой https://service.nalog.ru/payment/payment.html

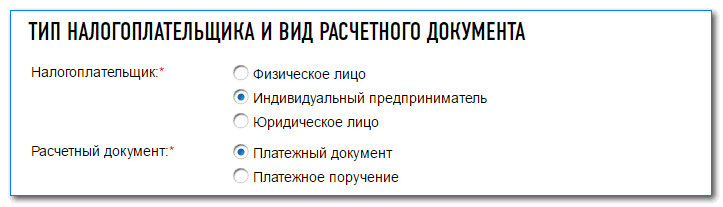

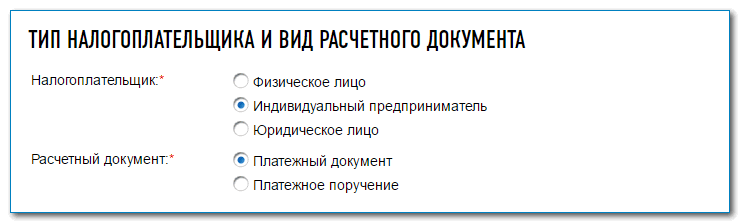

Шаг 2. В поле плательщик щелкнуть «Индивидуальный предприниматель», в поле «Расчетный документ» проставляется «Платежный документ». С его помощью можно получить бланк для перечисление через банк, либо оплатить электронными деньгами. Если выбрать «Платежное поручение» – то можно сформировать документ для перечисления этих сумм с расчетного счета. Но также необходимо будет указывать реквизиты налогового органа — получателя.

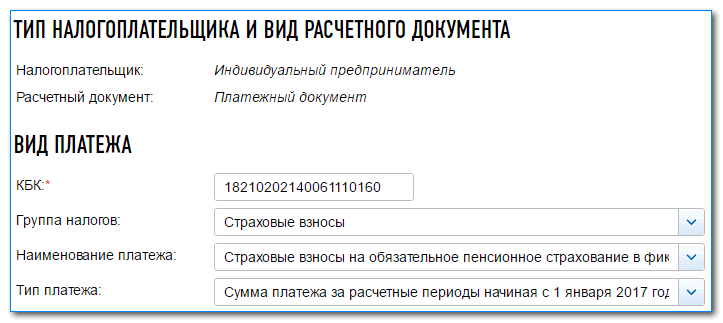

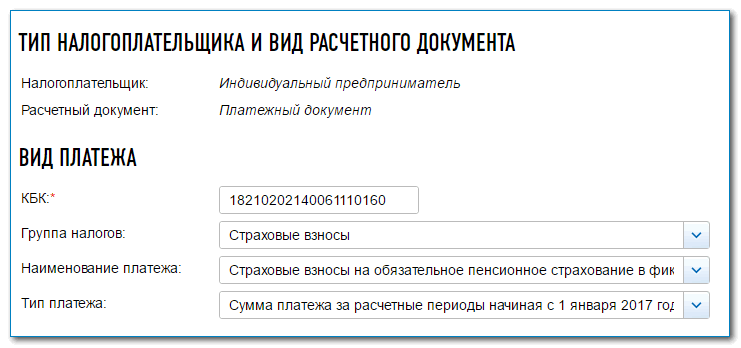

Шаг 3. Проставляется необходимый КБК, после чего нужно нажать Enter. Остальные поля должны заполниться автоматически. При этом код нужно указывать без пробелов и других лишних знаков. Если вы увидели неточность в водимой информации, то можно нажать кнопку “Назад” и заполнить поля заново.

Шаг 3. Проставляется необходимый КБК, после чего нужно нажать Enter. Остальные поля должны заполниться автоматически. При этом код нужно указывать без пробелов и других лишних знаков. Если вы увидели неточность в водимой информации, то можно нажать кнопку “Назад” и заполнить поля заново.

Внимание! КБК необходимо вводить слитно без пробелов.

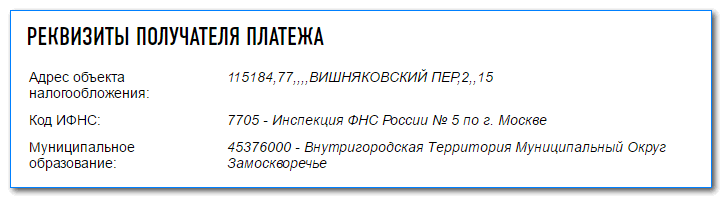

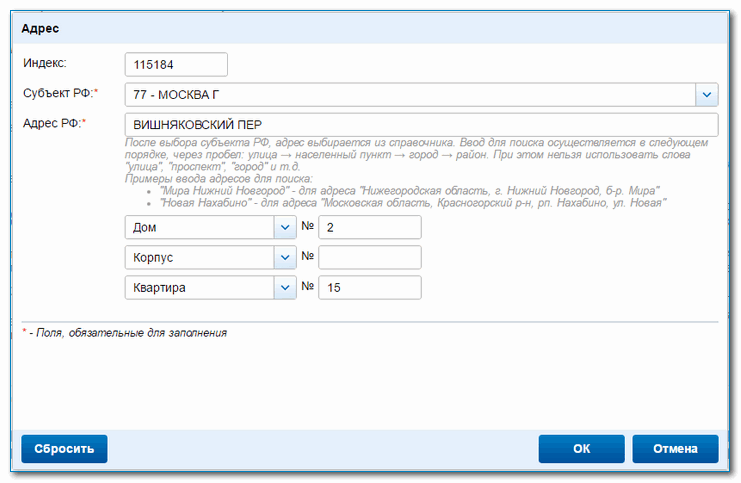

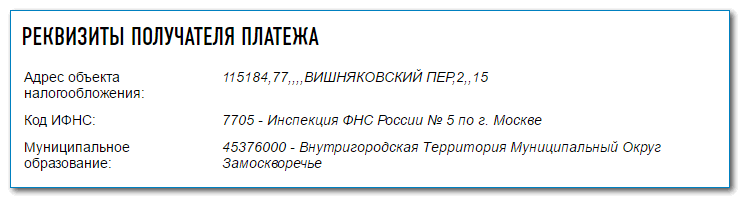

Шаг 4. Заполняются реквизиты получателя взносов. Графу «Адрес объекта налогообложения» нужно пропустить. В «Код ИФНС» выбирается налоговая, в которую производится платеж. Ниже указывается муниципальное образование (выбирается из выпадающего списка).

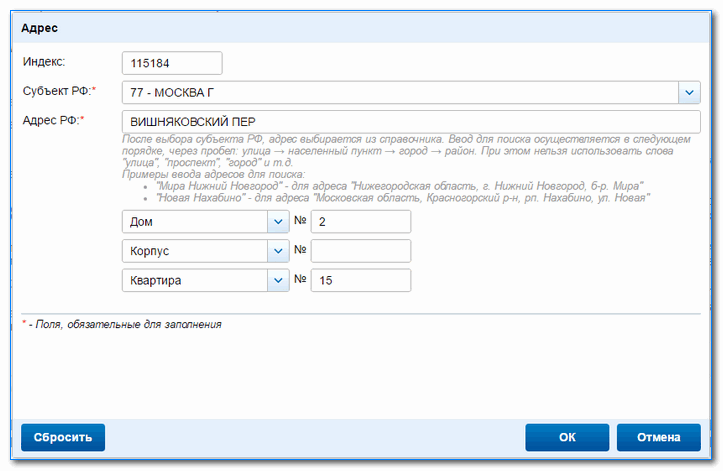

Для ввода адреса у вас откроется дополнительное окошко:

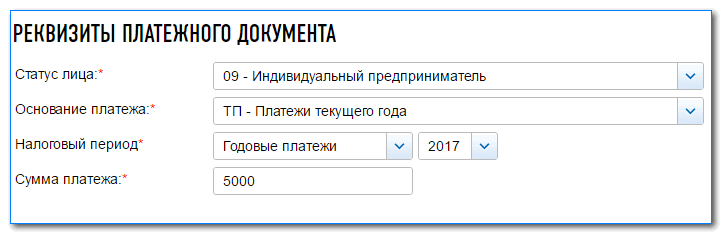

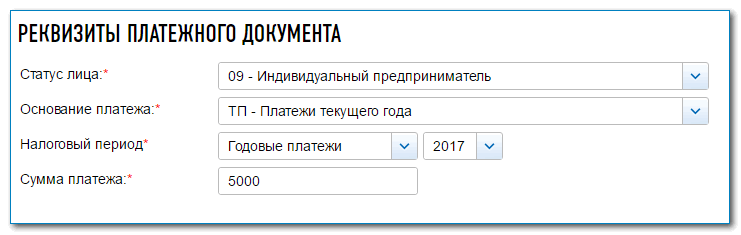

Шаг 5. Указываются реквизиты платежного документа. «Статус лица» – выбирается 09, предприниматель. В основание платежа выбирается «ТП» – текущий платеж этого года. В поле «Налоговый период» выбирается платеж за год, а также отражается год, за который нужно произвести оплату. Сумма платежа — желаемый размер платежа.

Шаг 5. Указываются реквизиты платежного документа. «Статус лица» – выбирается 09, предприниматель. В основание платежа выбирается «ТП» – текущий платеж этого года. В поле «Налоговый период» выбирается платеж за год, а также отражается год, за который нужно произвести оплату. Сумма платежа — желаемый размер платежа.

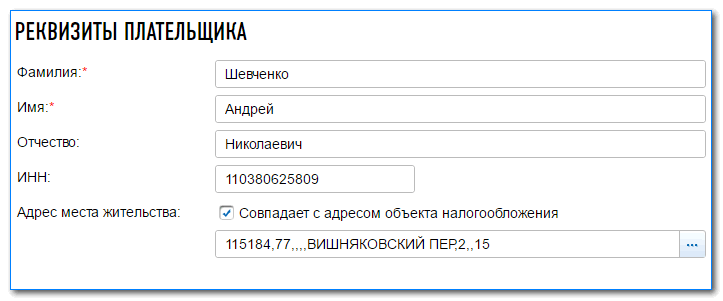

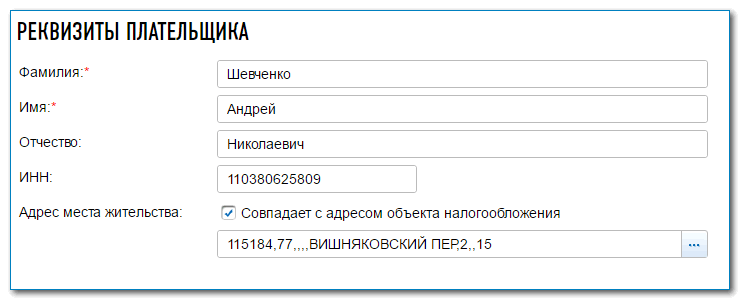

Шаг 6. Ввод сведений о плательщике. Заполняются его ФИО, код ИНН. Поле «Адрес» заполняется в отдельном окне, сведения выбираются из справочников. Поле ИНН необходимо заполнять обязательно, если планируется оплачивать электронным способом.

Шаг 6. Ввод сведений о плательщике. Заполняются его ФИО, код ИНН. Поле «Адрес» заполняется в отдельном окне, сведения выбираются из справочников. Поле ИНН необходимо заполнять обязательно, если планируется оплачивать электронным способом.

Шаг 7. Нужно еще раз проверить правильность данных и нажать кнопку «Оплатить». В открывшемся окне необходимо выбрать:

Шаг 7. Нужно еще раз проверить правильность данных и нажать кнопку «Оплатить». В открывшемся окне необходимо выбрать:

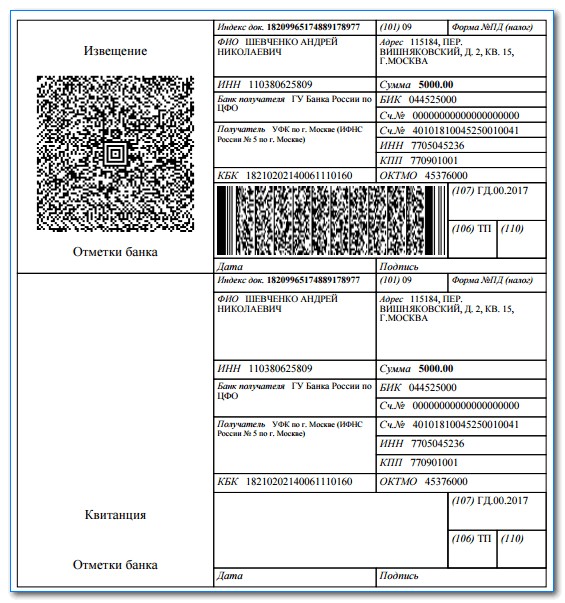

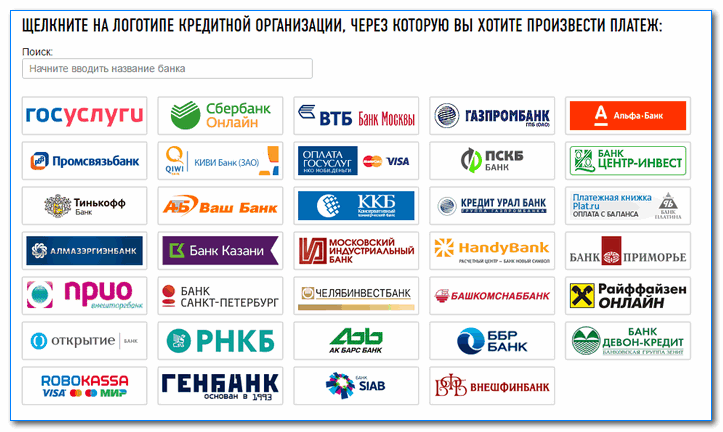

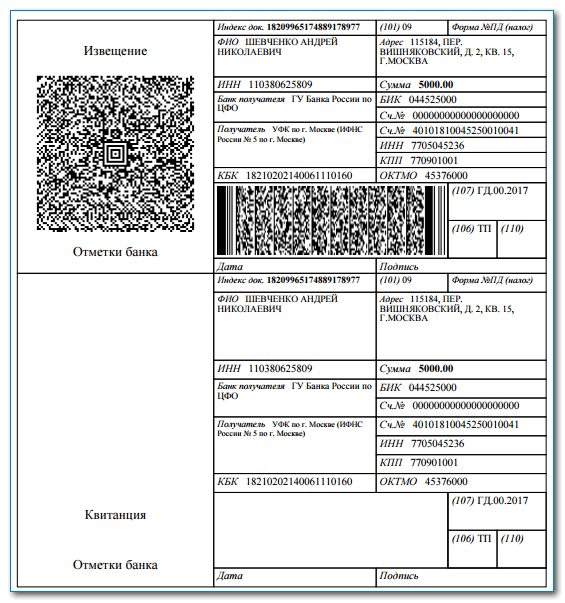

Если оплата будет производиться наличными через отделение банка — тогда будет создана квитанция для распечатывания: Если оплачиваться взнос будет безналично — тогда откроется окно с логотипами банков и платежных систем, и необходимо будет выбрать желаемую:

Если оплачиваться взнос будет безналично — тогда откроется окно с логотипами банков и платежных систем, и необходимо будет выбрать желаемую:

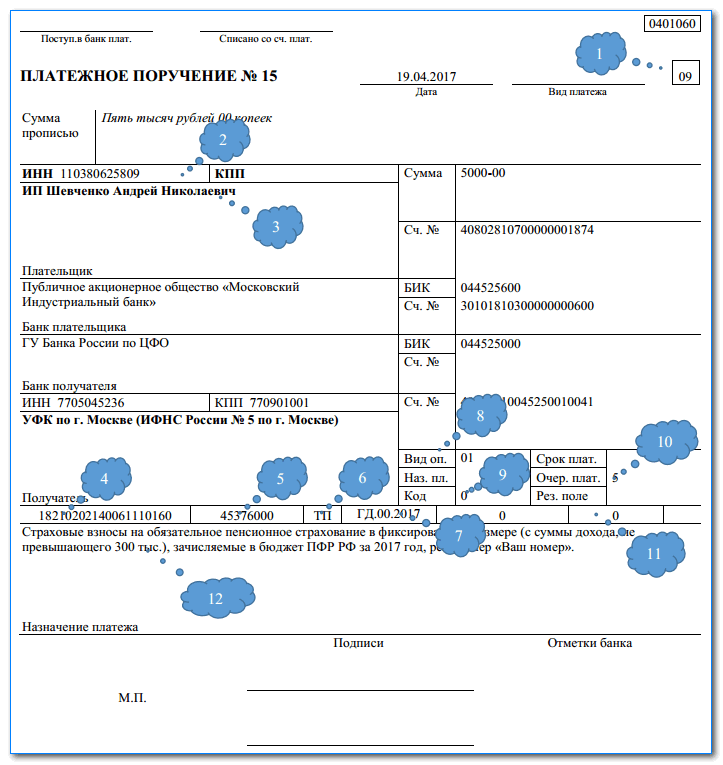

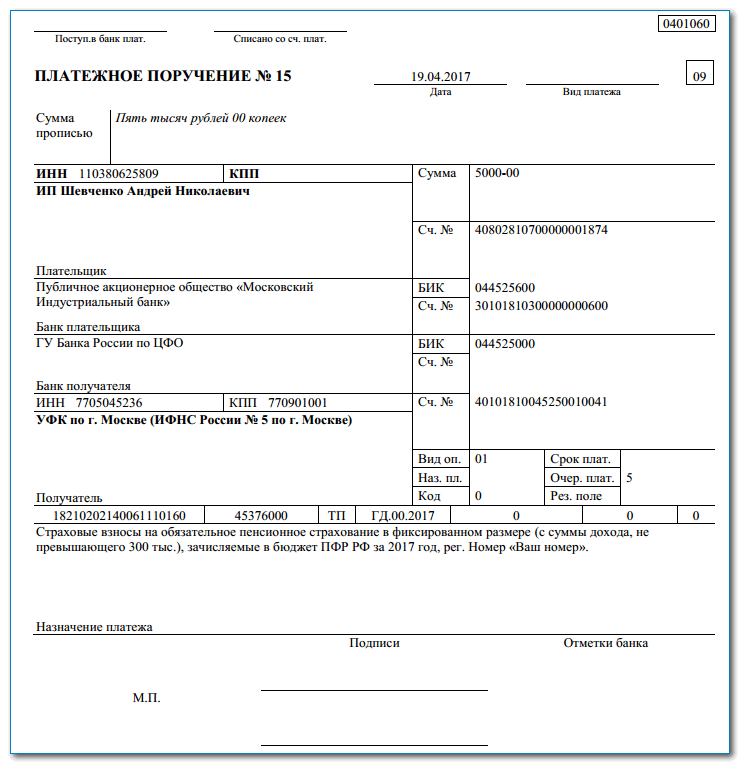

Как заполнить платежное поручение для оплаты через банк по счету ИП

Как заполнить платежное поручение для оплаты через банк по счету ИП

Если у предпринимателя открыт банковский счет, то произвести оплату фиксированных взносов можно через него, составив платежное поручение. Для этого лучше всего воспользоваться специальными сервисами-помощниками или бухгалтерскими программами.

Особенность оформления платежного поручения для перечисления фиксированных взносов:

Особенность оформления платежного поручения для перечисления фиксированных взносов:

- В статусе плательщика проставляется код «09»;

- Записывается ИНН предпринимателя, поле КПП нужно оставить пустым, потому как у предпринимателя его нет.

- Указываются ФИО плательщика (предпринимателя) и его банковские реквизиты — название банковской организации, БИК, корсчет и расчетный счет. Ниже проставляются реквизиты получателя — налоговой. Их можно узнать на сайте ФНС.

- В поле 104 заносится КБК платежа без пробелов;

- В поле 105 записывается ОКТМО;

- В следующее поле записывается код «ТП» – то есть текущий платеж;

- Периодами платежей является год, поэтому в следующее поле записывается ГД.00.17. Последние 2 цифры — это две цифры года платежа, 2017.

- В поле «Вид платежа» записывается «01»;

- В поле «КОД» проставляется 0;

- Очередность платежа — 5;

- Поля 108 и 109 нужно заполнить «0», поле 110 не заполняется.

- Записывается назначение платежа. Здесь нужно указать, что оплачиваются фиксированные взносы с дохода до треста тысяч рублей, за 2017 год и проставить регистрационный номер.

Сроки уплаты фиксированных платежей ИП

Законодательством установлены следующие сроки платежей:

- Фиксированный платеж предприниматель должен оплатить до конца периода отчета, то есть до 31 декабря текущего года.

- Взносы в размере 1 % нужно перечислить в бюджет до 1 июля последующего года. Сроки уплаты 1% были изменены, начиная с платежа за 2017 год, оплачиваемом в 2018 году.

Первую часть ИП могут платить как им удобно. Это могут быть ежемесячные или ежеквартальные платежи. Предпринимателю дано право оплатить эту сумму одним платежом сразу или же в конце года.

Главное требование при этом, чтобы платеж фиксированной суммы был произведен до конца года.

Однако, ИП, которые собираются учесть взносы при расчете платежей на спецрежимах должны знать следующее:

- ЕНВД — налог можно снизить на сумму оплаченных взносов в соответствующих периодах. То есть ЕНВД за 1 кв. можно снизить на взносы, если их оплата прошла с января по март этого года.

- УСН — оплата фиксированных сумм может учитываться при расчете как авансовых платежей так и всего налога. Все зависит от того, когда она производилась.

Предприниматели, не выступающие работодателями, могут производить оплату взносов так, чтобы сумма исчисленного налога к уплате была равна 0, если это позволяет сделать размер полученных доходов и расходов.

Какие ИП могут не оплачивать свое страхование

Получить льготу, освобождающую от страховых взносов в 2017 году, могут индивидуальные предприниматели:

- Проходящие службу в рядах российской армии.

Подтверждением права на освобождение от уплаты взносов будет являться военный билет, справка из учреждения по месту прохождения службы, трудовая книжка с соответствующей записью.

- Ухаживающие за ребенком, не достигшим возраста полутора лет.

Для подтверждения преференции на временное освобождение от страховых взносов в 2017 году при уходе за маленьким ребенком ИП необходимо предоставить свидетельство о заключении брака (при его наличии), свидетельство о рождении ребенка и свой паспорт.

- Ухаживающие за инвалидом первой группы инвалидности, ребенком, являющимся инвалидом или пожилым человеком, старше 80-ти лет.

Для освобождения от уплаты взносов по указанному основанию необходимо подготовить и сдать в ИФНС документы, подтверждающие статус инвалида, за которым будет вестись уход или свидетельство о рождении ребенка-инвалида.

Как создать платежку на перечисление фиксированных платежей

Для предпринимателя доступно несколько способов произвести погашение обязательств перед ФНС. Можно осуществить выплату по бумажной квитанции в любом банке, электронными деньгами при помощи отдельной страницы на сайте налоговой, либо платежным поручением со своего расчетного счета.

Как оформить платежку с помощью сервиса налоговой на nalog.ru?

На портале ФНС представлен удобный сервис, при помощи которого можно создать квитанцию на перечисление платежей через банк.

Шаг 1. Открыть страницу для создания квитанции: https://service.nalog.ru/payment/payment.html

Шаг 2. В графе выбора плательщика указать «Индивидуальный предприниматель», в графе выбора типа бланка «Расчетный документ» выбрать «Платежный документ». Таким способом можно получить квитанцию, какую можно использовать для перечисления через оператора банка, либо погасить ее сразу на сайте электронными деньгами.

Внимание! Если в этом поле нажать «Платежное поручение», то будет сформирован документ для оплаты с банковского счета. Однако в такой ситуации нужно также будет заполнить реквизиты получателя (ФНС).. Шаг 3

На этом шаге записывается код КБК по выбранному платежу. Нужно вписать его в графу и нажать клавишу Enter, и дальше оставшиеся поля заполнятся самостоятельно. Код нужно вносить единой строкой без пробелов и иных знаков

Шаг 3. На этом шаге записывается код КБК по выбранному платежу. Нужно вписать его в графу и нажать клавишу Enter, и дальше оставшиеся поля заполнятся самостоятельно. Код нужно вносить единой строкой без пробелов и иных знаков.

Шаг 4. Заносятся сведения о получателе взносов. Первую графу «Адрес объекта налогообложения» нужно оставить без заполнения. В графе «Код ИФНС» нужно выбрать налоговую, куда выполняется платеж. Дальше нужно выбрать из списка муниципальное образование.

Адрес нужно будет ввести в форме:

Заполненная графа будет выглядеть так:

Шаг 5. На этом шаге заносятся сведения о будущем платеже. Графа «Статус лица» должна содержать код «09», что обозначает ИП. Основание платежа – «ТП», что значит платеж за данный год. Графа «Налоговый период» указывается год, после этого в поле вручную вписывается его номер. В последнее поле записывается сумма для уплаты.

Шаг 6. На этом шаге вносится информация о плательщике. Здесь записываются Ф.И.О., код ИНН и адрес. Поле «ИНН» должно заполняться в обязательном порядке, если перечисление будет осуществляться электронными деньгами.

Шаг 7. Здесь можно просмотреть все внесенные сведения и щелкнуть «Оплатить». Если на предыдущем шаге был записан ИНН, то можно выбрать — произвести электронную оплату, либо сделать квитанцию для оплаты вручную.

Если же ИНН не был проставлен, будет доступна только квитанция. При электронной оплату будет открыто окно с эмблемами платежных систем и банков, где можно выбрать желаемый вариант платежа.

Как оформить платежное поручение для перечисления через банк по счету ИП

ИП может для ведения безналичных расчетов открыть счет в банке. Тогда произвести перечисление фиксированных сумм можно с него, оформить платежное поручение. Чтобы правильно заполнить этот бланк, можно использовать специализированные программы или интернет-сервисы.

При заполнении платежного поручения на перечисление фиксированных платежей нужно придерживаться правил:

- Статус плательщика должен содержать код «09»;

- У предпринимателя записывается только ИНН, а место под КПП должно быть пустым, поскольку данного кода у ИП нет;

- Полностью записываются Ф.И.О. ИП, и банковские реквизиты — БИК, расчетный и корсчета. После этого записываются реквизиты ФНС, куда отправляется платеж. Эти сведения можно посмотреть на сайте налоговой службы;

- В поле 104 нужно записать код КБК платежа одной строкой без пробелов;

- В поле 105 нужно внести код ОКТМО;

- Далее нужно проставить код «ТП» – это текущий платеж;

- Поскольку фиксированные платежи перечисляются за год, то в поле периода нужно записать ГД.00.19, если осуществляется платеж за 2019 год. Крайние 2 цифры обозначают последние 2 цифры года;

- Поле «Вид платежа» должно содержать «01»;

- В поле «КОД» нужно записать «0»;

- Очередность платежа – указывается 5;

- В поля 108 и 109 записывается «0», поле «110» не заполняется вообще (должно остаться пустым);

- В назначении платежа проставляется, что это перечисление фиксированного взноса за 2019 год, после чего указать регистрационный номер фонда.

Кто должен платить фиксированные платежи?

Необходимо учитывать, что исчисление фиксированных взносов не освобождает предпринимателей от обязанности производить отчисления на работников.

Фиксированные платежи в ПФР и на ОМС необходимо оплачивать:

- Как при получении прибыли предпринимателем, так и при ее отсутствии (или при отсутствии деятельности);

- При использовании любого режима обложения налогом;

- Независимо есть ли заключенные с работниками трудовые контракты, или же гражданские договора;

- Ведется предпринимателем хозяйственная деятельность или остановлена;

- Фиксированные платежи ИП в 2019 году нужно производить даже, если сам предприниматель работает по трудовому договору и является сотрудником, на которого его работодатель осуществляет перечисление отчислений по обязательному страхованию.

Однако, в некоторых случаях нормы закона разрешают приостанавливать уплату таких взносов, к таким случаям можно отнести (согласно ст. 430, п. 6, 7):

- Лицо, состоящее на учете в качестве ИП осуществляет уход за малолетними детьми (до 3 лет) — в качестве подтверждения нужно предоставить копию свидетельств о рождении, паспорта и т.д.

- Предприниматель призван в ряды армии России и проходит там службу — в качестве подтверждения может быть предоставлена справка из военкомата, или ксерокопия военного билета.

- Предприниматель, осуществляет присмотр и уход за престарелыми лицами, лицами с инвалидностью 1 группы, детьми-инвалидами — в подтверждение предоставляется справка и медзаключении (ВТЭК).

Фиксированные взносы ИП в 2019 году за себя включают в себя две составляющих :

- Первая – страховые взносы, рассчитанные по действующим ставкам, установленным Правительством РФ.

- Вторая — в объеме 1% от размера превышения дохода ИП сверх 300000 руб.

Размер фиксированного платежа ИП за себя в 2020 году

Платежи можно разделить на постоянную часть, зависящую от установленной величины МРОТ и на переменную, которая зависит от дохода предпринимателя. Их размер и порядок расчета определены в ст. 430 НК РФ п.1.

Размер Фиксированного платежа за 2020 год

Если ИП проработал год полностью

Начиная с 2018 года взносы устанавливаются в фиксированной сумме, размер которой устанавливается на будущий год правительством. Таким образом уже 2-й год платежи отвязали от установленной величины МРОТ. Что хорошо, так как при при нынешнем значении платить бы предпринимателям пришлось бы больше.

Таким образом взносы ИП за себя составляют:

| Отчетный год | Платеж в ПФР, руб. | Платеж на ОМС, руб. | Итого за год |

| 2018 | 26 545,00 | 5 840,00 | 32 385,00 |

| 2019 | 29 354,00 | 6 884,00 | 36 238,00 |

| 2020 | 32 448,00 | 8 426,00 | 40 874,00 |

Внимание! Если предприниматель зарегистрировал или закрыл ИП в течение отчетного периода, то взносы рассчитываются пропорционально отработанного времени (согласно ст. 430, п.п

3-5). Используйте наш онлайн калькулятор фиксированного платежа для расчета взносов.

Если ИП проработал не полный год

Для расчета необходимо рассчитать пропорционально годовой сумме количество полностью отработанных месяцев, а также количество дней в неполном месяце. Чтобы было понятно, рассмотрим на примере.

Предположим предприниматель зарегистрировал ИП 10 июля 2018 года, расчет будет следующим:

- Количество полностью отработанных месяцев 5. За каждый полный месяц мы платим в ПФР и на ОМС = 27990/12 = 2332,5. Таким образом, за 5 месяцев у нас получится: 2332,5*5=11 662,50.

- Так как в июле 31 день, нужно высчитать сумму за 1 день и умножить ее на 21 день: 2332,5/31*21=1580,08.

- Общая сумма платежей в ПФР и на ОМС за неполный год равна 1580,08+11 662,50=13 242,58. Это общая сумма, аналогичным образом считается отдельно сумма платежа в каждый из фондов.

При этом количество дней неполного месяца считают по следующему принципу:

- Если вы открыли предпринимательство, то отчет начинается со следующего дня после внесения записи в государственный реестр (согласно Федерального Закона 212-ФЗ ч.2 ст. 4.) по последний день месяца.

- При закрытии предпринимателя берется период с начала месяца включительно по дату внесения записи в государственный реестр.

Внимание! Некоторые налоговые утверждают, что для расчета необходимо общую сумму по году разделить на 365 дней и умножить количество отработанных дней, что неправильно!

1% при доходе более 300 тыс. рублей

Вторая часть платежей зависит от прибыли. Платится она только в том случае, если прибыль за год была более 300 тысяч рублей.

Формула расчета 1%: (Общий доход ИП – 300 000) * 1%.

В зависимости от выбранного режима налогообложения в качестве дохода берется:

- При общей системе налогообложения берется разница между полученной прибылью и понесенным за этот период расходами.

- На упрощенной системе налогообложения по системе УСН «доходы, уменьшенные на величину расходов» необходимо с 2018 года брать только величину доходов. С 2018 года об этом четко написано в статье 430 НК РФ п.9, п.п 3, что база для исчисления определяется согласно ст. 346.15, а это есть доходы (письмо Минфина от 12.02.18 N03-15-07/8369). В 2017 году было решению Арбитражного суда Кемеровской области по делу № А27-5253/2016 от 24.07.2017 года по ИП Жариновой О.В., в котором рассматривалась иная точка зрения, но на тот момент этих поправок прописано не было.

- При УСН «Доходы» берем доходы – гр. 4 Книги доходов и расходов.

- Для плательщиков ЕНВД берется значение расчетного дохода, указанного в стр. 100 раздела 2 декларации по ЕНВД, а не реально полученной прибыли.

- На патентной системе налогообложения берется также максимально возможный доход по патенту, а не фактические полученная прибыль.

При совмещении налоговых режимов необходимо брать общую сумму по каждой системе налогообложения, далее из нее вычитать 300 тыс. руб. и умножать полученное на 1%.

Внимание! Общая сумма взносов – фиксированного платежа и 1% не может быть больше, чем 8 установленных платежей в ПФР. Т.е

в 2019 году не более, чем 29 354,00*8.

Таким образом предельная сумма взносов будет следующей:

- В 2019 году – 234 832 рубля.

- В 2018 году – 212 360 рублей.

При этом фиксированная часть взносов, которую должен оплатить предприниматель уже входит в эту сумму. Таким образом для 2019 года получится 234 832 – 29 354 = 205478, эту сумму придется оплатить помимо фиксированной составляющей.

Фиксированный платеж в ПФР в 2009 г.

Постановлением от 27.10.2008 № 799 Правительство РФ утвердило стоимость страхового года

на 2009 год в размере 7274 рубля 40 коп.

Пскольку, исходя из этой стоимости, устанавливается размер фиксированного платежа для индивидуальных предпринимателей, применяющих специальные налоговые режимы (основание: пункт 2 статьи 28 Федерального закона от 15.12.2001 № 167-ФЗ),

то и годовой размер фиксированного платежа в 2009 году будет равен 7274 руб. 40 коп.

(4849,60 – страховая часть и 2424,80 – накопительная часть).

Чтобы рассчитать сумму ежемесячного фиксированного платежа в Пенсионный фонд, указанную сумму следует разделить на 12.

Таким образом, она составит

606 рублей 20 копеек(404,13 – страховая часть и 202,07 – накопительная часть).

Фиксированный платеж за 2008 год “упрощенцам” нужно уплатить

в размере 3864 рублей (2576 – страховая часть и 1288 – накопительная часть)

или им нужно было уплачивать каждый месяц в течение года по 322 рубля.

Внимание!

МРОТ для расчета взносов берется на 1 января текущего года. Если в течение года МРОТ изменяется, взносы на текущий год не пересчитываются

Новый МРОТ для расчета взносов будет применяться только на следующий год!

Размер страховых взносов ИП в 2019 году

НК РФ определяет суммы, который предприниматель должен отправить в бюджет на обязательное страхование за себя. Они включают две части. Рассчитать их можно на нашем онлайн калькуляторе фиксированного платежа ИП.

Фиксированный платеж

С 01 января 2018 года для этих платежей устанавливается постоянная сумма, какая зафиксирована в НК РФ и не завит от МРОТ.

Таким образом, взносы ИП нужно выплатить в следующих размерах:

| Год | В ПФР, руб. | В ФОМС, руб. | Всего |

| 2018 | 26545.00 | 5840.00 | 32385.00 |

| 2019 | 29354.00 | 6884.00 | 36238.00 |

Внимание! При осуществлении расчета не учитывается, работал предприниматель фактически или нет. Обязанность по исчислению таких платежей у него возникает с момента регистрации в ЕГРИП и заканчивается при закрытии предпринимательства.. Когда эти процедуры осуществляются в течение года, то складывается ситуация, при которой за год физлицо должно пересчитать суммы фиксированных платежей с учетом фактически отработанного времени

Корректировать суммы нужно пропорционально времени работы

Когда эти процедуры осуществляются в течение года, то складывается ситуация, при которой за год физлицо должно пересчитать суммы фиксированных платежей с учетом фактически отработанного времени. Корректировать суммы нужно пропорционально времени работы.

1% с превышения дохода

Вторую часть необходимо платить тем ИП, у которых суммарный доход превышает 300000 рублей.

Для ее определения используется следующий алгоритм:

(Выручка ИП — 300000)*1%

Предприниматель может одновременно работать сразу на нескольких режимах, тогда его доход необходимо сложить по каждому из них.

Доход предпринимателя определяется:

- Если применяется ЕНВД учитывается так называемый вмененный доход, рассчитанный по правилам установленными НК РФ.

- При упрощенке «доходы» – по сумме фактически поступившей выручке ИП.

- В случае упрощенной системы «доходы-расходы» – по сумме поступившей фактической выручки. При этом уменьшать полученное значение на величину произведенных расходов не надо – это с одной стороны, так конкретики в НК кодексе не прописано. С другой стороны в суде было рассмотрено дело Жариновой, по которому суд встал на сторону предпринимателя и взносы были исчислены из разницы доходы минус расходы.

- На общем режиме — к учету принимается полученный предпринимателем доход. Однако, в этом случае физлицо имеет право вычесть из данных поступлений профессиональные вычеты.

- При патенте — в виде дохода используется расчетная стоимость патента.

Фиксированные платежи при совмещении налоговых систем

Закон указывает на то, что предприниматель наделен возможностью производить уменьшение размера основного налога на сумму перечисленных фиксированных платежей. Данную возможность можно использовать и в том случае, когда ИП совмещает несколько налоговых режимов.

НК указывает, что когда предприниматель использует одновременно сразу несколько систем налогов, он должен производить по ним раздельных учет доходов и произведенных расходов.

После этого, распределение взноса на уменьшение между системами происходит на основании процентного соотношения полученных по этим системам доходов.

Если предприниматель производит совмещение ЕНВД и УСН, то распределение взносов производится по следующему сценарию:

- На УСН необходимо подсчитать размер полученных доходов за указанный период;

- На ЕНВД необходимо за этот же период определить вмененный (а не реально полученный) доход;

- Необходимо вычислить их процентное соотношение;

- Размер перечисленных за указанный период взносов распределяется согласно долям дохода по каждой системе.

Внимание: если производится совмещение упрощенной системы и патентной, то последняя не предполагает уменьшение налога на уплаченные взносы. Тогда если у предпринимателя нет привлеченных работников, он может использовать на УСН к уменьшению всю сумму произведенного платежа.

В какие сроки требуется оплатить взносы

Фиксированная часть

Произвести перечисление фиксированных платежей предприниматель обязан до последнего дня текущего года включительно.

Произвести перечисление фиксированных платежей предприниматель обязан до последнего дня текущего года включительно.

Если последний день выпадет на выходной либо праздник, то крайний день платежа будет передвинут вперед на ближайший рабочий день.

Например, в 2018 году последний день года — 31 декабря, будет выходным. Поэтому, предприниматели смогут произвести перечисление до 9 января 2019 года включительно.

1% с превышения 300 тысяч

Кроме этого, предприниматель обязан произвести уплату дополнительного платежа в 1%. Для него закреплен иной срок перечисления.

Это связано с тем, что в определении размера платежа принимает участие весь доход, полученный в течение года. Поэтому, необходимо произвести его расчет и уплату до 1 июля года, который идет за расчетным.

Если предприниматель нарушит сроки перечисления фиксированных платежей, то к нему будут применены штрафные санкции в виде наложения штрафов и пени.

Заключение

Мы рассмотрели ключевые момент уплаты предпринимателями отчислений на собственное страхование. Это обязательные платежи, которые должны перечислять все ИП вне зависимости от прибыльности бизнеса, приостановок в деятельности и прочих обстоятельств.

В заключение отметим, что штрафов несвоевременную уплату страховых взносов нет. Однако предпринимателю будут начислены пени за каждый день просрочки. А поскольку ИП отвечает по своим долгам всем имуществом, которое ему принадлежит, то страховые отчисления и пени могут быть взысканы с личного счета гражданина. Причем даже после того, как он перестанет быть индивидуальным предпринимателем.