Способы уменьшения налога

Существуют тысячи способов, с помощью которых можно избежать уплаты налога. Среди них ведение двойной бухгалтерии, обнуления кассового аппарата, создание фирм-однодневок и далее по нарастающей. Но подобные схемы заканчиваются плачевно. Чтобы бизнес расцветал, а налоговая была довольна, лучше всего применять законные методы.

Если внимательно почитать законы, можно найти несколько лазеек, позволяющих существенно снизить налоговый пресс. Все начинается с малого:

- Рассматривая предлагаемые НК режимы налогообложения, следует заранее просчитать все варианты. И остановить выбор на максимально подходящем под требования деятельности компании варианте. Если есть возможность, стоит отдать предпочтение льготному варианту.

- Обязательно следует рассмотреть все варианты калькулирования налогов, по самым выигрышным вариантам нужно разработать соответствующую учетную политику.

- При поиске компаний для заключения очередного договора лучше отдавать предпочтение тем, кто работает по льготному налогообложению.

- Всегда следует пользоваться отсрочкой платежей.

- Чаще применять оффшорные зоны.

- Во время проведения процедуры сделки лучше применять замену отношений.

Другие способы, применяемые для уменьшения налога, также могут использоваться. Но одна часть из них требует дополнительных затрат, другая — определенных знаний. В некоторых случаях уменьшение налога возможно лишь при наличии надежного партнера, который сможет в нужный момент принять определенную часть перечисляемых средств.

Расходы, не включенные в налоговую базу

Статья 270 НК РФ содержит перечень расходов, не учитываемых при налогообложении.

Внереализационные затраты, не уменьшающие прибыль – налоговую базу:

- Суммы дивидендов.

- Перечисления в бюджет в виде штрафов и пеней, взимаемых государственными организациями.

- Платежи за ненормированные выбросы в атмосферу.

- Взносы в товарищества: простое или инвестиционное в виде уставного капитала.

- Взносы на ДМС, пенсионное обеспечение негосударственного типа.

- Расходы на достройку, покупку амортизируемого имущества, реконструкцию, перевооружение и так далее.

- Гарантийные взносы.

- Добровольные взносы членов общественных организаций.

- Стоимость услуг и работ, выполненных на безвозмездной основе.

Расходы, связанные с деятельностью предприятия:

- Расходы на вознаграждения, материальную помощь, оплата по коллективным договорам, надбавок к пенсии, премий, поездок до работы сотрудников, изготовление призов.

- Оплата разниц в цене при сбыте товара на льготных условиях.

- Оплата лечения, путевок, путешествий, организацию мероприятий для сотрудников.

- Цена переданных акций, которые распределяются между действующими акционерами по решению собрания.

- Залог в форме имущественного права.

- Часть представительских расходов свыше нормы.

Статья 270 НК РФ содержит перечень расходов, не учитываемых при налогообложении.

Как снизить налог на прибыль

Это не тот тип договора, когда одна компания арендует у другой какие-то площади.

В данном случае, под договором аренды подразумевается закрепленная документально временная передача основных средств предприятия сторонней организации, работающей по упрощенному налогообложению.

Суть договора аренды в том, что арендные выплаты увеличивают доходы фирмы на УСН, но при этом уменьшают налогооблагаемую прибыль арендатора.

Для этого нужно просто-напросто стать фирмой-посредником, доходом которой является только агентское вознаграждение. Это весьма распространенный способ уменьшения налоговой базы. В данном случае, самым важным моментом является тщательная проработка агентского договора и грамотное документальное оформление сделки.

Налоговые отчисления можно сократить, если слегка «завысить» затраты на его содержание, ремонт и обслуживание (это касается и основных средств),

Нарушение условий

Перечисление средств фирме-контрагенту, оказывающему услуги по маркетингу, — не что иное, как прямые расходы. Занести их к консультационным или информационным затратам не составит проблем. В резерве есть еще статья расходов по изучению рыночной конъюнктуры. Она тоже подпадает под услуги маркетологов.

Применяем пониженную ставку взносов на социальное страхование

Стандартные тарифы страховых взносов во внебюджетные фонды установлены .

Стандартные тарифы страховых взносов

Но существуют и пониженные ставки, при которых в Пенсионный фонд нужно отчислять всего 20%, а в фонды медицинского и социального страхования ничего платить не надо (пп. 3 п. 2 ст. 427 НК РФ).

Льготой могут пользоваться ООО или ИП, которые находятся на упрощенной системе налогообложения (УСН) (пп. 5 п. 1 ст. 427 НК РФ), если годовой доход предприятия не превышает 79 миллионов рублей (пп. 3 п. 2 ст. 427 НК РФ).

Еще одно обязательное условие — прибыль от деятельности, на которую распространяются налоговые льготы, должна превышать 70% от всего дохода организации или ИП.

К примеру, предприятие на УСН продает оптом бутилированную воду. Эта деятельность включена в льготный список. Годовой доход компании — 54 миллиона рублей. Поэтому взносы на социальное страхование она платит по пониженной ставке в 20%.

Фирма начинает продавать сопутствующие товары — кулеры, пластиковые стаканчики и др. Общий доход вырастает до 70 миллионов рублей. Но доля прибыли от розлива и продажи воды падает со 100% до 69%. Поэтому компания должна платить страховые взносы в полном объеме.

Размер тарифа зависит от вида деятельности налогоплательщика, скидку получают:

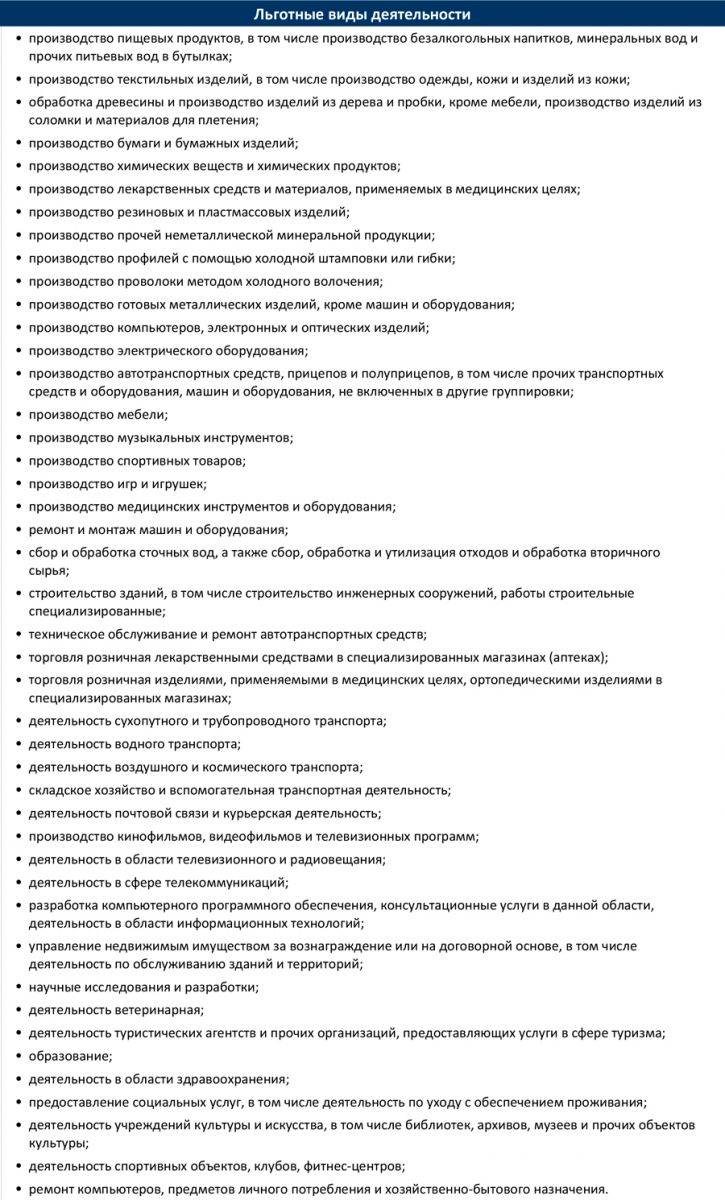

Список льготных видов деятельности

Список значительный — проверьте, есть ли в нем ваш вид деятельности. Если обнаружили, что льгота вам положена, но вы ею не пользовались, можно пересчитать тарифы, вернуть или зачесть переплату.

Для этого необходимо представить в налоговую инспекцию уточненный расчет по страховым взносам и приложить пояснительную записку, в которой объяснить причины его подачи.

В отчет включите разделы исходного отчета, но с правильными данными. Раздел 3 «Персонифицированные данные» в новый документ добавлять не нужно.

Пример заполнения первой страницы корректировочного расчета по страховым взносам

Пример пояснительной записки к уточненному расчету по страховым взносам

Получить переплату можно только после подачи письменного заявления в порядке ст. 79 НК РФ. Если у вас задолженность по пеням или штрафам, всю сумму не вернут — часть денег направят на погашение долга (ст. 78 НК РФ).

Стоматологическая клиника работает по УСН по системе «Доходы − расходы». В клинике 12 сотрудников. Годовой доход не превышает 19 миллионов рублей. Предприятие может платить страховые взносы по сниженным тарифам, но руководитель не знает об этом.

Фонд оплаты труда за год — 7,2 миллионов рублей.

Сумма страховых взносов — 2,16 миллионов рублей (7,2 миллионов рублей × 30%).

Клиника нанимает нового бухгалтера, который знает о льготах. Специалист сдает уточненные отчеты с пониженными тарифами (20%) и подает заявление на возврат переплаты.

За несвоевременную уплату страховых взносов клинике начислили пеню — 15 тысяч рублей, поэтому на расчетный счет возвращают только 705 000 рублей (7,2 миллионов рублей × 10% − 15 тысяч рублей).

Уменьшаем налоги: «Поход в обход»

Утаивание доходов от государства – занятие азартное. Мастера бухгалтерского цеха в союзе со своими работодателями выдумали тысячи методов «обыгрыша» налоговой службы. Двойная (а то и тройная) бухгалтерская отчетность, периодический сброс в ноль показаний счетчика памяти в кассовом аппарате, простое чередование распечатанных чеков с проплатами без документов – это самое незатейливое из череды предпринимательских затей.

Далее по возрастающей идут несовпадающие цифры в договорах и хозяйственной реальности, регистрация «фирм-однодневок», ежегодная смена «вывесок» при деятельности под одним и тем же обличьем, хитрые схемы «обналички», перевод сотрудников под «маску» ИП с целью перехода на гражданско-правовые договорные отношения.

Планируем

Изменить размер прибыли можно либо путем уменьшения доходов, либо, соответственно, путем увеличения расходов.

Таким образом, благодаря некоторым нехитрым манипуляциям появляется возможность существенно облегчить налоговый груз.

Повлиять на размер налоговых сборов законным образом проще всего через грамотное налоговое планирование.

Этот метод оптимизации является среди бизнесменов самым распространенным и популярным, так как при выполнении определенных действий он позволяет существенно снизить налоговое бремя и не подставлять себя под удар контролирующих структур. Итак, к способам налогового планирования относятся:

- своевременный выбор правильного режима налогообложения;

- заключение, скажем так, «грамотных» договоров, с некоторыми тонкостями;

- применение предоставляемых законом льготных условий;

- дружба с компаниями, находящимися на льготном налогообложении;

- оффшоры;

- активное пользование правом на налоговые отсрочки;

- прописанные в учетной политике предприятия выгодные схемы налогоисчисления.

Это только часть способов влияния на налоговую базу через планирование. Некоторые из них не требуют каких-либо дополнительных комментариев со стороны юристов и сложных организационных мероприятий, другие, к примеру, оффшоры, возможны только при больших финансовых вливаниях. Рассмотрим самые востребованные и безопасные методы налоговой оптимизации более подробно.

Другие способы уменьшить налог на прибыль

Достаточно:

- соблюдать полноту и сроки уплаты, чтобы не появлялись такие расходы, как штраф, пеня, блокировки счетов и приостановление деятельности;

- пользоваться федеральными, региональными и муниципальными льготами и преференциями, например, это льготные налоговые ставки;

- разработать качественную и эффективную учетную политику.

В любом случае необходимо иметь прочную документальную базу для доказательства своих прав в случае спора с налоговыми органами и следить за изменяющимся законодательством.

И в заключение интересное интервью с Чичваркиным:

Платеж по аренде

Для данного метода как раз и понадобится проверенный контрагент, пользующийся «упрощенкой». Перед заключением договора на аренду ему перечисляется определенная часть средств. Далее используются арендные платежи, способствующие снижению налога. Но нужно, чтобы в этих платежах стояла немного завышенная сумма амортизационных отчислений.

Для большего эффекта можно отдать арендодателю средства, по которым истек срок амортизации. Таким образом можно добиться существенного снижения налога на имущество. При этом компания контрагента вообще не платит налог, так как она полностью освобождена от него. Используя этот способ для снижения налога, компания одновременно как бы страхует свое имущество от возможных конфискационных процедур, которые могут возникнуть из-за налоговых санкций.

Организуем аутсорсинг консультантов

Небольшим фирмам необходимо юридическое, бухгалтерское и техническое сопровождение. Но загрузить работой на полный день таких специалистов не всегда удается. Обычно один сотрудник совмещает функции секретаря, кадровика, юриста, бухгалтера и других специалистов. Иногда сам предприниматель старается разбираться во всех вопросах.

Ни тот, ни другой вариант не убережет от ошибок. Риск принять неправильное решение из-за отсутствия знаний высок. Вы тратите время, чтобы разобраться в ситуации, вместо того, чтобы зарабатывать деньги.

Если не требуется постоянное присутствие бухгалтера, кадровика, юриста или программиста, переведите их на аутсорсинг. Так вопросы будут решать специалисты, а вы сэкономите на страховых взносах

Еще один плюс — аутсорсер внезапно не заболеет во время сдачи отчетов и не уйдет в отпуск перед важной сделкой

Ветеринарная клиника, кроме своей основной деятельности, продает лекарства и аксессуары для животных. Учет ведется в бухгалтерской программе «1С». Система налогообложения: по ветеринарным услугам — единый налог на вмененный доход (ЕНВД), в торговле — упрощенная система налогообложения (УСН). Кроме руководителя, в фирме работали 4 ветеринара, 2 ассистента врача, 2 уборщицы, бухгалтер и юрист. Полной загруженности ни у юриста, ни у бухгалтера не было, а уборщицы часто менялись.

Выручка ветеринарной клиники за месяц — 540 000 рублей.

Рассчитаем ежемесячные расходы на работников, которые не принимают участие в приеме животных и не приносят прибыли.

- Зарплата бухгалтера — 35 000 рублей в месяц;

- Зарплата юриста — 35 000 рублей в месяц;

- Зарплата уборщиц — 2 × 20 000 = 40 000 рублей в месяц.

Итого: 35 000 + 35 000 + 40 000 = 110 000 рублей.

Ежемесячные страховые взносы с зарплаты: 110 000 × 30,2% = 33 220 рублей.

Общая сумма затрат на оплату труда вспомогательного персонала:

110 000 + 33 220 = 143 220 рублей, то есть 26% от выручки (напомним, месячная выручка 540 000 рублей). Это вполне устраивало руководство.

Как сэкономить

После аудита владелец бизнеса перевел вспомогательный персонал на аутсорсинг, заключив договоры с фирмами по оказанию бухгалтерских, юридических и клининговых услуг.

По итогам месяца расходы составили:

- бухгалтерские услуги — 23 000 рублей;

- юридические услуги — 15 000 рублей;

- клининговые услуги — 40 000 рублей.

Общая сумма расходов: 23 000 + 15 000 + 40 000 = 78 000 рублей.

Аутсорсинг сэкономил ветеринарной клинике: 143 220 − 78 000 = 65 220 рублей в месяц.

Экономия в год: 65 220 рублей × 12 месяцев = 782 640 рублей.

Владелец лечебницы нашел применение этим деньгам — нанял еще одного ветврача и ассистента, которые увеличили объем услуг и стали приносить клинике больше основного дохода.

Вывод

Компании на УСН «доходы минус расходы» ощутят уменьшение тарифа, и это ощущение усилится, если по итогам года налог получится минимальный.

Для компаний на УСН с объектом «доходы» выгода будет ощутима, если у них страховые взносы составляют более 50% от суммы налога. Такое бывает, когда доходы невелики, а доля зарплаты в структуре расходов — значительна.

Для тех компаний, где всем сотрудникам зарплата начисляется в размере не более МРОТ, ничего не изменится. Они продолжают начислять взносы по старым тарифам.

Какой вывод можно сделать из проведенного анализа?

Конечно, было бы отлично, если бы пониженный тариф ввели для всех поголовно — и малых, и крупных, и некоммерческих и если бы применялся он ко всей сумме начислений в пользу сотрудников, даже если они меньше МРОТ.

Но в любом случае снижение тарифа до 15 %, пусть даже с массой оговорок, это без сомнения гораздо лучше, чем тариф 30 %.

А что вы думаете по этому поводу? Как вы оцениваете этот шаг властей по снижению взносов?