Общие правила заполнения и представления расчета 6-НДФЛ

Расчет 6-НДФЛ сдается ежеквартально, крайним сроком подачи является последнее число первого месяца следующего квартала. Годовой расчет 6-НДФЛ и справки 2-НДФЛ представляются в один срок — не позднее 1 апреля года, следующего за истекшим налоговым периодом. Если отчетный день выпадает на выходной и (или) праздничный нерабочий день, то крайний срок сдачи переносится на ближайший рабочий день (Письма ФНС РФ от 01.08.2016 № БС-4-11/13984@, от 08.06.2016 № ЗН-19-17/97, от 24.03.2016 № БС-4-11/5106).

Если численность физических лиц, получивших доходы в отчетном году по трудовым или гражданско-правовым договорам, составляет менее 25 человек, то расчет 6-НДФЛ можно представить на бумажном носителе (лично, через представителя или по почте с описью вложения).

Если численность физических лиц, получивших доходы в отчетном году по трудовым или гражданско-правовым договорам, составляет 25 человек и более, то расчет 6-НДФЛ представляется только в электронной форме по телекоммуникационным каналам связи.

Если у организации есть обособленные подразделения, расчеты 6-НДФЛ представляются в следующем порядке:

- За физических лиц, получивших доходы от головной организации, расчеты 6-НДФЛ представляются в налоговую инспекцию по месту постановки на учет головной организации.

- За физических лиц, получивших доходы от обособленных подразделений, расчеты 6-НДФЛ представляются в налоговые инспекции по месту регистрации обособленных подразделений, в том числе, за физических лиц, получивших доходы по договорам гражданско-правового характера, заключенным с обособленным подразделением, включая случаи, когда обособленные подразделения находятся в одном муниципальном образовании (Письма ФНС РФ от 25.11.2016 № БС-4-11/22430, от 09.11.2016 № БС-4-11/21223@, от 23.03.2016 № БС-4-11/4900@).

Исключение: организации, отнесенные к категории крупнейших налогоплательщиков. При наличии обособленных подразделений, указанные организации имеют право представлять расчеты 6-НДФЛ за работников обособленных подразделений в налоговую инспекцию по месту учета в качестве крупнейшего налогоплательщика, либо представлять расчеты 6-НДФЛ за работников обособленных подразделений в налоговую инспекцию по месту регистрации соответствующего обособленного подразделения (Письмо МФ РФ от 24.10.2016 № 03-04-06/62497).

Индивидуальные предприниматели, применяющие ЕНВД или ПСН, имеющие наемных работников, представляют расчеты 6-НДФЛ по месту учета в качестве плательщика ЕНВД или ПСН, соответственно. При совмещении индивидуальными предпринимателями ЕНВД или ПСН с упрощенным или общим режимом налогообложения, расчеты 6-НДФЛ представляются:

- по доходам, выплаченным физическим лицам, задействованным в рамках УСН или ОСНО — по месту жительства (регистрации) индивидуального предпринимателя

- по доходам, выплаченным физическим лицам, задействованным в рамках ЕНВД или ПСН — по месту учета в качестве плательщика ЕНВД или ПСН, соответственно.

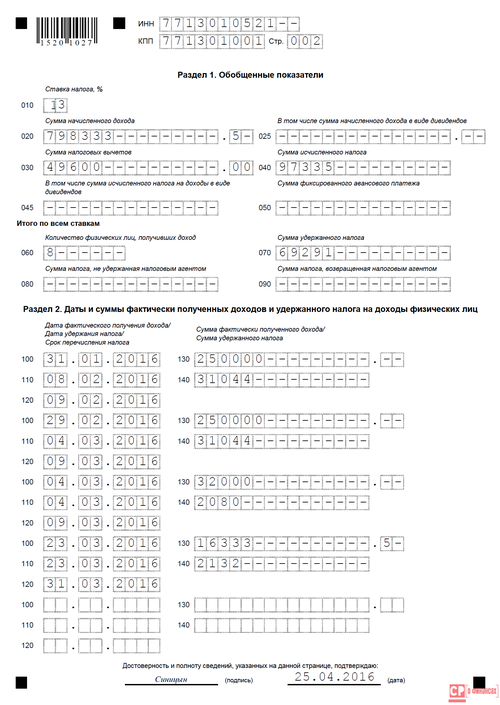

Обобщенные показатели

«Обобщенные показатели» — название Раздела 1. Данное словосочетание по сути и отображает суть данного бланка.

Показатели Раздела 1 являются обобщенными полностью за весь отчетный период (с начала календарного года), а также в целом по предприятию. То есть сумма выплаченного дохода и удержанного налога рассчитывается полностью с начала года и по всем сотрудникам. Если, к примеру, 3 из них имеют право на налоговый вычет, то данная сумма отминусовывается суммарно. В форме 6НДФЛ не нужно расписывать конкретно по каждому сотруднику кто и сколько заплатил налога и сколько составил вычет.

При этом стоит помнить, что данные правила относятся исключительно к Разделу 1! В Разделе 2 показатели указываются исключительно за квартал, за который форма подается.

Заполняем отчет 6 НДФЛ за полугодие: о чем нужно помнить

Хотя бухгалтер должен отчет 6НДФЛ заполнять нарастающим итогом, существуют еще некоторые моменты, о которых не стоит забывать при составлении этого документа:

В строке №070 не нужно указывать переплату. В строке следует указывать лишь общую сумму, которая была удержана, начиная с календарного года.

Если говорить о налоговых агентах, которые имеют несколько обособленных подразделений, то каждое такое подразделение обязано заполнять форму отчета и передавать ее в территориальное налоговом органе самостоятельно.

Бывает, что в течение одного календарного месяца в отпуске находятся несколько сотрудников. В таком случае каждую сумму отпускных выплат необходимо отображать в отдельном блоке. Но бухгалтер имеет право объединить суммы выплат, если даты выплаты отпускных средств совпадают. А вот строка №120 остается одинаковой для всех блоков по отпускным. Это связано с тем, что датой перечисления по данным выплатам является последний день в месяце.

Если налогообложение в компании осуществляется по нескольким налоговым ставкам, то по каждой ставке налога заполняется отдельный блок.

Если физическому лицу разрешается имущественный вычет, то он указывается в строке№030 в первом разделе. Размер такого вычета формируется в пределах дохода, который был начислен специалисту

Обратите внимание, что значения в строке №020 не могут превышать значения в строке №030.

Во время заполнения отчета 6НДФЛ за 2 квартал следует проявлять внимательность. Чтобы увериться, что в документах отсутствуют неточности, сотрудник отдела бухгалтерии должен применять контрольные соотношения. Проверяя данные в форме отчета, стоит также ориентироваться на данные с предыдущего отчета.

Если ваш отчет 6НДФЛ будет содержать ошибки или вы сдадите его с опозданием, органы налоговой инспекции имеют право начислить штрафы.

Заполнение строки 120 формы 6-НДФЛ

Строка 120 – это крайний срок перечисления НДФЛ в ФНС. Нужно отправить платежное поручение не позже этой даты. Это контрольное соотношение в ФНС.

Например, если выплатили зарплату 31.03.2017 г., то строка 120 примет значение 03.04.2017 г., так как 01.04.2017 г. – это суббота, нерабочий день, а для ФНС следующий день – это рабочий день 03.04.2017 г.

Если опоздали заплатить НДФЛ, то это никак не влияет на порядок заполнения 6-НДФЛ. В строке 120 в любом случае ставится дата, на которую должны уплатить налог.

Как ни странно, наибольшее количество ошибок в отчете 6-НДФЛ возникает именно в этой строке. Возможно, это связано с неточной, с нашей точки зрения, формулировкой определения смысла строк 100 – 120:

- Строка 100 – дата начисления дохода;

- Строка 110 – дата выплаты (передачи) дохода и удержания налоговым агентом НДФЛ;

- Строка 120 – крайняя дата перечисления НДФЛ.

Разберемся как отразить различные виды выплат при заполнении строки 120.

Заработная плата

Зарплата начисляется в последний день месяца — это дата фактического получения дохода. В строке 120 ставится следующий рабочий день после выплаты.

Получите 267 видеоуроков по 1С бесплатно:

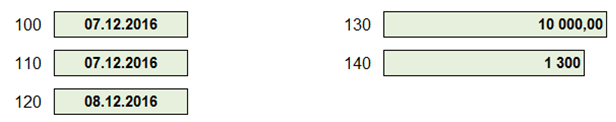

Например, для выплаты заработной платы за декабрь 2016 года:

Иные доходы

- Премия производственная (код 2002)

начисляется в последний день месяца. В строке 120 ставится следующий рабочий день после выплаты. - Доход в виде мат.выгоды от экономии на процентах

— начисляется в последний день месяца всего срока, на который выдан заем. Строка 120 – следующий рабочий день после выплаты. - Сверхнормативные суточные

— начисляются в последний день месяца утверждения авансового отчета. Строка 120 – следующий рабочий день после выплаты. - Компенсация за неиспользованный отпуск —

начисляется в день увольнения. Строка 120 – следующий рабочий день после выплаты.

Таким образом, для всех выше перечисленных доходов налоговый агент имеет право без пеней и штрафов удерживать у себя на банковском счете НДФЛ не дольше, чем до следующего рабочего дня. В строке 120 эта крайняя дата и отражается. ФНС сверяет дату перечисления платежного поручения с этой датой.

Для остальных доходов нет регламентированной даты начисления дохода.

Договора ГПХ, дивиденды, материальная помощь, разовые премии (код 2003)

– датой фактического получения дохода является дата выплаты. Строка 120 – следующий рабочий день после выплаты.

Например, 07.12.2016 были начислены и выплачены дивиденды 10 000 руб. и удержан НДФЛ 1300 руб.:

Доходы, полученные в натуральной форме: подарки, призы, оплата за сотрудника товаров или услуг, передача ТМЦ – датой фактического получения дохода является дата передачи физическому лицу. Строка 120 – следующий рабочий день после передачи.

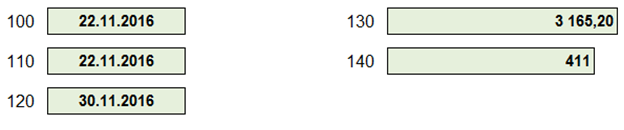

Больничный лист, отпуск.

Для этих двух доходов налоговый агент имеет право без пеней и штрафов удерживать у себя на банковском счете НДФЛ дольше. Строка 120 — последний день месяца выплаты.

Например, больничный лист в размере 3 165,20 руб. был начислен и выплачен 22.11.2016 г. Обязанность по перечислению в бюджет НДФЛ в размере 411 руб. должна быть выполнена не позже 30.11.2016 г.:

С

трока 120 6-НДФЛ

предназначена для отражения даты перечисления налога, удержанного у физического лица, относящегося к категории плательщиков налога. Но занесение в нее информации осуществляется лишь в определенных случаях.

Обобщение заносимой во второй раздел информации происходит по идентичной схеме. В ситуации, когда у нескольких физических лиц дата выплат средств и последующий вычет налога полностью совпали, одинаковые в датах данные предоставляются в органы в обобщенном виде, отражаемом в одном блоке 2 раздела.

Основные правила заполнения второго раздела 6НДФЛ

Некоторые общие советы, как заполнить раздел 2 декларации 6 НДФЛ, приведены ниже.

Денежные вознаграждения, выплаченные в отчётном квартале, но не подлежащие обложению подоходным налогом, в отчёте не показываются.

В форме 6НДФЛ проставляется сумма дохода до налогообложения, то есть она не уменьшается на сумму подоходного налога.

Сведения, указанные в во втором разделе формы, не совпадают с информацией в первом разделе. Так как в первом разделе приводятся нарастающие итоги всего налогового периода, включая отчётный квартал, а во втором – данные только отчётного квартала.

Если в один и тот же день были получены доходы, имеющие разные предельно допустимые сроки уплаты в бюджет налога на доходы физических лиц, то в форме они указываются разными строками.

В строке 120 указываются установленные НК РФ предельные даты перечисления подоходного налога. В случае, если налог перечислен раньше предельного срока, в гр. 120 отражается не фактическая дата уплаты, а предельно допустимая НК.

Особенно надо быть внимательным в ситуации, когда выплата дохода и перечисление налога фактически были произведены в последний день квартала. Дата уплаты налога в бюджет должна быть указана в соответствие с НК, а это уже будет дата следующего отчётного периода. Следовательно, запись о проведённой операции должна отражаться в следующем квартале.

Если доходы на предприятии выплачивались только в одном квартале или один раз в году, то отчёт сдаётся за квартал, в котором доходы были выплачены, и в обязательном порядке в последующих кварталах текущего года.

А в такой ситуации как заполнить раздел 2 формы 6 НДФЛ – доходы выплачивались только во втором квартале? За первый квартал отчёт можно не сдавать (так как он с нулевыми показателями), обязательно сдаётся отчёт за второй, третий и четвёртый квартал. В этом случае в отчёте за третий и четвёртый квартал заполняется только первый раздел.

Какие проблемы могут возникнуть при заполнении 2 раздела

Чаще всего, когда форма 6НДФЛ заполняется нарастающим итогом, в бухгалтера возникают проблемы, которые могут быть связанны с тем, как правильно рассчитать денежные выплаты в различные периоды. Одним из таки вопросов является: как правильно сформулировать данные по заработным выплатам за июнь, если в действительности они будут выплачены в июле?

В этом случае фактической датой получения заработных выплат считается последний день в месяце, когда были начислены эти выплаты. В этой же месяц рассчитывается сумма налога. Как видите, еще до начала июля бухгалтер может знать, какие денежные значения следует указать в строках №020 и №040.

В отчете НДФЛ 6 за 1 полугодие нарастающим итогом содержаться строки №070 и №080. Они не заполняются. И об этом говориться в правилах ФНС. Согласно им сумма вычитаемого налога из заработных плат за июнь, которые будут выплачены сотрудникам в июле, не должны указываться в отчете 6НДФЛ за полугодие. Эти данные уже будут указаны в следующем отчете, который предприятие будет составлять за 3 квартал, то есть за 9 месяцев календарного года.

Давайте рассмотрим это на примере. Компания «М» получила за 6 месяцев работы доход, размер которого составляет 300 тысяч руб., то есть 50 тысяч руб. за каждый месяц календарного года. Сумма удержанного подоходного налога составляет 39 тысяч руб., а перечислили – 26 тысяч руб. Вычеты по налогам еще не предоставляются. Размер заработной платы за июнь составляет 50 тысяч руб. Она фактически будет выплачена 10 июля 2017 года.

Отчет 6НДФЛ сдается нарастающим итогом, поэтому данные в первом разделе предоставляются построчно:

- В строке №020 указывается общий размер дохода за 6 календарных месяцев;

- В строке №030 необходимо вписать нулевое значение, ведь вычеты еще не проводились;

- В строке №040 бухгалтер вписывает подоходный размер налога, который в нашем случае составляет 39 тысяч руб.;

- В строке №070 следует указывать 26 тысяч руб., то есть размер перечисленного налога;

- В строке №080 записывается нулевое значение.

Отчет НДФЛ 6 нарастающим итогом с начала года будет совершать информацию о выплате заработных плат в июле. Строки во втором разделе отчета будут заполняться следующим образом:

- В строке №100 указываем день, когда был получен доход, то есть 30 июня 2017;

- В строке №110 записывается дата, когда налог был перечислен, то есть 11 июля 2017;

- В строке №120 бухгалтеру следует указать период удержания суммы дохода, то есть 12 июля 2017;

- В строке №130 обозначается размер дохода за прошлый месяц, который подлежит налогообложению, то есть 50 тысяч руб.;

- В строке №140 указывается сумма удержанного налога, то есть 6 500 руб.

Когда отчет 6НДФЛ делается нарастающим итогом, то в бухгалтера может возникнуть проблема с учетом данным по переходному периоду.

Ключевые моменты при заполнении строки 070

Обязательным является заполнение строки 070 в 6-НДФЛ для всех налоговых агентов. Она находится в Разделе 1 документа, в котором приводятся обобщенные величины по всем показателям, интересующим контролирующие органы. Числовые значения должны вноситься без знака «минус», правильность составления формы проверяется при помощи контрольных соотношений. Стр. 070 в 6-НДФЛ предназначена для отражения накопленной за отчетный интервал времени суммы налога, который был удержан.

За каждый период в рамках одного календарного года величина НДФЛ и других показателей в Расчете должна показываться нарастающим итогом с 1 января налогового года. Налог в отчетной форме выступает в двух видах:

- исчисленные суммы;

- удержания.

В методическом материале говорится, что строка 070 формы 6-НДФЛ обозначает только фактически произведенные удержания. К этой категории относятся налоги, которые были рассчитаны, по ним наступил срок уплаты. Срок фактического перечисления и удержания должен совпадать с датой выплаты налогооблагаемого дохода физическому лицу (подтверждение – ст. 226 п. 4 НК РФ). Стр. 070 формы 6-НДФЛ не может отражать суммы, по которым нет оснований признавать доход выплаченным.

Необоснованным действием будет включение в графу с удержанным налогом сумм НДФЛ, исчисленных при выдаче аванса по зарплате. Доход в этой ситуации будет признан выплаченным в конце текущего или начале следующего месяца вместе со всей величиной заработка (п. 2 ст. 223 НК РФ). Только после этого исчисленный НДФЛ переходит в группу удержанного налога. Как заполнить строку 070 в 6-НДФЛ – учитывать надо только те суммы, которые были фактически удержаны из выплаченных доходов.

НДФЛ 6 нарастающим итогом с начала года: общие сведения

В соответствии с действующими правилами, справка в таком виде предоставляется каждый квартал. Форма 6 НДФЛ сдается нарастающим итогом, причем в каждом отчете указывают данные только за три месяца

Следует обращать внимание на корректность сведений между этими периодами. Так, например, заработная плата работников за июнь будет получена ими только в июле

Соответственно, она будет занесена только в форму, которая подается за три квартала.

Далее рассмотрим подробно, как заполняется 6 НДФЛ нарастающим итогом за полугодие. Первая страница предназначена для занесения стандартных идентификационных данных, поэтому отметим только некоторые особенности примера:

- В графе с номером корректировки проставляют нули при первой подаче отчетности. Если инспектор обнаружит ошибки, он вправе потребовать внесение исправлений за срок не более пяти дней. Соответствующие коррекции делают в новых документах, где указываются порядковые номера «001», «002» и т.д.

- В этом примере рассматривается отчетный период 6 месяцев, поэтому в графу «Период представления» занесен код «31».

- Индивидуальный предприниматель записывает «120» в группе ячеек «По месту нахождения». При использовании патентной системы указывают «320».

- В отдельной группе (внизу справа) сделана запись «ПЕТРОВ ПЕТР ПЕТРОВИЧ». Если документ подается уполномоченным представителем налогового агента, сюда вписывают соответствующие сведения и обязательно указывают идентификационные параметры документа, подтверждающие такие полномочия.

Во всех полях документа не должно оставаться свободных ячеек. В них вместо данных вписывают тире. Здесь, в частности, соответствующими знаками заполнены десятки ячеек после записи «ИП «ПЕТРОВ». Чтобы не тратить время попусту, удобнее 6 НДФЛ заполнять нарастающим итогом с использованием «заготовок», на компьютере, а не ручным методом. При необходимости, первую страницу можно сохранить в качестве образца, не забывая об изменении кода периода представления отчетности и даты его составления.