Как заполнить 6-НДФЛ по шагам

Скачать несколько образцов заполнения 6-НДФЛ можно по ссылкам:

- пример 1

- пример 2

- пример 3

- пример 4

- пример 5

Форма содержит несколько разделов. Заполнение начинается с обязательного титульного листа документа.

Далее заполняется первый раздел, где отражается налоговая ставка, которая применялась для подоходного налога. Если ставок было несколько, то первый раздел заполняется на нескольких листах (одна ставка НДФЛ — один заполненный лист).

Во втором разделе нужно будет вносить данные нарастающим итогом. То есть если нужно отчитаться за первый квартал, указывается он, потом полгода, девять месяцев и заключительный отчет составляется за год.

Для того чтобы правильно заполнить 6-НДФЛ, можно обратиться к инструкции, которую создала налоговая инспекция.

На что нужно обратить внимание, заполняя форму:

- Заполняя документ, нужно прежде всего начинать внесение данных слева направо. Заполняются с самой крайней ячейки.

- Если показатели в какой-либо ячейке не указываются, проставляется прочерк. В графе, которая отражает числовые показатели, проставляется ноль.

- Запрещается сдавать документ, распечатав его с двух сторон.

- При заполнении документа от руки используются чернила только синего, черного и фиолетового цвета.

- Если документ заполняется с помощью компьютера, то по требованию НО нужно использовать шрифт Courier New.

Это основные требования, предъявляемые контролирующими органами к налогоплательщикам. Требования прочитаны, и теперь можно приступать к заполнению непосредственно самой формы.

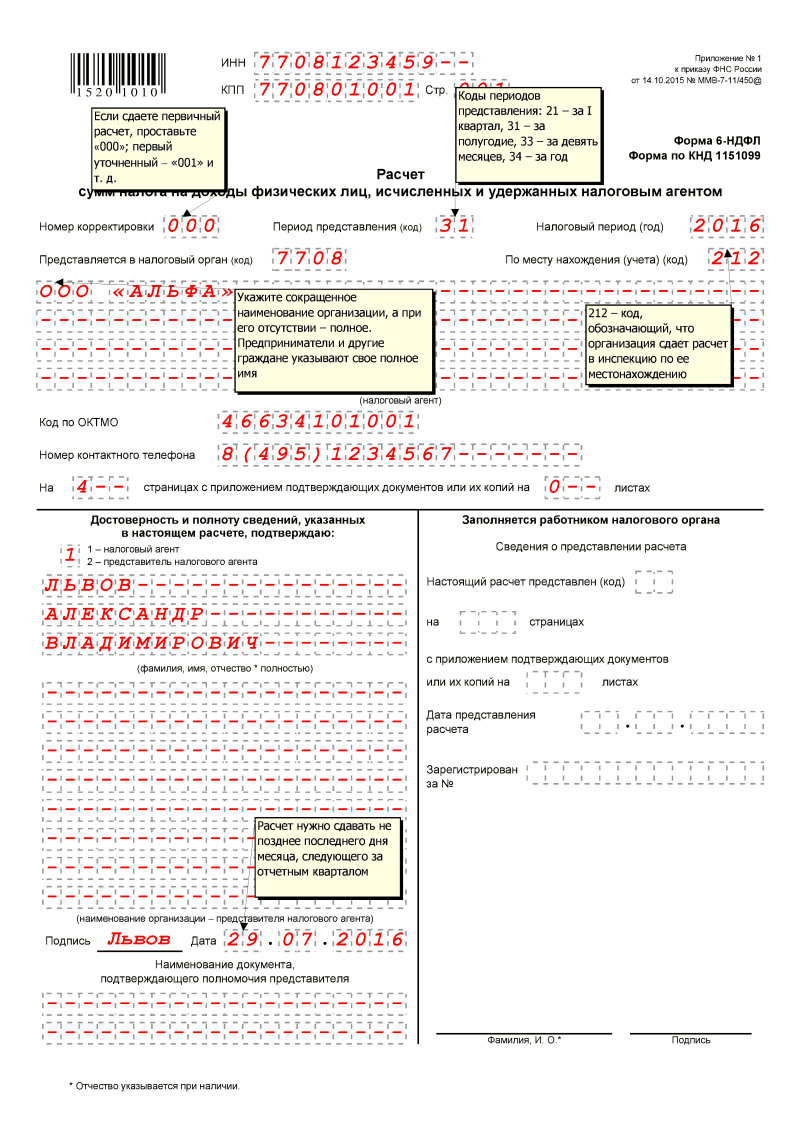

Титульный лист

Первое, что делается, — это заполняется титульный лист 6-НДФЛ.

Заполнение происходит стандартно: указывается ИНН, КПП, если это юридическое лицо, и только ИНН, если это коммерсант-работодатель. Все поля в титульном листе формы должны быть заполнены, кроме стороны НО. Там заполнение производит сотрудник органа, когда принимает документ.

Указав реквизиты, нужно указать сокращение название работодателя, отчетный период предоставления документа. Ставится подпись, в цифровом варианте указывается, кто сдает документ, и дата составления документа.

На что нужно будет обратить внимание при заполнении, так это на разделы 1 и 2

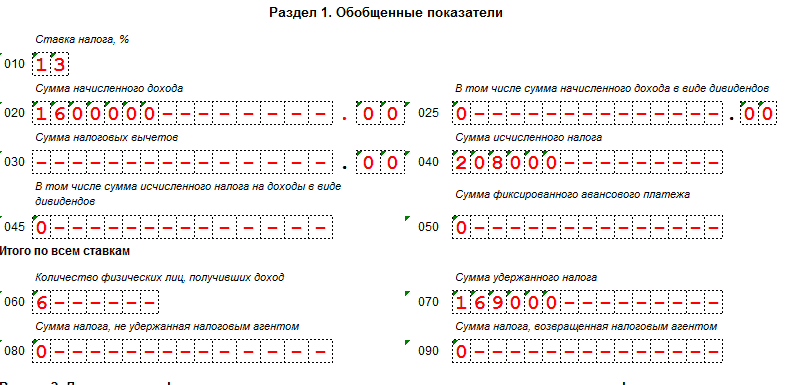

Как заполнить раздел первый 6-НДФЛ

Первый раздел данной отчетной формы называется так — Обобщённые показатели. Этот раздел заполняется по каждой налоговой ставке в отдельности. Если, например, в вашей организации работают сотрудники, у которых подоходный налог составляет 13%, и есть иностранцы (на патенте), налог которых составляет 30%, то заполнение должно происходить на разных листах.

- Заполнение строчек 010-050 происходит отдельно по каждой налоговой ставке. Далее указываются общие суммы с начала года (стр. 010-090). В строчке 010 нужно указать процентную ставку налога (стандартная для россиян — 13%).

- Указав налоговую ставку, далее заполняем строчки 020-050. Цифры указываются применительно к ставке в стр. 010. Общая сумма налога, которая была начислена с начала периода, указывается в стр. 020. При начислении дивидендов в отчетном периоде (стр. 025) отражается конкретная цифра.

- Уже потом в строчке 030 (сумма налоговых вычетов) отражается та сумма, которая была выплачена в бюджет в виде подоходного налога по сотрудникам. Обязательно указывается количество сотрудников, с которых взимается подоходный налог (стр. 060).

- Далее, заполняя строчки 070 и стр. 080, прописывают суммы удержанного налога с российских сотрудников и иностранцев на патенте. Обязательно указывается сумма, которая была возвращена, — в строке 090. Заполнение строчек 060-090 по всем ставкам налога обязательно для всех работодателей.

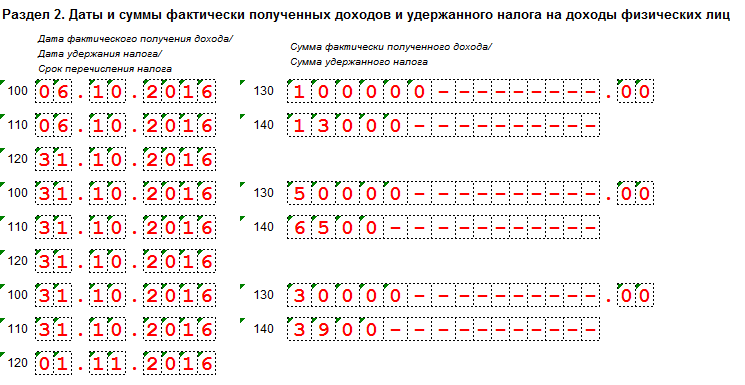

Что же нужно заполнить во втором разделе формы?

Нюансы при заполнении второго раздела

Второй раздел отражает суммы, которые были начислены и уплачены за отчетный период. Для того чтобы корректно заполнить раздел, необходимо все суммы, начисленные и уплаченные сотрудникам, разбить на даты.

- День, когда был получен доход – строчка 100.

- Отражается сумма дохода (без вычетов) – 130.

- Дата, когда было произведено удержание — 110.

- Сумма удержанного налога отражается в стр. 140;

- На основании законодательства после начисления з/п нужно перечислять налог, это строка 120.

Корректное заполнение данных убережет работодателя от лишних разбирательств с налоговиками и дополнительных штрафов.

Самое полное видео про то, как заполнить 6-НДФЛ самостоятельно:

Чтобы избежать каких-либо ошибок и убедиться в правильности заполнения документа, можно воспользоваться контрольными соотношениями, которые подготовили налоговики. Примерно это выглядит так:

Пошаговая инструкция по заполнению 6-НДФЛ на примере

Подавая отчётность в фонды предприятия, предоставляют форму 6-НДФЛ за 1 квартал, полугодие, девять месяцев, год. Правильность заполнения расчета рассмотрим на образце.

Титульный лист

Заполнение начинается с титульного листа — страницы 001.

- Заполняется ИНН и КПП компании.

- Если отчетность предоставляется первый раз, проставляется 000, если вторично подается (корректировочная), то ставится – 001 и т.д.

- Отчетный период и его код для 1 квартала – .

- Отчетный год – к примеру 2019 г.

- Указывается налоговый орган, где зарегистрирована организация (как правило, 4 первые цифры ИНН).

Затем заполняется название организации, как указано в учредительных документах.

Если указано ООО «Весна», так и указываем, если во всей документации написано Общество с Ограниченной Ответственностью «Весна», указывается именно так.

Затем прописывается:

- Код муниципальных образований компании (ОКТМО).

- Контактные данные (номер телефона).

- Общее количество листов в текущей форме.

- Если справка заполняется руководителем – 1.

- Если заполняет представитель компании (по доверенности) – 2.

Далее указываем полностью ФИО налогового агента. Сторону налогового органа не трогаем.

В результате первый лист заполнен. Теперь рассмотрим правила заполнения первого раздела за 1 квартал 2019.

Раздел 1

Обязательно внимание обращается на то, что в разделах все данные вносятся по нарастающей, но для начала года эта сумма будет одна. Подробнее по строкам первого раздела:

Подробнее по строкам первого раздела:

- «010» — налоговая ставка удержания подоходного налога.

- «020» — сумма, которая была начислена всему коллективу.

- «025» — итоговая сумма всех начисленных доходов по дивидендам. В следующих налоговых периодах сумма будет указываться по нарастающей.

- «030» — в этом поле указываются налоговые удержания.

- «040» — указывается общая сумма вычетов по всему штату работающих.

- «045» — прописывается 13% налог со всех сотрудников (подоходный налог) общей суммой.

- «050» — заполняют сумму платежа, которая уменьшает вычет налога.

- «060» — штат в числовом измерении.

- «» — ставится общая сумма за весь год.

- «» — проставляется сумма дохода, с которой не взимается налог.

- «090» — возвращенный налог.

Раздел 2

Разделы 1 и 2 между собой отличаются существенно. В разделе 1 указываются общие данные за весь отчетный период, а в раздел 2 вносятся сведения за текущий период. К примеру, заполняем строки за 1 квартал следующими значениями:

- Строка «100» — в пункте указывается дата получения дохода сотрудником.

- Строка «110» — проставляется число, когда были сделаны удержания.

- Строка «120» — когда был перечислен налог, указывается срок.

- Строка «130» — проставляется сумма полученного дохода.

- Строка «140» — сумма удержанного дохода.

Пример заполнения формы в 1С за 1 квартал:

Как и любой другой бухгалтерский документ, форма 6-НДФЛ имеет свои сроки сдачи. Когда же прописан срок сдачи отчета?

Что делать с 6-НДФЛ

- строка 100 – дата выплаты компенсации;

- строка 110 – та же дата, что и по строке 100;

- строка 120 – следующий рабочий день после даты по строке 110;

- строка 130 – сумма дохода;

- строка 140 – сумма удержанного налога.

Пример компенсации в 6-НДФЛ в 2020 году

Компенсация отпуска при увольнении в 6-НДФЛ фиксируется вместе с заработной платой и другими суммами, выплаченными сотруднику в день его увольнения, в одном блоке строк 100-140 раздела 2. Ведь у всех этих выплат совпадают даты получения дохода (строка 100), даты удержания налога с доходов (строка 110) и даты, не позднее которых налог должен быть перечислен в бюджет (строка 120).

Если нет такой возможности, то декларацию 6-НДФЛ сдает правопреемник с данными и реквизитами уже новой фирмы. Б) Если бланк 6-НДФЛ сдает крупнейший налогоплательщик, то в бланке прописывают КПП по месту расположения компании, а не по месту учета в качестве крупного плательщика налогов. В) Если фирма не относиться к крупным налогоплательщикам, то она проставляет код 214 в графе, предназначенной для места нахождения организации.

На предприятиях, где работают меньше 25 человек, допускается сдать отчетность в бумажном варианте. Общие требования по заполнению 6-НДФЛ Требования по заполнению формы «Расчет сумм налога на доходы физических лиц исчисленных и удержанных налоговым агентом» описывает Приказ ФНС РФ от 14.10.2015

Как отразить в 6-НДФЛ выплаты при увольнении

от 05.08.2000 № 117-ФЗ(ред. от 28.12.2016)Начало действия редакции — 01.01.2020 Налоговики напомнили: если операция производится в одном периоде, а завершается в другом, то отражать ее в форме надо в том периоде, в котором она завершается, то есть когда наступает срок перечисления налога по НК РФ.

Сотрудник уволился 16 июня. В этот день компания выдала ему зарплату за июнь — 28 000 руб., удержала с нее НДФЛ — 3640 руб. (28 000 руб. × 13%). Также компания перечислила компенсацию отпуска — 18 000 руб., удержала НДФЛ — 2340 руб. (18 000 руб. × 13%).

Если долг числится за компанией, то заполняйте отчет в стандартном порядке. Например, при увольнении работника бухгалтер начислил зарплату в сумме 10 000 рублей. И удержал из заработка сумму отпуска, отгулянного авансом, в размере 5000 рублей. К выплате — всего 5000 рублей.

Отпуск авансом в 6-НДФЛ

Если увольнительный день выпадает на последний рабочий день отчетного периода, то правила меняются. Например, увольнение 28 июня — это последний рабочий день второго квартала. Подробная инструкция, как в 6-НДФЛ отразить увольнение сотрудника, была раскрыта в Письме от 02.11.2016 № БС-4-11/20829@. Следуйте рекомендациям ФНС:

Заработная плата и выходное пособие не подлежат вычету страховых взносов при увольнении. Все компенсационные выплаты, должны быть начислены работнику до ухода в период от даты уведомления служащего и до его увольнения. Деньги должны быть выплачены в день расчета.

Общие требования по ведению и заполнению формы 6-НДФЛ

Для начала в двух словах поясним, для чего в 2016 году была введена в действие эта форма. Как заявило Управление ФНС РФ, анонсируя запуск этой отчётности, этот важный шаг направлен на всеобщий контроль работодателей, начисляющих и уплачивающих НДФЛ за своих сотрудников (устаревшее название этого сбора — подоходный налог).

Первый и основной законодательный акт, который регулирует расчёт 6-НДФЛ — закон №113-ФЗ от 2 мая 2015 года. Даже в своей формулировке этот документ несёт информацию, что изменения в части I и II НК РФ были введены для усиления ответственности всех налоговых агентов при нарушениях ими сроков, а также при попытках ухода бизнеса от уплаты НДФЛ.

В связи с чем во второй пункт статьи 230 Кодекса добавлены положения, устанавливающие ввод с начала 2016 года новой отчётности для налоговых агентов, которая предусматривает регулярную сдачу в «свою» районную инспекцию (ИФНС, где состоит на учёте бизнес), расчёта сумм налогового сбора на доходы физ. лиц. Сдача отчёта по месту регистрации бизнеса касается всех предприятий (и юр. лиц, и ИП) за исключением:

- российских организаций, которые имеют обособленные подразделения;

- а также ИП, применяющих единый вменённый налог (ЕНВД) или работающих по патенту.

Указанные налоговые агенты сдают расчёт в ИФНС по месту ведения бизнеса: по месту «прописки» обособленных компаний или осуществления частной предпринимательской деятельности.

Итак, это первое требование налоговиков к работодателям, касающееся отчёта 6-НДФЛ.

Для информации скажем, что к налоговым агентам относятся все компании, которые:

- имеют штат наёмных сотрудников, при этом обязательное условие здесь — выплаты в отчётном периоде зарплаты и других вознаграждений работникам (как денежных, так и материальных);

- выплачивают физ. лицам вознаграждения по договорам гражданско-правового характера.

Отметьте здесь один важный момент: если бизнес за период отчётности ни разу не начислял зарплату сотрудникам и не проводил другие компенсационные выплаты (отпускные, больничные и пр.) своим работникам, декларацию сдавать необязательно. К предприятию в этом случае не предъявляется фискальных требований. Нет начислений дохода физ. лицам — нет обязанности налогового агента — нет отчётности. Но если организация или ИП выдавали своему персоналу плату за труд, им вменяется отчётность по форме 6-НДФЛ (см. пункт 2 статьи 230 Кодекса).

Причём заметьте, что отчётность должна быть сдана не только по факту выплат персоналу или физ. лицам, но и при начислении заработной платы в отчётном налоговом периоде, даже в случае, если оплата за труд задерживается. То есть долги перед штатом не являются причиной отмены отчёта. И ещё один момент в этом вопросе — когда предприятие выплачивает зарплату с опозданием, работникам должны быть начислены проценты за просрочку, и эта доплата не подлежит обложению НДФЛ. А это значит, что необлагаемый доход не должен быть включён в суммарный доход физ. лиц, отображающийся в расчёте 6-НДФЛ.

Второе, что устанавливает нормативный акт, — периоды и сроки предоставления — отчётность должна поступить в ИФНС ежеквартально, в определённые даты. Крайний срок отчётности — последний день месяца по прошествии календарного квартала:

- отчёт за I квартал должен быть сдан до 30 апреля;

- за 6 месяцев текущего года — до 31 июля;

- за 9 месяцев — до 31 октября;

- за отчётный год — до 1 апреля.

Закономерно, что здесь может возникнуть вопрос: почему отчётные периоды определены как 3/6/9 и 12 месяцев. Ответ здесь простой — для финансового перекрёстного контроля и выстраивания барьеров для фальсификации отчётности. Такой способ усложняет возможность внесения корректировок для сокращения сумм или ухода от налогового сбора. Подробнее об этом — в отдельной главе, посвящённой проверкам налоговиков и контрольным соотношениям по отчёту.

Раздел 1 декларации 6-НДФЛ

Первый раздел декларации имеет заголовок, который и отражает всю его суть — «Обобщённые показатели». Это значит, что в нём нужно указывать общие суммы дохода, который был начислен фирмой сотрудникам, а также рассчитанного и удержанного налога. Все цифры первого раздела нужно приводить по нарастающей с самого начала года.

Особенности заполнения изложены в Приказе ФНС России от 14.10.2015 № ММВ-7–11/450@.

Первый раздел декларации 6-НДФЛ содержит общие сведения обо всех доходах сотрудников и удержанных с них налогах

Если обратиться к любой инструкции по заполнению первого раздела формы, то можно обнаружить, что заполненных экземпляров должно быть столько же, сколько и ставок НДФЛ, которые были применены по отношению к доходу работника. Однако это положение актуально только в том случае, если компания выплачивала доходы, которые облагаются по разным налоговым ставкам.

Наглядная инструкция по заполнению первого раздела формы 6-НДФЛ с подсказками

Заполнение строк 020–050

В строке 020 декларации 6-НДФЛ по нарастающему принципу указывается сумма дохода, который начислялся с того самого момента, как начался налоговый период. Если же в отчётном периоде была выплата дивидендов — заполняется ещё и строка 025 (в противном случае её заполнять не нужно).

В строку 030 вписываются налоговые вычеты, сделанные в отчётном периоде, которому посвящена декларация. Доход, который подпадает под налог, уменьшается как раз за счёт суммы этих самых вычетов. Если же их сумма на определённого сотрудника превышает сумму дохода, который ему так или иначе выплатили, то вычет и доход уравниваются.

Строка 040 отвечает за сумму НДФЛ, рассчитанную с того самого дохода, вписанного в строке 020, а затем уменьшенного на размер тех вычетов, которые, в свою очередь, указываются в строке 030.

Строка 045 — это просто сумма налога, которая исчисляется с дивидендов, указанных в строке 025 декларации.

Строку под цифрой 050 нужно заполнять лишь в том случае, если организация взяла на работу сотрудников-нерезидентов, работающих по патенту, а потому самостоятельно выплачивающих подоходный налог. Если такие сотрудники в компании действительно есть, то сумму налога на их доходы можно снизить на платежи, сделанные ими же по НДФЛ.

Строки 060–090 декларации 6-НДФЛ: нюансы расчёта данных

Согласно разъяснениям налоговиков, строки 020–050 заполняются с учётом определённой ставки налога. Строки от 060 до 090, в свою очередь, заполняются по всем ставкам совокупно

В таком случае неважно, сколько экземпляров первого раздела оформлено, ведь информация по ним приводится единожды на странице, которая идёт сразу после титульного листа декларации

В строку 060 нужно вписать суммарное количество физических лиц, которые получали деньги в конкретном отчётном периоде. При заполнении нужно учитывать, что если сотрудника уволили, а затем снова взяли на работу, в строке 060 он все равно должен значиться как тот же самый человек.

В строку 070 вписывается сумму налога, которая была удержана налоговым агентом. Однако нужно учитывать, что бывают такие ситуации, когда у него не получается удержать сумму налога с дохода, полученного физическим лицом. Такое случается, когда доходы выдаются в натуральной форме, но при этом у их получившего сотрудника нет полученной от компании зарплаты в денежном эквиваленте, с которой и можно было бы снять налог. А потому те суммы, по которым налог не может быть удержан налоговым агентом, обязательно вносятся в строку 080.

В строке под цифрой 090 отображается цифра (сумма) НДФЛ, возвращённая налогоплательщику по правилам, установленным статьёй 231 НК РФ. Желательно с ней ознакомиться более подробно, чтобы не допускать досадных ошибок в расчёте налога.

Итогом проделанной работы будет полностью заполненный первый раздел декларации.

Правильно заполненный раздел 1 декларации 6-НДФЛ — гарантия того, что отчётность будет принята налоговым органом без проблем

Видео: правила заполнения полей Раздела 1 формы 6-НДФЛ

Декларация 6-НДФЛ является современным эффективным и относительно простым инструментом налогового расчёта, но её нужно очень внимательно заполнять, чтобы не сделать ни единой ошибки в цифрах. Чтобы правильно заполнить первый раздел этой декларации, нужно ознакомиться с инструктивными материалами налоговых органов, ведь знание — лучшая страховка от потенциальных ошибок.

Составление второго раздела 6НДФЛ: данные для отчёта

Как заполнить раздел 2 6 ндфл? Расчёт представлен по исходным данным ООО “Лампочка”.

В четвёртом кв. 2016 года на предприятии получали доходы 14 физических лиц:

- двенадцать человек, работающих по трудовым договорам;

- один учредитель ООО (не работник ООО “Лампочка”);

- один конструктор, работающий в ООО по гражданско-правовому договору на оказание услуг.

На предприятии работают дица, имеющие право на стандартные вычеты по подоходному налогу.

Двум сотрудникам в течение 2016 года были предоствлены стандартные вычеты на детей:

- Петровой Н.И. – в течение 10 месяцев с начала года на 1 ребёнка 1400 рублей х 10 мес.= 14 000 руб

- Морозову Е.Н. – в течние 3 месяцев с начала года на троих детей – ((1400 х 2)+ 3000) х 3 мес. = 17 400 руб

- Одному сотруднику в течение 2016 года предоставлялся стандартный вычет как инвалиду: Сидорову А.В. – за 12 месяцев с начала года вычет составил 500 х 12 мес. = 6000 рублей.

Чтобы без затруднений заполнить раздел 2 расчета 6 НДФЛ за четвёртый кв. 2016 года воспользуемся следующей вспомогательной таблицей. В ней отражены суммы выплат,налоговых вычетов, начисленного и уплаченного налога в 4 квартале.

Дата выдачи дохода | Дата фактич получ (начисления) дохода | Дата удерж НДФЛ | Дата пере числ НДФЛ | Послед день срока перечисл НДФЛ | Вид получ вознагражд. (дохода) в рублях | Сумма дохода в рублях | Сумма налог вычетов в рублях | Удержанный НДФЛ в рублях |

| 11.10.16 | 30.09.16 | 11.10.16 | 11.10.16 | 12.10.16 | Зарплата за сентябрь (окончат. расчёт) | 300000 | 1900 | ((300000+150000) -1900))х13%= 58253, где 150000 уже выпл.аванс за 1 половину сентяб |

| 20.10.16 | 31.10.16 | 11.11.16 | 11.11.16 | 12.11.16 | Аванс за 1 поло- вину октября | 150000 | ||

| 20.10.16 | 20.10.16 | 20.10.16 | 31.10.16 | 31.10.16 | Пособие по врем нетрудосп | 24451,23 | 3183 (24451,23х13%) | |

| 25.10.16 | 25.10.16 | 25.10.16 | 25.10.16 | 31.10.16 | Вознагражд. по договору оказ. услуг | 40000 | 5200 (40000х13%) | |

| 11.11.16 | 31.10.16 | 11.11.16 | 11.11.16 | 14.11.16 | Зарплата плата за вторую пол. октября | 317000 | 1900 | ((317000+150000) -1900)х13% 60463 |

| 11.11.16 | 11.11.16 | 11.11.16 | 30.11.16 | 30.11.16 | Отпускные | 37428,16 | 4866 (37428,16х13%) | |

| 20.11.16 | 30.11.16 | 09.12.16 | 09.12.16 | 12.12.16 | Зараб. плата за первую половину ноября | 150000 | ||

09.12.16 | 30.11.16 | 09.12.16 | 09.12.16 | 12.12.16 | Зараб.плата за вторую половину ноября | 320000 | 500 | ((320000+150000) -500)х13% = 61035 |

| 20.12.16 | 30.12.16 | 11.01.17 | 11.01.17 | 12.01.17 | Зараб.плата за первую полов. декабря | 150000 | ||

| 26.12.16 | 26.12.16 | 26.12.16 | 26.12.16 | 27.12.16 | Дивиденды | 5000 | (5000х13%) 650 | |

| 27.12.16 | 27.12.16 | 27.12.16 | 27.12.16 | 28.12.16 | Подарки в не денежн. форме | 35000 | 28000 (4000х7) | 910((35000-28000) х13%) |

| ИТОГО | 1528879,39 | 32300 | 194560 | |||||

В таблице отражены выданные семи сотрудникам подарки к Новому году.

В 2016 года эти сотрудники не получали материальную помощь и другие подарки.

Заполнение раздела 2

В разделе 2 указываются:

- В строке 100 – дата фактического получения доходов, отраженных по строке 130. К примеру, для зарплаты – это последний день месяца, за который она начислена, для других доходов – дата выплаты (рис.8).

- В строке 110 – дата удержания налога. Обычно совпадает со строкой 100.

В программе удержание налога производится при проведении ведомостей («Ведомость в банк», «Ведомость в кассу», «Ведомость перечислений на счета»). Сумма удержанного налога рассчитывается автоматически при заполнении документа на выплату зарплаты и отражается в отдельной колонке табличной части. Дата удержания налога в программе будет отображаться датой документа на выплату. Просмотреть развернутые данные можно с помощью двойного клика мыши на ячейку с суммой удержанного налога.

В строке 120 указывается дата, не позднее которой должна быть перечислена сумма налога.

Больше всего вопросов, связанные с включением данных в строку 120, связано как раз с выплатой дохода в дни, предшествующие выходным или праздничным. Большинство организаций выдают разные дополнительные выплаты к государственным праздникам, а зарплату — в конце рабочей недели, перед выходными.

Соответственно, здесь работает общая норма ст. 6.1 НК РФ: если выплаты, специально не отмеченные в абз. 2 п. 6. ст. 226 НК, произведены в последний рабочий день перед нерабочими, то крайний срок перечисления НДФЛ в бюджет должен наступить не позднее первого буднего дня после нерабочих. Что и следует отразить в строке 120 в 6-НДФЛ. Если же этот день перейдет на следующий отчетный период, то и вся группа относящихся к нему строк попадет уже в следующий отчет.

Предельный срок перечисления налога, который зависит от того, с каких доходов удержан НДФЛ. В программе при регистрации удержанного налога фиксируется предельный срок перечисления налога.

Если дата по строке 120 будет меньше даты уплаты суммы НДФЛ по строке 140, то это может указывать на нарушение срока перечисления удержанной суммы НДФЛ. В «1С» для анализа нарушения срока уплаты налога можно воспользоваться отчетом «Контроль сроков уплаты НДФЛ» (раздел «Налоги и взносы» – «Отчеты по налогам и взносам»). Отчет показывает суммы удержанного налога не на дату удержания, а на дату крайнего срока перечисления. Это позволяет сформировать отчет так, чтобы он был похож на оборотно-сальдовую ведомость, и при этом положительное сальдо означало бы просроченный платеж.

- Вся сумма доходов до того, как из нее удержали НДФЛ, указывается в строке 130.

- В строке 140 указывается обобщенная сумма удержанного налога в указанную в строке 110 дату.

Сведения о полученном доходе и удержанном налоге с этих доходов, по которым одновременно совпадают три даты (дата фактического получения дохода, дата удержания налога и срок перечисления налога), суммируются и указываются в одном блоке строк 100 – 140. Если не совпадает хотя бы одна из дат, то доход и удержанный налог с него отражаются отдельно, то есть создается отдельный блок строк 100– 140. К примеру, в один день были выплачены пособие по временной нетрудоспособности и материальная помощь. Строки 110 –140 заполняются отдельно в отношении материальной помощи и отдельно в отношении пособия, так как данные виды доходов имеют разные сроки перечисления налога.

В программе с помощью отчета «Проверка разд. 2 6-НДФЛ» (раздел «Налоги и взносы» – «Отчеты по налогам и взносам») можно проверить правильность заполнения раздела 2, сформированного расчета. Отчет проводит проверку по данным учета с разделом 2 и контролирует сроки уплаты налога.

Переходящий НДФЛ в 6-НДФЛ

Расчет составляется поквартально, но в разделе 1 выплаты и начисления показаны нарастающим итогом, а в разделе 2 только за последний квартал. Поэтому по мартовской, июньской, сентябрьской и декабрьской зарплатам доход начисляется в одном квартале, а выплачивается в следующем. Соответственно, НДФЛ исчисляется, удерживается и отображается в отчете тоже в разных кварталах. Это и есть переходящий НДФЛ.

В строке 100 надо вписать дату, когда физлицо фактически получило доход. Это будет последний день месяца, за который начислен доход.

Например, сентябрьская зарплата считается полученной 30 сентября. Этой же датой нужно исчислить НДФЛ с нее. В разделе 1 отчета за девять месяцев зарплату нужно отразить в строке 020 «Сумма начисленного дохода», а НДФЛ — в строке 040 «Сумма исчисленного налога» в разделе 1. А вот в раздел 2 расчета за девять месяцев зарплату и НДФЛ за сентябрь вписывать не надо — по факту зарплата за сентябрь будет выплачена в октябре. Тогда же надо удержать и перечислить в бюджет НДФЛ. В итоге сведения о сентябрьской зарплате попадут в раздел 2 расчета за год.

Налоговый агент должен удержать НДФЛ из доходов физлица, когда выплачивает зарплату. Поэтому между исчисленным налогом в строке 040 и фактически удержанным налогом в строке 070 будет разница. Эта разница равна НДФЛ с зарплаты за сентябрь, который переходит на 4 квартал.

Такой порядок касается только дохода в виде зарплаты. Как правило, он не относится к начислению и выплате отпускных, премий и пособий по временной нетрудоспособности. Это происходит потому, что датой их получения считается не последний день месяца, а дата их выплаты. Поэтому отпускные, премии и пособия по нетрудоспособности и удержанный с них НДФЛ обычно указываются в двух разделах тех отчетных периодов, в которых эти доходы были выплачены.

Но есть исключения, когда отпускные с пособиями переходят в раздел 2 расчета на следующий квартал. Это происходит, если они были выплачены в последнем месяце квартала и последнее число этого месяца выпало на выходной или праздничный день. Тогда срок уплаты НДФЛ с отпускных и пособий переносится на следующий квартал, а с ним и сведения о них в разделе 2.

Как заполнить строки

Раздел 1 6-НДФЛ имеет свои особенности заполнения, которые мы рассмотрим по строчкам отдельно, а на некоторые приведем примеры.

- 010 – в этой строке отображаем налоговую ставку в процентах, используемую для налогообложения данного вида доходов соответственно законодательству.

- – эта строка показывает, какая общая доходная сумма подлежит вышеуказанному процентному налогообложению.

- 030 – в данной строке указываются суммы общих вычетов, производимых из дохода. Причем не только налоговых, но и другого характера (социального, имущественного и т.д.). Также данная строка вмещает в себя суммы, прописанные в 217 ст. НК РФ, которые не облагаются налогом НДФЛ.

- 040 – строка, которая показывает сумму налога, подлежащего исчислению.

- 045 – показывает общую сумму дивидендов и того налога, который платится из них.

- 050 – эта строка служит для отображения сумм предварительных авансовых платежей в счет этого налога, начиная со старта налогового годового периода.

- 060 – эта строка показывает, сколько физических лиц получают доход, подлежащий данному налогообложению.

- – в этой строке указывается общая сумма насчитанного налога.

- – подлежит заполнению, когда сумму за налог рассчитали, но не оплатили.

- 090 – сумма, которая была рассчитана как налог, но по определенным условиям возвратилась налогоплательщику.

Таким образом, в зависимости от того, какую информацию несет в себе строка, все их количество делится на две части:

- Первая – с 010 по 060 – заполняется столько раз, по скольким ставкам платится налог.

- Вторая часть – с 060 по 090 – вне зависимости от количества налоговых ставок заполняется лишь один раз.

Заполнение 6-НДФЛ в случае получения сотрудниками подарков и материальной помощи

Доходы, не превышающие 4000 рублей, полученные физическими лицами за налоговый период, например в виде подарков, материальной помощи (), НДФЛ не облагаются. У налогового агента в случае выплаты своим сотрудникам таких доходов в сумме, не превышающей установленный норматив, обязанности исчислить и удержать НДФЛ не возникает. Но данное обстоятельство не освобождает его от обязанности отразить указанные суммы не только в налоговом регистре, но и в 6-НДФЛ. Учитывая, что в течение года налоговый агент может неоднократно выплачивать своему работнику доходы, которые частично могут быть освобождены от налогообложения, такой учет позволит избежать ошибок при расчете суммы налога.

ПРИМЕР В феврале 2016 г. работнику была оказана материальная помощь в сумме 2000 руб. В мае 2016 г. этому же сотруднику вновь была оказана материальная помощь в сумме 10 000 руб. При заполнении Расчета по форме 6-НДФЛ за I квартал выплаченная материальная помощь будет отражена: – по строке 020 – 2000 руб.; – по строке 030 – 2000 руб. При заполнении Расчета по форме 6-НДФЛ за полугодие указанные выплаты будут отражены: – по строке 020 – 12 000 руб. (2000 + 10 000); – по строке 030 – 4000 руб.

При вручении подарков, стоимость которых превышает 4000 рублей, необходимо учитывать следующее.

При выплате налогоплательщику дохода в натуральной форме (а подарок относится к такого рода доходам) удержание налога производится за счет любых доходов, выплачиваемых налогоплательщику в денежной форме. При этом удерживаемая сумма налога не может превышать 50 процентов суммы выплачиваемого дохода в денежной форме ().

Учитывая подобного рода ограничения, на практике нередко бывает, что у бухгалтера нет возможности сразу в полном объеме удержать НДФЛ со стоимости подарка.

Следовательно, это нужно сделать при ближайшей денежной выплате. Если сумма налога так и не будет удержана в течение налогового периода (например, в случае увольнения работника), то в этом случае налоговый агент в срок не позднее 1 марта года, следующего за истекшим налоговым периодом, обязан письменно сообщить об этом налогоплательщику и налоговому органу по месту своего учета, указав в уведомлении сумму дохода, с которого не удержан налог, и сумму неудержанного налога.

После подачи таких сведений обязанности организации как налогового агента закончатся. Обязанность по уплате налога в этом случае будет переложена на физическое лицо (, ).

Елена Титова, эксперт службы Правового консалтинга ГАРАНТ, член Палаты налоговых консультантов