Уточненная декларация с увеличенной суммой

Все декларации, поступившие в налоговую инспекцию, сотрудники ведомства проверяют в автоматическом режиме. Специальное разрешение на это не требуется. Нет необходимости и дополнительно оповещать налогоплательщика о том, что проверка началась. Однако в ходе проверки «налоговики» могут потребовать и другие документы. Такой вариант развития событий возможен в следующих случаях:

- в документе обнаружены ошибки;

- предприниматель заявил НДС к возмещению;

- у проверяемого лица есть налоговые льготы;

- предприниматель должен был вместе с декларацией сдать подтверждающие документы, но не сделал этого.

Проверяемому лицу не придется подавать «уточненку», если он вовремя заметит свою ошибку (до того, как на нее укажет инспектор), доплатит налог и «набежавшие» пени. В такой ситуации, даже если инспектор попытается оштрафовать предпринимателя, тот имеет право требовать освобождения от наказания.

Если налогоплательщик свою ошибку не увидел, инспектор составляет акт камеральной проверки и направляет предпринимателю для ознакомления. Будет ли оштрафован налогоплательщик в этом случае, зависит от того, какие исправления будут внесены в первичный документ.

Порядок проведения проверки

Как известно, камеральная налоговая проверка является одной из форм налогового контроля (п. 1 ст. 82, п. 1 ст. 87 НК РФ). Основная ее цель – проверка соблюдения налогового законодательства. Начинается она в день представления налогоплательщиком налоговой декларации (расчета), причем без какого-либо специального решения налогового органа о ее начале. На проведение камеральной проверки налоговому органу отводится три месяца (п. 2 ст. 88 НК РФ).

О дате завершения проверки налоговый орган также не обязан уведомлять проверяемое лицо (Письмо УФНС России по г. Москве от 21.05.2009 N 20-14/4/051403@), но только в том случае, если в результате проверки сданной налоговой декларации (расчета) не будут выявлены факты совершения налогового правонарушения или иного нарушения законодательства о налогах и сборах.

Исключением является камеральная проверка декларации по НДС при применении заявительного порядка возмещения налога. В этом случае, даже в отсутствие выявленных нарушений налогового законодательства, налоговый орган должен уведомить налогоплательщика (в письменной форме) в течение семи дней об окончании проверки (п. 12 ст. 176.1 НК РФ).

В случае выявления нарушений в декларации (расчете) результаты камеральной налоговой проверки оформляются следующим образом. Налоговый орган в течение 10 дней после ее окончания составляет акт налоговой проверки по установленной форме (п. 1 ст. 100 НК РФ). Согласно п. 5 ст. 100 НК РФ на вручение данного акта проверяемому лицу отводится пять дней.

Примечание. Акт налоговой проверки – это документ, фиксирующий налоговые нарушения, выявленные налоговым органом в ходе проверки.

В случае несогласия с фактами, изложенными в полученном акте, а также с выводами и предложениями контролирующих органов проверяемое лицо в течение 15 дней со дня получения акта налоговой проверки вправе представить в соответствующий налоговый орган письменные возражения по указанному акту в целом или по его отдельным положениям (п. 6 ст. 100 НК РФ).

Решение по итогам налоговой проверки выносится в течение 10 рабочих дней после истечения срока представления возражений на акт налоговой проверки и вступает в силу в течение 10 рабочих дней с момента вручения его налогоплательщику (п. 9 ст. 101 НК РФ).

Длительность по закону

Пунктом 2 статьи 88 Налогового кодекса РФ четко установлено, сколько длится камеральная проверка 3-НДФЛ – максимум 3 месяца со дня сдачи этой декларации. Исключений из данного правила нет. Причем этот срок актуален не только для формы 3-НДФЛ, а для любой налоговой отчетности.

Инспектор начинает ревизию и сопоставление всего сданного пакета документов автоматически: какого-либо специального разрешения руководства ИФНС ему на это не нужно.

На установленные законом сроки камеральной проверки декларации 3-НДФЛ не влияет, что именно заявил плательщик в этом отчете:

- только доходы за прошедший календарный год;

- только положенные ему вычеты;

- и доходы, и вычеты.

И только в одном случае сроки камеральной проверки налоговой декларации 3-НДФЛ подлежат аннулированию. Это когда инспектор еще не закончил проверять первичный отчет, а физлицо уже сдало исправленный (уточненный) вариант этой декларации. Значит, 3 месяца стартуют заново. Об этом сказано в тоже пункте 2 статьи 88 НК РФ.

Проводить повторную камеральную проверку 3-НДФЛ инспекция не имеет законного права.

Также учтите, что инспекции разрешено анализировать только тот период, за который сдан отчетный документ. При этом, если вы хотите вернуть подоходный налог за 2 или 3 года сразу, то придется подать по одной декларации за каждый из них. Поэтому сколько длится камеральная проверка декларации 3-НДФЛ в целом зависит еще и от количества:

- поданных деклараций 3-НДФЛ;

- заявленных вычетов.

Как рассчитать пени при подаче уточненной формы

Рассчитываются пени по формуле 1/300 ставки рефинансирования за каждый просроченный день. Об этом говорится в статье 75 НК РФ).

Стоит отметить, что в период просрочки не стоит включать день уплаты налога.

Пример расчета пеней при подаче уточненки

Фирма, зарегистрированная в Московской области. Обнаружено занижение налоговой базы в декларации по транспортному налогу (в апреле 2016 года). Возникла недоплата в сумме 11 500 рублей. Недоимка была перечислена в бюджет 24 апреля 2016 года. Тогда же и передана уточненная налоговая декларация.

Так как крайний день уплаты транспортного налога за предыдущий год – 28.03.2016г., о чем сказано в п. 1 ст. 2 Закона Московской области от 16 ноября 2002 г. № 129/2002-ОЗ), то продолжительность просрочки = 26 дней (с 29 марта по 23 апреля).

В период просрочки действующая ставка рефинансирования составляла 11%. Продолжительность просрочки – 26 дней (с 29 марта по 23 апреля).

Рассчитываем сумму пеней:11 500 рублей * 1/300 * 11% * 26 дней = 110 рублей

Общие правила подачи

Подача налоговой декларации НДФЛ, независимо от того первичная она или уточненная, осуществляется тремя основными способами. Соблюдение сроков зависит от цели декларирования.

Когда она подается

Первичную декларацию физлицо или ИП обязан представить в ФНС до 1 мая того года, который следует за декларируемым периодом. Это значит, 30 апреля – последний день подачи. Дата начала – 1 января.

После подачи декларацию проверяют в течение трех месяцев максимум. Если в ходе проверки будет установлено, что документ содержит ошибку, декларанту направят соответствующее уведомление. После его получения физлицу отводится пять рабочих дней для исправления. За этот срок декларанту следует подать уточненную декларацию, если он желает избежать существенного штрафа.

Если ошибку обнаружил сам декларант, ему нужно в кратчайшие сроки составить корректирующий документ и направить его в ФНС. Тогда никаких штрафных санкций к нему применять не могут.

Соблюдение таких сроков необязательно, если цель отчетности – оформление налоговых вычетов.

Когда подавать декларацию не нужно

Подача деклараций по форме 3-НДФЛ – обязанность физлица, если он получил доход, за который должен внести подоходный налог в бюджет. ИП следует сдавать и нулевые декларации.

Когда физлицо – наемный работник и заработок – это его единственный доход, он не рассчитывает и не подает декларацию самостоятельно. За него это делает работодатель, который же высчитывает у сотрудника из зарплаты НДФЛ.

Кто может подать

Если физлицо отчитывается о своих доходах, оно и должно подавать свою декларацию. Когда отчитаться нужно только по зарплате, декларированием занимается работодатель.

Лицо, имеющее статус ИП, отчитывается за себя о доходах, полученных от предпринимательской деятельности. Если у него имеются наемные работники, ИП отчитывается и за них по зарплате.

Когда сам декларант не обладает возможностью подать отчетность, он имеет право отправить в ФНС иное лицо по доверенности. Доверить подачу деклараций по форме 3-НДФЛ можно, как родственникам, так и посторонним людям.

Способ подачи

Для подачи уточненной налоговой декларации можно воспользоваться одним из следующих способов:

- Личный визит в отделение ФНС по месту жительства. Декларант может записаться на прием через Госуслуги или попасть к налоговому инспектору в порядке живой очереди. Сотрудник Налоговой службы проверит полноту внесенных данных и комплектацию сопроводительного пакета документов.

- Отправка уточненной декларации по почте заказным письмом с описью и уведомлением о вручении.

- Отправка электронного варианта на сайте ПФР или через Госуслуги. Чтобы воспользоваться такой возможностью, необходимо предварительно оформить собственную усиленную ЭЦП.

Когда предоставить уточненку

Уточненная декларация сдается в следующих ситуациях:

- При не отражении или неполном отражении информации для налогового контроля;

- При выявлении ошибок, приводящих к занижению либо завышению суммы перечисления в бюджет.

При сдаче уточненной декларации заполняются и сдаются все листы, а не только в которых допущена ошибка. На титульном листе новой декларации указывается номер сдачи (0-впервые или 1,2,3..). Бухгалтер обязан сдать уточненку при выявлении ошибки, которая привела к снижению суммы налога. На актуальный вопрос – будет ли проверка, если подать уточненку по НДС к оплате, законом предусмотрена камералка всех деклараций, поступающих в налоговую.

При сдаче позже установленного отчетного срока налоговая вправе назначить штраф в размере 20% от недоимки (ст.122 НК). Следовательно, чтобы избежать штрафа лучше:

- сдать уточненку до проверки отчетности налоговой службой;

- уплатить сумму недоимки и пени. При неуплате пени компанию оштрафуют, несмотря на перечисление недоимки в бюджет.

Выписать штраф налоговая служба может только в тех ситуациях, когда неверный расчет привел к снижению суммы налога к оплате. Штраф назначается на основании и доказательства ФНС. Но в прцессе проверки служба не накажет юридическое лицо, если в отчетном периоде была переплата по этому налогу или переплата не списана по иным задолженностям. Так, например, если по НДС переплата, а уточненная декларация сдается по налогу на прибыль, то нельзя покрыть недоимку переплаченной суммой НДС. Кроме того, налоговики вправе оштрафовать юридическое лицо и составить акт камеральной проверки по НДС за несвоевременную сдачу отчетности.

Акт камеральной проверки и уточненная декларация

Если же вы сдали первоначальную декларацию, а затем в течение 3 месяцев сами обнаружили какие-то ошибки, то последствия будут зависеть от того, вручался ли вам акт по итогам проверки или нет:

. То есть штрафовать вас за ошибки, исправленные путем подачи уточненки до вручения акта, инспекторы не должны. Ведь выявленные ими нарушения на момент подачи уточненки нигде не зафиксированы и формальные требования для освобождения от ответственности выполнены;

- если же акт вам уже вручили, то инспекция обязана вынести решение по итогам проверки первоначальной деклараци и

При проведении проверки уточненной налоговой декларации анализируется вся информация, которая есть у контролеров. Сюда относятся и данные первоначальной декларации, и все поданные документы, а также имеющиеся у инспекторов сведения. В каком порядке налоговики будут проверять уточненку, какие нюансы ее подачи нужно учитывать, разберем подробнее.

Особенности подачи и заполнения уточненной декларации 3-НДФЛ

Уточненная декларация 3-НДФЛ (или иначе корректирующая) представляется в ИФНС по адресу постоянной прописки на бланке, действующем в том периоде, за который вносятся поправки (п. 5 ст. 81 НК РФ).

Бланки, которые могут потребоваться для составления уточненной налоговой декларации 3-НДФЛ за последние 3 года, различны. За 2016 и 2017 годы они утверждены одним и тем же документом (приказом ФНС от 24.12.2014 № MMB-7-11/671@), но существуют в его разных редакциях:

- для 2016 года — в редакции от 10.10.2016.

- для 2017 года — в редакции от 25.10.2017.

Для отчета за 2018 год декларацию нужно сдать на бланке, утвержденном приказом ФНС от 03.10.2018 № ММВ-7-11/569@.

Новый бланк для отчетности за 2018 год можно скачать здесь.

Как заполнить уточненную декларацию 3-НДФЛ? Так же как и первоначальную, но с правильными данными. Особенностью уточненной декларации 3-НДФЛ станет то, что на титульном листе в специально отведенном для этих целей окошке будет проставлен порядковый номер корректировки. Если уточненка подается за налоговый период впервые, то ставится цифра 1.

Как подать уточненную декларацию 3-НДФЛ? Корректирующая декларация направляется в ИФНС вместе с сопроводительным письмом, в котором указывается причина ее подачи. Если в декларации, поданной за отчетный период, был допущен факт неотражения сведений (например, налогоплательщик забыл указать сумму дохода от проданного авто, которым он пользовался менее 3 лет), то вместе с уточненкой и письмом подаются также подтверждающие документы в копиях.

Длительность на практике

Работа инспекций Налоговой службы РФ показывает, что налоговики довольно оперативно проверяют декларации 3-НДФЛ и приложенные к ним документы. Поэтому реальные сроки проведения камеральной проверки 3-НДФЛ на самом деле короче. Значит, и налог вам вернут быстрее, если был заявлен вычет.

По практике, сколько идет камеральная проверка 3-НДФЛ, зависит от того, насколько скрупулёзно инспектор будет изучать вашу декларацию, заявленные в ней показатели и сопоставлять их с приложенным пакетом документов. Если будут выявлены ошибки, противоречия и иные неточности, ревизия затянется.

Подробнее об этом см. «Камеральная проверка 3-НДФЛ».

Таким образом, сколько проводится камеральная проверка 3-НДФЛ, напрямую зависит от:

- качества заполнения этой декларации;

- отсутствия противоречий с приложенными к ней документами.

В связи с этим советуем заполнять 3-НДФЛ в 2020-2020 году двумя способами:

- Онлайн в личном кабинете физлица на официальном сайте ФНС.

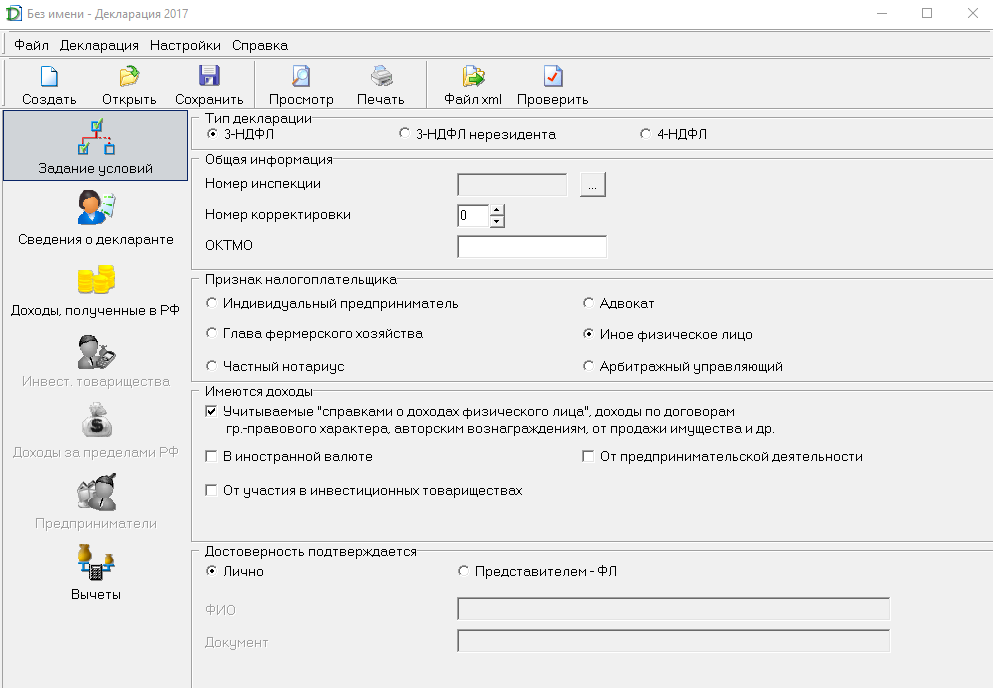

- С помощью программы ФНС: