Из чего состоит КБК 18210102010011000110

Комбинацию кода бюджетной классификации утверждает Министерство Финансов Российской Федерации. Она состоит из 20 знаков. Они разделены на определенные группы:

- 1-3 знаки – распорядители бюджетных средств;

- 4-6 знаки – вид оплачиваемого налога или взноса;

- 7-8 знаки – классификация бюджета, в который оплачивается налог;

- 9-11 знаки – подстатья доходов;

- 12-13 знаки – элемент доходов;

- 14-17 знаки – вид платежа;

- 18-20 знаки – разновидность дохода.

Итак, код начинается со знаков «182». Распорядителем денежных средств является ФНС. Далее, «101» — налог на прибыль, НДФЛ. Затем «01» — денежные средства поступает в Федеральный бюджет. Знаки 14-17 – «1000» — сумма налога или взноса, недоимки или задолженности по платежам. Три последних знака «110» — налоговый доход.

Упрощенец доходы минус расходы и КБК

Используя в своей предпринимательской деятельности упрощенную систему налогообложения «доходы минус расходы», коммерсант имеет ряд экономических преимуществ. Они заключаются в следующем:

- Минимальные налоговые платежи.

- Самый минимальный объем отчётной документации.

Используя это режим, можно не платить такие налоги, как НДФЛ, НДС, налог на прибыль, налог на имущество. Как бы заманчив ни был этот режим налогообложения, использовать его могут не все коммерческие организации.

Существует определённый лимит по сотрудникам, по прибыли предприятия, по основным средствам, превышение которого уже не позволяет использовать Упрощенную Систему Налогообложения. Как правило, этот режим используется в малом и среднем предпринимательстве. Поэтому чаще всего, заполняют платежку и указывая КБК по УСН, простые коммерсанты, которые мало понимают в бухгалтерской отчетности.

Чтобы упростить им задачу в поисках актуального КБК, при уплате налога, можно привести таблицу кодов, в которой упрощенец сможет выбрать свой актуальный на сегодняшний момент КБК:

| Какой платеж, уплачивается. | —-УСН (доходы, уменьшенные на расходы). | —- УСН (доходы). |

| Обязательный налог. | — 18210501021011000110 | — 182 1 01011 01 1000 110 |

| Пени по обязательному налогу. | — 18210501021012100110 | — 182 1 01011 01 2100 110 |

| Штрафы. | — 18210501021013000 10 | — 182 1 01011 01 3000 110 |

Как видим в таблице приведен совсем другой код по основному налогу, так как же правильно расшифровать в 2017 году, КБК 182 105 01 02101 0000 110?

Правила указания

Приказ ФНС от 24 декабря 2014 года № ММВ-7-11/671 требует, чтобы КБК для 3-НДФЛ за 2016 год были на своём месте в этом бланке, если по итогам расчетов физлицо выявило:

- суммы НДФЛ к уплате/доплате в казну;

- переплату налога (т. е. к возврату).

Имейте в виду: Раздел 1 заполняют отдельно по каждому КБК, если есть обязанность перечислить налог и/или вернуть его на/с разные коды. Проще говоря, это когда, например, ИП попадает сразу в обе категории (см. таблицу выше).

Если сумма НДФЛ к перечислению или возврату из казны оказалась равна нулю, то в строке 020 Раздела 1 отчета 3-НДФЛ за 2016 год всё равно ставят КБК изначального дохода.

Также см. «Скачиваем для заполнения декларацию 3-НДФЛ за 2016 год».

Правила заполнения платежек

Платежные поручения заполняют по правилам, утверждённым Минфином. Сверху пишется дата составления. Нумерация платежек идет с начала года. ИНН и КПП ставят головной компании или ее подразделений, данные обозначения не могут начинаться с нолей. КБК включает в себя 20 знаков, а ОКТМО из 8 или 11. На платежке всегда ставят территориальный код из декларации. В платежке бухгалтер подробно указывает сведение о перечисляемой сумме.

В платежке всегда пишут дату и номер документа, который стал основанием для перечисления денег. По текущим платежкам это 0. Основание платежа фиксируют двумя большими буквами.

В налогоплатежной системе РФ КБК служат для классифицирования и упорядочивания информации о действующей системе налогообложения, а также для облегчения юрлицам процесса анализа финансовой ситуации в налоговой сфере. С начала этого года изменения появились в кодах НДФЛ: сами значения по большей мере остались те же, однако инновации коснулись сферы уточнения платежей подоходному налогу. Теперь при соблюдении некоторых условий возможно будет произвести перерасчет налога, если у физ- и юрлиц, его перечисляющих, обнаружили ошибку.

Тонкости с кодами, которые нужно учитывать

Налоговые отчисления по физическим лицам производят по различным кодам КБК, которые зависят от статуса плательщика и вида платежа. Также стоит различать и правильно указывать бюджетные коды при выплатах за наемных лиц по договору или иностранных граждан, получивших материальное вознаграждение.

Так, для юридических лиц актуальные КБК по НДФЛ на 2018 год различаются по типу платежа и имеют следующие комбинации цифр:

- для оплаты начисленного НДФЛ – 182 1 01 02010 01 1000 110;

- для платежей по штрафным санкциям – 182 1 01 02010 01 3000 110;

- для уплаты пеней – 182 1 01 02010 01 2100 110.

Для ИП коды КБК по НДФЛ несколько другие:

- на общей системе налогообложения – 182 1 01 02020 01 1000 110;

- пени по НДФЛ, который платят ИП на общей системе – 182 1 01 02020 01 2100 110;

- штрафы по НДФЛ, который платят ИП на общей системе – 182 1 01 02020 01 3000 110.

Учтите, что ошибки в указании кодов по подоходному налогу с сотрудников могут привести к дополнительным издержкам, возникающим со стороны налогового органа ввиду не поступившего в срок налогового платежа.

В целом существенных изменений в таблице кодов КБК отмечено не было. Важных поправок относительно самой процедуры проведения налоговых выплат с доходов подчинённых тоже не было. Можно отметить, что КБК по НДФЛ за работников в 2018 году остались неизменными.

Образец платежного поручения по НДФЛ 2018 года

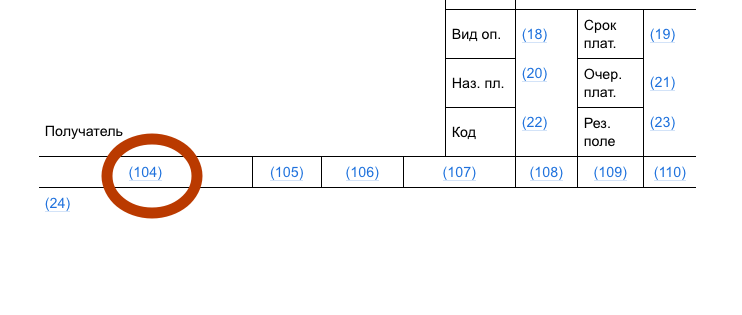

Код бюджетной классификации (КБК) нужно указывать в поле 104 платежного поручения на уплату НДФЛ:

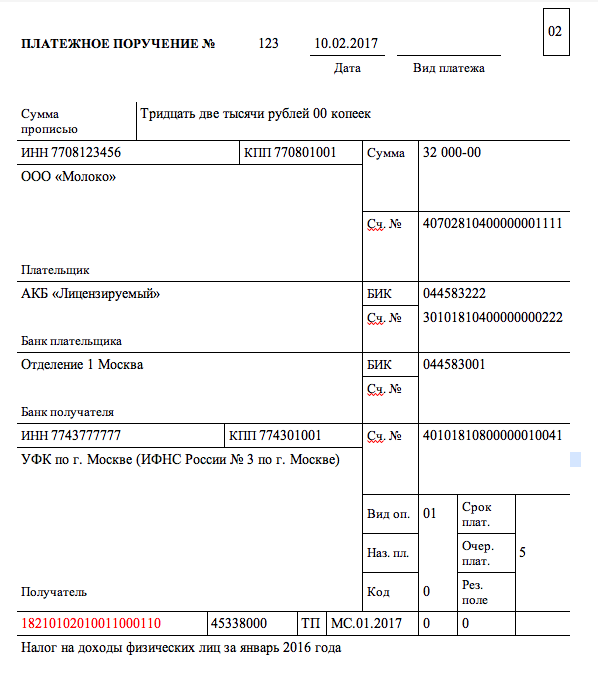

Соответственно, если в 2018 году налоговый агент перечисляет НДФЛ, то платежное поручение может выглядеть так:

При заполнении платежки (поле 104) имеет смысл внимательно указывать КБК по НДФЛ в 2018 году. Неточность даже в одной цифре приведет к неверному разнесению платежа в бюджете. Его придется «искать» и уточнять. Правильный КБК по НДФЛ на 2018 год – очень важный момент.

Общие правила и порядок уплаты НДФЛ в 2020 году

В статье 226 НК РФ содержатся требования российского налогового законодательства по НДФЛ в виде правил, которые должны соблюдать все плательщики подоходного налога. Требования, которые будут актуальны и в 2020 году, сводятся к следующему:

1. После того как работнику была перечислена заработная плата (в т.ч. премии, выплаты среднего заработка во время командировок, выплаты подрядчикам по гражданско-правовым договорам), работодатель должен уплатить подоходный налог не позже, чем через сутки после перечисления заработка сотрудника.

2. НДФЛ с заработной платы работника, который находится на больничном (или в отпуске), необходимо уплатить в бюджет государства не позже последнего дня данного месяца.

3. НДФЛ с выплат при увольнении, включая компенсацию за неиспользованный отпуск и зарплату, осуществляется не позже дня, следующего за последним днем работы.

4. Заполнять отчетность в виде формы 6-НДФЛ, в которой отражены все начисления, а также удержания необходимо каждый квартал. Сведения нужно заполнять по каждому сотруднику в отдельности.

5. Подоходный налог следует уплачивать:

- ИП – по месту жительства;

- организации – по месту учета.

Обратите внимание, что предприниматели, которые работают на ПСН или ЕНВД должны перечислять подоходный налог с заработной платы своих сотрудников в ИФНС по месту своего учета, где они зарегистрированы с ведением подобной деятельности

КБК НДФЛ на 2014 год для уплаты налога за работников.

| Наименование доходов | Коды бюджетной классификации | |

|---|---|---|

| 1 | Налог на доходы физических лиц с доходов, источником которых является налоговый агент, за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со статьями 227, 2271и 228 Налогового кодекса Российской Федерации | 182 1 01 02010 01 1000 110 |

| 2 | Пени и проценты по налогу на доходы физических лиц с доходов, источником которых является налоговый агент, за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со статьями 227, 2271и 228 Налогового кодекса Российской Федерации | 182 1 01 02010 01 2000 110 |

| 3 | Суммы денежных взысканий (штрафов) по налогу на доходы физических лиц с доходов, источником которых является налоговый агент, за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со статьями 227, 2271и 228 Налогового кодекса Российской Федерации | 182 1 01 02010 01 3000 110 |

КБК НДФЛ 2014 года для ИП

| Наименование доходов | Коды бюджетной классификации | |

|---|---|---|

| 1 | Налог на доходы физических лиц с доходов, полученных от осуществления деятельности физическими лицами, зарегистрированными в качестве индивидуальных предпринимателей, нотариусов, занимающихся частной практикой, адвокатов, учредивших адвокатские кабинеты и других лиц, занимающихся частной практикой в соответствии со статьей 227 Налогового кодекса Российской Федерации | 182 1 01 02020 01 1000 110 |

| 2 | Пени и проценты по налогу на доходы физических лиц с доходов, полученных от осуществления деятельности физическими лицами, зарегистрированными в качестве индивидуальных предпринимателей, нотариусов, занимающихся частной практикой, адвокатов, учредивших адвокатские кабинеты и других лиц, занимающихся частной практикой в соответствии со статьей 227 Налогового кодекса Российской Федерации | 182 1 01 02020 01 2000 110 |

| 3 | Суммы денежных взысканий (штрафов) по налогу на доходы физических лиц с доходов, полученных от осуществления деятельности физическими лицами, зарегистрированными в качестве индивидуальных предпринимателей, нотариусов, занимающихся частной практикой, адвокатов, учредивших адвокатские кабинеты и других лиц, занимающихся частной практикой в соответствии со статьей 227 Налогового кодекса Российской Федерации | 182 1 01 02020 01 3000 110 |

КБК НДФЛ 2014 года для иностранных работников

| Наименование доходов | Коды бюджетной классификации | |

|---|---|---|

| 1 | Налог на доходы физических лиц в виде фиксированных авансовых платежей с доходов, полученных физическими лицами, являющимися иностранными гражданами, осуществляющими трудовую деятельность по найму у физических лиц на основании патента в соответствии со статьей 2271Налогового кодекса Российской Федерации | 182 1 01 02040 01 1000 110 |

| 2 | Пени и проценты по налогу на доходы физических лиц в виде фиксированных авансовых платежей с доходов, полученных физическими лицами, являющимися иностранными гражданами, осуществляющими трудовую деятельность по найму у физических лиц на основании патента в соответствии со статьей 2271Налогового кодекса Российской Федерации | 182 1 01 02040 01 2000 110 |

| 3 | Суммы денежных взысканий (штрафов) по налогу на доходы физических лиц в виде фиксированных авансовых платежей с доходов, полученных физическими лицами, являющимися иностранными гражданами, осуществляющими трудовую деятельность по найму у физических лиц на основании патента в соответствии со статьей 2271Налогового кодекса Российской Федерации | 182 1 01 02040 01 3000 110 |

КБК НДФЛ в 2014 году для уплаты отдельными категориями физических лиц

| Наименование доходов | Коды бюджетной классификации | |

|---|---|---|

| 1 | Налог на доходы физических лиц с доходов, полученных физическими лицами в соответствии со статьей 228 Налогового Кодекса Российской Федерации | 182 1 01 02030 01 1000 110 |

| 2 | Пени и проценты по налогу на доходы физических лиц с доходов, полученных физическими лицами в соответствии со статьей 228 Налогового Кодекса Российской Федерации | 182 1 01 02030 01 2000 110 |

| 3 | Суммы денежных взысканий (штрафов) по налогу на доходы физических лиц с доходов, полученных физическими лицами в соответствии со статьей 228 Налогового Кодекса Российской Федерации | 182 1 01 02030 01 3000 110 |

Как и другие налоги НДФЛ можно заплатить через Интернет, воспользовавшись для этого сервисом ФНС России «Заплати налоги».

Страховые взносы в Пенсионный фонд РФ

| Наименование доходов | КБК |

|---|---|

| Страховые взносы на обязательное пенсионное страхование в Российской Федерации, зачисляемые в Пенсионный фонд РФ на выплату страховой пенсии: | |

| — сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу) за расчетные периоды (с 2017 по 2020 годы) | 182 1 02 02010 06 1000 160 |

| — пени по соответствующему платежу за расчетные периоды (с 2017 по 2020 годы) | 182 1 02 02010 06 2100 160 |

| — проценты по соответствующему платежу за расчетные периоды (с 2017 по 2020 годы) | 182 1 02 02010 06 2200 160 |

| — суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству РФ за расчетные периоды (с 2017 по 2020 годы) | 182 1 02 02010 06 3000 160 |

| Страховые взносы на обязательное пенсионное страхование в Российской Федерации, зачисляемые в Пенсионный фонд РФ на выплату страховой пенсии: | |

| — сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) за расчетные периоды (с 2017 по 2020 годы) | 182 1 02 02010 06 1010 160 |

| — пени по соответствующему платежу за расчетные периоды (с 2017 по 2020 годы) | 182 1 02 02010 06 2110 160 |

| — проценты по соответствующему платежу за расчетные периоды (с 2017 по 2020 годы) | 182 1 02 02010 06 2210 160 |

| — суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству РФ за расчетные периоды (с 2017 по 2020 годы) | 182 1 02 02010 06 3010 160 |

| Страховые взносы на обязательное пенсионное страхование в Российской Федерации, зачисляемые в Пенсионный фонд РФ на выплату накопительной пенсии: | |

| — сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) | 182 1 02 02020 06 1000 160 |

| — пени по соответствующему платежу | 182 1 02 02020 06 2100 160 |

| — проценты по соответствующему платежу | 182 1 02 02020 06 2200 160 |

| — суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству РФ | 182 1 02 02020 06 3000 160 |

В любой организации бухгалтер столкнется с таким понятием с такой формулировкой как КБК. Что же это за три удивительных буквы и с чем их едят!? Давайте разбираться.

КБК – это код бюджетной классификации, служащий для произведения платежей по налогам, сборам, взносам, уплате штрафов и госпошлин в бюджет.

По нему можно определить адресата бюджетных средств и получателя, а также выявить цель произведенного финансирования.

Код формируется из 20 цифр и разделяется на 4 блока. Блоки показывают следующую информацию:

- код администратора;

- вид дохода;

- вид платежа;

- код экономической классификации;

Содержание кодировки утверждается Министерством финансов Российской Федерации.

Код остается неизменным для каждого субъекта России. Предпринимательский сектор и сфера бизнеса обязаны использовать единый классификатор КБК.

Каждый год уникальность кодов меняется. В случае, если организацией не были актуализированы данные коды, то проверяющие органы признают это нарушением законодательства, а налоговые органы немедленно выписывают штрафные санкции. Организации обязаны проставлять в платежных поручениях КБК.

Однако на 2020 г. Минфин оставил кодировку для НДФЛ. Поэтому для организаций ничего по данному виду налога не изменилось. Узнать о том, какая кодировка соответствует можно в приказе Министерства финансов Российской Федерации № 86 н от 06.06.2019 г.

Порядок уплаты по налогу на доходы физических лиц определен Налоговым кодексом Российской Федерации.

Закон говорит, что уплатить по коду бюджетной классификации НДФЛ в 2020 году могут ли само физическое лицо, либо работодатель или юридическое лицо. Налогом облагаются следующие виды вознаграждений:

- заработная плата;

- материальная премия;

- надбавка;

- отпускные;

- сохраняемый на время отсутствия работника средний заработок;

Ниже приведем пример кодировок для следующих видов платежей:

- Налог – 182101 02010 011000 110

- Пеня – 182101 02010 012100 110

- Штраф – 182101 02010 013000 110

Налог на до доходы физических лиц обязаны уплачивать и предприниматели. Кроме них обязанность на уплату налога возлагается на: нотариусов, адвокатов, и иных лиц занимающихся частной практикой.

Уплачивать налог также обязаны граждане иностранных государств, получившие патент на трудоустройство в Российской Федерации по найму.

КБК – Новости

Когда по НДФЛ возникнет просрочка

Просрочка по НДФЛ образуется тогда, когда лицо, обязанное перечислить НДФЛ, нарушит срок, установленный НК РФ.

Напомним, что налоговые агенты должны перечислять исчисленный и удержанный НДФЛ не позднее дня, следующего за днем выплаты дохода. НДФЛ с больничных пособий и отпускных перечисляется не позднее последнего числа месяца, в котором такие выплаты производились (п. 6 ст. 226 НК РФ).

ИП, не применяющие спецрежимы, а также нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, и другие лица, занимающиеся частной практикой, уплачивают НДФЛ самостоятельно на основе поданной налоговой декларации не позднее 15 июля года, следующего за истекшим годом (п. 6 ст. 227 НК РФ). Кроме того, такие лица должны уплачивать в течение года авансовые платежи в сроки, указанные в п. 9 ст. 227 НК РФ.

Физлица, которые, например, владели имуществом менее предельного срока и продали его в отчетном году, или получили от других граждан (не являющихся ИП, членами семьи или близкими родственниками получателей) неденежные подарки, а также в некоторых иных случаях, указанных в ст. 228 НК РФ, уплачивают НДФЛ также не позднее 15 июля следующего года на основе поданной налоговой декларации.

С некоторых доходов (например, работодатель не смог удержать у физлица НДФЛ и сообщил об этом в налоговую инспекцию) НДФЛ уплачивается физлицами не позднее 1 декабря следующего года на основе уведомления, полученного из налоговой (п. 6 ст. 228 НК РФ).

Если физлицо или налоговый агент соблюдет сроки перечисления НДФЛ, оснований для начисления пени не будет.

В противном случае за каждый день просрочки подлежат уплате пени.

КБК в 2017 году

В связи с изданием приказа Минфина России от 07.12.2016 230н в 2017 году изменились некоторые КБК. Так, к примеру, изменились КБК по страховым взносам. См. «КБК по страховым взносам в 2017 году: таблица с расшифровкой».

Однако КБК по НДФЛ за сотрудников в 2017 году не изменились и остались точно такими же. Не претерпели поправок и КБК по НДФЛ для индивидуальных предпринимателей. Приведем в таблице актуальные основные КБК на 2017 года по подоходному налогу.

| Вид НДФЛ | КБК на 2017 год |

| НДФЛ с доходов сотрудников | 182 1 01 02010 01 1000 110 |

| Пени по НДФЛ с доходов сотрудников | 182 1 01 02010 01 2100 110 |

| Штрафы по НДФЛ с доходов сотрудников | 182 1 01 02010 01 3000 110 |

| Налог, который платят ИП на общей системе налогообложения | 182 1 01 02020 01 1000 110 |

| Пени по НДФЛ, который платят ИП на общей системе | 182 1 01 02020 01 2100 110 |

| Штрафы по НДФЛ, который платят ИП на общей системе | 182 1 01 02020 01 3000 110 |

Образец платежного поручения 2017 года

Код бюджетной классификации (КБК) нужно указывать в поле 104 платежного поручения на уплату НДФЛ.

Соответственно, если в 2017 году налоговый агент перечисляет НДФЛ, то платежное поручение может выглядеть так:

При заполнении платежки (поле 104) имеет смысл внимательно указывать КБК по НДФЛ в 2017 году. Неточность даже в одной цифре приведет к неверному разнесению платежа в бюджете. Платеж придется «искать» и уточнять. Правильный КБК по НДФЛ на 2017 год – очень важный «момент».

Расшифровка КБК 18210102030011000110

Код бюджетной классификации позволяет аутентифицировать платеж по тому или иному сбору. Благодаря шифру, ФНС автоматически определяет категорию плательщика – физическое, юридическое лицо или индивидуальный предприниматель – бюджет, в который направлены средства, а также вид платежа. Последний подразумевает уплату самого налога, пени, процентов и штрафов.

Заполняя квитанцию об оплате, шифр указывается в ячейке 104, расположенной внизу бланка. Физическим лицам положено писать КБК 18210102030011000110, что означает уплату стандартной суммы НДФЛ. Согласно ст. 228 НК РФ, по этому шифру исчисляется сбор с прибыли, которая поступила от:

- других физлиц, с которыми гражданин сотрудничает по контракту ГПХ, в том числе зарплата от работы заграницей;

- торговли движимой и недвижимой собственностью;

- выигрышей, премий, авторских гонораров, денежных награждений за участие в мероприятиях;

- наличия у гражданина ценных бумаг и денег, направленных в бюджет НКО.

Также гражданин обязан уплатить НДФЛ с денег, которые не подверглись налогообложению со стороны налогового агента.

После исчисления суммы сбора с того или иного платежа, физическое лицо заполняет платежку, в которой указывает КБК для внесения налоговых средств 18210102030011000110. Подробная дешифровка кода:

- — определяет департамент, в бюджет которого поступает прибыль: в службы, агентства, фонды. Здесь — это федеральная налоговая инспекция.

- — указывает на вид пополнения. В этом шифре — поступление по сбору.

- — тип пошлины: налог на доходы физических лиц.

- 02030 — тип поступлений (НДФЛ), который не уплачен налоговым агентом и категория плательщика (физическое лицо).

- 01 — вид бюджета в соответствии с территорией: федеральный бюджет.

- — наименование платежа: стандартный, включая перерасчеты, вычеты.

- — параллельна прибыльной группе, означает вид пополнения — налоговый.

КБК 18210102010011000110: какие налоги не уплачивают по этому коду

По этому КБК нужно перечислять налоги и сборы, предусмотренные ст. 227, 227.1, 228 Налогового Кодекса РФ. Согласно установленному законодательству, на этот код не перечисляют такие налоги:

- НДФЛ с доходов с индивидуальных предпринимателей, нотариусов, адвокатов и других лиц, деятельностью которых является частная практика;

- НДФЛ с лотерейных выигрышей, а также доходы, полученные правоприемниками авторов в качестве вознаграждения за изобретения, произведения литературы, живописи, искусства;

- НДФЛ с доходов нерезидентов, которые трудятся по найму на основании официально оформленного патента на трудовую деятельность.

Эти налоговые агенты должны перечислять взносы по другим кодам КБК.

Взносы с сотрудников

Говоря о подоходном налоге, нельзя не сказать и о страховых взносах, которые начисляют на выплаты сотрудникам. В 2018 году их продолжают отчислять в адрес налоговой, как это было введено с 2017 года.

Так, КБК по страховым взносам за сотрудников по общему или пониженному тарифу следующие:

- непосредственно взносы – 182 1 02 02010 06 1010 160;

- пени – 182 1 02 02010 06 2110 160;

- штрафы 182 1 02 02010 06 3010 160.

Что касается КБК взносов по дополнительным тарифам за персонал на вредных работах, то они таковы:

- по доптарифу, который не зависит от результатов спецоценки – 182 1 02 02131 06 1010 160;

- по доптарифу, который зависит от итогов спецоценки – 182 1 02 02131 06 1020 160;

- пени – 182 1 02 02131 06 2100 160;

- штрафы – 182 1 02 02131 06 3000 160.

КБК взносов на тяжелых или опасных работах – 182 1 02 02132 06 1010 160 или 182 1 02 02132 06 1020 160 (по спецоценке). Пени – 182 1 02 02132 06 2100 160. Штрафы – 182 1 02 02132 06 3000 160.

КБК для нанимателя по дополнительным страховым взносам на накопительную пенсию сотрудника – 392 1 02 02041 06 1200 160. Либо 392 1 02 02041 06 1100 160, если за счет средств работника.

А таковы КБК по фиксированным платежам ИП за себя в ПФР:

- взносы – 182 1 02 02140 06 1110 160;

- пени – 182 1 02 02140 06 2110 160;

- штрафы – 182 1 02 02140 06 3010 160.

Ещё отдельные КБК есть для взносов на ОМС, а также в ФСС по различным основаниям.

С дивидендов

Отдельное внимание уделяется уплате сбора с иностранной прибыли от операций с ценными бумагами. В этом случае плательщик исчисляет и переводит налоговые средства с процентной части прибыли

Для оплаты сбора с этих денег используется соответствующий КБК. НДФЛ с дивидендов в 2019 году подсчитывается по стандартному тарифу 13%. Но если плательщик состоит на налоговом учете не в России, но получает прибыль здесь, то сбор с полученных денег исчисляется по 15%-ой ставке.

Таблица 5. Перечисление налоговых средств с дивидендов.

| Название платежа | Кодировки |

| Стандартный | 18210102050011000110 |

| Пени | 18210102050012100110 |

| Штрафы | 18210102050013000110 |

Физлица, применяющие код бюджетной классификации 182 1 01 02030 01 1000 110 при уплате НДФЛ

Если физлицу только предстоит перечислить подоходный налог со своего дохода, он подает в ИФНС декларацию 3-НДФЛ, в которой рассчитывается сумма НДФЛ к уплате. В этом случае в разделе 1 декларации, а также в платежном документе на перечисление налога, указывается КБК 182 1 01 02030 01 1000 110.

Перечень доходов, при налогообложении которых физлица самостоятельно исчисляют и уплачивают подоходный налог, приведен в ст. 228 НК РФ. Согласно данной норме, код бюджетной классификации 182 1 01 02030 01 1000 110 применяют физлица, получившие следующие виды доходов:

- вознаграждения по трудовым договорам и договорам ГПХ (в том числе найма и аренды) не от налоговых агентов,

- доход от продажи имущества его собственниками,

- доход резидента РФ от зарубежного источника (кроме лиц, проходящих военную службу за границей),

- доходы, по которым налоговый агент не удержал НДФЛ, кроме тех, о которых агент сообщил (справкой 2-НДФЛ с признаком «2») в ИФНС и самому физлицу, что их нельзя удержать в течение налогового периода,

- выигрыши до 15 000 рублей в лотерею, азартные игры, проводимые на тотализаторе или в букмекерской конторе, а также все выигрыши в иные азартные игры,

- вознаграждения, полученные наследниками и правопреемниками авторов произведений литературы, искусства, науки, изобретений, промышленных образцов,

- стоимость подарков от иных физлиц, не являющихся родственниками (кроме недвижимости, акций, долей, паев и средств транспорта),

- доход в виде денежного эквивалента недвижимости или ценных бумаг, переданных в некоммерческую организацию для пополнения целевого капитала.

Пени и штрафы такие физлица уплачивают, используя для этого отдельные КБК:

Налог на прибыль: КБК 2019

При перечислении налогов и иных платежей в бюджет двадцатизначный КБК указывают в обязательном порядке в поле «104» платежного поручения

Для своевременного зачисления платежей в бюджет важно указывать правильные, не устаревшие коды

Приказ Минфина № 132н не изменил коды налога на прибыль – такими же, какими они были в 2018, КБК остались и в 2019 г.

Многие КБК налога на прибыль в 2019 году применяются с учетом разбивки по уровням бюджета. Тогда при уплате налога составляются две платежки – на перечисление в федеральный (3%) и в региональный (17%) бюджеты.

Основные коды, применяемые плательщиками налога в 2019 г. (кроме консолидированных групп налогоплательщиков), для уплаты сумм основного платежа, недоимки, перерасчета следующие:

182 1 01 01011 01 1000 110 (платеж в федеральный бюджет);

182 1 01 01012 02 1000 110 (платеж в бюджеты субъектов).

Заметим, что приказ Минфина № 36н предусматривает изменение по КБК налога на прибыль, направляемого в федеральный бюджет, но только в части его формулировки (добавлен недостающий ранее предлог «в»). Сам код при этом останется прежним, на заполнении платежек новшество не отразится.

Для штрафов, пени по налогу на прибыль КБК 2019 тоже различаются в зависимости от уровня бюджета.

При уплате санкций по налогу, уплачиваемому в федеральный бюджет, в платежке указывают коды:

182 1 01 01011 01 2100 110 – пени;

182 1 01 01011 01 3000 110 – штрафы.

Для перечисления штрафов и пеней по налогу в части регионального бюджета применяют КБК:

182 1 01 01012 02 2100 110 – пени;

182 1 01 01012 02 3000 110 – штрафы.

В таблице ниже приведены действующие в 2019 г. коды по налогу на прибыль для остальных категорий налогоплательщиков:

КБК | Расшифровка |

182 1 01 01013 01 1000 110 | Налог на прибыль организаций консолидированных групп налогоплательщиков, зачисляемый в федеральный бюджет |

182 1 01 01013 01 2100 110 | пени |

182 1 01 01013 01 3000 110 | штрафы |

182 1 01 01014 02 1000 110 | Налог на прибыль организаций консолидированных групп налогоплательщиков, зачисляемый в бюджеты субъектов РФ |

182 1 01 01014 02 2100 110 | пени |

182 1 01 01014 02 3000 110 | штрафы |

182 1 01 01030 01 1000 110 | Налог с доходов иностранных организаций, не связанных с деятельностью в РФ через постоянное представительство |

182 1 01 01030 01 2100 110 | пени |

182 1 01 01030 01 3000 110 | штрафы |

182 1 01 01040 01 1000 110 | Налог с дивидендов от российских организаций, полученных российскими организациями |

182 1 01 01040 01 2100 110 | пени |

182 1 01 01040 01 3000 110 | штрафы |

182 1 01 01050 01 1000 110 | Налог с дивидендов от российских организаций, полученных иностранными организациями |

182 1 01 01050 01 2100 110 | пени |

182 1 01 01050 01 3000 110 | штрафы |

182 1 01 01060 01 1000 110 | Налог с дивидендов от иностранных организаций, полученных российскими организациями |

182 1 01 01060 01 2100 110 | пени |

182 1 01 01060 01 3000 110 | штрафы |

182 1 01 01070 01 1000 110 | Налог с доходов, полученных в виде процентов по государственным и муниципальным ценным бумагам |

182 1 01 01070 01 2100 110 | пени |

182 1 01 01070 01 3000 110 | штрафы |

182 1 01 01080 01 1000 110 | Налог с доходов в виде прибыли контролируемых иностранных компаний |

182 1 01 01080 01 2100 110 | пени |

182 1 01 01080 01 3000 110 | штрафы |

182 1 01 01090 01 1000 110 | Налог на прибыль с процентов, полученных по облигациям российских организаций |

182 1 01 01090 01 2100 110 | пени |

182 1 01 01090 01 3000 110 | штрафы |

182 1 01 01021 01 1000 110 | Налог на прибыль при выполнении Соглашений о разработке месторождений нефти и газа, расположенных в Дальневосточном ФО, на условиях соглашений о разделе продукции, зачисляемый в федеральный бюджет |

182 1 01 01021 01 2100 110 | пени |

182 1 01 01021 01 3000 110 | штрафы |

182 1 01 01022 02 1000 110 | Налог на прибыль при выполнении Соглашений о разработке месторождений нефти и газа, расположенных в Дальневосточном ФО, на условиях соглашений о разделе продукции, зачисляемый в бюджеты субъектов РФ |

182 1 01 01022 02 2100 110 | пени |

182 1 01 01022 02 3000 110 | штрафы |

182 1 01 01024 01 1000 110 | Налог на прибыль при выполнении Соглашений о разработке месторождений нефти и газа, расположенных в Северо-Западном ФО, на условиях соглашений о разделе продукции |

182 1 01 01024 01 2100 110 | пени |

182 1 01 01024 01 3000 110 | штрафы |

Новые коды, которые планируется ввести приказом Минфина № 36н от 06.03.2019 (документ еще не зарегистрирован Минюстом и не вступил в силу):

182 1 01 01015 01 0000 110 | Налог на прибыль организаций, уплачиваемый международными холдинговыми компаниями, зачисляемый в федеральный бюджет |

182 1 01 01016 02 0000 110 | Налог на прибыль организаций, уплачиваемый международными холдинговыми компаниями, зачисляемый в бюджеты субъектов РФ |