Когда последний раз обновлялись КБК по страховым взносам

Последнее обновление КБК по страховым взносам имеет место с 14.04.2019. Если ничего не изменится, то эти же КБК будут действовать и в 2020 году. Но давайте пойдем в хронологическом порядке.

С 2017 года основная часть страховых взносов (кроме платежей на страхование от несчастных случаев) начала подчиняться положениям НК РФ и стала объектом контроля со стороны налоговых органов. В результате этих изменений в большинстве аспектов страховые взносы оказались приравненными к налоговым платежам и, в частности, получили новые, бюджетные КБК.

Наличие ситуации, когда после 2016 года может осуществляться перечисление в бюджет взносов, начисленных по старым правилам, потребовало введения для таких платежей особых, дополнительных к основным, переходных КБК.

В результате этого с 2017 года для страховых взносов, курируемых ФНС, действуют 2 варианта КБК: за периоды до 31 декабря 2016 года и за периоды после января 2017 года. При этом коды для взносов на страхование от несчастных случаев, оставшихся под контролем ФСС, не изменились.

Подробнее о КБК читайте в этом материале.

С 23.04.2018 Минфин ввел новые КБК для пеней и штрафов по доптарифам страхвзносов, уплачиваемых за работников, имеющих право на досрочную пенсию. КБК стали делиться не по периодам: до 2017 года и после – как раньше, а по результатам спецоценки труда.

О подробностях мы рассказывали здесь.

С января 2019 года значения КБК определяются согласно приказу Минфина от 08.06.2018 № 132н. Данные изменения коснулись в т. ч. кодов для пеней и штрафов по страхвзносам по дополнительным тарифам. Если в 2018 году КБК по пеням и штрафам зависели от того проведена ли спецоценка или нет, то в начале 2019 года такой градации не было. Все платежи вносились на КБК, который установлен для списка в целом.

О нюансах мы рассказывали в материале «С 2019 года — изменения в КБК».

Однако с 14.04.2019 пеням и штрафам за взносы по доптарифам Минфин вернул КБК 2018 года.

Актуальные КБК по страхвзносам, включая измененные с 14.04.2019, можно увидеть в таблице, скачав ее в последнем разделе данной статьи.

Зачем меняют КБК?

Перемены в КБК часто сопровождают общие перемены и поправки в существующем законодательстве. При этом, естественно, страдают сами предприниматели, ведь куда проще было бы платить взносы и налоги. Если бы коды были установлены один раз и изменениям не подвергались. Причины изменений ни налоговые службы, ни Министерство финансов, естественно, не комментируют. Зато предприниматели выдвигают некоторые предположения:

- Зависшие в неизвестности суммы, переведенные «не по адресу» в результате неправильно указанных КБК, по причинам сложности их возврата, длительное время государство может использовать для своих целей

- Формирование дополнительных источников поступлений в бюджет, так как просроченные оплаты формируют штрафы и пени, а доказать своевременную оплату, когда был использован неверный КБК, достаточно сложно

- Изменение в структуре законодательных документов влекут за собой и смену назначений платежей

Несовершенные оплаты

Естественно, раз оплачивать взносы предприниматели обязаны законом, то существует вероятность того, что за неуплату, предприниматель может быть привлечен к ответственности. Так, например, за неуплату взносов могут наложить штраф – это само собой. Но немногие знают, что неуплаченная сумма страхового взноса, если государственные органы полагают, что предприниматель должен был таковую оплатить, обрастает и другим видом материального взыскания, называемым пеней.

При этом многие предприниматели, по невнимательности или незнанию, пеню перечисляют по КБК, который используется для взноса. Понятно, что, как и во всех случаях указания неверного КБК, деньги не просто не поступают в необходимое русло, но и еще как бы «зависают» в воздухе. Конечно, с помощью заявления, можно потом отправить переведенную сумму в счет следующего взноса, но пеню все равно надо оплатить.

Для этого надо найти правильный КБК. По каждой форме оплаты КБК будет свой. Данные оплаты могут быть:

- Непосредственно по взносу

- При начислении штрафа

- При начислении пени

Какие надо оплачивать взносы

Страховые взносы созданы для того, чтобы каждый работающий человек страны имел некоторый запас денег на случай страхового типа, коими являются болезни, временная потеря трудоспособности, выход на пенсию.

Именно для того, чтобы иметь финансовое обеспечение, создаются страховые фонды, которые и занимаются собиранием финансовых средств.

Средства накапливаются за счет того, что каждое лицо оплачивает определенную часть из той суммы дохода, которую оно получает. Если это сотрудники ИП, то взносы производятся за счет получаемой ими заработной платы. В том случае, если ИП сотрудников не имеет, то он обязан сам себя страховать, а взносы производятся за счет тех доходов, которые он получает от бизнеса.

Взносы бывают:

- Социального

- Медицинского

- Пенсионного направления

Не приводится распределение по фондам, потому что взносы в 2017 году переходят под контроль ФНС.

При этом к тем взносам, которые предприниматель оплачивает сам за себя, относятся именно фиксированные взносы.

Расшифровка КБК 18210202140061110160

Индивидуальные предприниматели часто оформлены без сотрудников и поэтому платят страховые отчисления за себя отдельно. Для бизнесменов также выделены коды. Так, КБК 18210202140061110160 означает отчисление предпринимателем средств в фиксированном размере, которые направлены на формирование страховой пенсии. Причем сумма исчисляется за расчетный период с 01 января 2017.

Кодировка содержит 20 символов, разделенных на семь блоков, каждому из которых есть значение. Комбинация цифр позволяет определить тип бюджета, в который отправляют деньги, категорию плательщика, назначение платежа и общую группу отчислений. Подробная расшифровка:

- 182 — департамент, в который направлены отчисления: ИФНС.

- 1 — тип бюджетной прибыли: налоговые платежи.

- 02 — подкатегория доходов от предпринимателя: страховые взносы на формирование пенсии.

- 02140 — категория платежей, тип бюджета и плательщик: фиксированные отчисления за себя в региональный бюджет от бизнесмена.

- 06 — категория бюджета: региональный.

- 1110 — назначение платежа: стандартный.

- 160 — подгруппа дохода, определяющая вид платежа: страховые взносы на обязательное социальное страхование.

Отчисления на ОПС отправляются в налоговый бюджет, так как страховые средства с 2017 года администрируются этой службой, а не отдельными фондами. Исключение — взносы «на травматизм» и больничные.

О порядке удержаний по исполнительному листу

Исполнительные листы доставляются на юридический адрес организации посредством заказного письма либо нарочным. Уведомлением о доставке и получении документа является отрывной талон, который отправляется в государственный контролирующий орган.

Подобная корреспонденция в установленном порядке проходит регистрацию в журнале входящей документации, и является обязательной к исполнению. После ежемесячного начисления сотруднику заработной платы в соответствующие сроки проводятся удержания из зарплаты по исполнительному листу, то есть оплата по решению суда. Согласно правилам ведения бухгалтерских учетов выработан следующий алгоритм удержаний:

- Начисление проводится по всем видам заработной платы, включая все доплаты и исключая начисления, по которым не проводится удержание;

- В обязательном порядке удерживается НДФЛ;

- Производится расчет суммы, предназначенной для перечисления в течение трех рабочих дней после начисления заработной платы третьим лицам по месту требования.

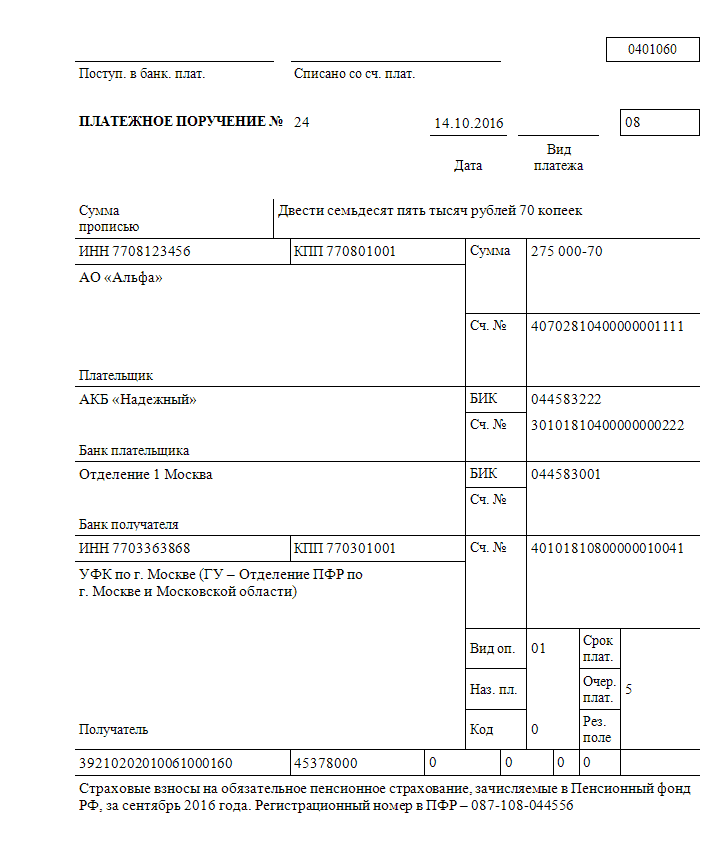

В видео рассматривается особенности заполнения платежного поручения

| Наименование кода поступлений | Код |

|---|---|

| Доходы, поступающие в порядке возмещения федеральному бюджету средств, выплаченных на покрытие процессуальных издержек | 32211302030016000130 |

| Прочие доходы от оказания платных услуг получателями средств федерального бюджета | 32211301991016000130 |

| Прочие доходы от компенсации затрат федерального бюджета | 32211302991016000130 |

| Исполнительский сбор | 32211501010016000140 |

| Денежные взыскания (штрафы) за нарушение законодательства Российской Федерации о суде и судоустройстве, об исполнительном производстве и судебные штрафы | 32211617000016000140 |

| Денежные взыскания (штрафы) и иные суммы, взыскиваемые с лиц, виновных в совершении преступлений, и в возмещение ущерба имуществу, зачисляемые в федеральный бюджет | 32211621010016000140 |

| Денежные взыскания (штрафы) и иные суммы, взыскиваемые с лиц, виновных в совершении преступлений, и в возмещение ущерба имуществу, зачисляемые в бюджеты субъектов РФ | 32211621020026000140 |

| Денежные взыскания (штрафы) и иные суммы, взыскиваемые с лиц, виновных в совершении преступлений, и в возмещение ущерба имуществу, зачисляемые в бюджеты городских округов | 32211621040046000140 |

| Прочие неналоговые доходы федерального бюджета | 32211705010016000180 |

Время создания/изменения документа: 28 февраля 2012 12:47 / 30 декабря 2015 11:50

107996, г.Москва, ул. Кузнецкий Мост, д. 16/5, стр. 1

107996, г.Москва, Газетный пер., д. 7, стр. 1

https://www.youtube.com/embed/

Обязательные взносы

Пенсионный фонд, Фонд медицинского и Социального страхования, наполняются по мере перечисления средств от предпринимателей индивидуального характера, а также разного рода организаций, которые занимаются предпринимательской деятельностью.

При этом вид налогообложения особой роли здесь не играет. Страховые взносы совершают все, без исключения, просто изменяет порядок их расчета и начисления. На данные суммы влияет в основном уровень доходов предпринимателя. Так, например, определенная система налогообложения в том случае, если доходы предпринимателя за год, превышают 300000 рублей, обязывает кроме обязательного страхового взноса, делать дополнительную оплату в Пенсионный фонд.

При этом реквизиты для оплаты, по всем видам взносов, естественно, будут разные. Так, они могут изменяться в зависимости от того, взносы на какую часть пенсии производятся, накопительную или страховую. А также, в зависимости от того, за кого вносится оплата, за самого ИП или за его сотрудника.

Порядок уплаты

Рассчитанная сумма фиксированного взноса, на примере конкретно пенсионного назначения, может быть выплачена предпринимателем вся за один раз, а может выплачиваться частями. Это целиком и полностью зависит от воли самого предпринимателя. При этом, имеет разницу, каковы общие доходы данного ИП. Ведь если они не превышают сумму в 300 тыс. рублей, то расчет взноса идет в общем порядке, с использованием МРОТ, ставки и количества рабочих месяцев. В том случае, если эта сумма будет превышена, то к общей сумме взноса добавится еще и 1% от величины разницы между зарабатываемыми доходами и установленным порогом.

Когда сумма доходов не превышает порогового значения, то конечный срок для ее оплаты – это конец отчетного периода, а точнее, 31 декабря отчетного года. Если сумма доходов больше 300 тыс., то оплатить ее надо до конца первого квартала нового отчетного периода.

Как и с другими взносами, если пропустить срок их уплаты, то предпринимателю грозит штраф и последующее начисление пени по неоплаченной сумме. Именно для ее оплаты в 2016 году использовали КБК 39210202140062100160.

Что касается суммы пени, то используемое для ее расчета значение, по сравнению с 2016 годом не изменилось и является 1/300 ставки рефинансирования ЦБР. Говорят, о том, что данный показатель вырос. Да, но только в отношении юридических лиц. В отношении индивидуальных предпринимателей данное значение не поменялось.

Многие также утверждают, что КБК для оплаты пеней также используется такой же, как и в предыдущем году. Но данное мнение ошибочно. В связи с переменами в законодательстве, реквизиты для оплаты пеней также изменились. Так как оплату теперь надо осуществлять в счет ИФНС.

Итак, расшифровка КБК 39210202140062100160 в 2017 году стала неактуальной. Поскольку изменилась законодательная база по страховым взносам и, соответственно, коды для оплаты. Так, для оплаты пеней по пенсионным взносам, не зависимо от уровня доходов, будет использоваться КБК 182 1 08020 06 2100 140. Именно поэтому, предпринимателям стоит быть внимательными, заполняя реквизиты.

КБК по страховым взносам в 2019–2020 годах для ПФР

Уплату страховых взносов в ПФР осуществляют:

- ИП, работающие без наемных сотрудников (за себя);

- ИП и юрлица, нанимающие работников (с доходов этих работников).

При этом уплата ИП взноса за себя не освобождает его от перечисления в установленном объеме платежей в ПФР за сотрудников и наоборот.

ИП, не имеющие персонала, уплачивают в ПФР 2 типа взносов:

- В фиксированной величине — если ИП зарабатывает не более 300 000 руб. в год. Для таких платежных обязательств в 2019-2020 годах установлены КБК 18210202140061110160 (если оплачивается период с 2017 года) и КБК 18210202140061100160 (если оплачивается период до 2017 года).

ВАЖНО! Доходом ИП на ЕНВД в целях исчисления фиксированных страховых взносов является вмененный доход, а не выручка (письмо Минфина РФ от 18.07.2014 № 03-11-11/35499)

- В размере, составляющем 1% от выручки, которая превышает 300 000 руб. в год. Для соответствующих платежных обязательств, начисленных до 2017 года, установлен КБК 18210202140061200160. А вот взносы, начисленные в 2017–2020 годах, следует перечислять на КБК 18210202140061110160. То есть код такой же, как и для фиксированной части (письмо Минфина России от 07.04.2017 № 02-05-10/21007).

ИП и юрлица, нанимающие работников, уплачивают за них пенсионные взносы, начисляемые от их зарплаты (и иных трудовых выплат), по КБК 18210202010061010160 (если начисления относятся к периоду с 2017 года) и КБК 18210202010061000160 (если начисления сделаны за период до 2017 года).