Что отражается в разделе 7 декларации по НДС

Получите 267 видеоуроков по 1С бесплатно:

- Необлагаемые операции, относящиеся к следующим категориям: реализация услуг медицинского характера, торговля товарами, необходимыми для профилактики инвалидности, торговля жизненно необходимыми изделиями. Также в данную категорию входят услуги по уходу за детьми, престарелыми, больными или инвалидами, услуги по перевозке пассажиров (кроме такси), ритуальные, депозитарные, государственные, архивные услуги, а также услуги, которые реализуются в области искусства и культуры.

- Операции, которые не признаются объектом налогообложения по системе НДС. В данную категорию входят операции, которые не относятся к реализационным, приватизация, реорганизация, продажа объектов жилого фонда, строительства и т.д.

- Зарубежные операции. В данной категории находятся операции, проводимые с недвижимым имуществом за пределом РФ, услуги, которые предоставляются для иностранцев и за границей. Например, юридические или консультационные услуги, услуги по разработке ПО, лицензионные услуги и т.д.

- Авансы, получаемые за товары длительного цикла. Сюда относятся все операции, подходящие под данное определение, в частности — оплата авансов за товары, сроки изготовления которых составляет 6 месяцев и более.

7 раздел отчета обязаны заполнять все плательщики и налоговые агенты по НДС. Кроме выручки от необлагаемых операций в разделе отражены использованные необлагаемые товары (работы, услуги) и входной НДС по облагаемым товарам (работам, услугам).

Для заполнения отчета по НДС необлагаемые операции поделены на следующие группы:

- не признанные объектом налогообложения;

- не подлежащие налогообложению;

- облагаемые по нулевой налоговой ставке;

- осуществляемые налоговыми агентами;

- сделки по объектам недвижимости.

Перечень содержит полный список операций, относящихся к тому или иному виду, и список статей НК или других документов, освобождающих операции от налогообложения НДС.

2 графа — кредит 90 счета в части выручки от необлагаемых операций;

3 графа — дебет 20, 23, 40, 41, 44 счетов в части формирования себестоимости необлагаемых операций (включаются только использованные необлагаемые товары, работы услуги);

4 графа — кредит 19 счета в корреспонденции со счетами 01, 04, 10, 20, 23, 26, 29, 44 при включении входного НДС в стоимость материальных и нематериальных активов, работ, услуг, используемых для необлагаемых операций.

Выделить суммы, учитываемые в 7 разделе, можно организовав аналитический учет облагаемых и необлагаемых операций на соответствующих счетах.

Код операции | Наименование | Сумма с НДС,руб. | |

1010806 | Реализация земельных участков | 3 000 000 | |

1010242 | Реализация монет из драгоценных металлов (за исключением коллекционных монет), являющихся валютой Российской Федерации или валютой иностранных государств | 2 000 000 | |

1010243 | Реализация долей в уставном (складочном) капиталеорганизаций, паев в паевых фондах кооперативов и паевых инвестиционных фондах, ценных бумаг и финансовых инструментов срочных сделок, за исключением базисного актива финансовых инструментов срочных сделок, подлежащего налогообложению налогом на добавленную стоимость | 5 000 000 | |

1010258 | Операции по уступке (переуступке, приобретению) прав (требований) кредитора по обязательствам, вытекающим из договоров по предоставлению займов в денежной форме и (или) кредитных договоров, а также по исполнению заемщиком обязательств перед каждым новым кредитором по первоначальному договору, лежащему в основе договора уступки | 30 000 000 | |

1010275 | Передача в рекламных целях товаров (работ, услуг), расходы на приобретение (создание) единицы которых не превышают 100 руб. | 10 000 | |

1010276 | Осуществление банками банковских операций (за исключением инкассации) | 10 000 000 | |

1010277 | Операции по оказанию услуг, связанных с обслуживанием банковских карт | 1 000 000 | |

1010292 | Операции займа в денежной форме и ценными бумагами, включая проценты по ним, а также операции РЕПО, включая денежные суммы, подлежащиеуплате за предоставление ценных бумаг по операциям РЕПО | 8 500 000 |

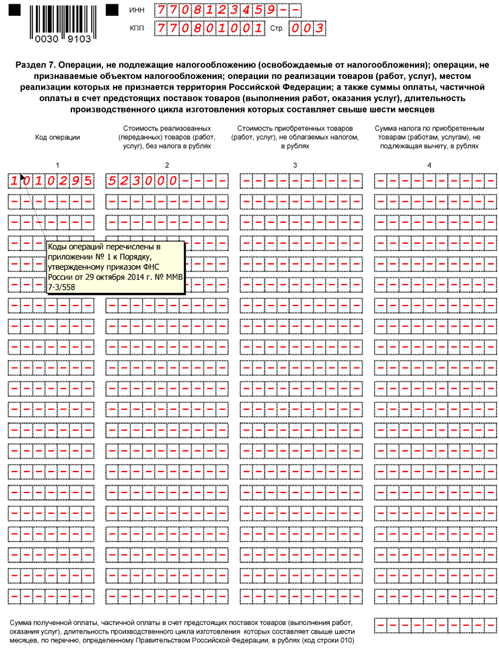

Пример заполнения разд. 7 декларации приведен в табл. 3.

Таблица 3

Код операции в разделе 7 декларации по НДС

Раздел 7 необходимо детализировать по каждому из кодов необлагаемых налогом операций. Если налогоплательщик проводил несколько операций, которые относятся к одному коду, то их необходимо суммировать при подсчете. Последовательно по 4 графам нужно отображать код необлагаемых налогом операций, размер выручки по данному коду, себестоимость товаров и услуг по коду, а также НДС по товарам и услугам, которые составляют налогооблагаемую базу:

Все коды операций для удобства разделены на пять разделов, для каждого из которых присвоен собственный код. Меняются только две последние цифры, которые позволяют конкретизировать те или иные операции. Кратко укажем коды:

- Операции по разделу 1 — код 1010 8хх, где хх — конкретный вид операции;

- Операции по разделу 2 (не подлежащие налогообложению) — код 1010 2хх;

- Операции по разделу 3 (нулевая ставка НДС) — код 1010 4хх;

- Операции по разделу 4 — код 1011 7хх;

- Операции по разделу 5 (по объектам недвижимого имущества) — код 1011 8хх.

Неправильное заполнение данных в 7 разделе декларации не несет какой-либо ответственности для налогоплательщиков. Но в случае, если раздельный учет будет отсутствовать, то будет действовать запрет на вычет входного налога на добавленную стоимость. В свою очередь, ведение вычета входного налога без проведения предварительного учета может расцениваться как уменьшение налогооблагаемой базы и является грубым нарушением законодательства. В случае такого нарушения возможен штраф в размере 20% от суммы заниженного налога.

Чего не следует вносить в налоговую декларацию

Не надо вписывать приблизительную цену принятого безвозмездно имущества и суммы выданных займов.

Хотя стоит заметить, что хоть сумма займа не является подвергающейся под налогообложение операцией, начисляемые по ней проценты считаются своеобразной оплатой за предоставленные компанией услуги. Поэтому этот вид операции обязательно фиксируется в документе.

В 7 разделе происходит только отображение начисленных процентов. Их начисление должно осуществляться каждый месяц на сумму займа, который остается в последний календарный день уходящего месяца.

Заполнение 7 раздела декларации по НДС происходит в том случае, если в течение квартала была проведена хоть одна безналоговая операция, в ином случае его можно оставить пустым.

Неверное отражение необлагаемых операций в 7 разделе Декларации не несет никакой ответственности для налогоплательщиков, так как эти сведения не влияют на сумму налога. Но отсутствие раздельного учета ведет к запрету на вычет входного НДС или на его включение в расходы при расчете налога на прибыль.

Вычет налога или его включение в расходы по налогу на прибыль без ведения раздельного учета приведет к занижению базы по налогам. Это грубое нарушение правил учета объектов налогообложения. Штраф: 20% заниженного налога, не меньше 40 тыс. руб.

Также с 2016 года предусмотрена ответственность налоговых агентов за недостоверные сведения в отчетах. За каждый документ с неверными сведениями штраф составляет 500 руб.

Операции, не подпадающие под обложение НДС, отражаются в 7 разделе Декларации по НДС. Перечень необлагаемых операций является закрытым, операциям присваиваются коды в зависимости от раздела, к которому они относятся. Облагаемые и необлагаемые операции должны учитываться налогоплательщиками раздельно. Отсутствие раздельного учета и неверное отражение операций в 7 разделе декларации могут привести к штрафам со стороны налоговых органов.

Льготные операции по нему очень разнообразны. Однако предоставление поблажек по уплате налога не всегда предполагает отсутствие отчетности. Субъекты предпринимательства должны сдавать декларацию, если их деятельность включает операции, не облагаемые НДС. В отчете по НДС для необлагаемых операций предусмотрен 7 раздел декларации.

Каждой операции свое место

Специфика раздела 7 налоговой декларации по НДС такова, что для каждого отдельного кода операции предусмотрена своя строка. Кстати, найти все необходимые коды операций можно в приложении №1 к приказу ФНС, утверждающему отчетную форму. Некоторые налогоплательщики своеобразно трактуют требование об отображении каждого кода в отдельной строке раздела, думая, что отдельную строку нужно заполнять даже по тем операциям, которые имеют одинаковый код. Это неверно.

Правильно указать в одной строке все суммы (графы 2, 3, 4), которые имеют один код операции

Обратите внимание, что это код операции необходимо определять только по реализации, а никак не по приобретению. Поэтому, если организация использовала при реализации товаров или услуг, освобожденных от НДС, товары или услуги, приобретенные у контрагентов на УСН либо также освобожденные от налогообложения, она должна отобразить стоимость таких услуг в графе 3 строки 010

Формирование налоговой отчетности

Формирование и

направление

отчетов по налогам

предполагает составление документов

для налоговой службы на основании

первичной документации. Компании и ИП

должны предоставлять в ФНС соответствующую

документацию, состав которой может быть

различен в зависимости от типа

налогового обложения.

Составление отчетности

является основной и неотъемлемой

обязанностью. Она позволяет контролирующим

органам получить данные о корректности

уплаты сборов. Формирование документов

обычно производится с применением

специального ПО.

Есть некоторые нюансы

заполнения и добавления

операций в разделе

7 декларации. Существует ряд

возможностей, который позволяет

осуществлять операции и платить меньше

налогов. Не всегда наличие льгот

предполагает отсутствие необходимости

в заполнении декларации. Поэтому коды

операций в документе нужно прописывать

даже в случае освобождения от сборов.

Заполнение 7 раздела

обязательно для налоговых агентов и

плательщиков при проведении операций,

которые освобождены от сборов, если

процессы не относятся к объектам, которые

подходят под налоговое обложение.

Все типы действий

имеют свои коды. Если во время заполнения

остались незаполненные поля, ставится

прочерк. В документ должна быть занесена

информация из книги продаж и бухгалтерского

регистра. Для кодов выделены специальные

строки. Если организация продавала

необлагаемый товар, стоимость его

вносится в 3 графу.

В декларацию по сборам не вписывают приблизительные значения принятого безвозмездно имущества и сумму выданных займов, но вид процедуры должен быть зафиксирован в документе в обязательном порядке. Заполняется раздел 7 в случае, если в течение ¼ года была осуществлена как минимум одна безналоговая операция.

Налоговые последствия при незаполнении 7 раздела

Вычет налога или его включение в расходы по налогу на прибыль без ведения раздельного учета приведет к занижению базы по налогам. Это грубое нарушение правил учета объектов налогообложения. Штраф: 20% заниженного налога, не меньше 40 тыс. руб.

Исключение сделано для налогоплательщиков, у которых расходы по необлагаемым операциям меньше 5% совокупных расходов. Они могут вычесть весь входной НДС.

Также с 2016 года предусмотрена ответственность налоговых агентов за недостоверные сведения в отчетах. За каждый документ с неверными сведениями штраф составляет 500 руб.