НДС внутри выплат физлицам и завышение налоговых расходов

Если в отношении НДФЛ компании получили своего рода поддержку от ВС РФ, то в отношении НДС такого сказать нельзя — в последнее время участились попытки найти НДС внутри выплат физлицам.

Допустим, компания арендует у физлица (не ИП) некий объект. Полная сумма арендной платы уплачивается арендодателю и включается в налоговые расходы компании. Затем ФНС выявляет и доказывает в суде, что данное имущество сдается в аренду неоднократно, а деятельность физлица содержит признаки предпринимательской. Услуги по предоставлению в аренду имущества, которые оказывает физлицо, подпадают под определение ИП и облагаются НДС независимо от количества объектов, которые находятся у этого человека в собственности (ст. 11 НК РФ).

В результате физлицо обязывают исчислить и уплатить в бюджет НДС со своих доходов, в том числе и с тех, которые ему выплатила компания. А компания-арендатор по цепочке встречной проверки обвиняется в том, что незаконно завысила свои налоговые расходы на сумму НДС. Поскольку бухгалтер даже не подозревал, что внутри суммы расхода может присутствовать НДС, который если и подлежит включению в налоговые расходы, то только в случае осуществления данной компанией операций, освобожденных от НДС. При иных обстоятельствах НДС не может быть отнесен в состав налоговых расходов.

Однако суд поддержал ФНС и постановил, что физлицо должно уплатить НДС с полученных арендных доходов, причем по ставке 18 %, а не с использованием расчетной ставки.

При заключении договоров с физлицами уточняйте предысторию намерений и действий последних. Если выяснится, что аналогичные договоры физлицо заключает регулярно, но при этом не регистрируется в установленном порядке в качестве ИП, то риск переквалификации такого договора для физлица в его регулярную предпринимательскую деятельность будет высоким и, возможно, компании стоит исключить НДС из налоговых расходов.

Однако если компания не произведет таких действий, в ее защиту есть весьма интересный аргумент: а по какой ставке нужно изъять НДС? Для налогообложения должны «встретиться трое» — объект, налоговая база и ставка, — и если с первыми двумя еще как-то можно смириться, то по поводу ставки возникает спор (см. ст. 143 НК РФ). Оснований для применения расчетной ставки 20/120 для извлечения НДС из суммы выплат физлицу нет, ведь данная ставка предназначена только для налоговых агентов по НДС, но таковым компания в данном случае не является (п. 4 ст. 164 НК РФ). Обвинениям ФНС можно также противопоставить положения ст. 143 НК РФ, в соответствии с которыми физлица не причислены к разряду плательщиков НДС.

Светлана Смирнова, кандидат экономических наук, налоговый консультант I категории, аудитор

Следующая

НДФЛФНС: декларация 3 НДФЛ 2020

Освобождение от НДС: нюансы

Освобождение от уплаты данного налога – это право, но не обязанность. То есть если предприниматель не воспользуется такой возможностью, но оплатит НДС – государство без гарантированных законом оснований не вернет перечисленную в казну сумму. Вместе с тем, как только фирма направила в ФНС заявку о желании освободиться от уплаты налога, в следующие 12 календарных месяцев она не может отказаться от реализации данного права – только в случае, если выручка превысила установленный лимит или же, в силу специфики деятельности, предприниматель стал реализовывать товары, уплата НДС к которым обязательна, к примеру, по причине того, что продукция – акцизная.

В некоторых случаях НДС не платится в силу того, что финансовая сделка не признается объектом исчисления налога. Например, это может быть передача имущества, инвестиции в уставный капитал и иные подобные операции. В 149 статье НК РФ, к тому же, излагается список активностей, которые являются объектом налогообложения по НДС, ставка по факту для них, однако, нулевая. Правда, эксперты рекомендуют предпринимателям заглядывать в этот перечень как можно чаще – он может корректироваться, исходя из редакций законодательства.

НДС для чайников — пример

Основными плательщиками НДС являются организации и предприниматели, которые работают на основной системе налогообложения. Рассчитать сумму с НДС можно используя следующие формулы:

- С = НБ на 1,18 — по ставке 18%.

- С = НБ на 1,10 — по ставке 10%, где НБ – это сумма без налога.

Чтобы понять, как рассчитывается и оплачивается налог, можно рассмотреть следующий пример.

Расчет в подобной ситуации выглядит следующим образом:

- Сначала определяется стоимость партии без НДС, то есть сумма налога — 55 руб. умножаются на 100 000 штук. Получается 5 500 000 руб;

- Подсчитывается НДС от суммы — 5 500 000 на 18/100 = 990 000 руб;

- Сумма с НДС — 5 500 000 + 990 000 = 6 490 000 руб.

На основании проведенных расчетов в счетах и фактурах потребуется указать такие данные, как стоимость без НДС 5 500 000 руб, НДС 18% — 990 000 руб, всего с НДС 6 490 000 руб.

Для получения возможности платить налог по сниженной ставке, одновременно со счетом-фактурой нужно будет иметь еще и накладную на товар. Отсутствие данных документов может повлечь полную оплату налога на добавленную стоимость.

НДС — налоговые вычеты

Налог на добавочную стоимость – это плата, которая вносится каждый месяц в налоговую службу, она не является константой, а потому требует ежемесячных расчетов со стороны бухгалтера в фирме.

Для этого объекту понадобится сумма к начислению, сумма к выплатам, а также точная ставка налога, которая действует в организации в момент осуществления оплаты. Именно по этой причине данный процесс может занять достаточно много времени. И выполнять его лучше всего на протяжении всего месяца.

Важно знать, что несмотря на то, что оплата осуществляется раз в месяц, считать ее необходимо каждый квартал для правильности отчислений. Итак, данный налог является косвенным и строит часть бюджета страны

Согласно законодательству, налог на добавочную стоимость составляет процент от того, что остается сверх вашего производства товаров и услуг. То есть, все то что у вас остается выше ваших мерок и является налогом на добавочную стоимость

Итак, данный налог является косвенным и строит часть бюджета страны. Согласно законодательству, налог на добавочную стоимость составляет процент от того, что остается сверх вашего производства товаров и услуг. То есть, все то что у вас остается выше ваших мерок и является налогом на добавочную стоимость.

Важно знать, что нет четких рамок для того чему должен равняться данный налог, так как он зависит сразу от многих характеристик товара:

- Его цена.

- Себестоимость.

- Материал, из которого он изготовлен.

- Количество и цена необходимых ресурсов.

- Необходимая работа на производство того или иного товара.

Если вы являетесь работником небольшой фирмы, рассчитать НДС у вас не составит труда, так как данный показатель не несет в себе больших расчетов. Но, если же в вашей организации работает большое количество людей, и производится множество различных товаров, будет лучше если вы воспользуетесь специальными онлайн-калькуляторами, которые предлагают множество сайтов для расчета подобного показателя без ошибок.

Какие предусмотрены ставки налога согласно НК

Есть несколько ставок, применяемых для перечисления НДС в бюджет. Перед тем, как рассчитывать налоговый платеж, нужно установить, какая именно ставка будет применяться.

С начала 2019 года базовая или основная ставка, выросла на 2%, и, вместо 18%, она будет равна 20%. Помимо нее, применяются льготные тарифы, которые составляют 0% и 10%.Базовая ставка применяется в большинстве операций. 10% актуальна для некоторых групп товаров, которые являются социально важными. Нулевой процент применяется при операциях экспорта, международных перевозках, для специфических работ и услуг.

При неуплате отчислений своевременно к нарушителю могут применяться санкции. Величина устанавливается НК РФ и составляет 20% от неоплаченной суммы, если нет признаков правонарушения, либо 40%, если нарушение было совершено намеренно.Помимо этого, переводятся пени, размер которых зависит от количества и срока просрочки, действующей ставки рефинансирования.

Рекомендуем утвердить в учетной политике

- учет доходов, не подлежащих налогообложению НДС, вести в программе (наименование) с применением аналитических характеристик по счетам 90.01 «Выручка» (для 1С8: справочники «Номенклатурные группы» и «Ставки НДС») и 91.01 «Прочие доходы»;

- вести раздельный учёт входящего НДС на счёте 19 «НДС по приобретённым ценностям» с использованием средств программы (наименование).

Включать в расчёт расходы, признанные для целей составления отчёта о финансовых результатах.

Значение «совокупные расходы» законодательством не урегулировано, следовательно, подлежит утверждению учётной политикой. Рекомендация определять указанные расходы на основании данных бухгалтерского учета дана в соответствии с письмом Минфина России от 29 мая 2014 г. № 03-07-11/25771.

Расходы, относящиеся как облагаемым, так и к необлагаемым операциям, распределять пропорционально (выбрать: расходам или доходам).

1.3. При приобретении основных средств или нематериальных активов, используемых для осуществления как облагаемых, так необлагаемых НДС операций, учёт входящего НДС вести в общем порядке.

ИЛИ

По используемым для осуществления как облагаемых, так и необлагаемых НДС операциям основным средствам и нематериальным активам, принимаемым к учету в первом или во втором месяце квартала, определять пропорцию исходя из стоимости отгруженных в соответствующем месяце товаров (выполненных работ, оказанных услуг), переданных имущественных прав, операции по реализации которых подлежат налогообложению (освобождены от налогообложения), в общей стоимости отгруженных за месяц товаров (выполненных работ, оказанных услуг), переданных имущественных прав (пп.1 п.4.1 ст.170 НК РФ).

Рекомендуем для налогоплательщиков исчисляющим ежемесячные авансовые платежи исходя из фактически полученной прибыли согласно п.2 ст.285 НК РФ.

1.4. Для крупных организаций, ведение учёта в которых формализовано, рекомендуем в учётной политике или приложении к ней составить и регулярно пересматривать перечень актуальных видов деятельности, а также расходов, «приносящих НДС» и понесённых при осуществлении как облагаемых, так и необлагаемых НДС операций.

Таблица 1. Примерный перечень необлагаемых НДС операций

| Вид операций | Основание | Вид дохода |

|---|---|---|

1 | 2 | 3 |

Продажа долей в уставном (складочном) капитале организаций, ценных бумаг | пп.12 п.2 ст.149 НК РФ | Прочий |

| Продажа лома и отходов черных и цветных металлов | пп.25 п.2 ст.149 НК РФ | Прочий |

| Передача товаров (выполнение работ, оказание услуг), передача имущественных прав безвозмездно в рамках благотворительной деятельности (**) | пп.12 п.3 ст.149 НК РФ | Для расчетов принимается сумма расхода, Дт 91.02 Кт 10, 41, и пр. |

| Получение процентов по займам выданным (*) | пп.15 п.3 ст.149 НК РФ | Прочий |

| Продажа квартир | пп.22 п.3 ст.149 НК РФ | По обычным видам деятельности |

| Переуступка прав требования по займам в денежной форме и процентов по ним | пп.26 п.3 ст.149 НК РФ | Прочий |

Продажи, переведённые на уплату единого налога на вменённый доход (ЕНВД) | ст. 346.26 НК РФ | По обычным видам деятельности |

(**) в соответствии с Федеральным законом «О благотворительной деятельности и благотворительных организациях», за исключением подакцизных товаров.

Не принимаются в расчеты по распределению НДС операции, доходы от которых не являются выручкой от реализации товаров (работ, услуг) (п.1 ст.39 НК РФ, письмо Минфина РФ от 17.03.2010 № 03-07-11/64):

- доходы, получение которых связано с участием в уставных капиталах других организаций (в т.ч. дивиденды);

- доходы в виде процентов по банковским депозитам и остаткам на банковских счетах;

- дисконты по векселям.

- для предприятий, осуществляющих производственную деятельность – в составе общехозяйственных расходов (сч.26.01 «Общехозяйственные расходы (по деятельности, не облагаемой ЕНВД)»);

- для организаций осуществляющих только торговые операции – в составе расходов на продажу (сч.44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность»).

Другой вариант группировки расходов, относящиеся одновременно к облагаемым и необлагаемым операциям – утверждение списка подразделений, деятельность которых направлена на осуществление как облагаемых, так и необлагаемых НДС операций (например, Таблица 2).

Таблица 2. Примеры подразделений, деятельность которых направлена на осуществление как облагаемых, так и необлагаемых НДС операций

| Наименование |

|---|

| Бухгалтерия |

| Юридический отдел |

| Прочие в соответствии с организационной структурой |

Расчет НДС в 2020 году

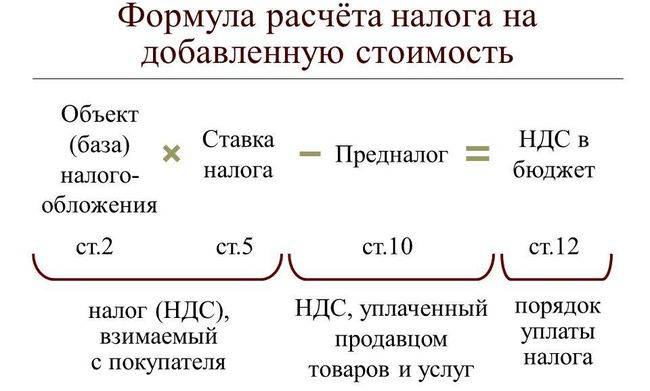

Налог на добавленную стоимость рассчитывается по следующей формуле:

НДС от реализации

НДС от реализации – сумма налога, исчисленная продавцом при продаже товара (работ, услуг) покупателю (по счету-фактуре с выделенной суммой НДС), отражаемая в налоговой декларации.

При продаже своего товара продавец в счету–фактуре, помимо основной стоимости товара, указывает сумму НДС, подлежащую уплате.

То есть при оплате товара (выполнении работ, оказании услуг) продавец получает на руки доход от продажи своего товара (выполнении работы или оказании услуг) + НДС.

Данная сумма НДС и называется НДС от реализации.

НДС от реализации рассчитывается по следующей формуле: Налоговая база х Налоговая ставка

Налоговая база

База по НДС — это стоимость товаров (работ и услуг) с учетом акцизов (если реализуются подакцизные товары), но без учета НДС. Налоговая база определяется на ту дату, которая наступила первой:

- На день оплаты товаров (работ, услуг);

- На день частичной оплаты в счет будущих поставок товара (выполнении работ или оказании услуг);

- На дату передачи товаров (работ или услуг).

Налоговая ставка

В 2020 году действуют три основные ставки НДС:

- 0% — при реализации товара, вывезенного с территории РФ в порядке экспорта, а также товара, помещенного под таможенную процедуру свободной таможенной зоны, в отношении услуг по международной перевозке и ряда иных операций, поименованных в п. 1 ст. 164 НК РФ;

- 10% — при продаже, указанных в п. 2 ст. 164 НК РФ (по перечню, утвержденном Правительством РФ): печатных изделий, продовольственных товаров, товаров для детей, медицинских товаров, племенного скота, услуг по воздушным и ж/д перевозкам внутри страны;

- 20% — по иным операциям, не подпадающим под обложение ставками 0% и 10%.

Примечание: при получении авансов (предоплаты), а также в некоторых иных случаях, налоговая база определяется по расчетным ставкам: 10/110 и 20/120.

Пример расчета НДС от реализации

ООО «Ромашка» реализовало материалы на сумму 600 тыс. руб. (в том числе НДС – 20%: 100 тыс. руб.) Сумма НДС от реализации составит 100 тыс. руб.

Налоговый вычет («входной» НДС)

Сумма НДС, исчисленная при приобретении товаров, называется налоговым вычетом или «входным» НДС. На данную сумму уменьшается НДС от реализации и если «входной» НДС больше НДС от реализации разница подлежит возмещению из бюджета (НДС к возмещению).

Например, было продано товаров на общую сумму 120 тыс. руб. (в том числе НДС от реализации — 20 тыс. руб.), а приобретено на сумму 240 тыс. руб. (в том числе налоговый вычет — 40 тыс. руб.). Итого сумма НДС к возмещению составит 20 тыс. руб. (40 тыс. руб. – 20 тыс. руб.).

НДС к восстановлению

НДС к восстановлению – это сумма налога, которая должна быть исчислена и включена в налоговую декларацию в определенных случаях.

Например, вы приобрели товар и заявили вычет по нему. Затем решили перейти на один из спецрежимов. На момент перехода на специальный режим, определенная часть товара осталась нереализованной.

Так как вычет по НДС был заявлен, а товар не реализован его необходимо восстановить. Связано это с тем, что с момента перехода на специальный налоговый режим плательщиком по НДС вы являться не будете.

Примечание: случаи, когда НДС подлежит восстановлению, указаны в п. 3 ст. 170 НК РФ.

Как подтвердить налоговые вычеты по НДС

Налоговые вычеты — это сумма НДС, предъявленная поставщиками, либо величина налога, заплаченная на таможне при импорте товара

Здесь есть одно важное условие: к вычету можно принимать не любой «входной» налог, а лишь тот, что относится к облагаемым НДС операциям, либо товарам, приобретаемым для перепродажи

Документом, подтверждающим право на вычет, является счет-фактура (в том числе корректировочный счет-фактура), полученный от поставщика. При импорте для обоснования вычета необходим документ, где зафиксирована уплата налога на таможне. Все «входящие» счета-фактуры нужно подшивать в журнал учета полученных счетов-фактур и фиксировать в книге покупок.

Как правило, при налоговых проверках инспектора ИФНС придираются к ненадлежащее (на их взгляд) оформлению счетов-фактур поставщиками. В случае, когда не заполнены обязательные поля, стоит подпись неуполномоченного лица или указана неверная информация об адресе, названии или иных реквизитах поставщика, инспекторы, как правило, аннулируют вычет и доначисляют покупателю НДС

Поэтому очень важно уделять особое внимание оформлению «входящих» счетов-фактур, и при обнаружении ошибок вовремя забирать у поставщиков исправленный документ

Примечание: См. Как ПРАВИЛЬНО ЗАПОЛНИТЬ СЧЕТ-ФАКТУРУ, инструкция заполнения счетов-фактур

Кроме налога, предъявленного продавцами, к вычету принимают НДС, ранее начисленный при получении аванса. Вычет применяется и в некоторых других случаях, например, при возврате товара покупателем и при изменении первоначальной стоимости товара, работ или услуг.

Какие документы кроме счета-фактуры и УПД могут быть основанием для вычета входного НДС

Счет-фактура (УПД) для вычета требуется не всегда. Такие ситуации предусмотрены в законодательстве.

Например, по имуществу, полученному в счет вклада в уставный капитал организации. В этом случае НДС можно принять к вычету и на основании документов, подтверждающих факт передачи. Это может быть акт по форме № ОС-1,ОС-1а или ОС-1б. Для этого в документах нужно указать сумму НДС, восстановленную участником (абз. 4 п. 3 ст. 170 НК РФ, п. 14 раздела II приложения 4 к постановлению Правительства РФ от 26 декабря 2011 № 1137).

Авиа- и железнодорожные билеты и другие бланки строгой отчетности, в которых сумма налога выделена отдельной строкой, тоже могут быть основанием для вычетов. Когда они подтверждают командировочные расходы на проезд или на наем жилья. Такое указание есть в пункте 7 статьи 171 и пункте 1 статьи 172 Налогового кодекса РФ.

Использование кассовых чеков для подтверждения права на вычет НДС по другим расходам спорно.

Начисление НДС

Значение НДС начислить можно с использованием этой же программы быстро и бесплатно. Вычесть показатель можно и вручную с использованием несложной формулы: С * (взнос+100) /100%.

Нажмите на эту кнопку, чтобы начислить НДС

Нажмите на эту кнопку, чтобы начислить НДС

Можно разобрать пример начисления и нахождения итогового числа. Следует найти стоимость партии, если сбор начисляется по стандартной ставке в 20%. Цена за партию составила 200 000. Начисляется сбор следующим образом: 200 000 * (20+100) = 240 000. Этот итог с учетом налога. Таким образом, размер взноса к уплате в бюджет составил 40 000 = (240 000 – 200 000).

Использование программы позволяет быстро рассчитать все требуемые числа. Для начала работы достаточно ввести всего два показателя, после этого итоги выводятся в автоматическом режиме. Использование калькулятора позволяет упростить ведение учета и формирование отчетности. Плюс применения программы в том, что она бесплатна и доступна в любое время суток при условии наличия доступа в интернет. Работать можно с любыми ставками и числами без ограничений количества операций.

Формула расчета НДС 20%

Расчет НДС проводится по специальным формулам. Используя программу, можно определять сумму автоматически и за короткий промежуток времени, не требуется вручную рассчитывать показатели. Однако, если такой возможности нет, производится вычисление по формуле суммы НДС.

Например, известен показатель С. Надо определить показатель тарифа, который составляет 20%. Тогда значение равно С * 20/100. К примеру, значение составляет 2000. Если 2000*20/100, будет показатель 400.

Можно также рассчитать число с налогом. Например, известна сумма С. Нужно определить параметр с начислением взноса. Формула будет следующей: С+С*20/100. Если используются другие ставки, их размер ставится вместо числа 20. Например, нужно определить, сколько составит сумма с тарифом, если без него она равна 500. Рассчитывается как 500*1,2= 600.

Другая ситуация, когда известна цена с учетом ставки, а нужно узнать показатель без нее. Тогда выводится формула С+(20/100) *С. К примеру, исходная сумма составляет 1120. Тогда согласно выражению 1200/1,2=1000.

Существует способ выделить размер взноса из общей суммы. К примеру, известен показатель с прибавленным тарифом и нужно определить его размер. Для этого применяется сначала способ расчета тарифа без налога. Размер сбора будет вычисляться так: Сумма со сбором – показатель с тарифом/1,2, если ставка составляет 20%. В ином случае используются цифры 1,1, 1,18. Не требуется проводить расчеты, если размер налога имеет нулевой процент.

Механизм и классификация налогообложения

Согласно существующему законодательству, плательщиками НДС являются организации, а также ИП, лица, признанные плательщиками в связи с перевозом товаров через границу РФ. Если лицо не было официально зарегистрировано в качестве ИП, но предпринимательская деятельность по факту осуществлялась, у него не будет освобождения по выплате взносов.

Объектом обложения налогами, согласно данным в НК РФ, будут операции по продаже товаров на территории страны, а также выполнение работ для своих нужд, расходы на которые не будут оформлены в виде вычета при расчете налога. Являются налогоплательщиками налога на добавленную стоимость лица, которые ввозят товар на территорию страны. Периодом по выплате НДС является ¼ года. Оплата налога по операциям производится по итогам периода.

Если были обнаружены нарушения законов о налогах и сборах в процессе организации проверки уполномоченными лицами, составляется специальный акт. По результатам проверки выносится решение о привлечении лица, являющегося плательщиком НДС к ответственности.

Не за все операции требуется выплачивать сбор, есть некоторые исключения, которые указаны в разделах налогового законодательства. На некоторые товары действует ставка в 10%, по ряду операций она составляет 0%. Например, под ставку 10% попадает множество продовольственных продуктов, товаров для детей и медицинских товаров, печатной продукции, услуг по авиаперевозкам и т.д.

Налог на доходы физических лиц

Плательщиками НДФЛ являются исключительно физические лица – налог должен быть исчислен и уплачен в бюджет из всех получаемых доходов, как в рамках трудовой деятельности и по договорам подряда, так и при продаже любо имущества.

Основная ставка НДФЛ составляет 13%, она применяется ко всем видам заработной платы и надбавок к ней (премии, доплаты, дополнительные поощрения и пр.). Если физическое лицо получает дивиденды от участия в капитале каких-либо организаций либо является держателем акций, налог по ним рассчитывается по такой же ставке. А вот если работник является иностранным гражданином и находится на территории России менее 183 дней, то на его доходы должна применяться повышенная ставка налогообложения 30% как для нерезидента. Однако если срок его пребывания в стране превысит 183 дня, НДФЛ для него должен рассчитываться как и для резидента – по 13%.

В отношении выигрышей в конкурсах и играх, получаемых в рамках рекламных мероприятий (розыгрыши, проводимые продавцами магазинов бытовой техники, или выигрыш автомобиля на передаче «Поле чудес» и пр.) применяется самая высокая ставка налога – 35%. По этой же ставке облагаются операции при экономии на процентах, когда работодатель выдает своему сотруднику беспроцентные займы или под очень низкие проценты. Некоторые виды доходов физического лица и вовсе не облагаются налогом (доходы от продажи урожая с приусадебного участка, выплаты работодателя компенсационного характера, возмещение вреда, алименты, стипендии, пенсии и т.д.).+

НДФЛ должен рассчитываться отдельно по каждому виду дохода по соответствующей ставке. При этом налогоплательщик имеет право применить налоговые вычеты, чтобы уменьшить причитающуюся к уплате в бюджет сумму. Например, по заработной плате могут быть применены стандартные, социальные либо имущественные вычеты. Стандартные и социальные вычеты предоставляются определенным категориям работников на основании их заявлений, а вот последний вид наиболее актуален для тех, кто имеет непогашенные ипотечные кредиты.

При продаже любого имущества (квартира, автомобиль и пр.) также нужно платить НДФЛ, и точно также облагаемая база уменьшается на сумму вычетов. Если срок владения продаваемым предметом составляет менее 3-х лет, вычет соответствует стоимости, по которой такое имущество ранее было приобретено (т.е. облагается только сумма «прибыли»). Для имущества, которым физическое лицо обладает более трех лет, вычет соответствует продажной стоимости (т.е. фактически налога не будет). Для операций с недвижимостью (продажа собственной квартиры) уже применяется срок не три года, а пять лет.

Как рассчитать НДС к уплате

Важно понимать, что представляет собою такой вид налога. Его начисляют к стоимости, которая добавилась к товару предпринимателя

Налогоплательщиком может выступать:

- Абсолютно любое предприятие или фирма;

- Предприниматели;

- Граждане, которых признали налогоплательщиками из-за перевозки товаров через границу.

При начислении такого налога предоставляются следующие документы: контракт, заключенный с российской фирмой или иностранной. Бумаги, которые подтвердят выполнение услуг.

Такой налог может иметь различные ставки:

- 0 процентов – применяется при продаже медикаментов или продуктов социального направления;

- 10 процентов – это пониженная ставка. Тут могут продаваться детские товары, питание, канцтовары, также печатные издания;

- 18 процентов – ставка применяется тогда, когда товаром не применяется ставка на 0 или 10 процентов.

Важно проследить за тем, чтобы не было допущено переплаты. Необходимо четко знать, как рассчитать НДС к уплате, при этом надо соблюдать некоторые правила

- Такой вид налога представляет собою разницу между стоимостью, которую фирме нужно оплатить за проданную продукцию и между тем, что вынуждена платить, приобретая продукцию.

- Для того чтобы отчитаться по НДС к уплате в бюджет надо вовремя подавать декларацию в налоговую службу.

Получите 267 видеоуроков по 1С бесплатно:

Чтобы произвести расчет нужно сделать следующее:

- Для начала необходимо определить розничную цену продуктов.

- Далее рассчитывается обязательство по НДС. Чтобы его определить нужно умножить базу налогообложения ставкой НДС.

- Потом нужно узнать сумму входного НДС, на нее налогоплательщик должен уменьшить свои обязательства. Она вмещает в себя суммы, уплаченные в бюджет после приобретения продукции или услуг.

- После чего высчитывается сумма НДС, которая представляет собою разницу между обязательством и входным налогом.

- Последним шагом считается заполнение декларации. Тут указываются все полученные суммы. Такой документ сдается налоговому органу.

Всю информацию о входном НДС заносят в книгу покупок, исходящем – книгу продаж, их разница записывается в декларацию. Данный документ подается в налоговый орган по истечению квартала, не позднее 25 числа, которое следует за отчетным кварталом. Если предприниматель не вовремя подал декларацию, то налоговая накладывает на него штраф.

Какие существуют варианты показать НДС

Суммы, которые поступают и уплачиваются компанией контрагентам, перед тем, как их отразить НДС в отчете о движении денежных средств, должны быть рассчитаны без учета размера налога. Сложность расчета без НДС заключается в том, что сбор заложен в показатели по платежам.

Сначала берутся суммы оборота по дебетовым счетам 60, 62, 76 при корреспонденции кредитных счетов 51, 50. Полученные значения умножаются на тариф. Расчетная ставка может быть 10/110 или 20/120, если размер НДС равен 10 и 20% соответственно.Показатель, который останется после выделения значения, будет иметь название «очищенной от сбора» суммы поступлений.

Есть некоторые нюансы расчета, если разные виды услуг компании облагаются по различным ставкам. В таком случае сотруднику бухгалтерии необходимо разделить суммы поступлений по соответствующим тарифам и отдельно выделить и очистить сборпо категориям товаров. Чтобы сделать расчет более простым, можно открывать разные субсчета.

Механизм НДС

Начисление налога производится со всех операций в рамках основной и внереализационной деятельности фирмы. Записью «начислен НДС с реализации» (проводка Д/т 90 К/т 68) бухгалтер фиксирует сумму налога, подлежащую уплате в бюджет, а запись Д/т 91 К/т 68 отражает НДС, который компания должна уплатить при совершении прочих операций, приносящих доход.

При покупке товара, фирма-приобретатель вправе возместить из бюджета сумму налога, указываемую в счете-фактуре, сделав такие проводки:

Д/т 19 К/т 60 — НДС по приобретенному товару;

Д/т 68 К/т 19 — налог предъявлен к вычету после принятия ценностей к учету. Подобный алгоритм позволяет уменьшить сумму начисленного НДС за счет «входного» налога.

Так, начисленный НДС аккумулируется в кредите сч. 68, а возмещаемый — в дебете. Разница между дебетовым и кредитовым оборотами, подсчитанная по окончании отчетного квартала, является результатом, на который ориентируется бухгалтер, заполняя налоговую декларацию. Если преобладает:

- кредитовый оборот — необходимо перечислить разницу в бюджет;

- дебетовый — сумма разницы подлежит возмещению из бюджета.