Рубрикатор

- НДС 2020. Вычет НДС

- Страховые взносы 2020

- Декларация НДС 2020

- УСН доходы 2020. Все об упрощенной системе налогообложения 2020. Упрощенка

- Учет затрат. Учет расходов и доходов

- Бухгалтерский учет. Бухучет

- ФСС. 4 Форма ФСС 2020

- Торговый сбор 2020

- ЕНВД в 2020. Единый налог на вмененный доход

- Товарный знак

- Декретные

- Детские пособия 2020

- Больничный лист 2020

- Командировочные расходы 2020

- Отпускные 2020. Расчет отпускных

- НДФЛ 2020

- ИП налоги 2020. Индивидуальный предприниматель – все о налогах

- Транспортный налог 2020

- Заработная плата, трудовые отношения

- Пенсионный фонд. Новости. Статьи

- Налог на прибыль 2020

- Материнский капитал 2020

- Первичные документы

- Налог на имущество 2020

- Исправляем ошибки учета. Штрафы, пени.

- ККМ, ККТ, наличные и безналичные расчеты

- Налоговые( выездные, камеральные) и другие проверки

- Новое в законодательстве

- Основные средства, НМА, учет материалов,товаров, склад, убыль

- Отчетность: налоговая, бухгалтерская.

Как заполнять декларацию

С 2017 г. действует обновлённая форма декларации.

Обновлённая форма появилась в приказе ММВ-7-21/668@, изданном ФНС России, основные новшества:

- новые строки для конкретизации информации о дате постановки на учёт, снятии и годе выпуска (070, 080 и 130);

- специальное место, где потребуется вписать код за налоговый вычет и окончательную сумму для 12-тонников, уплативших за причиняемый дорожным трассам вред (строки 280 и 290).

Структура декларации:

- Самое первое, что включает в себя документ – титульный лист, где указывается отчётный период (за какой год ведётся расчёт) и полные данные организации.

- В первый раздел вписывается сумма налога, коды бюджетной классификации, ОКАТО.

- Второй раздел отводят для уточнения характеристик налогооблагаемого объекта, количестве л. с. и указания принятой в регионе ставки. Там же ставится присваиваемый статистикой код ОКТМО.

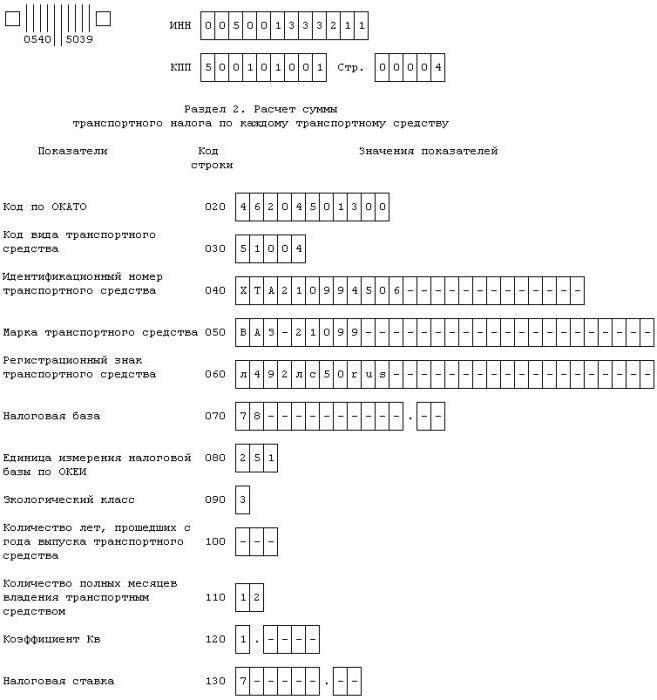

Раздел №2 предусмотрен для заполнения по каждому автомобилю. По транспортному средству указываются: VIN-код в качестве идентификационного номера, марка, госзнак (строки с 040 по 060 соответственно).

Где могут возникнуть сложности:

- в строке 030 просят указать код учитываемого транспортного средства – его берут из пятого приложения к декларации;

- налоговая база = лошадиные силы, поэтому в строке 090 пишется их количество, а в следующей, сотой строке – код л. с. – 251;

- 110 строка попросит указать экологический класс, что очень просто выявить – если такой информации нет в ПТС, в графе будет прочерк;

- поле 120 заполняется тогда, когда ставка налога связана с возрастом автомобиля – в нём пишется, сколько лет используется машина с момента выпуска;

- если автомобилем владели весь год, в строке 140 нужно поставить 12, если нет, то количество месяцев;

- срока 150 подразумевает указание доли налогоплательщика в праве владения ТС, если организация владеет ТС единолично, ставится 1/1.

- поле 160 заполняется тоже в зависимости от месяцев владения, если ТС числилось за организацией все 12 месяцев, ставится 1, если нет, то количество месяцев владения необходимо поделить на 12, и проставить получившееся значение;

- по дорогим автомобилям указывается коэффициент Кп (поле 180);

- сумма исчисленного налога – строка 190;

- для заполнения информации по льготам используются строки с 200 по 290.

- данные об их отправлении вписать в строки с 023 по 027;

- общий годовой налог – поле 030.

Если авансовых платежей юридическое лицо не производило, вышеуказанные графы не будут заполняться, только общую сумму налога нужно будет вписать в графу 030.

Раздел 2

Дальнейший процесс (заполнение декларации по транспортному налогу) заключается в расчете сумм сбора по каждому объекту. Если предприятие в середине года изменило место регистрации автомобиля, декларацию следует подавать в инспекцию по новому адресу, но заполнить придется два образца отчета с разными ОКТМО (номер инспекции).

Строка 020 «ОКТМО»: если ТС зарегистрировано по месту нахождения подразделения, то здесь следует указать территориальный код этого филиала. Данные можно посмотреть в Общероссийском классификаторе. Если код содержит менее 11 символов, тогда в ячейки справа должны остаться пустыми.

Налоговая декларация по транспортному налогу содержит подробную информацию об автомобиле.

Строка 030 «Вид транспорта» – здесь указывается код ТС из Приложения 5 к «Порядку заполнения отчета». В строках 040-060 расписываются: 17-значный номер автомобиля, который указан в свидетельстве о госрегистрации, идентификационный номер водного или воздушного судна. Далее прописывается марка (050) и регистрационный знак (060).

Транспортный налог, порядок заполнения декларации по которому сейчас рассматривается, начисляется на определенную налоговую базу. Она указывается в строках 070-080. Если налог исчисляется исходя из объема лошадиных сил, то в отчете проставляется код «251». Если сумма сбора зависит от количества, то в бланке указывается код «796». Код «999» означает, что база определяется в килограммах силы, а «181» – брутто-регистровых тоннах.

Закон «О транспортном налоге» предусматривает, что на автомобили повышенного уровня комфорта в отчетности должен быть указан экологический класс (стр. 090). В таком случае к нему применяются дифференцированные ставки.

Налоговая декларация по транспортному налогу содержит данные о количестве лет использования ТС (строка 100). Если для автомобиля одновременно установлены дифференцированная ставка и повышающий коэффициент, то данная строка должна быть заполнена. Если налог рассчитывается только на основании коэффициентов, то информацию о количестве лет использования ТС вносить не нужно.

В строке 110 отображается количество месяцев владения автомобилем в текущем году. То есть, если ТС было приобретено в декабре, в данной статье следует поставить цифру 1. Месяц регистрации и снятия с учета считаются отдельно. В строке 130 указывается коэффициент использования ТС. Он рассчитывается путем деления количества месяцев владения на 12. В отчете должна фигурировать десятичная дробь. Если автомобилем владеют сразу несколько юридических лиц, то в строке 120 следует указать долю конкретного налогоплательщика (1/3, 1/4 и т. д.). Цифра «1» в этой статье означает, что авто записано на одного владельца. Рассмотрим детальнее, как заполняется декларация по транспортному налогу (пример округления коэффициентов).

8 августа организация приобрела грузовой автомобиль. В текущем году количество полных месяцев использования ТС равно 5. Коэффициент владения составляет: 5 / 12 = 0,416666. В отчете должна отобразиться цифра с учетом округления 0,4167.

В строке 140 указывается ставка налога. Если стоимость ТС превышает 3 млн рублей, то в отчете (стр. 150) отображается повышающий коэффициент («Кп»), который предусмотрен ст. 362 НК РФ. Если он не применяется, то в отчете ставятся прочерки. Сумма налога к оплате (стр. 160) рассчитывается, как произведение строк отчета:

- налоговой базы (070);

- ставки (140);

- доли в праве (120);

- коэффициента использования (130);

- повышающего коэффициента (150).

070 * 140 * 120 * 130 * 150 = транспортный налог.

Образец заполнения декларации представлен далее.

Кто обязан подавать декларацию по транспортному налогу

Заполнять декларацию и отправлять её в отчетность налоговым службам обязаны лица, которые имеют в своей собственности транспортные средства или хотя бы одно транспортное средство.

Обязанность распространяется на следующие группы налогоплательщиков – юридических лиц:

| Малого бизнеса | действуют при отчётности по УСН или ОСНО |

| Среднего бизнеса | подают налоговой инспекции отчеты по ОСНО |

| Крупного бизнеса | корпорации и компании с системой налогообложения по ЕНВД |

Категории плательщиков государственных пошлин, которые не подают отдельно деклараций по налогу на транспорт:

- индивидуальные предприниматели, официально состоящие на УСН (упрощенная система налогообложения);

- индивидуальные предприниматели, состоящие на других системах налогообложения;

- частные лица, владеющие транспортными средствами.

Это связано с тем фактором, что налоговая служба сама рассчитывает размер транспортного платежа для этих категорий налогоплательщиков.

Тогда как в случае с юридическими лицами любого уровня – расчеты вести должны они сами. Вот почему налоговая инстанция обязывает именно их сдавать отдельно декларацию.

Как заполнять налоговую декларацию по транспортному налогу в 2020 году

Налоговая декларация принимается как в электронном, так и в бумажном виде. Если декларация заполняется от руки, можно использовать только ручку с синей, черной или фиолетовой пастой. Перед заполнением декларации документ нужно пронумеровать. Все страницы документа печатаются на отдельном листе. В документе запрещено использовать корректирующие средства. Если необходимо внести какие-либо исправления, они заверяются подписью заявителя. Поврежденные и скрепленные документы не принимаются.

Каждое поле декларации заполняется с первой ячейки. Любая стоимость указывается только в полных рублях. Текстовые данные прописываются заглавными печатными буквами. Если какие-либо сведения отсутствуют, в соответствующей ячейке ставится прочерк. В последней строке: «Достоверность и полноту сведений, указанных на данной странице, подтверждаю», нужно поставить дату и подпись руководителя. В некоторых случаях требуется подпись главного бухгалтера организации.

Детальнее о коэффициентах

Расчет налога по дорогостоящему автомобилю имеет свои нюансы. К таким ТС с 2015 года применяются повышающие коэффициенты, а авансовые платежи по транспортному налогу рассчитываются в обычном порядке. То есть умножением мощности двигателя, выраженную в л. с., на ставку и на ¼. После введения коэффициентов обновилась форма бланка.

Список люксовых авто утвержден Минпромторгом и отображен на сайте ведомства. Если конкретного ТС в перечне нет, то налог рассчитывается в обычном порядке. Если машина числится в списке, то необходимо предварительно определить два показателя: возраст и среднюю стоимость авто. От них зависит размер коэффициента.

Возраст ТС соответствует году выпуска. Согласно ст. 361 НК РФ, количество полных лет определяется по состоянию на 1 января текущего года. При этом калькуляция начинается с периода, следующего за выпуском автомобиля. То есть если сумма налога исчисляется в 2016 году за 2015 год, количество лет определяется на 01.01.2016

Очень важно правильно заполнить декларацию в этом пункте. Даже если автомобиль старый, но числится в перечне, коэффициента на него может не быть

Тогда и налог повышаться не будет.

Заполнение нового бланка декларации: примеры и образцы

Далее приведем примеры и образы заполнения декларации по транспортному налогу на 2017 год.

Титульный лист декларации

На титульном листе укажите основные сведения об организации и декларации.

ИНН и КПП

Эти коды приведите в верхней части титула. Если же отчитываетесь по местонахождению обособленного подразделения, укажите его КПП.

Номер корректировки

Тут укажите:

- если сдаете отчет в первый раз – «0–»;

- если уточняете уже сданный— порядковый номер отчета с исправлениями («1–», «2–» и т. д.).

Отчетный год

В данном случае 2017-й — это год, за который подается отчетность.

Далее отметьте кодами, в какую инспекцию сдаете декларацию:

- в поле «Представляется в налоговый орган» проставьте код ИФНС;

- в строке «по месту нахождения (учета) (код)» поставьте 260, если подаете декларацию по месту учета организации, подразделения, транспортных средств. Код 213 означает крупнейших налогоплательщиков, а код 216 их правопреемников.

ОКВЭД

В этом поле укажите код по Общероссийскому классификатору видов экономической деятельности (ОКВЭД) ОК 029-2014 (КДЕС редакция 2).

Раздел 1 декларации

После заполнения титульного листа пропустите раздел 1 и начните заполнять раздел 2. На основе данных этого раздела затем заполняйте раздел 1.

Поясним особенности заполнения некоторых строк в разделе 1 декларации за 2017 год.

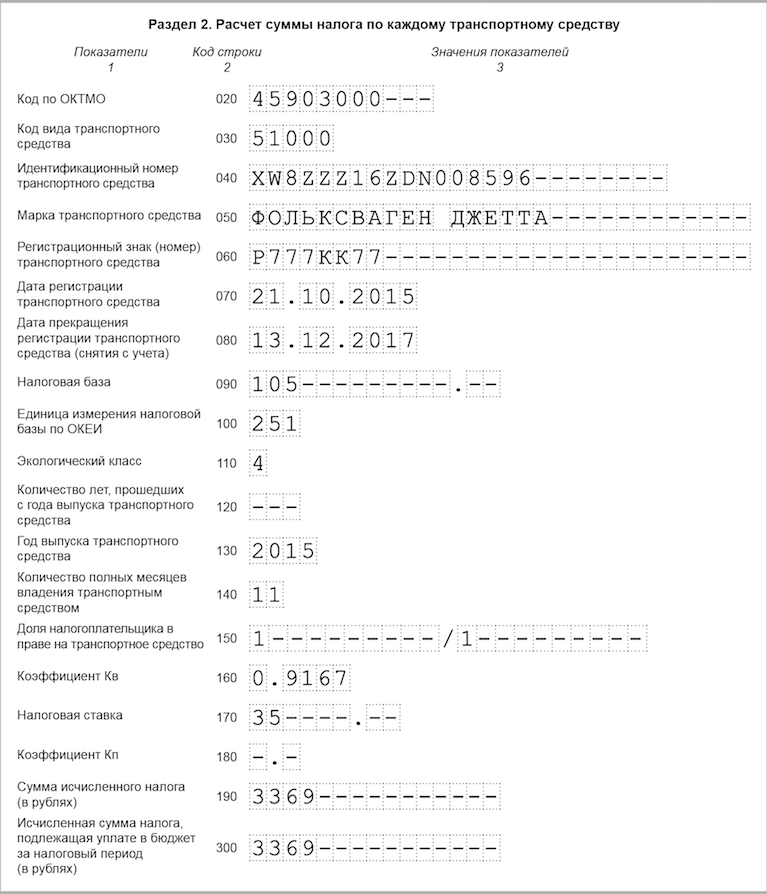

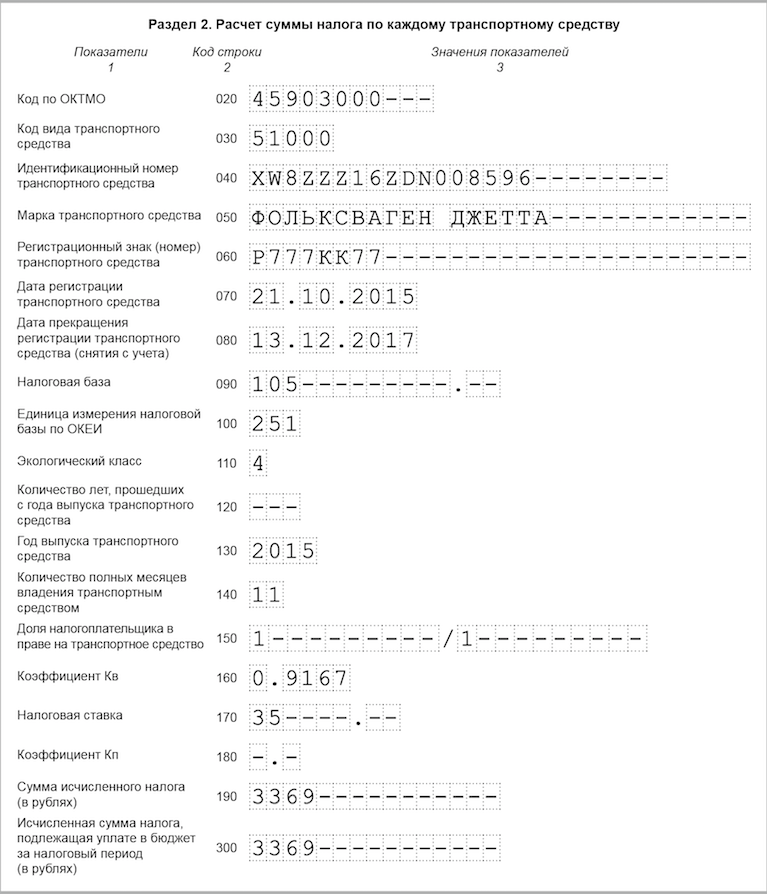

Строка 140 и 160

В строке 140 укажите количество полных месяцев владения автомобилем в течение года, а в строке 160 – коэффициент Кв. Если автомобилем вы владели весь год, в строке 140 ставьте 12, а в строке 160 – 1.

Количество месяцев 2017 года, на протяжении которых конкретным транспортом владеет ваша организация, проставьте в 140-й строке. При этом учтите, что к полным месяцам причисляют те, в которых транспорт зарегистрирован до 15-го числа (включительно) и снят с учета после 15-го числа

Месяцы, в которым транспортом владели меньше полумесяца, не принимают во внимание. Разделите количество полных месяцев владения транспортным средством на 12 и получите коэффициент владения, данные о котором приводят в строке 160

Этот коэффициент округляют до четырех знаков после запятой.

Строка 150

В строке 150 поставьте 1/1 сли собственник единственный. В противном случае указывается в виде дроби (1/2, 1/3 и т. п.).

Строки 190 и 300

В строках 190 и 300 укажите исчисленный налог за год.

Сумму исчисленного налога проставьте по строке 190. Для этого рассчитайте ее по формуле:

| Стр. 190 | = | Стр. 090 | × | Стр. 170 | × | Стр. 150 | × | Стр. 160 | × | Стр. 180 |

Налог к уплате по строке 300 считают по формуле:

| Стр. 300 | = | Стр. 190 | – | Стр. 250 | – | Стр. 270 | – | Стр. 290 |

По транспортным средствам, которые полностью освобождены от налога, в строке 300 поставьте прочерк.

Строки 200 – 290

Эти строки заполняют «льготники». Субъекты РФ вправе освобождать организацию от транспортного налога или снижать его по некоторым транспортным средствам. В этом случае заполняйте строки 200-270.

Когда транспортное средство попадает под льготу, по строке 200 указывают количество полных месяцев использования льготы в 2017 году. Чтобы посчитать коэффициент использования льготы Кл (строка 210), данные по строке 200 делят на 12 мес. Коэффициент округляют до четырех знаков после запятой. Вид льготы и сумму расшифровывают в строках:

- 220-230 – полное освобождение от налога;

- 240–250 – уменьшение суммы налога;

- 260–270 – пониженная налоговая ставка.

Если льготы по транспортному средству не установлены, в строках 220–270 ставят прочерки.

Раздел 1 декларации

Заполнив разд. 2 по всем автомобилям, переходите к разд. 1.

Если вы не платите авансовые платежи, в строках 021 и 030 укажите общую сумму налога по всем автомобилям.

Если платите, укажите авансовые платежи в строках 023 – 027, а в строке 030 – налог к уплате по итогам года.

Далее рассмотрим заполнение основных разделов декларации на примере.

Автомобиль мощностью двигателя 105 л. с. был продан и снят с учета 13.12.2017. Машина была выпущена в 2015 г. и поставлена на учет 21.10.2015. В регионе есть авансовые платежи, налоговая ставка 35 руб/л. с.

- В течение года организация владела автомобилем 11 месяцев с января по ноябрь.

- Авансовые платежи за I, II и III квартал – по 919 руб. (1/4 x 105 л. с. x 35 руб/л. с.).

- Коэффициент Кв для расчета налога за год – 0,9167 (11 мес. / 12 мес.).

- Исчисленная сумма налога за 2017 г. 3 369 руб. (105 л. с. x 35 руб/л. с. x 0,9167).

- Сумма налога к уплате за год – 612 руб. (3 369 руб. – 919 руб. – 919 руб. – 919 руб.).

Также вы можете скачать образец заполнения декларации по транспортному налогу за 2017 год, которая будет сдаваться не позднее 1 февраля 2018 года.

Физические лица

Граждане России, у которых имеются автомобили, также должны оплатить транспортный налог. Сдача декларации осуществляется в режиме онлайн. Для этого нужно авторизоваться (ввести ИНН и пароль) на сайте налоговой службы. Затем перейти в раздел «Объекты налогообложения» и ввести данные об автомобиле. Если пользователь не может попасть в личный кабинет на сайте, то ему необходимо получить доступ: обратиться в налоговую с паспортом, кодом и зарегистрироваться в системе.

Бывают ситуации, когда в списке имущества автомобиль указан, но извещение об уплате налога не приходит. В таких случаях нужно в личном кабинете подать заявку с просьбой рассчитать сумму сбора на ТС. К письму прикладываются скан копии регистрационного свидетельства, ПТС, договора купли-продажи.

С 2017 года вводятся штрафы. В случае непредоставления информации о наличии ТС физическое лицо должно будет дополнительно уплатить в бюджет 20% от суммы налога.

Некоторые граждане все еще получают уведомление по почте. Документ присылают минимум за 30 дней до даты платежа. В каждом регионе России установлены свои сроки, но в целом дата платежа должна быть не ранее 30.11. То есть налог за 2014 год граждане смогут уплатить после 30.11.2015.

Информацию о наличии задолженности можно узнать в Банке данных исполнительных производств. ФССП разработало специальный приложения для социальных сетей «ВКонтакте» и «Одноклассники». Имеются также одноименные приложения для смартфонов, через которые можно узнать сумму начисленного налога и получать свежие новости.

Создание транспортного средства и настройка параметров для расчета транспортного налога

Ниже приведен обзор шагов для создания транспортного средства и настройки параметров для расчета транспортного налога:

Создание транспортного средства и определение параметров для расчета транспортного налога

Перейдите в раздел Основные средства (Россия) > Общие > Основные средства.

Выберите существующее основное средство или создайте новое основное средство.

На экспресс-вкладке Общее в поле Тип выберите Транспортное средство.

В поле Флаг владения выберите, находится ли основное средство в собственности, операционном управлении, аренде или владении лица за пределами России.

На экспресс-вкладке Техническая информация в разделе Транспортное средство задайте поля Вид ТС, Модель, Регистрационный номер и Класс эмиссии.

В разделе Срок полезного использования в поле Год выпуска укажите год изготовления.

В разделе Государственная регистрация задайте поля Дата регистрации и Дата удаления из регистра.

На экспресс-вкладке Налоговая отчетность в разделе Транспортный налог в поле Налоговая база введите мощность ТС. В поле Единица укажите единицу измерения мощности транспортного средства.

Если вы частично владеете основным средством, в полях Числитель доли собственности и Знаменатель доли собственности определите свою долю собственности в виде простой дроби.

В поле Налоговый код выберите налоговый код для расчета налога на имущество.

Задайте поле Группа повышающих коэффициентов.

В поле Вычет укажите код налогового вычета. В поле Сумма налогового вычета укажите сумму налогового вычета.

Указание местоположения транспортного средства

По умолчанию предполагается, что транспортные средства расположены в месте расположения организации и отчет о них направляется налоговым органам на территории юридического лица. (Код налогового органа OKTMO соответствует коду OKTMO юридического лица, и объекты недвижимости включаются в отчет под тем же кодом OKTMO.)

Если у организации есть транспортные средства, которые находятся на других территориях и зарегистрированы в других налоговых органах, необходимо указать местоположение транспортного средства.

Перейдите в раздел Основные средства (Россия) > Общие > Основные средства.

Выберите строку для транспортного средства.

В области действий на вкладке Основные средства в группе История выберите Передача.

Создайте строку.

Задайте поля Дата и Новое местоположение.

Указание налоговой льготы как освобождение от налога

Перейдите в раздел Основные средства (Россия) > Общие > Основные средства.

Выберите строку для транспортного средства.

В области действий на вкладке Основные средства в группе История выберите Данные налоговой отчетности.

Создайте строку.

В поле Период укажите месяц, когда действует налоговая льгота как освобождение от налога. В поле Освобождение от налога выберите код налоговой льготы в виде освобождения от налога.

Сайт nalog.ru

Погасить задолженность перед бюджетом можно непосредственно через сайт налоговой инспекции. После регистрации в системе в разделе «Задолженности» нужно выбрать вид сбора «Транспортный налог» и нажать на кнопку «Оплатить задолженность». В появившемся окне ввести сумму и выбрать вариант «Оплата онлайн». На следующем этапе отобразится список банков, через которые можно отправить платеж: Сбербанк, “Ваш Банк”, “Центр-Инвест”, “МИБ”, “Газпром”, “Промсвязь”, “Приморье” и т. д. Нужно нажать на иконку банка, авторизоваться в личном кабинете. Здесь уже автоматически будет выставлен счет со всеми реквизитами. Достаточно просто выбрать карту, с которой будут списаны средства, и отправить платеж в обработку. Есть возможность погасить задолженность через платежную систему Qiwi. Здесь также все реквизиты будут подставлены автоматически. Пользователю досрочно только подтвердить платеж. Суммы от 500 руб. проводятся без комиссии. В случае нарушения сроков оплаты начисляется пеня. Ее также можно погасить описанными выше способами.

Особенности заполнения первого раздела

Первый раздел налоговой декларации состоит из трех частей с одинаковыми строками. Это необходимо в случае, если в течение отчетного года организация изменяла свой адрес, что приводило к смене ОКТМО. Если же нет — заполняется только первая часть, а во всех остальных ставятся прочерки. Один блок первого раздела состоит из 8 строчек, в которые необходимо вписать следующую информацию:

- 010 — классификационный код, состоящий из 20 символов;

- 020 — действовавший в отчетный период ОКТМО;

- 021 — общую сумму налога за целый год;

- 023, 025, 027 — общую сумму платежа за каждый в отдельности квартал;

- 030 — сумму платежа, которая еще подлежит уплате;

- 040 — сумму, которая должна быть возмещена организации налоговой службой.

Поля с 023 по 027 нужно заполнять только в том случае, если в регионе предусмотрен авансовый метод совершения платежей по кварталам. В ином случае, в полях должны стоять прочерки. Поле 030 заполняется исходя из указанной выше информации: если в регионе не предусмотрена поквартальная оплата налога, а вся сумма платится один раз за год — сюда переносится информация из строки 021. Если же наоборот, предусмотрена авансовая поквартальная оплата, то необходимо от суммы, указанной в строке 021, отнять все суммы, указанные в строках 023-027. Строка 040 заполняется в том случае, если сумма значений указанных в строках 023-027 будет больше той, которая указана в 021.

Средняя стоимость авто

Этот показатель рассчитывается в порядке, утвержденном Минпромторгом № 316. В документе имеются две формулы. В обоих случаях используются идентичные показатели: цена приобретения автомобиля и действующая стоимость на момент выпуска. На расчеты сильно влияет цена нового аналога ТС, действующая в расчетный период.

Первая формула используется тогда, когда производитель ТС или его уполномоченное лицо имеет своего представителя на территории РФ. В этом случае расчет осуществляется исходя из розничных цен. Эти данные производители предоставляют в Минпромторг, они имеются на сайте министерства. Средняя стоимость ТС рассчитывается путем сложения розничных цен, действующих на 1 июля и 1 декабря отчетного периода. Полученный результат делится на 2.

Чтобы определить среднюю цену по российским каталогам, необходимо просуммировать максимальную и минимальную стоимости авто за отчетный период по ценам, указанным в каталогах, а затем полученный результат разделить на 2.

Цены из иностранных каталогов рассчитываются в два этапа. Сначала определяется стоимость ТС по формуле, используемой для российских каталогов. Затем полученное значение корректируются на два коэффициента: конвертации цен в рубли и утилизационного сбора.

Средняя стоимость = значение, полученное по формуле для российских каталогов * коэффициент конвертации цен + сумма утилизационного сбора и ввозной пошлины

Коэффициент конвертации цен = (курс инвалюты на 01.01 года выпуска авто + курс инвалюты на 31.12 года выпуска авто) / 2

Данные о предприятии

Название организации в соответствующем поле указывается полностью, с расшифровками, как оно фигурирует в учредительных документах. Если имеется иностранное наименование, его также стоит отобразить. Код ОКВЭД можно посмотреть в выписке из ЕГРЮЛ. Параграф «Форма реорганизации» заполняется, если отчет подается за ликвидируемую организацию. Поле «ИНН/КПП» выделено специально для организаций-правопреемников. В отчете также следует указать контактный номер представителя фирмы. Строка «На страницах» заполняется в последнюю очередь. В ней указывается число листов декларации.