Проценты по займам выданным – проводки

Для отражения в бухгалтерском учете выданных третьим лицам заемных средств применяют счет 58.3. Этот счет нельзя использовать для проведения операций по предоставлению займов своим работникам (правило распространяется на процентные и беспроцентные ссуды персоналу). Если кредит относится к группе обеспеченных (заемщик в качестве гарантии погашения долга представляет векселя), то его учет должен вестись обособленно от других займов.

Проводки по начислению процентов по займу выданному должны увеличивать доход организации. Каждый заимодавец самостоятельно идентифицирует тип доходных поступлений:

- от обычных видов деятельности компании (если платежи по процентам являются постоянным источником прибыли);

- в составе прочих доходных поступлений.

Как будут показываться проценты по договору займа, проводки какого типа будут применяться – эта информация должна быть закреплена в учетной политике. В зависимости от прописанных договором условий обслуживания ссуды проценты могут оплачиваться на ежемесячной основе, поквартально или единоразово за все время действия договора. Когда начислены проценты по займу выданному, проводки составляются между дебетом 76 и кредитом 91.1 или 90. В момент оплаты суммы вознаграждения дебетуется счет 50 или 51 и кредитуется счет 76.

Если ссуда предоставляется наемному сотруднику, то ее учет ведется на счете 73.1. В дебет записывается выданная ссуда, в кредит – платежи в счет погашения займа. Отражает проценты по предоставленному работнику займу проводка Д73.1 – К91.1. Если кредитные средства были выданы сразу нескольким сотрудникам, то аналитическим учетом должно быть произведено разделение по каждому заемщику. При возникновении у работника задолженности перед предприятием делается запись Д73.1 – К50 или 51.

Когда начисляют проценты по краткосрочным займам, проводки в учете составляются такие же, как и для долгосрочных ссуд. По дебету выступает 76 счет, а по кредиту статья учета дохода на 90 или 91 счете. Отличаются корреспонденции по кредитам с беспроцентным погашением.

В налоговом учете в соответствии с нормами ст. 250 НК РФ проценты по предоставленным займам (проводки включения их в доходы обязательно должны быть сделаны в конце каждого месяца без привязки к дате фактического перевода средств) причисляются к внереализационным поступлениям. В письме Минфина от 24.01.2011 г. № 07-02-18/01 говорится о необходимости признания процентов по выданным ссудам равномерными частями на протяжении всего периода действия ссудного договора. Дата фактического погашения суммы процентных вознаграждений не должна учитываться.

Когда возвращен кредит и получены проценты по займу, проводки закрытия кредита формируются через дебетование счета учета денежных средств (50 или 51, 52) и кредитование 58 счета, т.е. Дт 50 (51, 52) – Кт 58.

В каких случаях заключается соглашение между учредителем и фирмой?

Все компании могут выдавать безвозмездный займ учредителю. Так же может быть заключен договор беспроцентного займа от учредителя организации. Значимо, чтоб настоящий договор содержал, что проценты по нему не взимаются.

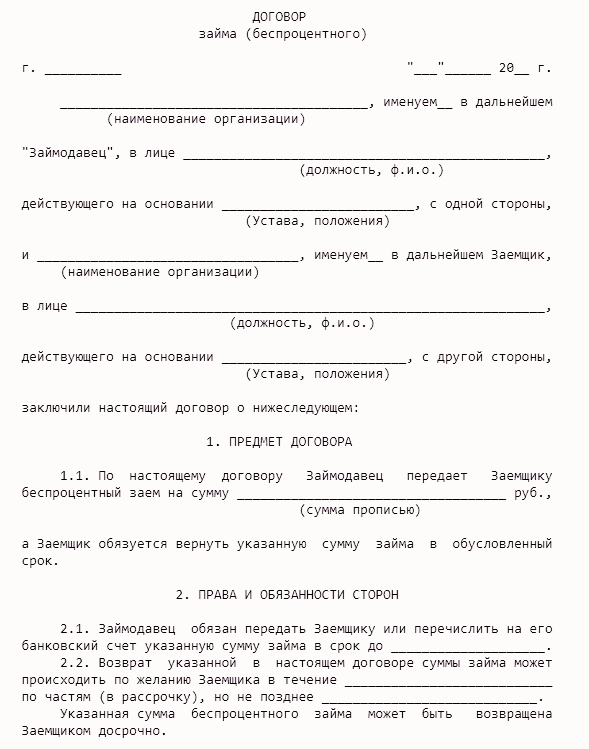

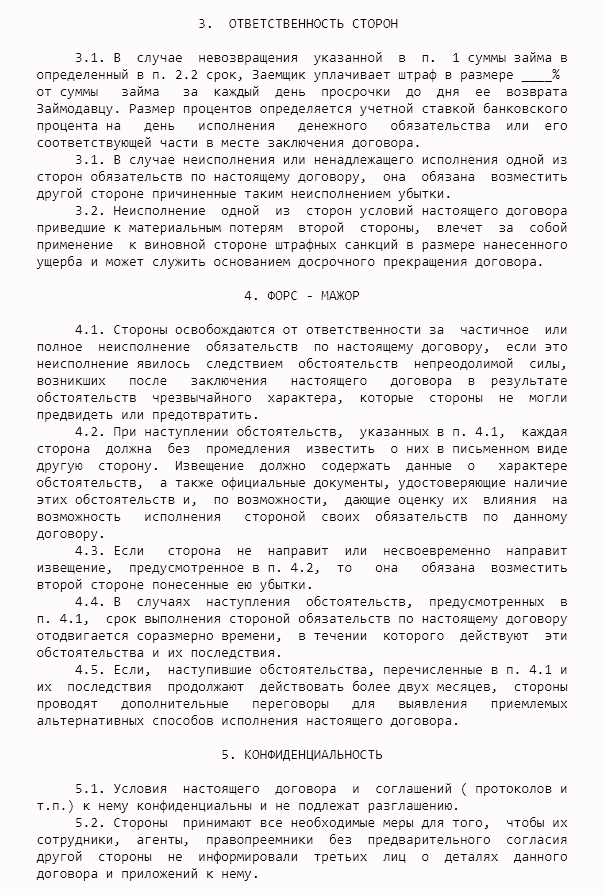

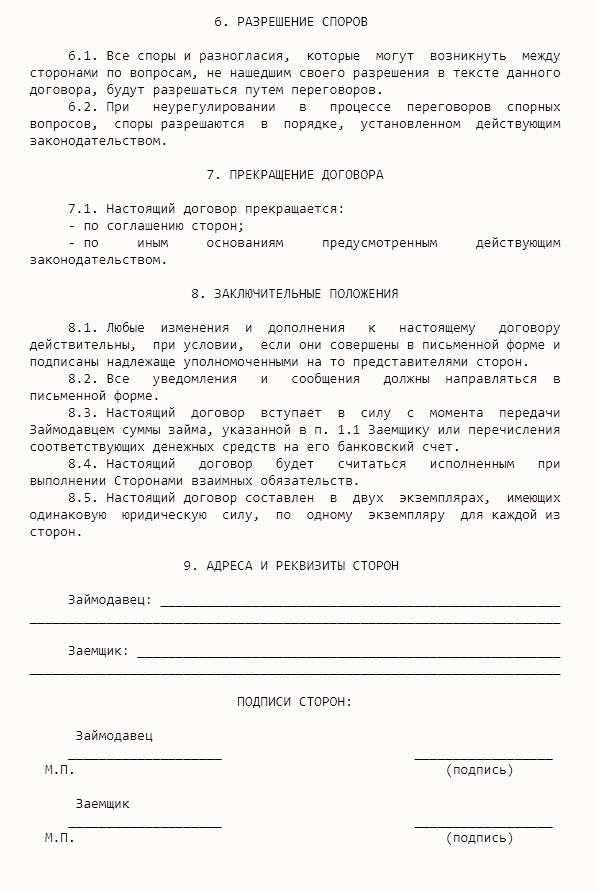

Договор беспроцентного займа образец можно посмотреть на примере ниже, направленных на рассмотрение данного вопроса. Договор о беспроцентной услуге, заключенный между учредителем и организацией, может преследовать следующие цели:

- Оказание помощи работнику или хозяину организации.

- Вложение средств в бизнес-проект.

- Поддержка учредителя.

- Взаимопомощь между предприятиями.

- Оказание помощи семье или товарищам.

Это лишь небольшой перечень целей, вариантов применений может быть масса. Договор беспроцентного займа между учредителем и организацией должен содержать ссылку на беспроцентность настоящего соглашения. И если займ получает организация, то она не будет с этой суммы рассчитывать налог.

Образец взят с сайта Договор-Юрист.Ру.

Особенности оформления договора беспроцентного займа

Такой тип договоров составляются исключительно в письменной форме. Документ должен содержать номер, дату и место его составления. Прописываются данные заемщика и займодавца. А далее идет информация, на которой сошлись стороны. Сторонами по договору могут быть и граждане, и организации. Стороны так же указывают условия, при которых выдаются деньги:

- Величина зама.

- Срок, в который займ в дальнейшем нужно вернуть.

- Как осуществится возврат денежных средств.

- Ссылка на беспроцентность.

Соглашение должно содержать пункт об ответственности за неисполнение условий. То есть наличие штрафа за несвоевременный возврат денег. Величина штрафа определяется по соглашению сторон. Ну и, конечно же, данные сторон и их подписи.

Где взять беспроцентный кредит?

Ряд организаций, в рамках акций, дают беспроцентные займы для новых клиентов, либо предлагают скидки для постоянных. Если вам срочно нужны деньги и нет желания переплачивать процентов, посмотрите акционные предложения кредиторов – открыть.

Нюансы проведения сделки между юридическими лицами

Договор беспроцентного займа между организациями имеет ряд особенностей, а именно:

- Прямое указание на то, что заемщик не будет по контракту выплачивать проценты.

- Нет необходимости согласования погашение займа раньше положенного срока.

- Вероятность целевого займа.

- Соглашение только письменной формы.

Если договор не содержит сноски на беспроцентность, то заемщик должен будет каждый месяц платить проценты. Для заключения договора нет ограничений по сумме. Но с этим нужно в дальнейшем быть аккуратнее, ведь большие суммы могут вызвать подозрение органов контроля.

Денежные средства заемщику можно передавать как в наличной, так и безналичной форме. При передаче денег наличными сумма не должна превышать 100 тысяч рублей. Договор считается заключенным и начинает свое действие с момента его подписания и действует до полного исполнения обязательств.

Сроки исполнения долговых обязательств

В законодательстве не содержится информации о конкретных сроках договора беспроцентного займа. А значит, что только стороны определяют срок исполнения договора. Выплаты по настоящему договору могут производиться частями или полной суммой.

В случае если договор не содержит срока и порядка выплаты полученных средств, то соглашение носит бессрочный характер. В этом случае займодавец имеет право в любое время требовать вернуть его деньги. Для этого законом устанавливается срок – 30 дней с даты, когда было получено такое требование.

5

НК VS ГК

Трактовка беспроцентного займа в Налоговом и Гражданском кодексах отличается по таким параметрам:

- В гражданском законодательстве договор займа и оказания услуг – это два разных документа, которые нельзя сравнить. При этом передача средств в пользование неоднократно рассматривалась судами как предоставление имущества.

- Услугой признается деятельность, результаты которой не имеют материального выражения. Предоставление средств таковым не является. Кроме того, деньги используются после получения.

- Услуга признается безвозмездной, если получатель не обязан передать имущество кредитору. Но договором займа всегда предусмотрен возврат ценностей.

Проводки выданного беспроцентного займа от учредителя и учредителю

Если у учредителей хозяйствующего субъекта отсутствует возможность оформления кредитного договора в банковском учреждении, можно получить денежные средства в долг от собственной фирмы. Для этого одному из учредителей потребуется оформить соглашение на предоставление заемных средств.

Если остальные учредители на собрании определили, что от выданных средств кредитор должен получить прибыль, то ежемесячно ее сумма может увеличиваться.

Решение о порядке погашения задолженности одним из учредителей определяется на собрании. Заемные средства могут быть предоставлены под определенный процент, так и без него. При этом сумма денег, полученная от одного из учредителей, не является доходом и не подвергается налогообложению.

Чтобы не возникло трудностей с фискальным органом, в соглашении на предоставление займа должны быть обозначены следующие положения:

- предоставление заемных средств без уплаты процентов

- если проценты начисляются, то должна быть отражена их величина

- если у хозяйствующего субъекта всего 1 учредитель, то соглашение оформляется единолично

- валютой договора должен являться рубль

Если для развития бизнеса хозяйствующему субъекту не хватает собственных средств, то одним из выходов считается получение денежных средств в долг от своего учредителя. Такой заем имеет ряд положительных моментов:

- отсутствие процентов, штрафов, неустоек

- заинтересованность учредителя в успешной деятельности организации

Учредитель может внести необходимую сумму денег на расчетный счет либо в кассу хозяйствующего субъекта. В дальнейшем кредитор может отказаться от требования возврата выданных в долг денежных средств. Но указывать такой пункт в соглашении нельзя, так как заем предусматривает возврат денег.

Если денежные средства не потребуется возвращать, то должна быть проведена одна из процедур:

- оформление соответствующего договора между кредитором и займополучателем

- кредитор может направить получателю денежных средств оповещение о прощении займа

В каждом из документов кредитору потребуется обозначить:

- факт прекращения обязательств займополучателя

- реквизиты участников соглашения

- реквизиты самого соглашения

- величина задолженности и процентов, начисленных по ней (при наличии)

Но если долг будет прощен, то хозяйствующий субъект должен перечислить в казну государства налог, так как полученная сумма будет считаться прибылью. Сумма сбора будет зависеть от режима налогообложения, используемого на предприятии.

Получение займа: проводки

Заем организация может получить из трех источников:

- от банковского учреждения;

- от контрагента, зарегистрированного в качестве юридического лица;

- от физических лиц.

Появление кредиторской задолженности отображается на счете 66 (для краткосрочных займов) или 67 (для долгосрочных). К синтетическим счетам вводят субсчета – например, 66.1 может обозначать основную сумму задолженности, а 66.2 – издержки по ее обслуживанию.

Корреспонденции при получении имущественного займа:

- когда получен кредит, проводка будет иметь вид Д41 – К66/1 – по акту были приняты к учету товары, обозначенные в качестве предмета сделки по договору займа;

- Д19 – К66.1 – произведено начисление «входного» НДС;

- Д91.2 – К66.2 – по бухгалтерской справке начислены процентные обязательства;

- Д66.2 – К51 – погашены обязательства по процентам;

- Д41 – К60 – закуплена товарная продукция для погашения займа;

- Д19 – К60 – отражен НДС при покупке;

- Д68/НДС – К19 сумма НДС принята в учете к вычету;

- Д66.1 – К41 – закупленные товары переданы кредитору в погашение займа;

- Д66.1 – К68/НДС – отображен НДС.

Кредит деньгами

При денежной форме кредитования корреспонденции будут другими. Например, если получен займ от юридического лица, проводки выглядят так (при условии, что заем долгосрочный):

- Д51 – К67.1 – заемные средства получены;

- Д91.2 – К67.2 – произведено начисление процентов;

- Д67.2 – К51 – процентные начисления оплачены;

- Д67.1 – К51 – полная или частичная выплата кредита.

Расходы будут отнесены к категории прочих в бухучете, а в налоговом – к внереализационным издержкам.

Договоры займа, содержащие указания на беспроцентный тип кредита, не создают оснований для расчета материальной выгоды для физического лица – займодавца. При получении заемных средств от физических лиц под проценты, начисляемые и выплачиваемые процентные обязательства для кредитора являются доходом, с которого должен быть удержан НДФЛ. Кредитуемое предприятие выступает в качестве налогового агента. Если получен займ от физического лица, проводки составляются с участием 66 или 67 счета.

Например, стороннее физическое лицо внесло в кассу предприятия 38 000 рублей в качестве процентного краткосрочного займа (на 3 месяца). Ставка процента равна 5% годовых. Бухгалтерские записи:

- Д50 – К66.1 – 38 000 руб. – получены заемные средства;

- Д51 – К50 – 38 000 руб. – наличность из кассы внесена на текущий расчетный счет (чтобы избежать превышения лимита кассы);

- Д91.2 – К66.2 – 158,33 руб. – начислены проценты за один месяц пользования деньгами (38 000 х 5% / 12);

- Д66.2 – К51 – уплата процентов.

От учредителя работнику

Хозяйствующий субъект обладает правом выдачи займов своим сотрудникам. Для фиксации операции используется счет 73-1 «Расчеты по представленным займам». Выдача денежных средств затрагивает дебет счета, возврат – кредит. Накопившиеся проценты учитываются этим же счетом.

В бухучете фиксируется каждый заем, выданный работникам предприятия. Операция сопровождается проводками:

- передача денег трудящемуся: Дт 73.1 – Кт 50 (либо 51)

- начисление процентов по договору: Дт 73.1 – Кт 91.1

При отсутствии процентов по займу, а также в случае, если их величина составляет меньше, чем 2/3 от ставки рефинансирования, у займополучателя формируется прибыль. В таком случае хозяйствующий субъект должен перечислить в казну НДФЛ.

В настоящее время ставка по рефинансированию приравнивается к значению ключевой ставки. Величина последней равняется 7,75%. Тогда получаем:

В настоящее время ставка по рефинансированию приравнивается к значению ключевой ставки. Величина последней равняется 7,75%. Тогда получаем:

Если начисленные проценты меньше полученного результата, то НДФЛ потребуется перечислить в пользу государства. Налогообложению подвергается сумма полученной прибыли.

При предоставлении денежного займа под 4% полученная прибыль составит:

5,17 – 4 = 1,17%

С полученной суммы процентов бухгалтеру следует провести удержание НДФЛ по ставке 35%.

Возврат беспроцентного займа: проводки

При намерении вернуть взятые в долг у учредителя деньги необходимо проверить:

- погашена ли задолженность учредителя по взносам в уставный капитал (если этим учредителем была внесена не вся сумма, то средства должны быть направлены на пополнение капитала);

- наличие в соглашении о выделении займа пункта о возможности перечислить возвращаемые деньги на банковскую карту учредителя;

- произвести сопоставление типа заемных ресурсов и возвращаемых средств (денежный перевод для погашения долга приемлем только для случаев, когда займ был предоставлен в денежной форме).

Когда осуществляется возврат займа, проводки могут отражать расход наличности на эти цели. Выдача из кассы наличной выручки для погашения кредитных обязательств невозможна. Алгоритм действий предполагает внесение наличных средств на расчетный счет предприятия для дальнейшего перечисления их на карту займодавцу.

При погашении краткосрочного кредита делается бухгалтерская запись Д66 – К51. Корреспонденция отражает перевод средств на карту учредителя, выступающего в роли займодавца. Если долг относится к категории долгосрочных, то вместо 66 счета надо использовать счет 67.

Факт наличия беспроцентного кредита между предприятием и его учредителем не является основанием для возникновения налоговых обязательств у сторон. Эта норма актуальна, если займ погашен вовремя. При невозможности погасить долг компанией и включении суммы задолженности в состав внереализационного дохода появляется обязательство по уплате налога на прибыль с этой суммы.

Если кредитные отношения на беспроцентной основе установлены между двумя юридическими лицами:

- при своевременном погашении долга налоговых последствий у участников сделки не будет;

- время ожидания возврата не может превышать 3 лет; если по истечении срока исковой давности заемщик не выплатил средства, он должен заплатить с суммы кредита налог на прибыль;

- погашение рекомендуется осуществлять через расчетный счет.

Погашение кредита — проводки у займодавца:

- Д51 – К76 – если средства по возвращаемому долгу были зачислены на текущий расчетный счет;

- Д52 – К76 – при поступлении возврата на валютный счет;

- Д10(41, 43.) – К76 – если произведен возврат займа материальных ценностей.

Когда погашен кредит, проводка у заемщика составляется между дебетом 66 или 67 счета и кредитом 51 счета или 52. Если предметом кредитования были имущественные активы, то в момент их возврата делаются записи, обратные тем, которые составлялись при оформлении займа.

Проводки по беспроцентному займу от учредителя

Законодательно установлено, что любые движения капитала внутри организации должны быть надлежащим образом зафиксированы, должны быть совершены соответствующие проводки.

Займ учредителя своей компании без процентов также оформляется надлежащим образом. Однако тип кредитора не влияет на характер проведения займа.

| 66 | Для краткосрочных займов |

| 67 | Для долгосрочных займов |

В любом случае одинаковыми будут проводки. Получен займ от учредителя или третьего лица — не имеет значения.

| Проводимая операция | Дебет | Кредит |

| Получение займа от иной фирмы | 51 и 52 — счета, 10 — материалы, 41 — товары | 67 |

| Получение займа от одного из учредителей с установлением срока возврата до года | 50 — проводка по кассе, 10, 41 и 51 | 66 |

| Выплата периодичного платежа по краткосрочному займу | 10, 50, 51 | 66 |

| Возврат займа (выдаваемого без установления процентов) | 66, 67 | 10, 41, 50-52 |

В случае когда займ, который был получен от учредителя фирмы, был направлен на приобретение или изготовление актива, проценты по такому договору относятся на увеличение цены такого инвестиционного актива.

Для оформления беспроцентного займа от учредителя необходимо составить следующие документы:

- Договор беспроцентного займа.

- Документ, подтверждающий факт получения от учредителя денежных средств (приходный кассовый ордер).

Нет необходимости заверения договора нотариально. Все бумаги составляются в простой письменной форме, главное условие — наличие подписи учредителя и подписи с печатью представителя фирмы.

Важно, чтобы договор соответствовал требованиям к договорам займа, оговоренным в Гражданском Кодексе РФ

| Целевыми | То есть выдача средств осуществляется для каких-либо целей, например, приобретения оборудования для деятельности фирмы |

| Нецелевыми | Назначение денежных средств не указывается |

Денежные средства могут быть переданы учредителем двумя основными способами — лично через кассу организации или посредством денежного перевода на счёт фирмы.

Для участников-заимодателей беспроцентный рублевый заем тоже не влечет никаких налоговых последствий. Возвращенная им сумма займа — это не их доход.

Алгоритм действий для этого способа таков.

Совет. Если очевидно, что на начальном этапе ООО периодически будет брать взаймы у участников — одного или обоих, — лучше не плодить много договоров, а составить всего один. И в нем указать общую сумму займа, которую может предоставить участник. Получение конкретных сумм будет подтверждаться приходными кассовыми ордерами или выписками банка.

Шаг 2. Перечислите сумму займа на расчетный счет компании либо внесите деньги в ее кассу наличными по приходному кассовому ордеру.

Принятый наличный заем можно сразу расходовать на текущие нужды фирмы, не внося предварительно деньги на расчетный счет. Но есть исключение. Наличные, которыми предполагается оплатить аренду помещения либо погасить другие займы или проценты по ним, должны быть предварительно сняты со счета фирмы.

То же самое будет и если участник с размером доли 50% и менее решит простить компании ее долг: ООО придется включать сумму займа в доходы и, соответственно, платить налог. По этой же причине не подойдет вариант и с передачей денег по договору дарения между участниками с долями 50% и ООО.

Учредитель 10 января 2017 выдал компании заем фирме размером 100 000 руб. на 10 мес. с условием возврата платежами – 10 апреля 30 000 руб., 10 июля 30 000 руб., 10 ноября 40 000 руб. Проводки:

Операции

Сумма

Д/т

К/т

Получен заем от учредителя (основание – банковская выписка)

10 0000

51

66

Возврат части займа (по платежным поручениям):

- 10.04.2017

- 10.07.2017

- 10.11.2017

30 000

30 000

40 000

66

51

Учредитель, являющийся директором компании, получил из кассы заем в сумме 60 000 руб. на полгода согласно оформленному договору. Бухгалтер сделал записи:

Операции

Сумма

Д/т

К/т

Выдан заем учредителю (основание — РКО)

60 000

73

50

Возврат займа по ПКО

60 000

50

73

Займ от учредителя

Учредитель также может предоставлять организации займ и получать от нее кредиты. Все условия данной сделки оговариваются в договоре. Рассмотрим детальнее правовые аспекты данной операции. ГК такие сделки не запрещены, но трудности возникнут при учете НДС. Проводки по данным операциям аналогичны тем, которые были рассмотрены ранее.

Если учредитель принимает решение «простить» долг предприятию, то нужно учесть его долю в капитале. Если она превышает 50%, то налогооблагаемая прибыль не образуется. Организация может погашать задолженность в натуральном виде, то есть продукцией:

- Д-т 76 К-т 91 – выручка отражается в счет уплаты долга.

- Д-т 90 К-т 68 – начислен НДС от реализации.

- Д-т 66 К-т 76 – учтена задолженность.

Начисление материальной выгоды с беспроцентного займа в 1С 8.3

При выдаче беспроцентного займа физическому лицу (или займа со ставкой ниже чем 2/3 Ключевой ставки Банка России), необходимо в последний день каждого месяца (согласно ) пользования заемными средствами отражать в 1С Бухгалтерия 8.3 материальную выгоду от экономии на процентах. В месяце полного погашения займа физическим лицом отражение материальной выгоды нужно произвести в день полного погашения займа. Ключевая ставка Банка России, используемая при расчете материальной выгоды, берется на дату начисления материальной выгоды.

Материальная выгода от экономии на процентах, возникающая у получателя займа, определяется в соответствии с ) по следующей формуле:

Материальная выгода в месяце пользования = Сумма займа х (Ключевая ставка Банка России х 2/3 — Ставка по займу*) / 365(366) х Количество дней в месяце пользования

* при беспроцентном займе — 0

Налог с материальной выгоды = Материальная выгода в месяце пользования х 35% (для нерезидента 30%)

Если физическое лицо, получившее от организации беспроцентный займ, получает в организации доходы (например сотрудник организации), то необходимо произвести удержание налога (НДФЛ) с материальной выгоды из сумм причитающегося к выплате дохода (например из заработной платы).

Удержание налога с материальной выгоды необходимо произвести из ближайшего по времени подлежащего выплате физическому лицу дохода.

Теперь перейдем к документам учета материальной выгоды с беспроцентного займа в 1С Бухгалтерия 8.3.

В разделе «Зарплата и кадры» открываем закладку «Все документы по НДФЛ» и создаем новый документ «Операция учета НДФЛ».

Датой получения материальной выгоды с беспроцентного займа будет последний день месяца либо день полного погашения займа. Указываем ее в графах «Дата операции» и «Дата получения дохода».

В графе «Код дохода» выбираем соответствующий код (см. рисунок ниже).

В графе «Вид дохода» указываем «Натуральный доход».

В графе «Сумма дохода» указываем рассчитанную ранее материальную выгоду в месяце пользования займом.

В графе «Налог исч. по дивидендам, ставкам 9%, 35%» указываем ранее рассчитанный налог с материальной выгоды в месяце пользования займом.

Закладки документа «Удержано по всем ставкам» и «Перечислено по всем ставкам» не заполняем, так как эти операции будут сформированы при создании документов «Начисление зарплаты» и «Ведомость в банк». Проводим документ.

На следующем этапе в этом же меню создаем новый документ «Перерасчет НДФЛ». Этот документ сформирует проводку по удержанию НДФЛ с материальной выгоды из заработной платы. Заполняем его аналогично предыдущему документу (см. рисунок ниже).

Далее необходимо произвести стандартное начисление заработной платы за месяц.

Теперь сформируем в разделе «Зарплата и кадры» документ «Ведомость в банк».

При расшифровке (кликнуть в графу) суммы НДФЛ, мы видим что учтена сумма подлежащего перечислению НДФЛ с материальной выгоды.

Если статья интересная, обсудите её с другом

Заключение

Беспроцентный займ может заключаться между компаниями и индивидуальными предпринимателями. По нему не требуется заемщику перечислять проценты кредитору

Оформление такого договора обладает многими плюсами, но при этом важно помнить о налоговых последствиях для каждого участника

Не допускается составлять такое соглашение между взаимозависимыми компаниями, так как это может привести к внеплановым проверкам и начислению значительных налогов и неустоек. Во время составления договора желательно пользоваться помощью юриста, чтобы предотвратить возможное появление ошибок.