Учёт возврата товара, оплаченного с помощью эквайринга

Если покупатель оплачивал товар с пластиковой карты, то деньги за возвращённый товар он тоже должен получить на карту. Возврат наличными допускается только по тем покупкам, которые были оплачены наличными (п. 2 Указания ЦБ РФ № 3073-У).

В бухучёте расчёты по возврату товара отражают с помощью сторнирования, то есть обратных проводок. Их выделяют красным цветом.

Проводка | Смысл операции |

ДТ 62 — КТ 90 | Сторнирована выручка |

ДТ 90.3 — КТ 68.2 | Сторнирован НДС |

ДТ 62 — КТ 57 | Заявление на возврат передано в банк |

ДТ 57 — КТ 51 | Деньги возвращены покупателю |

При возврате покупатель должен получить полное возмещение стоимости товара. За продажу вы получили на счёт оплату за вычетом банковской комиссии, но эту разницу придётся компенсировать за свой счёт. Удержать комиссию с покупателя нельзя.

Оснований для возврата комиссии в данной ситуации нет — ведь услуга по эквайрингу была оказана. Однако некоторые банки предусматривают возмещение комиссии при определенных условиях: например, если покупатель вернул товар через короткое время — 3–5 дней.

Регистрация POS-терминала для эквайринга

Банковский терминал (POS-терминал), предоставляемый банком для осуществления расчетов посредством эквайринга, – это устройство, которое позволяет считывать информацию с магнитной полосы или чипа банковской карты и связываться с банком для проведения авторизации в автоматическом режиме (апелляционное определение Московского городского суда от 12.02.2013 № 11-4633/13). То есть в отличие от ККТ () банковский терминал предназначен прежде всего для проведения платежной операции с использованием банковской (платежной) карты, а не для фиксации и хранения информации о расчетах с покупателями (клиентами). Законодательство не устанавливает требования о наличии у POS-терминала функций ККТ.

Отметим также, что в соответствии с Общероссийским классификатором продукции по видам экономической деятельности (ОКПД2) ОК034-2014 (КПЕС 2008) (принят и введен в действие приказом Росстандарта от 31.01.2014 № 14-ст) терминалы кассовые, подключаемые к компьютеру или сети передачи данных (код 26.20.12.110), и аппараты контрольно-кассовые (код 28.23.13.120) относятся к различным видам продукции.

Поэтому, с точки зрения автора, в случае, если банковский терминал не представляет собой программно-аппаратный комплекс со встроенной функцией ККТ (не применяется организацией в качестве ККТ), а используется только для идентификации банком держателя карты и оплаты товаров (услуг) путем списания денежных средств с банковского покупателя (клиента), регистрировать такой терминал в налоговом органе не нужно.

Бухучет: услуги эквайринга

Если покупатель оплатил товар банковской картой, в бухучете сделайте следующие проводки:

Дебет 57 Кредит 90-1 – отражена выручка за проданный товар;

Дебет 51 Кредит 57 – получена оплата товара (на основании банковской выписки).

Подробнее о том, как учесть в бухучете выручку, см. Как отразить в бухучете продажу товаров в розницу.

Комиссия банка-эквайера учитывается в составе прочих расходов (п. 11, 14.1 ПБУ 10/99). Как правило, банк самостоятельно удерживает ее в момент зачисления денег на счет организации. Поэтому сумму удержанного вознаграждения отразите проводкой:

Дебет 91-2 Кредит 57 – отражены расходы по оплате услуг банка-эквайера.

Такой порядок предусмотрен Инструкцией к плану счетов (счета 57, 90 и 91).

Подробнее об учете расходов банка см. Как отразить в бухучете оплату банковских расходов.

Бухучет: pos-терминалы

В бухучете затраты, связанные с приобретением платежного терминала, отражайте в общеустановленном порядке на счете 08 «Вложения во внеоборотные активы». Принятие платежного терминала к учету отражайте на счете 01 «Основные средства», к которому откройте субсчета «Основное средство на складе (в запасе)» и «Основное средство в эксплуатации».

В учете сделайте проводки:

Дебет 08 Кредит 60 (76) – отражена стоимость платежного терминала, приобретенного за плату, который будет учтен в составе основных средств;

Дебет 08 Кредит 23 (26, 70, 76…) – отражены затраты на приобретение платежного терминала, который будет учтен в составе основных средств;

Дебет 19 Кредит 60 (76) – отражен НДС по приобретенному платежному терминалу, который будет учтен в составе основных средств, и затратам на доведение его до состояния, пригодного к использованию;

Дебет 01 субсчет «Основное средство в эксплуатации» Кредит 08 – принят к учету и введен в эксплуатацию платежный терминал по первоначальной стоимости.

Такой порядок следует из пункта 20 Методических указаний, утвержденных приказом Минфина России от 13 октября 2003 г. № 91н, и Инструкции к плану счетов.

В бухучете стоимость платежного терминала погашайте путем начисления амортизации. Такой порядок предусмотрен в пункте 17 ПБУ 6/01.

Платежный терминал стоимостью в пределах лимита, установленного в учетной политике организации, но не более 40 000 руб. за единицу можно отразить в составе материально-производственных запасов (п. 5 ПБУ 6/01). Данное правило действует в отношении активов, для которых выполняются условия пункта 4 ПБУ 6/01 (абз. 4 п. 5 ПБУ 6/01).

Договором эквайринга может быть предусмотрена аренда платежных терминалов. Полученные в аренду от банка по договору эквайринга платежные терминалы отразите в общеустановленном порядке на забалансовом счете 001 «Арендованные основные средства». Основанием данной операции будет документ, подтверждающий факт передачи (например, акт приема-передачи).

При получении имущества сделайте проводку:

Дебет 001 – получен в аренду платежный терминал по договору эквайринга.

Стоимость арендованного имущества указывайте в оценке, зафиксированной в договоре. А если стоимость в договоре не указана – в условной оценке: один объект, 1 руб.

К счету 001 можно организовать аналитический учет:

по арендодателям;

по каждому арендованному основному средству.

Возврат платежного терминала банку-эквайеру в случае расторжения договора или по другим основаниям отразите в учете в общеустановленном порядке. В бухучете сделайте проводку:

Кредит 001 – возврат банку полученного в аренду платежного терминала.

Такие правила предусмотрены в Инструкции к плану счетов.

Расходы в виде арендной платы за полученные платежные терминалы отразите проводкой:

Дебет 44 Кредит 60 (76) – отражена арендная плата за платежный терминал.

Такой порядок предусмотрен Инструкцией к плану счетов (счета 44, 60 и 76).

Эквайринг при совмещении режимов

Нередко компании применяют одновременно два режима налогообложения. Так, при эквайринге с УСН/ЕНВД налогоплательщику придется самостоятельно организовать раздельный учет выручки и расходов. Сложность в том, что банк все поступления за день обычно перечисляет одной суммой, а комиссия начисляется с общего оборота. Компания вправе разработать собственные налоговые регистры для раздельного учета, на основании которых данные будут отражаться в декларациях и в книге учета по УСН. Порядок распределения стоит прописать в учетной политике фирмы.

В КУДиР записывается только та часть выручки и затрат, что приходится на УСН. Суммы, относящиеся к деятельности на ЕНВД, на налоговую базу по «упрощенке» не влияют.

Бухгалтерский учет эквайринговых операций и проводки

Для учета эквайринговых операций используется счет 57, который отображает денежные средства в пути. Использование этого счета связано с тем, что при оплате за товар кредитной картой, сумма выручки зачисляется на расчетный счет предприятия в течение трех дней после факта продажи товара.

Основанием для формирования проводок является контрольная лента, которая распечатывается через установленный POS-терминал. Формирование этой ленты позволяет закрыть текущий день и направить полученную выручку на расчетный счет предприятия.

Порядок отражения выручки, полученной при помощи услуги эквайринга

| Счет Дт | Счет Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| Банк осуществляет перевод денежных средств в течение трех дней с дня получения оплаты | ||||

| 62 | 90-1 | 65 000,00 | Начислена выручка от реализации. Покупатель рассчитался пластиковой карточкой | Контрольная лента POS-терминала |

| 90-3 | 68-НДС | 9 915,25 | По сделке реализации начислен НДС | Контрольная лента POS-терминала |

| 57 | 62 | 65 000,00 | Передача электронного журнала, полученных оплат в банковскую структуру | Электронный журнал |

| 51 | 57 | 63 960,00 | Зачисление денежных средств полученных через POS-терминал за минусом комиссии банка (1,6%)65000 – (65000 х 1,6%) = 63960 | Банковская выписка |

| 91 | 57 | 1 040,00 | Списана комиссия банка за предоставление услуги эквайринга | Контрольная лента POS-терминала, договор |

| Банк осуществляет перевод денежных средств в день получения оплаты | ||||

| 62 | 90-1 | 35 000,00 | Начислена выручка от реализации. Покупатель рассчитался пластиковой карточкой | Контрольная лента POS-терминала |

| 90-3 | 68-НДС | 5 338,98 | По сделке реализации начислен НДС | Контрольная лента POS-терминала |

| 51 | 62 | 35 000,00 | Зачисление денежных средств полученных через POS-терминал | Электронный журнал, Банковская выписка |

| 91 | 51 | 560,00 | Списана комиссия банка за предоставление услуги эквайринга | Контрольная лента POS-терминала, договор |

| Отражение выручки от реализации без счета 62 (для розничной торговли) | ||||

| 57 | 90-1 | 88 000,00 | Начислена выручка от реализации. Покупатель рассчитался пластиковой карточкой | Контрольная лента POS-терминала |

| 90-3 | 68-НДС | 13 423,73 | По сделке реализации начислен НДС | Контрольная лента POS-терминала |

| 51 | 57 | 86 592,00 | Зачисление денежных средств полученных через POS-терминал за минусом комиссии банка (1,6%)88000 – (88000 х 1,6%) = 86592 | Банковская выписка |

| 91 | 57 | 1 408,00 | Списана комиссия банка за предоставление услуги эквайринга | Контрольная лента POS-терминала, договор |

| Возврат по эквайрингу проводки | ||||

| 76 | 51 | 15 000,00 | Сторнирование по претензии | Контрольная лента POS-терминала, бухсправка |

| 76 | 90-1 | 15 000,00 | Сторнирование полученной выручки | Контрольная лента POS-терминала, бухсправка |

| 90-2 | 41 | 12 000,00 | Сторнирование себестоимости | Бухсправка |

| 90-2 | 42 | 3 000,00 | Корректировка торговой наценки | Бухсправка |

| 90-3 | 68-НДС | 2 288,14 | Скорректирован НДС относительно проданного товара | Контрольная лента POS-терминала, бухсправка |

Поступление по платежным картам в 1с 8.3. Бухучет инфо

Мы уже писали о том, что такое эквайринг. В этой статье вы можете подробно узнать о том, что такое эквайринг, а также про принципы его работы. А сейчас мы попробуем разобраться, как организовать эквайринг, сколько это стоит, как правильно его учитывать и как оформить возврат денег по эквайрингу. Интернет-эквайринг — возможность принимать к оплате карты в интернете — едва ли не одно из важнейших удобств, которое может предложить покупателям сервис или магазин в интернете. Итак, сколько стоит интернет-эквайринг, если подключить его с помощью платёжного сервиса «Единая касса» Wallet One.

Возможности для безналичной оплаты товаров в современном мире

Под торговым эквайрингом понимается система, позволяющая предприятиям торговли принимать оплату с помощью пластиковых карт. Она включает в себя как набор оборудования, так и процедуры взаимодействия с банком. С возникновением таких систем и процедур связано и само появление этого понятия.

Вместе с развитием интернета и распространением смартфонов у покупателей появилась возможность оплачивать приобретаемые товары и услуги «виртуально», вообще без посещения торговой точки.

А при использовании мобильной связи и современных гаджетов возможности потребителя еще более расширяются – он может не только не приходить в магазин, но и вообще находиться в любой точке планеты, главное – чтобы там был доступ к сотовой связи.

Проводки по эквайрингу

Вместе с выгрузкой информации об проданных товарах (в программе создается документ «Отчет о розничных продажах«) должна выгружаться и информация об оплате. Тут же и должно произойти разделение на оплату наличными и оплату безналичными денежными средствами.

Поэтому, в связи с автоматизацией розничных операций, затрагивать в этой статье не будем, а рассмотрим обычную реализацию товаров и услуг и оплату данного документа платежной картой.

Сначала, разберемся, как же проходит процесс оплаты карточкой и кто кому, когда что-то должен.

Покупатель расплачивается карточкой банка со счета карты. Соответственно, сумма покупки в банке со счета покупателя списывается, но на счет магазина еще не приходит. Нет смысла перечислять мгновенно каждую покупку, это слишком перегрузит систему. За смену все операции оплаты банковской картой (безналичный расчет) в нашей организации фиксируются. Возникает задолженность банка перед организацией – клиентом в рамках договора.

Возникает вопрос, как вести учет в 1С денежных средств, которые якобы наши (нам их оплатил покупатель за товар), но реально их еще нет.

Для учета таких средств в плане счетов существует счет 57.03, который так и называется “Продажи по платежным картам”. На нем и будут накапливаться денежные средства до тех пор, пока мы не проведем банковскую выписку, которая зачтет нужную сумму на наш расчетный счет.

Итак, приступим к оформлению операций.

Как правильно учитывать эквайринг

Вопрос, как сделать эквайринг, вы решили, теперь нужно разобраться, как вашему бухгалтеру правильно учитывать эквайринг. Скорей всего, у бухгалтера не вызовет больших трудностей учёт платежей через интернет-эквайринг. Рассмотрим на примере бухгалтерские проводки платежей, принятых через «Единую кассу».

- 31.10.2016 Дебет 62 – Кредит 90/1 – 100 руб. — отражена реализация

- 31.10.2016 Дебет 76 «Расчёты с посредником по клиентским платежам» — Кредит 62 — 100 руб. — отражено привлечение платёжного агента для сбора оплаты за реализацию

- 31.10.2016 Дебет 91/2 (44) — Кредит 76 (60) «Расчёты с посредником по вознаграждению» — 3 руб. — отражена комиссия платёжного агента

- 31.10.2016 Дебет 76 (60) «Расчёты с посредником по вознаграждению» — Кредит 76 «Расчеты с посредником по клиентским платежам» — 3 руб. — зачтена сумма посреднического вознаграждения в счёт платежей, принятых посредником от клиентов

- 03.11.2016 (фактическая дата поступления денежных средств) Дебет 51 — Кредит 76 «Расчёты с посредником по клиентским платежам» — 97 руб. — поступила оплата от платёжного агента.

Возврат при эквайринге проводки

Поэтому в момент совершения платежной операции, связанной с оплатой товаров и услуг пластиковой картой, денежные средств, ожидаемые к получению от банка отражаются на промежуточном счете 57 «Переводы в пути» ().

За услуги эквайринга банк взимает комиссию, которая в общем порядке учитывается в составе прочих расходов на счете 91 «Прочие доходы и расходы» ().

Это означает, что при продаже товаров, работ и услуг с использованием пластиковых карт в бухгалтерском учете организации могут быть сделаны такие проводки: Операция Дебет счета Кредит счета Отражена выручка от продажи товаров 62 «Расчеты с покупателями и заказчиками» 90 «Продажи» Отражена оплата за проданные товары, выполненные работы, оказанные услуги с помощью корпоративной банковской карты или иной карты от имени организации-покупателя 57 62 Отражена выручка от розничной продажи товаров, оплата за которые произведена банковской картой 57 90 Зачислена на расчетный счет организации выручка от продажи товаров по пластиковым картам 51 «Расчетные счета» 57 Удержана комиссия банком-эквайрером 91 «Прочие доходы и расходы», субсчет «Прочие расходы» 57 Перечислена комиссия банку-эквайреру (если она не была удержана из суммы, перечисляемой продавцу) 91, субсчет «Прочие расходы» 51

Бух проводки при возврате покупателю через терминал

Пример 3. Учет экваринга в розничной торговле В этом случае можно вести учет без 62 счета.

POS-терминала 90/3 68 НДС НДС от суммы реализации за наличные 13 576 руб. приходный кассовый ордер 90/3 68 НДС НДС от суммы реализации по безналичному расчету 7 170 руб.

контрольная лента POS-терминала 57 62 В банк переданы документы на оплату товара платежными картам 47 000 руб.

Такой порядок установлен в статье 2.4, части 4 статьи 14.8, части 1 статьи 23.49 Кодекса РФ об административных правонарушениях.

Возврат в программе 1С «Бухгалтерия» 8 (редакция 3.0) при оплате по эквайрингу

Особенности проводки:

- Переходим в секцию «Банк и касса», после входим в раздел операций по платежным карточкам.После выполнения работы смотрим перемещения по бухгалтерскому и налоговому учету. При необходимости чек при оплате товара по эквайрингу отправляется на принтер для печати (такая возможность предусмотрена в 1С «Бухгалтерия» 8 (ред.3)). Банк-эквайер не списывает средства с р/с компании, а удерживает ИХ с очередных зачислений, поступающих в пределах действующего соглашения. По этой причине могут возникнуть трудности с учетом прибыли.

Учет эквайринговых операций в «1С:Бухгалтерии 8»

Во многих словарях для данного термина предлагается альтернативный вариант написания — «эквайер».

Договор эквайринга представляет собой смешанную сделку, содержащую элементы договора банковского счета, аренды, посреднического договора и т. д. Суть договора эквайринга заключается в том, что банк предоставляет организации или ИП возможность принимать от клиентов оплату при помощи платежных (пластиковых) карт.

При этом платежные карты не обязательно должны быть выпущены этим же банком. Для приема к оплате пластиковых карт требуется специальное электронное программно-техническое

Проводки по эквайрингу в розничной торговле: как происходит поступление денег

Вопросы о том, как описать все платежи, возникают и в бухгалтерском учете.

Прохождение оплаты в процессинговом центре менеджер магазина видит по электронным отчетам в личном кабинете. Каждому заказу в системе присваивается свой номер.

Получение денег и передача товара покупателю в нашем примере – разные по времени моменты, поэтому появляется кредиторская задолженность перед покупателем.

Предоплата в интернет-магазине

Поступление предоплаты от покупателя по платежной карте оформите документом Операция по платежной карте вид операции Оплата от покупателя в разделе Банк и касса — Касса — Операции по платежным картам.

Укажите:

- Контрагент — покупатель, который оплатил покупку платежной картой. Если оплата пришла от физического лица, в карточке контрагента устанавливается Вид контрагента — Физическое лицо.

- Вид оплаты — настройка договора эквайринга с банком, выбирается из справочника Виды оплат:

- Сумма платежа — сумма оплаты по банковской карте.

Проводки

Зачисление оплаты от платежного агента на расчетный счет

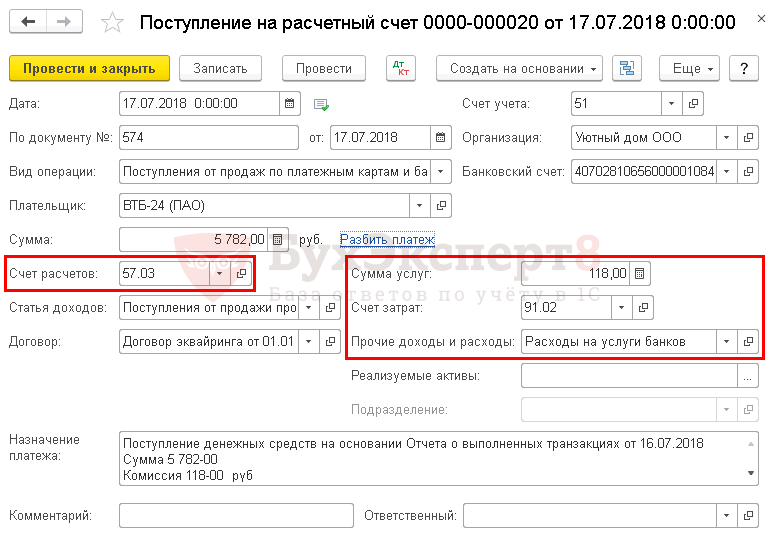

Зачисление банком оплаты покупателей по платежным картам на расчетный счет оформите документом Поступление на расчетный счет вид операции Поступления от продаж по платежным картам и банковским кредитам на основании документа Операция по платежной карте по кнопке Создать на основании – Поступление на расчетный счет.

Документ заполнится автоматически.

Проверьте:

- Плательщик — банк, с которым заключен договор эквайринга.

- Сумма — сумма, которую банк зачислил на счет по выписке. Это сумма оплаты от покупателей за минусом суммы вознаграждения банка-эквайера.

- Счет расчетов — 57.03 «Продажи по платежным картам».

- Сумма услуг — вознаграждение банка-эквайера за перевод оплаты.

- Счет затрат — 91.02 «Прочие расходы».

- Прочие доходы и расходы — Расходы на услуги банков, выбирается из справочника Прочие доходы и расходы с Видом статьи— Расходы на услуги банков.

Проводки

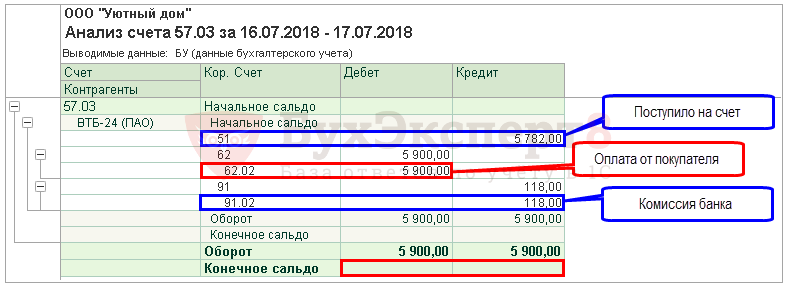

Проверка расчетов по счету 57.03

После того, как оплата поступила на счет организации, остатка по счету 57.03 не должно быть. Сформируем отчет Анализ счета в разделе Отчеты — Стандартные отчеты — Анализ счета.

Отсутствие конечного сальдо по счету 57.03 показывает, что оплата покупателя поступила в полном размере за вычетом сумм вознаграждения банка. Задолженности за банком нет.

Реализация товаров

Реализацию товаров оформите документом Реализация (акт, накладная) вид операции Товары (накладная) в разделе Продажи – Продажи – Реализация (акты, накладные).

Укажите:

- Склад — розничная точка, выбирается из справочника Склады, Тип склада Розничный магазин;

- Счет учета расчетов с контрагентом — 62.01 «Расчеты с покупателями и заказчиками».

- Счет учета расчетов по авансам — 62.02 «Расчеты по авансам полученным».

В табличную часть внесите реализуемые товары из справочника Номенклатура.

Проводки

Расчеты по эквайрингу

Эквайринговые расчеты заменяют наличные платежи. Как производится оплата:

Покупатель предъявляет пластиковую карту, с которой при помощи специальных устройств или программ должны списаться денежные средства.

Кредитная организация-эквайер проверяет по банковской системе платежеспособность клиента и списывает деньги с его карточного счета.

Банк-эквайер зачисляет на расчетный счет продавца полученную от покупателя сумму, удерживая свою комиссию.

На этом все расчеты между участниками завершены. «Упрощенцам» остается занести операции в КУДиР и показать движение средств в бухучете.

Ответственность за отказ принятия к оплате банковских карт

С 1 января 2015 года за отказ продавца принять к оплате банковскую карту предусмотрена административная ответственность.

Предпринимателей, организации и их руководителей Роспотребнадзор может оштрафовать за нарушение установленного порядка расчетов. Размеры штрафов могут быть следующими:

от 30 000 до 50 000 руб. – для организаций;

от 15 000 до 30 000 руб. – для должностных лиц. Например, руководитель организации, его заместитель.

А вот предприниматели могут быть привлечены к ответственности только как должностные лица.

Такой порядок установлен в статье 2.4, части 4 статьи 14.8, части 1 статьи 23.49 Кодекса РФ об административных правонарушениях.

Стоит отметить, что штрафы предусмотрены только за непринятие к оплате карт национальной платежной системы. За непринятие карт международной платежной системы (Visa, MasterCard) организацию штрафовать не могут (письмо Роспотребнадзора от 22 июля 2015 г.). Пока национальная платежная система в России не запущена. Таким образом, фактически меры ответственности за непринятие банковских карт в России не действуют.

Эквайринг возврат денег на карту покупателю проводки

Документальное оформление при возврате товара по эквайрингу

Специальных требований к форме, в которой должен быть совершен односторонний отказ заказчика от исполнения договора, законодательство не предусматривает.

В данном случае основанием для расторжения договора и возврата аванса является его письменное заявление.

Таким образом, покупатель вправе в любое время, пока услуги не исполнены в полном объеме, в одностороннем порядке отказаться от договора и потребовать возврата уплаченного аванса.

Кстати, в случае неисполнения исполнителем обязанности по возврату полученного аванса заказчик вправе требовать уплаты ему процентов за каждый день просрочки возврата (ст. 395, п. 2 ст. 1107 ГК РФ). Кроме того, в силу п. 6 ст.

13 Закона № 2300-I при удовлетворении судом требований потребителя суд взыскивает с исполнителя за несоблюдение в добровольном порядке удовлетворения требований потребителя штраф в размере 50 % от суммы, присужденной судом в пользу потребителя.

Остальные условия возврата более-менее известны всем.

У покупки, которую принесли обратно в магазин, должен быть сохранен товарный вид и потребительские свойства, вещь должна быть новой и ни разу не использованной, иметь пломбы и фабричные ярлыки.

И теперь об основных тонкостях.

Необходимо заполнить накладную, например, по форме ТОРГ-13.

Лучшие специалисты проконсультируют Вас!

Оставьте свой номер, и мы Вам перезвоним! Я принимаю Для продолжение нужно согласие с условиями! Тот факт, что магазин принял товар от покупателя и выдал ему денежные средства, подтверждается самим кассовым чеком — с реквизитом «Возврат прихода».

Однако, в целях налогового учета магазин должен иметь прочие документальные основания, удостоверяющие проведение операции возврата.

14 Февраля 2014, 14:37 Ответ юриста был полезен?