Начисленные расходы

Расходы, которые возникают в течение периода необходимо отразить в течение данного периода, несмотря на то, что выплата денежных средств может быть произведена в более поздний срок. Возникновение начисленных расходов происходит когда расходы признаются до выплаты денежных средств.

Расходы на рекламу

Допустим, фирма размещала рекламу в течение 2013 года, счет на оплату которой не поступил. Расходы на рекламу необходимо отнести на затраты 2013 года, даже в том случае, если оплата будет осуществлена в более поздний срок. Таким образом, расходы в размере 50 000 руб. начисляются 31.12.2013. Ввиду того, что указанная сумма будет оплачена позже, на ее сумму будет признано обязательство.

- Дт «Расходы на рекламу» — 50 000

- Кт «Расчеты с поставщиками» — 50 000

Счет «Расчеты с поставщиками» необходимо будет уменьшить в день осуществления оплаты.

Начисленная заработная плата

Зарплата сотрудникам фирмы, начисленная в декабре 2013 года будет выплачена в январе 2014 года. Оплата труда сотрудников в сумме 200 000 руб. подлежит списанию как начисленные расходы 31.12.2013.

- Дт «Расходы по оплате труда» — 200 000

- Кт «Начисленная зарплата» — 200 000

Далее, зарплата была выплачена сотрудникам 04.01.2014:

- Дт «Начисленная зарплата» — 200 000

- Кт «Денежные средства» — 200 000

Корректировка реализации прошлого периода: НДС

Суммы налога могут трансформироваться при корректировании продаж, как в сторону уменьшения, так и увеличения. Рассмотрим на примерах изменения в учете, происходящие в обеих ситуациях.

Пример 1. Корректирование выручки, повлекшее уменьшение налога в прошлом периоде:

Бухгалтерия заказчика ООО «Лира» оформит такие проводки по корректированию реализации и НДС:

Операции | Д/т | К/т | Сумма |

Декабрь 2018: | |||

В себестоимости продукции учтены затраты по ремонту | 20 | 60 | 300 000 |

Отражен НДС | 19 | 60 | 54 000 |

НДС принят к вычету | 68 | 19 | 54 000 |

Произведена оплата подрядчику | 60 | 51 | 354 000 |

Июль 2019 (после заключения допсоглашения) | |||

Перечислены средства от ООО «Стройка» | 51 | 76 | 30 680 |

Учтен прочий доход | 76 | 91/1 | 26 000 |

Восстановлен НДС по оплаченным, но неисполненным обязательствам подрядчика (30 680 х 18/118). НДС исчисляют по ставкам, действующим на момент осуществления реализации. Поэтому при корректировке суммы налога за 2018 г. в июле 2019 его ставка будет составлять 18 %. | 76 | 68 | 4680 |

Соответственно, у подрядчика также возникнет необходимость пересчитать суммы продажи и налога с нее. В учете ООО «Стройка» будут фигурировать такие записи:

Операции | Д/т | К/т | Сумма |

Декабрь 2018: | |||

Поступила оплата за проведенный ремонт в ООО «Лира» | 51 | 62 | 354 000 |

Отражена выручка | 62 | 90/1 | 354 000 |

Учтен НДС | 90/3 | 68 | 54 000 |

Июль 2019: | |||

Учтен убыток (снижение выручки) в декабре 2018, обнаруженный в июле 2019 | 91/2 | 62 | 26 000 |

По убытку отражен НДС (26 000 х 18%) | 68 | 62 | 4680 |

ООО «Лира» перечислены средства по допсоглашению | 62 | 51 | 30 680 |

Корректировочный счет-фактуру с НДС к вычету, составленный по факту снижения стоимости поставки товара/услуги, поставщик регистрирует в книге покупок. Однако сделать это следует только после того, как согласие покупателя на уменьшение цены будет получено.

Пример 2. Корректировка НДС прошлого периода, приведшая к его увеличению:

В учете продавца ООО «Корт» в апреле будут оформлены проводки:

Операции | Д/т | К/т | Сумма |

Получены средства от покупателя | 51 | 62 | 60 000 |

Доначисление выручки | 62 | 90/1 | 60 000 |

Увеличена себестоимость ранее отгруженных товаров (допустим, она составляет 20 000 руб.) | 90/2 | 41 | 20 000 |

Отражен НДС по доначисленной выручке (60 000 х 20/120) | 90/3 | 68 | 10 000 |

НДС перечислен в бюджет | 68 | 51 | 10 000 |

Корректировочный счет-фактура с НДС к доплате по факту повышения цены/количества поставленных ранее товаров, фиксируется продавцом в книге продаж в том квартале, когда этот СФ составлен (п. 10 ст. 154 НК РФ).

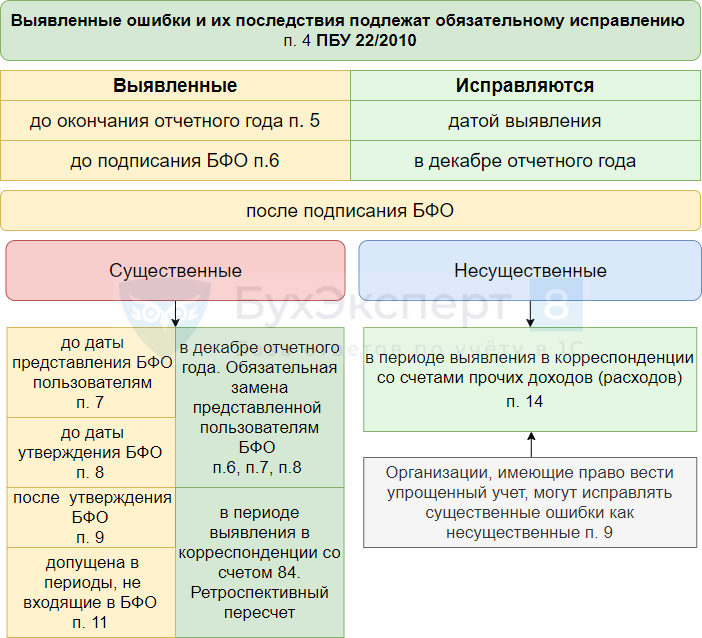

Алгоритм исправления ошибок в БУ

Подробнее об исправлении ошибок в бухгалтерском учете

Ошибки текущего года, выявленные до окончания отчетного года

По алгоритму 1С исправления вносятся в БУ в периоде обнаружения ошибки (п. 5 ПБУ 22/2010):

- «закрытый» период открывать не нужно, т.к. проводки в БУ будут формироваться датой обнаружения ошибки:

- в бухгалтерской отчетности ошибка будет отражена по тем же строкам что и доходы/расходы по операции.

Подробнее Практикум по исправлению в БУ ошибки текущего года

Ошибки прошлых лет, выявленные до подписания отчетности

По алгоритму 1С корректировка реализации прошлого периода вносится в БУ в декабре (п. 6 ПБУ 22/2010):

- необходимо открыть «закрытый» период, т.к. проводки в БУ будут формироваться 31 декабря;

- вкладка Расчеты — флажок Бухгалтерский учет прошлого года закрыт от корректировки (отчетность подписана) не установлен:

- в корреспонденции со счетами и субконто, указанными на вкладках Товары/Услуги – как и в первичном документе;

- Дт 90.09 Кт 99.01.1 – финансовый результат корректировки.

Подробнее Практикум по исправлению в БУ ошибки прошлого года, выявленной до подписания отчетности

Несущественные ошибки прошлых лет, выявленные после подписания отчетности

По алгоритму 1С корректировка реализации прошлого периода осуществляется как для несущественных ошибок в периоде обнаружения ошибки через 91 счет (п. 14 ПБУ 22/2010):

- «закрытый» период открывать не нужно, т.к. проводки в БУ будут формироваться датой обнаружения ошибки.

- вкладка Расчеты — флажок Бухгалтерский учет прошлого года закрыт от корректировки (отчетность подписана) установлен:

- в корреспонденции со счетом 91;

- субконто к счету 91 – Статья прочих доходов и расходов, по умолчанию подставляется.

- в бухгалтерской отчетности за текущий год ошибка будет отражена по строкам Прочих доходов/расходов.

Алгоритма для корректировки прошлого года 1С 8.3 не заложено, но принцип исправления такой же как для :

- необходимо открыть «закрытый» период, т. к. проводки в БУ будут формироваться 31 декабря;

- вкладка Расчеты — флажок Бухгалтерский учет прошлого года закрыт от корректировки (отчетность подписана) не установлен:

- в корреспонденции со счетами и субконто, указанными на вкладках Товары/Услуги – как и в первичном документе:

- Дт 90.09 Кт 99.01.1 – финансовый результат корректировки.

Существенные ошибки прошлых лет, выявленные после утверждения отчетности

Алгоритма для исправления таких ошибок в 1С не заложено, но можно воспользоваться механизмом для исправления .

По алгоритму 1С корректировка прошлого года осуществляется только через 91 счет, а в этой ситуации исправление должно быть сделано через 84 счет (п. 9 ПБУ 22/2010):

- «закрытый» период открывать не нужно, т.к. проводки в БУ будут формироваться датой обнаружения ошибки.

- вкладка Расчеты — флажок Бухгалтерский учет прошлого года закрыт от корректировки (отчетность подписана) установлен;

- в проводках документа Корректировка реализации установить флажок Ручная корректировка

изменить корреспонденцию со счетом 91 на счет 84 только в бухгалтерском учете на дату выявления ошибки;

:

в текущей бухгалтерской отчетности ретроспективно поправить вручную входящие остатки по изменившимся счетам на 31 декабря.

Либо для исправления существенной ошибки через 84 счет можно воспользоваться документом Операция, введенная вручную.

Но! решение лучше принимать в зависимости от необходимых правок в НУ и НДС.

Реквизиты

Порядок заполнения КСФ прописан в ст. 169 НК РФ.

Если имеет место корректировка реализации прошлого периода в сторону уменьшения, то разницу в денежном выражении нужно указать в графе 8 строки Г без отрицательного знака. Документ должен быть подписан уполномоченным лицом. ИП дополнительно следует указать реквизиты свидетельства госрегистрации.

Если будет неправильно заполнена корректировка реализации прошлого периода в сторону уменьшения, НДС пересчитан не будет. КСФ следует оформлять в 2 экземплярах в течение 5 суток с момента получения документа, подтверждающего изменения: допсоглашение, акт о недостаче товара, платежное поручение и т. д.

Если изменения осуществляются сразу по нескольким документам, в которых отгружались одинаковые товары, то продавец может перевыставить один счет на все отгрузки.

Алгоритм исправления ошибок по НДС

Рассмотрим алгоритм исправления ошибок НДС в 1С 8.3 в учете продавца.

Суммовая ошибка в книге продаж обнаружена в текущем периоде

По алгоритму 1С исправления осуществляются в текущей Книге продаж:

- осуществить исправление счета-фактуры, т. е. выписать Исправительный счет-фактуру (ИСФ);

- автоматически в Книге продаж текущего периода:

- аннулируется первичный счет-фактура;

- регистрируется исправительный счет-фактура;

- текущая декларация по НДС будет сформирована автоматически:

- Раздел 9;

- Раздел 3 данные указаны верно, с учетом исправленной ошибки.

Суммовая ошибка в книге продаж обнаружена в следующем периоде

По алгоритму 1С исправления вносятся с помощью Дополнительного листа книги продаж:

- выписать Исправительный счет-фактуру;

- автоматически в Доп.листе книги продаж прошлого периода (возникновения ошибки):

- аннулируется первичный счет-фактура;

- регистрируется исправительный счет-фактура.

- уточненная декларация по НДС будет сформирована автоматически:

- Раздел 9 в поле Ранее представленные сведения переключатель Актуальны;

- Приложение 1 к Разделу 9 переключатель Неактуальны;

- Раздел 3 данные указаны верно в уточненке по НДС в 1С, с учетом исправленной ошибки.

Подробнее Практикум по исправлению НДС суммовой ошибки, обнаруженной в следующем периоде, в книге продаж