Финансовая помощь в виде денежного займа

Заем в виде денежных средств – это возвратная финансовая помощь от учредителя, которая предполагает возврат переданных организации средств учредителю по истечению определенного промежутка времени.

Денежные средства передаются в данном случае от учредителя предприятию на основании договора займа, составление которого должно соответствовать нормам ГК РФ.

Займ может быть процентным или беспроцентным.

В первом случае в договоре займа должна быть прописана процентная ставка, если же ее размер в договоре не указан, то он принимается равным ставке рефинансирования, действующей на текущую дату. В этом случае каждый месяц для отражения проводок по начислению процентов нужно уточнять действующую ставку на данный момент.

Если займ – беспроцентный, то это также должно быть указано в тексте договора. При этом полученная сумма займа не включается в состав доходов организации и не облагается налогом на прибыль. Материальная выгода, возникшая в связи с экономией на процентах, также не облагается налогом на прибыль. Как правило, именно такой способ оказания финансовой помощи выбирают учредители.

Договор займа помимо указания суммы и процентных ставок может включать также информацию о том, на что должны быть потрачены эти деньги, каков срок и порядок возврата.

Проводки:

В зависимости от вида поступаемых денежных средств, счет 66 и 67 коррепондирует со счетами учета денежных средств (50, 51, 52).

Проводки по получения займа от учредителя:

- Дебет 51 (50, 52) Кредит 66 – получен краткосрочный займ.

- Дебет 51 (50, 52) Кредит 67 – получен долгосрочный займ.

Проводки по возврату денежных средств учредителю:

Д 66 (67) К51 (50, 52) – возврат финансовой помощи учредителю.

| ★ Книга-бестселлер “Бухучет с нуля” для чайников (пойми как вести бухгалтерский учет за 72 часа) куплено > 8000 книг |

Безвозмездная помощь учредителя

Данный способ оказания помощи организации является очень частым в применении. Связано это с его удобством. Деньги на безвозмездной основе передаются организации, возврата не предполагается. На размер уставного капитала эти денежные средства никак не влияют, и долю учредителя не увеличивают. Увеличение уставного капитала – процедура довольно сложная, подробно об этом расписано здесь.

Если принято решение об оказании безвозмездной финансовой помощи, то это необходимо оформить с помощью соответствующих документов. При этом нужно учесть НК РФ, который гласит, что если доля учредителя в Уставном капитале превышает 50%, то полученные организацией безвозмездные средства не включаются в состав доходов и не облагаются налогом на прибыль. Если же доля менее 50%, то полученная сумма включается в состав внереализационных доходов.

Должно быть в письменном виде составлено решение об оказании безвозмездной помощи, в котором должны быть указаны цели, на которые могут быть потрачены переданные средства.

Проводки по учету безвозмездной помощи:

Для учета безвозмездно полученных активов используется сч.98 «Доходы будущих периодов», на котором открывается субсчет 2 «Безвозмездные поступления».

Проводка по получению финансовой помощи: Д51 К98.2.

Далее, согласно ПБУ 9/99 п.8, эти средства должны быть учтены в составе прочих доходов: проводка Д98.2 К91.1.

Несмотря на то, что в прочих доходах полученные средства учтены, в расчете налога на прибыль они не участвуют, поэтому возникает расхождение между бухгалтерским и налоговым учетом. Возникающая разница образует постоянный налоговый актив, который в бухгалтерском учете отражается с помощью проводки Д68 К99 на сумму, равную 20% от величины полученной безвозмездной помощи.

Финансовая помощь от учредителя

Согласно ГК РФ поступления от учредителя могут быть получены на возмездной (в виде процентного займа) и безвозмездной основе (передача активов, беспроцентного займа или денег в дар).

Процентные займы несут для предприятия дополнительную кредитную нагрузку в виде процентов, при получении которых учредитель — физическое лицо должен к тому же уплатить НДФЛ.

Помощь в неденежной форме, оказываемая в виде передачи имущества (основных средств, материалов, товаров и др.) в собственность или безвозмездное пользование не слишком актуальна для фирмы. Поэтому рассмотрим варианты предоставления безвозмездной финансовой (денежной) помощи.

Кому можно надеяться на денежную помощь?

Теоретически, рассчитывать на эту выплату может любой сотрудник предприятия, даже бывший, попросивший о ней в сложный жизненный момент. На практике социальную поддержку работодатель чаще всего оказывает по факту:

- необходимости поправки здоровья (если нетрудоспособность не связана с виной работодателя);

- неожиданного финансового ущерба сотрудника (стихийное бедствие, кража, коммунальные неприятности, авария и т.п.);

- наступления финансово дорогих жизненных событий (свадеб, похорон, рождения детей и т.д.);

- ухода на пенсию (помимо положенных законом выплат).

К СВЕДЕНИЮ! Материальная помощь может быть и нецелевой, в заявлении в таком случае пишут «в связи с тяжелым материальным положением». Но, поскольку она подпадает под другие категории налогообложения, ее редко начисляют в размере больше 4 тыс. руб.

Если таким особым обстоятельством является смерть самого сотрудника, то финансовую помощь работодатель окажет его ближайшим родственникам (при наличии заявления от них, подкрепленного свидетельством о смерти, и подтверждающих родство документов).

СПРАВКА! Размер пособия в каждом случае определяется работодателем, во внимание принимаются сами обстоятельства и тонкости налогообложения. Ориентировочные суммы могут указываться в «Положении о материальной помощи», если такой акт действует в данной компании

Сроки подачи письменной просьбы на оказание этой помощи не регламентируются, кроме рождения малыша: в этом случае заявление принимается не позже, чем пройдет год с этого события.

Все обстоятельства, которые могут служить основанием для назначения финансовой помощи, обязательно перечисляются в соответствующем локальном акте – «Положении о материальной помощи», колдоговоре. Формулировки их должны быть как можно более точными и конкретными, во избежание обвинений в снижении налоговой базы со стороны инспекции.

Материальная помощь, не облагаемая налогом 2020

Кто же может получить материальную помощь на работе? Давать материальную помощь или не давать — это право работодателя. Материальная помощь может также выплачиваться выборочно. В течение календарного года сотрудник обладает необлагаемым лимитом матпомощи в 4000 рублей на различные цели. Лимит в 4000 рублей не зависит от того, в какой связи были выписаны деньги. Это может быть:

- свадьба;

- день рождения;

- материальная помощь к юбилею (налогообложение 2020);

- приобретения;

- лечение и пр.

Налогообложение материальной помощи в 2020 году и страховые взносы с нее различаются в зависимости от того, превышают ли выплаты 4000 руб.

Исключение составляют только:

- смерть сотрудника или его родственника;

- рождение ребенка;

- стихийные бедствия и террористические акты.

Когда подчиненный становится родителем, ему можно выплатить до 50 000 рублей без расчета страховых взносов. Матпомощь в связи со смертью члена семьи, возмещение ущерба из-за травмы, теракта, ЧП или аварии не включаются в базу для расчета страховых взносов и НДФЛ. Таким образом, налоги на материальную помощь и предельная сумма в 2020 году пока остаются неизменными.

Учтите, что единовременной материальной помощью считается выплата на определенные цели, начисленная не более одного раза в год по одному основанию, то есть по одному приказу (Письмо ФНС России № АС-4-3/13508). Как человек получит деньги — сразу всей суммой или частями в течение года — значения не имеет (Письмо Минфина России № 03-04-05/6-1006).

Материальная помощь в связи со смертью сотрудника

Материальная помощь при смерти сотрудника обычно выплачивается одному из близких родственников умершего, например, жене или мужу, ребенку, одному из родителей. Это как раз тот случай, когда в качестве получателя выплаты фигурирует не работник предприятия, а стороннее лицо. Не следует путать добровольную помощь с обязательным социальным пособием на погребение, выплачиваемым в фиксированном размере за счет ФСС на основании п.1 ст.1.4 закона №255-ФЗ от 29.12.2006г.

Материальная помощь родственникам умершего сотрудника выплачивается из бюджета организации, а ее размер определяется не законодательными, а локальными нормами и финансовыми возможностями работодателя. Подробнее о порядке назначения и выплаты пособия на погребение читайте в материалах «Системы Кадры»: вы узнаете, в какие сроки и в каком размере выдается пособие, что входит в список необходимых документов, как ФСС России компенсирует расходы работодателя.

Образец приказа

Документ составляется согласно общего образца приказов. Регистрируется в книге приказов по предприятию, под порядковым номером. В документ вносят следующую информацию:

- дату подписания руководителем;

- причину по которой выдан документ;

- размер, срок выплаты материальной помощи;

- должностные лица, кто должен исполнить приказ;

- осведомление исполнителей приказа;

- подписи ответственных лиц за исполнение документа.

Приказ прикрепляется к подшивке документов и сберегается в бухгалтерии. Чтобы сумма выделенных средств не облагалась налогом к приказу прикрепляется заявление и документ, фактически уточняющий суть выплаченных средств.

Пример. Денежные средства были выделены родственникам на оказание проведения похорон сотрудника компании. В таком случае к приказу должны быть прикреплены следующие документы:

- заявление от лица близкого родственника: жены, сына, дочери;

- копия свидетельство о смерти сотрудника;

- копия документа подтверждающая родственность отношений заявителя с умершим.

Важно. Индивидуальные предприниматели составляют документы по аналогичной схеме, чтобы были предоставлены доказательства, для проверки налоговой организации.. https://www.youtube.com/embed/lwOeD8ge66Y

Определяемся с видом материальной помощи

Порядок бухгалтерского учета материальной помощи зависит от ее вида и способа предоставления.

Если материальная помощь – это единовременная выплата работнику при предоставлении ему ежегодного отпуска, выплата такой помощи предусмотрена трудовым, коллективным договором или локальным нормативным актом работодателя и связана с выполнением работником его трудовой функции (зависит от размера заработной платы, соблюдения трудовой дисциплины и т.д.), то такая помощь является частью системы оплаты труда и отражается в общем порядке, характерном для проводок по заработной плате.

Так, матпомощь к отпуску может быть начислена такими бухгалтерскими записями (Приказ Минфина от 31.10.2000 № 94н):

Дебет счетов 20 «Основное производство», 26 «Общехозяйственные расходы», 44 «Расходы на продажу» и др. – Кредит счета 70 «Расчеты с персоналом по оплате труда»

Кроме того необходимо отразить удержание НДФЛ и начисление страховых взносов, а также выдачу матпомощи:

А если выплата матпомощи не связана с предоставлением работнику отпуска в соответствии с системой оплаты труда, порядок бухучета ее будет иной.

Предоставление матпомощи работодателем

Отношения между сотрудниками и работодателями регламентируются Трудовым Кодексом. Этот нормативный акт позволяет руководству предприятий в своих положениях предусматривать оказание матпомощи работнику в различных ситуациях, которые могут быть не связаны с финансовыми или жизненными проблемами.

Отношения между сотрудниками и работодателями регламентируются Трудовым Кодексом. Этот нормативный акт позволяет руководству предприятий в своих положениях предусматривать оказание матпомощи работнику в различных ситуациях, которые могут быть не связаны с финансовыми или жизненными проблемами.

Скачать для просмотра и печати:

Так, возможно перечисление денежных средств работнику в связи с юбилеем или свадьбой.

Данная мера оставлена законодателем на усмотрение самого работодателя. Но, если локальные нормативные акты на предприятии были приняты, руководство обязано их исполнять.

Размер выплат определяется с учетом сложившейся у сотрудника ситуации, среднего заработка и финансового благополучия.

Важно! Матпомощь гражданам предоставляет и государство. Она предусмотрена в виде единовременной выплаты

Ее размер по данным на 2017 год составлял 4 000 руб.

Источники выплаты

Организация вправе оказать сотруднику (члену семьи сотрудника) материальную помощь. Обычно ее выплачивают за счет собственных средств организации. На эти цели можно направить как нераспределенную прибыль прошлых лет, так и прибыль текущего года.

Выдать материальную помощь за счет нераспределенной прибыли текущего года или прошлых лет можно только по разрешению учредителей (участников, акционеров) организации. Решение об использовании чистой прибыли на выплату премий, материальной помощи и других сумм принимает общее собрание учредителей. Если в организации один учредитель (участник, акционер), общее собрание проводить не нужно. Для акционерных обществ такие правила предусмотрены в подпункте 11 пункта 1 статьи 48 и пункте 3 статьи 47 Закона от 26 декабря 1995 г. № 208-ФЗ. Для ООО – в подпункте 7 пункта 2 статьи 33 и статье 39 Закона от 8 февраля 1998 г. № 14-ФЗ.

Решение общего собрания должно быть оформлено протоколом (ст. 63 Закона от 26 декабря 1995 г. № 208-ФЗ, п. 6 ст. 37 Закона от 8 февраля 1998 г. № 14-ФЗ), единственного учредителя (участника, акционера) – письменным решением (п. 3 ст. 47 Закона от 26 декабря 1995 г. № 208-ФЗ, ст. 39 Закона от 8 февраля 1998 г. № 14-ФЗ).

Обязательных требований к протоколу общего собрания в ООО в законодательстве нет. Но есть реквизиты, которые лучше указать. Это номер и дата протокола, место и дата проведения собрания, вопросы повестки дня, принятые решения.

Протокол общего собрания акционеров отличается от протокола ООО тем, что он составляется в двух экземплярах и имеет обязательные реквизиты. Они перечислены в пункте 2 статьи 63 Закона от 26 декабря 1995 г. № 208-ФЗ и пункте 4.29 Положения, утвержденного приказом ФСФР России от 2 февраля 2012 г. № 12-6/пз-н.

После того как учредители (участники, акционеры) решили направить часть нераспределенной прибыли на выплату материальной помощи, решение о ее выдаче может принимать руководитель организации (п. 2 ст. 69 Закона от 26 декабря 1995 г. № 208-ФЗ, подп. 4 п. 3 ст. 40 Закона от 8 февраля 1998 г. № 14-ФЗ). Для этого руководитель издает приказ.

Вместо заключения

Любой человек может оказаться в такой ситуации, когда ему сочно необходима финансовая поддержка. Если гражданин имеет место работы, он вправе обратиться с просьбой о помощи к своему работодателю. Несмотря на то что в российском Трудовом кодексе нет четкого пояснения относительно данного вида социальной поддержки работников, крупные и надежные компании, а также многие государственные образовательные организации включают в Устав вопросы, регламентирующие материальные выплаты работникам.

Материальная помощь является социальной выплатой, не связанной с четким исполнением трудовой функции. Вопрос о предоставлении денежной помощи решает руководитель по личному усмотрению либо на основе коллективного или трудового договора.

Какие изменения произошли в 2018 году по данному вопросу? Согласно письму ФНС России № АС-4-3/13508, единовременной именуют матпомощь, предназначенную для конкретных целей, которая начисляется по одному основанию не больше 1 раза в календарный год.

Постановление президиума ВАС РФ от 30.11.2010 N ВАС-4350/10 причисляет материальную помощь к выплатам, направленным на удовлетворение социальных потребностей сотрудника.

В большей степени поддержка оказывается при наступлении сложной жизненной ситуации. Самыми распространенными случаями предоставления такой поддержки являются: тяжелое заболевание, которое требует продолжительного дорогостоящего лечения, приобретения дорогих медицинских препаратов; смерть сотрудника либо родственника; при чрезвычайных обстоятельствах, вызванных стихийным бедствием

Помимо таких грустных факторов есть и радостные события для получения материальной помощи: в связи с юбилеем, выходом на заслуженный отдых, к отпуску, к свадьбе, при рождении малыша, при поступлении ребенка в 1 класс.

Выплачиваются денежные средства по письменному заявлению сотрудника, на котором руководитель ставит положительную резолюцию. Она является основанием для составления приказа о матпомощи.

Размер такой поддержки также не регламентируется отечественным законодательством, он остается на усмотрение конкретного учреждения. В частных предприятиях и бюджетных организациях разрабатываются собственные локальные положения и акты, касающиеся материальной помощи. Они согласуются с профсоюзными органами, являются обязательными для исполнения.

В подобных документах прописывают суммы помощи, выплачиваемые сотрудникам в зависимости от конкретных ситуаций. Суммы выплат могут привязывать к величине минимального размера оплаты труда (МРОТ), финансовым результатам годовой работы компании.

Несмотря на сложную экономическую ситуацию, в которой в настоящее время оказались многие небольшие отечественные организации, грамотные руководители стараются изыскивать ресурсы для помощи и поддержки своих работников.

Вопросы, касающиеся социальной поддержки работников, которые оказались в сложных жизненных ситуациях, являются приоритетными для директоров многих российских образовательных организаций. В Устав образовательных школ, детских садов, университетов, академий включают порядок, последовательность, размер материальной выплаты.

Виды финансовой поддержки

Материальная помощь сотруднику может быть выплачена в различных случаях. При этом причиной для принятия решения об оказании финансовой поддержки может стать следующее:

- Сложное материальное положение работника.

- Чрезвычайные обстоятельства или стихийные бедствия. В данном случае работник, написавший заявление руководителю с просьбой об оказании ему финансовой помощи, должен предъявить справки из полиции или иных органов, которые подтвердили бы сумму ущерба.

- Наличие семейных обстоятельств. Работники, претендующие на получение от предприятия материальных выплат по этим основаниям, должны представить в бухгалтерию предприятия подтверждающие документы. Это может быть свидетельство о браке или о рождении ребенка и прочие документы.

- Тяжелая болезнь самого работника или его родственников. Такой недуг подразумевает утрату работоспособности более чем на два месяца или получение сотрудником инвалидности. Основанием для выплаты такого вида материальной помощи явится справка ВКК установленной формы.

- Юбилейная дата.

- Необходимость в оздоровлении. Такая материальная помощь может быть получена работником в виде полной или частичной оплаты стоимости путевки.

- Необходимость в улучшении условий проживания. Такую материальную помощь наниматель может оказать на покупку жилья, а также на его строительство или реконструкцию. В данном случае работником должны быть предоставлены справки о постановке на учет в местных исполнительных организациях в качестве нуждающегося в улучшении условий проживания и квитанции об оплате понесенных расходов.

Нанимателем также может быть оказана материальная помощь сотруднику на погребение. Основанием для ее выплаты является смерть какого-либо близкого родственника работника или его самого. Подтверждающим документом для таких выплат станет копия выданного свидетельства о смерти, а также те бумаги, которые отразят оплату ритуальных услуг.

Материальная помощь в общем случае (кроме материальной помощи к отпуску)

Настройка 1С ЗУП 3.1 для начисления материальной помощи

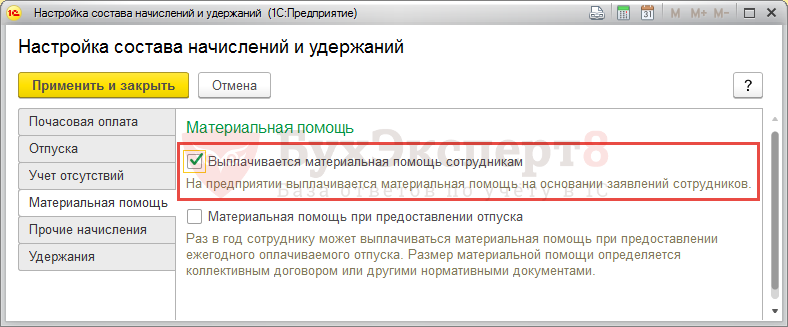

В настройках расчета зарплаты установите флажок Выплачивается материальная помощь сотрудникам (Настройка – Расчет зарплаты – Настройка состава начислений и удержаний – вкладка Материальная помощь):

В результате установки флажка будут добавлены три вида начисления с назначением Материальная помощь:

Каждый из этих видов начисления имеет свои особенности настройки налогообложения и используется для регистрации различных видов материальной помощи:

Материальная помощь при рождении ребенка – не облагается страховыми взносами и НДФЛ, если начисленная материальная помощь не более 50 000 руб. на каждого ребенка в пользу каждого из родителей, выплачивается единовременно и в течение первого года после рождения ребенка (п. 8 ст. 217 НК РФ; п. 3 ст. 20.2 Федерального закона N 125-ФЗ). Для такой материальной помощи в настройках вида начисления используют специальный код дохода НДФЛ 2762 и вид дохода по страховым взносам Материальная помощь при рождении ребенка, облагаемая страховыми взносами частично;

Материальная помощь, не облагаемая налогами – используют для регистрации материальной помощи, которая не облагается НДФЛ и взносами в полном объеме. К такому виду материальной помощи относят материальную помощь в связи со смертью члена или членов семьи (п. 8 ст. 217 НК РФ). В настройках такого вида начисления установите флажок НДФЛ не облагается и вид дохода страховых взносов Доходы, целиком не облагаемые страховыми взносами, кроме пособий за счет ФСС и денежного довольствия военнослужащих.

Материальная помощь – используют для регистрации материальной помощи по прочим (не льготным) обстоятельствам (например, по семейным, в связи с бракосочетанием), которая не облагается взносами и НДФЛ в сумме не более 4000 руб. за год. В настройках такого вида начисления укажите код дохода НДФЛ 2760 и вид дохода страховых взносов Материальная помощь, облагаемая страховыми взносами частично.

При необходимости копированием на основании этих видов расчета можно создать новые виды начисления, если, например, в организации принято разделять материальную помощь не только по способам налогообложения, но и по каким-то другим основаниям, например, по способу отражения в бухгалтерском учете. Главное, чтобы в настройках вида начисления было указано назначение Материальная помощь и выполняется По отдельному документу:

Использование документа «Материальная помощь»

Начисление материальной помощи в 1С ЗУП 8.3 в общем случае (кроме материальной помощи к отпуску) выполните в документе Материальная помощь, который становится доступным после установки флажка Выплачивается материальная помощь сотрудникам в настройках расчета зарплаты.

В документе:

- в реквизите Вид матпомощи выберите вид начисления среди начислений с назначением Материальная помощь:

- в табличной части укажите сотрудника или список сотрудников, которым начисляется материальная помощь, и в реквизите Результат укажите сумму выплачиваемой помощи.

При регистрации материальной помощи по коду дохода НДФЛ 2760 (по умолчанию это вид начисления Материальная помощь) происходит применение вычета 503 в максимальной сумме 4 000 руб. Поскольку 4 000 руб. – это сумма годового вычета по материальной помощи, то в программе 1С ЗУП 3.1 отслеживается, какая сумма по коду вычета 503 была применена по каждому из сотрудников в текущем календарном году.

Выплата материальной помощи

В случае выплаты материальной помощи в межрасчетный период выплату в 1С ЗУП 3.1 можно зарегистрировать непосредственно из документа Материальная помощь по команде Выплатить.

В результате будет создан документ Ведомость… со способом выплаты Материальная помощь и с указанием на этот документ Материальная помощь.

Также ведомость можно создать и независимо, непосредственно из журнала ведомостей, указав способ выплаты Материальная помощь и выбрав документы, по которым выполняется выплата.

НДС

При расчете НДС средства, полученные от участника, в том числе учредителя или акционера, в качестве безвозмездной помощи, не учитывайте. Объясняется это тем, что поступление денег облагают НДС, только если оно связано с расчетами за реализованные товары, работы или услуги (подп. 2 п. 1 ст. 162 НК РФ).

Оказание безвозмездной финансовой помощи в денежной форме реализацией не признается. Аналогичная точка зрения отражена в письме Минфина России от 9 июня 2009 г. № 03-03-06/1/380.

Ситуация: можно ли принять к вычету НДС по товарам, работам или услугам, которые были приобретены за счет средств, безвозмездно полученных от участника (учредителя, акционера)?

Да, можно.

Условия, при которых организация вправе принять к вычету входной НДС, определены в статьях 171 и 172 Налогового кодекса РФ. От того, за счет каких источников были приобретены товары, работы или услуги, право покупателя на вычет по НДС не зависит. Поэтому в рассматриваемой ситуации входной НДС можно принять к вычету на общих основаниях.

Аналогичная точка зрения отражена в письмах Минфина России от 29 июня 2009 г. № 03-03-06/1/431, от 6 июня 2007 г. № 03-07-11/152 и подтверждена арбитражной практикой (см., например, постановления ФАС Волго-Вятского округа от 28 августа 2006 г. № А29-13543/2005а, от 17 ноября 2005 г. № А29-933/2005а, Московского округа от 12 марта 2008 г. № КА-А40/1240-08).

Какие подтверждения потребуются?

Если выплата целевая, то есть потратить ее можно только на определенные нужды, то к прошению прикладываются соответствующие документы:

при пожаре, потопе и других чрезвычайных происшествиях – справка из ЖЭКа, УК, МЧС о причиненном ущербе;

при краже – справка из полиции;

при оплате лечения – справка от врача, договор с клиникой об операции, счет на оплату лечения или чеки на приобретенные препараты;

при тяжелом материальном положении (родитель-одиночка, инвалид, многодетная семья) – свидетельства, подтверждающие социальный статус;

при организации похорон – св-во о смерти и чеки на оплату погребальных услуг.

Может быть выписана и материальная помощь при заключении брака, и в этом случае на работе нужно будет предоставить св-во из ЗАГСа.

То же касается и материальной помощи с работы при рождении ребенка, которую могут выделить:

при появлении одного малыша;

в случае рождения двойни или тройни;

при усыновлении;

при оформлении опекунства.

Предсказать, выпишет шеф деньги или нет, невозможно, но почему бы не попытать удачу, воспользовавшись правом на получение матпомощи?