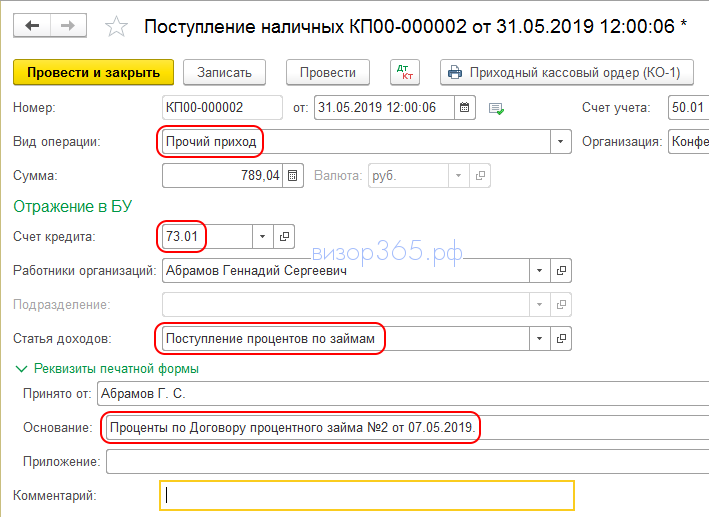

Поступление процентов по займу наличными денежными средствами в кассу организации

Поступление процентов по займу наличными денежными средствами в кассу организации в 1С Бухгалтерия 8.3 отражается документом «Поступление наличных» (документом-основанием является «Приходный кассовый ордер»).

В документе «Поступление наличных» графы «Вид операции», «Счет расчетов», «Статья доходов» заполняются аналогично тому как мы заполняли их в документе «Поступление на расчетный счет» при безналичном поступлении процентов по займу (смотри предыдущий раздел).

В графе «Основание» указываем информацию о договоре займа, по которому вносятся проценты в кассу организации.

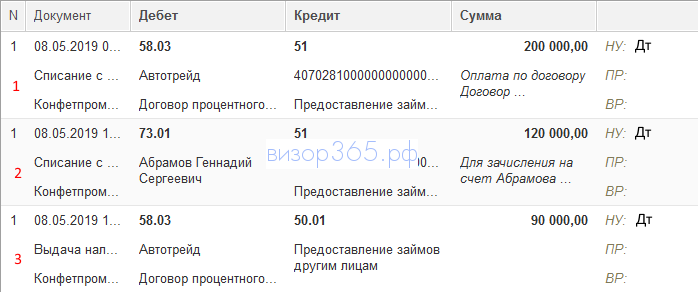

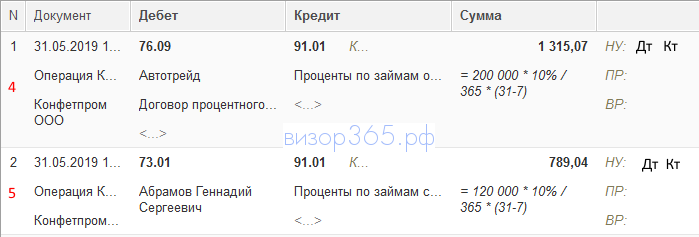

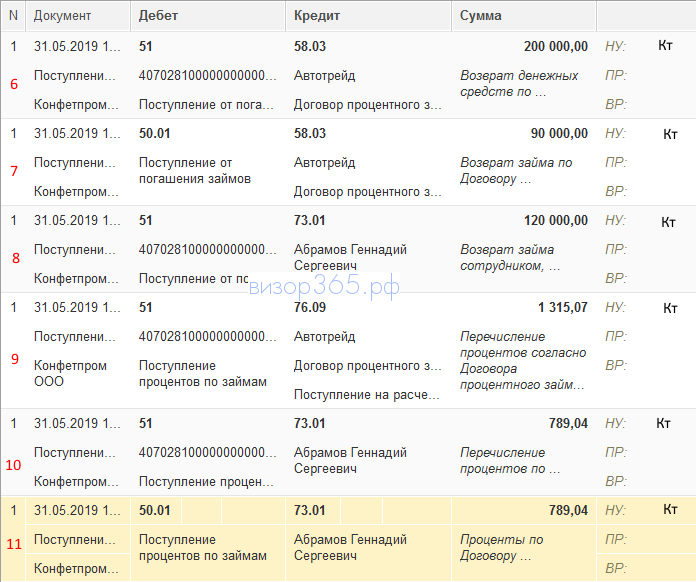

Займ проводки в 1С 8.3

При создании документов, отражающих операции выдачи и возврата займа, которые мы рассмотрели выше, в 1С Бухгалтерия 8.3 формируются следующие проводки:

- Начисление займа, перечисленного сторонней организации безналичным способом.

- Начисление займа, перечисленного сотруднику организации безналичным способом.

- Начисление займа, выданного сторонней организации наличными денежными средствами из кассы.

- Начисление процентов по займу, предоставленному сторонней организации.

- Начисление процентов по займу, предоставленному сотруднику организации.

- Поступление на расчетный счет «тела» займа, возвращаемого заемщиком — сторонней организацией.

- Поступление «тела» займа, возвращаемого заемщиком — сторонней организацией наличными денежными средствами в кассу.

- Поступление на расчетный счет «тела» займа, возвращаемого заемщиком — сотрудником организации.

- Поступление на расчетный счет процентов по займу, перечисленных заемщиком — сторонней организацией.

- Поступление на расчетный счет процентов по займу, перечисленных заемщиком — сотрудником организации.

- Поступление процентов по займу, внесенных заемщиком — сотрудником организации наличными денежными средствами в кассу.

Беспроцентный займ в 1С 8.3

Беспроцентный займ следует рассмотреть отдельно, потому что его проведение в 1С 8.3 существенно отличается от проведения процентного займа.

Отличительными особенностями выданного беспроцентного займа в сравнении с процентным являются:

- Выданный беспроцентный займ не является финансовым вложением

- При получении беспроцентного займа у получателя возникает материальная выгода от экономии на процентах

Беспроцентный займ не является финансовым вложением для выдающей стороны, потому что не соблюдается одно из обязательных условий признания финансового вложения, а именно, условие получения дохода от такой инвестиции (согласно пп. 2 п. 1 Приказа Минфина России от 10.12.2002 N 126н «Об утверждении Положения по бухгалтерскому учету «Учет финансовых вложений» ПБУ 19/02″, см. КонсультантПлюс).

Материальная выгода от экономии на процентах от полученного займа возникает в соответствии с ).

Если организация (или предприниматель) выдает беспроцентный займ физическому лицу, то у нее возникают обязанности налогового агента по налогу на доходы физического лица (НДФЛ) применительно к материальной выгоде физического лица.

Давайте рассмотрим, как эти два условия отразятся на проведении беспроцентного займа в 1С Бухгалтерия 8.3

Войти на сайт

Описание рассылки:

- Примеры составлены с разъяснениями и учетом требований нормативных документов.

- В рассылке представлены Примеры составления бухгалтерских проводок по всем разделам бухгалтерского учета.

- Вы сможете самостоятельно разобрать пример, ознакомиться с нормативными актами, закрепить свои знания.

- Подписавшись на данную рассылку, вы будете еженедельно получать по одному примеру составления бухгалтерских проводок.

- Рассылка для начинающих бухгалтеров и не только.

Движение предоставленных организацией юридическим и физическим (кроме работников организации) лицам денежных средств и иных займов учитываются на субсчете 58-3 «Предоставленные займы».

Возникли налоговые обязательства — отразите их в учете

«Наша организация согласно учетной политике отражает выручку по методу начисления. В практике возникают хозяйственные операции, связанные с выдачей займов другим организациям.

Полученные при этом проценты вызывают вопросы как по порядку отражения в бухгалтерском учете, так и по моменту признания дохода в налоговом учете. Полагаю, эти вопросы интересны многим, тем более что связаны они с применением нового типового плана счетов…» Итак, Ваша организация предоставила на возмездной основе заем другой организации. В бухгалтерском учете такую хозяйственную операцию в зависимости от срока предоставления займа следует отразить записью: Справочно: на счете 06 следует отражать предоставленные другим организациям займы (на срок более 12 месяцев), на счете 58 – предоставленные займы организациям на срок менее 12 месяцев.

Выдача займа

Выданные займы отразите в бухучете в составе финансовых вложений при одновременном выполнении следующих условий:

наличие оформленного договора, который подтверждает право организации на финансовые вложения;

переход к организации финансовых рисков, связанных с предоставлением заемных средств (например, риск неплатежеспособности заемщика);

способность приносить экономические выгоды (доход) в будущем (проценты за пользование займом).

Об этом сказано в пункте 2 ПБУ 19/02.

Исходя из этого, в составе финансовых вложений отразите только процентные займы (как в денежной, так и в натуральной форме). Для этого используйте счет 58-3 «Предоставленные займы».

Предоставление процентного займа оформите проводкой (в зависимости от того, какое имущество является предметом займа: деньги, товары, материалы и т. д.):

Дебет 58-3 Кредит 51 (50, 41, 10…) – предоставлен процентный заем организации.

Если организация предоставила беспроцентный заем, в составе финансовых вложений учесть его нельзя. Связано это с тем, что в данном случае не выполняется одно из условий для признания займа финансовым вложением, а именно способность приносить экономические выгоды (доход) в будущем (п. 2 ПБУ 19/02). Поэтому беспроцентный заем учтите на счете 76 «Расчеты с разными дебиторами и кредиторами».

Освежите знания по дебету и кредиту в статье дебет кредит простыми словами. На лёгких примерах покажем, что такое дебет, кредит, дебетное и кредитное сальдо.

Предоставление беспроцентного займа отразите проводкой (в зависимости от того, какое имущество является предметом займа: деньги, товары, материалы и т. д.):

Дебет 76 Кредит 51 (50, 41, 10…) – предоставлен беспроцентный заем организации.

Величину процентного займа, предоставленного в натуральной форме, определяйте исходя из стоимости активов, переданных или подлежащих передаче организацией. Такая стоимость устанавливается исходя из цены, по которой в сравнимых обстоятельствах обычно организация определяет стоимость аналогичных активов. Об этом сказано в пункте 14 ПБУ 19/02.

Величину беспроцентного займа, предоставленного в натуральной форме, определяйте исходя из стоимости активов, переданных или подлежащих передаче организацией. Такая стоимость устанавливается исходя из цены, по которой в сравнимых обстоятельствах обычно организация определяет стоимость аналогичных активов. Об этом сказано в пункте 10 ПБУ 5/01.

При выдаче займа в натуральной форме стоимость имущества, выдаваемого по договору займа, не включается в расходы, как при обычном выбытии (п. 3 ПБУ 10/99). А поступление материальных ценностей при возврате займа не является доходом организации (п. 3 ПБУ 9/99).

Однако для целей расчета НДС передача имущества по договору займа (товарного кредита) считается реализацией (п. 1 ст. 39 НК РФ, письма МНС России от 15 июня 2004 г. № 03-2-06/1/1367/22, УМНС России по г. Москве от 27 августа 2004 г. № 24-14/55637). То есть возникает объект налогообложения НДС (п. 1 ст. 146 НК РФ). Поэтому, если заем в натуральной форме (товарный кредит) предоставляет организация – плательщик НДС, в момент передачи имущества в бухучете сделайте следующую запись:

Дебет 58-3 Кредит 68 субсчет «Расчеты по НДС» – начислен НДС с суммы процентного займа, выданного в натуральной форме;

Дебет 76 Кредит 68 субсчет «Расчеты по НДС» – начислен НДС с суммы беспроцентного займа, выданного в натуральной форме.

Как отразить в бухгалтерском учете финансовые вложения

Организация приобрела ценные бумаги, предоставила заем другой организации или внесла свои активы в счет вклада в простое товарищество.

Все эти непохожие на первый взгляд объекты учета являются финансовыми вложениями. В статье рассмотрены порядок формирования первоначальной стоимости финансовых вложений и отражение их на счетах бухгалтерского учета. При появлении в организации нового объекта бухгалтерского учета бухгалтер решает ряд стандартных задач.

Прежде всего объект нужно правильно квалифицировать. Иначе говоря, отнести к тому или иному виду объектов учета. Затем следует уточнить, есть ли у организации право принять к учету новый объект, и определить, в какой момент его следует оприходовать. Далее необходимо провести первоначальную оценку объекта, по которой он будет принят к учету. Кроме того, надо правильно отразить его на счетах бухучета и в аналитических регистрах.

Порядок документального оформления займа.

Для организации, дающей в долг, имеет значение:

- процентным или беспроцентным является заем;

- к числу каких видов деятельности (обычных или прочих) относится для нее этот процесс.

Для получателя средств важно:

- на какой срок они взяты: меньше или больше года;

- вкладываются ли заемные средства в создание инвестиционного актива.

Каждое из указанных условий повлияет на выбор корреспонденции счетов в записи операций, выполняемых в связи с займом.

Как и любые другие отношение, основой которых является наличие долга, выдача займа оформляется договором. Данный договор должен содержать в себе следующие основные пункты:

- сумма и форма предоставления займа;

- процентная ставка, а также порядок начисления процентов;

- срок, на который предоставляется займ, и способ, каким он должен быть погашен;

- срок и способ уплаты процентов.

Если в тексте договора займа, предоставленного в денежной форме, четко не указана процентная ставка, то она считается равной ставке рефинансирования, действующей в момент погашения суммы займа. Следовательно, если предприятие предоставляет займ на беспроцентной основе, это должно быть однозначно прописано в договоре.

В первичном учете вид документа, которым он оформляется, зависит от формы предоставляемого займа, а именно если займ предоставляется в наличной форме — это кассовый ордер, в безналичной форме — платежное поручение, в материальной форме — товарная накладная.