Переработка давальческого сырья

В процессе исполнения договоров о переработке давальческого сырья объект обложения акцизом может возникнуть как у собственника давальческого сырья, так и у переработчика.

Стоимость переданных для переработки на давальческой основе материалов отразите на счете 10-7 «Материалы, переданные в переработку на сторону»:

Дебет 10-7 Кредит 10 (43)

– отражена стоимость материалов (продукции), переданных для переработки на давальческой основе.

Начисление акциза при передаче произведенных подакцизных товаров в переработку на давальческой основе отразите проводкой:

Дебет 19 субсчет «Акцизы» Кредит 68 субсчет «Расчеты по акцизам»

– начислен акциз при передаче подакцизного товара в переработку на давальческой основе.

Получение от переработчика сырья изготовленной из него продукции отразите проводками:

Дебет 20 (10) Кредит 10-7

– возвращены материалы из переработки и учтены в стоимости готовой продукции (материалов);

Дебет 20 (10) Кредит 60

– учтена стоимость работ по переработке в стоимости готовой продукции (материалов).

Если в результате переработки получены неподакцизные товары, то сумму акциза, уплаченного в бюджет по давальческому сырью, отнесите на стоимость полученной в результате переработки продукции (п. 1 ст. 199 НК РФ).

В бухучете отразите эту операцию так:

Дебет 20 (10) Кредит 19 субсчет «Акцизы»

– учтена сумма акциза, начисленного при передаче в переработку, в стоимости готовой продукции (материалов, основных средств).

Если в результате переработки давальческого сырья произведен подакцизный товар, предъявленную переработчиком сумму акциза отразите в бухучете проводкой:

Дебет 19 субсчет «Акцизы» Кредит 60

– отражен акциз, предъявленный переработчиком при передаче им подакцизной продукции, произведенной из давальческого сырья.

Если произведенный из давальческого сырья подакцизный товар в дальнейшем будет использоваться организацией для производства другого подакцизного товара, сумму акциза, уплаченную переработчику, и сумму акциза, уплаченную в бюджет при передаче давальческого сырья, примите к вычету. В бухучете при этом сделайте следующие записи:

Дебет 20 (23) Кредит 10 (43)

– подакцизный товар отпущен в производство другого подакцизного товара;

Дебет 68 субсчет «Расчеты по акцизам» Кредит 19 субсчет «Акцизы»

– принят к вычету акциз, предъявленный переработчиком давальческого сырья;

Дебет 68 субсчет «Расчеты по акцизам» Кредит 19 субсчет «Акцизы»

– принят к вычету акциз, уплаченный в бюджет при передаче давальческого сырья на переработку (если давальческим сырьем был подакцизный товар).

В учете организации-исполнителя поступление и переработку давальческих материалов отражайте проводками:

Дебет 003

– получены материалы, поступившие в переработку (в оценке, предусмотренной в договоре);

Дебет 20 Кредит 02 (10, 23, 25, 26, 60, 68, 69, 70, 76…)

– учтены расходы организации-исполнителя на переработку материалов;

Дебет 90-2 Кредит 20

– сформирована себестоимость работ по переработке материалов;

Дебет 90-3 Кредит 68 субсчет «Расчеты по НДС»

– начислен НДС на стоимость работ по переработке материалов (если организация является плательщиком НДС);

Дебет 62 Кредит 90-1

– приняты заказчиком работы по переработке материалов;

Кредит 003

– переданы переработанные материалы заказчику.

Если в результате переработки получен подакцизный товар, то при его передаче начислите акциз (подп. 7 п. 1 ст. 182 НК РФ) и предъявите его получателю товара (п. 1 ст. 198 НК РФ). Сумму начисленного налога отразите проводкой:

Дебет 90-4 Кредит 68 субсчет «Расчеты по акцизам»

– начислен акциз по переданной собственнику сырья произведенной из него подакцизной продукции.

Счет 68 в бухгалтерском учете: расчеты по налогам и сборам

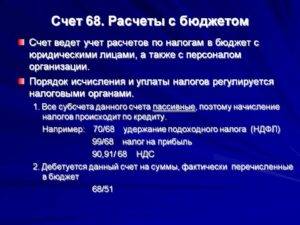

НК РФ и законодательство регионов и муниципалитетов предусматривает обязанность хозяйствующего субъекта исчислять целый ряд обязательных платежей в соответствующие бюджеты.

НК РФ и законодательство регионов и муниципалитетов предусматривает обязанность хозяйствующего субъекта исчислять целый ряд обязательных платежей в соответствующие бюджеты.

С помощью налоговых регистров субъекты бизнеса определяют налоговую базу по конкретному налогу и исчисляют сам обязательный платеж за установленный промежуток времени. Начисление налогов должно показываться и в бухгалтерском учете.

Для этих целей применяется согласно Плану счетов счет 68. На этом счете фиксируется возникновения налогового обязательства в виде конкретной суммы по налогу, а также отражается перечисление его в бюджет. Здесь определяется возникновение недоплаты или переплаты по тому или иному налогу.

На этом же счете отражается обязательство организации как налогового агента, например, по НДФЛ, налогу на прибыль или НДС.

Счет 68 в бухгалтерском балансе отражается в пятом разделе в составе краткосрочной задолженности, если он имеет остаток по кредиту счета, и во втором разделе в составе краткосрочной дебиторской задолженности. Поэтому место нахождения остатка по счету определяет активный или пассивный он.

По строкам это выглядит следующим образом:

- По строке 1230 в составе дебиторской задолженности (если есть переплата по налогам);

- По строке 1450 в составе прочих обязательств при предоставлении отсрочки по уплате налогов;

- По строке 1520 в составе кредиторской задолженности по сумме начисленных налогов, уплата по которым еще не наступила.

Внимание! На этом же счете могут отражаться расчеты организации с бюджетом по начислению и уплате в бюджет назначенных штрафов и пеней за несвоевременную уплату налогов

Счет 68 в бухгалтерском учете: проводки, субсчета, примеры для чайников

Счёт 68 бухгалтерского учета — это активно-пассивный счет «Расчёты по налогам и сборам», представляет собой общие сведения по расчётам с бюджетами по налогам и сборам, уплачиваемых предприятием, и налогам своих работников.

Субсчета 68 счёта «Расчёты по налогам и сборам»

Субсчета по счёту 68 используются по налогам и сборам, которые уплачивает компания, в зависимости от выбранной ей сферы деятельности и налогового режима. При этом на каждый вид налогов открывается отдельный субсчет:

Также могут быть открыты дополнительные субсчета по 68 счёту:

- 68.11 — ЕНВД;

- 68.12 – УСН;

- 68.13 – Торговый сбор.

Типовые проводки

Основные проводки по данному счёту представлены в таблице:

Получите 267 видеоуроков по 1С бесплатно:

| Счёт Дт | Счёт Кт | Описание проводки | Документ-основание |

| 68 | 19 | Суммы налогов, фактически перечисленные в бюджет + НДС | Платёжное поручение |

| 68 | 50/51,52,55 | Оплата задолженности по налогам наличными или через банк | Платёжное поручение |

| 70/75 | 68 | Удержан НДФЛ с доходов работников или учредителей | Расчётная ведомость |

| По суммам расчётов по взносу в бюджеты | |||

| 99 | 68 | Отражается налог на прибыль | Справка-расчёт |

| 70 | 68 | Отражаем сумму начисленного НДФЛ | Расчётная ведомость |

| 90 | 68 | Отражаем НДС, акцизы, косвенные налоги | Бухгалтерская справка |

| 91 | 68 | Отражаем финансовые результаты (операционные расходы) | Справка-расчёт/Акт о приёмке-передаче |

Пример 1. Проводки по субсчёту 68.01 «НДФЛ»

Допустим, по итогам месяца в ООО «Осень» бухгалтер начислил налог на доходы физических лиц по зарплате сотрудников в размере 107 256 руб. Также учредителям были выплачены дивиденды, сумма налога составила 65 123 руб.

Проводки по начислению НДФЛ по счету 68:

| Счёт Дт | Счёт Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 70 | 68.01 | 107 256 | Начислен НДФЛ по зарплате | Расчётная ведомость |

| 75.02 | 68.01 | 65 123 | Начислен НДФЛ по дивидендам | Налоговая карточка по НДФЛ, бухгалтерская справка |

| 68.01 | 51 | 107 256 | Перечислен НДФЛ по зарплате в бюджет | Платёжное поручение |

| 68.01 | 51 | 65 123 | Перечислен НДФЛ по дивидендам в бюджет | Платёжное поручение |

Пример 2. Проводки по субсчёту 68.02 «НДС»

В ООО «Лето» по итогам 2-го квартала (основная деятельность):

- начислен НДС в размере 78 958 руб.;

- Восстановлен НДС, принятый к вычету (аванс) в предыдущем квартале в размере 36 695 руб.;

- НДС от продажи ОС составил 7 959 руб.

Бухгалтер ООО «Лето» начисление НДС отразил следующими проводками:

| Счёт Дт | Счёт Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 90.03 | 68.02 | 78 958 | Начислен НДС (реализация) | Бухгалтерская справка |

| 76 аванс | 68.02 | 36 695 | НДС восстановлен | Книга продаж |

| 91.02 | 68.02 | 7 959 | Начислен НДС (ОС) | Акт о приёмке-передаче |

| 68.02 | 51 | 123 612 | Налог перечислен в бюджет | Платёжное поручение |

Пример 3. Проводки по субсчёту 68.04 «Налог на прибыль»

Для учёта расчётов по налогу на прибыль с бюджетом применяют субсчёт 68.04.01, а для расчёта налога — безсальдовый субсчёт 68.04.02, который закрывается на сч.68.04.01 по итогам периода.

Налог на прибыль исчисляется нарастающим итогом, учитывая авансы отчётных периодов: квартал, 06 и 09 месяцев и по результатам налогового периода — календарного года.

Допустим, по итогам отчётного периода, квартала, ООО «Весна» получила прибыль, налог с которой составил 310 000 руб. и был перечислен в бюджет.

| Счёт Дт | Счёт Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 99 | 68.04.02 | 310 000 | Начислена сумма налога на прибыль | Справка-расчёт |

| 68.04.01 | 51 | 310 000 | Сумма налога перечислена в бюджет | Платёжное поручение |

Хозяйственные операции:

“Ввод начальных остатков: транспортный налог”

Дебет 000 “Вспомогательный счет” Кредит 68.07 “Транспортный налог“

Каким документом делается в 1с:Бухгалтерия 2.0/1с:Бухгалтерия 3.0: — Ввод начальных остатков в меню “Предприятие” вид операции: “Расчеты по налогам и сборам (счета 68, 69)”

“Включение в затраты основного производства транспортного налога”

Дебет 20.01 “Основное производство” Кредит 68.07 “Транспортный налог“

Каким документом делается в 1с:Бухгалтерия 2.0/1с:Бухгалтерия 3.0: — Операция (бухгалтерский и налоговый учет) в меню “Операции — Операции, введенные вручную”

“Включение в затраты вспомогательного производства транспортного налога”

Дебет 23 “Вспомогательные производства” Кредит 68.07 “Транспортный налог“

Каким документом делается в 1с:Бухгалтерия 2.0/1с:Бухгалтерия 3.0: — Операция (бухгалтерский и налоговый учет) в меню “Операции — Операции, введенные вручную”

“Включение в общепроизводственные расходы транспортного налога”

Дебет 25 “Общепроизводственные расходы” Кредит 68.07 “Транспортный налог“

Каким документом делается в 1с:Бухгалтерия 2.0/1с:Бухгалтерия 3.0: — Операция (бухгалтерский и налоговый учет) в меню “Операции — Операции, введенные вручную”

“Включение в общехозяйственные расходы транспортного налога”

Дебет 26 “Общехозяйственные расходы” Кредит 68.07 “Транспортный налог“

Каким документом делается в 1с:Бухгалтерия 2.0/1с:Бухгалтерия 3.0: — Операция (бухгалтерский и налоговый учет) в меню “Операции — Операции, введенные вручную”

“Включение в затраты обслуживающих производств и хозяйств транспортного налога”

Дебет 29 “Обслуживающие производства и хозяйства” Кредит 68.07 “Транспортный налог“

Каким документом делается в 1с:Бухгалтерия 2.0/1с:Бухгалтерия 3.0: — Операция (бухгалтерский и налоговый учет) в меню “Операции — Операции, введенные вручную”

Каким документом делается в 1с:Бухгалтерия 2.0/1с:Бухгалтерия 3.0: — Операция (бухгалтерский и налоговый учет) в меню “Операции — Операции, введенные вручную”

Каким документом делается в 1с:Бухгалтерия 2.0/1с:Бухгалтерия 3.0: — Операция (бухгалтерский и налоговый учет) в меню “Операции — Операции, введенные вручную”

Дебет 68.07 “Транспортный налог” Кредит 51 “Расчетные счета“

Каким документом делается в 1с:Бухгалтерия 2.0/1с:Бухгалтерия 3.0: — Списание с расчетного счета в меню “Банк” вид операции: “Перечисление налога”

Каким документом делается в 1с:Бухгалтерия 2.0/1с:Бухгалтерия 3.0: — Операция (бухгалтерский и налоговый учет) в меню “Операции — Операции, введенные вручную”

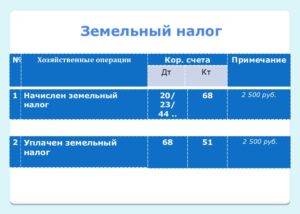

Как назначение земельного участка влияет на проводки

Чтобы правильно отразить проводки по земельному налогу в бухгалтерском учете, необходимо четко понимать назначение и использование земельного участка. Ведь на основании п. 6 ст. 8 Федерального закона от 21.11.1996 N 129-ФЗ «О бухгалтерском учете» в бухгалтерском учете организации должен быть обеспечен раздельный учет капвложений и текущих затрат на производство продукции.

От того, в каких целях используется земельный участок, зависит применение того или иного ПБУ. Обратимся к Плану счетов бухгалтерского учета. Положению по бухучету 10/99 «Расходы организации». а также Положению по бухучету 6/01 «Учет ОС» для того, чтобы с практической стороны разобраться с вопросом отражения в проводках земельного налога.

Для расчетов по налогам Планом счетов предусмотрен специальный счет «Расчеты по налогам и сборам» (68). Он применяется, в том числе, для отражения и учета земельного налога. Следует создать отдельный субсчет к 68 счету именно для проводок по начислению земельного налога.

Земельные участки учитываются в качестве основных средств, поэтому земельный налог является расходом, который организация несет в связи с процессом эксплуатации и использования ОС.

Учет земельного налога может быть отражен или в качестве издержек по основным видам деятельности (п. п. 5. 7 Положения по бухучету 10/99 ), или в качестве прочих издержек (п. 11 того же ПБУ 10/99 ).

При этом необходимо учитывать, что отразить земельный налог в составе издержек можно, если земельный участок является объектом основных средств и на нем не ведется капитальное строительство.

В случае если участок используется под капитальное строительство, то начисление земельного налога должно происходить иначе. В этом случае необходимо руководствоваться правилами Положения по бухучету 6/01 и учитывать затраты в составе капитальных затрат по строительству (п. 8. п. 14 указанного ПБУ ).

По каждому земельному участку сумму земельного налога, подлежащую уплате в бюджет, целесообразно исчислять отдельно.

Выбор конкретного корреспондирующего счета будет зависеть от того, где именно применяется земельный участок: во вспомогательном или основном производстве. Если земельный участок используется в основном производстве, то земельный налог относится к обычным расходам и его начисление отражается в корреспонденции со счетами для учета обычных расходов 20 или счетами 23, 25, 26, 44 в зависимости от места использования земельного участка.

Счет 68 – распространенные проводки в бухгалтерском учете

- Начисление

Дт70 Кт68.01 – удержание НДФЛ с заработной платы сотрудников

Дт99 Кт68.04 – налоговые отчисления с прибыли организации

Дт90.03 Кт68.02 – начисление НДС к уплате в бюджет с реализации

- Уплата в контролирующие органы

Дт68 Кт50,51,55 – наличными или безналичным перечислением

- Включение начисляемых сумм в затраты предприятия

Дт20,23 Кт68 – издержки основного или вспомогательного производств

Дт26 Кт68 – включение в состав общехозяйственных расходов

Дт91.02 Кт68 – отражение сумм в составе прочих расходов (например, расчеты по имуществу предприятия)

- Принятие к вычету сумм НДС, предъявленных поставщиками, Акцизов

- Зачет авансовых платежей покупателей по начисленному НДС

Наталья Васильева, 2017-03-26

Учет земельного налога в бухгалтерском учете

Участок земли в балансе предприятия относится к ОС. При этом амортизация на такой актив не начисляется. Налог на землю, в свою очередь, относится к расходам предприятия. Но то, к каким именно затратам он относится, и соответственно, какими проводками начисление земельного налога отражается в учете, зависит от целевого назначения земли.

Оформление затрат юридического лица в бухучете регулируется ПБУ 10/99 (утв. приказом Минфина РФ от 06.05.1999 №33н). Нормами этого ПБУ предусмотрено деление издержек на:

- затраты по обычным видам деятельности;

- прочие расходы.

В Уставе юридического лица могут быть прописаны виды деятельности, относящиеся к обычным. А также, для понимания того, какие издержки должны относиться к затратам по обычным видам деятельности, а какие – к прочим, можно воспользоваться критерием существенности, систематичности получения дохода по определенной деятельности или внутренними нормативными актами организации, такими как учетная политика.

Кроме того, если на земельном участке строится новый объект недвижимости, то до введения его в эксплуатацию в бухучете оформляется земельный налог проводками, увеличивающими вложения во внеоборотные активы предприятия. Такая норма предусмотрена ПБУ 6/01 (утв. приказом Минфина РФ от 30.03.2001 №26н).

Если юридическое лицо относится к плательщикам налога на землю, то ему необходимо открыть одноименный субсчет к бухгалтерскому счету 68, что должно быть отражено в плане счетов, который утверждается руководителем предприятия наравне с учетной политикой.

То, какие счета на предприятии используются для отражения затрат по обычным видам деятельности, также должно быть описано в учетной политике юридического лица. Для предприятий торговли это счет 44, для производственных компаний это могут быть счета 20, 23, 25, 26, 29. От того, какой счет используется для отражения тех или иных расходов, будут зависеть и проводки в бухучете для земельного налога.

Например, если земля находится под торговым павильоном магазина, то будет начислен земельный налог проводкой Дт 44 Кт 68. Такая же операция должна быть сделана и для земельного участка под складом, на котором хранятся товары под реализацию.

Для производственных предприятий будет иметь значение то, какие помещения располагаются на земельном участке. Бывает, что производственный цех располагается в одном месте, а административное здание, где находится офис организации, в другом месте. Тогда оформляется налог на землю бухгалтерскими проводками, которые будут различны для каждой отдельно взятой площади. По дебету будет стоять один из следующих счетов:

- 20 – основное производство;

- 23 – вспомогательное производство;

- 25 – общепроизводственные затраты;

- 26 – общехозяйственные издержки;

- 29 – обслуживающие хозяйства и производства.

А если, например, земельный участок сдается в аренду, но при этом такая деятельность не является для организации обычной, то расходы по такому участку относятся к прочим, и правильно должен быть начислен земельный налог проводкой Дт 91.2 Кт 68.

Но если деятельность по передаче в аренду собственной земли является основной для предприятия, то начисление налога будет отражаться по дебету счета 20 или 26.

Если при капитальном строительстве земельный налог по требованиям ПБУ 6/01 должен увеличивать стоимость объекта, то проводка будет такой: Дт 08 Кт 68.

Требования к ведению бухгалтерского учета на упрощенке не отличаются от требований, предъявляемых к ведению учета на предприятиях с любой другой системой налогообложения. Поэтому проводки на земельный налог при УСН будут аналогичны указанным выше.

Оплата земельного налога отражается по дебету соответствующего субсчета 68 счета и кредиту счета 51.

То, как будет начислен земельный налог, зависит от многих факторов. Для правильного отражения данных о таком налоге необходимо ориентироваться на рабочий план счетов юрлица, учетную политику и особенности использования участка.

Что означает дебет 68 кредит 68?

В учете НДС бывают ситуации, когда сумма входящего НДС больше, чем начисленного при реализации. Это происходит, например, когда компания закупила больше сырья, чем продала продукции. Или же было приобретено крупное ОС. Либо компания построила собственными силами новый цех. Еще ситуация с возмещением возникает у компаний, занимающихся экспортом.

Подробнее о самом механизме возмещения НДС можно прочесть в статье .

Если у вас по итогам квартала получается НДС к возмещению, то налоговики могут зачесть сумму возмещения в счет имеющихся недоимок, пеней, штрафов не только по НДС, но и по другим федеральным налогам — на основании п. 4 ст. 176 НК РФ, проводкой Дт 68 Кт 68.

Если налогоплательщик решает получить возмещение НДС на расчетный счет, то при поступлении денег из бюджета бухгалтер должен сделать следующую запись в учете:

Дт 51 Кт 68 — возвращены на расчетный счет суммы НДС к возмещению.

Проводка по дебету 68 кредиту 68 означает

зачет переплаты (возмещения) по одному налогу в счет платежей компании по другим налогам.

Пример

ООО «Сдоба» в I квартале 2016 года приобрело производственную линию для выпуска кондитерских изделий стоимостью 5 млн руб., в том числе НДС 762 711, 86 руб. Помимо этого, в течение квартала компания «Сдоба» покупала сырье, оплачивала коммунальные услуги и аренду цеха — итого к вычету за I квартал 2016 года получился 1 млн руб. За I квартал 2016 года компания «Сдоба» продала изделий на 2 360 000 руб., в том числе 360 000 руб. НДС. Разница между начисленным НДС и входящим НДС составила:

360 000 руб. – 1 000 000 руб. = -640 000 руб.

То есть у компании «Сдоба» образовался налог к возмещению из бюджета. А по налогу на прибыль в I квартале 2016 года у ООО «Сдоба» получился налог к уплате в размере 500 тыс. руб. Компания подала заявление с просьбой зачесть задолженность бюджета в виде возмещения НДС в счет уплаты налога на прибыль за I квартал 2016 года Налоговый орган согласовал зачет налогов между собой. Тогда проводками между субсчетами счета 68 бухгалтер может перераспределить переплату по НДС в счет уплаты налога на прибыль. Бухгалтер «Сдобы» сделает следующую запись:

Дт 68 субсчет «Налог на прибыль» Кт 68 « Расчеты по НДС»

— на 500 000 руб.: зачтен НДС к возмещению за I квартал 2016 года в счет уплаты налога на прибыль.

У компании остается еще 140 тыс. руб. переплаты по НДС, которую можно зачесть проводкой Дт 68 Кт 68

в счет уплаты налогов во II квартале 2016 года.

В каких еще случаях компания может сделать в учете проводку Дт 68 Кт 68

? В случае зачета переплаты между любыми налогами, по которым НК РФ разрешает проводить зачет. А также при зачете переплаты по одному налогу в счет пени, недоимки или штрафа.

Пример

Компания «Сдоба» обнаружила в апреле 2016 г. переплату по НДФЛ, перечисляемому за работников в размере 11 235 руб. А по налогу на прибыль выявлена недоимка в размере 7 000 руб. Компания подала в ИФНС заявление с просьбой о зачете недоимки в счет переплаты. Налоговая инспекция разрешила провести зачет. Бухгалтер сделал в учете проводку Дт 68 Кт 68

следующим образом

Дт 68 субсчет «Расчеты по налогу на прибыль» Кт 68 субсчет «Расчеты по НДФЛ» — на сумму 7 000 руб.: переплата по НДФЛ зачтена в счет недоимки по налогу на прибыль.

Остаток переплаты компания попросила зачесть в счет штрафа за неполное внесение суммы налога, налоговики согласовали зачет. Тогда проводка Дт 68 Кт 68

должна быть детализирована таким субсчетом:

Дт 68 субсчет «Расчеты по налогу на прибыль» Кт 68 «Расчеты по НДФЛ» — на сумму 4 235 руб.: зачтена переплата по НДФЛ в счет штрафа за неполную уплату налога.

Проводки по начислению земельного налога

Начисление земельного налога проводки могут отражать несколькими способами — в зависимости от характера использования земельного участка в хозяйственной деятельности организации. Цель нашей статьи — перечислить все возможные бухгалтерские проводки по земельному налогу.

Как начисляется земельный налог и какое ПБУ при этом применять

Проводки для учета расчетов с бюджетом по земельному налогу (счет 68, субсчет «Земельный налог»)

Итоги

Итоги

При начислении земельного налога проводки зависят от назначения использования участка. Начисляя земельный налог, обязательно проанализируйте характер использования участка, чтобы не ошибиться с корреспонденцией счетов.

Подписаться