Что такое акции и какие они бывают

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инвестпортфель составляет более 1 000 000 рублей.

Подробнее

Акция — это эмиссионная ценная бумага, закрепляющая права её владельца на:

- участие в управлении компанией;

- получение доли от прибыли компании (дивиденды);

- часть имущества, оставшегося в случае ликвидации компании.

Эмиссия (т. е. выпуск) акций с последующим их размещением на рынке – один из эффективных способов привлечения инвестиций для развития компании. Он в выгодную сторону отличается от кредита, расчёт по которому строго обязателен. Акции же компания обязана выкупать с рынка лишь в редких и строго определённых случаях, а начисление дивидендов (т. е. премии) по акциям производится не всегда.

Компания, имеющая право эмиссии акций, называется акционерным обществом. Сумма номиналов всех акций, эмитированных акционерным обществом, равняется его уставному фонду. Соответственно, все держатели акций, или акционеры, представляют собой группу собственников акционерного общества. Из этого в общем случае следует, что чем большим пакетом акций владеет акционер, тем большими правами в управлении он обладает. Однако, не всё так просто и есть ряд тонкостей, которые не мешало бы знать.

Прежде всего, не все акции дают право голоса. С точки зрения прав, предоставляемых владельцу, акции подразделяются на:

- обыкновенные;

- привилегированные (их ещё называют «префы»).

В каких случаях можно заявлять о принудительном выкупе

Если вкратце, то акционер может выкупить акции других акционеров без их согласия, когда выполняются одновременно два этих условия:

- Акционеру уже принадлежит 95% акций акционерного общества. На самом деле это может быть не один акционер, а несколько, если они аффилированы — когда один человек или юрлицо может влиять на деятельность другого, например материнская и дочерняя компании.

- Доля акционера превысила 95% в результате покупки минимум 10% акций по добровольному или обязательному предложению. И вот тут придется рассказать подробней.

Пока доля акционера меньше 95%, он может выкупать акции других акционеров только с их согласия. Свою долю можно увеличивать и обычными сделками на бирже, но если акционер нацелен на принудительный выкуп, придется делать предложение — добровольное или обязательное. Другие инвесторы не обязаны продавать свои акции в результате таких предложений. Захотят — продадут, нет — ну и ладно.

Добровольное предложение вправе сделать акционер, который собрался выкупить не менее 30% голосующих акций компании.

Обязательное предложение акционер должен сделать в тот момент, когда его доля голосующих акций достигла 30, 50 или 75%.

Например, у акционера 49% акций. Затем он совершил несколько сделок и его доля голосующих акций составила 51%. Сейчас акционер обязан сделать обязательное предложение.

Если после добровольного или обязательного предложения доля превысит 95%, акционер может без согласия других акционеров выкупить оставшиеся акции.

Сообщение об обязательном предложении на сайте «Центра раскрытия корпоративной информации»

Сообщение об обязательном предложении на сайте «Центра раскрытия корпоративной информации»

Есть еще один вариант с принудительным выкупом: когда инвестор был единственным акционером публичного акционерного общества (ПАО), а потом произошла реорганизация с образованием нового ПАО — например, слияние или присоединение компаний.

Чтобы акционер мог претендовать на принудительный выкуп в новом ПАО, должны соблюдаться следующие условия:

- Он был единственным акционером старого ПАО.

- В течение пяти лет с момента такой реорганизации он направил добровольное предложение о приобретении всех ценных бумаг нового ПАО.

- В результате добровольного предложения он купил не менее 50% от общего количества акций нового ПАО.

- Он стал владельцем более 95% акций ПАО, созданного путем реорганизации в форме слияния или присоединения.

Крупный акционер может и не выкупать акции — это его право, а не обязанность. Но выкуп становится обязанностью, если оставшиеся акционеры сами потребуют выкупа своих акций. Когда доля одного из акционеров превышает 95%, другим высылаются уведомления о том, что у них есть право требовать выкуп своих акций на основании статьи 84.7 закона об акционерных обществах.

Например, акционеру принадлежит 76% акций ПАО. В результате добровольного предложения он приобрел еще 20% акций — теперь ему принадлежит 96% от всех голосующих акций. Барьер 95% преодолен, поэтому акционеры, у которых осталось 4% акций, получат уведомления об этом и смогут направить выкупающему акционеру требования о выкупе акций.

Увеличение размера уставного капитала

В процессе деятельности общества возможно увеличение суммы его первоначального уставного капитала. Увеличение УК может быть осуществлено одним из способов:

- путем внесения участниками (или третьими лицами, которые принимаются в общество) дополнительных вкладов;

- за счет собственного имущества организации.

Рассмотрим на примере каждый из вышеуказанных вариантов.

Проводки по увеличению УК за счет дополнительных вкладов

В учете ООО «Фантом» были сделаны проводки на 80 счете бухгалтерии:

| Дт | Кт | Описание | Сумма | Документ |

| 75.01 | Погашена задолженность АО «Аврора» по дополнительному вкладу в уставный капитал (265 000 руб. * 78%) | 206 700 руб. | Банковская выписка | |

| 50 | 75.01 | Погашена задолженность Малышева К.П. по дополнительному вкладу в уставный капитал (265 000 руб. * 22%) | 58 300 руб. | Приходный кассовый ордер |

| 68 | Перечислена сумма госпошлины | 780 руб. | Платежное поручение | |

| 75.01 | 80 | Отражено увеличение уставного капитала | 265 000 руб. | Протокол правления |

| 91.02 | 68 | Сумма госпошлины включена в состав прочих расходов | 780 руб. | Заявление на госрегистрацию изменений в уставе |

Увеличение за счет собственного имущества организации

В учете ООО «Фаза» проводки были отражены таким образом:

| Дт | Кт | Описание | Сумма | Документ |

| 68 | Перечислена сумма госпошлины | 780 руб. | Платежное поручение | |

| 83 | 80 | Уставный капитал ООО «Фаза» увеличен за счет собственного имущества | 380 000 руб. | Протокол правления |

| 91_2 | 68 | Сумма госпошлины включена в состав прочих расходов | 780 руб. | Заявление на госрегистрацию изменений в уставе |

Учет госпошлины

Сумму госпошлины, уплаченной за регистрацию дополнительного выпуска акций, отчета об итогах выпуска и внесение изменений в устав, можно отнести:

- на прочие расходы (подп. 1 п. 1 ст. 264 НК РФ, письмо УФНС России по г. Москве от 26 июня 2006 г. № 20-12/56686);

- на внереализационные расходы – как затраты, связанные с выпуском акций (подп. 3 п. 1 ст. 265 НК РФ).

Организация вправе самостоятельно решить, в составе каких расходов учитывать сумму госпошлины (п. 4 ст. 252 НК РФ).

При методе начисления сумму госпошлины учтите в момент ее начисления (подп. 1 п. 7 ст. 272 НК РФ). При кассовом методе – по мере ее уплаты в бюджет (подп. 3 п. 3 ст. 273 НК РФ).

Ситуация: можно ли учесть при расчете налога на прибыль расходы на оплату консультационных услуг, связанных с регистрацией решения о дополнительном выпуске акций? Акционерное общество увеличивает уставный капитал за счет переоценки основных средств.

Да, можно.

При расчете налога на прибыль организация вправе учесть любые экономически оправданные расходы, которые документально подтверждены и связаны с деятельностью, направленной на получение доходов. Это следует из положений пункта 1 статьи 252 Налогового кодекса РФ.

Связь между расходами на регистрацию дополнительного выпуска акций и деятельностью, направленной на получение доходов, можно обосновать следующим.

Экономическая оправданность расходов, уменьшающих налогооблагаемую прибыль, должна оцениваться с учетом обстоятельств, свидетельствующих о намерениях организации получить экономический эффект. Именно это намерение, а не реально достигнутый результат является основным условием для признания расходов экономически обоснованными. Такой вывод содержится в определении Конституционного суда РФ от 4 июня 2007 г. № 320-О-П и постановлении Пленума ВАС РФ от 12 октября 2006 г. № 53.

Уставный капитал организации определяет минимальный размер имущества, гарантирующий интересы ее кредиторов (абз. 3 п. 1 ст. 25 Закона от 26 декабря 1995 г. № 208-ФЗ). Поэтому его увеличение является одним из признаков возрастания финансовой устойчивости и инвестиционной привлекательности организации для контрагентов.

Таким образом, дополнительный выпуск акций свидетельствует о намерениях организации укрепить свое положение на рынке, расширить состав потенциальных клиентов и в конечном счете увеличить свою доходность. Следовательно, расходы, связанные с регистрацией дополнительного выпуска акций, можно признать экономически обоснованными.

Если при подготовке документов для регистрации дополнительного выпуска акций организация пользуется консультационными услугами, их стоимость можно включить в состав внереализационных расходов как затраты, связанные с выпуском собственных ценных бумаг. Основанием для этого является открытый перечень таких расходов, приведенный в подпункте 3 пункта 1 статьи 265 Налогового кодекса РФ.

Если организация рассчитывает налог на прибыль методом начисления, внереализационные расходы признаются в том отчетном (налоговом) периоде, в котором они были фактически понесены (подп. 3 п. 7 ст. 272 НК РФ). При кассовом методе расходы признаются только после их оплаты (п. 3 ст. 273 НК РФ).

Аналогичные разъяснения содержатся в письмах Минфина России от 6 февраля 2009 г. № 03-03-06/1/40 и от 21 января 2009 г. № 03-03-06/2/7. В арбитражной практике есть примеры решений, в которых судьи занимают такую же позицию (см., например, постановления ФАС Северо-Кавказского округа от 22 января 2009 г. № А53-7057/2008-С5-37, Волго-Вятского округа от 10 декабря 2007 г. № А29-8106/2006а).

Однако следует отметить, что если у организации была возможность не производить расходы на оплату консультационных услуг (например, в штате организации есть квалифицированные специалисты в этой области), то вопрос об экономической обоснованности данных затрат может быть поставлен проверяющими под сомнение.

Выкуп собственных акций у акционеров

Когда выкупается собственная акция, то она, как правило, учитывается по себестоимости. Операция уменьшает как активы, так и собственный капитал акционеров компании. Допустим, что 15 сентября корпорация «Кэпрок» выкупает 1 000 штук собственных акций по рыночной цене 50 за акцию. Эта операция учитывается следующим образом:

Сент. 15 | Собственные обыкновенные акции, выкупленные у акционеров | 50 000 |

Денежные средства Выкуплено 1 000 обыкновенных акций компании | 50 000 |

Обратите внимание, что собственные акции, выкупленные у акционеров, учитываются по себестоимости. Номинальная, объявленная стоимость, либо цена первоначального выпуска акций не принимаются во внимание

Следует также отметить, что в некоторых странах, например, в Новой Зеландии, компания обязана изымать из обращения выкупленные собственные акции.

Раздел собственного капитала акционеров в балансе корпорации «Кэпрок» будет показывать стоимость собственных акций, выкупленных у акционеров как вычет из общей суммы акционерного капитала и нераспределенной прибыли:

Акционерный капитал | |

Обыкновенные акции – номинальная стоимость – 5, выпущенных – 30 000, | 150 000 |

Эмиссионный доход | 30 000 |

Итого акционерного капитала | 180 000 |

Нераспределенная прибыль | 900 000 |

Итого акционерного капитала и нераспределенной прибыли | 1 080 000 |

Минус собственные выкупленные обыкновенные акции | 50 000 |

Итого собственного капитала акционеров | 1 030 000 |

Обратите внимание на то, что количество выпущенных акций и, соответственно, уставный капитал не изменились, несмотря на то, что количество акций, находящихся в обращении, уменьшилось в результате операции

Новости раздела

Альфа-Банк присоединился к агрегатору проектного финансирования Дом.рф

15:43

Клиенты группы банка “Открытие” сохранят налоговые льготы в 2021 году

15:15

В “Кошелев-Парке” продаются квартиры с рекордно низкой ставкой по ипотеке – 2,7% годовых

13:12

ВТБ: россияне удвоили объем покупок товаров для дома и дачи

15 мая 2020 16:59

Банк “Открытие” запустил антикризисные вебинары в формате “Предприниматель – предпринимателю”

15 мая 2020 15:11

Недвижимость “Эл Банка” выставлена на продажу за 352 млн рублей

15 мая 2020 15:08

ВТБ увеличивает начисления на остаток по счету для пенсионеров

15 мая 2020 13:03

ВТБ предлагает застройщикам новые ипотечные дисконты

15 мая 2020 12:24

Михаил Задорнов: “В 2021 году восстановительный рост ВВП России может составить 3,5%”

14 мая 2020 17:21

Росбанк и МСП Банк предложили малому и среднему бизнесу совместную программу поддержки

14 мая 2020 17:08

ПСБ установил ставку 6% по ипотеке на весь период действия “Госпрограммы-2020”

14 мая 2020 14:44

ПСБ запускает онлайн-факторинг для поставщиков федеральных торговых сетей

13 мая 2020 17:28

Вместо Турции – в деревню: эксперты РСХБ спрогнозировали влияние коронавируса на перспективы агротуризма

13 мая 2020 16:44

“Открытие”: почти 80% жителей ПФО не планируют традиционный летний отпуск

13 мая 2020 14:44

Активы группы “Открытие” по итогам первого квартала 2020 года выросли до 3,3 трлн рублей

13 мая 2020 12:34

ПСБ увеличил количество операций сопровождения ГОЗ в два раза

13 мая 2020 11:56

ВТБ предоставил первые льготные оборотные кредиты системообразующим организациям

12 мая 2020 18:29

ПСБ открыл первые удаленные счета для выплаты кредитов под 0%

12 мая 2020 16:12

Банк “Открытие” помог предпринимателям сэкономить на приеме платежей

12 мая 2020 15:33

В банкоматах “Открытия” стал доступен сервис пополнения карт сторонних банков

12 мая 2020 15:07

Торговый оборот клиентов ПСБ по эквайрингу увеличился на 50%

08 мая 2020 21:01

ПСБ помогает своим клиентам получить безвозмездную субсидию на расчетный счет банка

08 мая 2020 11:04

ПСБ отменяет комиссию за переводы через СБП между физлицами

07 мая 2020 10:31

ПСБ завершил процесс присоединения Связь-Банка

06 мая 2020 12:32

ПСБ выдал первый беспроцентный кредит на выплату зарплаты в Самарской области

06 мая 2020 10:10

В Самарской области кредиты Россельхозбанка можно получить онлайн в режиме реального времени

30 апреля 2020 16:15

ПСБ выдал первую ипотеку в Самарской области по госпрограмме под 6%

30 апреля 2020 15:56

Альфа-Банк стал спонсором “Вечернего Урганта”

30 апреля 2020 15:53

Банк “Открытие” предлагает ипотеку под 4,7% для семей с детьми

30 апреля 2020 13:28

ПСБ начал полномасштабное тестирование оплаты по QR-коду СБП на POS-терминале

29 апреля 2020 17:33

Кредитные карты Альфа-Банка получили уникальный дизайн с двумя лицевыми сторонам

29 апреля 2020 16:45

Агентство S&P подтвердило рейтинг Альфа-Банка со стабильным прогнозом

29 апреля 2020 11:28

Все новости

Бухгалтерский учет

Так как уставный капитал является пассивом, то и учитываться он должен по кредиту пассивного счета 80.

Бухгалтерский учет уставного фонда включает отражение проводок по сч.80 в следующих случаях:

- формирование УК при регистрации фирмы;

- увеличение УК;

- уменьшение УК;

- закрытие фирмы (ликвидация).

Все проводки по сч.80 отражаются на даты государственной регистрации изменений налоговым органом.

Первая проводка отражается на дату гос.регистрации фирмы, при этом счет 80 корреспондирует со счетом 75 «Расчеты с учредителями».

Проводка имеет такой вид:

Дт 75.1 Кт 80 – проводка по отражению задолженности учредителя по вкладу в УК ООО.

Далее в бухгалтерском учете отражаются проводки по внесению взносов по мере их поступления, в зависимости от способа оплаты доли сч.75 корреспондирует со счета учета активов (имущества, денег).

В процессе деятельности организации проводки по сч.80 могут отражаться только в случае изменения его величины.

Данная процедура также проходит гос. регистрацию изменений в налоговом органе. Проводка может быть отражена только на дату регистрации, не ранее.

Увеличение УК отражается следующими проводками:

- Дт 84 Кт 80 – уставный капитал увеличен за счет нераспределенной прибыли по итогам года;

- Дт 83 Кт 80 – УК увеличен за счет добавочного капитала;

- Дт 75.1 Кт 80 – УК увеличен за счет дополнительных взносов учредителей (действующих или новых).

Уменьшение УК отражается следующими проводками:

- Дт 80 Кт 75.1 – УК уменьшен за счет снижения доли участника ООО (или ее погашения при выходе);

- Дт 80 Кт 81 – УК уменьшен за счет погашения собственной доли общества;

- Дт 80 Кт 84 – УК уменьшен по требованию закона.

При ликвидации ООО в бухгалтерском учете отражается следующая проводка:

Дт 80 Кт 75.1 – отражена сумма УК, подлежащая распределению между учредителями ООО, выполняется на всю сумму уставного капитала.

Проводки

Ниже представлена таблица, в которой указаны типовые бухгалтерские проводки по счету 80:

Операция | Дебет | Кредит |

При регистрации ООО | ||

Сформирован уставный капитал ООО – отражена задолженность учредителей перед организацией | 75.1 | 80 |

При увеличении УК | ||

Отражено увеличение УК за счет имущества ООО (прибыли) | 84 | 80 |

Отражено повышение УК за счет добавочного фонда | 83 | 80 |

Учтено повышение за счет дополнительных взносов учредителей ООО | 75.1 | 80 |

При уменьшении УК | ||

Отражено снижение УК в связи с выходом участника и выплатой ему его доли | 80 | 75.1 |

Отражено уменьшение УК в связи со снижением стоимости долей учредителей | 80 | 75.1 |

Учтено снижение УК в связи с погашением собственных долей ООО | 80 | 81 |

Снижение УК в связи с соответствием законодательству (когда стоимость активов стала меньше УК или не все взносы внесены в срок) | 80 | 84 |

При ликвидации ООО | ||

Отражена задолженность организации перед учредителями в связи с ликвидацией общества | 80 | 75.1 |

Чему должно соответствовать сальдо?

Сальдо по бухгалтерскому счету 80 всегда кредитовое. Причем в любой момент времени оно должно четко соответствовать размеру уставного капитала, отраженному в уставе ООО.

Если УК меняется, в устав обязательно вносятся изменения, которые влекут за собой и корректировку сальдо сч.80.

Аннулирование ЦБ

При выкупе организацией собственных акций в БУ может возникнуть разница между номинальной и фактически уплаченной ценой. Она учитывается по статье 80 (если цена ниже номинала) или в составе собственных средств (если цена выше номинала), а также по статье “Прочие денежные документы” (счет 56). Чаще всего ценные бумаги выкупаются по заниженной стоимости. Рассмотрим стандартные проводки:

- ДТ56 КТ50(51) – учтена стоимость затрат на выкуп акций.

- ДТ56 КТ80 – превышение номинальной стоимости над выкупной.

- ДТ88 КТ56 – превышение выкупной стоимости над номинальной.

Если ЦБ выкупаются с целью аннулирования, то формируются такие проводки:

- ДТ80-3 КТ80-1 – уменьшение стоимости оплаченного капитала.

- ДТ80-1 КТ56 – сумма аннулированных акций (проводка формируется после внесения изменений в устав)

или:

- ДТ48 КТ56 – отражена номинальная стоимость проданных ценных бумаг.

- ДТ51(50) КТ48 – денежные средства поступили в оплату проданных акций.

- ДТ48(80) КТ80(48) – получена прибыль (убыток) от операций с ЦБ.

Как происходит эмиссия акций

Для того чтобы иметь право на эмиссию акций, организация должна быть зарегистрирована как акционерное общество. В России акционерное общество, размещающее свои акции на рынке и имеющее неограниченное число акционеров, называется публичным (ранее оно называлось открытым акционерным обществом). Эмиссия акций может проводиться с различными целями:

- формирование уставного капитала акционерного общества;

- преобразование в акционерное общество организации иной формы собственности;

- увеличение уставного капитала акционерного общества;

- привлечение инвестиций со стороны;

- дробление ранее выпущенных акций.

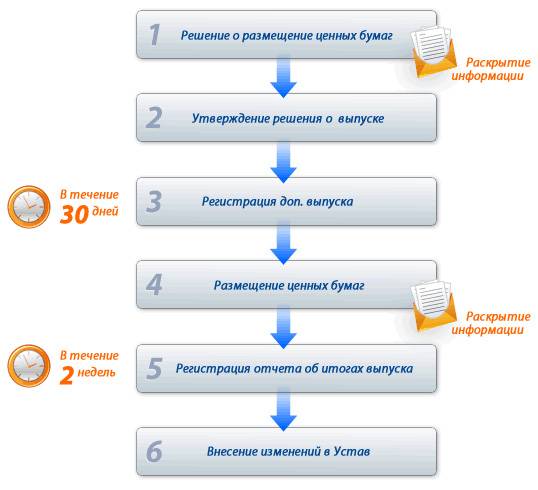

Процесс эмиссии акций состоит из нескольких этапов:

- принятие решения об эмиссии акций;

- утверждение решения об эмиссии акций;

- государственная регистрация выпуска акций;

- размещение акций (их передача первичным владельцам);

- государственная регистрация отчета об итогах эмиссии акций;

- внесение изменений в устав компании.

Под выпуском акций понимается совокупность акций одного эмитента, предоставляющих их владельцам одинаковые права независимо от даты приобретения, одинаковые условия размещения, а также одинаковые реквизиты и характеристики. Обязательными являются следующие реквизиты:

- наименование документа;

- наименование компании и её юридический адрес;

- номер документа;

- номинальная стоимость акции;

- размер уставного капитала предприятия;

- вид акции (обыкновенная или привилегированная);

- количество эмитированных акций;

- данные о дивидендах;

- данные о владельце;

- печать и подпись предприятия-эмитента.

Вплоть до начала XXI века большую популярность имели акции на предъявителя. Их владельцы не вносились в реестр акционеров, а право собственности подтверждалось простым предъявлением сертификата. Однако, борьба с незаконным отмыванием средств привела к тому, что в настоящее время в большинстве стран акции на предъявителя не регистрируются. Для ранее выпущенных акций был установлен период, в течение которого они изымались из обращения и заменялись именными акциями. В России также допускается хождение только именных акций. Кроме того, утратила силу документарная форма акций. Акционер не имеет на руках сами акции как бумаги. Вместо них он имеет выписку из реестра акционеров.

Порядок купли-продажи акций

- Об исполнении поручений клиента на куплю-продажу ценных бумаг;

- Оформление и учёт ценных бумаг клиента

После этого брокер открывает клиентский счёт для совершения торговых операций, а в депозитарии открывается счёт для учёта приобретаемых акций. Всё это делается, как правило, бесплатно, а комиссия взимается брокером с осуществлённых сделок. В дальнейшем остаётся только установить торговый терминал и приступить к торговле. После того, как акции были куплены через торговый терминал, все необходимые действия по оформлению права собственности на акции выполняет брокер.

Оформление сделки купли-продажи акций между физическими лицами – более трудоёмкий процесс. Он прописывается федеральным законом N 39-ФЗ «О рынке ценных бумаг».

- Перед подписанием договора купли-продажи покупатель запрашивает у продавца выписку из реестра акционеров, подтверждающую право продавца на владение акциями

- Подписывается договор купли-продажи. Типовой договор можно найти в интернете. В нем указывается наименование и количество акций, полное название эмитента продаваемых акций, их тип (обыкновенные или привилегированные), цена акции и общая сумма сделки.

- После подписания договора право покупателя на приобретаемые акции регистрируется в реестре акционеров у реестродержателя. Только после этого право на владение акциями переходит к покупателю.

- При внесении в реестр записи о переходе права собственности на акции, оформляется передаточное распоряжение, которое подписывает продавец.

- Покупатель обязан открыть лицевой счет в реестре акционеров эмитента. Для этого регистратору предъявляется заполненная анкета зарегистрированного лица.

- На основе анкеты регистратор открывает счёт в реестре. На этом счету будут учитываться приобретаемые акции.

Рынок ценных бумаг — динамично развивающаяся область экономики. Не удивительно, что в законодательстве и регламентах работы участников рынка происходят постоянные изменения. Инвестору приходится следить за этим процессом и оперативно реагировать на него. Но в действительности всё кажется сложным лишь на первый взгляд.

Подписывайтесь на новости блога, Всем профита!

28.12.2016