ФНС России дала пояснения по исчислению срока давности по налоговым правонарушениям

Федеральная налоговая служба России разместила на своем официальном сайте разъяснения по сроку давности для правонарушений, предусмотренных НК РФ в ст. 122. Это неуплата или неполная уплата налога.

Согласно кодексу период, в который налогоплательщика можно привлечь к ответственности (3 года), начинает исчисляться с первого дня после окончания года, следующего за годом неуплаты налога. Как только этот период заканчивается, привлечь налогоплательщика к ответственности нельзя (ст. 113 НК РФ).

Однако нередки случаи, когда налогоплательщики-нарушители серьезно считают, что срок давности для них начинает исчисляться сразу после отчетного года, за который они не уплатили налог, и с облегчением вздыхают, когда, по их мнению, срок давности заканчивается. Тем больше их негодование, если ответственность все-таки наступает.

Так, ФНС привела пример жалобы налогоплательщика на решение налоговых органов о наложении на него ответственности за неуплату налога на прибыль организации по итогам 2012 года. Налогоплательщик, апеллируя к ст. 133, утверждал, что срок давности по этому нарушению истек с окончанием 2015 года, и требовал решение отменить.

Однако норма ст. 113 предписывает исчислять срок давности с момента совершения налогового правонарушения либо по окончании налогового периода, в котором оно было совершено. Срок уплаты налога на прибыль организаций за 2012 год — 28 марта 2013-го. То есть в рассматриваемом случае нарушение — неуплата налога в установленный законом срок — совершено в 2013 году и срок давности начинает исчисляться по его окончании, с 1 января 2014 года, и заканчивается 31 декабря 2016-го.

Рекомендуем к прочтению: Можно ли пить пиво в пакете на улице

Поскольку решение о привлечении нарушителя к ответственности было вынесено 30 мая 2016 года, то его обжалование налогоплательщиком оставлено без удовлетворения. Позиция ФНС в опубликованных разъяснениях прямо перекликается с судебной практикой по этому вопросу, отраженной в п. 15 постановления Пленума ВАС РФ от 30.07.2013 № 57.

Налоговые преступления и исковая давность

Срок давности необходим, чтобы защитить финансовые интересы граждан. Это связано с тем, что виновному лицу придется возмещать вред потерпевшей стороне. Если преступление касается налоговой отрасли, то исковая давность может быть следующей:

- 3 года – общая;

- до 1 года – сокращенная;

- 2 месяца – минимальная.

Стандартный период исковой давности – это три года. Нередко, пострадавшие требуют установить данный период в размере 15 лет, но обычно суд отклоняет просьбу.

Важным моментом является еще и то, когда налоговый инспектор может привлечь гражданина или предприятие к ответственности:

- Сначала потребуется произвести проверку и составить акт о нарушениях.

- Потом виновное лицо уведомляется в установленном порядке с требованием компенсировать ущерб.

- Когда никаких действий со стороны нарушителя не наступило, ФНС обращается в суд.

Как правило, нарушения касаются неуплаты или сокрытия налоговых сумм. Из судебной практики можно узнать, что налоговая присылает иск не сразу, а только через несколько лет.

Амнистия

Амнистия по экономическим преступлениям, как и амнистия по другим уголовным преступлениям, в этом году ожидается. В декабре 2017 года было еще не понятно, будет ли амнистия в 2018 году. Тем не менее, было решено, что амнистия в 2018 году состоится.

Амнистия по уголовным делам будет приурочена к Дню Победы. Под амнистию попадут те, кто совершил легкие преступления, были осуждены впервые или имеют на воспитании малолетних детей.

Таким образом, в этом году люди, осужденные по экономическим преступлениям, могут рассчитывать попасть под амнистию.

Также в декабре 2017 года была подписана налоговая амнистия. Это значит, что в 2018 году физическим лицам и индивидуальным предпринимателям простят задолженность по налогам, которая сейчас числится на момент 1 января 2015 года.

Кроме того, для индивидуальных предпринимателей и физических лиц, которые ранее занимались частной адвокатской практикой, будут списаны долги по налогам, которые накопились на момент 1 января 2017 года.

Под амнистию вышеперечисленные категории граждан попадают автоматически, в ФНС для этого обращаться не нужно.

Конечно, многие экономические преступления имеют весьма короткий срок давности ввиду того, что обычно их признают легкими.

Тем не менее, не стоит надеяться на то, что получится избежать наказания, совершая экономические преступления.

О том, что попадает под налоговую амнистию, вы можете узнать из этого видео:

| Поделиться с друзьями: |

Комментарии:

Срок давности преступления

Участие опытного адвоката поможет правильно определить временные периоды давности и применить их в интересах своего клиента.

На портале Правовед.ru можно получить подробные консультации юристов по любым интересующим Вас вопросам.

Для этого нужно оставить заявку на сайте, заполнив специальную форму. Анализируя ответы, можно подобрать грамотного специалиста для дальнейшего сотрудничества.

Истец обратился в гражданский суд о взыскании денежных средств по расписке.

Сегодня их обсудит администрация президента с представителями правительства и всех правоохранительных ведомств.

— То есть перерегистрируют ее на посторонних лиц, которые либо потеряли в свое время паспорт, либо оказывают подобные услуги за деньги. Одновременно с этим компания меняет место регистрации и перестает сдавать отчетность«. В лучшем случае через какое-то время регистрирующий орган самостоятельно исключает ее из ЕГРЮЛ.

Такое право дано ему статьей 21.1 Федерального закона от 08.08.01 № 129-ФЗ „О государственной регистрации юридических лиц и индивидуальных предпринимателей“.

Лицо, впервые совершившее преступление, предусмотренное частью первой статьи 171.

Срок давности в уголовном праве, основания применения

Срок давности касательно уголовных правонарушений – это временной промежуток, по завершении которого нельзя привлечь нарушителя к ответственности за преступление. Окончание срока является вполне законным основанием для отказа органами в возбуждении уголовного дела, а также для освобождения преступника от уголовной ответственности. Однако следует помнить о существовании условия, наличие которого позволяет предписанию закона реализоваться. Помимо завершения срока, определенного законом, нарушитель не должен предпринимать любых попыток уклониться от следственных действий или от разбирательства в судебном порядке. В связи с этим понятие «уклонение» требует дополнительного толкования.

Формы проявления уклонения от следствия, суда:

- побег из-под стражи;

- нарушение подписки о невыезде;

- преступник скрывается от следствия.

Объекты и субъекты финансовых преступлений

К объектам финансовых преступлений относятся отношения в сфере финансов. Причем финансов не личных, а публичных. Относящихся, например, к распределению бюджетных государственных средств. Или к реализации и распространению ценных бумаг.

К субъектам финансовых преступлений относятся лица, их совершающие. Это могут быть, например, налогоплательщики, налоговые агенты.

Заключение

Экономические преступления — это деяния, наносящие ущерб финансовой составляющей государства. Коррупция, которая, подобно ржавчине, разъедает узлы и крепления государственного механизма. Сокрытие налогов, теневые финансовые махинации, контрабанда, создание фирм-однодневок. Все эти действия, граничащие, а иногда и переплетающиеся с мошенничеством и созданием преступных групп, являются экономическими преступлениями.

Какова суть экономических и налоговых преступлений?

Экономические и налоговые преступления наносят ущерб финансам и бюджету страны. Наносимый при этом урон может быть колоссальным, достаточно вспомнить печально известную финансовую пирамиду МММ, вкладчиками которой являлись миллионы людей.

А может быть и совсем маленьким, например, индивидуальный предприниматель недоплатил в бюджет 900 000 рублей.

Соответственно, исходя из суммы понесенного ущерба, рассчитывается и срок давности по экономическим преступлениям.

Значение сроков давности

Смысл существования института срока давности подразумевает:

- возможность быть освобожденным от наказания в результате истечения определенного срока, установленного законом;

- отсутствие применения такой возможности в случае совершения преступления, наказанием за которое предусмотрены смертная казнь либо пожизненное заключение.

- наличие определенных в законе рамок, пересечение которых правонарушителю законное основание требовать освобождения.

Виды экономических преступлений

Какие преступления являются экономическими?

Экономическими преступлениями в России считаются деяния, которые нарушают законодательство, причиняют как экономический, так и хозяйственный ущерб интересам предприятий и граждан.

Экономические преступления можно условно разделить на такие виды, как:

- Преступления, которые совершают должностные лица. Например, должностные лица могут зарегистрировать незаконную сделку с землей или воспрепятствовать ведению предпринимательской деятельности.

- Преступления, которые нарушают общий порядок осуществления предпринимательской деятельности. К ним можно отнести, например, незаконное предпринимательство, то есть, предпринимательство без надлежащей регистрации, а также незаконную банковскую деятельность.

Сюда же можно отнести лже предпринимательство и легализацию денег или имущества, которое было получено незаконным путем. Кроме того, сюда относится и сбыт имущества, которое получено преступным путем и продавцу об этом известно.

- Преступления, которые связаны с кредитными отношениями. Сюда относятся как незаконное получение кредита, так и уклонение от погашения кредиторской задолженности.

- Преступления, так или иначе связанные с монополизацией рынка и недобросовестной конкуренцией. Сюда можно отнести, например, принуждение к заключению сделки или отказ от ее заключения, противозаконное использование товарного знака и другие преступления.

- Преступления в сфере обращения денег и ценных бумаг. Сюда можно отнести, например, изготовление поддельных денег ценных бумаг, а также их сбыт.

- Таможенные преступления. К ним относится, например, контрабанда.

- Валютные преступления. Сюда можно отнести незаконный оборот драгметаллов, драгоценных камней или жемчуга и другие преступления, связанные с этими предметами.

- Преступления, которые связаны с банкротством, например, фиктивное банкротство предприятия или неправомерное банкротство предприятия.

- Налоговые преступления. К ним можно отнести уклонение от уплаты любых видов налогов.

- Преступления в сфере торговли и обслуживания населения. К ним относится такое преступление, как обман потребителей.

Есть ли срок давности по уголовным делам? Читайте об этом здесь.

О самых распространенных экономических преступлениях в этом видео:

Сроки в России

Согласно статье 78 УК РФ, человек, который совершил преступление, освобождается от уголовной ответственности, если со дня преступления уже истекли сроки.

Приведем сроки, которые должны истечь для того, чтобы человек уже не понес наказание:

- 2 года, если было совершено преступление небольшой тяжести;

- 6 лет, если человек совершил преступление средней тяжести;

- 10 лет в случае совершения тяжкого преступления;

- 15 лет в том случае, если человек совершил особо тяжкое преступление.

Воровство

Согласно уголовному кодексу, воровство приравнивается к краже имущества. Соответственно, расценивается также.

Кража имущества может быть различной по степени тяжести. Например, кража, предусмотренная п.1 158 ст. УК РФ, может быть классифицирована, как преступление небольшой тяжести.

Остальные пункты этой статьи подразумевают, что человек совершил преступление средней тяжести. Например, сюда можно отнести кражу имущества с проникновением в помещение, кражу по предварительному сговору.

Также сюда относят кражу из ручной клади, которая находится при потерпевшем.

Такое преступление уже является средним по тяжести, так как за него предусмотрено наказание с лишением свободы до 6 лет.

Мошенничество

Мошенничество подробно описано в статье 159 УК РФ. Если это просто мошенничество, то оно считается преступлением небольшой тяжести.

Если мошенничество совершено группой лиц, то оно уже классифицируется, как преступление средней тяжести. Нюансов тут много, надо понимать, кто именно совершил мошенничество, в каком размере оно было совершено. 159 статья весьма емко описывает такое правонарушение, как мошенничество.

Мошенничество в особо крупном размере определяется пунктом 4 159 ст УКРФ. Его можно считать тяжким преступлением, согласно статье 15 УК РФ. Соответственно, срок давности по такому преступлению составит 10 лет.

Взятка

Получение взятки регулируется статьей 290 УК РФ.

Максимальное наказание за получение взятки указано в пункте 6 этой статьи и может достигать лишения свободы до 15 лет.

Соответственно, такое преступление, как получение взятки, может быть приравнено к тяжким преступлениям.

Следует учесть, что не только получение взятки является также уголовно наказуемым преступлением. Согласно статье 291 УК РФ, преступлением также является дача взятки.

Согласно этой статье, максимальное наказание может достигать 15 лет лишения свободы, соответственно, в некоторых случаях это преступление может быть классифицировано, как тяжкое, соответственно, срок давности по этому преступлению также может достигать 15 лет.

Присвоение и растрата

Виновный может быть освобожден от уголовной ответственности, независимо от того, по какой части ст. 160 УК РФ ему предъявлено обвинение, если истекли сроки давности привлечения к уголовной ответственности, которые составляют со дня совершения преступления:

- по части 1 – 2 года;

- по части 2 – 6 лет;

- по части 3 и части 4 – 10 лет.

Какие преступления можно считать экономическими и налоговыми?

Поскольку подобные преступления наносят вред государству, они считаются одними из самых опасных. Фактически виновное лицо посягает на финансовую неприкосновенность страны для последующего удовлетворения своих корыстных побуждений.

Усугубляет ситуацию то, что для достижения цели гражданин использует различные финансовые инструменты, собственные полномочия по должности.

Отличительными чертами таких преступлений являются:

- наличие корыстного умысла у виновного лица;

- большой размер причиненного ущерба.

Наказание за такие действия тоже очень строгое, но мера зависит от степени тяжести совершенного деяния. Обязательно учитывается род деятельности лица, совершившего преступление.

К злостным правонарушениям относятся и действия, связанные с уклонением от финансовых обязательства, например, от уплаты налогов. Усугубляет ситуацию умысел, который имелся у нарушителя. Фигурантами подобных дел нередко становятся чиновники, должностные лица.

Помощь адвоката

Такие преступные деяния считаются одними из самых сложных, ведь в них могут объединяться сразу несколько статей. Как показывает практика, бизнесмен или должностное лицо еще могут «справиться» с одной статьей, но если их несколько, шансы выиграть дело или смягчить приговор ничтожно малы.

Должностному лицу проконсультироваться у адвоката по экономическим преступлениям следует прежде, чем правоохранительные органы заведут уголовное дело. Вызвать беспокойство должны следующие моменты:

- участившиеся проверки (плановые и неплановые) со стороны гос. инспекций, в том числе и сотрудниками ОБЭП;

- вызов к следователю для дачи показаний или на допрос;

- повестка в суд (как правило, это связано с административными преступлениями, но они могут стать поводом для заведения уголовного дела);

- неожиданный отказ партнеров от сотрудничества.

Налоговая проверка часто становится своеобразной ступенькой к возбуждению уголовного дела, поскольку информация, добытая в ходе такой проверки, нередко используется против обвиняемого как доказательство его вины. Помощь адвоката необходима уже на этой стадии и будет заключаться в следующем:

- он проследит за тем, чтобы проверка проводилась с соблюдением законодательных норм;

- будет параллельно проводить собственное расследование (это поможет обнаружить факты, свидетельствующие в пользу доверителя);

- в случае необходимости станет оспаривать результаты проверок и следственных действий;

- подготовит обвиняемого к судебному процессу;

- обжалует постановление суда об избрании меры пресечения, привлечении в качестве обвиняемого по делу;

- разработает стратегию защиты;

- будет представлять интересы своего доверителя на каждом судебном заседании.

Адвокат по экономическим и налоговым преступлениям должен хорошо разбираться не только в юриспруденции, но и в бухгалтерском учете, налогообложении, ведении коммерческой деятельности. Его задача – выработать стратегию защиты, представить доказательную базу.

Сторона обвинения в ходе судебного процесса руководствуется экспертными заключениями, которые устанавливают причиненный ущерб, составляет схему хищения денег и «ухода» от уплаты налогов. Адвокат также должен собрать весь необходимый материал, чтобы противодействовать следствию, представлять собственные доказательства невиновности обвиняемого, грамотно защищать интересы своего доверителя в суде.

Важно отметить, обвиняемый в экономическом или налоговом преступлении должен полностью доверять своему адвокату и сообщить ему все подробности произошедшего. Если в ходе судебного заседания «всплывут» доказательства виновности, это может разрушить стратегию защиты

Защитнику будет сложно добиться положительного исхода дела.

Понятие срока давности в НК РФ

Прежде чем приступить к теме, обозначенной в преамбуле статьи, хотелось бы обратить внимание читателей на тот факт, что следует различать срок давности привлечения к ответственности за совершение налогового правонарушения (ст. 113 НК РФ) и срок давности взыскания штрафов (ст

115 НК РФ). В одном случае речь идет о сроке для вынесения решения, а в другом — о сроке, в течение которого налоговики могут обратиться в суд с заявлением о взыскании штрафа, если они пропустили двухмесячный срок на принятие решения о взыскании штрафа в бесспорном порядке за счет денег на счетах (п. п. 3, 10 ст. 46 НК РФ) или годичный срок на принятие решения о взыскании штрафа за счет иного имущества (п. п. 1, 8 ст. 47 НК РФ).

Итак, согласно п. 1 ст. 113 НК РФ лицо не может быть привлечено к ответственности за совершение налогового правонарушения, если до момента вынесения решения о привлечении к ответственности истекли три года (срок давности) начиная:

— со следующего дня после окончания соответствующего налогового периода, в течение которого было совершено правонарушение (в отношении налоговых правонарушений, предусмотренных ст. ст. 120 и 122 НК РФ);

— со дня его совершения (для всех остальных правонарушений).

Таким образом, если речь идет о нарушении порядка постановки на учет в налоговом органе, непредставлении налоговой декларации либо невыполнении налоговым агентом обязанности по удержанию и (или) перечислению налогов, то срок давности начинает течь со дня, следующего за последним днем срока, отведенного для исполнения обязанности. Это логически вытекает из п. 2 ст. 6.1 НК РФ, согласно которому течение срока начинается на следующий день после календарной даты или наступления события (совершения действия), которым определено его начало.

Пример 1. Организация создает обособленное подразделение 31 января 2011 г.

Согласно пп. 3 п. 2 ст. 23 НК РФ организации обязаны сообщать в налоговый орган по месту своего нахождения обо всех обособленных подразделениях, созданных на территории РФ, в течение одного месяца со дня их создания.

Срок, исчисляемый месяцами, истекает в соответствующие месяц и число последнего месяца срока. Если окончание срока приходится на месяц, в котором нет соответствующего числа, то срок истекает в последний день этого месяца (п. 5 ст. 6.1 НК РФ).

Таким образом, последним днем срока для подачи сообщения о создании обособленного подразделения будет 28.02.2011. Если организация в этот день не представит сообщение, то срок давности привлечения ее к ответственности по ст. 126 НК РФ начнет течь с 01.03.2011 — и до 28.02.2014.

Виды экономических преступлений

Основные виды таких преступлений:

- Совершённые должностными лицами. К ним относят незаконные сделки или препятствие ведению предпринимательской деятельности.

- Нарушающие порядок осуществления предпринимательской деятельности. Незаконное предпринимательство и банковская деятельность, легализация денег, полученных преступным путём и т.п. преступления относятся к данному виду.

- Кредитные преступления – незаконное получение или отказ от погашения кредита.

- Недобросовестная конкуренция и монополизация рынка.

- Преступления, связанные с обращением ценных бумаг и денег. Производство фальшивых бумаг и денег и т.п.

- Таможенные преступления, самое распространённое из которых – контрабанда.

- Валютные преступления, а также связанные с оборотом драгоценных металлов.

- Фиктивное банкротство.

- Налоговые преступления.

- Нарушения в сфере торговли и оказания услуг населению, в частности, обман потребителей.

Все эти преступления довольно часто встречаются в реальной жизни. Злоумышленники постоянно изобретают новые схемы обмана.

Экономические преступления

В вопросах нанесения убытков государству экономические преступления считаются одними из самых опасных.

Они попадают под определение, когда совершенное деяние относится к посягательствам на финансовую систему страны из корыстных побуждений, с использованием управленческих прав, полномочий и финансовых операций.

Экономическое преступление законодательство рассматривает как нанесение государству убытка, совершенное с целью незаконного обогащения физическим или должностным лицом.

Здесь возможны махинации во время распределения, обмена или реализации товара. Конечным мотивом правонарушителя становится разрушение работы организации для личной выгоды и незаконного обогащения.

Здесь возможны махинации во время распределения, обмена или реализации товара. Конечным мотивом правонарушителя становится разрушение работы организации для личной выгоды и незаконного обогащения.

Юристами это трактуется как социально опасное преступление, за которое следует назначать строгое наказание.

К злостным нарушениям также относят умышленное уклонение от финансовых обязательств. Правоохранительные структуры при выявлении финансовых нарушений руководствуются умыслом виновника и посягательством на интересы страны или социальный порядок.

Отличительными чертами совершенного действия становится корыстный мотив преступника и размер нанесенного ущерба.

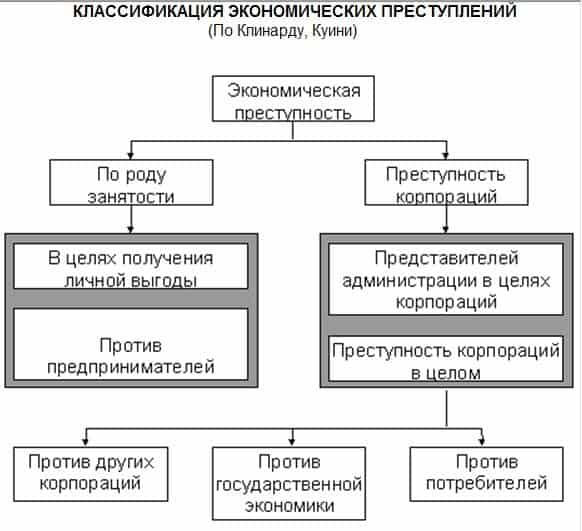

Классификация

Классификация экономических преступлений в 2020 году:

- По сфере действия субъекта. Сюда относятся преступления:

- в кредитно-расчетной области;

- налоговые махинации;

- в области внешней экономики и тратой бюджетных средств;

- преступления против собственности (кражи и мошенничество);

- служебные преступления и злоупотребление полномочиями.

Деление нарушений в области экономики по категориям. Преступления бывают тяжкие и особо тяжкие, средней и небольшой тяжести. Это важно для разделения совершенного действия и разграничивается наказанием, предусмотренным в Уголовном кодексе.

Имеется в виду, что каждая категория наносит ущерб экономическому состоянию государства. Объединяющим фактором этих деяний становится доказанный ущерб, причиненный умышленно.

Также данная квалификация преступлений обладает специфическими чертами при привлечении к уголовной ответственности.

Приостановление срока давности

Течение срока давности привлечения к ответственности может быть приостановлено (п. 1.1 ст. 113 НК РФ). Это возможно только в случае, если лицо, привлекаемое к ответственности за налоговое правонарушение, активно противодействовало проведению выездной налоговой проверки, что стало непреодолимым препятствием для ее проведения и определения налоговыми органами сумм налогов, подлежащих уплате в бюджетную систему РФ.

Течение срока давности привлечения к ответственности считается приостановленным со дня составления акта, предусмотренного п. 3 ст. 91 НК РФ. В этом случае течение срока давности привлечения к ответственности возобновляется со дня, когда прекратили действие обстоятельства, препятствующие проведению выездной налоговой проверки, и вынесено решение о ее возобновлении.

Следует отметить, что п. 1.1 ст. 113 НК РФ практически не используется. Препятствовать проведению выездной налоговой проверки, как говорится, себе дороже. Имейте в виду, что иных оснований для приостановления течения срока давности привлечения к ответственности НК РФ не предусмотрено. Если инспекторы придумывают иные причины для продления срока давности, суды, как правило, их не поддерживают.

Например, в вышеупомянутом Постановлении от 23.01.2008 N Ф04-308/2008(795-А70-15) ФАС ЗСО указал, что за неполную уплату налогов суд мог применить к налогоплательщику налоговые санкции, признав уважительными причины пропуска налоговым органом срока давности привлечения налогоплательщика к налоговой ответственности, в том случае, если имеются факты воспрепятствования налогоплательщиком осуществлению налогового контроля и проведению налоговой проверки. Налоговики каких-либо доказательств того, что при проведении выездной налоговой проверки налогоплательщик препятствовал проведению мероприятий по контролю, не представили

Ссылка налогового органа на применение ОАО схемы уклонения от налогообложения не была принята во внимание, поскольку не является доказательством воспрепятствования проведению налоговой проверки. Как пояснили представители ФНС, налогоплательщик исполнял все требования налогового органа о предоставлении запрашиваемых документов

Поддержал налогоплательщика и ФАС МО в Постановлении от 31.08.2009 N КА-А40/8492-09, отметив, что ссылки инспекции на активное противодействие заявителя проведению проверки не нашли документального подтверждения.

Какова суть экономических и налоговых преступлений?

Экономическими преступлениями называются противоправные деяния, которые способны нанести урон экономике государства. Они совершаются разными способами, могут быть разной степени тяжести, но практически всегда несут в себе корыстный умысел. Нарушитель преследует личные цели или интересы иных лиц.

Ученые-теоретики классифицируют эти нарушения по разным основаниям

Например, по степени тяжести (легкие, средние, тяжелые), что важно при определении наказания, или по сфере деятельности субъекта (налогообложение, внешняя экономика, использование не по назначению бюджетных средств и т.д.). Предполагается, что каждый из них в определенной степени наносит ущерб экономике государства

В зависимости от тяжести этого ущерба, судья определяет и наказание для нарушителя.

Налоговыми преступлениями называют неуплату налогов физическим или юридическим лицом. Каждое обязано знать, какие суммы, как часто и за что нужно перечислять в налоговую. Если образуется задолженность, ведомство может прислать уведомление не сразу, а лишь через несколько лет. И в этом случае вина будет лежать вовсе не на сотрудниках налоговой инспекции, которые «проглядели» и не вовремя напомнили гражданину, что он еще не заплатил налоги.

Гражданину или компании придется отвечать перед судом за каждый «пропущенный» финансовый год: не только погашать сумму налога, но и оплачивать пени и штрафы. Хотя есть одно обстоятельство, которое может сыграть на руку правонарушителю. Что это такое, рассмотрим далее.