Налоговый агент не удержал налог и выдал какую-то справку

Так бывает, если у вас списан долг по старой симкарте, рефинансирована валютная ипотека или появилась материальная выгода из-за экономии на процентах. В этом случае банк или оператор сотовой связи — налоговый агент. По закону он должен удержать налог, но иногда удерживать не с чего. Тогда налоговый агент сообщает вам и в налоговую, что вот столько налога начислено, а удержать не получилось.

Декларировать такой доход не нужно. Налоговая о нем узнает и сама пришлет уведомление до 1 декабря следующего года. Тогда и заплатите.

Но есть хорошая новость. По закону о налоговой амнистии, если долг вам списали с 1 января 2015 года до 1 декабря 2017 года, при этом налог не удержали, а справку в налоговую отправили, его платить не придется. Но это касается только списанного долга. Например, налог с материальной выгоды в похожей ситуации придется заплатить. Налоговая сама напомнит. Но если хотите уменьшить налог с помощью вычета, тогда найдите справку и укажите этот доход в декларации.

Кстати, справки 2-НДФЛ можно найти в личном кабинете налогоплательщика. Обязательно проверьте: вас может ждать сюрприз от налоговых агентов.

Что будет, если не подать декларацию

Начислят штраф — минимум 1000 рублей, даже если налога к уплате нет. Например, вы купили машину и сразу продали дешевле. Налог платить не нужно, но налогооблагаемый доход был. Налоговая об этом, скорее всего, уже знает. Если до 3 мая она не получит от вас декларацию, имеет право начислить штраф.

Если налог начислен к уплате, а декларации нет, штраф может составить 5% от суммы налога за каждый месяц просрочки, но не более 30%. Это штраф только за декларацию: за неуплату налога имеют право насчитать дополнительно.

Если налоговая узнает о доходах из Росреестра, ГИБДД или как-нибудь еще, она может сама начислить НДФЛ, посчитать пени и штраф.

Как исчисляется налог с продажи акций физлицом

Облагается ли налогом продажа акций, которая оказалась убыточной? Нет, в этом смысле законодатель придерживается разумной позиции. Фактическая налогооблагаемая база по торговым сделкам может быть уменьшена — на величину расходов, возникших у физлица при покупке акции. Кроме того, в расходы включаются те издержки, что связаны с содержанием счета (если он применялся для осуществления операций с акциями).

Можно отметить, что, в свою очередь, при применении вычета второго типа по ИИС величина финансового результата может быть любой, и налог на него начисляться не будет. Кроме того, вычет по акциям, которыми нужно владеть 3 года для освобождения от налога, начисляется вне инфраструктуры ИИС — только на отдельном брокерском счете.

Сроки сдачи декларации 3-НДФЛ на проверку в 2019 году

Однако некоторые фирмы не являются налоговыми агентами. Иначе говоря, в их обязанности не входит удержание подоходного налога с прибыли подчиненных. Однако это не освобождает физических лиц от уплаты налоговых сборов. Сделать это нужно при помощи оформления декларации по форме 3-НДФЛ, главное, успеть сдать документ и внести материальные средства до определенной даты.

Для справки! Вычет — это некая сумма, на которую уменьшается размер базы налогообложения физического лица, совершившего определенный предусмотренный законом вид расхода. После начисления налоговой скидки налогоплательщику либо выплачивают денежную компенсацию, либо он начинает платить подоходный налог в меньшем размере.

Срок подачи декларации в 2019 году

Как известно, чтобы возместить переплаченный налог, связанный с определенного вида затратой (например, оплатой дорогостоящего лечения в медицинской клинике), налогоплательщику необходимо оформить и подать на проверку бланк 3-НДФЛ.

Однако то, когда именно физическое лицо осуществит данный процесс, также немаловажно, поскольку на большинство налоговых вычетов распространяются сроки давности, суть которых заключается в том, что по их истечении право на начисление вычета перестает действовать

До какой даты нужно успеть сдать бланк

Физическим лицам, претендующим на сокращение размеров их налогооблагаемой базы в связи с переплатой подоходного налога ранее, нужно понимать, что не всегда возможность подобного рода будет закреплена за ними на протяжении всей жизни. На то, в течение какого срока распространяется право на налоговый вычет, влияет только вид, к которому он относится. Возможны следующие варианты налоговых скидок:

- Социальнаякомпенсация. Если физическое лицо, которое является пенсионером, тратило деньги на страхование своей жизни в добровольном порядке или же вносило их на накопительную часть пенсионного обеспечения трудового типа, то вернуть налог можно не позднее, чем пройдет три года. То же самое касается и физических лиц, осуществивших социальные расходы на благотворительность, медицинские процедуры и получение образования. Претендовать на начисление такой компенсации можно только в течение трех лет.

- Имущественная компенсация. Это наиболее гибкий вид из всех возможных налоговых скидок, поскольку для него не предусмотрено Федеральной налоговой службой временных ограничений, касающихся начисления. Получить переплаченный НДФЛ за покупку недвижимости можно когда угодно, но только один раз за всю жизнь.

- Стандартная компенсация. Такой вычет предназначен для родителей и заключается в уменьшении их налогооблагаемой базы с целью предоставления некой материальной помощи в воспитании детей со стороны государства. Оформить эту скидку мать или отец могут с первого месяца жизни ребенка. Если это будет сделано позже, то за предыдущий период вычет начислен не будет, поэтому чем раньше будет оформлена декларация, тем выгоднее это для налогоплательщиков.

- Профессиональная компенсация. Если физическое лицо является предпринимателем или занимается оказанием частных юридических услуг и по правилам действующего законодательства имеет право на профессиональный налоговый вычет, то получить его оно может до тридцатого апреля следующего года (после года возникновения данного права).

Стандартная налоговая скидка предусмотрена не только для родителей, но и для физических лиц, являющихся льготниками различных видов, перечень которых зафиксирован в статье № 218 Налогового кодекса РФ. Если же право на стандартную компенсацию у льготника не с рождения, а появилось в определенный момент, то чем скорее он подаст декларацию, тем быстрее получит скидку и облегчит себе жизнь.

https://youtube.com/watch?v=F90pMZPbdyQ

Срок уплаты 3-НДФЛ в 2020 году для физлиц, не являющихся ИП

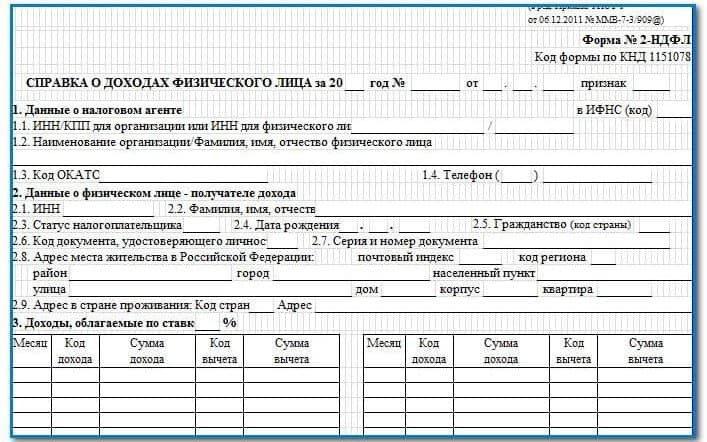

В большинстве случаев подоходный налог удерживается работодателем или иным налоговым агентом при выплате дохода физлицу, а затем перечисляется им же в бюджет. В этом случае подавать декларацию не требуется – агент сам отчитывается в налоговую, заполняя на получателя дохода справку 2-НДФЛ, где отражает суммы выплат и налога.

Если же налог с полученных сумм не был удержан агентом, и он не представил сведения о доходе в ИФНС, или доход получен не от налогового агента, либо гражданин получал в отчетном году иные облагаемые доходы, по которым обязательно декларирование (например, продал недвижимость), ему придется подать форму 3-НДФЛ в свою инспекцию ФНС.

За 2019 год декларация должна быть представлена налоговикам не позднее 30.04.2020 г., а налог, исчисленный по ней, нужно уплатить не позже 15.07.2020 г. Этот срок не будет продлеваться, поскольку 15 июля – это среда, т.е. рабочий день.

Актуальная новая форма 3-НДФЛ на 2019 год – бланк в excel и образцы заполнения

- До 30.04.2019 включительно – индивидуальные предприниматели, нотариусы, адвокаты, в этот же срок нужно заплатить НДФЛ в бюджет.

- До 30.04.2019 включительно – физ.лица без образования ИП для самостоятельной уплаты подоходного налога по полученным доходам, при этом уплатить НДФЛ нужно до 15 июля 2019 года.

- В любой срок в течение года – физ.лица для получения имущественного, социального или стандартного вычета.

- ИП – декларируются доходы от предпринимательской деятельности за 2018 год (ИП, которые не вели деятельность, сдают нулевую декларацию).

- Адвокаты, нотариусы, лица, занимающиеся частной практикой для декларации доходов за 2018 год.

- Физические лица для уплаты НДФЛ по полученным доходам в 2018 году.

- Физические лица для получения вычета (имущественного, социального) и возврата подоходного налога при затратах на жилье, лечение, обучение, понесенных в прошедшем году.

- Физические лица для возврата НДФЛ в связи с правом на стандартный вычет (если его не предоставил работодатель).

До какого числа физическим лицам нужно сдать 3-НДФЛ

Подача и оформление формы 3-НДФЛ на вычет — дело добровольное, но помимо этого существует ряд обстоятельств, при стечении которых физическое лицо обязано сдать на проверку декларацию в установленные законодательством сроки. В противном случае оно рискует понести различного рода наказания – штрафы, административную ответственность и так далее.

Прежде всего, это касается частных предпринимателей, с доходов которых автоматически не снимается подоходный налог, и поэтому они обязаны выполнять данную процедуру самостоятельно. То же самое обязаны делать и юристы, работающие в негосударственных организациях, физические лица, трудоустроенные в фирмах, которые не относятся к числу налоговых агентов (то есть не перечисляющие с заработных плат сотрудников в государственный фонд налоги), а также иностранцы, получающие деньги в России.

В статье номер 229, включенной в состав НК РФ, отображено, что обязанные сдавать бланк 3-НДФЛ физические лица должны это сделать до тридцатого апреля, которое наступит в следующем году после года окончания налогового периода. Таким образом, если частный предприниматель оформляет форму 3-НДФЛ и вносит в нее отчетные данные за 2017 год, то она должна быть передана на проверку до 30 апреля 2019 года включительно.

Однако в 2019 году данный временной промежуток несколько продлен из-за выходных и праздников. В связи с этим подавать оформленный бланк 3-НДФЛ разрешено до третьего мая включительно.

Декларация 3-НДФЛ за 2018 год: срок сдачи ИП и физлицами

- сдавали жилье в аренду по долгосрочным договорам;

- получали доходы от лиц, не выполнивших функции налоговых агентов;

- выигрывали призы;

- совершали сделки купли-продажи недвижимости или авто;

- получали доход от источников, расположенных за пределами страны;

- оказывались правопреемниками интеллектуальной собственности и т.д.

Если они игнорируют свою обязанность или не укладываются в установленный срок, фискальные органы вправе наложить на них штрафные санкции. Представленная форма используется налоговиками, чтобы проверить полноту уплаты физическим лицом подоходного налога в государственную казну.

3-НДФЛ ИП: срок сдачи за 2016 год

ИП рассчитывают и перечисляют НДФЛ со своих доходов самостоятельно (ст. 227 НК РФ). Поскольку ИП являются физлицами, облагаемый доход у них может возникнуть не только от предпринимательства, но и в иных случаях, например, при продаже личного имущества.

Рассмотрим, какие предусмотрены по 3-НДФЛ сроки сдачи отчетности в 2017г. для предпринимателей.

ИП на ОСНО налоговую декларацию за прошедший год подают не позднее 30 апреля (п. 1 ст. 229 НК РФ)

При этом неважно, получили они доходы от своей деятельности или нет. При отсутствии налоговой базы декларация 3-НДФЛ сдается с нулевыми показателями

Если крайний срок, отведенный для декларирования доходов, приходится на выходной или праздничный нерабочий день, то его переносят на ближайшую рабочую дату. Так произошло и в 2017 году: 30 апреля совпало с воскресеньем, а 1 мая – праздничный день, поэтому для 3-НДФЛ сроки сдачи отчетности в 2017 г. перенесены на 2 мая (постановление Правительства РФ от 04.08.2016 № 756).

Подать декларацию 3-НДФЛ за 2016 год не позднее 2 мая 2017г. должны не только ИП, работавшие весь 2016 г. на ОСНО, но и те, кто, применяя какой-либо налоговый спецрежим, в течение года утратил на него право и в результате перешел на общую налоговую систему.

Предприниматели, решившие прекратить свой бизнес раньше, чем завершится налоговый период, тоже обязаны отчитаться по налогооблагаемым доходам. При этом отведенные на подачу 3-НДФЛ для ИП сроки будут следующими: 5 дней с даты прекращения предпринимательской деятельности (п. 3 ст. 229 НК РФ).

Также возможен вариант подачи декларации предпринимателем для возврата из бюджета части уплаченного им подоходного налога. В этом случае ИП, как любое физлицо, заявляет свое право на имущественный или социальный вычет. Для такой декларации 3-НДФЛ срок сдачи в 2017 г. будет следующим:

- не позднее 02.05.2017 г. – если в 3-НДФЛ, помимо заявления налогового вычета, одновременно декларируются какие-либо доходы,

- в течение всего года без ограничений – если 3-НДФЛ подается только с целью получить налоговый вычет путем возмещения уплаченного налога из бюджета.

Таким образом, для подачи декларации 3-НДФЛ, предпринимателям отводятся такие же сроки, что установлены налоговым законодательством для всех физлиц.

Напомним также, что ИП с работниками по итогам 2016 года представляют в ИФНС справки 2-НДФЛ и расчет 6-НДФЛ, срок подачи которых – не позднее 03.04.2017 г.

Для кого актуально заполнение декларации 3 НДФЛ на имущественный вычет?

Начнем с того, что обозначим, что подразумевает под собой такое явление в налоговом вопросе. Как гласят нормы налогового законодательства нашей страны, приобретение в собственность дома, квартиры или земельного участка, так же как и строительство жилья, является поводом для возврата части уплаченного работающим гражданином подоходного налога. Такая мера призвана стимулировать приобретение собственного жилья. Установлено, что при наличии официального места работы возврату подлежит сумма выплаченного налога в размере 13% от стоимости купленной или построенной недвижимости. Если для осуществления сделки привлекались ресурсы банка в виде ипотечного кредита, дополнительно подлежит возврату 13% от суммы выплаченных по кредиту процентов. Есть и другие статьи расходов, которые подходят под это правило.

Важно помнить, что вычет имеет свойство однократности. Другими словами, это право можно исчерпать

Существует правило, которое гласит, что осуществление возврата части выплаченного подоходного налога проводится по следующей схеме:

- если сделка по приобретению недвижимости имела место до 1 января 2014 года – вычет на имущество носит разовый характер независимо от суммы сделки;

- для всех граждан, которые стали собственниками жилья после обозначенной даты, право на вычет является многоразовым, однако его финальный размер не может превысить 260 тысяч рублей (то есть максимум, что берется в расчет, составляет сумма 2 миллиона рублей независимо от совершенных затрат на недвижимость).

Если все особенности учтены, то можно смело переходить с ознакомлением с тем, что представляет собой инструкция по заполнению 3 НДФЛ имущественный вычет.

Как подать декларацию о доходах?

Есть три способа подать декларацию:

Через личный кабинет налогоплательщика на сайте nalog.ru. Сначала нужно получить доступ. Его выдают в любой налоговой по паспорту и ИНН. Если есть подтвержденная учетная запись на госуслугах, в налоговую можно не ходить: для входа в личный кабинет подойдет аккаунт на портале.

Скачивать ничего не нужно: в личном кабинете все есть. Прямо там заполняете декларацию, загружаете копии документов, генерируете простую электронную подпись и отправляете. Можно справиться за полчаса.

Не забудьте сразу сменить пароль, который выдали в налоговой. Через месяц он перестанет действовать, а личным кабинетом можно пользоваться и для других целей. Например, заплатить там транспортный налог или подать заявление на вычет у работодателя.

На портале госуслуг. Для этого нужна подтвержденная учетная запись. Клиенты Тинькофф-банка подтверждают ее через интернет, можно с телефона. Если через банк подтвердить не получается, придется идти в удостоверяющий центр: подтвердить по почте вы уже не успеете. Адреса по каждому региону есть на портале. Дальше все просто: выбираете услугу, заполняете декларацию, подписываете и отправляете.

Лично или по почте. Подавать декларацию нужно по той форме, которая утверждена для 2017 года. Надежнее всего скачать программу для заполнения на сайте ФНС. Заполняете, распечатываете и относите в инспекцию. Можно отправить почтой с описью вложения и уведомлением о вручении. Если сделаете это в 9 часов вечера 3 мая, считается, что уложились в срок. Важна дата отправки на конверте. Налоговая может получить декларацию в конце мая, но претензий к вам не будет.

3-НДФЛ подают в налоговую по месту жительства, а не по месту временной регистрации. Если вы прописаны в Петербурге, а живете в Москве, нужно отправить декларацию в питерскую налоговую. Это касается и доходов, и вычетов.

Заполнить декларацию можно самостоятельно. Программа проверит данные и подскажет, где ошибка. Но в сложных случаях не всегда удается разобраться, куда что писать. Если заявляете вычет и боитесь ошибиться, обратитесь за помощью к эксперту. Лучше заплатить 1000 рублей и не мучиться.

Возврат НДФЛ пенсионеров при покупке квартиры в 2019 году

В настоящее время российским пенсионерам предоставляются самые разные преференции, субсидии, дотации, социальные выплаты. Надо отметить, что такого рода послабления и льготы обеспечиваются государством в достаточно большом количестве, затрагивая разнообразные направления и условия жизнедеятельности граждан, актуальные на современном этапе развития общества. Из всего многообразия льготных предложений, доступных лицам преклонного возраста, можно выделить так называемые налоговые вычеты, на которые любой гражданин РФ, в том числе и пенсионер, вправе претендовать по факту приобретения собственной квартиры или индивидуального жилого дома. Иными словами, речь идет о возможности возврата НДФЛ пенсионеров при покупке квартиры. Как производится такой возврат в текущем году? Следует уточнить, что порядок возмещения подоходного налога (НДФЛ), которым физическое лицо может воспользоваться при покупке личного жилья, с 2012 года не претерпел каких-либо существенных изменений или поправок.

- Купить жилплощадь, осуществив корректное оформление всех необходимых бумаг, юридически удостоверяющих факт приобретения обладателем недвижимости официально зарегистрированного права собственности в отношении конкретного объекта.

- Запросить в финансовом отделе (бухгалтерии) по месту своего официального трудоустройства легитимный документ, однозначно подтверждающий факт ежемесячного удержания с доходов гражданина соответствующих сумм НДФЛ. Такая справка обычно выдается работодателем по типичной форме, предусмотренной стандартом 2-НДФЛ.

- Составить особую декларацию по налогам, предусмотренную формой стандарта 3-НДФЛ. Бланк такой декларации заполняется гражданином-плательщиком в органах налогообложения по месту собственной регистрации.

Оплата работы и услуг от другого человека — нужно

Допустим, вы оказали кому-то услугу за деньги. Если заказчиком был ИП и ООО, они сами должны удержать НДФЛ из суммы выплаты, потому что в этой ситуации они налоговые агенты и это их обязанность по закону.

Если вы оказали услугу физическому лицу, это не налоговый агент. Декларацию подает тот, кто получает деньги.

Например, у дизайнера есть основная работа, но знакомый попросил его сделать коллаж для группы в соцсети. Деньги перечислили на карту — физлицу от физлица. По закону дизайнер должен задекларировать этот доход до 3 мая.

Шанс законно не платить НДФЛ с доходов за услуги есть у репетиторов, нянь, сиделок и помощников по хозяйству. У них налоговые каникулы. Но чтобы ими пользоваться, нужно подать уведомление в налоговую — до 3 мая еще есть время.

Если подать уведомление сейчас, можно не платить НДФЛ за 2017 и 2018 год, даже если репетитор заработал миллион на частных уроках и не зарегистрирован как ИП. Если решите подавать уведомление, чтобы не платить налог, подумайте, что будете делать после 2018 года, когда налоговые каникулы закончатся.

Заполнение 3-НДФЛ за 2017 год

Вы можете отправить декларацию по почте. В таком случае, это нужно сделать письмом с описью вложения. Один экземпляр описи вложения с отметкой работника почты остается Вам и служит подтверждением того, что Вы отправили декларацию (и когда отправили). Дополнительно Вы можете отправить декларацию с уведомлением о вручении получателю (то есть то же самое письмо с описью и с уведомлением). В таком случае у Вас будет дополнительное доказательство того, что декларация получена налоговым органом.

Если Вы отправляете декларацию по почте, Вам надо отправить ее ценным письмом с описью вложения. Для этого надо подготовить опись вложения (ниже есть шаблон в двух форматах), распечатать ее в двух экземплярах и подписать оба экземпляра. На почте работник почты проставит на обоих экземплярах описи штамп и свою подпись и положит один экземпляр описи в конверт с декларацией. Один экземпляр описи останется Вам, и с его помощью Вы сможете при необходимости подтвердить, что Вы отправили декларацию и когда Вы ее отправили. В тоже время стоит отметить, что в большинстве случаев Вы можете отправить декларацию другого человека по почте без всяких проблем (никакой доверенности для этого не требуется). В этом случае стоит отметить, что декларацию и опись вложения должен подписать декларант лично.

Мы поможем Вам быстро подать декларацию З-НДФЛ, оформить все документы для возврата налога и подать их онлайн в налоговую инспекцию. Мы сделаем все быстро, надежно и удобно для Вас.

Для кого подача 3-НДФЛ является правом, а не обязанностью

Существует еще одна категория плательщиков налога, составление декларации 3-НДФЛ для которой становится правом и осуществляется исключительно в добровольном порядке. В частности, форма 3-НДФЛ является одним из базовых документов в пакете представляемых для оформления налогового вычета, например, при приобретении жилья или возведении дома, оплате образовательных или медицинских услуг.

Законодатель, установив для налогоплательщика возможность возврата ранее уплаченного НДФЛ, не ограничил срок подачи декларации 3-НДФЛ в таких ситуациях. Поэтому гражданин имеет право представить декларацию на вычет в любой рабочий день на протяжении всего календарного года.

Пусть структура документа не пугает

Множество предпринимателей, которые сталкиваются с необходимостью заполнения формы впервые, получают шок от объемов документа, но заполнение вполне можно произвести самостоятельно. Ячейки и поля, которые не актуальны для данного физического лица, заполнять не требуется.

Для заполнения формы лучше всего воспользоваться актуальной компьютерной программой, которая сама избирает заполненные и актуальные ячейки, формируя из них документ. После распечатки вам необходимо будет просто подтвердить правильность страниц, подшить их и пронумеровать

Кстати, процесс сшивания необходимо проводить осторожно, чтобы он не повлиял на качество и доступность предоставленной информации

В случае с ручным заполнением вы распечатываете форму и проводите заполнение необходимых разделов. После чего просто убираете пустые страницы, так как налоговым органам они не нужны. Затем следует процесс прошивки и нумерации. Она, кстати, проходит сквозным методом по принципу 002, 003…015 и т.д.

Цвет чернил — черный, синий или фиолетовый. Применение корректирующих средств запрещается, а вносить данные необходимо крупно и разборчиво

Особое внимание стоит уделить заполнению полей, если вы вносите номер в поле, ячеек которого слишком много, то начинать вносить необходимо с левой стороны, а оставшиеся ячейки закрыть прочерком. Не допускается проставление нулей

Отдельно требуется упомянуть дроби, так как в некоторых случаях суммы получатся именно дробными, например, при указании доли в бизнесе. 1/2 будет указываться как 1——/2—- в соответствии с правилами заполнения.

Итак, 3-НДФЛ – это особая форма отчетности, которая способна отобразить доходы как предпринимателей, так и физических лиц. Срок сдачи отчетности 3-НДФЛ в 2017 году — 30 апреля 2017 года за год 2017.

Каким способом можно подать 3-НДФЛ

Сегодня не обязательно приезжать в офис ФНС, чтобы отчитаться об уплаченных налогах. Сдача декларации 3-НДФЛ сегодня может происходить несколькими способами:

- по почте. Бланк можно скачать на одном из сайтов, посвященных налоговой тематике, и распечатать, чтобы внести необходимую информацию. Заполненный документ следует отправить в налоговую, воспользовавшись услугами Почты России;

- прийти в налоговую инспекцию лично и оформить документ в любом ее офисе;

- воспользоваться Единым порталом госуслуг (для этого необходимо ввести имеющиеся учетные данные, если аккаунт еще не создан – перейти к регистрации с указанием своих паспортных данных);

- использовать личный кабинет на официальном сайте ФНС.

Как проверяют декларацию 3-НДФЛ

У налоговой есть три месяца на камеральную проверку. Ее делают без вашего ведома и участия. Во время камералки налоговая проверяет копии документов, сопоставляет их с данными из баз других ведомств. Так налоговая узнает, сколько на самом деле проданная квартира была в собственности, кто внес плату за машину и не является ли продавец недвижимости близким родственником.

Если ошибок не будет, проверка закончится. Никаких уведомлений о завершении проверки не присылают — просто переключаются на следующего налогоплательщика.

Если в декларации есть ошибки или несоответствия, налоговая запросит пояснения или предложит подать уточненную декларацию. Дальше все зависит от того, найдут ли нарушение. Например, за занижение налога могут оштрафовать.

Оставляйте свой реальный телефон для связи. Многие проблемы решаются быстро и просто после звонка инспектора.

Новый срок сдачи 3-НДФЛ для ИП

По общему правилу крайний срок сдачи 3-НДФЛ ИП на ОСНО – 30 апреля года, идущего за завершившимся налоговым периодом, в котором был получен налогооблагаемый доход (п. 1 ст. 229 НК РФ).

Если 30 апреля – выходной (или нерабочий праздничный) день, то крайний срок переносится на ближайший рабочий день (п. 7 ст. 6.1 НК РФ). В 2020-м году такого переноса не предполагалось, поскольку 30-е апреля приходится на четверг. Но в связи с коронавирусной пандемией ситуация поменялась.

Правительство РФ Постановлением от 02.04.2020 № 409 утвердило ряд мер, направленных на экономическую поддержку бизнеса, в т.ч. продление сроков сдачи налоговой отчетности.

Крайний срок представления декларации 3-НДФЛ в соответствии с Постановлением № 409 был продлен на 3 месяца относительно срока, прописанного в ст. 229 НК РФ. Таким образом, новый крайний срок сдачи 3-НДФЛ ИП за 2019 год – 30 июля 2020 г.

Это будет четверг – рабочий день, поэтому дополнительно срок сдачи декларации не переносится. Срок представления 3-НДФЛ одинаков и для бумажной, и для электронной формы декларации.

Декларацию в любом варианте необходимо отправить до 24 часов последнего дня срока. Электронно это можно сделать через «Личный кабинет» на сайте ФНС. Когда у ИП есть возможность сдать документ только в «бумажном» виде и в последний день представления декларации он не успевает явиться в свое отделение ИФНС до закрытия, можно отправить документ через МФЦ или отделение Почты России (с уведомлением и описью), если позволяет их время работы (п. 8 ст. 6.1 НК РФ).

Отметим, что не играет роли, осуществляет ИП деятельность в «нерабочие» дни апреля-мая или нет – предприниматель в любом случае вправе воспользоваться продлением срока сдачи 3-НДФЛ до 30 июля 2020 г.

Если ИП является плательщиком НПД (налога на профессиональный доход), от уплаты НДФЛ его предпринимательские доходы освобождаются, поэтому подавать декларацию по доходам, полученным на «самозанятости», не надо (письмо ФНС России от 10.04.2020 № БС-4-11/6105@).

Напомним, что с 01.01.2020 г. предпринимателями не сдается декларация о предполагаемом доходе 4-НДФЛ (п. 7 ст. 1 Закона от 15.04.2019 № 63-ФЗ).