Кто может работать на УСН и кому она выгодна

Упрощенка, несмотря на всю свою привлекательность, подходит далеко не любому налогоплательщику. И рекомендовать переходить на этот режим каждой организации неправильно. При выборе оптимальной системы налогообложения имеет значение множество факторов:

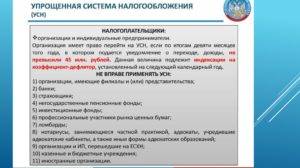

- Вид деятельности. Хоть упрощенка и применяется в отношении большинства видов деятельности, некоторые налогоплательщики использовать ее не могут. К ним, например, относятся банки, страховщики, компании, имеющие филиалы и некоторые другие организации, перечисленные в п. 3 ст. 346.13 НК РФ.

- Размер годового дохода. Работать на УСН не могут ООО, чей годовой доход составляет более 150 млн рублей. Если организация превышает данный лимит, она переводится на ОСНО и уплачивает налоги в соответствии с данным режимом налогообложения.

- Количество работников. Максимальное число сотрудников, которое может иметь ООО на УСН – 100 человек. В случае превышения придется перейти на общий режим налогообложения.

- Стоимость основных средств. Ограничения на упрощенке затрагивают и размер основных средств организации – не более 150 млн рублей.

- Круг основных контрагентов. Применение УСН будет невыгодным, если основные партнеры компании находятся на ОСНО, так как им нужно выставлять счета-фактуры с НДС. Соответственно, налог придется либо включать в стоимость товара, тем самым ее увеличив, либо платить его из собственных средств себе в убыток. Кроме этого, возместить уплаченный в бюджет НДС организация на упрощенке не сможет.

Примечание: даже если компания не подпадает ни под одно из вышеперечисленных ограничений, налоговую нагрузку на УСН необходимо сравнить с иными системами налогообложения. Может оказаться, что применение ЕНВД или ОСНО будет более выгодным, чем работа на упрощенке.

При выборе УСН отдельное внимание стоит уделить ее объектам, от которых напрямую зависит ставка по налогу. Упрощенная система налогообложения имеет два объекта налогообложения:

- Доходы. Налог рассчитывается, исходя из размера полученных доходов. Ставка на данном объекте составляет 6%, при этом в отдельных регионах она может быть снижена до 1%. При расчете налога расходы не учитываются, за исключением страховых взносов за сотрудников. Этот вариант будет наиболее оптимален для организаций с незначительными расходами – не более 65% от суммы полученного дохода.

- Доходы минус расходы. Ставка в этом случае равна 15%, но также может быть снижена решением региональных властей до 5%. Налог рассчитывается с разницы между полученными доходами и произведенными расходами. Этот режим будет выгоден организациям, затраты которых довольно существенны и превышают в среднем 65% от суммы доходов, например, для оптовой торговли и производства.

А теперь подробнее о том, какие налоги платит ООО на УСН в 2020 году.

УСН 6 процентов 2018 для ИП без работников пример расчета

Сводная таблица расчета:

| Месяц | Доход, руб | Доход, нарастающим итогом, руб | 6%, нарастающим итогом | Платежи в фонды, руб | Авансовый платеж по УСН, руб | УСН за год всего |

| Январь | 125000,00 | 480000,00 | 28800,00 | 20703,75 | 41915,00 | |

| февраль | 170000,00 | |||||

| Март | 185000,00 | 8096,25 | ||||

| Апрель | 110000,00 | 805000,00 | 48300,00 | 11403,75 | ||

| Май | 111000,00 | |||||

| Июнь | 104000,00 | 8096,25 | ||||

| Июль | 120000,00 | 1221000,00 | 73260,00 | 16863,75 | ||

| Август | 130000,00 | |||||

| Сентябрь | 166000,00 | 8096,25 | ||||

| Октябрь | 80000,00 | 1426000,00 | 85560,00 | -7056,25 | ||

| Ноябрь | 70000,00 | 8096,25 | ||||

| Декабрь | 55000,00 | 11260,00 |

За 1 квартал

За 1-й квартал предприниматель должен уплатить авансовый платеж.

Его доход за этот период составил 480 тысяч руб.

Кроме этого, в данном периоде были уплачены по 1/4 части обязательных платежей: В ПФР 6 636,25 руб, в ФОМС 1 460 руб. Итого общая сумма платежа 6 636,25+1 460=8 096,25 руб.

ИП имеет право на эту сумму уменьшить размер налога за квартал.

Сумма налога будет равна: 480 000 х 6%=28 800 руб.

Сумма к уплате: 28800-8096,25=20703,75 руб.

За 6 месяцев

По завершению полугодия ИП снова перечисляет авансовый платеж.

Доход за 2-й квартал — 325 тысяч руб.

Также в данном периоде были уплачены по 1/4 части обязательных платежей: В ПФР 6636,25 руб, в ФОМС 1460 руб. Итого общая сумма платежа 6636,25+1460=8096,25 руб.

Общая сумма налога за полгода:

(480000+325000)х6%=48300 руб.

Общая сумма к уменьшению (платежи в фонды и авансовый платеж за 1 квартал): 8096,25+8096,25+20703,75=36896,25 руб.

Сумма к перечислению: 48300-36896,25=11403,75 руб

За 9 месяцев

Следующий авансовый платеж ИП определяет по прошествии 9 месяцев.

Доход за 3 квартал — 416 тысяч руб.

Также в данном периоде были уплачены по 1/4 части обязательных платежей: В ПФР 6636,25 руб, в ФОМС 1460 руб. Итого общая сумма платежа 6636,25+1460=8096,25 руб.

Общая сумма налога за 9 месяцев:

(480 000+325 000+416 000) х 6%=73 260 руб.

Общая сумма к уменьшению (платежи в фонды и авансовые платежи за 1 квартал и полугодие):

8 096,25+8 096,25+8 096,25+20 703,75+11 403,75=56 396,25 руб.

Сумма к перечислению: 73 260-56 396,25=16 863,75 руб.

За год

По завершении года ИП оформляет декларацию и уплачивает оставшуюся часть налога.

Доход за 4 квартал — 205 тысяч руб.

Также в данном периоде были уплачены по 1/4 части обязательных платежей: В ПФР 6636,25 руб, в ФОМС 1460 руб. Итого общая сумма платежа 6636,25+1460=8096,25 руб.

Кроме этого, по итогам за год ИП получил доход более 300 тыс. рублей, а потому должен дополнительно заплатить в ПФР взнос в сумме 1% от превышения:

(480000+325000+416000+205000-300000)х1%=11260 руб.

Общая сумма налога за год:

(480 000+325 000+416 000+205 000) х 6%=85 560 руб.

Общая сумма к уменьшению (платежи в фонды и авансовые платежи за 1 квартал, полугодие и 9 месяцев):8 096,25+8 096,25+8 096,25+8 096,25+20 703,75+11 403,75+16 863,75+11 260=92 616,25 руб.

В результате образовалась переплата по налогу: 92 616,25-85 560=7 056,25 руб.

Внимание! Переплату по налогу можно вернуть, либо зачесть как аванс по будущим налоговым платежам. Для этого необходимо написать заявление о возврате переплаченной суммы налога и предоставить его в ФНС.

Упрощенка (УСН) 6 процентов для ООО

Введенный несколько лет назад УСН предназначен для ИП и небольших ООО, имеющих в своем штате ограниченное число сотрудников. Тем, кому удалось соблюсти все условия для применения режима, упрощенка 6 процентов для ООО в 20187 году налоги позволила уменьшить до минимального уровня.

Упрощенка для ООО в 2018 году продолжает давать возможность избавится от заполнения множества документов и оплаты нескольких видов налогов. Хотя стоит заметить, что если ООО был выбран этот режим, то, скорее всего, его доходы весьма скромны и не достигают 60 миллионов рублей. Однако с начала года этот критерий значительно вырос и стал составлять 120 миллионов рублей.

В этом режиме используются две ставки, но если при ведении деятельности ООО осуществляемые затраты не являются значительными, то отдают предпочтение 6% ставке.

Чем хороша 6% ставка

Работая 6% ставке ООО получает несколько весомых преимуществ, которые значительно облегчают деятельность не только в финансовом, но и в административном плане. К примеру, при использовании других режимов ООО обязано заниматься ведением учета расходов. А это значит, что должны постоянно собираться и храниться за определенный период все квитанции и чеки.

На других режимах ООО обязано сохранять только те чеки и счета, где явно виден факт, что осуществленный расход имеет прямое отношение к деятельности компании. К тому же применение режима с учетом расходов требует постоянного заполнения документации.

Особенным преимуществом ставки 6% при УСН является низкая заинтересованность налогового органа к компаниям. ООО следует лишь своевременно осуществлять перечисление налоговых средств и взносов в требуемом объеме. А также не забывать о сдаче в выделенный срок отчетности.

Авансовые платежи

Несмотря на то, что налоговым периодом является календарный год, для поддержания потока отчисления налоговых сумм в бюджет было принято решение об обязательном регулярном перечислении авансовых платежей.

То есть годовой налог разбивается на одинаковые части и уплачивается упрощенцами в конце каждого отчетного периода.

По факту получается, что перечисляемые таким образом в бюджет авансовые суммы берутся из поступлений, перечисляемых из доходов, полученных значительно раньше срока, за который они осуществляют авансовый платеж.

Называются перечисляемые платежи авансовыми не просто так. Работая, ООО на упрощенкеосуществляет оплату налога наперед, не ожидая окончания годового периода. Таким образом, получается, что к концу годового периода ООО остается внести лишь небольшой по величине налог. Стоит заметить, что впоследствии все эти авансовые суммы обязаны быть отражены в декларации.

Уменьшение и расчет налога

В 2018 году все ООО, работающие по упрощенке и использующие 6% ставку, смогут также продолжать пользоваться уменьшением величины налога за счет вычитания страховых взносов.

Но снижение налоговой суммы может быть осуществлено лишь до 50%. Расчет налога по 6% ставке не сложен.

Для его осуществления необходимо лишь применить формулу, а именно валовую выручку умножить на 6%, вследствие чего получается сумма, подлежащая перечислению в бюджет.

Да, используя 6% ставку, каждое ООО способно значительно улучшить свое положение. При этом мучиться с налоговой документацией нет необходимости. Ведь ведение в этой ситуации налогового учета состоит лишь из нескольких отчетностей и одной декларации.

Отчетность ИП на УСН без работников в 2020 году — виды и список налогов к уплате

Нормами действующего законодательства предусмотрена обязанность предпринимателя предоставлять налоговую декларацию в инспекцию по месту проживания по завершении налогового периода — за прошедший календарный год.

Предоставление декларации в налоговую инспекцию возможно осуществить одним из способов:

- самостоятельно,

- через лицо по заверенной нотариусом доверенности,

- по почте России,

- электронно посредством ЭЦП.

Если предпринимательская деятельность не ведется, то чтобы не было проблем в будущем со стороны госорганов необходимо официально закрыть свое предприятие. В нашем выпуске мы уже писали пошаговую инструкцию как закрыть ИП.

Кроме сдачи декларации коммерсант обязан предоставить в инспекцию по налогам и сборам Книгу по учету доходов и расходов (КУДИР), в которой в хронологическом порядке зафиксированы все финансовые операции в ходе ведения коммерческой деятельности. Она может быть оформлена как в письменном, так и в электронном виде.

В письменном виде страницы КУДИР необходимо пронумеровать и прошить. Отсутствие Книги учета влечет за собой начисление штрафов и пеней.

2.1. Виды отчетности ИП

Отчетность для коммерсантов условно можно классифицировать на несколько видов в зависимости от выбора налоговой системы, условий организации бизнеса (с работниками или без), условий взаиморасчетов с контрагентами и наличия дополнительных объектов налогообложения:

- Отчетность по выбранной системе налогообложения;

- Отчетность по кассе — при оформлении наличных расчетов;

- Отчетность за наемных сотрудников;

- Отчетность по прочим налогам и сборам.

За налоговый период отчетность ИП предоставляется по форме и формату деклараций, утвержденных приказом налоговых органов. (Приказ от 22.02.2016 № ММВ-7-3/99)

2.2. Какие налоги платит ИП на УСН в 2020 году без работников

После регистрации физического лица индивидуальным предпринимателем действующее законодательство вменяет ему обязанность по уплате обязательных страховых взносов не зависимо от того, ведется коммерческая деятельность или нет.

Обязательные платежи коммерсанта «за себя» включают выплаты:

- в Пенсионный фонд РФ;

- В Фонд обязательного медицинского страхования.

Данные платежи обеспечивают социальное обеспечение коммерсанта в качестве работодателя в своих интересах.

Несвоевременная оплата или отказ от внесения платежей влечет за собой начисление штрафов, пеней и взыскание сумм задолженности в судебном порядке.

2.3. Фиксированные платежи ИП на УСН в 2020 году (в ПФР, ФОМС)

В 2020 г. коммерсанты на упрощёнке обязаны внести платежи в ПФР согласно расчету по установленным законодательством нормам.

Порядок вычисления страховых платежей следующий:

Отчисления в ПФР — 32 448 руб. (не зависит от размера МРОТ);

Отчисления в ФОМС — 8 426 руб. (не зависит от размера МРОТ)

Итого страховые выплаты ИП на себя за 2020 г. будут:

32 448 руб. + 8 426 руб. = 40 874 руб. рублей

Окончательный срок выплат по взносам – 31 декаря. Оплату можно производить как частями, так и одной суммой сразу.

2.4. КБК УСН 6 процентов в 2020 году по страховым отчислениям ИП «на себя»

С 2017 года в ПФР новый КБК (Коды бюджетной классификации) необходимо оплачивать одной платежкой (на страховую и на накопительную):

| Название взноса | КБК |

| Фиксированные страховые выплаты на пенсионное обеспечение предпринимателя за себя | 182 1 02 02140 06 1110 160 |

| Фиксированные страховые выплаты на пенсионное обеспечение предпринимателя за себя с доходов свыше 300 тыс. руб. | 182 1 02 02140 06 1110 160 |

| Фиксированные страховые выплаты на медицинское обеспечение предпринимателя за себя | 182 1 02 02103 08 1013 160 |

Коды бюджетной классификации, как правило, меняются почти каждый год, поэтому необходимо регулярно следить за их изменениями (обновлениями).(Проверить актуальные КБК можно через сайт «ФНС» — service.nalog.ru/payment/payment.html)

Какую сдает отчетность ИП на УСН с работниками — сроки сдачи + виды налогов к уплате

Виды упрощенной системы налогообложения

При УСН для ИП в 2020 году существует два объекта налогообложения:

- доходы (ставка 6%);

- доходы, уменьшенные на величину расходов (ставка 15%).

Это размеры предельных ставок налога УСН. 13 июля 2015 года, глава нашего государства подписал Закон № 232-ФЗ «О внесении изменений в ст. 12 части I и часть II Налогового кодекса». Эти изменения дают право региональным правительствам устанавливать ставки налога УСН самостоятельно. При УСН доходы ставка налога может составлять от 6 % до 1%, при УСН доходы, уменьшенные на величину расходов, ставка может составлять от 15% до 5%.

Поэтому в последующей части статьи будут указаны предельные ставки налога УСН 6% и 15%, при этом в отдельных регионах они могут ниже, но не выше.

Переход на упрощенную систему налогообложения осуществляется путем самостоятельного выбора индивидуальным предпринимателем объекта налогообложения — доходы 6% или доходы минус расходы — 15%. Перейти на другую систему налогообложения возможно только со следующего года.

Рассмотрим подробнее каждый из объектов налогообложения.

УСН «Доходы» — 6% от доходов

Этот объект налогообложения предусматривает уплату ИП налога в размере 6% от полученных доходов. Расходы в данном случае не учитываются. УСН 6% от доходов предполагает ведение несложной отчетности. Обязательной является подача ИП в налоговый орган декларации о доходах (один раз в год). Декларация оформляется в стандартной форме.

УСН «доходы минус расходы» 15%

При использовании УСН «доходы минус расходы 15%» уплата налогов рассчитывается по следующей формуле: сумма доходов минус сумма расходов. От этой разности высчитывается 15%. Данная сумма будет являться размером выплаты.

Эта система больше подходит для предпринимателей, у которых высокий уровень расходов.

Упрощенная система налогообложения для ИП «доходы минус расходы 15%» позволяет экономить, делая уплату налогов выгоднее, учитывая расходы.

Но в отличие от УСН доходы, при УСН доходы минус расходы существует минимальный налог. Минимальный налог при УСН доходы минус расходы рассчитывается и уплачивается в случае, если за налоговый период (календарный год) сумма исчисленного в общем порядке налога меньше суммы исчисленного минимального налога, т.е был получен убыток. Минимальная сумма налога УСН при объекте доходы минус расходы рассчитывается по следующей формуле:

Минимальный налог = Облагаемые доходы, полученные за налоговый период × 1%.

Из «минусов» этого объекта УСН можно отметить усложненный порядок ведения отчетной документации.

При работе на УСН доходы минус расходы необходимо подтверждать все свои расходы и доходы документально, причем в расходы можно включать только те, которые указаны в ст.346.16 НК.

На УСН доходы вести учет расходов нет необходимости: они не влияют на базу налогообложения. Достаточно подтвердить только доходы.

На УСН обязательно нужно вести книгу доходов и расходов, занося в нее все проводимые ИП финансовые операции.

ИП может сменить УСН доходы на УСН доходы минус расходы в добровольном порядке, но только с начала нового календарного года. Для этого необходимо в срок до 31 декабря предоставить в ИФНС уведомление по форме № 26.2-6 «Уведомление об изменении объекта налогообложения», согласно приложению №6 Приказа ФНС РФ № ММВ-7-3/829@ от 02.11.2012.

Когда платят налог на УСН

Но прежде чем перейти к конкретным примерам, разберемся, когда платить налог на упрощенной системе. В этом вопросе есть несколько сложных нюансов. Статья 346.21 НК РФ ориентирована на специалистов в учете, поэтому из нее не очень ясно, как платить налоги ИП на УСН. Объясним это проще.

Налоговым периодом, т.е. периодом, за который платят налог, на УСН считается год. На ЕНВД, к примеру, это квартал. Однако это не означает, что перечислять налоги в бюджет упрощенцы должны только раз в год.

Кроме налогового, на УСН установлены так называемые отчетные периоды. Это первый квартал, первое полугодие и девять месяцев. Если в отчетном периоде были получены доходы, то налог на них надо платить, не дожидаясь конца года. Эти платежи называются авансовыми, потому что налог взимается вперед, т.е. авансом. Такая особенность есть и на других системах налогообложения, например, на ОСНО или ЕСХН.

Причем, налоговый учет авансовых платежей ведется нарастающим итогом с начала года, что еще больше усложняет порядок расчета для неспециалиста.

| Отчетный или налоговый период | Крайний срок уплаты налогового платежа |

|---|---|

| Первый квартал | 25 апреля текущего года |

| Первое полугодие | 25 июля текущего года |

| Девять месяцев | 25 октября текущего года |

| Календарный год | 30 апреля следующего года |

Например, за доходы, полученные в 1-ом квартале 2020 года, авансовый платеж надо перечислить не позже 25.04.2020. А окончательный срок уплаты налога за 2020 для индивидуальных предпринимателей – 30.04.2021. У организаций на УСН это срок короче на месяц, рассчитаться с бюджетом им надо не позже 31 марта.

На практике для ИП на УСН проще контролировать каждый квартал своей деятельности. Если в квартале были получены доходы, то с них надо заплатить авансовый платеж, если нет, то и платить ничего не надо. Однако правила налогового учета диктуют другое, поэтому наши примеры будут основаны на них.

Что это такое

УСН 6 процентов для ООО в 2020 году (Упрощенная Система Налогообложения) – это специализированный механизм взыскания облегченных пошлин предприятий и перечисляемых в бюджет региона через счет местной налоговой инспекции, с целью улучшить ведения предпринимательского хозяйства и ускорить процесс развития компании.

Отчисления следует производить строго по месту официальной регистрации предприятия в государственной службе ЕГРН или ЕГРИП.

Механизм предполагает, что плательщик будет погашать всего один налог, а не все остальные, которые преимущественно подлежат оплате для пользователей систем на общих началах .

По ОСНО перечисляют в налоговую инстанцию пошлины за:

Тип налога | Размер, % | Краткое пояснение |

| Прибыль | 20 | Соотносится полученный доход и расход по отчетному периоду. |

| Доход с физических лиц | 13 | Доход, причитающийся гражданину |

| Имущество | 2,2 от ОС | Обладание дорогостоящим имуществом |

| НДС | 18 | Сбор с добавленной стоимости |

Доход с физ. лиц имеется в виду тот, который не относится к вычетам из заработка граждан, нанятых на работу по трудовому законодательству.

Речь идет о случаях, кода физ. лицо является работодателем, даже, если оно не регистрировалось как индивидуальный предприниматель. Эти виды налогов по отдельности не платят те предприятия, которые находятся на УСН.

«Упрощенка» существует двух основных видов:

| Наименование | Величина отчислений |

| УСН для ООО | 6% |

| Из прибыльных денежных средств, разницы, получаемой при соотношении доходов и расходов. | 5-15% |

Последний тип облегченного режима налоговых платежей определяется в зависимости от той ставки, которая принята для налогоплательщика по региону

Поэтому так важно смотреть, где предприятие зарегистрировано

Дополнительно существует для «льготников» также обязательство платить налог на имущество, которое используется в хозяйственной деятельности. Для этого его стоимость фигурирует в кадастре и балансе. Сюда могут относить здания, в которых проводятся производственные процессы.

Перешедшие ООО на УСН должны учесть несколько важных последних новшеств и особенностей, которые предусмотрены для выполнения в 2020 году:

- Использование КУДиР (Книги Учета Доходов и Расходов) в новой редакции с 1 января 2020 года.

- Расширение списка доходов, которые с января 2020 года налогом при УСН не облагаются.

- Власти в регионах имеют право на 1% в сторону уменьшения величины пошлины по «доходам» и не более чем на 5% по «доходам за вычетом расходов» («прибыли»).

- Статью налогообложения «доходы» разрешается уменьшать в 2 раза, если применить страховые взносы по зарплатам сотрудников.

Поправки насчет применение КУДиР были учреждены Приказом Министерства финансов России №227н от 7 декабря 2017 года. Что касается дивидендов и активов, оказавшихся с 2020 года невостребованными, а потому необлагаемыми сборами, то это было регламентировано правовым актом №286-ФЗ от 30 сентября 2017 г.

Законодательно вся система упрощенного сбора налогов с организаций регулируется Главой №26 Налогового Кодекса. В неё входят статьи под номерами – с 346.11 по 346.25. Правовые положения раскрывают полдробности и нормативы, как следует вести бухучет по УСН и как действует весь механизм в целом.

Налоги и отчетность на УСН

Благодаря принятию УСН, в отличие от условий общей режима обложения государственных сборов, налогоплательщики освобождены от уплаты таких налогов:

| Для ООО | Для ИП |

| Налог на добавленную стоимость | Налог на добавленную стоимость (кроме НДС при импорте предметов торговли на государственной границе и сделке простого товарищества и доверительного управления) |

| Налог на прибыль, кроме дивидендов и прописанных пунктов долговых обязательств | Налог физических лиц на прибыль от предпринимательской деятельности |

| Налог на собственность организации, за исключением объектов недвижимости | Налог на собственность физических лиц, за исключением объектов недвижимости |

Важно! УСН не избавляет от налога на доходы физических лиц с заработной платы работников.

Отчетность для ООО на УСН

ООО, состоящие на «упрощенке» наделены обязательством ведения бухгалтерского учета, а также же книги ведения доходов и расходов, которую в любой момент могут официально затребовать налоговые инспектора для проверки.

Каждый отчетный период подается отчет в фонд социального страхования.

Ежегодно ООО должны подавать в налоговую службу следующие документы:

- декларацию по УСН;

- информацию о доходах физического лица;

- информацию по численности штата сотрудников;

- ежегодную бухгалтерскую отчетность.

Упрощенная система налогообложения в 2018 году для ООО имеет все те же принципиальные требования, что и УСН 2017 года.

Отчетность для ИП

Все индивидуальные предприниматели, состоящие на УСН, ведут учет в упрощенной форме. Должны отчитываться по году о полученных доходах, предоставляя в установленные сроки декларацию. А при УСН 15% также ведется учет и расходов.

Отчетность для предпринимателей следующая:

- по году предоставляется декларация по УСН;

- необходимо вести и сдавать по требованию налогового инспектора книгу учета расходов и доходов (КУДиР).

Упрощенная система налогообложения в 2018 году для ИП имеет все те же принципиальные требования, что и УСН 2017 года.

Отчетность ООО и ИП, если у них есть наемные работники

В случае если ИП или ООО имеет в штате хотя бы одного работника, то он обязуется сдавать:

- налоговую декларацию, справку о доходах (2-НДФЛ) и количестве сотрудников ежегодно;

- отчетность о доходах физических лиц (6-НДФЛ), по страховым взносам и в случае травматизма (4-ФСС) ежеквартально;

- ежемесячную отчетность в пенсионный фонд (СЗВ-М).

- форму СЗВ-СТАЖ по году.

Уменьшение налога за счет взносов в ПФР и на ОМС (по системам 6% и 15%)

Для уменьшения налоговой нагрузки на свой бизнес учредители зачастую пользуются всеми возможными уловками, прописанными в законодательстве. Даже при упрощенке существует возможность уменьшить свои расходы как для объекта налогообложения «доходы», так и для «доходы минус затраты».

Уменьшение налога по УСН 6%

Полученная прибыль предпринимателя имеет свойство увеличения объемов налогооблагаемых единиц, однако стоит помнить, что не все доходы попадают под рамки налогооблагаемых.

Например, кредитные и заимствованные средства, возвращенные платежи и перемещение на счет ИП личных средств не облагается пошлиной.

Также можно снизить уровень налогов на страховые пожертвования.

Для этого нужно знать следующее:

- Оплачивать их в том же периоде, в котором считается пошлина.

- Для ИП, не имеющих сотрудников налог исчезает полностью, а для ООО и ИП с сотрудниками возможно снижение до 50%.

- Налог снижает взнос на добровольное медицинское, социальное и пенсионное страхование, больничный лист первых трех дней.

Важно! При уплате страховых пожертвований ИП на себя лучше эту процедуру производить ежеквартально, тогда к концу года не будет переплат от авансовых платежей.

Уменьшение налога по УСН 15%

Подводным камнем для УСН 15% при желании уменьшить налог является список допустимых расходов при учете налога, который можно увидеть в ст.346.16. пункты, не входящие в перечень не стоит вносить при учете налога.

Для системы «доход минус расход» актуальным будет учет минимального налога в расходах или списание потерь в расходы.

Внимание! Списать потери для снижения налога можно только при реализации годового платежа, авансовые исчисления таким образом уменьшать нельзя.