Часто задаваемые вопросы

^

Каковы сроки представления налогоплательщиком налоговой декларации и уплаты налога при применении УСН в случае прекращения налогоплательщиком деятельности, в отношении которой им применялась УСН?

Налогоплательщик представляет налоговую декларацию не позднее 25-го числа месяца, следующего за месяцем, в котором согласно уведомлению, представленному им в налоговый орган в соответствии с п. 8 ст. 346.13 НК РФ, прекращена предпринимательская деятельность, в отношении которой этим налогоплательщиком применялась упрощенная система налогообложения . При этом налог уплачивается не позднее сроков, установленных для подачи налоговой декларации . То есть налог уплачивается не позднее 25 числа месяца, следующего за месяцем, в котором налогоплательщик прекратил применение УСН.

(, )

Какой порядок уведомления налогового органа о переходе налогоплательщика на иной режим налогообложения в связи с утратой права на применение УСН?

Налогоплательщик (организация, индивидуальный предприниматель) в случае утраты права на применение УСН в отчетном (налоговом) периоде уведомляет налоговый орган о переходе на иной режим налогообложения путем подачи в течение 15 календарных дней по истечении того квартала, в котором он утратил данное право. Сообщения об утрате права на применение упрощенной системы налогообложения» (рекомендованная форма № 26.2-2 *)

(; *Приложение № 2 к Приказу ФНС России от 02.11.2012 № ММВ-7-3/829@ «Об утверждении форм документов для применения упрощенной системы налогообложения»

Какой порядок уведомления налогового органа о желании налогоплательщика, применяющего УСН, перейти на иной режим налогообложения?

По собственному желанию налогоплательщик (организация или индивидуальный предприниматель), применяющий УСН, вправе перейти на иной режим налогообложения с начала нового календарного года, уведомив (рекомендованная форма № 26.2-3 “Уведомление об отказе от применения упрощенной системы налогообложения”- Уведомление*) об этом налоговый орган в срок не позднее 15 января года, в котором он предполагает применять иной режим налогообложения. При этом если такое уведомление не представлено, то до конца наступившего нового календарного года налогоплательщик обязан применять УСН.

( ; *Приложение № 3 к Приказу ФНС России от 02.11.2012 № ММВ-7-3/829@ «Об утверждении форм документов для применения упрощенной системы налогообложения»

Объект налогообложения по УСН

Упрощенная система налогообложения в 2019 году, так же как и в предыдущих годах, согласно НК РФ предполагает два вида объектов для исчисления налогов:

- УСН Доходы – применяется ставка 6%.

- УСН Доходы за минусом произведенных расходов – применяется ставка 15%.

Внимание! Независимо от вида объекта налогоплательщики должны раз в год отчитываться в ИФНС по этой системе, а ежеквартально производить авансовый платеж по УСН.

По Доходам

Если налогоплательщик выбирает систему УСН с объектом исчисления «Доходы», то для исчисления обязательного платежа ему нужно проводить учет поступлений на счет банка и в кассу, являющимися выручкой ООО или ИП.

Федеральным законодательством в этом случае определяется ставка налога в размере 6 %. Из размера ставки второе название системы УСН 6 процентов.

Региональные органы власти могут принимать решение о понижении ее в пределах своих территорий. Учет доходов ведется в специальном регистре – книга учета доходов и расходов (КУДиР), где заполняется только доходная часть.

Внимание! УСН 6 процентов в 2019 году для ИП и организаций является наиболее простой системой – ее лучше применять, когда доля доходов небольшая или их не возможно документально подтвердить.

Доходы уменьшенные на величину расходов

УСН доходы минус расходы предполагают, что базой для расчета выступает не полностью выручка, а уменьшенная на фактически оплаченные расходы. Однако, нужно обязательно помнить, что здесь есть ограничения. К учету могут приниматься только те затраты предприятия, если они указаны в закрытом перечне НК РФ. Затраты нужно принимать к учету только если они были фактически оплачены.

Для исчисления используется ставка в размере 15%, поэтому ее часто еще называют УСН 15%. Регионам также дано право снижать ее в пределах своих границ для стимулирования приоритетных для них видов деятельности и поддержания небольших организаций и предпринимателей.

На этой системе налог необходимо платить, даже если расходы превысят сумму полученных доходов и будет получен убыток. Его называют минимальный налог по УСН доходы минус расходы.

Фиксация показателей ведется в КУДиР, где в отличии от УСН 6 процентов для ООО и ИП, нужно заполнять не только сведения о поступлениях, но и произведенных затратах.

Внимание! УСН 15% для налогоплательщиков предоставляет наибольшее уменьшение нагрузки по налогам, поэтому она более выгодна. Но применять ее рационально, если величина расходов составляет 50-60% от суммы доходов.

Ставки и порядок расчета

^

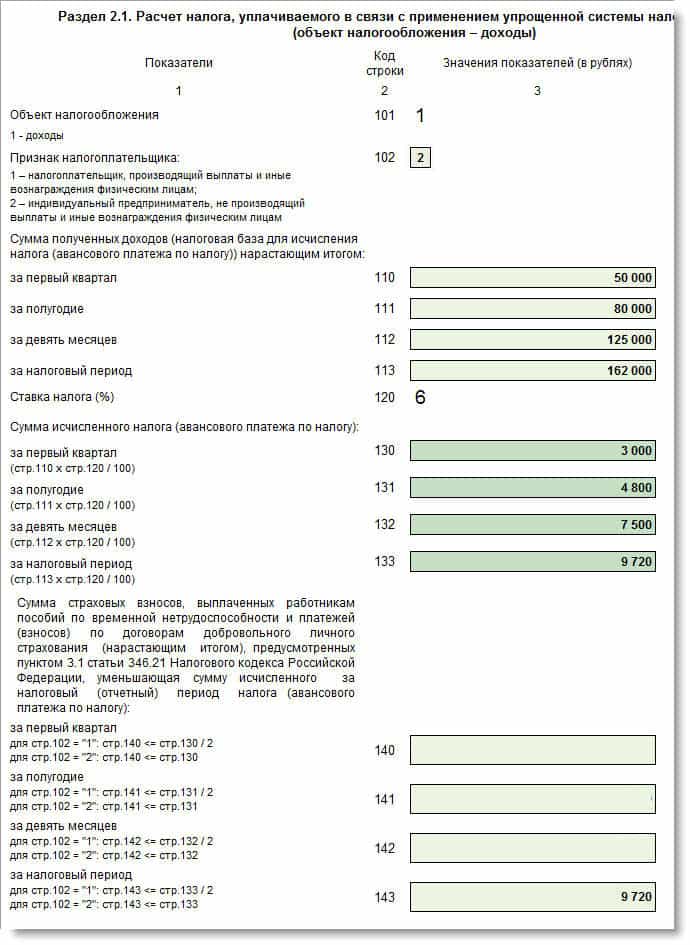

Расчет налога производится по следующей формуле ():

Сумма

налога=Ставка

налога*Налоговая

база

Ставка налога

Налоговая база

Для упрощённой системы налогообложения налоговые ставки зависят от выбранного предпринимателем или организацией объекта налогообложения.

При объекте налогообложения «доходы» ставка составляет 6%.

Законами субъектов РФ ставка может быть снижена до 1%.

Налог уплачивается с суммы доходов.

При расчёте платежа за 1 квартал берутся доходы за квартал, за полугодие – доходы за полугодие и т. д.

Если объектом налогообложения являются «доходы минус расходы», ставка составляет 15%.

При этом региональными законами могут устанавливаться дифференцированные ставки налога по УСН в пределах от 5 до 15 процентов. Пониженная ставка может распространяться на всех налогоплательщиков, либо устанавливаться для определённых категорий. В этом случае для расчёта налога берётся доход, уменьшенный на величину расхода.

Для предпринимателей, выбравших объект “доходы минус расходы”, действует правило минимального налога: если по итогам года сумма исчисленного налога оказалась меньше 1% полученных за год доходов, уплачивается минимальный налог в размере 1% от полученных доходов.

При применении упрощённой системы налогообложения налоговая база зависит от выбранного объекта налогообложения: доходы или доходы, уменьшенные на величину расходов:

- Налоговой базой при УСН с объектом «доходы» является денежное выражение всех доходов предпринимателя.

- На УСН с объектом «доходы минус расходы» базой является разница доходов и расходов. Чем больше расходов, тем меньше будет размер базы и, соответственно, суммы налога. Однако уменьшение налоговой базы по УСН с объектом «доходы минус расходы» возможно не на все расходы, а лишь на те, что перечислены .

Доходы и расходы определяются нарастающим итогом с начала года. Для налогоплательщиков, выбравших объект «доходы минус расходы» действует правило минимального налога: если за налоговый период сумма исчисленного в общем порядке налога меньше суммы исчисленного минимального налога, то уплачивается минимальный налог в размере 1% от фактически полученного дохода.

Пример расчета размера авансового платежа для объекта «доходы минус расходы»

За налоговый период предприниматель получил доходы в размере 25 000 000 руб, а его расходы составили 24 000 000 руб.

- Определяем налоговую базу

25 000 000 руб. – 24 000 000 руб. = 1 000 000 руб.

- Определяем сумму налога

1 000 000 руб. * 15% = 150 000 руб.

- Рассчитываем минимальный налог

25 000 000 руб. * 1% = 250 000 руб.

Уплатить нужно именно эту сумму, а не сумму налога, исчисленную в общем порядке.

Законами субъектов Российской Федерации на два года может быть установлена налоговая ставка в размере 0% для индивидуальных предпринимателей, впервые зарегистрированных и осуществляющих деятельность в производственной, социальной и (или) научной сферах, а также в сфере бытовых услуг населению. С 29 сентября 2019 года к этому списку добавлены услуги по предоставлению мест для временного проживания (пункт 4 ).

Что это такое

УСН 6 процентов для ООО в 2020 году (Упрощенная Система Налогообложения) – это специализированный механизм взыскания облегченных пошлин предприятий и перечисляемых в бюджет региона через счет местной налоговой инспекции, с целью улучшить ведения предпринимательского хозяйства и ускорить процесс развития компании.

Отчисления следует производить строго по месту официальной регистрации предприятия в государственной службе ЕГРН или ЕГРИП.

Механизм предполагает, что плательщик будет погашать всего один налог, а не все остальные, которые преимущественно подлежат оплате для пользователей систем на общих началах .

По ОСНО перечисляют в налоговую инстанцию пошлины за:

Тип налога | Размер, % | Краткое пояснение |

| Прибыль | 20 | Соотносится полученный доход и расход по отчетному периоду. |

| Доход с физических лиц | 13 | Доход, причитающийся гражданину |

| Имущество | 2,2 от ОС | Обладание дорогостоящим имуществом |

| НДС | 18 | Сбор с добавленной стоимости |

Доход с физ. лиц имеется в виду тот, который не относится к вычетам из заработка граждан, нанятых на работу по трудовому законодательству.

Речь идет о случаях, кода физ. лицо является работодателем, даже, если оно не регистрировалось как индивидуальный предприниматель. Эти виды налогов по отдельности не платят те предприятия, которые находятся на УСН.

«Упрощенка» существует двух основных видов:

| Наименование | Величина отчислений |

| УСН для ООО | 6% |

| Из прибыльных денежных средств, разницы, получаемой при соотношении доходов и расходов. | 5-15% |

Последний тип облегченного режима налоговых платежей определяется в зависимости от той ставки, которая принята для налогоплательщика по региону

Поэтому так важно смотреть, где предприятие зарегистрировано

Дополнительно существует для «льготников» также обязательство платить налог на имущество, которое используется в хозяйственной деятельности. Для этого его стоимость фигурирует в кадастре и балансе. Сюда могут относить здания, в которых проводятся производственные процессы.

Перешедшие ООО на УСН должны учесть несколько важных последних новшеств и особенностей, которые предусмотрены для выполнения в 2020 году:

- Использование КУДиР (Книги Учета Доходов и Расходов) в новой редакции с 1 января 2020 года.

- Расширение списка доходов, которые с января 2020 года налогом при УСН не облагаются.

- Власти в регионах имеют право на 1% в сторону уменьшения величины пошлины по «доходам» и не более чем на 5% по «доходам за вычетом расходов» («прибыли»).

- Статью налогообложения «доходы» разрешается уменьшать в 2 раза, если применить страховые взносы по зарплатам сотрудников.

Поправки насчет применение КУДиР были учреждены Приказом Министерства финансов России №227н от 7 декабря 2017 года. Что касается дивидендов и активов, оказавшихся с 2020 года невостребованными, а потому необлагаемыми сборами, то это было регламентировано правовым актом №286-ФЗ от 30 сентября 2017 г.

Законодательно вся система упрощенного сбора налогов с организаций регулируется Главой №26 Налогового Кодекса. В неё входят статьи под номерами – с 346.11 по 346.25. Правовые положения раскрывают полдробности и нормативы, как следует вести бухучет по УСН и как действует весь механизм в целом.

Налоги и отчетность на упрощенной системе у ООО

Компания должна уплачивать следующие налоги и взносы:

- Единый налог на УСН;

- НДФЛ с зарплат работников;

- Страховые взносы на зарплату работников;

- Налог на имущество (если он рассчитывается по кадастровой стоимости);

- Земельный и транспортный налог (если имеются объекты обложения)

- НДС, если он выделялся в отгрузочных документах;

- Торговый сбор, если он введен региональным законодательством.

Отчетность ООО на УСН

Организации, по сравнению с ИП, всегда сдают полный комплект отчетов в разные органы:

- Декларация по налогу УСН;

- Отчет 2-НДФЛ по итогам года с доходов своих работников;

- Отчет 6-НДФЛ каждый квартал;

- Декларация по НДС (если он выделялся в расчетных документах);

- Декларации по земельному и транспортному налогам (если имеются объекты обложения);

- Единый расчет по страховым взносам по итогам года;

- Отчеты в пенсионный фонд — СЗВ-М и СЗВ-СТАЖ;

- Отчет в соцстрах 4-ФСС;

- Малые предприятия на УСН должны подавать упрощенные формы баланса, отчета о прибылях и убытках и целевом финансировании. Остальные фирмы составляют бухотчетность в полном объеме;

- Отчет о среднесписочной численности;

- Статистическая отчетность представляется в полном объеме.

Минимальный налог по УСН доходы минус расходы

Когда ИП или фирма используют УСН «Доходы минус расходы», то при получении небольшой прибыли или убытка им все равно придется сделать в налоговую обязательный платеж. Это минимальный налог, который уплачивается в сумме 1% от объема доходов.

Его расчет производится только по окончании календарного года. После подсчета размера доходов и расходов за год и определения суммы налога по УСН 15%, необходимо также произвести расчет минимального налога.

Если полученная сумма меньше, чем рассчитанный по общим правилам налог, то производится уплата последнего. Если же минимальный налог получился больше — уплачивать придется его.

Оформлять письмо с просьбой зачесть суммы ранее отправленных авансовых платежей как минимального налога теперь не нужно. Налоговая сделает это сама после получения декларации.

Уменьшение и расчет налога

В 2019 году все ООО, работающие по упрощенке и использующие 6% ставку, смогут также продолжать пользоваться уменьшением величины налога за счет вычитания страховых взносов. Но снижение налоговой суммы может быть осуществлено лишь до 50%. Расчет налога по 6% ставке не сложен. Для его осуществления необходимо лишь применить формулу, а именно валовую выручку умножить на 6%, вследствие чего получается сумма, подлежащая перечислению в бюджет.

К примеру, за квартал было получено 1 100 000 рублей, при этом величина расходов достигла 300 000 рублей. Сумма авансового платежа будет составлять 66 000 рублей. Стоит учесть, что при использовании 6% ставки оплата налога ООО осуществляется с общего оборота. Это означает, что все проводимые в течение квартала расходы также используются для расчета налога.

Да, используя 6% ставку, каждое ООО способно значительно улучшить свое положение. При этом мучиться с налоговой документацией нет необходимости. Ведь ведение в этой ситуации налогового учета состоит лишь из нескольких отчетностей и одной декларации.

Кто может работать на УСН и кому она выгодна

Упрощенка, несмотря на всю свою привлекательность, подходит далеко не любому налогоплательщику. И рекомендовать переходить на этот режим каждой организации неправильно. При выборе оптимальной системы налогообложения имеет значение множество факторов:

- Вид деятельности. Хоть упрощенка и применяется в отношении большинства видов деятельности, некоторые налогоплательщики использовать ее не могут. К ним, например, относятся банки, страховщики, компании, имеющие филиалы и некоторые другие организации, перечисленные в п. 3 ст. 346.13 НК РФ.

- Размер годового дохода. Работать на УСН не могут ООО, чей годовой доход составляет более 150 млн рублей. Если организация превышает данный лимит, она переводится на ОСНО и уплачивает налоги в соответствии с данным режимом налогообложения.

- Количество работников. Максимальное число сотрудников, которое может иметь ООО на УСН – 100 человек. В случае превышения придется перейти на общий режим налогообложения.

- Стоимость основных средств. Ограничения на упрощенке затрагивают и размер основных средств организации – не более 150 млн рублей.

- Круг основных контрагентов. Применение УСН будет невыгодным, если основные партнеры компании находятся на ОСНО, так как им нужно выставлять счета-фактуры с НДС. Соответственно, налог придется либо включать в стоимость товара, тем самым ее увеличив, либо платить его из собственных средств себе в убыток. Кроме этого, возместить уплаченный в бюджет НДС организация на упрощенке не сможет.

Примечание: даже если компания не подпадает ни под одно из вышеперечисленных ограничений, налоговую нагрузку на УСН необходимо сравнить с иными системами налогообложения. Может оказаться, что применение ЕНВД или ОСНО будет более выгодным, чем работа на упрощенке.

При выборе УСН отдельное внимание стоит уделить ее объектам, от которых напрямую зависит ставка по налогу. Упрощенная система налогообложения имеет два объекта налогообложения:

- Доходы. Налог рассчитывается, исходя из размера полученных доходов. Ставка на данном объекте составляет 6%, при этом в отдельных регионах она может быть снижена до 1%. При расчете налога расходы не учитываются, за исключением страховых взносов за сотрудников. Этот вариант будет наиболее оптимален для организаций с незначительными расходами – не более 65% от суммы полученного дохода.

- Доходы минус расходы. Ставка в этом случае равна 15%, но также может быть снижена решением региональных властей до 5%. Налог рассчитывается с разницы между полученными доходами и произведенными расходами. Этот режим будет выгоден организациям, затраты которых довольно существенны и превышают в среднем 65% от суммы доходов, например, для оптовой торговли и производства.

А теперь подробнее о том, какие налоги платит ООО на УСН в 2020 году.

Пример расчета налога УСН доходы 6%

Приведу пример расчета авансовых платежей на УСН доходы 6% без наемных работников:

Авансовый платеж за первый квартал

1. Допустим, ваш доход за январь, февраль, март, т. е. за 1 квартал текущего года составил 500 000 руб. 500 000×6% = 30 000 рублей.

2. Определяем размер вычета (это ваши взносы, которые вы должны были уплатить в течение первого квартала 2019 года):

- на обязательное пенсионное страхование 7 338,50 рублей;

- на обязательное медицинское страхование 1 721 рубль.

Итого ваш вычет за 1 квартал 2019 года составит 9 059,50 рублей.

3. 30 000 — 9 059,50 = 20 940,50 рублей. Это и есть сумма, которая называется авансовый платеж за первый квартал 2019 года.

Авансовый платеж за шесть месяцев

A. Суммируете доход за первый квартал (500 000) с доходом за второй квартал, допустим, он равен 400 000 рублей. 500 000 + 400 000 = 900 000×6% = 54 000 рублей.

B. Определяете размер вычета (это платежи в фонды за два квартала 18 119 плюс авансовый платеж за первый квартал 20 940,50 рублей). Получается вычет 39 059,50 рублей.

C. 54 000 — 39 059,50 = 14 940,50 рублей — сумма авансового платежа в налоговую за первое полугодие.

Аналогично рассчитывается авансовый платеж за девять месяцев и за год. Не забывайте только уплачивать поквартально взносы пенсионное и медицинское страхование, и тогда у вас будет право вычитывать эти суммы из авансовых квартальных платежей налога в ФНС.

Поясним значение цифр 1 721 рублей и 7 338,50 рублей, указанные п.2 Примера. В 2019 году фиксированные взносы, подлежащие оплате на пенсионное и медицинское страхование определены конкретными цифрами, в отличие от предыдущих лет, когда взносы рассчитывались на основании МРОТ.

В 2019 году определен следующий размер фиксированных взносов ИП за себя:

- на пенсионное страхование определен размер 29 354 рублей (при годовом доходе менее 300 000 рублей),

- на медицинское страхование – 6 884 рубля.

Если разбить эти суммы на равные части для равномерной оплаты поквартально, то получим 1 721 рублей и 7 338,50 рублей. Хотя на свое усмотрение вы можете оплачивать взносы необязательно равными частями.

В 2020 году размеры фиксированных взносов для ИП за себя, при доходе менее 300 000 рублей составляют:

- на пенсионное страхование – 32 448 рублей;

- на медицинское страхование – 8 426 рублей.

При доходе свыше 300 000 рублей в 2019 и 2020 годах, ИП должен дополнительно к фиксированным взносам перечислить в ИФНС 1% от разницы между годовым доходом и 300 000 рублей. Срок перечисления дополнительного платежа на пенсионное страхование за 2019 и 2020 года – до 1 июля 2020 и до 1 июля 2021 года, соответственно.

Если у вас есть наемные работники, то взносы, уплачиваемые за них, также идут на уменьшение платежей УСН, но по другому правилу. Например:

- Доход за 1 квартал составил 500 000 рублей. Налог, исходя из налоговой ставки 6%, будет 500 000 х 6% = 30 000 рублей.

- Вы уплатили фиксированные взносы за себя в течение 1 квартала в размере 7 338,50 + 1 721 рублей, а также взносы за наемных работников в размере 15 000 рублей.

- Несмотря на то, что общая сумма взносов составила 7 338,50 + 1 721 + 15 000 = 24 059,50 рублей, уменьшить налог вы можете только на 50% суммы рассчитанного налога: 30 000 х 50% = 15 000 рублей.

- Авансовый платеж за 1 квартал для ИП с наемными работниками составит 15 000 рублей.

- В отличии от ИП без наемных работников, ИП с наемными работниками может уменьшать налог УСН не более чем на 50% от суммы рассчитанного налога (п.3.1 статья 346.21 НК РФ).

Налоги и отчетность на УСН

Благодаря принятию УСН, в отличие от условий общей режима обложения государственных сборов, налогоплательщики освобождены от уплаты таких налогов:

| Для ООО | Для ИП |

| Налог на добавленную стоимость | Налог на добавленную стоимость (кроме НДС при импорте предметов торговли на государственной границе и сделке простого товарищества и доверительного управления) |

| Налог на прибыль, кроме дивидендов и прописанных пунктов долговых обязательств | Налог физических лиц на прибыль от предпринимательской деятельности |

| Налог на собственность организации, за исключением объектов недвижимости | Налог на собственность физических лиц, за исключением объектов недвижимости |

Важно! УСН не избавляет от налога на доходы физических лиц с заработной платы работников.

Отчетность для ООО на УСН

ООО, состоящие на «упрощенке» наделены обязательством ведения бухгалтерского учета, а также же книги ведения доходов и расходов, которую в любой момент могут официально затребовать налоговые инспектора для проверки.

Каждый отчетный период подается отчет в фонд социального страхования.

Ежегодно ООО должны подавать в налоговую службу следующие документы:

- декларацию по УСН;

- информацию о доходах физического лица;

- информацию по численности штата сотрудников;

- ежегодную бухгалтерскую отчетность.

Упрощенная система налогообложения в 2018 году для ООО имеет все те же принципиальные требования, что и УСН 2017 года.

Отчетность для ИП

Все индивидуальные предприниматели, состоящие на УСН, ведут учет в упрощенной форме. Должны отчитываться по году о полученных доходах, предоставляя в установленные сроки декларацию. А при УСН 15% также ведется учет и расходов.

Отчетность для предпринимателей следующая:

- по году предоставляется декларация по УСН;

- необходимо вести и сдавать по требованию налогового инспектора книгу учета расходов и доходов (КУДиР).

Упрощенная система налогообложения в 2018 году для ИП имеет все те же принципиальные требования, что и УСН 2017 года.

Отчетность ООО и ИП, если у них есть наемные работники

В случае если ИП или ООО имеет в штате хотя бы одного работника, то он обязуется сдавать:

- налоговую декларацию, справку о доходах (2-НДФЛ) и количестве сотрудников ежегодно;

- отчетность о доходах физических лиц (6-НДФЛ), по страховым взносам и в случае травматизма (4-ФСС) ежеквартально;

- ежемесячную отчетность в пенсионный фонд (СЗВ-М).

- форму СЗВ-СТАЖ по году.

Уменьшение налога за счет взносов в ПФР и на ОМС (по системам 6% и 15%)

Для уменьшения налоговой нагрузки на свой бизнес учредители зачастую пользуются всеми возможными уловками, прописанными в законодательстве. Даже при упрощенке существует возможность уменьшить свои расходы как для объекта налогообложения «доходы», так и для «доходы минус затраты».

Уменьшение налога по УСН 6%

Полученная прибыль предпринимателя имеет свойство увеличения объемов налогооблагаемых единиц, однако стоит помнить, что не все доходы попадают под рамки налогооблагаемых.

Например, кредитные и заимствованные средства, возвращенные платежи и перемещение на счет ИП личных средств не облагается пошлиной.

Также можно снизить уровень налогов на страховые пожертвования.

Для этого нужно знать следующее:

- Оплачивать их в том же периоде, в котором считается пошлина.

- Для ИП, не имеющих сотрудников налог исчезает полностью, а для ООО и ИП с сотрудниками возможно снижение до 50%.

- Налог снижает взнос на добровольное медицинское, социальное и пенсионное страхование, больничный лист первых трех дней.

Важно! При уплате страховых пожертвований ИП на себя лучше эту процедуру производить ежеквартально, тогда к концу года не будет переплат от авансовых платежей.

Уменьшение налога по УСН 15%

Подводным камнем для УСН 15% при желании уменьшить налог является список допустимых расходов при учете налога, который можно увидеть в ст.346.16. пункты, не входящие в перечень не стоит вносить при учете налога.

Для системы «доход минус расход» актуальным будет учет минимального налога в расходах или списание потерь в расходы.

Внимание! Списать потери для снижения налога можно только при реализации годового платежа, авансовые исчисления таким образом уменьшать нельзя.

УСН «доходы». Уменьшение налога на взносы

Если выбор налогоплательщика пал на «доходы», он лишается возможности снизить налоговую базу по упрощенному налогу на сумму своих расходов. Тем не менее, налог можно уменьшить, если применить установленные законом налоговые вычеты.

«Упрощенцы» имеют право уменьшить исчисленный налог (и авансы) на суммы страховых взносов в ПФР, ФСС, ФФОМС, а также взносов на травматизм (п. 3.1 ст. 346.21 НК РФ). Законом от 24.07.2009 № 212-ФЗ все лица, применяющие УСНО 6%, обязаны платить страховые взносы в перечисленные фонды: ПФР, ФСС, ФФОМС. Юрлица и предприниматели, ежемесячно с зарплат сотрудников, а также с выплат по гражданско-правовым договорам, заключенным с физлицами уплачивают в фонды страховые взносы.

Напомним, что с сумм превышения базовой предельной величины доходов сотрудника, уплачиваются пониженные страховые взносы в ПФР и ФСС. Предельная база для начисления взносов ежегодно меняется. В 2016 году это 796 тыс. руб. для взносов в ПФР и 718 тыс. руб. – для взносов в ФСС (постановление Правительства РФ от 26.11.2015 №1265), для ФФОМС предельная величина не установлена. Действующие тарифы взносов в ПФР – 22%, в ФСС – 2,9%, в ФФОМС – 5,1%.

ИП, в штате которых нет сотрудников, платят фиксированные взносы в ПФР и ФСС: их размер прописан в статье 14 Закона от 24.07.2009 № 212-ФЗ.

Налог при «упрощенке 6 процентов» можно снизить лишь в том квартале, в котором уплачены страховые взносы во внебюджетные фонды, даже если они начислены за иной квартал. Если вы начислили взносы, но пока не перечислили в бюджет, они не могут применяться в качестве вычета.

Например, страховые взносы вы начислили за март 2016 года, а уплатили их в апреле 2016 года. Уменьшить упрощенный налог надо на уплаченную сумму взносов при его перечислении за полугодие 2016 года, а не за 1 квартал. Несмотря на то, что изначально взносы «мартовские». Учитывайте, что сумма страховых взносов, на которую можно уменьшить платеж по УСН, не может превышать 50% от общей суммы налога или аванса по УСН. Если «упрощенцами» являются ИП без работников, они уменьшают налог на все уплаченные взносы в ПФР и ФФОМС, то есть 100%.

Системы налогообложения для ИП

Необходимо очень тщательно подойти к вопросу о выборе системы налогообложения ИП. В каждой из существующих есть весомые различия: ставки, период, порядок расчета, налоговая база и т. д.

Налогообложение ИП

Налогообложение ИП возможно по следующим системам:

- общая система (ОСНО);

- единый налог на вмененный доход (ЕНВД);

- упрощенная система (УСН);

- патентная система (ПСН).

Спецрежимы

УСН (упрощенка)

Большинство предпринимателей применяет упрощенную систему налогообложения для ИП. Здесь нет необходимости в выплате таких налогов, как НДС, НДФЛ, налог на имущество.

Процент налога исчисляется следующим образом:

- на доходы — 6 %;

- доходы минус расходы — 5-15 %.

Предприниматель выбирает самостоятельно базу, по которой будет рассчитываться налог. Если расходы имеют ограниченный размер, лучше выбирать первую систему. Если доходы свыше 60% от прибыли, наилучший вариант — вторая система, так как из всех доходов можно вычесть расходы, которые предусмотрены статьей 346.16 НК РФ.

Важно! Уплата налога происходит каждый квартал в виде авансовых платежей. На УСН 6 % можно авансовые платежи сделать меньше на размер страховых отчислений

Уменьшение УСН можно осуществить разными методами:

- уменьшение производится за себя и за работников, но не более чем вдвое;

- уменьшение внесенных за счет себя взносов. Уменьшить возможно до 0.

Чтобы применять упрощенку, необходимо соответствовать определенным условиям. УСН не могут использовать, если:

- в штате работает 100 человек;

- годовой доход составляет от 60 млн руб.;

- предприниматель использует ЕСХН;

- лицо практикует игорный бизнес, добычу полезных ископаемых или производит подакцизные товары;

- у предпринимателя есть филиалы.

ЕНВД (вмененка)

Среди видов налогообложения для ИП существует ЕНВД, по которому плательщик уплачивает налог по ставке 15 % по вмененному доходу государством. Суть данного налога заключается в его названии. Данный доход рассчитывается государством, используя физические показатели.

Обратите внимание! При вмененке плательщик освобождается от НДС, НДФЛ, налога на имущество. Также не требуется установка ККМ

Пошлину возможно уменьшать на страховые взносы.

Всю бухгалтерскую документацию вести не требуется. Однако необходимо заполнять: налоговую декларацию, отчет за работников, дополнительную отчетность, учет физических показателей.

ОСНО (общая система)

Общий режим является самым сложным. При ОСНО необходимо заполнять и сдавать в ФНС: 3-НДФЛ, 4-НДФЛ, КУДИР, декларация по НДС. Также сюда относится ведение: учетной книги покупок и продаж, кадровой книги, отчетности за персонал и по страховым отчислениям.

В список налогов, уплачиваемых по ОСНО, входят: НДС, НДФЛ, налог на имущество, земельный налог, налог за себя.

Важно! Здесь необходимо вести многочисленные бухгалтерские отчеты, поэтому при данной системе в штате должен быть главный бухгалтер. Возможно, что вид работ потребует уплаты таких видов налогов, как акцизы, водный налог, за добычу полезных ископаемых и биоресурсы, транспортный налог

Возможно, что вид работ потребует уплаты таких видов налогов, как акцизы, водный налог, за добычу полезных ископаемых и биоресурсы, транспортный налог.

ПСН

ПСН является патентной системой. Она заключается в уплате стоимости за патент.

Важно! Для ИП в 2019 г. ставка на патентной системе равняется 6 %, за базу берется размер прибыли, которая устанавливается местными властями

Однако данную систему могут использовать не все. Существует регламентированный список возможных видов деятельности. Прибыль на патенте не может превышать 60 млн руб. в год, а в штате не может работать более 15 человек.