Договор цессии и его отражение в проводках

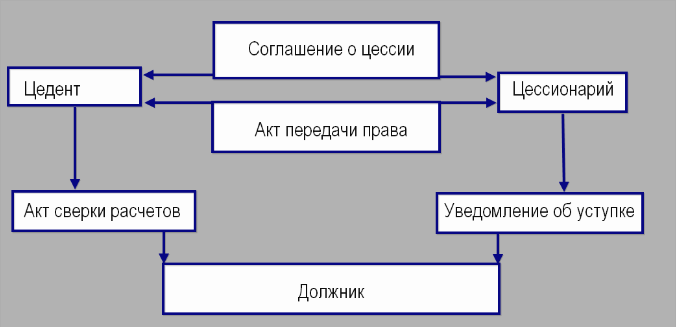

Взаимоотношения участников в процессе оформления переуступки долга одним кредитором – цедентом другому — цессионарию регулируются ГК РФ, ст. 27, 382, 383, 965, ГПК ст. 44, АПК ст. 48 и оформляются договором:

Цедент уведомляет должника о заключения договора цессии официальным письмом, после чего должник должен отдавать долг цессионарию:

Помимо заключения стандартного договора, который дополнен индивидуальными для каждой сделки позициями, регламентированными действующим законодательством РФ, процедура имеет определенные особенности отражения в бухгалтерском учете. Ст. 384 ГК гласит, что при передаче прав между новым и старым кредитором условия и объем перехода на момент заключения договора не меняются. Цессия является достаточно своеобразной процедурой для бухгалтерского учета. Ее необходимо отражать в учетных регистрах обеих сторон.

Прежде всего, первичным документом для оформления проводок по цессии является вексель. Это документ — денежное письменное обязательство должника установленной государством формы, предоставляющее держателю права требования долга, утвержден Приказом МФ РФ 10.12.2002г. № 126н.

Получите 267 видеоуроков по 1С бесплатно:

Современным планом счетов (Приказ № 94Н Минфина РФ от 31.10.2000г.) предполагает достаточно стройную систему проводок для отражения цессии сторонами – участниками.

- Состав финансовых вложений – сч. 58;

- Обороты по оплате через банковские счета – сч. 51;

- Расчеты с цедентами и цессионариями отражаются на сч. 76;

- Платежи в бюджет, начисление и оплата НДС – сч. 68;

- Списание сумм переданных прав входит в прочие расходы – сч. 91/2;

- Отражение прибыли от сделки происходит на сч. 91/9 и сч. 99/1.

Что делать при переводе долга

В отличие от договора цессии соглашение по переводу долга обязательно должно быть трехсторонним, так как, по сути, должник сообщает кредитору, что больше не является таковым.

Примечание от автора! Главным приложением к договору перевода долга становится подписанный акт сверки взаиморасчетов, в котором стороны соглашаются с признанием обязательств.

Стороны соглашения называются:

- делегатарий (кредитор);

- делегант (первоначальный должник);

- делегат (новый должник).

Каждый из них должен сделать в бухгалтерском учете собственные проводки по движению обязательств. Делегант, передающий долг, проводит операции:

Дебет 60 «Расчеты с поставщиками и подрядчиками» Кредит 58.03 «Предоставленные займы» – отражается долг, переходящий к новому дебитору.

Кредитор проведет у себя операции по отгрузке товара, описанные выше, затем при получении соглашения перевода долга сделает корректировку задолженности в учете, сменив одного контрагента на другого:

Дебет 62 субконто делегат Кредит 62 субконто делегант.

Новый должник, то есть делегат, проведет полученные обязательства:

- Дебет 60 счета Кредит 76 – приняты новые обязательства.

- Дебет 76 Кредит 51 – выплачен долг делегатарию.

- Дебет 10 (41) Кредит 60 – отражена поставка по долгу.

- Дебет 19 Кредит 60 – начислен НДС от суммы поставки;

- Дебет 68 Кредит 19 – вычитается НДС у делегата на отгруженный товар.

Перевод долга, равно как и уступка прав требования, является объектом повышенного внимания со стороны налоговых и прочих проверяющих органов. Это связано с подложными соглашениями переуступки долга, позволяющими нечистоплотным юридическим лицам избавиться от обязательств мошенническим способом. Поэтому надо внимательно относиться к сбору необходимых документов.

Цессия в бухгалтерском учете

Смена кредитора/должника осуществляется с помощью оформления договора цессии. При этом в сделке принимают участие 2 стороны: первоначальный кредитор (цедент) и новый кредитор (цессионарий). При письменном информировании должника его согласие на отчуждение имущества не требуется (стат. 382 ГК), а погашение долга производится новой организации. Наличие и размер задолженности подтверждается первичными документами – актом сверки, отгрузочными накладными/актами на поставку товаров/выполнение услуг, банковскими выписками и платежными поручениями/требованиями и пр.

Обратите внимание! Несмотря на смену сторон, предмет договора остается прежним (стат. 384 ГК)

Все права переходят к новому лицу на существующих к моменту совершения сделки условиях и объемах.

Договор цессии подписывается сторонами в форме первоначального (кредитный, купли-продажи и др.). Форма сделки должна соответствовать ее формату – с нотариальным заверением и/или государственной регистрацией при необходимости соответствующих нормативных требований. В целях отражения грамотных бухгалтерских проводок при переуступке прав в договоре обязательно указание следующих реквизитов:

- Причина возникновения права требования долга.

- Реквизиты прежнего договора.

- Сумма и содержание обязательств.

- Сроки погашения.

- Цена сделки.

- Другие существенные условия.

Переуступить долг можно сразу после его возникновения, к примеру, на следующий день после реализации товаров. Дожидаться наступления момента уплаты не обязательно. Передать новому кредитору разрешается даже будущие обязательства, но тогда отнести на расходы в полном размере возможный убыток от сделки не получится.

Бухгалтерские проводки переуступки долга между юридическими лицами

Чтобы правильно отразить цессию, рассмотрим бухгалтерские проводки у прежнего кредитора (цедента). Используются счета 76, 62, 91. Уступка долга отражается следующим образом:

- Д 76 К 91.1 – переуступлено право требования обязательств новому кредитору.

- Д 91.2 К 62 – списаны расходы в сумме числящейся на балансе цедента дебиторской задолженности.

Пример 1.

По заключенному договору цессии, проводки у цессионария выполняются с применением сч. 58, отражая приобретенные права как финансовое вложение (ПБУ 19/02). В бухучете подобные приобретения принимаются по стоимости всех фактических затрат, кроме НДС. Согласно заключенному договору уступки права требования, проводки у цессионария формируются с использованием счетов 58, 76, 91:

- Д 58 К 76/Цедент – отражаются фактические расходы на покупку дебиторских обязательств.

- Д 76/Должник К 91.1 – отражается сумма долга к взысканию.

- Д 91.2 К 58 – отражаются фактические расходы по приобретению.

- Д 51 К76/Должник – вносится оплата при погашении обязательств должником.

Пример 2.

Дебет 76 субсчет «Расчеты по НДС с авансов по цессии» Кредит 68 субсчет «Расчеты по НДС»– начислен НДС в счет поступившей оплаты за переход будущего права требования.

Дебет 76 субсчет «Расчеты по договору уступки будущего права требования» Кредит 91-1– реализовано право требования по договору цессии.

Дебет 91-2 Кредит 62 (76, 58)– списана с баланса стоимость реализованного права требования по договору цессии.

Дебет 68 «Расчеты по НДС» Кредит 76 субсчет «Расчеты по НДС с авансов по цессии»– отражено обязательство бюджета вернуть или зачесть ранее уплаченные суммы НДС с аванса по цессии.

Сторнировать в данном случае проводки о начислении НДС не надо. Ведь на момент их записи все было сделано правильно. А значит, ошибки, которую нужно исправлять, не было.

Дебет 91-2 Кредит 68 субсчет «Расчеты по НДС»– начислен НДС к уплате в бюджет.

Все это следует из пунктов 6 и 14.1 ПБУ 10/99, пунктов 6, 7, 10.1 и 16 ПБУ 9/99ПБУ 9/99, Инструкции к плану счетов (счета 50, 51, 68, 76, 91), абзаца 2 пункта 1 статьи 155, пункта 1 статьи 167, пункта 8 статьи 171 и пункта 6 статьи 172 Налогового кодекса РФ.

ООО «Торговая фирма «Гермес»» продает промышленную технику и станки. В январе «Гермес» заключил договор цессии с ООО «Альфа». По договору «Гермес» уступает «Альфе» право требования по обязательствам покупателей партии станков – 100 шт. Стороны договорились, что «Альфа» получает право требования, предоставив «Гермесу» финансирование исходя из расчета 100 000 руб.

Дебет 51 (50) Кредит 76 субсчет «Расчеты по договору уступки будущего права требования»– 10 000 000 руб. – поступило финансирование в счет уступки будущего права требования;

Дебет 76 субсчет «Расчеты по договору уступки будущего права требования» Кредит 68 субсчет «Расчеты по НДС»– 1 525 424 руб. (10 000 000 руб. 118 × 18) – начислен НДС в счет поступившей оплаты за переход будущего права требования.

Дебет 62 Кредит 90-1– 7 350 000 руб. – отражена выручка от реализации товаров;

Дебет 90-2 Кредит 41– 5 390 000 руб. – списана себестоимость реализованных товаров.

Дебет 76 субсчет «Расчеты по договору уступки права требования» Кредит 91-1– 7 000 000 руб. (70 шт. × 100 000 руб.) – отражена уступка права требования;

Дебет 91-2 Кредит 62– 7 350 000 руб. – списана стоимость реализованной дебиторской задолженности по договору уступки права требования.

Дебет 68 «Расчеты по НДС» Кредит 76 субсчет «Расчеты по НДС с авансов по цессии»–1 067 797 руб. (7 000 000 руб. 118 × 18) – отражено обязательство бюджета по возмещению НДС, ранее уплаченного с аванса.

Дебет 62 Кредит 90-1– 2 940 000 руб. – отражена выручка от реализации товаров;

Дебет 90-3 Кредит 68 субсчет «Расчеты по НДС»– 448 475 руб. – начислен НДС при реализации товаров;

Дебет 90-2 Кредит 41– 2 310 000 руб. – списана себестоимость реализованных товаров.

Дебет 76 субсчет «Расчеты по договору уступки права требования» Кредит 91-1– 3 000 000 руб. (30 шт. × 100 000 руб.) – отражена уступка права требования;

Дебет 91-2 Кредит 62– 2 940 000,00 руб. – списана стоимость реализованной дебиторской задолженности по договору уступки права требования.

Таким образом, весь начисленный при поступлении финансирования НДС был поставлен к зачету (1 525 424 руб. – 1 067 797 руб. – 457 627 руб.).

Дебет 91-2 Кредит 68 субсчет «Расчеты по НДС»– 9153 руб. ((3 000 000 руб. – 2 940 000 руб.) :118 × 18) – начислен НДС к уплате в бюджет.

Понятие договора цессии и особенности его заключения

Договором цессии называют соглашение, по которому кредитор уступает право требования долга другому лицу. Сторонами договора цессии выступают цедент (первоначальный кредитор) и цессионарий (лицо, которому было уступлено требование).

С помощью цессии долг может быть продан или передан безвозмездно. Основой для заключения договора цессии является первоначальное соглашение, подписанное цедентом и должником. Далее стороны изучают документы, подтверждающий наличие долга, его сумму и нарушение срока его погашения:

- Акт сверки взаиморасчетов, в котором зафиксирована сумма задолженности на отчетную дату;

- Акты выполненных работ, расходные накладные, подтверждающие выполнение кредитором обязательств по договору (если речь идет о договоре поставки);

- Кредитный договор, соглашение овердрафта, банковская выписка, отражающая движение средств по счету (если существует долг перед банком).

После изучения документов стороны определяют сумму, по которой будет уступлено право требования на долг (при возмездной цессии), срок перечисления средств и уступки прав. Следует отметить, что договор подписывают только первоначальный и новый кредитор, а должник узнает о передаче долга уже после подписания соглашения.

Проводки по договору цессии у цедента: пример в 2018 году — Бухгалтерия

Добавлено в закладки: 0

Кто такой цедент? Описание и определение понятия

Цедент – это одна из сторон в договоре цессии. Цессия в свою очередь — это передача имущества или прав требования.

Право собственности на имущество необходимо подтвердить документами.

Цессией в практике международного права называют уступку одним государством по соглашению другому территории, принадлежащей ему.

В России словом «цессия» называют договор, по которому права требования дебиторской задолженности уступают.

В договоре принимают участие три стороны: Кредитор (или лицо, которое аналогично ему) передает второму лицу (которое принимает задолженность на себя) свои права требовать у третьего лица (должника) долг.

Лицо, которое уступало собственное право, это цедент. Лицо, которое приобретает данное право — цессионарий.

Цедент не может передать больше прав, чем те, которыми он обладает. Если специальные условия не выдвинуты, то согласно договору переходят все права, которые связаны с требованием: пени, неустойки, штрафы.

Цедент ответственен за актуальность прав, которые были переданы, при этом за невозможность взыскать долг цедент ответственности не несёт.

Перестрахователь — это страховщик, который принял на страхование риски и передал часть данных рисков наряду с частью страховой премии по данным рискам другому страховщику.

Взамен он приобрел обязательство возместить часть расходов, которые вызваны страховыми случаями, которые наступили по данным рискам.

Перестрахователя также называют цедентом или передающей компанией.

Цессия – это переуступка прав. Через цессию передают права требования долга. К примеру, банк способен переуступить собственное право получить деньги по кредиту, который выдан частному лицу или организации. Помимо этого, цессия — это передача прав по ценным бумагам, включая облигации.

В то время как согласно договору переуступки передаются не лишь права, но и обязанности, которые связаны с реализацией данных прав.

Так, переуступка права арендовать офисное помещение — это не цессия, потому что с таким договором связывается не лишь возможность занимать площадь, но и обязанность ее оплачивать в определенные периоды.

А передача прав, предположим, по привилегированной акции называется цессией, так как цессионарий получает право получать дивиденды, однако при этом на него не налагают никаких обязательств – в результате это его дело, их получать или нет.

Однако при этом он не ответственен за то, что данные права будут реализованы и, скажем, будет выплачен долг.

То есть регрессивные требования по отношению к цеденту в ситуации, когда должник уклонится от выполнения собственных обязанностей, невозможны по закону.

Договор уступки прав требования или договор цессии имеет широкое использование, так как ситуации, когда кредитор не способен получить от должника погашение долга, встречаются достаточно часто. В данной ситуации кредитор способен передать право требовать долг второму лицу при помощи оформления договора цессии.

Договор цессии и особенности оформления

Договором цессии — это соглашение, согласно которому кредитор переуступает право требовать долг другому лицу. Стороны договора цессии — это цедент (начальный кредитор) и цессионарий (лицо, которому уступили требование).

При помощи цессии долг можно продать или передать безвозмездно. Основа для оформления договора цессии — это начальное соглашение, которое подписано должником и цедентом. Затем стороны исследуют документы, которые подтверждают сумму и наличие долга, нарушение срока погашения:

Акт сверки взаиморасчетов, в котором фиксируется сумма долга на отчетную дату;

Расходные накладные, акты исполненных работ, которые подтверждают исполнение обязательств по договору кредитором (когда идет речь о договоре поставки);

После исследования документов стороны определяют сумму, по которой уступят право требовать долг (при возмездной цессии), срок уступки прав и перечисления средств.

Необходимо заметить, что договор подписывают лишь новый и первоначальный кредитор, а должник узнает про передачу долга после того, как соглашение было подписано.

Договор цессии – бухгалтерские проводки у должника

Поскольку у должника сумма, подлежащая оплате, отражается по кредиту соответствующего счета расчетов, на этом счете должна быть указана аналитика – кому именно принадлежит долг. Соответственно, при смене кредитора должник в аналитическом учете отражает изменение кредитора.

Дебет счета 41 «Товары» — Кредит счета 60 «Расчеты с поставщиками и подрядчиками»/ «Организация Б»

Организация Б по договору цессии уступила долг Организации С.

Дебет счета 60 / «Организация Б» — Кредит счета 60 / «Организация С»

Это значит, бухгалтерские проводки по переуступке прав у должника будут отражаться только в аналитическом учете.

Дебет счета 60 / «Организация С» — Кредит счетов 51 и др.

В результате деятельности организаций, взаимоотношений физических и юридических лиц возникают обстоятельства, когда одна из сторон не может выполнить условия заключенных договоров и появляется необходимость передачи обязательства третьему лицу.

Перевод долга допускается только при обязательном согласии кредитора, который, заключая договор, учитывал платежеспособность, обязательность и другие качества дебитора.

ФНС отредактировала контрольные соотношения показателей декларации по НДС.

Это связано со вступлением в силу приказа, внесшего поправки в бланк НДС-отчетности. В случае, когда «физик», не зарегистрированный в качестве ИП, приобретает товары с использованием заграничного интернет-сервиса (например, eBay), обязанности налогового агента по НДС на него не возлагаются.

Впервые сдать в ИФНС новый единый расчет по взносам нужно не позднее 2 мая. Однако уже сейчас стало известно, какую ошибку в заполнении отчетности страхователи допускают особенно часто.

Это может быть любой долг, например по возврату займа, предварительной оплате товаров или выполнению работ. То есть меняется должник, а кредитор остается прежний. Он лишь выражает свое согласие или несогласие с таким переводом.

Соглашение о переводе кредиторской задолженности с одного юридического лица на другое: учет у «старого» и «нового» должника С согласия кредитора заключено соглашение о переводе кредиторской задолженности с одного юридического лица на другое.

Например, возврат денежной суммы поступившей на счет поставщика услуг в качестве аванса.

Поэтому попытаемся разобраться, какие бывают случаи возврата аванса, в какие сроки он зачисляется на счет плательщику и как отражается в бухгалтерском учете. 52 — Валютные счета 50 — Касса 62 — Расчеты с 60.21 — Расчеты с поставщиками и подрядчиками в валюте 60.

Итак, обязательство по договору, в том числе связанное с оплатой товаров (работ, услуг), может быть исполнено не только самим должником, но и третьим лицом, не являющимся участником соответствующей сделки. Зарплата за февраль по новым правилам: можно ли выплатить первую часть в начале марта Отвечая на вопрос, в какой срок работодатель должен выдать своим сотрудникам первую часть февральской зарплаты, Роструд пояснил: откладывать расчеты с персоналом до весны не стоит. Данное соглашение широко применяется во многих сферах.

Дт 60 (последний кредитор) Кт 60 (старый кредитор), т. к. согласно ст. 384 ГК РФ продажа долга сохраняет правовую его основу.

Процедура переуступки прав на выплату задолженности

Соблюдая действующее законодательство, необходимо подготовить и подписать соглашение. Оно составляется при условии, что первоначальным кредитором в определенной ситуации была утеряна возможность выплаты кредита, который оформлялся ранее. Потеря платежеспособности должна базироваться на веских основаниях, которые могут способствовать передаче всех долговых обязательств.

Порядок заключения соглашения и правила, обязательные к соблюдению, предъявляемые к его формату и содержанию, предусмотрены статьями 391, 392, 389 ГК РФ.

Оно должно включать необходимые сведения, такие как:

- реквизиты участников сделки;

- точную сумму задолженности (полная или долевая уступка, наличие штрафов, пеней и др.);

- порядок уплаты задолженности, сроки погашения.

ВАЖНО! В ходе осуществления процедуры составляется акт взаиморасчетов, являющийся одним из важнейших документов сделки. Он оформляется в виде приложения к договору и подтверждает наличие задолженности в определенной сумме, кроме того, он свидетельствует о признании долга всеми сторонами процесса

Накопленной в результате просрочки платежей

Он оформляется в виде приложения к договору и подтверждает наличие задолженности в определенной сумме, кроме того, он свидетельствует о признании долга всеми сторонами процесса. Накопленной в результате просрочки платежей.

При переуступке долговых обязательств передается и первоначальный кредитный контракт. Если он удостоверялся в нотариальной конторе, то и передача долга осуществляется у нотариуса.

Передача долга займа по договору цессии проводки

Ведь нередко именно главному бухгалтеру приходится вести всю документацию по договорам. Ну а если соглашение составил юрист, советуем все равно проверить этот документ.

Так как споры по поводу данных сделок, к сожалению, возникают часто. Здесь мы возьмем наиболее распространенный случай: когда покупатель переводит на другую организацию свой долг перед поставщиком по оплате товаров.

Назовем эту третью организацию новым должником. Приведем пример: передача долга по арендной плате.

Для правомерного осуществления сделки необходимо составить и заключить контракт перед её началом. Он составляется и утверждается в тех случаях, если первостепенный кредитор в результате определенной ситуации лишился возможности выплатить кредит, который был приобретен ранее. Основания утери платежеспособности должны быть вескими, только при соблюдении всех обязательств долг может быть передан.

Стандартная форма договора предусматривает наличие следующих данных, регулирующих проведение процедуры уступки:

- достоверная информация о сумме задолженности;

- хронологическая последовательность выплаты долга.

Обратите внимание: одним из наиболее важных документов считается акт взаиморасчетов. Данное название не является официальным, но отражает его суть

Это обязательная составляющая приложения. Акт является официальным подтверждением имеющего долга и отражает денежную сумму, которая была накоплена в результате просрочки.

Важным аспектом является сохранение первоначального соглашения. Оно приобретает критическое значение при заключении сделки. Достоверность документа необходимо подтвердить, заверив его подписью нотариуса.

Задолженности сомнительного типа

Это долг, появившийся вследствие отсутствия финансовых выплат кредитору в установленный договором период. В реестр проверки сомнительного характера вносятся в следующей форме:

- Предприятие А произвела отгрузку продукции предприятию Б, общая стоимость которого составляет 120 000 рублей. Согласно договору длительность срока оплаты не должна превышать десяти дней с отправки продукции. Однако, потребитель не выплатил положенные денежные средства в установленный период.

- Предприятие А руководствуется политикой, которая подразумевает сбор долгов раз в месяц. Все случаи рассматриваются индивидуально. На текущий момент фирма — поставщик признала наличие задолженности и внесла долг в резерв суммарной задолженности.

Если от фирмы требуется уплатить налог сомнительного характера, то в бухгалтерии формируется резерв. Выглядит он следующим образом:

- вычисляется точная сумма задолженности, которую требует погасить контрагент в определенный период;

- устанавливается величина долга в каждом случае отдельно.

Учет налога на прибыль

Расходы и доходы у цессионария появляются при последующей уступке права требования или погашении должником задолженности. В составе доходов учитывают сумму, поступившую от нового должника или кредитора, а в составе расходов – затраты на покупку требования. Это следует из пункта 5 статьи 271, пункта 1 статьи 248 и пункта 3 статьи 279 Налогового кодекса Российской Федерации.

Согласно пункту 1 статьи 170 НК РФ, если цедент цессионарию предъявил налог на добавленную стоимость, то сумма налога в составе расходов, которые связаны с приобретением требования, не учитывается. Вне зависимости от того, обязательство должником погашено или требование уступлено новому кредитору, налог на добавленную стоимость, начисленный цессионарием, исключается из состава его доходов (статья 264 пункт 1 подпункт 1, статья 248 пункт 1 Налогового кодекса Российской Федерации).

Законодательством не устанавливаются правила распределения расходов на покупку требования при постепенном погашении неплательщиком долга. Но, судя по смыслу статьи 272 пункта 1 Налогового кодекса Российской Федерации, расходы возможно распределять пропорционально сумме приобретенного дохода. Данный подход был поддержан органами взимания налогов (письмо УМНС России от 12 апреля 2004 номер 26-12/248268), а вот Министерством финансов – нет (письмо Министерства финансов России от 13 июля 2005 номер 03-0304/2/29). По их мнению, расходы необходимо учитывать частями в сумме, которая равна доходам, начисленным за период отчетности. Если для покупки требования привлекались заемные средства, то можно проценты по ним учесть с целями налогообложения одновременно в составе расходов вне реализации (письмо УФНС России от 03 сентября 2007 номер 20-12/083679). Если появляется убыток от последующей уступки купленного требования, в составе внереализационных расходов он учитывается на основании пункта 2 статьи 268 и подпункта 7 пункта 2 статьи 265 Налогового кодекса Российской Федерации.

Финансисты, бухгалтеры и налоговые органы до 2009 года придерживались различных точек зрения по этому вопросу (письмо Министерства финансов России от 10 марта 2006 номер 0303041205, письма УФНС России от 21 ноября 2006 номер 19-11/101852 и УМНС России от 04 августа 2004 номер 2411/51137). Но судебная практика показывает, что этот убыток и в таком случае можно было бы принять при исчислении налоговой базы.

Если цессионарий получил требование по долговым обязательствам, то новый кредитор во время владения им должен в налоговом учете начислить проценты, причитающиеся ему, в размере и на условиях, которые определяются договором займа и кредита (по пункту 6 статьи 250 Налогового кодекса Российской Федерации, в согласии с которым начисленные проценты относят к внереализационным доходам). При методе начисления порядок их признания устанавливается пунктом 6 статьи 271 Налогового кодекса Российской Федерации.

При дальнейшей уступке требования цессионарий обязуется признать доход от реализации услуг на основе пункта 3 статьи 279 Налогового кодекса Российской Федерации. При этом налогоплательщик при определении налоговой базы вправе доход, полученный от реализации права требования, уменьшить на сумму расходов по покупке указанного права требования долга. Цессионарий в составе своих расходов может включить сумму купленного требования и затраты, которые с этим связаны. Проценты, не полученные им и начисленные по долговому обязательству до времени переуступки, из дохода на реализацию имущественных прав исключаются. Это вытекает из общего принципа признания доходов, соответственно с которым суммы, которые отражены в составе доходов налогоплательщика, повторному включению в него не подлежат (пункт 3 статьи 248 Налогового кодекса Российской Федерации). В самом Налоговом кодексе данное правило не прописано, и, когда доход с ранее начисленных, но не полученных процентов уменьшается, возможны споры с налоговыми органами.

Вот так можно правильно оформить проводки по цессии при бухгалтерском учете. Расторгнуть по бухгалтерии правильно можно только согласно образцу, установленному законом.

Задолженности сомнительного типа

В тех случаях, когда кредиторы принимают решение простить долг дебитору, тогда следует заключить соглашение между двумя задействованными сторонами о прекращении подачи претензий согласно обязательству должника. В данном документе необходимо указать перечень условий, которые необходимы для приостановки взыскания. Также рекомендуется указывать точные суммы денежных средств, которые подлежат уплате. В описываемом договоре предусмотрены следующие сведения:

- условия, которые требуется соблюсти для прощения долга;итоговая сумма задолженности;

- номер и обозначение документа, который является основанием для начисления долга;

- документация, свидетельствующая о задолженности. Накладные по продукции и акты произведенных работ следует приложить к ней.

Обратите внимание: обязательным компонентом приложения к заявления считается копия заявления, подтверждающего денежный долг. В бухгалтерском учете такая процедура отражается с помощью счета 91

Дополнительных пояснений вносить не требуется.

Это долг, появившийся вследствие отсутствия финансовых выплат кредитору в установленный договором период. В реестр проверки сомнительного характера вносятся в следующей форме:

- Предприятие А произвела отгрузку продукции предприятию Б, общая стоимость которого составляет 120 000 рублей. Согласно договору длительность срока оплаты не должна превышать десяти дней с отправки продукции. Однако, потребитель не выплатил положенные денежные средства в установленный период.

- Предприятие А руководствуется политикой, которая подразумевает сбор долгов раз в месяц. Все случаи рассматриваются индивидуально. На текущий момент фирма — поставщик признала наличие задолженности и внесла долг в резерв суммарной задолженности.

Если от фирмы требуется уплатить налог сомнительного характера, то в бухгалтерии формируется резерв. Выглядит он следующим образом:

- вычисляется точная сумма задолженности, которую требует погасить контрагент в определенный период;

- устанавливается величина долга в каждом случае отдельно.

Изложенный порядок регламентирован семидесятым пунктом по ведению бухгалтерского учета предприятия. Описанные примеры проводок процесса цессии помогут правильно сформировать балансовый отчет и убедиться в верной направленности деятельности организации. Правомерная деятельность необходима в любой отрасли, в противном случае фирме придется прекратить своё существование.

Заключение договора и уведомление должника

Приобретая права требования, цессионарий заключает с цедентом договор цессии. Подробнее о том, как его оформить, см. Как цеденту отразить в бухучете уступку права требования. Согласие должника, долг которого покупает цессионарий, при этом не требуется. Исключением являются случаи, предусмотренные договором или законодательством (например, когда уступается требование по обязательству, в котором личность кредитора имеет значение (при возмещении вреда, причиненного здоровью)). Должника нужно уведомить в письменной форме о том, что права первоначального кредитора переходят к новому лицу.

Если должник не будет письменно уведомлен о переходе права требования к новому кредитору и выполнит свои обязательства перед старым кредитором, новый кредитор не вправе требовать от должника погашения долга.

Об этом сказано в статье 382 Гражданского кодекса РФ.

Уведомить должника о смене кредитора может как цедент, так и цессионарий. При этом надо учитывать следующее. Если уведомление о переходе права получено от первоначального кредитора, то должник должен исполнить обязательство перед новым кредитором безо всяких доказательств перехода прав. Но если уведомление поступит от нового кредитора, то должник может не исполнять обязательство до тех пор, пока новый кредитор не докажет перехода прав к нему.

Такой порядок установлен в статье 385 Гражданского кодекса РФ.

Формы, по которой нужно уведомить должника, законодательно не установлено. Поэтому составить такой документ можно в произвольной форме.