Что отражается в разделе 7 декларации по НДС

Получите 267 видеоуроков по 1С бесплатно:

- Необлагаемые операции, относящиеся к следующим категориям: реализация услуг медицинского характера, торговля товарами, необходимыми для профилактики инвалидности, торговля жизненно необходимыми изделиями. Также в данную категорию входят услуги по уходу за детьми, престарелыми, больными или инвалидами, услуги по перевозке пассажиров (кроме такси), ритуальные, депозитарные, государственные, архивные услуги, а также услуги, которые реализуются в области искусства и культуры.

- Операции, которые не признаются объектом налогообложения по системе НДС. В данную категорию входят операции, которые не относятся к реализационным, приватизация, реорганизация, продажа объектов жилого фонда, строительства и т.д.

- Зарубежные операции. В данной категории находятся операции, проводимые с недвижимым имуществом за пределом РФ, услуги, которые предоставляются для иностранцев и за границей. Например, юридические или консультационные услуги, услуги по разработке ПО, лицензионные услуги и т.д.

- Авансы, получаемые за товары длительного цикла. Сюда относятся все операции, подходящие под данное определение, в частности — оплата авансов за товары, сроки изготовления которых составляет 6 месяцев и более.

7 раздел отчета обязаны заполнять все плательщики и налоговые агенты по НДС. Кроме выручки от необлагаемых операций в разделе отражены использованные необлагаемые товары (работы, услуги) и входной НДС по облагаемым товарам (работам, услугам).

Для заполнения отчета по НДС необлагаемые операции поделены на следующие группы:

- не признанные объектом налогообложения;

- не подлежащие налогообложению;

- облагаемые по нулевой налоговой ставке;

- осуществляемые налоговыми агентами;

- сделки по объектам недвижимости.

Перечень содержит полный список операций, относящихся к тому или иному виду, и список статей НК или других документов, освобождающих операции от налогообложения НДС.

2 графа — кредит 90 счета в части выручки от необлагаемых операций;

3 графа — дебет 20, 23, 40, 41, 44 счетов в части формирования себестоимости необлагаемых операций (включаются только использованные необлагаемые товары, работы услуги);

4 графа — кредит 19 счета в корреспонденции со счетами 01, 04, 10, 20, 23, 26, 29, 44 при включении входного НДС в стоимость материальных и нематериальных активов, работ, услуг, используемых для необлагаемых операций.

Выделить суммы, учитываемые в 7 разделе, можно организовав аналитический учет облагаемых и необлагаемых операций на соответствующих счетах.

Код операции | Наименование | Сумма с НДС,руб. | |

1010806 | Реализация земельных участков | 3 000 000 | |

1010242 | Реализация монет из драгоценных металлов (за исключением коллекционных монет), являющихся валютой Российской Федерации или валютой иностранных государств | 2 000 000 | |

1010243 | Реализация долей в уставном (складочном) капиталеорганизаций, паев в паевых фондах кооперативов и паевых инвестиционных фондах, ценных бумаг и финансовых инструментов срочных сделок, за исключением базисного актива финансовых инструментов срочных сделок, подлежащего налогообложению налогом на добавленную стоимость | 5 000 000 | |

1010258 | Операции по уступке (переуступке, приобретению) прав (требований) кредитора по обязательствам, вытекающим из договоров по предоставлению займов в денежной форме и (или) кредитных договоров, а также по исполнению заемщиком обязательств перед каждым новым кредитором по первоначальному договору, лежащему в основе договора уступки | 30 000 000 | |

1010275 | Передача в рекламных целях товаров (работ, услуг), расходы на приобретение (создание) единицы которых не превышают 100 руб. | 10 000 | |

1010276 | Осуществление банками банковских операций (за исключением инкассации) | 10 000 000 | |

1010277 | Операции по оказанию услуг, связанных с обслуживанием банковских карт | 1 000 000 | |

1010292 | Операции займа в денежной форме и ценными бумагами, включая проценты по ним, а также операции РЕПО, включая денежные суммы, подлежащиеуплате за предоставление ценных бумаг по операциям РЕПО | 8 500 000 |

Пример заполнения разд. 7 декларации приведен в табл. 3.

Таблица 3

Налоговые последствия при незаполнении 7 раздела

Вычет налога или его включение в расходы по налогу на прибыль без ведения раздельного учета приведет к занижению базы по налогам. Это грубое нарушение правил учета объектов налогообложения. Штраф: 20% заниженного налога, не меньше 40 тыс. руб.

Исключение сделано для налогоплательщиков, у которых расходы по необлагаемым операциям меньше 5% совокупных расходов. Они могут вычесть весь входной НДС.

Также с 2016 года предусмотрена ответственность налоговых агентов за недостоверные сведения в отчетах. За каждый документ с неверными сведениями штраф составляет 500 руб.

На что обратить внимание

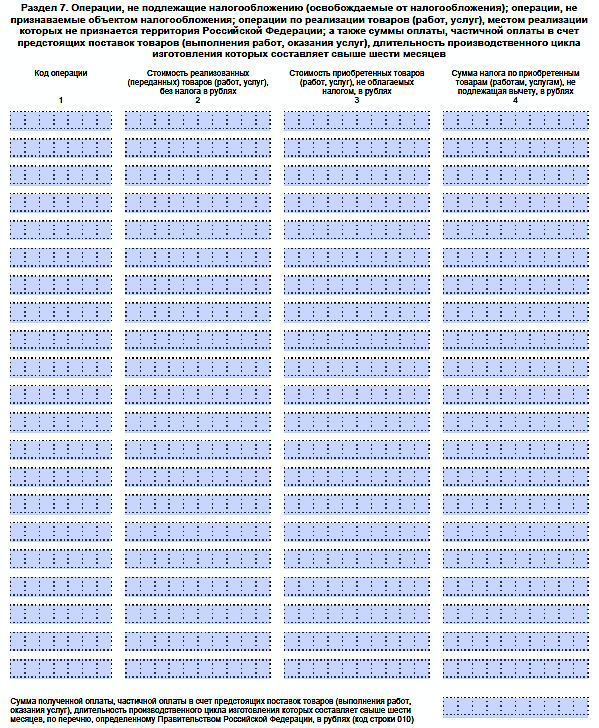

Незаполненный образец Раздела 7 декларации по НДС, которая закреплена приказом ФНС России от 29 октября 2014 года № ММВ-7-3/558 в последней редакции, выглядит следующим образом:

На бланке декларации по налогу на добавочную стоимость Раздел 7 занимает всего один лист. Однако на деле он может быть и больше. Это зависит от того, сколько у плательщика данного налога или налогового агента по НДС было:

- операций, которые не подлежат обложению НДС/освобождены от налога;

- операций, которые закон не признаёт объектом обложения НДС;

- реализации товаров/работ/услуг, местом проведения которой закон не признает территорию России;

- оплаты/частичной оплаты в счет будущих поставок товаров/выполнения работ/оказания услуг, когда длительность производственного цикла их изготовления – от 6 месяцев.

Если быть точнее, то количество заполненных строк образца Раздела 7 декларации по НДС напрямую зависит от количества кодов, под которые подпадают операции (сделки) компании. Значения этих кодов берут из Приложения № 1 к порядку заполнения данной отчетности, который утвержден приказом ФНС России от 29 октября 2014 года № ММВ-7-3/558.

Также см. «Раздел 7 декларации по НДС: код операции».

Остальные строки не следует оставлять пустыми. В них необходимо проставить прочерки.

В зависимости от типа операции есть разница, как будет заполнен образец Раздела 7 декларации НДС (см. таблицу ниже).

| Какие столбцы заполнять | |

|---|---|

| Тип операции | Что заполнять |

| Не подлежит обложению (освобождена) | Под соответствующими кодами этих операций заполняют столбцы 2, 3 и 4, а также строку 010 |

| Операцию закон не признает объектом обложения НДС Реализация, местом которой закон не признает РФ | Заполняют только столбец № 2, а в столбцах 3 и 4 ставят прочерки |

В столбце № 2 Раздела 7 указывают:

- стоимость товаров/работ/услуг, которые закон не признает объектом обложения согласно п. 2 ст. 146 НК РФ;

- стоимость товаров/работ/услуг, место реализации которых не РФ согласно ст. 147 и 148 НК РФ, а также пунктам 3 и 29 Протокола к Договору об ЕАЭС;

- стоимость реализованных/переданных товаров/работ/услуг, не подлежащих обложению (освобожденных) согласно ст. 149 и с учетом п. 2 ст. 156 НК РФ.

Что касается столбца № 3, то здесь по каждому коду приводят стоимость приобретенных товаров:

- операции по реализации которых не подлежат обложению НДС по ст. 149 НК РФ;

- когда действует освобождение от обязанностей по уплате налога согласно ст. 145 и 145.1 НК РФ;

- когда лицо – неплательщик НДС.

В столбце № 4 по каждому коду приводят суммы НДС:

- предъявленные;

- уплаченные при ввозе товаров в Россию, которые не подлежат вычету согласно п. 2 и 5 ст. 170 НК РФ.

При заполнении строки 010 надо руководствоваться постановлением Правительства РФ от 28.07.2006 № 468. Оно закрепляет Перечней товаров/работ/услуг, длительность производственного цикла которых от 6 месяцев.

Как заполняется раздел 7 декларации по НДС и кем

Седьмой раздел детализируется по каждому коду необлагаемых операций. Если у налогоплательщика было несколько операций, подлежащих обложению по одному коду, результаты по ним суммируются.

В 7 разделе последовательно по 4 графам отражаются:

- код необлагаемых операций;

- выручка от реализации товаров и услуг по данному коду;

- стоимость товаров и услуг, не облагаемых НДС, включаемых в себестоимость по коду;

- НДС по товарам и услугам, облагаемым налогом и включаемым в себестоимость по коду.

Показатели заполняются слева направо. В пустых знакоместах ставится прочерк.

Правильность заполнения раздела заверяется подписью налогоплательщика или налогового агента, с указанием даты подписания декларации.