Акцизная марка

Акцизная марка — знак того, что производитель заплатил налог на алкоголь. Государство знает, что такая бутылка существует, и, по идее, отвечает за качество ее содержимого. Однако в прошлом году в России продали 15 млн декалитров алкоголя с поддельными марками. Пусть за эти бутылки не платили налоги, гораздо хуже неизвестность — что за жидкость была разлита по бутылкам.

Напитки классифицируют по крепости и составу, акцизы для каждого класса различаются по цвету. Для крепкого алкоголя существует четыре основных акцизных марки, для вина — девять. ФС РАР даже выпустила брошюру с описанием каждой марки.

Некоторые из акциз появились только в 2015 году, поэтому в магазине чаще встретишь коньяк с маркой «Крепкие спиртные напитки», чем «Коньяк». А саке может оказаться как «винным напитком», так и «спиртным напитком свыше 9 до 25%». Всё это путает.

Проще проверить марку с помощью приложения Федеральной службы «Росалкогольрегулирование» — «АнтиКонтрафакт Алко». Оно есть для Айфонов, смартфонов на Андроиде и Виндоусе. Приложение для Айфона сейчас недоступно, но, возможно, будет доступно позже.

В приложении ФС РАР собрано всё, что нужно для кутежа: локации точек, где алкоголь продается, сканирование акцизных марок, проверка QR-кодов и возможность пожаловаться. Правда, для использования этих возможностей нужно заранее зарегистрироваться, указав не только почту, но даже дату рождения и мобильный телефон

В приложении ФС РАР собрано всё, что нужно для кутежа: локации точек, где алкоголь продается, сканирование акцизных марок, проверка QR-кодов и возможность пожаловаться. Правда, для использования этих возможностей нужно заранее зарегистрироваться, указав не только почту, но даже дату рождения и мобильный телефон Чтобы проверить подлинность марки, нужно отсканировать ее верхнюю часть — PDF-417, затем — нижнюю. Сверьте производителя, название и крепость с тем, что напечатано на марке и на этикетках. Если информация не совпадает — сообщайте о нарушении. Если марка не считалась — тем более сообщайте

Чтобы проверить подлинность марки, нужно отсканировать ее верхнюю часть — PDF-417, затем — нижнюю. Сверьте производителя, название и крепость с тем, что напечатано на марке и на этикетках. Если информация не совпадает — сообщайте о нарушении. Если марка не считалась — тем более сообщайте

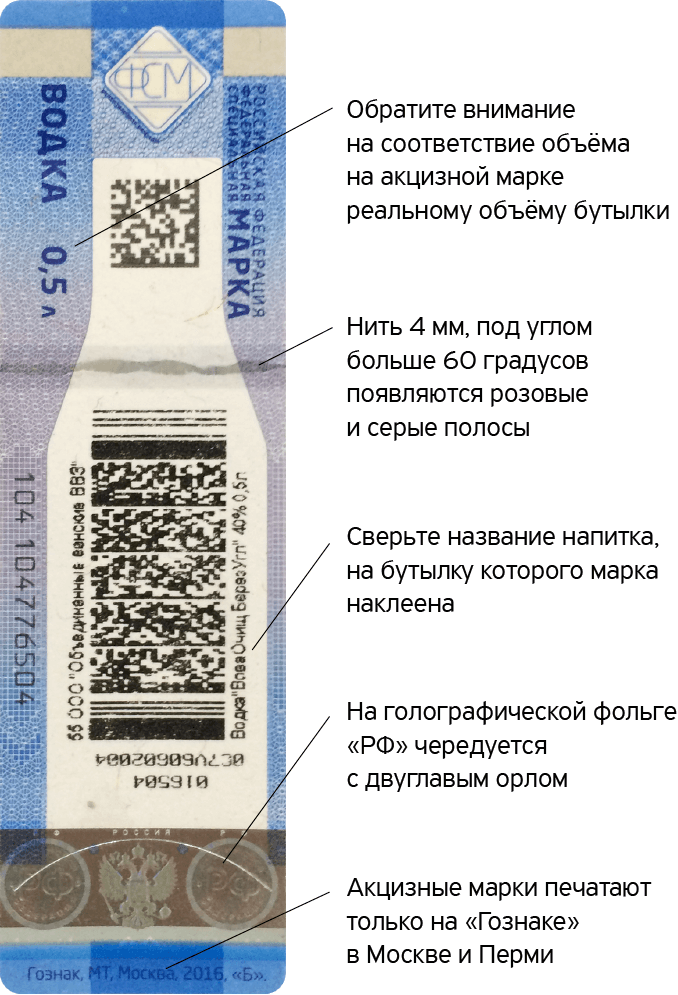

Если вы принципиально не хотите устанавливать приложение ФС РАР, проверяйте, чтобы на марке была голограмма и штрихкод, цвет был не сплошным, а название совпадало с заявленным на этикетке содержимым. Марка должна плотно сидеть на бутылке, ее делают на клеевой основе. Если марка чуть отклеилась — лучше не брать напиток.

Помните про 15 декалитров алкоголя с поддельными акцизами — проверяйте марки тщательно.

Контрафакт на бою

Дробиз соглашается с экспертом: рост ставок на вино и винные напитки, которые состоят минимум на 50% из виноматериалов, вызовет рост на рынке подпольного виноделия. Страна страдает от «кустарной» водки и нелегальной розницы. Если цены на винные напитки и натуральные вина сравняются, то на «черном рынке» появится огромный объём нелегальных продуктов. Только цена на них будет 80 — 100 рублей.

Фото: tuapsevesti.ru

Изменения противоречат идее Минздрава — сократить потребление алкоголя и перейти на менее крепкие напитки. Дробиз уверен, что сегодня в стране не пьют меньше крепких напитков в пользу вина. Жители России потребят 3,5 л вина на человека и 7,5 л — винодельческой продукции. А вот крепкого алкоголя — 15—16 литров. Президент «Опоры России» Александр Калинин заявил, что повышение цен и акцизов выгодно только производителям водки и других крепких напитков. Но Минфин посчитал, что нужно в принципе пить меньше.

Внешний вид бутылки

Допустим, Олег Тиньков выпускает коньяк «Тинькоффский». Виноградники и завод находятся на территории России, поэтому, как заметят знатоки, «Тинькоффский» — это, строго говоря, бренди.

Чтобы делать лучший в России бренди, не хуже того, что из провинции Коньяк, Олег изучил шарантскую технологию производства коньяка, закупил французское оборудование «Прюло», привез бочки из семидесятилетнего тронсейского дуба, построил завод в Крыму, вырастил виноградники с сортами «фоль-бланш» и «коломбар», а мастера ассамбляжа выписал из Армении.

Олег сам запускал производство и дал напитку собственную фамилию, потому что отвечает за качество. Любая подделка — это удар по его имени, поэтому Олег старается защитить свой продукт и внимательно относится к деталям. Это видно даже по бутылкам, в которые разлит напиток.

На что следовало бы посмотреть при покупке бутылки

Подпись Олега Тинькова на термоусадочной плёнке

Бутылка в форме герба «Тинькофф-банк»

Этикетка с тиснёным названием

Акцизная марка «Коньяк» с названием напитка, производителем и объёмом тары

Контрэтикетка с описанием напитка, составом и условиями хранения

Рельефное название коньяка

К сожалению, даже оригинальная бутылка не гарантирует качество содержимого. На «Ибэе» продаются пустые б/у бутылки от известных напитков. А поддельный напиток можно приготовить из концентрата и спирта:

«Джек-дэниелс» дешево: 110 рублей за концентрат, 490 рублей за три пустых бутылки, 1100 рублей за пятилитровую канистру спирта

Акциз и плательщики

Косвенный налог, или акциз, специально придуман правительством, чтобы пополнять казну государства. Сам акциз не подразумевает налог именно с населения, но так как поднятие акциза влечет за собой поднятие цен на товары и услуги, то в результате выходит, что платит за все это конечный покупатель.

Товары, которые облагаются акцизом, могут быть самые разнообразные: это шоколад, кофе, чай, автомобили. В нашей стране часто практикуют повышение цен на нефтепродукты, сигареты, алкогольную продукцию.

Акцизная сумма напрямую зависит от производства: чем больше товаров выпускается и продается, тем больше денег поступает в казну.

Как уже сказано, плательщиками акциза являются производители этого товара – юридические лица и частные предприниматели. Оплата этого налога не зависит от формы собственности и режима налогообложения.

Если правительство решило увеличить акциз на водку или сигареты, то производитель, выпуская этот товар, платит государству установленный налог. К примеру, акциз на табак, установленный государством, составляет 40%, и производители платят его от своей выручки.

Производитель, не желая терять в выручке, увеличивает цены на данный продукт, в итоге конечный потребитель и оплачивает акциз.

Рассмотрим, какие бывают ставки налога, установленные в законодательном порядке.

Почему идея не прошла?

“Резко повышать цены на такой социально важный товар перед выборами не стали”, – приводят “Ведомости” слова одного из чиновников, специально подчеркивая, что таким образом источник газеты “пошутил”. Как известно, в каждой шутке есть доля шутки, и думается, что этот аргумент всерьез рассматривался властями. В самом деле, в 2011 году должны пройти парламентские выборы, в 2012 году – президентские. Рисковать в этой ситуации вряд ли стоит: недаром и премьер-министр Владимир Путин, и президент Дмитрий Медведев постоянно твердят о необходимости сохранения социальной стабильности в стране.

Есть у идеи Минфина и другие минусы, не связанные с политикой. Во-первых, очевидно, что высокая цена на водку приведет к росту контрафакта, против которого чиновники так боролись ЕГАИСом и установлением минимальных цен. Во-вторых, все расчеты Минфина основаны на том, что даже при росте стоимости водки россияне от нее не откажутся. Между тем, многие вполне могут перейти на менее алкогольные напитки, а некоторые – и вовсе перестать пить. Для российского общества это вряд ли будет минусом, а вот для бюджета – безусловно.

В итоге на совещании у Владимира Путина решено было поднимать акцизы чуть больше, чем на уровень инфляции, но все равно меньше, чем на 10 процентов ежегодно. Учитывая, что благосостояние россиян в ближайшие годы медленно, но все же будет расти, водка будет постепенно становиться все доступнее и доступнее.

Акциз на алкоголь: суть понятия и зачем он нужен

Акцизом называют пошлину, которая установлена государством для производителей алкогольных напитков, табачных изделий и ряда других товаров. Но сегодня мы остановимся подробнее только на налоге для производителей алкоголя.

Данный налог называют внутренним, действующим в границах государства.

Кроме того, акцизы в России включены в стоимость товаров, а значит и потребитель оплачивает их. Если же подакцизная продукция реализуется в розницу, сумма акциза не выделяется.

Так для чего же нужны акцизы? Ответ прост: чтобы государство получало прибыль от изготовления продукции, которая популярна у населения. А также, по словам экспертов, повышение акцизов – действенная мера в борьбе с излишним употреблением алкоголя.

Негативные стороны:

- Увеличение объемов незаконно ввозимого алкоголя;

- Риск увеличения продаж заведомо некачественных алкогольных напитков.

Чем отличается от НДС

НДС, так же как и акциз – это косвенный сбор. Но между ними есть принципиальные различия, о которых поговорим подробнее.

- Начисление НДС происходит на гораздо больший объем товаров. Также им облагаются и услуги, которые оказывает плательщик. В свою очередь, акцизы устанавливают только на товары;

- Следующее отличие заключается в том, что акциз – это реальная нагрузка на предпринимателя, а при уплате НДС, если с умом пользоваться вычетами, нагрузку можно существенно уменьшить;

- Ставку по акцизам не всегда возможно компенсировать, используя вычет;

- Акцизы, в отличие от НДС оказывают серьезное влияние на рентабельность компании.

Плюсы или минусы нововведений

Казалось бы, нововведения только ухудшат ситуацию, поскольку добавляют новых забот. Но нет. Даже наоборот. На цену продукта это совсем не повлияло. А пополнение бюджета значительно возросло. Многие производители и предприниматели выходят из теневого бизнеса. Так за предыдущие полгода на 30 процентов возросло изготовление спиртных напитков. А пополнение в казну страны составило более ста миллиардов рублей, что на 17 процентов больше чем в прошлом году. Получается, что изменения влияют в позитивную сторону уже на первом этапе. Есть все основания считать, что это только начало, ведь вся розничная продукция еще не внесена в систему.

Как все работает? — Поставщик вносит данные о своем предложении в государственную информационную систему. В свою очередь получатель товара при его поступлении сверяет с накладными, как бумажными, так и электронными. Вносит все данные в ту же систему, где проверяется и сводится вся поступившая информация с уже существующей. Если информация совпадает — дается разрешение на отправку к реализаторам. Если все-таки нашлись несовпадения — факт поставки не может быть подтвержден. В таком случае оформляется «Акт расхождения», что тоже фиксируется.

Пострадает потребитель

Повышение акцизов не пройдёт незаметно. Цены на вина обязательно вырастут — это закономерное последствие изменений. Сильнее всего рост цен почувствуют покупатели с небольшим доходом. 90% вин покупают молодые девушки и женщины 22 — 45 лет. 50% вин в российских магазинах стоят до 200 рублей. И с повышением акцизов пласт бюджетных напитков подорожает на 20%. Об этом «Новой газете» рассказал директор Центра исследований федерального и регионального рынков алкоголя Вадим Дробиз.

Фото: politeka. net

Перейти на вино подешевле не получится, так как порошковой продукции в этом сегменте нет, и делать вина сложно, отметил главный редактор сайта «Алкоголь.Ру» Михаил Смирнов. Увеличится спрос на зарубежные вина, которые будут стоить как российские. От этого проиграют отечественные виноделы.

Запах напитка

Если вы не обладаете обонянием и опытом сомелье, то у вас вряд ли получится отличить по запаху — французский это коньяк или что-то разлитое на маленьком заводе в Подмосковье.

Если вам всё-таки повезло обладать острым обонянием, то дайте постоять напитку в бокале несколько минут. Аромат улетучился, а запах спирта остался — перед вами подделка, не рискуйте.

При производстве поддельного алкоголя вместо этилового спирта часто используют метиловый, который не отличается по запаху и вкусу. Метиловый — это технический спирт, который при попадании в организм человека разлагается до опасных веществ — формальдегида и муравьиной кислоты. 30 мл метилового спирта убьют здорового взрослого мужчину.

Симптомы отравления метиловым спиртом: тошнота, рвота, затрудненное дыхание, нарушение зрения, боль во всём теле. Если вы чувствуете, что это происходит с вами — вызывайте скорую, пока не поздно. Промывать желудок и вливать этиловый спирт будут медики.

Если хотите узнать, что происходит с организмом при отравлении, читайте национальное руководство по медицинской токсикологии, . Еще посмотрите монографию для врачей «Острые отравления этанолом и его суррогатами».

Виды ставок акцизов на спиртные напитки

Законодательно выделяются следующие виды ставок акцизов на пиво, водку и другую алкогольную продукцию:

- специфическая – используется чаще всего и представляет фиксированную сумму за единицу продукции;

- адвалорная – общая для всех регионов государства и устанавливается в виде процентного соотношения к товару, подпадающему под обложение акцизами;

- комбинированная – сочетает в себе элементы специфической и комбинированной разновидностей.

Уровень процентной ставки акциза напрямую зависит от количества этилового спирта, содержащегося в напитке. Для каждого вида напитка устанавливается своя ставка. Величина акцизов на спиртные напитки отражена в ст. 193

С начала текущего года в НК РФ были внесены изменения в виде повышения ставок на алкоголь. С января 2017 года начали действовать новые акцизы на разные группы товаров, содержащих спирт.

Для получения полной картины, составим таблицу, где укажем показатели акцизов за 2015-2017 годы:

Вид продукции | Размер налоговой ставки за 1 литр | ||

2015 | 2016 | 2017 | |

| Спирт этиловый для компаний, занимающихся выпуском парфюма или косметики | 0 руб. | 0 руб. | 0 руб. |

| Этиловый спир, с которого компании не уплачивают аванс по акцизу | 93 руб. | 102 руб. | 107 руб. |

| Напитки, с содержанием алкоголя свыше 9%, кроме пива и игристого вина | 500 руб. | 500 руб. | 523 руб. |

| Напитки, с содержанием алкоголя до 9%, кроме пива и игристого вина | 400 руб. | 400 руб. | 418 руб. |

| Вино, без учета игристого | 8 руб. | 9 руб. | 10 руб. |

| Вино игристое | 25 руб. | 26 руб. | 27 руб. |

| Пиво, которое содержит до 0,5% спирта | 0 руб. | 0 руб. | 0 руб. |

| Пиво с содержанием спирта с 0,5% до 8,6 % | 1 литр – 18 руб. | 1 литр – 20 руб. | 1 литр – 21 руб. |

Как видно из данных таблицы, самые большие изменения коснулись винной продукции и крепкой алкогольной продукции. Акцизы на пивную продукцию и игристые вина выросли на небольшой процент.

Расширено право на вычет акциза

Они могут получить свидетельство на совершение операций со средними дистиллятами и при его наличии заявить вычет при получении таких дистиллятов в качестве топлива.

Также законодатели расширили состав технологических процессов переработки средних дистиллятов. С 2020 года к ним относят:

- замедленное коксование;

- гидроконверсию тяжелых остатков;

- получение технического углерода путем термического или термоокислительного разложения средних дистиллятов;

- производство битума путем окисления гудрона.

Таким образом, предприятия, которые при переработке средних дистиллятов выполняют перечисленные операции, могут делать вычет по акцизу.

Кроме того, в НК РФ уточнены характеристики средних дистиллятов.

Всё это ввели в НК РФ ст. 1 и п. 5 ст. 2 Закона от 30.07.2019 № 255-ФЗ.

Это предприятия, которые вырабатывают электро- и теплоэнергию из средних дистиллятов. Вычет положен им при получении средних дистиллятов в качестве топлива для сжигания и выработки энергии.

Законодатели определили перечень документов, которые необходимы для подтверждения вычета. Среди них:

- реестр накладных (актов приема-передачи) на поставку средних дистиллятов в качестве топлива;

- регистры учета использованного топлива и отпуска энергии;

- документы, подтверждающие выработку топлива по видам установок.

А при реализации средних дистиллятов для бункеровки морских судов сумму вычета нужно определять с учетом нового коэффициента Вдфо. Новые нормы п. 23 ст. 200 НК РФ установили порядок расчета этого коэффициента.

Эти изменения ввели подп. «б», «в» п. 11, подп. «а» п. 12 ст. 1, п. 5 ст. 2 Закона от 30.07.2019 № 255-ФЗ.

Все в казну

Но все эти меры для любителей выпить – сущий пустяк по сравнению с тем, что придумали в Минфине. При этом чиновники ведомства заботились не столько о здоровье граждан, сколько о пополнении бюджета.

Идея Минфина такова: за три года резко повысить стоимость акцизов на водку. А поскольку основные расходы производителей составляет именно акциз, то и цены на алкоголь должны были вырасти столь же резко. Газета “Ведомости” приводила следующие цифры: акциз за литр безводного этилового спирта в 2010 году составляет 210 рублей, в следующем году он должен был вырасти до 330 рублей, потом – до 490 и наконец в 2013-м – до 650.

По расчетам Минфина, минимальная цена на водку таким образом выросла бы с 89 рублей за пол-литра до 200 рублей. В Москве и Санкт-Петербурге, впрочем, к таким ценам давно уже привыкли, а вот в провинции, надо полагать, схватились бы за головы: даже при зарплате в 20 тысяч рублей цены стали бы “кусаться”. Особенно по сравнению с современной доступностью крепкого алкоголя.

По мнению чиновников Министерства финансов, дополнительные доходы от роста акцизов составили бы 705,1 миллиарда рублей за три года. Цифра эта весьма внушительная, особенно учитывая, что в апреле 2010 года Россия для покрытия дефицита бюджета разместила на внешнем рынке еврооблигации на 5,5 миллиарда долларов (170 миллиардов рублей) – и этого государству хватило для того, чтобы заявить, что больше в 2010 году внешних займов не планируется.

Тем не менее, по сравнению с годовыми расходами бюджета (около 10 триллионов рублей) дополнительный доход кажется не таким уж значительным. Если цены на нефть в ближайшее время чуть-чуть поднимутся или даже останутся на текущем уровне, ничего сверхстрашного бюджету не грозит: дефицит будет покрываться за счет резервов и за счет точечных заимствований.

Чек в магазине

С 1 июля 2016 на территории России действует система контроля продаж алкоголя — ЕГАИС, ее использование обязательно для всех продавцов алкоголя.

В систему ЕГАИС поступают данные производителей, импортеров, оптовых поставщиков и розничных магазинов. За нарушение правил юридические лица штрафуют на сумму от 150 000 до 200 000 рублей.

Продавцы, которые работают по правилам, выдают специальный чек с QR-кодом.

Чек ЕГАИС не выдадут:

- если покупаете пиво;

- если заказали алкоголь в кафе или ресторане;

- если покупаете алкоголь в селе до 3 тысяч человек: там эти чеки начнут выдавать только с июля 2017 года.

В городах Крыма ЕГАИС заработает только с 2017 года, а в небольших поселениях на полуострове — с 2018 года.

В других случаях — если вы не в Крыму, не в деревне и покупаете алкоголь крепче пива, — продавец обязан выдать чек. Такой чек — гарантия, что вам продают легальный алкоголь.

Прежде чем покупать алкоголь, поинтересуйтесь у продавца, работают ли они в ЕГАИС. Если не работают — уходите. Если в магазине алкоголь продают без ЕГАИС, скорее всего, поставщик тоже не внес его в систему. За качество «невидимого» алкоголя вряд ли кто-то ответит.

Если магазин работает по правилам, продавец сначала сканирует штрихкод, затем марку на акцизе, а после этого выдает специальный чек с QR-кодом.

Обычный чек

Обычный чек

Чек ЕГАИС

QR-код со ссылкой на сайт ФНС

Ссылка на сайт ФНС с информацией о продавце, поставщике и производителе алкоголя

«Подпись» кассового аппарата, на котором пробит чек

Обычный чек

Чек ЕГАИС

QR-код со ссылкой на сайт ФНС

Ссылка на сайт ФНС с информацией о продавце, поставщике и производителе алкоголя

«Подпись» кассового аппарата, на котором пробит чек

Ссылка, зашифрованная в QR-коде, продублирована сразу под ним. Она уводит на страницу сайта Федеральной налоговой службы, где указана информация о производителе, импортере, продавце.

Чтобы считать QR-код, на смартфон нужно установить программу — упомянутую «АнтиКонтрафакт Алко» ФС РАР или обычный сканер. Я использую приложение «Лаборатории Касперского», но инструмент тут не важен. Если вы не хотите ничего устанавливать или QR не считывается — такое тоже бывает, — набирайте ссылку с чека прямо в строке браузера.

По ссылке откроется сайт ФНС: обратите внимание на дату и время продажи — она не должна отличаться от реальной. Информация в блоке «Серия и номера марок» должна совпадать с надписью на этикетке и с данными на акцизной марке

Сверьте дату и время покупки

Сверьте дату и время покупки

Этот же текст должен быть на марке

Сверьте дату и время покупки

Этот же текст должен быть на марке

Если вам выдали чек с верной информацией, алкоголь настоящий. Магазин не смог бы принять и продать алкоголь, которого нет в государственном реестре.

Всё сложнее, если ссылка не открылась или информация вызывает вопросы: другой адрес магазина, отличается дата продажи, указано, что вы купили «винный напиток», хотя марка на бутылке — «вино виноградное».

Что такое акцизный налог, и кто его платит

Еще раз вспомним, что такое акциз, и кто является плательщиком данного сбора. Во-первых, акцизный сбор – это косвенный налог государства, который устанавливается на популярную народом продукцию, как говорилось выше, алкоголь, табак, топливо, и является исключительно внутренним налогом. Все акцизы включены в конечную стоимость указанных продуктов, а, следовательно, оплачиваются потребителями.

На кого же распространяется данное налоговое бремя, плательщиками являются:

- индивидуальные предприниматели;

- предприятия;

- все лица, которые продают, перерабатывают или перемещают алкоголь через таможню.

Не платят акцизный налог компании, которые занимаются оптовой продажей алкогольной продукции. Законом предусмотрено, что производить алкоголь и заниматься его поставками могут только те плательщики, которые зарегистрированы в статусе юридического лица.

Действующие в 2016 году акцизы

В текущем году установлен уровень акциз, действующий и в 2015 году, сейчас, если крепость спиртного напитка ниже 9%, то необходимо оплатить акцизных сбор в 400 рублей с одного литра, если же горячительный напиток крепче 9%, то акциза на алкоголь составляет 500 рублей с одного литра. Уже поступила информация, что на 2017 год грядет повышение ставок на крепкое спиртное с 500 рублей до 523 рублей. В первом полугодии текущего года власти все же повысили сборы на слабоалкогольные напитки, которые пользуются невероятной популярностью в нашей стране, так акциз на:

- пиво крепостью до 8,6% увеличился до 20 рублей за один литр;

- пиво крепостью свыше 8,6% – до 37 рублей за литр;

- вино и винные напитки – до 9 рублей за литр;

- игристые вина – до 26 рублей за литр;

- другие слабоалкогольные напитки (медовуха и пр.) – до 9 рублей за один литр.

По мнению многих специалистов, увеличение акцизных сборов в 2016 году даст точку отсчета для формирования бюджета на последующих три года. Однако Правительство уверяет, что не собирается вносить более существенных изменений на подакцизный товар.

Минфин предложил заморозить ставки на спиртные напитки вплоть до 2017 года, чтобы сравнять цены на алкоголь в РФ с ценами на данную продукцию в странах, которые входят в Таможенный союз. Ведь в прошлом году уже наблюдалась ситуация, когда в нашу страну из соседних государств хлынула нелегальная алкогольная продукция. В других странах ТС стоимость спиртного в разы ниже российской. Из-за чего государственный бюджет России недополучил значительную сумму. Если говорить о прошлом полугодии, то существенно изменился импорт алкогольной продукции:

- импорт иностранной водки сократился в 3 раза;

- ввоз вина снизился почти на 40%;

- импорт таких крепкий спиртных напитков, как текила, виски и ром, сократился более, чем на 35%.

Большую роль в снижении импорта горячительных напитков сыграло то, что последние несколько лет курс рубля был очень нестабильным и просел к иностранной валюте почти в 2 раза. Следовательно, закупочная цена импортного алкоголя увеличилась в разы, по мнению многих специалистов, сейчас крайне не выгодно заниматься импортом иностранного алкоголя. Такая деятельность грозит весомыми финансовыми убытками. К тому же экономический кризис сократил доходы населения, многие потребители перешли на недорогую отечественную продукцию или совсем перестали покупать алкоголь. Власти подсчитали, что, например, в прошлом году в бюджет от акцизов поступило почти на 10% меньше средств, чем за предшествующий период.

Некоторые аналитики, прогнозируют, если власти в очередной раз повысят акцизы на весь алкоголь в 2017 году, то это может «на корню задушить» российских производителей алкогольной продукции. Повышение акцизного сбора приведет не только к сокращению объемов производства, но и увеличению контрафакта.

Стоимость пошлин

Ставки по акцизам регламентируются НК РФ ст.193.

По видам продуктов

Установлена привязка к процентному содержанию в продукте этилового спирта.

Установлена привязка к процентному содержанию в продукте этилового спирта.

- При его содержании более 9% налог составляет 523 рубля из расчета за литр спирта. Это положение не учитывает пива и вина, имеющие отличающуюся от чистого спирта природу.

- В случае содержания в продукте спирта ниже 9% налог составит 418 рублей в пересчете на один литр спирта.

- Для всех натуральных вин, кроме игристых и полученных на защищенной географической зоне, ставка акциза составляет 18 рублей за 1 литр.

- Натуральные вина, полученные на особой (защищенной) географической зоне, имеют ставку акциза 5 рублей за один литр продукта. Сюда не относятся игристые вина.

- Для игристых вин, произведенных не на особой географической зоне, акциз будет составлять 36 рублей/литр продукта.

- В случае игристых вин, произведенных в особой зоне географического расположения, акциз составит 14 рублей за один литр.

- Пиво, содержащее спирт не больше 0,5% включительно, акцизом не облагается.

- Пиво, содержащее спирт больше 0,5% и не выше 8,6%, имеет ставку акциза 21 рубль за один литр. Сюда относятся и продукты, производимые на его основе.

- В случае, если в продукте содержится спирта более 8,6%, акциз составляет 39 рублей за один литр продукта.

- Сидр, пуаре и медовуха, имеющие процентный состав спирта не более 6%, требуют уплаты акцизного налога из расчета 21 рубль за один литр продукта.

Особые виды акцизного налогообложения

Продажа этиловых спиртов, имеющих природу происхождения из пищевых или непищевых продуктов, не облагается акцизным налогом в случаях:

- Продажи предприятиям, изготавливающим из него продукцию содержащую спирт – парфюмерию или косметику с формой упаковки в виде аэрозоли, а также бытовую химию с упаковкой в виде металлической емкости с аэрозольным распылителем.

- Продажи предприятиям, являющимся плательщиками авансовых акцизов. Сюда входят и предприятия, которые ввозят в Россию спирт со стран таможенного союза.

- Передачи продукта в пределах одного предприятия с целью изготовления или реализации. Этот момент регламентирован законодательной базой НК РФ ст. 182 п.1 пп 22 и ст. 181 п.1 пп 2

При реализации спиртосодержащего продукта предприятиям, не являющимся плательщиками авансового акциза, требуется уплатить акцизный сбор по ставке 107 рублей за один литр 100% спирта. Сюда относится и действия по импорту этиловых спиртов с государств, которые не входят в состав стран таможенного союза.

Расчет акциза

Исчисление акциза ведется по фиксированной ставке, отличающейся по разным видам товара, согласно статье 193 НК РФ. Общая формула расчета имеет такой вид: ∑А=Бн*Ст.

- Здесь ∑А – сумма акциза;

- Бн – база налоговая (по сути, это количество реализованного товара);

- Ст – ставка твердая.

Если есть вычет акциза, то предложенную формулу следует продлить, вычитая его.

Пример 1

Компания «Х» продала крепкое пиво, объемом 800 литров, ставка налога по которому составляет 21 рубль за литр.

Компания «Х» продала крепкое пиво, объемом 800 литров, ставка налога по которому составляет 21 рубль за литр.

Проводим расчеты по предложенной выше формуле. Результат: компания «Х» должна уплатить акцизный налог в сумме: 800х21=16800 рублей.

Пример 2

Компания «У» произвела и реализовала 896 бутылок пива, емкость каждой из них 0,5 л. Эта партия пива имеет разную объемную долю спирта:

- 512 бутылок – 0,2%

- 216 бутылок – 8%

- 168 бутылок – 9%

Проведем расчет акцизного сбора.

- По группе товаров с 0,2% содержанием спирта ставка акциза равна нулю. 512 бут*0,5 литров*96 рублей*0=0

- Делаем расчет для второй и третьей группы товаров: 216 бутылок*0,5 литров*114 рублей*21 рубль/литр+168 бутылок*0,5 литров*121 рубль*29 рубль/литр=553 308 рублей

Плательщики акцизов

Плательщиками акциза признаются лица, признаваемые налогоплательщиками в связи с перемещением товаров через таможенную границу Российской Федерации, определяемые в соответствии с Таможенным Кодексом Российской Федерации ().

Подакцизные товары

Подакцизными товарами признаются ():

- этиловый спирт, произведенный из пищевого или непищевого сырья, в том числе денатурированный этиловый спирт, спирт-сырец, дистилляты винный, виноградный, плодовый, коньячный, кальвадосный, висковый (далее также в настоящей главе – этиловый спирт);

- спиртосодержащая продукция (растворы, эмульсии, суспензии и другие виды продукции в жидком виде) с объемной долей этилового спирта более 9%, за исключением алкогольной продукции, указанной в пп. 3 настоящего пункта;В целях настоящей главы не рассматриваются как подакцизные товары следующие товары:

- лекарственные средства, прошедшие государственную регистрацию в уполномоченном федеральном органе исполнительной власти и внесенные в Государственный реестр лекарственных средств, лекарственные средства (включая гомеопатические лекарственные препараты), изготавливаемые аптечными организациями по рецептам на лекарственные препараты и требованиям медицинских организаций, разлитые в емкости в соответствии с требованиями нормативной документации, согласованной уполномоченным федеральным органом исполнительной власти;

- препараты ветеринарного назначения, прошедшие государственную регистрацию в уполномоченном федеральном органе исполнительной власти и внесенные в Государственный реестр зарегистрированных ветеринарных препаратов, разработанных для применения в животноводстве на территории Российской Федерации, разлитые в емкости не более 100 мл;

- парфюмерно-косметическая продукция разлитая в емкости не более 100 мл с объемной долей этилового спирта до 80% включительно и (или) парфюмерно-косметическая продукция с объемной долей этилового спирта до 90% включительно при наличии на флаконе пульверизатора, разлитая в емкости не более 100 мл, а также парфюмерно-косметическая продукция с объемной долей этилового спирта до 90% включительно, разлитая в емкости до 3 мл включительно;

- подлежащие дальнейшей переработке и (или) использованию для технических целей отходы, образующиеся при производстве спирта этилового из пищевого сырья, водок, ликероводочных изделий, соответствующие нормативной документации, утвержденной (согласованной) федеральным органом исполнительной власти;

- виноматериалы, виноградное сусло, иное фруктовое сусло, пивное сусло.

- алкогольная продукция (водка, ликероводочные изделия, коньяки, вино, фруктовое вино, ликерное вино, игристое вино (шампанское), винные напитки, сидр, пуаре, медовуха, пиво, напитки, изготавливаемые на основе пива, иные напитки с объемной долей этилового спирта более 0,5%, за исключением пищевой продукции в соответствии с перечнем, установленным Правительством Российской Федерации;

- табачная продукция;

- автомобили легковые;

- мотоциклы с мощностью двигателя свыше 112,5 кВт (150 л.с.);

- автомобильный бензин;

- дизельное топливо;

- моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей;

- прямогонный бензин. Для целей настоящей главы под прямогонным бензином понимаются бензиновые фракции, полученные в результате переработки нефти, газового конденсата, попутного нефтяного газа, природного газа, горючих сланцев, угля и другого сырья, а также продуктов их переработки, за исключением бензина автомобильного и продукции нефтехимии;Для целей настоящей статьи бензиновой фракцией является смесь углеводородов, кипящих в интервале температур от 30 до 215 град. С при атмосферном давлении 760 миллиметров ртутного столба;

- топливо печное бытовое, вырабатываемое из дизельных фракций прямой перегонки и (или) вторичного происхождения, кипящих в интервале температур от 280 до 360 градусов Цельсия.

Кто перечисляет акциз государству?

В законодательном порядке установлено, что плательщиком этого налога является производитель подакцизного товара. Но бывает так, что перечисление налога в бюджет государства производят совсем другие лица. Чтобы узнать, кто перечисляет налог, рассмотрим каждую ситуацию конкретно.

В каких случаях платит непосредственно производитель товара:

- Если товар реализован конечному покупателю.

- Если между компаниями происходят бартерные сделки или товар передают работнику в качестве оплаты труда.

- При передаче товара под залог. Налог перечисляется в том случае, когда производитель теряет право собственности на продукцию.

- Для передачи товара на переработку другой организации.

- Перемещение подакцизного товара внутри компании, от одной структуры компании к другой.

- При внесении товара в качестве взноса в уставной капитал компании.

Когда оплачивают налог (акциз) другие лица:

- Если компания имеет свидетельство на производство неспиртосодержащей продукции. Акциз в это случае начисляется после оприходования товара.

- Закупка организацией спирта для дальнейшей его переработки. Кроме начисления акциза, нужно будет перечислять авансовый платеж по налогу.

- Заводы по нефтепереработке начисляют налог после получения бензина. В обязательном порядке организация должна иметь свидетельство на переработку данных продуктов.

- При импорте продукта покупатель уплачивает в казну факт ввоза, далее при реализации налог уже не платится.