Учет комиссий по операциям с аккредитивами

В соответствии с п. 1.1 Положения Банка России от 19.06.2012 N 383-П “О правилах осуществления перевода денежных средств” расчеты посредством аккредитивов являются одной из форм безналичных расчетов. Соответственно, комиссии, полученные по операциям с аккредитивами, подлежат отражению в доходах по символу 12102 “Вознаграждение за расчетное и кассовое обслуживание”. Подтверждение находим в Письме Банка России “Ответы и разъяснения по некоторым вопросам, связанным с применением Положения Банка России от 26 марта 2007 года N 302-П “О правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации” (далее – Положение N 302-П), поступившим от Ассоциации региональных банков России (Ассоциации “Россия”)”:

“Вопрос 2. По аккредитивным операциям банком предусмотрены комиссии:

- за открытие аккредитива;

- за предоставление аккредитива (на период срока аккредитива);

- за отсрочку платежа по аккредитиву (на период отсрочки платежа);

- за постфинансирование по аккредитиву.

По каким символам ОПУ учитывать перечисленные доходы?

Ответ. Комиссионное вознаграждение по аккредитивным операциям отражается в соответствии с пунктом 4.5 Приложения 3 к Положению N 302-П по символу 12102 “Вознаграждение за расчетное и кассовое обслуживание”.

Положение N 302-П утратило силу с 1 января 2013 г. в связи с выходом Положения Банка России от 16.07.2012 N 385-П, но, поскольку расчеты аккредитивами не перестали быть одной из форм безналичных расчетов, по нашему мнению, можно руководствоваться данным Письмом.

Учет аккредитива у продавца

Продавец — это сторона, в чью пользу создаётся аккредитив. Он и принимает оплату, предусматриваемую его условиями. Для него использование подобной формы максимально благоприятно. К преимуществам аккредитива для продавца стоит отнести следующие:

- Расчёт по месту, где находится аккредитив;

- Скорость выполнения платежа;

- Увеличенный оборот средств.

Когда плательщик открывает аккредитив несвоевременно, продавец вправе задержать поставку продукции или совсем отказаться от своих договорных обязательств. Также обоснованный отказ может быть при неплатёжеспособности контрагента.

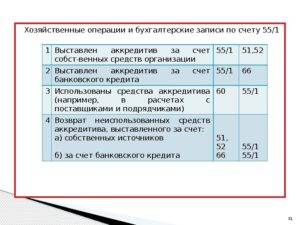

Аккредитив проводки в бухгалтерии

Бухгалтерский учет аккредитивов на предприятии ведется с привязкой к типу аккредитива – покрытый или непокрытый. В первом случае средства резервируются на отдельном счете и «замораживаются» до момента закрытия сделки.

В результате деньги будут либо возвращены на расчетный счет (если сделка сорвалась), либо перечислены контрагенту при предъявлении им документов, подтверждающих факт выполнения им договорных обязательств.

В случае с непокрытым аккредитивом специальный банковский счет не используется, средства платятся банком без поручения клиента, после чего покупатель гасит задолженность перед банком.

Проводки по аккредитиву в бухгалтерском учете

Учет операций с аккредитивами подразумевает задействование счетов балансового и забалансового учета.

Если аккредитив покрытый, проводки составляются с участием счета 55, на котором резервируются средства, и счета 008.

Непокрытый аккредитив в бухгалтерском учете отражается на счете 009, а весь комплекс операций по сделке фиксируется без открытия дополнительного расчетного счета на счетах 62 и 76.

На резерв для погашения долга по договору с контрагентом могут направляться собственные средства предприятия или заемные ресурсы. Как в последнем случае отражаются аккредитивы: счет бухгалтерского учета 55 дебетуется в корреспонденции со счетом 66 или 67.

Если по аккредитиву израсходованы не все денежные средства, их остаток возвращается на расчетный счет покупателя, при этом составляется проводка Д51 – К55.

Банк, открывающий аккредитив, взимает за его обслуживание комиссию. Эти затраты могут быть отнесены в дебет счета прочих расходов (91.2) или приобщены к стоимости покупаемых активов (дебет счетов 10, 41 или 08).

Пример 1

Фирма заключила договор поставки оборудования на сумму 808 560 руб., в том числе НДС 134 760 руб. Под эту сделку покупателем оформлен покрытый аккредитив, оплата должна быть произведена после подтверждения поставщиком факта отгрузки оборудования. Банк за открытие и обслуживание аккредитива взимает комиссию в размере 1% от его суммы.

Отражение аккредитива в бухгалтерском учете:

- Д008 – 808 560 руб., открытие аккредитива для оплаты оборудования;

- Д55 – К51 – 808 560 руб., на аккредитив зачислены деньги;

- Д08 – К60 – 673 800 руб. (808 560 – 134 760), отгружены основные средства на склад покупателя;

- Д19 – К60 – 134 760 руб., показан НДС по стоимости оборудования;

- Д60 – К55 – 808 560 руб., оплата по договору поставки с аккредитива;

- Д08 – К51 – 8085,60 руб. (808 560 х 1%), с расчетного счета компании списаны денежные средства для погашения банковской комиссии за сопровождение аккредитива (комиссия включается в стоимость оборудования);

- Д01 – К08 – 681 885,60 руб. (8085,60 + 673 800), купленное оборудование начало эксплуатироваться;

- Д68 – К19 – 134 760, входящий НДС принят к вычету;

- К008 – 808 560 руб., аккредитив закрыт.

Пример 2

Исходные данные, как в примере 1, но отличие в том, что аккредитив непокрытый. Как при этом будет вестись бухгалтерский учет аккредитива и сопутствующих операций:

- Д009 – 808 560 руб., открыт непокрытый аккредитив на всю сумму сделки купли-продажи основных фондов;

- Д08 – К51 – 8085,60 руб., начислена и оплачена комиссия банку за открытие аккредитива, сумма затрат отнесена на стоимость закупаемого оборудования;

- Д08 – К60 – 673 800 руб., отгрузка товара;

- Д19 – К60 – 134 760 руб., показан в учете НДС;

- Д60 – К76 – 808 560 руб., произведена оплата поставщику с аккредитива;

- Д76 – К51 – 808 560 руб., покупатель погасил задолженность перед банком в сумме аккредитива;

- К009 – 808 560 руб., в забалансовом учете отражено закрытие аккредитива;

- Д01 – К08 – 681 885,60 руб., оборудование введено в эксплуатацию;

- Д68 – К19 – 134 760 руб., сумма НДС принята к вычету.

Казначейский аккредитив: бухгалтерский учет

Казначейский аккредитив используется при проведении расчетов с участием бюджетных и автономных предприятий.

Суть этого инструмента в повышении контроля над целевым расходованием средств по крупным сделкам.

По таким соглашениям оплата производится только после подтверждения поставщиком или подрядчиком факта выполнения ими договорных обязательств, авансовые перечисления средств не предусмотрены.

Аккредитив в бухгалтерском учете — проводки и примеры

Аккредитив – вид денежного обязательства, которое берет на себя банк по поручению плательщика по аккредитиву (аппликант) для расчетов с контрагентами (бенефициарами). Для этого открывается специальный расчетный счет. Денежные средства по нему учитываются в бухгалтерских проводка на счете 55.

Учет комиссии

За открытие и финансовое сопровождение операций с аккредитивами банковские организации взимают комиссию. Оплачивать ее может любой из участников сделки. Сумма вознаграждения в пользу банка устанавливается финансово-кредитным учреждением, она не регламентируется законодательством. Тарифы должны быть прописаны в договоре между банком и его клиентом.

Проводки, которые могут быть использованы при отражении банковской комиссии:

- Д76 – К51 – запись составляется на основании выписки и свидетельствует о фактическом проведении операции по взиманию банком вознаграждения;

- Д08 – К76 – комиссия зачтена как составляющая стоимости приобретенного актива из числа основных средств;

- Д41 или 10 – К76 – величина комиссии включена в стоимость купленных материальных ценностей;

- Д91.2 – К76 – отнесение комиссионных сумм на прочие издержки.

(Бухгалтерский и налоговый учет аккредитивных расчетов при применении общего режима налогообложения)

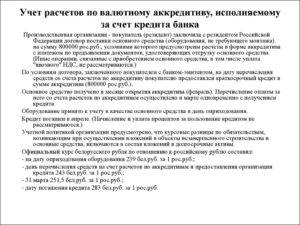

В этой статье мы вспомним о такой полезной и актуальной в последнее время форме безналичных расчетов, как расчеты по аккредитиву , и особенностях их отражения в бухгалтерском и налоговом учете. Такие расчеты находят применение в основном в области поставок, поэтому далее для удобства будем рассматривать их именно в этом контексте.

Для справки

Средние тарифы за некоторые услуги по обслуживанию аккредитивов

– открытие аккредитива – 0,15%;

– прием, проверка и отсылка документов – 0,2%;

– платеж по аккредитиву – 0,2%;

– авизование аккредитива – 0,15%;

– изменение условий аккредитива – 0,1%;

– подтверждение аккредитива – 0,2%.

При расчетах аккредитивом банк по поручению и в соответствии с указаниями покупателя обязуется оплатить поставщику поставленный им товар (выполненные работы, оказанные услуги) . Получить средства с аккредитива поставщик сможет только после представления в исполняющий банк всех предусмотренных условиями аккредитива документов, подтверждающих поставку товара и выполнение иных оговоренных условий .

Плюс аккредитива для покупателя состоит в том, что он в любом случае не потеряет деньги. Кроме того, по импортным контрактам многие банки предлагают льготный курс на покупку валюты. Плюсом для поставщика является гарантия получения денежных средств за поставленный товар. Для обоих же положительным моментом будет то, что при внешнеторговых операциях банк заранее проверит все документы, необходимые для валютного контроля.

Существуют различные виды аккредитивов, но для целей бухгалтерского и налогового учета принципиальные различия могут возникнуть лишь у покрытых и непокрытых аккредитивов.

Пункт 1 ст. 862 ГК РФ. Пункт 1 ст. 867 ГК РФ; п. 4.1 ч. I Положения о безналичных расчетах в Российской Федерации, утв. ЦБ РФ от 03.10.2002 N 2-П (далее – Положение ЦБ РФ). Пункт 1 ст. 870 ГК РФ.

Открытие аккредитива

Расчеты по аккредитиву между сторонами сделки – плательщиком и получателем средств (бенефициаром) – можно представить в виде следующей последовательности действий.

Во-первых, после согласования условий сделки плательщик обращается в свой банк () для открытия аккредитива в пользу получателя средств (бенефициара).

Для этого организация представляет два экземпляра заявления на открытие аккредитива. Банк-эмитент осуществляет подготовку к выдаче аккредитива, после чего высылает аккредитив в (банк, в котором открыт счет бенефициара).

Если аккредитив составляется в виде документа на бумажном носителе, используется форма, установленная банком (п. 6.7 Положения, утвержденного Банком России 19 июня 2012 г. № 383-П). По соглашению между банком-эмитентом и исполняющим банком аккредитив может быть оформлен в электронном виде (п. 6.4 Положения, утвержденного Банком России 19 июня 2012 г. № 383-П).

Ситуация: как оформить заявление на открытие аккредитива?

Унифицированной формы такого заявления нет. Каждый разрабатывает ее самостоятельно. Несмотря на это, законодательство предъявляет определенные требования к данному документу.

Во-первых, в заявлении необходимо указать все обязательные для любых расчетных документов реквизиты (например, вид платежа, сумму и т. д.).

Во-вторых, нужно прописать дополнительные реквизиты, характерные только для данной формы: расчетов:

номер и дата аккредитива;

сумма аккредитива;

реквизиты плательщика;

реквизиты банка-эмитента;

реквизиты получателя средств;

реквизиты исполняющего банка;

вид аккредитива;

срок действия аккредитива;

способ исполнения аккредитива;

перечень документов, представляемых получателем средств, и требования к представляемым документам;

назначение платежа;

срок представления документов;

необходимость подтверждения (при наличии);

порядок оплаты комиссионного вознаграждения банков.

Такой порядок следует из пункта 6.7 Положения, утвержденного Банком России 19 июня 2012 г. № 383-П.

Во-вторых, исполняющий банк получает аккредитив.

Если открыт покрытый аккредитив, то банк-эмитент перечисляет сумму аккредитива в исполняющий банк (на счет, открытый исполняющим банком по запросу банка-эмитента для осуществления расчетов по аккредитиву).

Если открыт непокрытый аккредитив, то исполняющий банк списывает средства с корреспондентского счета банка-эмитента в пределах суммы аккредитива (либо возмещает суммы для расчетов по аккредитиву за счет иных источников, предусмотренных его условиями и договором между банками). То есть средства плательщика с его счета не списываются и остаются в обороте до момента, определенного договором. И только потом банк-эмитент списывает сумму возмещения.

В-третьих, исполняющий банк извещает получателя средств (бенефициара) об открытии аккредитива и его условиях.

В-четвертых, получатель средств (бенефициар) исполняет свои обязательства по договору, а плательщик принимает их.

В-пятых, получатель средств (бенефициар) заявляет об исполнении аккредитива.

Для этого в исполняющий банк необходимо представить документы, подтверждающие факт исполнения договора (например, накладную, акт приема-передачи выполненных работ и т. д.). Полный перечень таких документов предусмотрен условиями аккредитива и изложен в договоре между сторонами сделки. Подтверждающие документы должны быть представлены в указанный в аккредитиве период, но в пределах срока его действия.

В-шестых, исполняющий банк перечисляет сумму аккредитива на счет получателя средств (бенефициара). Данная операция проводится только после проверки представленных получателем средств (бенефициаром) подтверждающих документов условиям выдачи аккредитива.

Исполняющий банк направляет банку-эмитенту второй экземпляр реестра счетов с приложением требуемых условиями аккредитива документов, а также третий экземпляр реестра счетов – для вручения плательщику.

Такой порядок предусмотрен пунктами 6.15–6.30 Положения, утвержденного Банком России 19 июня 2012 г. № 383-П.

Особенности учета покрытого и непокрытого аккредитива

В первом случае основная суть в размещении денег на счету банка-эмитента до востребования их бенефициаром. Когда бенефициар требует деньги и при этом имеет документы о поставке, эмитент должен заплатить деньги в кратчайшее время. Покрытый аккредитив удобен в случае, когда есть потребность зарезервировать деньги для оплаты сделки в нужный момент.

Открываемый покрытый аккредитив отражается на специальном счете 55, где создается отдельный первый субсчет. Передача денег банку показывается по дебету счета 55.1, списание денег при оплате – по кредиту 55.1.

Другая ситуация предполагает непокрытый аккредитив, при учёте которого не важна качественность залога или его ликвидность. При непокрытом аккредитиве банк-исполнитель вправе списывать всю аккредитивную сумму со счета своего эмитента.

Непокрытый аккредитив удобно использовать тем компаниям, которые по максимуму используют имеющиеся в наличие средства. При непокрытом аккредитиве не требуется перечислять нужную для оплаты сумму банку, что позволяет использовать в обороте имеющиеся деньги. С продавцом банк рассчитается, после чего в согласованное время снимет со счета покупателя уплаченную сумму. Если нужных средств у покупателя не окажется, деньги будут сниматься частями до момента полного погашения задолженности перед банком.

Пример учета непокрытого аккредитива: проводки

Первого марта ЗАО «Старт» заключает договор на получение необходимого оборудования с ООО «Финиш». Цена такого оборудования равняется 500 тыс. российских рублей, а НДС – 76 271 руб.. Согласно данным поставочного договора проплата товара происходит с непокрытого аккредитива.

В то же время «Старт» отправляет заявление в банк о том, что появляется новый непокрытый аккредитив величиной 500 тыс. рублей. Основание, чтобы отправить средства «Финишу» – выдача поставщиком в банк-исполнитель товарно-транспортной накладной, товарной накладной и счета на проплату оборудования.

Согласно информации выплата должна происходить не позже, чем через неделю со дня, когда поставщик отправит в банк-исполнитель надлежащие документы.

Комиссия банка-эмитента оказывается 0.3% от аккредитивной суммы, однако не может быть меньше 10 тыс. рублей.

Оборудование поставляется 8 марта и сразу вводится «Стартом» в использование. «Финиш» в тот же день передает в банк-исполнитель надлежащие документы по всем данным аккредитива. 17 марта банк отправляет финансы с коррсчета банка-эмитента в «Финиш», а этот банк уже затем по правилам списывает их с расчетного счета «Старт». В учете «Старт» делаются такие проводки, отражающие все произошедшие события:

| Дата | Сумма | Дебет | Кредит | Операция |

| 01.03 | 500000 | 009 | Открывается аккредитив непокрытый. | |

| 01.03 | 10000 | 76 | 51 | Списывается банковская комиссия за его открытие. |

| 08.03 | 427729 | 08 | 60 | Принимается к учету все необходимое оборудование. |

| 08.03 | 10000 | 08 | 76 | Включается величина комиссии в первоначальную цену оборудования. |

| 08.03 | 76271 | 19 | 60 | Отражается входной НДС. |

| 08.03 | 437729 | 01 | 08 | Вводится в действие оборудование. |

| 08.03 | 76271 | 68 | 19 | Вычет по входному НДС. |

| 17.03 | 500000 | 60 | 76 | Выплачивается сумма поставщику с аккредитива. |

| 17.03 | 500000 | 76 | 51 | Гасится долг перед банком. |

| 17.03 | 500000 | 009 | Списывается аккредитив |

Виды аккредитивов и их учет в бухгалтерии в 2019 году

> учет денежных средств > Виды аккредитивов и их учет в бухгалтерии в 2019 году

Организация при взаимодействии с другими юридическими и физическими лицами использует наличные и безналичные денежные средства, которые могут выражаться, как в рублях, так и в иностранной валюте. Помимо этого, для расчетов с контрагентами предприятие может использовать аккредитивы и чеки.

Для их учета в бухгалтерии предусмотрен счет 55 «Специальные счета в банке», который можно разделить на несколько субсчетов.

На первом будут учитываться аккредитивы, на втором – чеки и чековые книжки, третий субсчет предназначается для учета депозитов организации. В этой статье поговорим подробнее об аккредитивах.

Что это такое? Для чего используется? Какие виды существуют (покрытый и непокрытый, отзывный и безотзывный)? Как они учитываются в бухгалтерии?

Понятие

Аккредитив – это денежное обязательство, которое берет на себя банк по поручению компании, оплачивающей аккредитив. При осуществлении торговой сделки для каждого её участника открывается отдельный аккредитив.

В сделке с участием аккредитива принимают участие: банк-эмитент (банк покупателя, открывший А.) и исполняющий банк (банк-поставщика, который должен получить деньги с А.).

Аккредитив используется как гарантия – страховка, которая позволяет продающей стороне обезопасить себя от неоплаты за поставку вообще или частичной неоплаты отправленного по договору товара, покупающая сторона получает гарантию, что она получит товар за перечисленные деньги.

Согласитесь, естественно желание продавца получить деньги за отгруженный товар и не менее естественно желание покупателя заплатить только тогда, когда товар прибыл на склад получателя, то есть по факту поставки.

Расчеты с помощью аккредитива – это расчеты с наименьшим риском, особенно когда недостаточно информации о деловом партнере или предоплата затруднительна.

Даже если вы думаете, что ваш партнер по сделке надежен, при составлении договоров купли-продажи в пункте «порядок расчетов», лучше указать, что оплата будет осуществлена через аккредитив и какой именно формы.

Аккредитив может быть закрыт:

- при окончании его срока действия,

- при поступлении заявления поставщика об отказе от аккредитива,

- при его отзыве покупателем.

Недостаток в том, что покупатель, должен заранее изымать из оборота свои средства и резервировать их на счету для оплаты товара.

Классификация

Отзывный – дает возможность банку покупателя по собственному усмотрению, не ставя продавца в известность, на основании письменного распоряжения покупателя изменить условия аккредитива или вообще его аннулировать (причины таких действий могут быть разные).

Безотзывный, напротив, нельзя как-либо изменить без согласия продавца товара.

Безотзывный А. может быть подтвержденным, при этом банк-поставщика по просьбе банка-покупателя его подтверждает. Исполнение аккредитива в данном случае гарантируют оба банка, участвующие в сделке, что, соответственно, повышает надежность соблюдения договора и оплаты поставки товара.

Покрытый

Покупатель товара может открыть в банке покрытый аккредитив (депонированный), при этом банк-покупателя тут же перечисляет деньги со счета покупателя, либо средства, предоставленные ему как кредит для проведения сделки, в банк поставщика товара.

Непокрытый

Если покупатель открыл в своем банке непокрытый аккредитив (гарантированный), то банк поставщика получает право изымать средства в размере суммы аккредитива со счета банка-покупателя. И, конечно же, далее банк-покупателя списывает денежные средства с расчетного счета покупателя.

Денежный – это именной документ, в котором есть распоряжение банку произвести обладателю документа выдачу определенной суммы в указанные сроки.

Товарный – открывается покупателем товара в банке продавца с обязательством оплаты торговой сделки при предоставлении необходимых документов, подтверждающих отгрузку товара.

Документарный – договор, по которому банк-покупателя обязан на основании указаний клиента перечислить деньги третьему лицу либо, по его указанию, проплатить или акцептировать переводные векселя, выставленные им.

Применение аккредитива при осуществлении договоров поставки, позволяет торгующим сторонам гарантированно обезопасить себя от всевозможных случайностей и неприятностей.

Бухгалтерский учет и проводки

Представим, что мы – организация-покупатель и у нас есть несколько поставщиков. Если мы хотим осуществлять за поставляемый товар оплату аккредитивом, то для каждого поставщика нужно открыть его отдельно.

Особенности учета аккредитива в бухгалтерском учете

ТОФК соисполнителя производит проверку платежных документов, предусмотренную Порядком санкционирования целевых расходов, проверку срока действия переведенного казначейского обеспечения (он должен быть актуален на момент представления платежных документов) и проверку соответствия идентификатора государственного контракта (соглашения), указанного в платежном документе, идентификатору государственного контракта (соглашения), указанному в переведенном казначейском обеспечении обязательств. 4. В случае успешности проверок ТОФК соисполнителя формирует заявление на исполнение переведенного казначейского обеспечения обязательства на сумму платежного поручения представленного соисполнителем, и направляет его в ТОФК головного исполнителя. 5.

Средства, которые подлежат казначейскому сопровождению, перечислены в ч. 2 ст. 5 Закона № 415-ФЗ, среди них:

- авансовые платежи по контрактам о поставке товаров (выполнении работ, оказании услуг), заключаемым на сумму более 100 млн руб. Исключение – контракты в рамках государственного оборонного заказа, заключаемые в соответствии с Федеральным законом от 29.12.2012 № 275-ФЗ, контракты, исполнение которых подлежит банковскому сопровождению согласно Федеральному закону от 05.04.2013 № 44-ФЗ;

- авансовые платежи по контрактам (договорам) о поставке товаров (выполнении работ, оказании услуг), заключаемым на сумму более 100 млн руб.

КРБ 1 502 17 XXX КРБ 1 502 11 XXX Принято денежное обязательство в сумме предоставленного казначейского аккредитива КРБ 1 502 11 XXX КРБ 1 502 12 XXX В учетной политике можно предусмотреть отдельный забалансовый счет для отражения выданного аккредитива Учтены обязательства на основании документов, подтверждающих выполнение работ, оказание услуг, поставку товаров КРБ 1 100 ХХ ХХХ, 1 401 20 ХХХ КРБ 1 302 ХХ 730 Принято денежное обязательство на сумму, превышающую объем выданного казначейского аккредитива КРБ 1 502 11 XXX КРБ 1 502 12 XXX Перечислены средства федерального бюджета исполнителю госконтракта:

- в размере выданного аккредитива;

- в объеме обязательств по оплате, не обеспеченных казначейским аккредитивом

КРБ 1 302 ХХ 830 КРБ 1 304 05 ХХХ Операцию по перечислению средств в сумме аккредитива и в сумме, превышающей объем аккредитива, отражайте обособленно 2.

* * *

Аккредитив является одной из форм безналичного расчета и имеет ряд преимуществ, например для покупателя – отсутствие аванса, оплата после отгрузки товара (оказания услуг), возможность оплаты после реализации, для продавца – гарантия платы за товар (услугу). В целом аккредитив обеспечивает безопасную работу с незнакомыми контрагентами и оптимизацию расчетов.

С 1 июня 2018 года правила применения и виды аккредитивов, регулируемые ГК РФ, изменятся.

Бухгалтерский учет аккредитивов принципиально зависит от выбранного вида аккредитива: покрытого или непокрытого. Для учета покрытого аккредитива используется счет 55 “Специальные счета в банках”, открытие непокрытого аккредитива отражается на забалансовом счете 009.

С.П. Данченко

Эксперт журнала

“Актуальные вопросы

бухгалтерского учета и налогообложения”