КБК 18210501021012100110 и другие КБК по УСН

Таблица 2. КБК 18210501021012100110 и другие КБК по УСН

Налог и недоимка

Пени и задолженность

Штрафы и задолженность

182 1 05 010 21 01 1000 110

182 1 05 010 21 01 2100 110

182 1 05 010 21 01 3000 110

182 1 05 010 11 01 1000 110

182 1 05 010 11 01 2100 110

182 1 05 010 11 01 3000 110

Хотя банки и контролируют, чтобы поле 104 в платежках было заполнено, они не проверяют правильность КБК. Поэтому ошибки не исключены, и в результате бухгалтеру приходится делать дополнительную работу. Если КБК в платежке неверный, перечисление не поступает по назначению, и когда срок для внесения платежа истечет, налоговики начнут начислять пени.

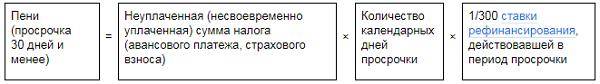

Чтобы обнулить их, придется подавать в инспекцию заявление на уточнение выплаты, заявление на сверку с налоговиками. Причем до момента, когда налоговики уточнят платеж, пени будут начисляться. Ставка по ним зависит от длительности непоступления платежа — свыше 30-ти дней или не более 30-ти дней. При просрочке не более 30 дней пени рассчитывают исходя из 1/300 от ключевой ставки:

Пени на 20 августа составили 867,10 р. (138 000 р. х 26 дн. х 7,25% / 300).

Кому надо заполнять КБК 18210502010022100110

С ним сталкиваются в основном лишь в случае просрочки платежа налоговой службе. Да, КБК 18210502010022100110, в расшифровки и в этом 2017 году представляет собой ничто иное, как пеню. Именно по этому коду в случае отсутствия своевременного платежа, ИП либо компания обязаны будут вносить оплату выписанной налоговой пени. Конечно, можно быть уверенным, что избежать оплаты пени очень легко, нужно лишь, своевременно осуществлять оплату налога. Но не все так просто.

Во-первых, у каждой компании случаются непредвиденные ситуации, препятствующие своевременной оплате налога (отсутствие выручки). Во-вторых, в действительности, заплатить пеню может компания даже при условии своевременной оплаты налоговой суммы. Как бы ни казалось это абсурдным. Но может случиться ситуация, когда компания при своевременной уплате налога, все равно может быть обязана не только заплатить пеню, но и даже штраф.

Весь секрет этой неприятной ситуации кроется в платежном документе, а именно в месте, где указывается КБК код, предназначенного для уплаты налога по ЕНВД. В случае допущения при его заполнении ошибки даже в одной цифре, то оплата по этой платежке налога не будет перечислена по требуемому виду налога. Но исправить тут ситуацию легко. Главное, своевременно обнаружить допущенную во время заполнения платежного документа оплошность.

Процедура исправления в этой ситуации происходит путем предоставления в налоговую уточняющего заявления. Составить его можно в свободной форме. К данному заявлению обязательно прикрепляется копия проведенного платежа по ошибочному коду КБК. Во время ожидания ответа от налоговой службы, компании могут быть начислены пени. Но по КБК 18210502010022100110 коду, их не следует сразу идти оплачивать. Дело в том, что если действительно ошибка содержалась лишь в коде КБК, то после ознакомления с уточняющими документами, налоговые службы чаще всего принимают положительное решение, после которого все ранее начисленные пени, подвергаются аннулированию.

Если же помимо досадной ошибки в КБК позже они были обнаружены и в номере счета получателя, исправить эту ситуацию вряд ли получится обычным уточняющим документом. Чаще всего, в этом случае, проведение уплаты налога не осуществляется, и избежать заполнения КБК 18210502010022100110 не получится. Так как налоговая служба гарантировано начислит пени, да и повторного проведения процедуры оплаты налога по ЕНВД, компании также не получится избежать.

И хотя досадные оплошности во время заполнения КБК во время оплаты налога по ЕНВД сложно избежать, но все же возможно. Главное не спешить, и внимательней отнестись к заполнению документации. Только в этом случае заполнения КБК 18210502010022100110 компании можно будет избежать.

Расчет пени УСН

Пени, это вид санкций, которые накладывают налоговики на проштрафившегося налогоплательщика. Начисление пени происходит на следующий день сразу, при неполучении очередного обязательно платежа (налога), государственным органом.

К примеру, ИП Ковалев оплатил налог 30 апреля в размере 15 200 рублей. Оплата налога должна была быть произведена апреля. Начиная с апреля у коммерсанта возникла задолженность по налогу. Количество дней по заложенности составило 4 дня. Пени исчисляются так:

1/300*11%*4*15 200 = 22, рубля. Где 11% — это ставка рефинансирования ЦБР.

Рассчитывать и уплачивать пени приходится практически каждому, и чем быстрее сумма основного налога и пени по нему будут уплачены, то меньше будет само пени. Расчет ведется за каждый просроченный день.

Поэтому при расчёте пени, следует учитывать период, когда возникла просрочка и внести в платежный документ актуальный КБК, действовавший на момент образования просрочки.

Какой налог 2017 КБК 18210501011012100110 предстоит уплачивать коммерческим организациям? Ответ можно дать один, это пени, которые по данному КБК уплачивались и в 2016 году, и ранее. Данный код не изменялся уже давно, что позволяет упрощенцам на «доходах», не искать актуальные коды 2017 года.

Чтобы точнее разобрать в сложном двадцатизначном числе можно произвести расшифровку кода, в 2017 году, КБК 18210501011012100110. На примере можно увидеть, что сложного в классифицирующем коде нет. Каждая цифра имеет свое определенное значение, понятное сотрудникам казначейства.

На основании данных КБК, денежные средства мгновенно поступают адресату. Главное, чтобы цифры все были указаны верно, иначе средства уйдут в другую организацию.

Зачем указывать КБК в платежном поручении

КБК, это своего рода расчетный счет бюджетников. Каждой организации присвоен определенный КБК. Перечисляя денежные средства, можно по коду определить куда они отправляются. В нашем случае 182, это налоговой орган. Есть также пенсионный фонд, и фонд социального страхования, поэтому первые три цифры имеют отличия.

Эта разница была до 2017 года, так как новый год принес нововведения, то теперь перечисления в ПФР и ФСС будут осуществляться налоговикам, соответственно КБК будут изменены. Это нужно знать всем налогоплательщикам, уплачивающим обязательные стразовые взносы.

Поэтому КБК, является в платежном документе, обязательным реквизитом. Без указания кода, платежку, операционист банка просто не примет. Да и в казначействе эти деньги могут запросто потеряться. Ведь распределение денежного потока идет именно по классифицирующим кодам. А чтобы потом вернуть обратно деньги, придётся писать в казначейство и ждать долгое время.

Поэтому стоит один раз проявить внимательность и аккуратность при заполнении платёжных документов и это убережет от многих неприятных последствий. Особенно, что касается уплаты обязательных платежей, сроки которых установлены законодательно.

Почему по налогу УСН разные КБК?

Каждый код классификации отвечает за свою структуру, за определенный вид налога, за гос. орган куда отправляются деньги, и за много чего при детальном рассмотрении. Поэтому упрощенцы на системе (доходы минус расходы), могут использовать КБК приведенные в таблице.

Практически каждый год законодатели вносят различные изменения в законы. И не остаются в стороне изменения, которые касаются самих классифицирующих кодов. Они являются расчетным счетом каждой бюджетной организации, с помощью этого набора цифр, денежные средства быстро попадают получателю.

Заполняя очередной платежный документ, по уплате основного налога, коммерсант может использовать как один, так и второй КБК, и это будет считаться верным. Можно не сомневаться, что деньги поступят. Но, а если не хочется испытывать судьбу, то стоит проверить актуальность действующего КБК в специальном справочнике классифицирующих кодов.

Кроме всего не нужно путать, что уплачивается в данный момент, налог, штраф или пеня. Вот здесь может возникнуть ошибка если указать неверно всего одну цифру. То тогда на основной налог, может лечь штраф, за несвоевременную оплату и начисляться пени за каждый день просрочки.

Минфин нашел выход

Для снижения вероятности совершения ошибки в заполнении КБК, теперь два вида платежа, проводятся по единому реквизиту. Поэтому, теперь всем компаниям, ранее проводившим перечисления налоговых средств по КБК 18210501050011000110, необходимо вместо него использовать КБК 18210501021011000110. По расшифровке этот вид платежа представляет собой перечисление налоговых средств, высчитываемых с налогоплательщика, решившего использовать для расчета налога доход, полученный вследствие уменьшения его на величину расхода.

Использовать этот КБК взамен КБК 18210501050011000110 необходимо уже при перечислении минимального налога за 2016 год. Это изменение благоприятно отразится не только на работе самих налоговых служб, так как меньше времени будет уходить на поиск нужной документации, но и в первую очередь на самих компаниях. Работающие по упрощенной системе, они обязаны были осуществлять регулярные платежи по налогу.

До подобного изменения в КБК, перечисляемые упрощенцами суммы можно было увидеть в бюджете в качестве авансовых платежей, в тоже время, получалось, что сумма минимального налога не была оплачена. Таким образом, даже если компания осуществила подобный платеж своевременно, на лицевом счете налоговики ее не увидят.

Да, КБК постоянно подвергаются изменениям. И если ранее КБК 18210501050011000110 у многих было причиной отсутствия своевременного отражения в бюджете минимального налога. То теперь, благодаря применяемому единому коду КБК, подобная неприятность не повторится, а перечисляемые суммы в бюджет своевременно отразятся на счету в бюджете.

Упрощенец доходы минус расходы и КБК

Используя в своей предпринимательской деятельности упрощенную систему налогообложения «доходы минус расходы», коммерсант имеет ряд экономических преимуществ. Они заключаются в следующем:

- Минимальные налоговые платежи.

- Самый минимальный объем отчётной документации.

Используя это режим, можно не платить такие налоги, как НДФЛ, НДС, налог на прибыль, налог на имущество. Как бы заманчив ни был этот режим налогообложения, использовать его могут не все коммерческие организации.

Существует определённый лимит по сотрудникам, по прибыли предприятия, по основным средствам, превышение которого уже не позволяет использовать Упрощенную Систему Налогообложения. Как правило, этот режим используется в малом и среднем предпринимательстве. Поэтому чаще всего, заполняют платежку и указывая КБК по УСН, простые коммерсанты, которые мало понимают в бухгалтерской отчетности.

Чтобы упростить им задачу в поисках актуального КБК, при уплате налога, можно привести таблицу кодов, в которой упрощенец сможет выбрать свой актуальный на сегодняшний момент КБК:

| Какой платеж, уплачивается. | —-УСН (доходы, уменьшенные на расходы). | —- УСН (доходы). |

| Обязательный налог. | — 18210501021011000110 | — 182 1 01011 01 1000 110 |

| Пени по обязательному налогу. | — 18210501021012100110 | — 182 1 01011 01 2100 110 |

| Штрафы. | — 18210501021013000 10 | — 182 1 01011 01 3000 110 |

Как видим в таблице приведен совсем другой код по основному налогу, так как же правильно расшифровать в 2017 году, КБК 182 105 01 02101 0000 110?

За изменениями нужно следить

Конечно, невозможно сразу быть в курсе всех изменений, введенных Минфином в отношении видов, размеров и даже изменении кодов КБК. Но стремится к этому, нужно каждой компании, независимо от ее крупности и вида деятельности. Ведь любое изменение даже в КБК может стать причиной возникновения штрафа.

Хотя стоит заметить, что, несмотря на введенные в 2017 году изменения в КБК, относительно КБК 18210502010021000110 с 2016 года особых модификаций не произошло. Как и ранее КБК 18210502010021000110 расшифровка в 2017 году представляет собой сумму налога, высчитываемую из дохода, получаемого вследствие ведения определенных видов деятельности. Это означает, что, как и ранее этот КБК, применятся бухгалтерами, должен при внесении сумм обладающих несколькими предназначениями.

То есть, в КБК 18210502010021000110 расшифровка означает, что отражаться под этим кодом должны суммы, не только предназначенные для перечисления в качестве уплаты налога за квартал, но и те, что были представлены в виде недоимки, либо долга, начисленного по налогу. Также в этом КБК отражается и сумма, полученная вследствие проведения бухгалтерами процедуры перерасчета.

Если КБК неверный: последствия

Ошибки при заполнении платежного поручения можно разделить:

- На критичные — которые приводят к неперечислению платежа в бюджет (и как следствие, возникновению недоимки, на которую начисляются пени).

К таким ошибкам относятся (подп. 4 п. 4 ст. 45 НК РФ):

- указание некорректного счета УФК;

- указание некорректного названия банка, в котором открыт счет ИФНС.

- Некритичные — которые не сопровождаются неперечислением платежа в бюджет, однако могут привести к тому, что платеж попадет в разряд невыясненных.

Неверное указание КБК — в числе таких ошибок. ФНС, получив платежку с некорректным КБК, с высокой долей вероятности, ориентируясь на прочие реквизиты, верно классифицирует и зачтет платеж. Но если имеющихся данных будет недостаточно, то налоговики внесут платеж в невыясненные поступления. Предпринимателю в этом случае следует подать в ФНС уточнение по платежу с указанием верного КБК.

Оплачивая патент, ИП в платежке должен указать верный КБК. Он выбирается исходя из типа населенного пункта (муниципалитета), в котором ведется деятельность. Неверное указание КБК может привести к внесению налоговиками платежа в категорию невыясненных денежных поступлений.

Как расшифровывается в 2019 году КБК 18210502010022100110. Платеж по какому налогу скрывается за этой расшифровкой. Порядок применения этого кода бюджетной классификации.

Юридические и физические лица регулярно сталкиваются с кодами бюджетной классификации, сокращенно КБК, когда необходимо внести в бюджет тот или иной платеж. Это могут быть налоги, взносы, пошлины, проценты по ним, а также штрафы, пени, доплаты и прочие платежи.

Есть свои коды бюджетной классификации и у юрлиц со льготной системой налогообложения. Один из таких кодов, КБК 18210502010022100110. В 2019 году он расшифровывается, как уплата пени организацией или частным предпринимателем по единому налогу на вмененный доход.

Это зашифровано в структуре самого кода. В частности 4-6 цифра, образующие число 105, указывают, что речь о налоге на совокупный доход. А цифры с 14 по 17 уточняют, что за платеж. В данном случае комбинация 2100 расшифровывается как пени.

КБК 18210502010022100110 предназначен только для указанной категории компаний, ИП и конкретного платежа. Если расчет налога не связан с ЕНВД, либо требуется уплатить этот ЕНВД, штраф по нему, КБК меняется.

https://www.youtube.com/embed/