Расчет пени по УСН «доходы» – 2019

Пени рассчитываются исходя из ставки рефинансирования, суммы задолженности к уплате и числа календарных дней просрочки. За первые 30 дней расчет пени по налогу УСН «доходы» производится по формуле:

P = S x D x 1/300 St, где

P – пени;

S – сумма неуплаченного налога (авансового платежа);

D – количество календарных дней просрочки;

St – ставка рефинансирования (приравнена Центробанком к ключевой ставке), применяемая в период просрочки (с 17.12.2018 года составляет 7,75%).

Начиная с 31-го дня просрочки пени рассчитываются уже по более высокой ставке: не 1/300, а 1/150 от рефставки.

Такой порядок при расчете пеней применяется организациями с 1 октября 2017 года в соответствии с п. 4 ст. 75 НК РФ. ИП рассчитывают пени, исходя из 1/300 рефставки за весь период просрочки, независимо от его продолжительности.

Формула позволяет самостоятельно рассчитать величину причитающихся пеней или проверить расчеты налоговых органов в присылаемых ими требованиях.

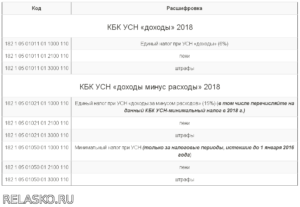

КБК по УСН за 2018 год «Доходы минус расходы» минимальный налог

Минимальный налог по упрощенной системе налогообложения по системе «Доходы — Расходы» рассчитывается в размере 1% от общей суммы полученных доходов за год. Это правило указано в ст. 346.18 п.6 Налогового Кодекса Российской Федерации. Оплата такого налогового сбора будет обязательной в том случае, если сумма «обычного» налога по итоговым годовым показателям будет менее 1% от облагаемых доходов за аналогичный временной промежуток (1 год). Не нужно платить минимальный налог, если у организации или предпринимателя не было доходов.

Сроки уплаты налогового сбора:

- ИП – до 30 апреля следующего года. То есть, налог за 2017 год нужно заплатить до 30.04.2018. Если на этот день приходится на выходной, оплату производят в первый рабочий день после него.

- Юридические лица – до 31 марта следующего за отчетным годом. То есть, оплату налогового сбора за 2017 год переводят до 31.03.2018 года.

Налог перечисляют на счет территориального управления Казначейства Российской Федерации по определенным реквизитам ИФНС.

КБК УСН «Доходы минус расходы» минимальный налог 2018 аналогичен, что и при перечислении авансового налогового платежа в размере 15%. Решение об объединении кодов бюджетной классификации по системе «Д-Р» позволило немного упростить работу сотрудников налоговой службы. В результате этого они могут учитывать авансовые платежи за отчетный год в счет минимального налога.

Стоит учесть, коды бюджетной классификации отличаются в зависимости от того, за какой год перечисляют минимальный налог.

КБК УСН «Доходы — Расходы» минимальный налог по годам

| За какой год оплачивается минимальный налог по УСН «Д-Р» | КБК обязательного платежа | КБК штрафа | КБК пени |

| 2015 год и более ранние периоды | 182 1 05 01050 01 1000 110 | 182 1 05 01050 01 3000 110 | 182 1 05 01050 01 2100 110 |

| 2016 год | 182 1 05 01021 01 1000 110 | 182 1 05 01021 01 3000 110 | 182 1 05 01021 01 2100 110 |

| 2017 год | 182 1 05 01021 01 1000 110 | 182 1 05 01021 01 3000 110 | 182 1 05 01021 01 2100 110 |

Пени по УСН «доходы» – проводки

В российском законодательстве нет четкого указания о том, на каком счете бухгалтерского учета отражаются пени за неуплаченные своевременно налоги в бюджет. Среди списка расходов ПБУ 10/99 о них также нет упоминания. Поэтому начисленные пени по УСН отражаются 2 способами:

по дебету 91 счета;

по дебету 99 счета.

В инструкции к Плану счетов (утв. приказом Минфина РФ от 31.10.2000 № 94н) разъяснено, что по 91 счету отражаются пени перед контрагентами за нарушение договорных обязательств, поэтому более правильно и удобнее учитывать пени на 99 счете (открыв субсчет «Налоговые санкции»). К тому же сальдо 91 счета в конце года переносится на счет 99, поэтому вариант учета пеней на 91 счете аналогичен учету санкций на 99 счете. Чистая прибыль компании будет одинакова при обоих вариантах отражения пеней. При большой сумме пеней рекомендуется отразить подробную информацию о санкциях в пояснительной записке к балансу. Выбранный вариант учета пеней необходимо прописать в учетной политике.

В нашем примере 17 мая, после уплаты налога УСН, бухгалтер сделает проводку:

Дебет 99.01 «Причитающиеся налоговые санкции» Кредит 68 «Пени по УСН» — 892,28 руб.

Уплата пеней: Дебет 68 «Пени по УСН» – Кредит 51 «Расчетный счет» – 892,28 руб.

Кбк для усн в 2020 году | кбк для уплаты усн доходы и усн доходы минус расходы — контур.бухгалтерия

Каждый упрощенец платит налоги в бюджет, используя коды бюджетной классификации. КБК могут измениться в любой момент, поэтому существует вопрос: какие КБК сейчас актуальны. В статье расскажем, что такое КБК, как их применять и какие КБК для УСН использовать в 2020 году.

Кбк усн «доходы» 2020

Для УСН «доходы» применяется ставка 6% (или меньше – о ставках в регионах мы писали здесь). По ней облагается только доход организации. Последние изменения в перечень кодов МинФин внес приказом от 6 июня 2019 года № 86н, но КБК для УСН 6% остались прежними. Коды для налога, пени и штрафа различаются.

- Налог и авансовые платежи — 182 1 05 01011 01 1000 110

- Пени — 182 1 05 01011 01 2100 110

- Проценты — 182 1 05 01011 01 2200 110

- Штрафы — 182 1 05 01011 01 3000 110

За неуплаченный вовремя налог ФНС начисляет пени за каждый день просрочки. Для их уплаты есть специальный КБК, как и для штрафов. Отличия у этих кодов только в знаках с 14 по 17. Налог — 1000, пени — 2100, штраф — 3000.

Кбк усн «доходы минус расходы» 2020

Упрощенка с объектом «доходы минус расходы» имеет другие КБК, которые зависят от назначения платежа. Изменений по КБК УСН 15% в 2020 году не произошло, поэтому в платежном поручении указывайте следующие коды:

- Налог и авансовые платежи — 182 1 05 01021 01 1000 110

- Пени — 182 1 05 01021 01 2100 110

- Проценты — 182 1 05 01021 01 2200 110

- Штрафы — 182 1 05 01021 01 3000 110

Как можно заметить, коды для разных объектов налогообложения практически не различаются. Совпадает 19 цифр из 20, отличие состоит только в 10 знаке. Перечисляя налог по объекту «доходы минус расходы», всегда проверяйте, что 10-м знаком стоит цифра «2».

Кбк усн 2020 для минимального налога

Для упрощенцев с объектом «доходы минус расходы» обязательна уплата минимального налога. Когда сумма налога за год не превышает 1% от вашего дохода, придется уплатить минимальный налог — 1% от доходов.

Заполняя платежное поручение, обратите внимание, что с 2017 года для перечисления минимального налога применяется тот же КБК, что и для авансовых платежей на УСН 15%. Следовательно, перечисляя минимальный налог, в поле 104 укажите КБК 182 1 05 01021 01 1000 110

Коды объединили, чтобы облегчить работу ФНС

Следовательно, перечисляя минимальный налог, в поле 104 укажите КБК 182 1 05 01021 01 1000 110. Коды объединили, чтобы облегчить работу ФНС.