Преимущественное право на покупку

Преимущественным правом наделяется и само общество, если данное прописано в рамках устава.

О намерении реализовать долю участник сообщают посредством оферты – предложения о покупке. На протяжении 30 дней от них должен быть получен ответ, согласие.

Если в это время бумага не поступает, участники утрачивают преимущественное право. Стоимость в рамках преимущественного права бывает номинальной или той, которая установлена в уставе.

В некоторых ситуациях происходит продажа доли без преимущественного права, если это не нарушает нормы действующего законодательства. Продавец ищет покупателя из числа тех, кто его интересует, а затем спрашивает согласия других участников.

Общий порядок отчуждения доли или части доли в уставном капитале

Прежде всего, уточним, что если сделка направлена на отчуждение всей доли или какой-то ее части, она должна быть заверена нотариусом, то есть составляется документ, который подписывается всеми сторонами. Кроме этого, нотариусом осуществляется проверка данных о том, есть ли у данного лица полномочия, позволяющие распоряжаться долей или ее частью.

Но установлены случаи, когда присутствие нотариуса не нужно:

- Принудительное исключение участника;

- Доля продается на публичных торгах;

- Доля — предмет взыскания кредиторов.

Полный перечень случаев можно уточнить, обратившись непосредственно к Федеральному законодательству.

Документы от сторон

Чтобы заверить сделку и сделать это успешно, для визита в нотариальную контору следует собрать пакет документов:

- заявление;

- выписка из перечня участников;

- соглашение по купле-продаже;

- оферта;

- отказы от преимущественного права;

- справка о том, что ООО отказалось;

- квитанция об оплате УК;

- согласие супругов;

- выписка из ЕГРЮЛ;

- свидетельство о прохождении регистрации и постановке на учет;

- устав;

- документы, являющиеся подтверждениями полномочий.

Таким образом, реализация доли в ООО – привычная и простая процедура, которая требует соблюдения последовательности и нюансов. Грамотный подход к осуществлению операции гарантирует вам успешную и «чистую» с юридической точки зрения сделку.

Проблемы купли-продажи доли в ООО есть на видео.

Нормативно-правовая база

Все положения и действия находятся под регулированием ФЗ №14 от 1998 г. Закон содержит регламентацию операции между сторонами. Если участники отказались от права на приобретение долевой собственности, происходит ее реализация третьему лицу. Но стоимость должна быть не меньше, чем та цена, что установлена в оферте для первостепенных покупателей.

За нотариусом закрепляется обязательство по проверке полномочий участника, реализующего долю, он проверяет чистоту документов. К ним относится:

- выписка из реестра;

- договор учредительного характера;

- соглашение купли-продажи;

- документация, свидетельствующая о переходе части имущества;

- документ, подтверждающий оплату.

Как продать долю в уставном капитале ООО?

Пользуясь возможностью распределения долей, вы сразу распределяете долю, принадлежащую Обществу, оставшимся Участникам, согласно их долям. Если на первом этапе Вы вводили двух или более Участников с неравными долями, сейчас Доля, принадлежащая Обществу, делится между ними так же неравно, пропорционально их Долям. Если у вас остается один Участник, он становится владельцем 100 % Долей.

В результате, юридически факта купли-продажи доли не было. Был вход одного Участника Общества, затем, позже, выход другого.

На втором этапе вам понадобится форма 14001, так же заверенная у нотариуса, заявление Участника о выходе из Общества с передачей своей Доли Обществу и Протокол общего собрания (Решение) оставшихся Участников (Участника) о распределении Доли, принадлежащей Обществу. Пошлина за Форму 14001 не взимается.

В случае, если вы хотите сменить юридический адрес или название Организации, это лучше также делать в первом этапе по причине того, что вы подаете новую редакцию Устава именно на первом этапе, а при этих изменениях, Вам снова придется менять Устав.

Налоги: расчеты с учредителем имуществом

Если за выкупленную долю организация рассчитается с учредителем имуществом, то в пределах первоначального взноса такая передача имущества реализацией не признается (подп. 5 п. 3 ст. 39 НК РФ).

Стоимость имущества, передаваемого учредителю при его выходе из состава учредителей, определите по данным налогового учета. Сумму превышения действительной стоимости доли учредителя над стоимостью передаваемого имущества в целях налогообложения прибыли включите в состав внереализационных доходов в соответствии со статьей 250 Налогового кодекса РФ (письма Минфина России от 19 декабря 2008 г. № 03-03-06/2/174 и от 24 сентября 2008 г. № 03-03-06/2/127).

Отрицательную разницу между действительной стоимостью доли и суммой переданного учредителю имущества при расчете налога на прибыль не учитывайте как экономически необоснованный расход (п. 1 ст. 252 НК РФ).

При выбытии участника из общества не облагайте НДС стоимость имущества, переданного участнику в пределах его первоначального взноса (подп. 5 п. 3 ст. 39, подп. 1 п. 2 ст. 146 НК РФ). Если же в оплату выкупаемой доли организация передаст имущество по стоимости, превышающей первоначальный вклад учредителя, то объект налогообложения возникнет (подп. 1 п. 1 ст. 146 НК РФ, письмо Минфина России от 14 мая 2012 г. № 03-07-11/144).

В бухучете начисление НДС отразите проводкой:

Дебет 91-2 Кредит 68 субсчет «Расчеты по НДС» – начислен НДС с разницы между действительной и номинальной стоимостью доли учредителя, оплачиваемой имуществом.

При выкупе доли путем передачи участнику имущества принятый по этому имуществу к вычету входной НДС нужно восстановить. НДС восстановите в сумме, пропорциональной его остаточной (балансовой) стоимости в пределах первоначального взноса (подп. 2 п. 3 ст. 170 НК РФ).

Пример расчета НДС со стоимости имущества, переданного в оплату доли, выкупаемой у участника ООО. Уставом общества запрещена продажа долей третьим лицам. Организация применяет общую систему налогообложения

Уставный капитал ООО «Торговая фирма “Гермес”» составляет 10 000 руб. Он разделен на доли между тремя участниками:

- доля А.В. Львова – 2500 руб.;

- доля А.С. Глебовой – 2500 руб.;

- доля В.К. Волкова – 5000 руб.

Волков продал свою долю «Гермесу» за 7000 руб. В оплату доли организация выдала ему сотовый телефон стоимостью 7000 руб. (такая цена соответствует рыночному уровню и согласована между Волковым и другими участниками).

При передаче телефона бухгалтер «Гермеса» рассчитал НДС: (7000 руб. – 5000 руб.) × 18% = 360 руб.

В учете организации бухгалтер сделал проводку:

Дебет 91-2 Кредит 68 субсчет «Расчеты по НДС» – 360 руб. – начислен НДС в бюджет.

Этап 1: ввод участника в ООО

На первом этапе вам необходимо ввести в состав Учредителей нового Участника. Им выступает Покупатель Организации. Он вносит дополнительный вклад в Уставный капитал Общества и становится его Участником с долей, пропорциональной этому вкладу. В том случае, если в итоге у Вас останется один Владелец (Участник), не имеет большого значения сумма его вклада, но, как правило, она делается равной второму участнику или всем остальным участникам вместе взятым.

Здесь необходимо помнить, что в случае, если Уставный капитал составляет 10 тысяч рублей (минимальный), то проблем не возникнет, если же он больше, то доли участников необходимо будет рассчитать так, чтобы вклад не превышал 19 тысяч 900 рублей. Начиная с 20 тысяч, МИФНС России № 46 требует подтверждения вклада от независимых источников. (В случае денежного вклада – документ банка, в случае имущественного вклада – акт оценки независимых оценщиков). До 20 тысяч – при финансовом вкладе – приходный кассовый ордер от Организации, при имущественном — оценку производит Генеральный директор Организации. Не забудьте приложить акт приема-передачи!

Если у Вас в итоге останется 2 или более Участников, распределяйте их доли при входе так, как они были бы распределены при создании Организации. (Например: Иванов продает ООО «Луч» (Уставный капитал 10 тысяч рублей) Петрову и Сидорову, причем Петрову должны достаться 90% долей, следовательно, мы увеличиваем уставный капитал в 2 раза, причем Петров при входе вносит 9 тысяч, а сидоров 1 тысячу).

Итак: на первом этапе Генеральный директор Организации заверяет у нотариуса формы Заявления 13001 и 14001, где прописывается вход нового Участника (Участников) и увеличение Уставного капитала. В налоговую инспекцию вместе с ними подается также 2 экземпляра Устава в новой редакции, с указанием увеличенного уставного капитала, заявление о входе от нового Участника (в свободной форме), решение единственного Участника (Протокол общего собрания Участников), гос. пошлина за регистрацию и документ, подтверждающий внесение денежной суммы (имущественного вклада).

Помните, что при входе нового Участника, он не принимает участия в принятии решения о своем входе и, либо не подписывается в Протоколе общего собрания (Решении) вообще, либо указывается, как приглашенное лицо.

Если у вас происходит также смена Генерального директора, это тоже лучше делать в первом этапе. Соответственно, прописываете этот пункт в Протоколе общего собрания (Решении единственного Участника) и добавляете необходимые страницы в Заявление 14001.

Заявление по форме 13001 и 14001 рекомендуется подавать НОВОГО образца, по причине того, что в разъяснительном письме налоговой инспекции по поводу применения старых (утвержденных) и новых форм заявления написано, что при изменении долей рекомендовано пользоваться новыми формами.

В принципе, вы сами это поймете, когда начнете заполнять документы, в Новых формах вопрос долей прописан более удобно, понятно и полностью исключает возможность ошибки.

В итоге, забрав из налоговой инспекции документы, (на шестой рабочий день) вы получаете 2-х владельцев с равными (необязательно) долями и приступаете ко второму этапу.

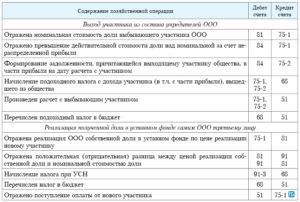

Покупатель – общество

Когда долю приобретает само ООО, то оно учитывает ее с использованием счета 81:

Дт 81 Кт 75 – начислен долг участнику по выкупной стоимости вклада;

Дт 75 Кт 68 – начислен НДФЛ, если участник – физлицо.

Далее долю можно:

Распределить между участниками за счет нераспределенной прибыли:

Дт 82 (83, 84) Кт 75 – начислены дополнительные суммы участникам за счет распределяемой доли;

Дт 75 Кт 81 – распределена выкупленная на общество доля по номинальной ее оценке;

Дт 81 Кт 91 (или Дт 91 Кт 81) – отнесена на финрезультат разница между выкупной и номинальной стоимостью доли;

Дт 80 Кт 80 – скорректирована аналитика по суммам участия.

Продать участникам или сторонним лицам:

Дт 75 Кт 81 – начислен долг участников или сторонних лиц за проданную им долю;

Дт 81 Кт 91 (или Дт 91 Кт 81) – отнесена на финрезультат разница между выкупной стоимостью доли и ценой, по которой она продана;

Дт 80 Кт 80 – скорректирована аналитика по суммам участия.

Дт 80 Кт 81 – уменьшен УК на номинальную стоимость выкупленной доли;

Дт 81 Кт 91 (или Дт 91 Кт 81) – отнесена на финрезультат разница между выкупной и номинальной стоимостью доли.

У покупателя (участника или стороннего лица, становящегося участником) приобретенную долю учитывают проводкой Дт 58 Кт 60 (76).

Порядок учета в значительной степени определяется конкретной ситуацией, в которой происходит продажа доли, и во многом зависит от положений устава ООО.

Инструкция по продаже доли в уставном капитале при выходе участника

Участник пишет заявление о своем решении, передает его лицу, уполномоченному принимать и рассматривать подобные материалы;

Оформляется протокол с фиксацией факта выхода одного учредителя;

Правоустанавливающие документы сдаются в ФНС. Их отправляют нарочным, по электронной почте, либо через портал Государственных услуг;

Получение соответствующего свидетельства. Обычно на это требуется около 5 дней

Все сведения, указанные в свидетельстве, нужно тщательно проверить, так как они имеют юридическую важность.

На следующем этапе в известность об изменениях ставят банки и контрагентов (банки уведомляют тогда, когда компания имеет перед ними кредитные обязательства);

Осуществление выплат вышедшему участнику. Она может быть произведена в денежном измерении, либо посредством имущества, если бывший участник дал на это свое согласие.

Продажа доли общества участнику общества проводки

Далее долю можно:

Распределить между участниками за счет нераспределенной прибыли:

Дт 82 (83, 84) Кт 75 – начислены дополнительные суммы участникам за счет распределяемой доли; Дт 75 Кт 81 – распределена выкупленная на общество доля по номинальной ее оценке; Дт 81 Кт 91 (или Дт 91 Кт 81) – отнесена на финрезультат разница между выкупной и номинальной стоимостью доли; Дт 80 Кт 80 – скорректирована аналитика по суммам участия.

Продать участникам или сторонним лицам:

Дт 75 Кт 81 – начислен долг участников или сторонних лиц за проданную им долю; Дт 81 Кт 91 (или Дт 91 Кт 81) – отнесена на финрезультат разница между выкупной стоимостью доли и ценой, по которой она продана; Дт 80 Кт 80 – скорректирована аналитика по суммам участия.

Проводки при продаже доли в уставном капитале в ооо

ПБУ 9/99, Инструкция по применению Плана счетов). На дату перехода прав на долю в уставном капитале ООО к покупателю организация отражает выбытие доли и признает прочий расход в размере ее первоначальной стоимости (п

25 Важно ПБУ 19/02, п

11 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного Приказом Минфина России от 06.05.1999 N 33н). При этом возникнут отложенные налоговые обязательства (ОНО) и отложенные налоговое активы (ОНА).

Прочие доходы и прочие расходы отражаются следующим образом: Дебет Кредит Операция 76 91-1 Отражен прочий доход от продажи доли 91-2 58-1 Списана стоимость проданной доли 68 77 Отражено ОНО 09 68 Отражен ОНА 51 76 Получена оплата от покупателя 77 68 Погашено ОНО 68 09 Погашена ОНА Если покупателем будет физическое лицо или индивидуальный предприниматель, то они не будут вести бухгалтерского учета в соответствии с законодательством.

Выход из ооо: продажа доли, бухгалтерский учет, налоги

Если же покупателем выступает юридическое лицо вне зависимости от применяемой системы налогообложения, то в бухгалтерском учете необходимо будет сделать следующие проводки.

Дебет Кредит Операция 58-1 76 Приобретенная доля отражена в составе финансовых вложений 76 51 Произведены расчеты с продавцом доли Таким образом, при продаже доли и при ее покупки очень важно отразить соответствующие операции в бухгалтерском учете

Продажа/покупка доли уставного капитала — бухгалтерские проводки

В ходе ведения хозяйственной деятельности размер уставного капитала может быть увеличен или уменьшен.

Решение об изменении величины капитала принимает правлением организации с последующим обязательным внесений проведенных изменений в регистрационные документы. Доля уставного капитала, принадлежащая его учредителю (участнику), может быть им реализована:

- третьему лицу, не входящему в число участников общества (если это не запрещено его уставом);

- лицам, которые являются учредителями (участниками) общества;

- непосредственно организации.

В случае, если один из участников общества изъявил желание реализовать свою долю, но при этом уставом общества запрещена продажа доли третьим лицам, то право собственности на продаваемую часть уставного капитала переходит непосредственно организации.

По продаже доли участнику ооо проводки)?

Дт 80 Кт 81 – уменьшен УК на номинальную стоимость выкупленной доли; Дт 81 Кт 91 (или Дт 91 Кт 81) – отнесена на финрезультат разница между выкупной и номинальной стоимостью доли.

Внимание

У покупателя (участника или стороннего лица, становящегося участником) приобретенную долю учитывают проводкой Дт 58 Кт 60 (76).

Итоги Порядок учета в значительной степени определяется конкретной ситуацией, в которой происходит продажа доли, и во многом зависит от положений устава ООО.

Как отразить в учете продажу доли (акций) учредителя

— участник общества Петренко В.С. – 12 500 руб.

Петренко В.С. заявил о своем желании продать долю.

Устав ООО «Приоритет» запрещает продажу доли уставного капитала третьим лицам, в связи с чем требование о выкупе доли было предъявлено непосредственно организации.

Действительная стоимость доли, которая составляет 9 800 руб., была выплачена Петренко через кассу согласно решения правления.

В учете ООО «Приоритет» были сделаны такие проводки: Дт Кт Описание Сумма Документ 81 75 Отражение перехода доли уставного капитала, принадлежащей Петренко, в пользу ООО «Приоритет» 9 800 руб.

Протокол решения правления 75 50 Выплата Петренко действительной стоимости доли 9 800 руб.

Расходный кассовый ордер Продажа доли в уставном капитале третьему лицу ООО «Магнит» владеет долей в уставном капитале АО «Символ».

Сложности при осуществлении выхода

Иногда обстоятельства требует принудительно вывести участника из состава ООО. Происходит это нечасто, но упомянуть и рассмотреть их стоит, чтобы иметь общее представление.

- Обычно такую процедуру сопровождает судебный процесс, в котором приводятся доказательства, подтверждающие то, что действия конкретного человека привели к тому, что общество несет убытки, либо учредитель нарушал законодательство;

- Если суд принял решение осуществить принудительный вывод, то бывшему участнику может быть отказано в выплате его доли капитала;

- Если умер участник общества, его правопреемники заявляют о своих правах, иначе доля умершего будет использована обществом в своих интересах.

Осуществить процедуру по выходу не так просто, как кажется

Фактически к ней нужно пристальное внимание, а также полноценные консультации со специалистами

Регистрация изменений в составе учредителей

Изменения в составе учредителей (участников) ООО нужно зарегистрировать. По сделкам, удостоверенным у нотариуса, сведения в инспекцию для регистрации передаст нотариус (п. 14 ст. 21 Закона от 8 февраля 1998 г. № 14-ФЗ). Во всех остальных случаях это должно сделать само общество.

Переход прав на акции в акционерное общество регистрировать не нужно (если акционеры не были поименованы в уставе и изменения в составе акционеров не требуют внесения изменений в устав). Это следует из пункта 5 статьи 5 Закона от 8 августа 2001 г. № 129-ФЗ, раздела VII приложения 20 к приказу ФНС России от 25 января 2012 г. № ММВ-7-6/25, писем ФНС России от 25 июня 2009 г. № МН-22-6/511 и МНС России от 30 июня 2004 г. № 09-1-02/2698.

Оценка части и особенности ее отчуждения

Согласно ст. 21 ФЗ №14, переход доли возможен в ряде ситуаций:

Согласно ст. 21 ФЗ №14, переход доли возможен в ряде ситуаций:

- на базе совершенной сделки;

- в рамках правопреемства;

- в случае наличия другого основания, оговоренного в законе.

В целях назначения стоимости обращаться к оценщикам-профессионалам необязательно

Но важно представлять реальную стоимость. Для решения потребуется информация о стоимости чистых активов в размере уставного капитала

Именно разница между ними, которая затем умножается на размер в %, станет показателем стоимости части.

В момент регистрации компании показатель уставного капитала составлял 10 000 рублей, и каждый из двух участников внес по 5000 руб. Доля каждого составила по половине. Когда один из партнеров принял решение реализовать свою часть, показатель стоимости чистых активов составил 100 000 руб. Теперь получается, что цена собственности каждого равна:

Именно на основании рассчитанного показателя происходит определение дальнейших действий и чисел.

Налоги: выкуп доли у организации

Если организация выкупает доли (акции) у организации, то необходимость удержания налога на прибыль с сумм, выплаченных учредителю (участнику, акционеру), зависит от того, какая организация является учредителем (участником, акционером): российская или иностранная.

При выкупе долей (акций) у российской организации налог на прибыль не удерживайте. Связано это с тем, что в данном случае у организации, покупающей доли (акции), обязанности налогового агента не возникает. Организация, которая продает доли (акции), должна сама учесть доход от их реализации при расчете налога на прибыль. Подробнее об этом см. Кто является налоговым агентом по налогу на прибыль.

Когда долю (акции) продает иностранная организация, удержать налог на прибыль нужно, если одновременно соблюдаются два условия:

более 50 процентов активов организации, выкупающей долю (акции), состоит из недвижимого имущества, находящегося на территории России;

иностранная организация не имеет в России постоянного представительства.

Это следует из положений подпункта 5 пункта 1 статьи 309 Налогового кодекса РФ.

Ситуация: как для целей удержания налога на прибыль при выкупе доли (акций) учредителя у иностранной компании определить долю недвижимого имущества, находящегося на территории России, в активах российской организации?

Долю недвижимого имущества, находящегося на территории России, в активах организации определяйте на основании балансовой стоимости активов организации и балансовой стоимости недвижимого имущества, находящегося на территории России.

Налоговым кодексом РФ не установлена необходимость проведения специальной оценки доли недвижимого имущества, находящегося на территории России, в активах организации и оценки активов организации в целом. Также Налоговым кодексом не определены источники информации для определения доли имущества в активах организации.

Финансовое ведомство рекомендует определять долю недвижимого имущества, находящегося на территории России, в активах организации на основании балансовой стоимости активов организации и балансовой стоимости недвижимого имущества, находящегося на территории России.

Для подтверждения размера доли недвижимого имущества в активах организации инспекторам можно представить справку с приведенным в ней расчетом, а в качестве подтверждающих документов приложить к этой справке копию бухгалтерского баланса, а также декларацию по налогу на имущество.

Аналогичные разъяснения содержатся в письмах Минфина России от 3 ноября 2010 г. № 03-08-05, от 5 марта 2010 г. № 03-08-05.

Не нужно удерживать налог на прибыль в следующих случаях:

если доля недвижимого имущества в активах организации составляет 50 процентов и менее;

если налоговый агент уведомлен иностранной организацией, получающей доход, что иностранная организация осуществляет деятельность на территории России через постоянное представительство. При этом у налогового агента должна быть нотариально заверенная копия свидетельства о постановке получателя дохода на учет в налоговой инспекции, оформленная не ранее чем в предшествующем налоговом периоде;

если международным договором об избежании двойного налогообложения установлено, что с таких доходов налог не удерживается.

Это следует из пункта 2 статьи 310 Налогового кодекса РФ.

Порядок расчета налога на прибыль с доходов иностранной организации зависит от того, имеются ли в распоряжении организации – налогового агента документы, подтверждающие расходы продавца на приобретение доли (акций), которые у него выкупаются.

Если такие документы иностранная организация представила, налог на прибыль рассчитайте по формуле:

| Налог на прибыль с доходов от продажи долей (акций) иностранной организацией | = | Доход от продажи долей (акций) | – | Документально подтвержденные расходы, связанные с их приобретением | × | 20% |

Если документы, подтверждающие расходы, отсутствуют, налог рассчитайте по формуле:

| Налог на прибыль с доходов от продажи долей (акций) иностранной организацией | = | Доход от продажи долей (акций) | × | 20% |

Такой порядок установлен пунктом 2 статьи 280, подпунктом 2.1 пункта 1 статьи 268, пунктом 4 статьи 309, абзацем 6 пункта 1 статьи 310 Налогового кодекса РФ.