Проводки + документы 1С 8.2

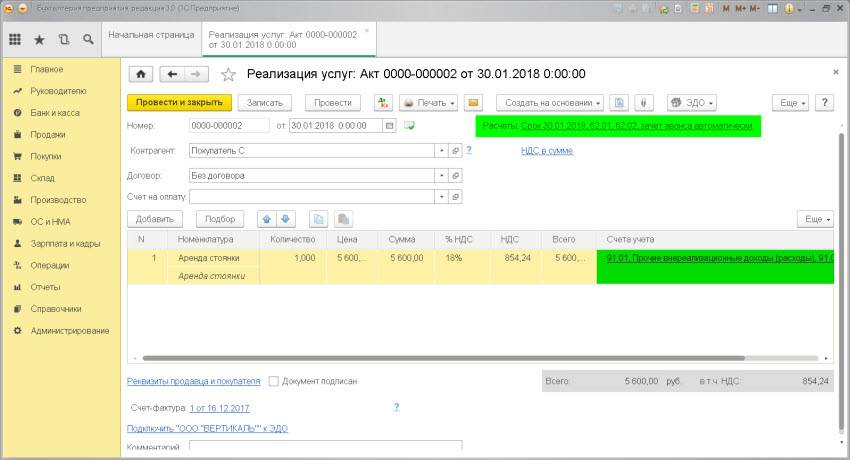

ДОХОД от сдачи в аренду

Проводка:Д. 62 “Расчеты с покупателями” – К.91 “Прочие доходы и расходы”

Описание: проводкой мы фиксируем “информацию” о возникновении “обязательства” у покупателя перед нашей организацией и проводкой мы фиксируем “информацию” о возникновении “прочего внереализационного” дохода в сумме реализации.

Сумма: сумма реализации

Документ 1С 8.3: Реализация товаров и услуг.

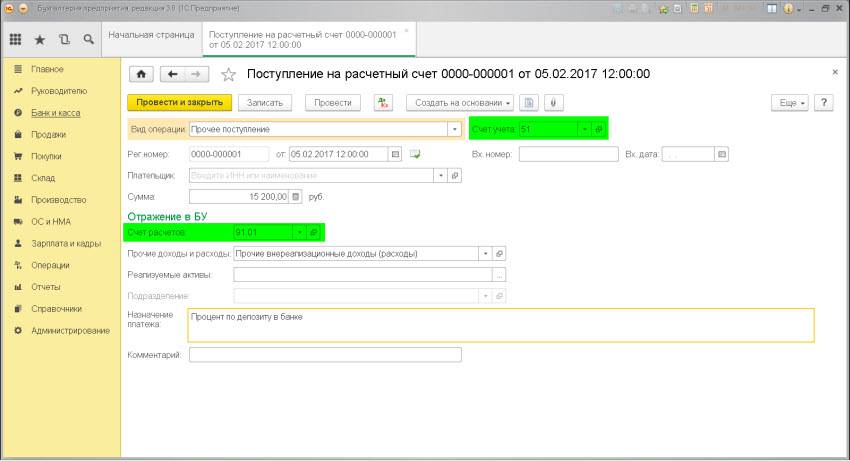

ДОХОД от процента по депозиту в банке

Проводка:Д. 51 “Расчетные счета” – К.91 “Прочие доходы и расходы”

Описание: проводкой мы зафиксировали “информацию” о поступлении денежных средств на расчетный счет (счет 51) и проводкой мы зафиксировали “информацию” о возникновении “прочего внереализационного дохода” (счет 91) в результате полученных процентов по депозиту в банке.

Сумма: сумма поступления.

Документ 1С 8.3: Поступление на расчетный счет..

ВЫБЫТИЕ основных средств – продажа контрагенту

Проводка: Д. 62 “Расчеты с покупателями” – К. 91 “Прочие доходы и расходы”

Описание: проводкой мы зафиксировали “информацию” о возникшем “обязательстве” покупателя (счет 62) и проводкой мы зафиксировали “информацию” о возникшем прочем доходе (счет 91) в результате продажи основного средства.

Сумма: сумма выручки от продажи основного средства. Дата проводки: дата продажи или выбытия из док.”Акт списания объекта ОС”, док.”Акт выбытия объекта ОС”, док.Торг-12

Документ 1С 8.2 создающий проводку Д.62 – К.91:

док.”Передача ОС”

– выставляем поле.Контраген, контрагента, обязательство которого отражаем на счете 62.

– закладка.Счета расчетов, выставляем “счет учета расчетов с покупателем” = счет 62.01/62.02.

– закладка.Основные средства, выставляем “счет учета расходов” = счет 91.02

Проводка: Д. 91 “Прочие доходы и расходы” – К. 01 “Основные средства”

Описание: проводкой мы зафиксировали “информацию” о расходах, в сумме “остаточной стоимости основного средства”, которые придется отнести на финансовый результат (счет 91) и проводкой мы зафиксировали “информацию” о выбытие объекта объекта ОС из состава основных средств организации (счет 01) в результате продажи.

Сумма: “остаточная” стоимость объектаДата проводки: дата продажи или выбытия (указана в накладной или акте списания ОС)Документ: док.”Акт списания объекта ОС” или док.”Акт выбытия объекта ОС”.

Документ 1С 8.2 создающий проводку Д.91 – К.01:

док.”Передача ОС”

– закладка.Основные средства, выставляем “счет учета расходов” = счет 91.02- программа знает, что ОС числиться на счете 01.01 (в док.”Принятие к учету ОС” мы указываем “счет учета объекта ОС”).Соответственно в документе необходимо выставить только “счет учета расходов”, а откуда списать ОС мы указали программе ранее, в док.”Принятие к учету ОС”.

Проводка: Д. 91 “Прочие доходы и расходы” – К. 68.02 “НДС”

Описание: проводкой мы зафиксировали “информацию” о расходах связанных с реализацией ОС, на выплату налога НДС (счет 91) и проводкой мы зафиксировали “информацию” о начислении “обязательства” перед бюджетом РФ (счет 68.02). При использовании разных систем налогообложения у части организацией возникает обязанность начислить налог с операции “реализация”, что мы и сделали. Начисленный налог является частью расхода по операции, что мы и отразили на счете 91 (дебет 91 как раз зафиксировал расход, который связан с нашей операцией реализации).

Сумма: расчетная величина

Документ 1С 8.2 создающий проводку Д.91 – К.68.02:

док.”Передача ОС”

– закладка.Основные средства, выставляем “счет учета расходов по налогу НДС” = счет 91.02- программа знает, что с этой ячейкой всегда должен корреспондировать счет 68.02.

ВЫБЫТИЕ основных средств – в результате утери работоспособности

Проводка:Д. 91 “Прочие доходы и расходы” – К.01 “Основные средства”

Описание: проводкой мы зафиксировали “информацию” о возникшем преждевременном “расходе за период” (счет 91) и проводкой мы зафиксировали “информацию” о списании основного средства (счет 01) в результате потери работоспособности.

Сумма: сумма “остаточной” стоимости ОС. Дата проводки: дата выбытия (указана в акте списания ОС)Документ: док.”Акт списания объекта ОС”.

Документ 1С 8.2 создающий проводку Д.91 – К.01:

док.”Списание ОС”

– выставляем “счет учета расчетов” = счет 91.02.

– указываем “объект основных средств”, который подлежит списанию.

– программа знает, что ОС числиться на счете 01.01 (в док.”Принятие к учету ОС” мы указываем “счет учета объекта ОС”).Соответственно в документе необходимо выставить только “счет учета расходов”, а откуда списать ОС мы указали программе ранее, в док.”Принятие к учету ОС”.

Счет 91 в бухгалтерском учете: субсчета

Они могут быть открыты отдельно для расходов и доходов, а также для их сальдо. В счет 91.2 в бухгалтерском учете записи вносятся на протяжении отчетного года накопительно. Ежемесячно сравнением дебетового оборота по прочим расходам и кредитового – по доходам определяется их сальдо. Оно списывается в сч. 99. В итоге синтетический 91 счет в бухгалтерском учете не имеет сальдо на отчетную дату. Однако его имеют аналитические статьи.

В частности, на сч. 91.02 (счет бухгалтерского учета). Это значит, что если остаток формируется в течение месяца при внесении прочих расходов/доходов, то сальдо образуется при операции закрытия. Она отражается по аналитической статье доходов. При превышении поступлений над затратами сальдо пойдет на сч. 91.01 (счет бухгалтерского учета). Это будет Кд, и он указывает на прибыль. Если расходы будут выше, то остаток образуется на дебете, что в итоге повысит убыток.

Сложности классификации

При этом четкое определение операционных доходов/расходов отсутствует. В инструкции по заполнению форм отчетности было указано, что к ним относят, преимущественно, затраты и поступления по операциям, которые связаны с движением имущества. Но в этом случае возникает противоречие, поскольку никакого перемещения, например, при сдаче в аренду здания или содержании законсервированного объекта нет. Отсутствует определение операционных расходов/доходов и в ПБУ, в методических рекомендациях, разъясняющих порядок формирования показателей в отчетности. Это достаточно серьезный пробел. Он приводит к нечеткости разграничения между операционными и внереализационными доходами/расходами. Вследствие этого некоторые поступления и затраты переходят из одной категории в другую. В результате при разделении бухгалтеру приходится не логически мыслить, а изучать нормативные документы и выяснять, какие расходы/доходы Минфин считает внереализационными, а какие – операционными.

Состав прочих расходов

Прочие расходы в бухгалтерском учете это перечень затрат, определенных в пункте 11 ПБУ 10/99. Так, в состав прочих расходов предприятия входят:

- расходы, связанные с продажей, выбытием и прочим списанием основных средств и иных активов, отличных от денежных, товаров, продукции;

- проценты, уплачиваемые по полученным кредитам и займам;

- банковские расходы;

- отчисления в создаваемые согласно требованиям и правилам бухгалтерского законодательства оценочные резервы, в частности резервы по сомнительным долгам;

- штрафы, пени, неустойки, выставленные компании при нарушении ею условий договоров;

- возмещение причиненных убытков;

- убытки прошлых лет, признанные в отчетном году;

- суммы дебиторской задолженности с истекшим сроком исковой давности;

- курсовые разницы;

- сумма уценки активов;

- перечисление средств на благотворительность, а также затраты, связанные с проведением спортивных мероприятий, отдыха, развлечений, мероприятий культурно-просветительского характера;

- прочие расходы.

По аналогии с прочими доходами и прочие расходы в некоторых случаях могут определяться альтернативно, то есть включаться в затраты по обычным видам деятельности. Речь идет в общем то об идентичных пунктах: расходах, связанных со сдачей в аренду имущества организации, с предоставлением за плату прав на использование различных видов интеллектуальной собственности и с участием в уставных капиталах других организаций. Такие затраты являются либо расходами по обычным видам деятельности, либо прочими – в зависимости от того, заявлено ли в качестве приоритетного соответствующее направление деятельности компании.

Прочие расходы согласно пункту 18 того же ПБУ 10/99 обычно признаются также в том отчетном периоде, в котором они имели место, не зависимо о даты фактической выплаты денежных средств по ним. Для компаний, ведущих упрощенный учет, есть традиционное исключение – они могут отражать расходы, как по основным видам деятельности, так и прочие, исходя из даты погашения соответствующей задолженности.

Разнесение по статьям

Указанные выше доходы отражаются на сч. 90 “Продажи”. Что касается расходов, то затраты от обычной деятельности сначала показываются на Дб сч. 20, 26, 44. С них впоследствии осуществляется списание на Дб сч. 90. Если предприятие осуществляет только сдачу имущества в аренду либо исключительно вложением активов в уставные капиталы иных фирм и пр., то такие доходы будут поступлениями от обычной деятельности. Если же какие-либо расходы/прибыль будут признаны прочими, то они учитываются, соответственно, по счету 91. Финансовый результат произведенных операций также определяется по нему.

Что можно отнести к прочим доходам и затратам?

Закрытие счета 91 происходит по итогам отчетного периода с учетом сумм доходов в виде:

- поступлений от операций по сдаче имущества (нематериальных и основных активов) в аренду;

- дивидендов при участии в капитале других компаний и процентов по приобретенным ценным бумагам;

- разовых поступлений средств от реализации материалов и объектов из состава основных активов;

- уплаченных контрагентами сумм штрафов и неустоек по договорам поставок и оказания услуг;

- положительных результатов переоценки активов;

- курсовых разниц при проведении операций с валютой.

Закрытие 91 счета предполагает списание и доходов, и расходов предприятия, в том числе:

- затрат на аренду объектов имущества;

- процентов, начисленных по кредитам;

- комиссионных вознаграждений банкам;

- ежемесячных отчислений в резервы;

- возмещений убытков, уплаты штрафов;

- произведенной уценки активов;

- платежей благотворительного назначения.

Счет 91 — особенности учета прочих доходов и расходов

В налоговом учете можно выбирать — создавать резерв по сомнительным долгам или нет, Принятое решение закрепляется в учетной политике организации.

Если организация в налоговом учете резерв не формирует, то при создании резерва сомнительных долгов в бухгалтерском учете возникает постоянная налогооблагаемая разница, что влечет признание в бухгалтерском учете постоянного налогового обязательства на основании п. 7 ПБУ 18/02:

Д-т 99 К-т 68.

В сумме созданного резерва отражено постоянное налоговое обязательство.

Аналитический учет по счету 63 «Резервы по сомнительным долгам» ведется по каждому созданному резерву.

Разъяснение понятий

Стоит отметить, что термин операционные расходы/доходы впервые были использованы в Отчете по финансовым результатам и инструкции о правилах по заполнению форм отчетности. Эти документы утверждены соответствующим приказом Минфина. До этого момента все затраты и поступления четко разделялись на следующие группы:

- От продажи продукции (услуг либо работ).

- От прочей реализации (ОС и других активов).

- Внереализационные расходы/доходы.

Четко определялись и источники для получения сведений об этих затратах и поступлениях. Так, для первой группы использовался сч. 46, для второй – 47 и 48, для третьей – 80. Все поступления, которые не были связаны с продажей, являлись внереализационными. При введении понятий операционные расходы\доходы вся эта логика нарушилась. Это было обусловлено тем, что некоторые поступления/затраты, которые не были связаны с продажей и, по сути, являлись внереализационными, стали операционными. В частности, к ним относят расходы/доходы, касающиеся:

- Сдачи в аренду имущества.

- Списания ОС вследствие их морального износа.

- Содержания законсервированных мощностей производства.

- Обслуживания ценны бумаг и так далее.