Отражение в балансе предприятия

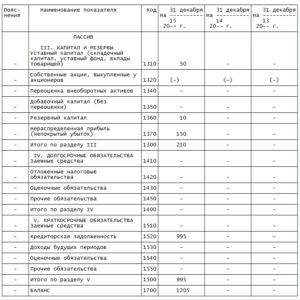

При составлении итогового баланса ДБП отображаются по строке 1530 Пассива бухгалтерского баланса в разделе «Краткосрочные обязательства» (см. рис.).

При составлении итогового баланса ДБП отображаются по строке 1530 Пассива бухгалтерского баланса в разделе «Краткосрочные обязательства» (см. рис.).

Здесь показываются стоимость полученных на безвозмездных основаниях фондов, поступления за выявленные хищения и недостачи прошедших промежутков и суммы целевого финансирования, поступившие в организацию за прошедший календарный год.

При заполнении баланса необходимо помнить, что для целей составления корректной бухгалтерской отчетности полученные авансы должны отражаться обособленно от ДБП.

Поэтому перечисленные в счет аванса оплаты подлежат учету по строке 1520 и являются одной из составляющих кредиторской задолженности.

Фактически, по строке 1530 в конечном итоге нужно показать суммы сальдо кредита счета 98 и сальдо кредита счета 86 в аналитике предоставленного целевого финансирования.

Но в том случае, когда сумма неиспользованного целевого финансирования является в общих показателях оборотов организации крупной и существенной, то ее желательно показывать отдельно. Для отображения может служить специальная строка раздела «Краткосрочные обязательства».

Ответы на часто задаваемые вопросы про доходы будущих периодов (строка 1530)

Вопрос: Как провести списание сумм, первоначально признанных в бухгалтерском учете по кредиту счета 98?

Ответ: Такие суммы списываются бухгалтерами на доходы (обычно постепенно, частями – по мере выявления дохода).

Вопрос: Можно ли отражать по строке 1530 любое имущество, полученное безвозмездным путем?

Ответ: Да, предприятия могут руководствоваться п. 7 ПБУ 1/2008 при учете любых полученных на безвозмездной основе активов, но при этом необходимо закрепить такой порядок в учетной политике организации. Тогда по стр. 1530 необходимо будет отразить рыночную стоимость активов, полученных безвозмездно, не признанную прочим доходом на отчетную дату.

Вопрос: Нужно ли пересчитывать остатки неиспользованных средств целевого финансирования для отражения их в бухгалтерской отчетности по строке 1530, если оно получено в иностранной валюте?

Ответ: Нет, остатки средств целевого финансирования, полученных в валюте, не подлежат пересчету – их следует отразить по курсу, который был актуален на дату их принятия к учету.

Учет ДБП: счет 98

Учет ДБП отражается на счете 98, являющийся пассивным. Начальное сальдо счета показывает общую сумму доходов на начало анализируемого отрезка времени. По кредиту показываются те виды доходов, которые надлежит отнести к грядущим периодам. Оборот счета по дебету отражает, какая именно сумма была списана в другие счета учета за данный промежуток.

Учет ДБП отражается на счете 98, являющийся пассивным. Начальное сальдо счета показывает общую сумму доходов на начало анализируемого отрезка времени. По кредиту показываются те виды доходов, которые надлежит отнести к грядущим периодам. Оборот счета по дебету отражает, какая именно сумма была списана в другие счета учета за данный промежуток.

Конечное сальдо показывает суммы несписанных доходов на конец установленного интервала.

Помимо авансовых поступлений от клиентов, на этом счете целесообразно отражать и такие виды доходов, как:

- оплата за обусловленную договором аренду, полученная авансом раньше срока, фигурирующего в договоре;

- абонентская плата в счет эксплуатации телефонной стационарной и мобильной связи и интернета, оплаченная контрагентами до наступления указанных в договорах периодах;

- имущество и активы, которые организация оприходовала по документам дарения;

- планируемые поступления по недостачам, которые имели место в прошлых промежутках, но подтверждены документально в нынешнем периоде.

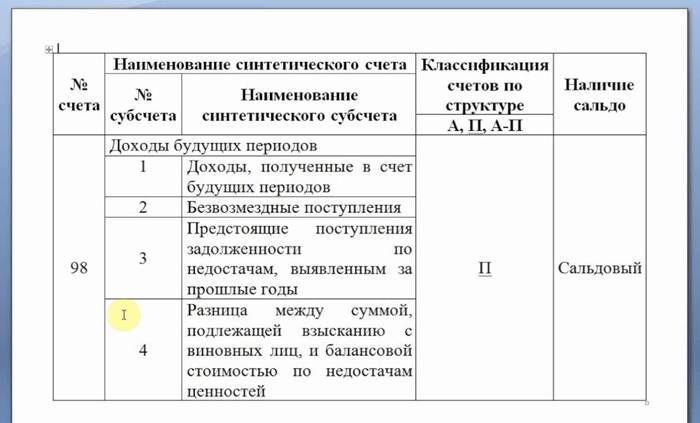

У счета 98 в стандартном плане счетов имеется 4 субсчета, и учет по всем регламентированным субсчетам должен вестись в строгой аналитике определенного вида приобретенной выгоды.

Так, на субсчете 1 показываются оплата аренды, коммунальных ежемесячных услуг, абонентская оплата услуг коммуникаций и выручка за перевозку грузов.

На субсчете 2 показываются суммы активов, которые были получены предприятием по договорам дарения. Учет проходит по каждому виду таких активов и показывает их рыночную стоимость, отраженную датой фактического принятия к учету.

Субсчет 3 учитывает грядущие поступления тех сумм недостач материалов и фондов, которые были выявлены в прошедших промежутках. Также по этому субсчету показываются суммы, взыскиваемые в ходе судебных разбирательств.

По субсчету 4 отображаются суммы фактической себестоимости недостающих или поврежденных товаров и материалов, остаточная стоимость недостающих или сломанных основных средств и суммы установленных потерь частично поврежденных материалов.

По субсчету 4 отображаются суммы фактической себестоимости недостающих или поврежденных товаров и материалов, остаточная стоимость недостающих или сломанных основных средств и суммы установленных потерь частично поврежденных материалов.

В том случае, если коммерческому предприятию на государственной целевой основе в отчетном периоде было предоставлено финансирование в виде материальной помощи, грантов или субсидий, его учет необходимо отразить на субсчете 2 счета 98.

Этот счет впоследствии корреспондирует со счетом 86 «Целевое финансирование». Данный аспект важен при последующем составлении отчетности.

Счета-корреспонденты субсчетов счёта 98

Поскольку недостача, абонентская плата и безвозмездная передача материалов – это кардинально различные в бухгалтерском понимании источники финансов, то и корреспонденции субсчетов будут существенно отличаться.

Проводки по субсчёту 98.1

Субсчёт 98.1 отражает поступление денежных средств в текущем периоде, но относящихся к будущим месяцам или кварталам. Это поступление коммунальных платежей, оплата проездных билетов на месяц, абонентская плата за телефонные услуги, арендные платежи и пр. Кредитная часть субсчёта 98.1 корреспондирует со счетами, отражающими путь поступления этих доходов:

- – приём наличных;

- – расчёт безналичным способом;

- – использование валютных денежных единиц и т.д.

Соответственно при наступлении периода, в счёт которого поступили доходы, будет использоваться проводка Дт98.1 в корреспонденции со счётом, отражающим использование этих средств.

Аналитический учёт по данному субсчёту ведут по каждому виду доходов.

Проводки по субсчёту 98.2

Подаренные организации активы отражаются на субсчёте 98.2. Кредитная часть субсчёта корреспондирует со счетами, отражающими цель поступления актива:

- – при вложениях во внеобортные активы;

- – при поступлении целевого финансирования на реализацию проекта.

Списание средств с этого субсчёта отражается проводкой Дт98.2 – Кт91:

- при начислении амортизации на подаренные основные средства;

- при списании затрат на производство по подаренным материалам.

Аналитический учёт по данному субсчёту ведут по каждому безвозмездному поступлению.

Проводки по субсчёту 98.3

Субсчёт 98.3 учитывает предстоящие поступления от виновных лиц для покрытия недостачи. Это может быть как добровольное признание их вины и согласие на возмещение, так и по решению суда. Чаще всего используются проводки:

- Дт94 – Кт98.3 – отражение суммы выявленной в предыдущем отчётном периоде недостачи;

- Дт73 – Кт94 – отражение предстоящих поступлений от виновных лиц;

- Дт50 (51,52) – Кт73 – при поступлении возмещения;

- Дт98.3 – Кт91 – отражение реально поступивших денежных средств в счёт погашения выявленной ранее недостачи.

Проводки по субсчёту 98.4

Субсчёт 98.4 используется для отражения разницы между взыскиваемой с виновных лиц суммой и балансовой стоимостью недостающих ценностей. Движение описывают проводкой:

- Дт73 – Кт98.4 – разница между взыскиваемой суммой и балансовой стоимостью утраченных активов;

- Дт98.4 – Кт91 – списание разницы после реального поступления денежных средств от виновного в недостаче лица.

Рубрикатор

- НДС 2020. Вычет НДС

- Страховые взносы 2020

- Декларация НДС 2020

- УСН доходы 2020. Все об упрощенной системе налогообложения 2020. Упрощенка

- Учет затрат. Учет расходов и доходов

- Бухгалтерский учет. Бухучет

- ФСС. 4 Форма ФСС 2020

- Торговый сбор 2020

- ЕНВД в 2020. Единый налог на вмененный доход

- Товарный знак

- Декретные

- Детские пособия 2020

- Больничный лист 2020

- Командировочные расходы 2020

- Отпускные 2020. Расчет отпускных

- НДФЛ 2020

- ИП налоги 2020. Индивидуальный предприниматель – все о налогах

- Транспортный налог 2020

- Заработная плата, трудовые отношения

- Пенсионный фонд. Новости. Статьи

- Налог на прибыль 2020

- Материнский капитал 2020

- Первичные документы

- Налог на имущество 2020

- Исправляем ошибки учета. Штрафы, пени.

- ККМ, ККТ, наличные и безналичные расчеты

- Налоговые( выездные, камеральные) и другие проверки

- Новое в законодательстве

- Основные средства, НМА, учет материалов,товаров, склад, убыль

- Отчетность: налоговая, бухгалтерская.

Доходы будущих периодов: что к ним относят

ДБП – средства, которые фактически были получены предприятием в нынешнем отчетном периоде, но должны учитываться впоследствии в других, еще не наступивших отрезках времени.

ДБП – средства, которые фактически были получены предприятием в нынешнем отчетном периоде, но должны учитываться впоследствии в других, еще не наступивших отрезках времени.

Рассматривая деятельность стандартной коммерческой организации, к ним в первую очередь следует отнести авансовые оплаты от покупателей за еще не предоставленные услуги или неотгруженные товары.

На момент непосредственного оприходования поступивших доходов, когда товары или услуги не доставлены клиентам, оплата за них должна относиться к пассиву. Это обусловлено тем, что в действительности обоюдные обязательства по заключенному имеющемуся договору еще не выполнены в полной мере, и данные денежные средства не заработаны организацией.

Обобщая вышесказанное, в актив баланса невозможно зачислить поступления, которые в текущий момент нельзя сопоставить с относящимися к ним расходами.

Учет безвозмездных поступлений

Стоимость активов (основных средств, нематериальных активов, материальных ценностей), полученных организацией безвозмездно, учитывается на субсчете 98-2 “Безвозмездные поступления”.

Активы, полученные безвозмездно, в том числе по договору дарения, принимаются к бухгалтерскому учету по рыночной стоимости на дату принятия к бухгалтерскому учету, которая должна быть подтверждена документально или путем проведения экспертизы. Рыночная стоимость полученных безвозмездно активов определяется организацией на основе действующих на дату их принятия к бухгалтерскому учету цен на данный или аналогичный вид активов (ПБУ 10/99).

В бухгалтерском учете на рыночную стоимость безвозмездно полученных активов составляется запись:

Д-т сч. 08 “Вложения во внеоборотные активы”,

К-т сч. 98-2 “Безвозмездные поступления”.

Эти активы учитываются в составе внереализационных доходов организации (п.8 ПБУ 9/99).

При их списании в бухгалтерском учете оформляется корреспонденция счетов:

Д-т сч. 98-2 “Безвозмездные поступления”,

К-т сч. 91 “Прочие доходы и расходы”.

Порядок списания безвозмездных поступлений зависит от вида активов.

Безвозмездно полученные основные средства списываются в кредит счета 91 “Прочие доходы и расходы” по мере начисления амортизации по каждому виду основных средств. Иные безвозмездно полученные материальные ценности – по мере списания на счета учета затрат на производство (расходов на продажу): 20 “Основное производство”, 23 “Вспомогательные производства”, 25 “Общепроизводственные расходы”, 26 “Общехозяйственные расходы”, 44 “Расходы на продажу”.

Пример. Организация получила безвозмездно от физического лица персональный компьютер, рыночная стоимость которого 15 000 руб. Срок полезного использования – 10 лет, норма амортизации – 10% в год.

В бухгалтерском учете организации будут сделаны следующие записи:

Д-т сч. 08 “Вложения во внеоборотные активы”,

К-т сч. 98-2 “Безвозмездные поступления”

15 000 руб. на рыночную стоимость полученного объекта, отнесенную в сумме капитальных вложений на доходы будущих периодов;

Д-т сч. 01 “Основные средства”,

К-т сч. 08 “Вложения во внеоборотные активы”

15 000 руб. на рыночную стоимость оприходованного объекта;

Д-т сч. 20 “Основное производство”, 23 “Вспомогательные производства”, 25 “Общепроизводственные расходы”, 26 “Общехозяйственные расходы”, 44 “Расходы на продажу”,

К-т сч. 02 “Амортизация основных средств”

125 руб. (15 000 руб. х 10% : 12 мес.) на сумму ежемесячного начисления амортизации;

Д-т сч. 98-2 “Безвозмездные поступления”,

К-т сч. 91 “Прочие доходы и расходы”

125 руб. на сумму отнесения стоимости объектов на внереализационные доходы по мере начисления амортизации.

Согласно Плану счетов бухгалтерского учета в аналогичном порядке учитываются активы, приобретенные за счет средств целевого финансирования. Однако вместо счета 08 “Вложения во внеоборотные активы” используется счет 86 “Целевое финансирование”. На сумму бюджетных средств, направленных коммерческой организацией на финансирование расходов по приобретению активов, в бухгалтерском учете осуществляется запись:

Д-т сч. 86 “Целевое финансирование”,

К-т сч. 98-2 “Безвозмездные поступления”.

Пример. Коммерческая организация получила средства целевого финансирования на приобретение легкового автомобиля в сумме 120 000 руб. Срок его службы определен в 12 лет. Норма амортизации – 8,33% в год.

В бухгалтерском учете осуществляются следующие записи:

Д-т сч. 51 “Расчетные счета”,

К-т сч. 86 “Целевое финансирование”

120 000 руб. на сумму полученного финансирования;

Д-т сч. 08 “Вложения во внеоборотные активы”,

К-т сч. 60 “Расчеты с поставщиками и подрядчиками”

120 000 руб. на сумму приобретенного объекта;

Д-т сч. 60 “Расчеты с поставщиками и подрядчиками”,

К-т сч. 51 “Расчетные счета”

120 000 руб. на сумму оплаченного объекта;

Д-т сч. 01 “Основные средства”,

К-т сч. 08 “Вложения во внеоборотные активы”

120 000 руб. на сумму оприходованного объекта;

Д-т сч. 86 “Целевое финансирование”,

К-т сч. 98-2 “Безвозмездные поступления”

120 000 руб. на сумму средств целевого финансирования, отнесенную на доходы будущих периодов;

Д-т сч. 20 “Основное производство”, 23 “Вспомогательные производства”, 25 “Общепроизводственные расходы”, 26 “Общехозяйственные расходы”, 44 “Расходы на продажу”,

К-т сч. 02 “Амортизация основных средств”

833 руб. на сумму начисляемых ежемесячно амортизационных отчислений;

Д-т сч. 98-2 “Безвозмездные поступления”,

К-т сч. 91 “Прочие доходы и расходы”

833 руб. на сумму списываемой стоимости легкового автомобиля, отнесенной равными долями на внереализационные доходы в пределах стоимости и его полезного срока службы.

Доходы будущих периодов у арендодателя

Пример

По условиям договора плата за аренду может вноситься ежемесячно, или же вперед за несколько месяцев. Платеж в этом случае отражается как доход текущего периода — по частям, кратно количеству оплаченных месяцев.

Первоначально поступившая сумма отражается по кредиту 98 счета, затем ежемесячно списывается.

ООО «Бастион» 14 апреля 2015 года передает в аренду ООО «Карина» свободные помещения. Согласно договору, ООО «Карина» перечисляет арендную плату сразу за 6 месяцев.

18 апреля 2015 года на счет арендодателя ООО «Бастион» поступило 708000 рублей, в том числе НДС 18 % — 108000 рублей.

Проводки

| Дт | Кт | Описание операции | Сумма | Документ |

| 98 | Отражено поступление арендной платы | 708000 | Платежное поручение | |

| 98 | 90.1 | Арендная плата за месяц в составе ежемесячных расходов | 118000 | Бухгалтерская справка |

| 90.3 | 68 | Начислен НДС с ежемесячной арендной платы | 18000 | Счет-фактура выданный |

| 76(авансы) | 68 | Начислен НДС с полученного аванса | 108000 | Счет-фактура выданный |

| 68 | 76(авансы) | Предъявлен к вычету НДС по сумме, относящейся к ежемесячной части | 18000 | Книга покупок |