Общие моменты

Надо отметить, что имеет значение, куда подавать отчетность данного вида. Если реорганизация коснулась территориальной принадлежности объекта предпринимательской деятельности, то его придется перерегистрировать в органе налоговой по месту деятельности. Соответственно, туда же и будут направляться отчетные документы. Поэтому предпринимателям, а также лицам, составляющим отчетность, необходимо заранее узнавать полные названия и коды налоговых органов.

Если в течение времени ИП поменял место прописки, то бизнес также иногда приходится перерегистрировать, это может быть связано с его территориальной принадлежностью. В таком случае документы подаются в налоговый орган по месту регистрации бизнеса.

Способы подачи

К способам подачи в налоговых органах тоже предъявляют свои требования. Например, чтобы уменьшить бумажный документооборот, не разрешено субъектам среднего предпринимательства (ССЧ более 100 человек) подать отчёт на бумаге. Для этого нужно иметь электронную подпись и пользоваться:

- каналами телекоммуникационных связей;

- личным кабинетом ИП на сайте ФНС.

Предпринимателям с малочисленным штатом сотрудников доступны традиционные способы представления ССЧ:

- самостоятельно;

- посредством представителя с доверенностью;

- воспользоваться почтовой пересылкой с описью вложения и уведомлением о вручении.

Малые предприятия тоже вправе использовать, как средние и крупные предприятия, электронные сервисы и программы.

Расчет среднесписочной численности при неполном рабочем времени

Численность за каждый день месяца нужно просуммировать и разделить на количество календарных дней месяца. Полученное число следует округлить до целого значения (остаток менее 0,5 отбрасывается, остаток 0,5 и более округляется в большую сторону).

Иногда организации работают не полный месяц. Это происходит с компаниями, созданными в середине месяца, либо с теми, кто занимается сезонным бизнесом. Среднесписочная численность за неполный месяц считается точно так же, как и за полный: суммируются показатели численности в каждом из дней, и полученный результат делится на количество календарных дней месяца. Проще говоря, если в месяце 31 день, то делить нужно именно на 31 независимо от того, сколько дней фактически отработано.

Каким бы ни был отчетный период, правила расчета сводятся к следующему. Сначала следует сложить показатели среднесписочной численности за каждый из месяцев, входящих в период. Затем полученную сумму нужно разделить на количество месяцев данного периода. Так, если речь идет о годе, то сумму необходимо разделить на 12, если о квартале, то на 3 и т д. Наконец, результат деления надо округлить до целого значения.

Работников, занятых неполное рабочее время, нужно считать обособленно. Правда, это относится лишь к тем, кто переведен на неполный график по трудовому договору, штатному расписанию, либо давал письменное согласие на неполное рабочее время.

Люди, для которых сокращенное рабочее время установлено на основании закона (инвалиды, несовершеннолетние и проч.), учитываются на общих основаниях как целые единицы. Кроме того, на общих основаниях учитываются специалисты, перешедшие на неполное рабочее время не добровольно, а по инициативе работодателя.

Обособленный учет подразумевает, что каждый не полностью занятый работник учитывается в среднесписочной численности пропорционально отработанному времени. Алгоритм расчета следующий. Чтобы определить показатель за месяц, нужно взять количество человеко-часов, отработанных всеми не полностью занятыми сотрудниками в данном месяце.

Полученный результат необходимо разделить на продолжительность рабочего дня (правила ее вычисления показаны в таблице 4). В итоге получится количество человеко-дней за данный месяц.

Продолжительность рабочей недели | Продолжительность рабочего дня | |

5-ти дневная рабочая неделя | 6-ти дневная рабочая неделя | |

40 часов | 8 часов | 6,67 часов |

36 часов | 7,2 часа | 6 часов |

24 часа | 4,8 часа | 4 часа |

Далее показатель человеко-дней за месяц необходимо разделить на количество рабочих дней по календарю данного месяца. Полученная величина — это среднесписочная численность не полностью занятых работников за месяц.

Когда нужно включать себя в декларацию

Бизнесменам, которые используют специальный налоговый режим ЕНВД, следует знать, что для расчёта ССЧ у них предусмотрена одна особенность. Они должны включать себя в это число. Это касается таких видов деятельности, как оказание бытовых услуг населению, розничная торговля. Расчёт ЕНВД по этим видам работ происходит с использованием физического показателя количества наёмных сотрудников вместе с ИП.

Все остальные коммерсанты не должны учитывать себя в численности штата. Этот вывод следует из норм Гражданского Кодекса, где сказано, что бизнесмен не может состоять сам с собой в трудовых отношениях и выплачивать сам себе зарплату.

Когда нет персонала: сдают ли ИП среднесписочную

Нередко коммерсанты самостоятельно ведут свои хозяйственные дела, не нанимая людей или привлекая членов семьи (друзей) без заключения трудового договора. В этом случае сдавать рассматриваемый отчет не нужно. Аналогичное правило действует при заключении договоров только гражданско-правового толка.

Освобождение от сдачи среднесписочной по ИП без работников возможно на основании п. 3 ст. 80 НК РФ. Эта норма устанавливает круг лиц, которые обязаны сдавать в ИФНС отчет о среднем количестве персонала за год: ЮЛ и ИП, использующие наемный труд.

Таким образом, штраф за непредставление отчета или нарушение срока грозит только коммерсантам, которые заключали трудовой договор. ИП без работников среднесписочную численность за 2017 год не подают. Поэтому, в случае получения уведомления с подобным требованием нужно сообщить налоговикам об ошибке.

Где и когда используются данные о среднесписочной численности

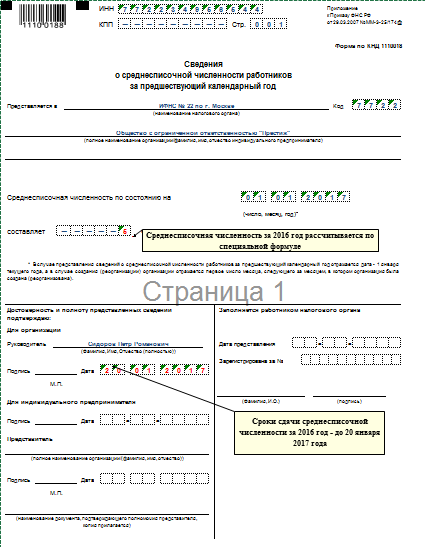

Сведения о среднесписочной численности за предшествующий год должны сдать в налоговую инспекцию все без исключения организации, а также ИП, которые в прошлом году привлекали наемных работников (п. 3 ст. 80 НК РФ). Форма сведений утверждена приказом ФНС России от 29.03.07 № ММ-3-25/174. Срок сдачи — не позднее 20 января текущего года.

Бесплатно сдать сведения о среднесписочной численности через интернет

К аналогичным выводам пришли и судьи в постановлении ФАС Центрального округа от 25.04.14 №А62-2115/2013. (см. «Вновь созданная организация должна отчитаться о среднесписочной численности работников даже в случае отсутствия персонала»). Срок сдачи — не позднее 20 числа месяца, следующего за месяцем создания или реорганизации.

Для вновь зарегистрированных предпринимателей особые сроки отчетности не установлены. Это значит, что в месяце, следующем за месяцем регистрации, подавать сведения о среднесписочной численности они не обязаны. Это подтвердил и Минфин России в письме от 19.07.13 № 03-02-08/28371 (см. «Минфин напомнил, в какой срок индивидуальный предприниматель должен отчитаться о среднесписочной численности работников»).

Добавим: организации, открывшие обособленные подразделения, должны отчитаться о среднесписочной численности в ИФНС по местонахождению головного офиса. В отчете необходимо указать сведения обо всех сотрудниках компании, включая филиалы. Подавать сведения по каждому из подразделений в отдельности не нужно (письмо Минфина России от 14.02.

Способ сдачи налоговой отчетности (через интернет или на бумаге) напрямую зависит от среднесписочной численности персонала. В пункте 3 статьи 80 НК РФ говорится, что налогоплательщики, чья среднесписочная численность за предшествующий календарный год превышает 100 человек, могут сдать декларацию только через интернет.

Отчетность по страховым взносам также привязана к среднесписочной численности. Страхователи, чья среднесписочная численность за предшествующий год превысила 10 человек, обязаны сдавать расчеты по страховым взносам исключительно через интернет (п. 10 ст. 431 НК РФ).

Кроме того, при численности персонала более 25 человек необходимо сдавать в электронном виде форму 4-ФСС (п.1 ст. 24 Федерального закона от 24.07.98 № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний») и ежегодные сведения о стаже и другие отчеты в ПФР, в том числе форму СЗВ-ТД (п. 2 ст.

Заполнить, проверить и сдать всю отчетность по взносам через интернет

Сдать бесплатно

Вопросы, для решения которых нужно знать среднесписочную численность сотрудников

Вопрос | Норма НК РФ |

|---|---|

Предоставление льгот | |

освобождение от НДС для компаний, уставный капитал которых состоит из вкладов общественных организаций инвалидов | подп. 2 п. 3 ст. 149 |

освобождение от НДС для ГУП и МУП, в штате которых не менее половины инвалидов | подп. 2 п. 3 ст. 149 |

право IT-компаний относить на расходы стоимость ЭВМ | п. 6 ст. 259 |

право списать расходы на социальную защиту инвалидов для компаний, в штате которых не менее половины инвалидов | подп. 38 п. 1 ст. 264 |

освобождение от налога на имущество для организаций, уставный капитал которых состоит из вкладов общественных организаций инвалидов | подп. 3 ст. 381 |

освобождение от земельного налога для организаций, уставный капитал которых состоит из вкладов общественных организаций инвалидов | подп. 5 ст. 395 |

Доля прибыли филиала и участника консолидированной группы | |

расчет доли прибыли, приходящейся на обособленное подразделение (для правильной уплаты налога на прибыль в региональный бюджет) | п. 2 ст. 288 |

расчет доли прибыли, приходящейся на участника консолидированной группы (для правильной уплаты налога на прибыль в региональный бюджет) | п. 6 ст. 288 |

Применение спецрежимов | |

право на применение УСН организаций, уставный капитал которых состоит из вкладов общественных организаций инвалидов | подп. 14 п. 3 ст. 346.12 |

право на применение ЕНВД организаций, уставный капитал которых состоит из вкладов общественных организаций инвалидов | подп. 2 п. 2.2 ст. 346.26 |

Плательщики взносов на обязательное страхование от несчастных случаев на производстве и профзаболеваний должны отчитываться перед фондом соцстрахования по форме 4-ФСС (утв. приказом ФСС России от 26.09.16 № 381). На титульном листе этой формы есть поле, которое так и называется — «Среднесписочная численность работников».

Аналогичное поле предусмотрено и в расчете по форме РСВ-1, предоставляемом в Пенсионный фонд за периоды до 2017 года (утв. постановлением Правления ПФ РФ от 16.01.14 № 2п).

Бесплатно сдать 4-ФСС и РСВ-1 через интернет

Бесплатно заполнить и сдать всю отчетность в Росстат через интернет

Сроки представления сведений о среднесписочной численности

Действующие компании и предприниматели, привлекающие наемный труд, подают справку о среднесписочной численности – не позднее 22 января 2018 года (перенос с 20.01, т. к. суббота). Ее предъявляют в налоговую инспекцию по месту жительства коммерсанта, регистрации юридического лица.

Для сдачи среднесписочной численности всеми организациями утверждена форма КНД 1110018. Бланк состоит из одного листа с единственным показателем — среднесписочной численностью.

Отчет по СЧР, согласно ст. 80 НК РФ должен быть подан не позднее 20 января следующего отчетного периода. Отчетным периодом в данном случае будет являться календарный год. Отчет подписывает руководитель и заверяет данный документ печатью организации, если таковая имеется. Форма предоставляется в бумажном виде, однако, если штат компании превышает 100 человек, сдавать отчет необходимо в электронном виде.

Для новых организаций предусмотрен несколько иной порядок сдачи формы. Компания обязана предоставить отчет СЧР до 20- го числа следующего месяца с даты своей регистрации.

В случае нарушения срока подачи среднесписочной численности, к компании применяются штрафные санкции в размере 200 руб. Для главного бухгалтера и руководителя предусмотрены административные штрафы на сумму в 300 – 500 руб.

Среднесписочная численность ип без наёмных работников

СХД сдают отчетность независимо от системы налогообложения, которую они применяют. Если в течение календарного года было создано предприятие, то за отчетный период они сдают форму 2 раза, после регистрации и по итогам года. ИП сдают 1 раз по итогам года в случае наличия наемных работников.

Она сдается до 20 января:

- 2017 г. за 2018 г.;

- 2018 г. за 2018 г.

Если ИП закрывает свою деятельность, то до даты закрытия он обязан сдать в налоговую и другие Фонды всю отчетность, в том числе и форму по ССЧ сотрудников, если она у него ненулевая. Подача отчета разрешена:

- на бумажном носителе в 2 экземплярах;

- по почте, заказным письмом с уведомлением;

- в электронном виде при наличии электронной подписи.

Если СХД предоставить неверные сведения, то налоговая не оштрафует, а за несвоевременную подачу предусмотрен штраф в размере 200 руб.

Порядок заполнения бланка

Для реорганизованных и недавно созданных организаций порядок заполнения отчетной формы не отличается от того, который используют давно действующие организации, кроме даты для предоставления первого отчетного документа:

- Бланк можно заполнять вручную черной пастой или компьютерным способом.

- Обязательно указание полного названия организации согласно ее уставным документам.

- Указывается ИНН, если не хватает цифр, в начале ставят нули.

- Численность указывают целой цифрой после проведения округления, если таковое требуется.

- Дату ставят в зависимости от момента подачи отчетности, если на момент создания, то реальную, если по годовой отчетности, то 1 января.

- Сдают отчетность в порядке, предусмотренном для всех организаций.

- Сохраняется требование о том, что если численность достигла 100 человек, то отчетность надо сдать в электронной форме.

Итак, отчет о среднесписочной численности при открытии ООО сдают в таком же порядке, как и при реорганизации предприятия. Только первый раз этот документ надо предоставить не позднее 20 числа, следующего за открытием месяца, в те органы налоговой, где организация зарегистрирована.

Срок представления, наказание за нарушение

Налоговый кодекс РФ в ст. 80 абз.33 определяет, когда сдавать среднесписочную численность вновь созданной организации – в течение 20 дней месяца, следующего за созданием предприятия.

Расчет за неполные рабочие дни

Для проверки основной гипотезы теоретической модели, открытой в первом разделе, было оценено следующее уравнение. Во-первых, официальная информация об инициативе увольнений в Бразилии не является надежной. Таким образом, мешающая мера, используемая в этой работе, может по-прежнему включать перемещение рабочей силы из-за добровольного увольнения.

Другая причина заключается в том, что совпадающие модели также предсказывают положительную взаимосвязь между изобилием возможностей трудоустройства и взбалтыванием, учитывая, что во время более интенсивного найма, как правило, больше проблем с сопоставлениями. По их словам, более высокие темпы инфляции делают реальную заработную плату более гибкой, что способствует корректировке удельных затрат на рабочую силу. Фиктивная позиция направлена на контроль возможных эффектов, которые реальный план мог иметь на оборот труда, в дополнение к влиянию стабилизации, уже контролируемой уровнем инфляции.

Пример

Своевременное представление сведений подразумевает не только соблюдение периода, но и внимание к форме. Если инспектор обнаружит ее несоответствие установленной законодательно, то документ будет считаться непринятым (письмо Минфина № 03-02-07/1-456 от 07.11.2008)

Об этом представитель предприятия информируется лично (в момент предоставления) или через почту. Почтовое сообщение может не дойти до окончания срока сдачи сведений, времени на исправление не останется.

С другой стороны, изменение реального обменного курса влияет на среднее изменение реальной заработной платы официальных сотрудников путем изменения покупательной способности рабочих. Реальная оценка обменного курса делает импортную продукцию более дешевой в национальной валюте, повышая среднюю реальную заработную плату. Для того чтобы они были действительными инструментами, необходимо, чтобы реальный минимальный размер заработной платы и реальное изменение обменного курса влияли на вспенивание рабочей силы фирм только за счет их влияния на средний размер реальной заработной платы работников.

Пример расчёта

Рассмотрим образец расчета ССЧ для предприятия, 6 работников которого работают стандартную рабочую неделю: 5 дней по 8 часов, а 4 работают посменно 2 на 2 по 12 часов. Допустим, что за год никто не увольнялся и не принимался на работу.

- СЧ1=6; СЧ2=4

- Январь: для 6 рабочих ССЧм=186/31=6;

для 4 рабочих, в январе отработавших 168 часов при норме 8 часов при 15 рабочих днях ССЧм=4*192/(8*15)=6,4≈6.

Итого за январь 6+6=12. - Аналогично проведём расчёт для каждого месяца:

Янв. 12 Июль 10 Фев. 10 Авг. 11 Март 11 Сент. 10 Апр. 10 Окт. 12 Май 8 Нояб. 9 Июнь 11 Дек. 10 - Итоговая сумма месячных ССЧ=124. Годовая ССЧ=124/12=10,33≈10.

Порядок расчёта

Среднесписочные сведения, как один из важнейших статистических показателей, рассчитывается в соответствии с Указаниями Росстата от 22.11.2017

№ 772. Расчёт проводится в несколько действий:

- Сначала определяются данные списочной численности рабочих на 1 день в месяце.

- Потом находится ССЧ по месяцу.

- Определяется искомая величина ССЧ за год, или иной период.

Перед расчётом списочной численности важно знать категории работающих, которые не должны присутствовать в сведениях. Это:

- сотрудники совместители, у которых основная работа находится в другом месте;

- устроенные по договору оказания услуг;

- тюремные заключенные, привлечённые к работе;

- военнослужащие;

- учащиеся вузов по ученическому договору, которым платят стипендию;

- оторванные от работы сотрудники вследствие обучения;

- адвокаты.

СЧ=∑Р

Особенностью расчёта ССЧ на месяц является выделение работников, которых учитывают в ежедневной списочной численности, но исключают из месячного показателя. Это:

- декретницы или работники, усыновившие младенца;

- ухаживающие за детьми до полутора или 3 лет;

- сотрудники, у которых был отпуск за свой счёт, например, из-за необходимости сдать экзамены по учёбе.

Месячная ССЧ рассчитывается делением суммы списочных численностей за каждый календарный день на число всех дней (Д) в этом месяце.

ССЧм=∑СЧ/Д

Для дальнейшего расчёта годового показателя ССЧ нужно все полученные значения на каждый месяц свести в таблицу, и определить их сумму. Как среднее арифметическое за 1 месяц в году, сумма делится на 12: ССЧг=∑ССЧм/12

Если работа предприятия носит сезонный характер, то есть деятельность прекращается на несколько месяцев в году, деление, всё равно, происходит на 12.

Особенности бланка

При составлении отчета за основу берется форма КНД 1110018, а для заполнения используется специальный бланк (утвержден приказом налоговой службы РФ № ЧД 6-25/353@). В состав документа по СЧР входит один лист, в который включена следующая информация:

- КПП и ИНН компании.

- Название ФНС (код и номер налогового органа).

- Наименование ООО (полностью).

- СЧР.

- Подпись руководителя общества.

- Реквизиты доверенности (если отчет передает доверенное лицо). Также требуется приложить копию этого документа.

Отличие отчета вновь образованных ООО от уже существующих компаний заключается только в дате.

На какую дату производятся расчеты списочной численности?

Существуют сроки сдачи среднесписочной численности для новых организаций. Они подразумевают, что компания должна сдать сведения о количестве работников на начало следующего после регистрации месяца.

Пример. Запись в ЕГРЮЛ о компании «Редут» была внесена 23 октября 2017 года. Директор и главный бухгалтер были приняты 25 и 27 октября 2017 года соответственно. Менеджеры в количестве 5 человек зачислены в штат 5 ноября 2017 года. Кого из этих работников нужно будет отразить в отчете?

Сдача будет производиться до 20 ноября 2017 года. Сведения в отчете должны содержать информацию по состоянию на 1 ноября 2017 года. Считать нужно тех сотрудников, которые на отчетную дату проработали в компании не меньше 1 дня. Это значит, что в графе ССЧ следует проставить «2». Остальные же 5 человек к учету приняты не будут.

Определение среднесписочной численности при закрытии ИП

Благодаря табелю учета рабочего времени можно определить и численность всех сотрудников. В расчет берется весь коллектив, сюда же входят болеющие и отсутствующие по уважительной причине.

Но при расчете не включаются в показатели:

- владелец предприятия, который на общих основаниях не получает зарплату;

- те сотрудники, которые работают по договору, заключенному вследствие профессионального обучения, и получающие стипендию;

- женщины, в этот период находящиеся в отпуске по беременности и родам или по уходу за ребенком;

- отпускники, оформившие бесплатные дни по причине поступления или обучения в учебном заведении, при этом зарплата им сохраняться не будет;

- работающие по договорам гражданско-правового характера или по совместительству;

- направленные для работы за рубеж;

- пожелавшие уволиться, но прервавшие рабочие отношения до того, как истек срок окончания официальных отношений с предприятием.

Все индивидуальные предприниматели среднесписочные сведения должны предоставлять налоговым органам по истечении отчетного года, и дата для этого определена до 20 января.

Но когда бизнесмен заявляет о прекращении деятельности ИП, то такие сведения должны находиться в фискальных органах не позже той даты, когда было заявлено официально о ликвидации, и предприятие было снято с учета, перестав существовать. Если сведения по каким-то причинам были задержаны, то за это полагается заплатить штраф в размере 200 рублей. Это только за нарушение сроков сдачи, а также организация несет наказание в размере 200 рублей и страдает сам предприниматель, заплатив от 300 до 500 рублей.

Подаются документы для закрытия ИП по месту его проживания, для организации – в ту налоговую инспекцию, которая находится по месту ее юридического адреса. Если предприятие имеет филиалы, расположенные в разных частях населенного пункта, то они собираются в единый документ и подаются в одной общей среднесписочной отчетности – по всей организации.

Предоставляются документы предпринимателем таким способом:

- При личном присутствии в налоговом органе или через доверенное лицо, но для этого потребуется разрешение нотариуса через доверенность. Оформленная декларация должна быть в 2 экземплярах, 1 остается у бывшего владельца ИП.

- В электронном виде.

- С помощью почты – ценным письмом с приложением описи вложенных документов.

Сведения СРЕДНЕСПИСОЧНОЙ численности работников 2017-2018 года. Скачать бланк ССЧ

6.1 Кодекса сроки, установленные законодательством о налогах и сборах, определяются календарной датой, указанием на событие, которое должно неизбежно наступить, или на действие, которое должно быть совершено, либо периодом времени, который исчисляется годами, кварталами, месяцами или днями. Федеральный закон от 08.08.2001 N 129-ФЗ “О государственной регистрации юридических лиц и индивидуальных предпринимателей” не относится к законодательству Российской Федерации о налогах и сборах. Таким образом, ст. 6.1 Кодекса не определяет порядок исчисления сроков, установленных указанным Федеральным законом. В соответствии с п. 1 ст. 346.28 Кодекса налогоплательщиками единого налога на вмененный доход для отдельных видов деятельности являются организации и индивидуальные предприниматели, осуществляющие на территории муниципального района, городского округа, городов федерального значения Москвы и Санкт-Петербурга, в которых введен единый налог, предпринимательскую деятельность, облагаемую единым налогом. Если индивидуальный предприниматель, фактически не осуществляющий предпринимательскую деятельность, в отношении которой введен специальный налоговый режим в виде единого налога на вмененный доход для отдельных видов деятельности, подал соответствующее заявление в налоговый орган по месту осуществления предпринимательской деятельности и получил уведомление о снятии с налогового учета в качестве налогоплательщика единого налога на вмененный доход для отдельных видов деятельности, то у него отсутствует обязанность подавать “нулевые” налоговые декларации по данному налогу.

Заместитель директора Департамента налоговой и таможенно-тарифной политики С.В.РАЗГУЛИН 20 ноября 2008 г. N 03-02-08/24

А в налоговой “настоятельно рекомендуют” при отсутствии сотрудников ставить — 1. т.к. самого ИП считают за работника.

Полученное значение округлять нельзя.

- Вычисляем среднесписочную численность тех работников, которые трудятся неполный рабочий день. Для этого необходимо посчитать количество отработанных ими за весь месяц часов, разделить это значение на продолжительность рабочего дня, а затем распределить полученную величину по дням месяца. То есть в данном случае среднесписочная численность служащих будет пропорциональна отработанному ими времени. Полученное значение нельзя округлять.

- Заключительным шагом станет подсчет годового значения. Все полученные данные за каждый месяц по работникам с полной и неполной занятостью необходимо суммировать и разделить на 12.

Для чего подается среднесписочная численность при создании организации

На законодательном уровне требование о предоставлении этого отчета закреплено в п. 3 стат. 80 НК РФ. Для чего эти сведения необходимы контрольным госорганам? В первую очередь, информация о численности персонала за прошлый год помогают обосновать формат подачи деклараций и других форм в ФНС, ФСС и ПФР. Если у компании показатель ССЧ превышает 100 чел., отчитываться придется только в электронном виде. Если значение – менее 100 чел., допускается также и бумажная отчетность.

Кроме того, расчет численности бизнеса позволяет обосновать правомерность использования спецрежимов. К примеру, ведение хоздеятельности на упрощенке разрешено, если показатель не превышает 100 чел. ССЧ при открытии ООО – обязательна для всех предприятий вне зависимости от правового статуса общества и видов ОКВЭД. Причем эта норма верна и в отношении предпринимателей. Правда, в последнем случае имеются исключения. Если у ИП нет наемных сотрудников, заполнять и подавать этот отчет не требуется.

Формула расчета ССЧ в 2016 году за месяц

Для того чтобы высчитать размер ССЧ за месяц нужно сложить количество работников за каждый день в месяце и разделить на количество дней в месяце.

Предположим, что нужно узнать размер ССЧ за январь 2016 года:

Так же предположим, что организация отдыхала до 11.01.2016, а количество человек с 1 по 11 января было 4, а с 11.01.2016 взяли на работу еще 2х человек. Первое что я хочу отметить, выходные дни никак не влияют на расчет ССЧ! Теперь смотрим, как будет выглядеть расчет ССЧ в нашем частном случае за январь:

ССЧ (за январь 2016 года) = ((01.01.2016 = 4 чел.)+(02.01.2016 = 4 чел.)+(03.01.2016 = 4 чел.)+(04.01.2016 = 4 чел.)+(05.01.2016 = 4 чел.)+(06.01.2016 = 4 чел.)+(07.01.2016 = 4 чел.)+(08.01.2016 = 4 чел.)+(09.01.2016 = 4 чел.)+(10.01.2016 = 4 чел.)+(11.01.2016 = 6 чел.)+(12.01.2016 = 6 чел.)+(13.01.2016 = 6 чел.)+(14.01.2016 = 6 чел.)+(15.01.2016 = 6 чел.)+(16.01.2016 = 6 чел.)+(17.01.2016 = 6 чел.)+(18.01.2016 = 6 чел.)+(19.01.2016 = 6 чел.)+(20.01.2016 = 6 чел.)+(21.01.2016 = 6 чел.)+(22.01.2016 = 6 чел.)+(23.01.2016 = 6 чел.)+(24.01.2016 = 6 чел.)+(25.01.2016 = 6 чел.)+(26.01.2016 = 6 чел.)+(27.01.2016 = 6 чел.)+(28.01.2016 = 6 чел.)+(29.01.2016 = 6 чел.)+(30.01.2016 = 6 чел.)+(31.01.2016 = 6 чел.)) : 31 = (4+4+4+4+4+4+4+4+4+4+6+6+6+6+6+6+6+6+6+6+6+6+6+6+6+6+6+6+6+6+6):31 = 166 : 31 = 5,35

Как Вы понимаете числа я проставил для того чтобы было более понятно, а так при расчете просто ставите за каждый день количество работников и складываете их, в моем случае при сложении получилось 166 и делю полученную сумму на количество дней в месяце (в январе 31 день) именно поэтому я разделил на цифру 31, в итоге получилось не целое число 5,35

Вы конечно должны понимать, что работники могут быть только целыми числами, поэтому округляем до целых чисел.

Вспоминаем школьную программу: если после запятой число меньше 5, то округляем в меньшую сторону, если 5 или больше 5 то в большую.

Если посмотреть на мой пример: 5,35 – после запятой 3, что меньше 5 следовательно округляем в меньшую сторону то есть до 5.

В моем случае получили что ССЧ за январь 2016 года = 5.

Эту же процедуру проделываем для каждого месяца в году и подставляем получившиеся числа в формулу ССЧ за 2016 год.