Таблица КБК по НДС пеням и штрафам

Код классификации при уплате НДС представляет собой комбинацию цифр, которая отображается при оформлении документации при перечислении сбора на добавленную цену, а также санкций.

КБК, в том числе на пени с НДС представляют собой специальные идентификаторы, которые состоят из 20 знаков, служат с целью распределения средств в бюджете. Эти коды, как и другие, устанавливаются Приказом Министерства финансов.

Коды устанавливаются одни и те же для организаций и ИП, их значения не имеют зависимости от статуса плательщика и режима, на котором он работает. В 2019 году значения кодов не имеют отличия от предыдущего года.

Таблица КБК для пени и штрафов

| Платеж | Код, пени | Штрафные санкции |

|---|---|---|

| Сбор на товары и услуги, продаваемые в пределах РФ | 18210301000012100110 | 18210301000013000110 |

| Взнос на товары, ввозимые из Белоруссии и Казахстана | 18210401000012100110 | 18210401000013000110 |

| Отчисления на товары, ввозимые в Россию | 15310401000012100110 | 15310401000013000110 |

При пропуске перевода платежа переводятся пени. Код при штрафах по отчислениям для организаций необходим, при составлении отчетной документации по внесению штрафа за задержку выплат.

Налоги и сборы за пользование природными ресурсами

В таблицах ниже указаны коды бюджетной классификации по налогам, сборам и регулярным платежам физических лиц за пользование природными ресурсами, такими как вода из скважин, охота, рыбалка.

| Наименование доходов | КБК |

|---|---|

| Водный налог: | |

| — сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) | 182 1 07 03000 01 1000 110 |

| — пени по соответствующему платежу | 182 1 07 03000 01 2100 110 |

| — проценты по соответствующему платежу | 182 1 07 03000 01 2200 110 |

| — суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству РФ | 182 1 07 03000 01 3000 110 |

| Наименование доходов | КБК |

|---|---|

| Сбор за пользование объектами животного мира: | |

| — сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) | 182 1 07 04010 01 1000 110 |

| — пени по соответствующему платежу | 182 1 07 04010 01 2100 110 |

| — проценты по соответствующему платежу | 182 1 07 04010 01 2200 110 |

| — суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству РФ | 182 1 07 04010 01 3000 110 |

| Наименование доходов | КБК |

|---|---|

| Сбор за пользование объектами водных биологических ресурсов (исключая внутренние водные объекты): | |

| — сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) | 182 1 07 04020 01 1000 110 |

| — пени по соответствующему платежу | 182 1 07 04020 01 2100 110 |

| — проценты по соответствующему платежу | 182 1 07 04020 01 2200 110 |

| — суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству РФ | 182 1 07 04020 01 3000 110 |

| Сбор за пользование объектами водных биологических ресурсов (по внутренним водным объектам): | |

| — сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) | 182 1 07 04030 01 1000 110 |

| — пени по соответствующему платежу | 182 1 07 04030 01 2100 110 |

| — проценты по соответствующему платежу | 182 1 07 04030 01 2200 110 |

| — суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству РФ | 182 1 07 04030 01 3000 110 |

Справочник КБК

КБК 2020 – Минфин вводит новые коды для некоторых налоговых платежей. 12 новых позиций в приказе выглядят так:

- 15310402210010000110 – сбор за ввоз в государство темного судового горючего;

- 15310807500010000110 – за акцизные марки с двухмерным штрихкодом;

- 16010807490010000110 – для уплаты государственной пошлины за получение федеральных специальных марок с двухмерным штрихкодом;

- 18210101022020000110 – налогообложение доходов за выполнение условий контрактов на разработку газовых и нефтяных месторождений Дальнего Востока;

- 18210302390010000110 – акциз на переработку нефтепродуктов;

- 18210302400010000110 – комбинация акциза на темное судовое горючее, которое производится в пределах страны;

- 18210607000010000110 – единая налоговая выплата для физических лиц;

- 18210705010010000110 – комбинация для отчисления налога на заработок от добычи углеводородного сырья в недрах, расположенных на определенных территориях (смотреть статьи 333.45 НК);

- 18210705020010000110 – комбинация для отчисления на заработок от добычи углеводородного сырья в недрах, расположенных в определенных местностях (смотреть статьи 333.45 НК);

- 18210705030010000110 –для вычета налога на заработок от добычи углеводородного сырья в недрах, расположенных в определенных местностях (смотреть статьи НК);

- 18210705040010000110 – для отчисления налога на заработок от добычи углеводородного сырья в недрах, расположенных в определенных местностях (смотреть статьи НК);

- 18210402210010000110 – Акциз на темное судовое топливо, ввозимое на территорию РФ.

Эти и другие свежие КБК, потребные для корректного заполнения «платежек» уже находятся в свободном доступе, мы приводим самые используемые, а также те, в которых наиболее часто доводится ошибаться плательщикам.

С полным приказом рекомендуется ознакомиться на официальном портале Минфина.

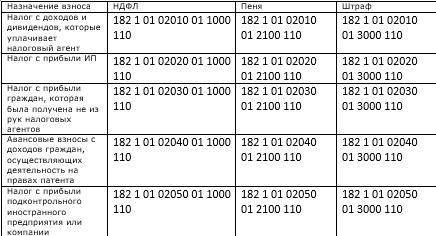

Код КБК НДФЛ

Новых кодов КБК на 2020 год не добавилось. Прежние продолжают использоваться, представляем таблицу:

Заполняется 104 поле платежного поручения кодом, зависящем от категории лица, направляющего платеж.

Уплата НДФЛ производится не позднее следующего дня за зарплатным днем работника организации. Если деньгами снабжается работник, временно нетрудоспособный – НДФЛ необходимо отправлять не позже крайнего дня месяца, в котором работник получил свое пособие.

Код КБК пени

Пени начисляются на просроченные платежи, являются одним из самых распространенных назначений уплат.

По НДФЛ пени начисляются за несвоевременные платежи, и каждый месяц лишает безответственного налогоплательщика 1 тысячи рублей. Каждая просроченная справка 2-НДФЛ выливается в 200 рублей. А ошибка в содержащихся сведений по налогам карается пеней в 500 рублей за каждый отчет, в котором допущена ошибка. Используйте такие комбинации для оплаты:

Денежные санкции по НДС представлены в таблице:

Пени по страховым взносам:

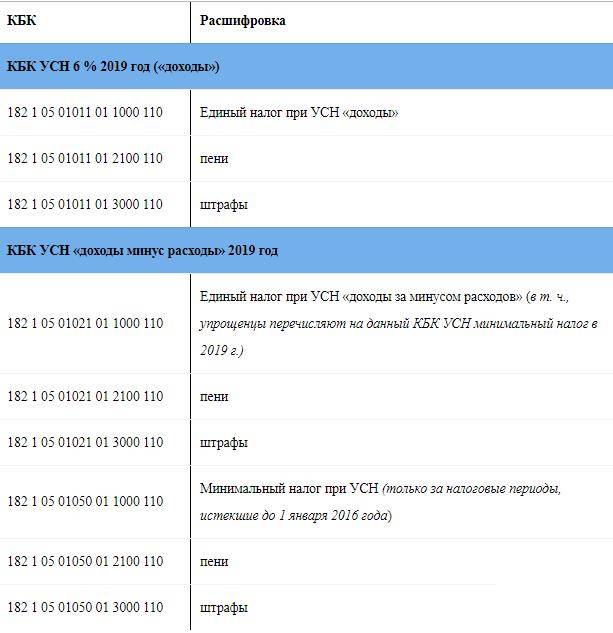

Код КБК УСН доходы

В упрощенной системе налогооблажения коды не поменялись. Главное помнить о том, что в 2016 году в действие был введен общий код для минимального и единого отчислений, а выплаты минимального налога за промежуток времени более ранний, чем 2016 год, требуют отдельной классификационной комбинации.

Зачем нужно платить НДС

В каждом государстве действуют определённые законы, которые разработаны для пополнения бюджета государства. Во всем мире применяется налог на товары, услуги, работы. Это является обязательным законодательным условием. Мы, покупая товар, платим за него налог, который уже включен в стоимость товара. Если продаем, то тоже должны государству уплачивать НДС.

Единственно, что может отличаться в этом случае, так налоговая ставка. Она может быть, как и ноль процентов, для особых товаров (космические, нефть, газ), десять процентов, на социально значимые товары, и стандартная ставка восемнадцать процентов на все остальные товары.

Раз есть товар, или оказана какая-то услуга населению, то коммерсант должен уплатить НДС

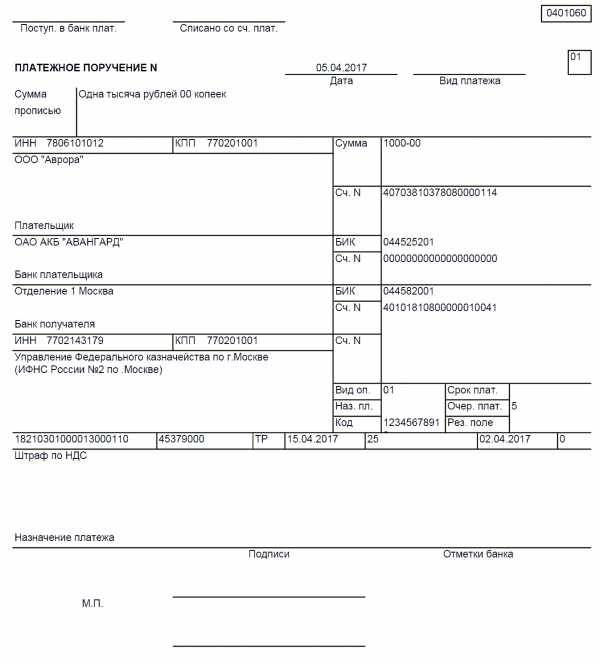

Заполняя платежное поручение в поле для указания классифицирующего кода, важно внести правильные данные. Ошибки в цифрах чревата для плательщика, деньги просто уйдут не туда, и кроме всего этого будет наложен штраф и пени

Чтобы разобраться какой налог в 2017 году для КБК 18210301000011000110, нужно рассмотреть детально, что может обозначать данный набор цифр.

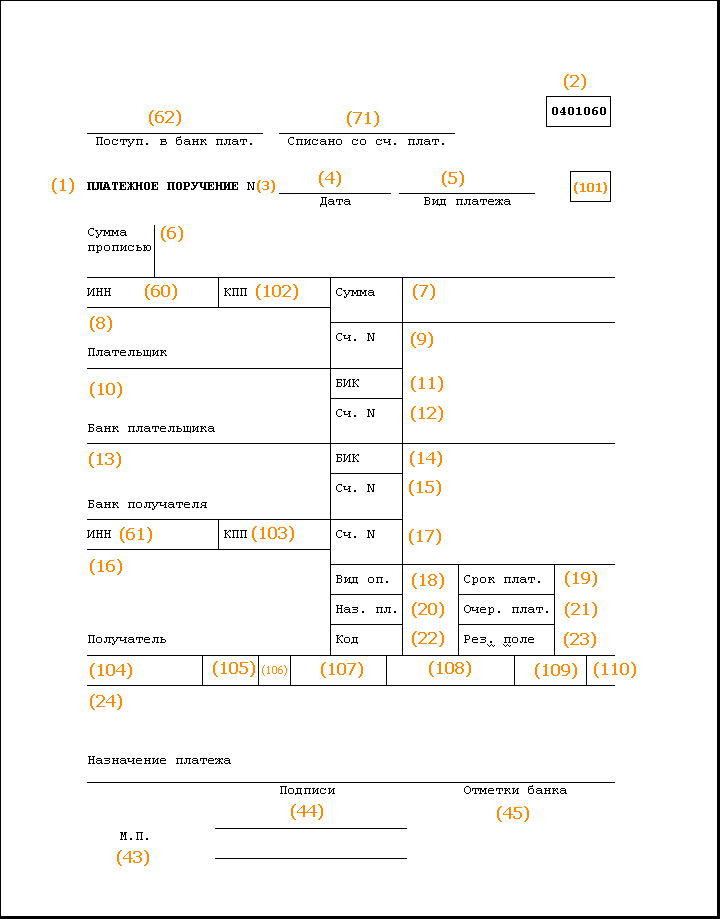

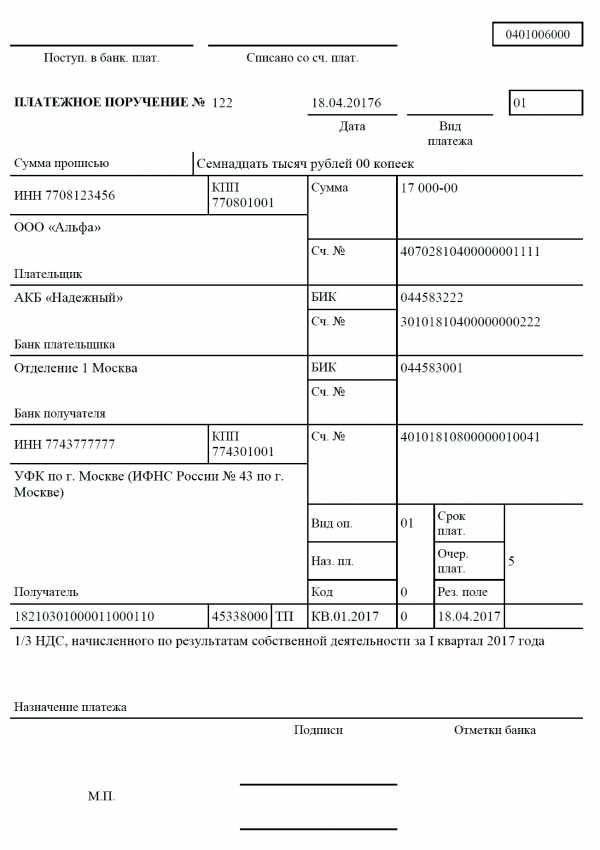

Как правильно заполнить платежное поручение на перечисление НДС

Чтобы избежать штрафов, начисляемых за несвоевременную оплату, или неверного внесения данных, рассмотрим, как правильно заполнять документ.

- Заполняется поле 101 (указывает статус плательщика). В графе указываем 01— для юр. лица, – для ИП, при ввозе импортных товаров – 06, если налоговый агент – 02.

- Сам вид операций (поле 18) для всех плательщиков – 01, очерёдность (поле ) – 5.

- Поле УИП (поле 22) — ставим 0.

- Тип платежа (поле 110) не заполняется, банки принимают так.

- КБК НДС – 182 1 03 01000 01 1000 110, если реализуется в РФ.

- КБК НДС по импорту для Беларуси и Казахстана – 182 1 04 01000 01 1000 110.

- КБК для других стран – 153 1 04 01000 01 1000 110.

- В строке Основание платежа (106) пишется ТП, далее указывает налоговый период.

- Номер документа (108) — в этой графе ставим 0.

- Ставим текущую дату. Дату заполнения деклараций.

При заполнении кодов КБК НДС главное — правильно внести все реквизиты, чтобы все перечисленные средства попали в пункт назначения вовремя.

КБК 182 1 03 01000 01 0000 110

Плательщиками налога на добавленную стоимость (НДС) являются коммерческие структуры, индивидуальные предприниматели, которые или продают товар, или оказывают какие-либо услуги, работы. Продавая товар или может быть оказывая услугу, обязательно нужно платить в казну страны налог, называемый — НДС. Для это специально рассчитывается налог, который нужно уплатить. Для уплаты НДС заполняется платежный документ, где в поле 104 проставляется КБК — 182 1 03 01000 01 0000 110.

Есть категория граждан в Российской Федерации, которые могут в законодательном порядке не уплачивать НДС, к ним относятся следующие категории.

- Государственные органы, которые оказывают услуги согласно своих обязанностей.

- Коммерсанты, использующие спец. режимы налогообложения.

- Коммерсанты, торгующие на экспорт.

Полный перечень услуг, не подлежащих уплате НДС можно найти в НК (ст.149). Граждане России, покупая товар уже платят на него НДС, так что можно сказать плательщиками НДС являются абсолютно все Россияне. Но кто же должен обсчитываться в налоговые органы и заполнять платежное поручение по НДС?

Кто платит НДС

Платить НДС обязаны частные предприниматели, не использующие спец. режимы налогообложения, организации, продающие товар или оказывающие услуги гражданам на территории Российской Федерации.

Оказывая услугу или продавая товар больше его изначальной стоимости, организация должна уплачивать с него НДС. Единственное что отличается при уплате НДС, это его процентная ставка. В нашей стране действуют три налоговые ставки. Рассмотрим какая из них применительно к той или иной услуге и товару.

Ставка ноль процентов применяется.

- Товары, продающие на экспорт.

- Газ и нефть, транспортируемая для продажи.

- Товары, предназначенные для космической промышленности.

Ставка десять процентов применима к социально значимым товарам.

- Молочная продукция.

- Товары детского назначения

- Медицинские лекарства.

- Некоторые виды мясной продукции.

На все остальные товары и услуги, работы, действует ставка 18 %. Это основная ставка действующая на территории РФ.

Итак, если ваша компания является плательщиком НДС, она обязана кроме отчетности, предоставляемой в налоговый орган, корректно заполнять платежный документ.

Какое КБК по НДС указывается в платежном документе

Кроме заполнения стандартных реквизитов, указание расчетного счета организации, ИНН и его КПП, в обязательно порядке нужно указывать КБК по НДС.

В налоговой инспекции могут выдать классифицирующий код, куда перечисляется налог на добавленную стоимость, он будет таким — 182 1 03 01000 01 0000 110 (этот код является общим кодом для налога). В налоговом кодексе РФ, он называется так—налог на добавленную стоимость на товары (работы, услуги), которые реализуются на территории России. Некоторые предприятия пользуются для перечисления НДС следующими кодами:

| КБК | Вид оплаты |

| 18210301000011000110 | — НСД. |

| 18210301000012000110 | — КБК пени по НДС. |

| 18210301000013000110 | — Штраф по НДС. |

Поэтому если возникнет вопрос, какой же КБК правильный, то можно сказать однозначно, что оба КБК по НДС считаются правильными. Указав один из них в платежном поручении, это не будет считаться ошибкой, деньги попадут адресату.

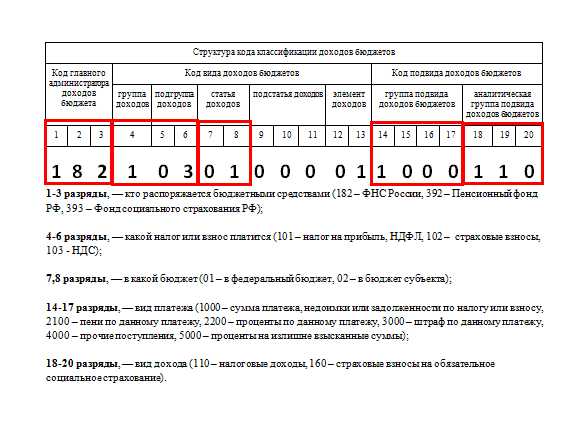

Как видим из кода первые три цифры отражают государственный орган, куда отправляются денежные средства. Цифры—1000, 2000, 3000 отражают какой вид налога уплачивается, сам ли это налог, пени или штраф.

Если в КБК стоит 0000, то это означает, что уплачивать нужно сам налог, и указав это КБК в платежке, тоже будет считаться верным. Главное правильно внести все цифры, и ничего не перепутать.

Кто и когда платит

Для взаимодействия с бюджетом применяется КБК для уплаты основного платежа, а также санкций, например, пени. Механизм был создан, чтобы не описывать в поручении особенности платежа – для этого применяются цифры, которые имеют регламентацию.

Первые три цифры включают данные, перед кем происходит отчет, далее устанавливается вид поступления, за какой доход производится платеж, на какой уровень бюджета и т.д. Налогоплательщикам следует заполнять поручение для перевода сбора.

Несвоевременное внесение отчислений в бюджет оборачивается для организации или ИП штрафами и иными санкциями со стороны фискальных органов. Их размер может различаться в зависимости от суммы невнесения средств, длительности невыполнения обязательств. Чем больше сумма просрочки, тем больше потребуется внести пени. Если нарушения являются умышленными, сумма штрафа может значительно возрасти.

18210301000012100110 КБК: расшифровка 2018, какой налог

Часто при заполнении платежного поручения налогоплательщики допускают ошибки в указании актуального КБК платежа. Это связано с тем, что коды иногда меняются на законодательном уровне.

Если, например, организация получила уведомление из налоговых органов и в платежном документе проставлен КБК 18210301000012100110, то расшифровка 2018 указывает, какой налог необходимо уплатить и за что. Этот код означает, что на организацию наложена ответственность за несвоевременное перечисление средств по НДС.

Все коды бюджетной классификации утверждены на законодательном уровне и прописаны в приказе Минфина РФ №65н от 01.07.2013. Коды КБК постоянно обновляют, вносят изменения в Инструкцию 65н.

Скачайте шпаргалку с последними важными изменениями в КБК:

Скачать шпаргалку

Обратите внимание! Нельзя использовать устаревшие коды КБК, платеж пройдет неправильно и вам будет начислен штраф

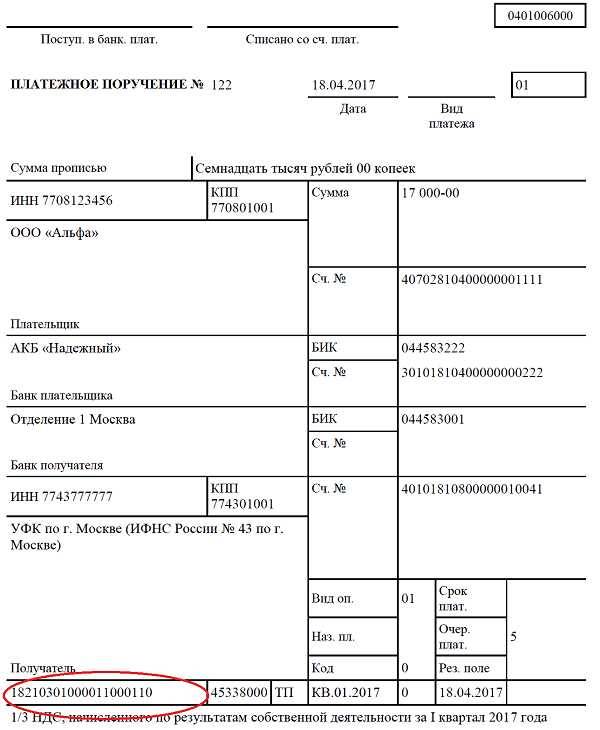

КБК пени по НДС

По КБК 18210301000012100110 перечисляется пеня по НДС при продаже товаров и услуг на территории РФ. Согласно налоговому законодательству НДС рассчитывается по итогам деятельности ежеквартально. Оплачивать этот налог необходимо следующие 3 месяца равными частями. Платежи должны осуществляться до 25 числа. Если на эту дату припадает выходной или праздничный день, то конечный срок оплаты сдвигается на первый рабочий день.

Расчет пеней производится по формуле: сумма неоплаченного в срок платежа умножается на ставку рефинансирования, а потом на количество дней просрочки.

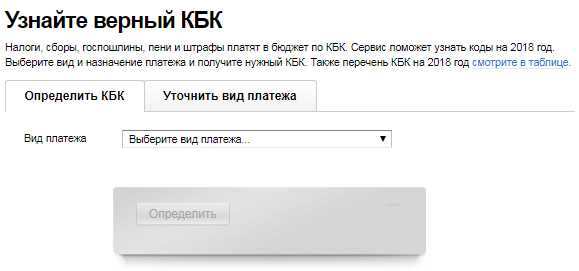

Если у Вас возникли вопросы по применению кодов КБК, воспользуйтесь сервисом от Системы Госфинансы. В сервисе можно определить КБК по платежу или узнать вид платежа по конкретному КБК.

Рекомендуем всегда проверять актуальность кода КБК в сервисе, его постоянно актуализируют под последние обновления в законодательстве.

Если уплата налога была просрочена в течение месяца, то применяется коэффициент 1/300 от ставки рефинансирования ЦБ РФ, свыше этого срока действует коэффициент 1/150 от ставки рефинансирования ЦБ РФ.

При оплате просроченного платежа заполняются разные платежки: на сумму основного налога и на сумму пеней. Для этих целей используются разные коды, но реквизиты государственной структуры указываются одинаковые в обоих документах.

При заполнении платежки на уплату пени по НДС код бюджетной классификации 18210301000012100110 должен быть прописан в поле 104. О том, что перечисляется недоимка по основному платежу, говорят 14-17 разряды. Значение 2100 (вместо 1000 в КБК по НДС) показывает вид платежа – пеня за несвоевременную оплату налога на добавленную стоимость.

КБК 18210102030011000110 расшифровка какой налог

КБК 18210102030011000110 указывают в платежках и в отчетности физлица. Какой налог платят по этому КБК – читайте в статье, здесь таблица кодов для платежек, образцы, справочники и онлайн-сервисы.

Читайте в статье:

Остальные документы, которые помогут в работе, смотрите в статье.

КБК, или как его еще называют, код бюджетной классификации – это обязательная информация при безналичных расчетах, в том числе при расчетах фирм, предпринимателей и граждан с бюджетом. КБК состоит из 20-ти знаков, в которых зашифрована информация о виде и получателе платежа.

Безналичные расчеты проходят через банковские структуры, задача которых – отправить средства нужному получателю. Для этого в платежном документе предусмотрено специальное поле 104 для указания КБК. Ошибка в коде бюджетной классификации приводит к тому, что платеж не доходит до получателя или администратора, а зачисляется в другой бюджет или попадает в состав невыясненных поступлений. Это создает плательщику дополнительные проблемы.

КБК 18210102030011000110: какой налог

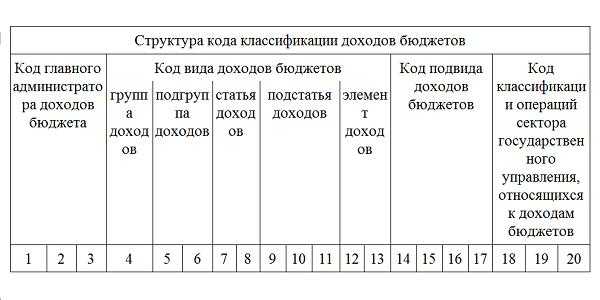

Понять, какой налог платить по тому или иному КБК, несложно, если, зная структуру кода, посмотреть, какие значения находятся в каждом из разрядов. Общая схема для всех КБК приведена ниже:

Как видно из схемы, двадцатизначная кодировка состоит из нескольких частей, и каждый разряд кода содержит необходимую для безналичного платежа информацию. Что зашифровано в каждом из разрядов, читайте в таблице 1.

Таблица 1. КБК 18210102030011000110: какой налог

Разряды кода | Зашифрованная информация о платеже | КБК 18210102030011000110 расшифровка |

Первый – третий | Кто администрирует платеж | ФНС (182) |

Четвертый – шестой | К какой группе и подгруппе бюджетных доходов относится платеж | Налог на доходы (101) |

Двенадцатый – тринадцатый | В какой бюджет нужно зачислить платеж | В бюджет на федеральном уровне (01) |

Четырнадцатый – семнадцатый | Вид платежа | Сумма налога или недоимка по нему (1000) |

Восемнадцатый – двадцатый | Пополнение бюджета или изъятие из бюджета | Пополнение бюджета (110) |

КБК 18210102030011000110: расшифровка

Зная общую структуру кодов бюджетной классификации, проще понять, к какому платежу относится любой КБК, в том числе КБК 18210102030011000110. Речь идет о налоговом платеже с доходов, зачисляемом в общероссийский бюджет, и этот платеж администрирует ФНС. Иными словами, это НДФЛ с доходов физических лиц, получивших облагаемые суммы, перечисленные в статье 228 Налогового кодекса, в том числе:

- Поступления от продажи имущества, в том числе личного, или имущественных прав, которыми человек владел меньше минимального срока, установленного Налоговым кодексом.

- Суммы, полученные налоговыми резидентами России из-за пределов страны.

- Вознаграждения физлицам, с которых налоговые агенты не удержали НДФЛ и не сообщили о невозможности удержать налог.

- Выигрыши в азартные игры в пределах 15 000 р., полученные от тотализаторов и букмекерских организаций.

- Подарки в виде недвижимости, транспорта, акций, долей в уставном капитале фирм, полученных не от родственников или членов семьи и т.д.

По этим доходам физлица самостоятельно платят налог и отчитываются в налоговую по форме 3-НДФЛ.

Скачать образец платежки по НДФЛ

КБК 18210102030011000110 и все коды по НДФЛ

Законодательно установлены отдельные КБК для случаев уплаты НДФЛ:

- налоговыми агентами,

- физлицами с доходов, названных в статье 228 НК РФ,

- предпринимателями и частнопрактикующими лицами, у которых нет наемных сотрудников;

- иностранцами, получающими патент для работы в России.

Все коды при НДФЛ приведены в таблице 2.

Таблица 2. КБК 18210102030011000110 и все коды по НДФЛ

Облагаемая сумма | КБК по НДФЛ | ||

По платежу | По пеням | По штрафам | |

Облагаемые доходы физлиц из статьи 228 НК | 182 1 01 020 30 01 1000 110 | 182 1 01 020 30 01 2100 110 | 182 1 01 020 30 01 3000 110 |

Вознаграждения физлицам от налоговых агентов | 182 1 01 020 10 01 1000 110 | 182 1 01 020 10 01 2100 110 | 182 1 01 020 10 01 3000 110 |

Доходы предпринимателей и частнопрактикующих лиц, у которых нет наемных сотрудников | 182 1 01 020 20 01 1000 110 | 182 1 01 020 20 01 2100 110 | 182 1 01 020 20 01 3000 110 |

Платежи иностранцев, получающих патент для работы в России | 182 1 01 020 40 01 1000 110 | – | – |

Пени по НДФЛ приходится платить физлицам и налоговым агентам, если инспекция не получает налоговый платеж после того, как истек крайний срок его уплаты.

В каких случаях взимают НДПИ, его расчет и сроки

Этот налог платят организации и ИП, получившие лицензию на право использования недр. Они стоят на отдельном налоговом учете – НДПИ, встать на который надо в течение месяца после получения соответствующей лицензии или разрешения.

Какие ископаемые «потребуют» налога?

- все, добытые в РФ;

- извлеченные из отвалов, если такое извлечение предусмотрено по лицензии;

- добытые за пределами России (на арендуемых землях или на правах международного договора).

Для каких «плодов недр» налог не нужен?

- не числящиеся на балансе государства ископаемые и подземные воды;

- добывающиеся для личного пользования;

- образцы для минералогических, палеонтологических и т.п. коллекций;

- добытые дополнительно из отвалов, если обычная добыча облагалась налогом в установленном порядке.

Налог за добычу углеводородного сырья

Налог надо платить не за любую нефть, а лишь за обессоленную, обезвоженную и стабилизированную.

Налоговая ставка на добычу нефти, горючего газа и конденсата, а также других углеводородных продуктов, зависит от мировой цены на нефть и меняется ежегодно. Ее нужно умножить на особый коэффициент, характеризующий динамику мирового ценообразования на этот вид сырья. На конец 2015 года ставка по нефти составляет 530 руб. за тонну.

Что касается добычи горючего газа и газового конденсата, там ставка не плавающая, а твердая. Ее нужно умножать на значение ЕУТ (единицы условного топлива), а также на коэффициент сложности добычи. Существует также дополнительный коэффициент коррекции значения для газового кондексата

Принимается во внимание также стоимость транспортировки данного сырья

Добыча угля облагается налогом по специфической ставке в зависимости от вида угля ( в рублях за 1 тонну). Каждый вид угля корректируется собственным коэффициентом-дефлятором, которые устанавливаются на каждый следующий квартал и официально публикуются. Налог можно уменьшать, вычитая расходы, связанные с заботой о безопасности и здоровье работников. Этот вычет можно зачесть как часть налога на прибыль или уменьшить на него сам платеж по НДПИ.

Особое расположение мест добычи полезных ископаемых

Иногда полезные ископаемые добываются в особых условиях:

- на континентальном шельфе РФ;

- в исключительной экономической зоне РФ;

- из недр за рубежом (на правах международных договоров или на арендуемых землях).

В таком случае, сумма налога зачисляется полностью в федеральный бюджет

Обратите на это внимание при заполнении КБК: он должен быть следующего вида 182 1 07 01040 01 1000 110

Расчет и сроки

Для расчета налога берутся во внимание количество и стоимость добытых ископаемых. Чтобы определить стоимость, учитывают:

Чтобы определить стоимость, учитывают:

- сложившийся ценовой уровень на данный вид ископаемых;

- стоимость реализации без учета субсидий на возмещение разницы между продажей по опту и в розницу;

- расчетную стоимость (если ископаемые не реализуются в данный налоговый период).

Из вычисленной стоимости нужно вычесть расходы предпринимателя:

- прямые – связанные со стоимостью работ по добыче, амортизации техники, оплаты наемного труда, страховые взносы;

- косвенные – разведка, освоение ресурсов, утилизация отработавших мощностей, ремонт и т.п.

Это налог с одним из самых коротких налоговых периодов: платить его нужно каждый месяц, не позднее следующего 25 числа.

Получателем налога будет тот бюджет, на чьей территории находятся используемые недра. Если ископаемые добываются за пределами России (когда территории взяты в аренду или используются по международному договору), то налог взимается по месту жительства или регистрации предпринимателя.

Вычисляется сумма налога обыкновенным образом: ставка умножается на налоговую базу. Налоговые ставки нужно уточнять отдельно по различным видам полезных ископаемых.

Новые КБК по страховым взносам в 2019 году

С 2019 года КБК для страховых взносов стало меньше. Смысл – изменили КБК для штрафов и пеней на страховые взносы по доптарифам. Теперь эти КБК не зависят от спецоценки (приказ Минфина от 08.06.2018 № 132н). Вот таблица с изменениями.

| Наименование платежа | КБК 2018 | КБК 2019 |

| Пени | ||

| Дополнительные пенсионные взносы по тарифу 1, если тариф не зависит от спецоценки | 182 1 02 02131 06 2110 160 | 182 1 02 02131 06 2110 160 |

| Дополнительные пенсионные взносы по тарифу 1, если тариф зависит от спецоценки | 182 1 02 02131 06 2100 160 | 182 1 02 02131 06 2110 160 |

| Дополнительные пенсионные взносы по тарифу 2, если тариф не зависит от спецоценки | 182 1 02 02132 06 2110 160 | 182 1 02 02132 06 2110 160 |

| Дополнительные пенсионные взносы по тарифу 2, если тариф зависит от спецоценки | 182 1 02 02132 06 2100 160 | 182 1 02 02132 06 2110 160 |

| Штрафы | ||

| Дополнительные пенсионные взносы по тарифу 1, если тариф не зависит от спецоценки | 182 1 02 02131 06 3010 160 | 182 1 02 02131 06 3010 160 |

| Дополнительные пенсионные взносы по тарифу 1, если тариф зависит от спецоценки | 182 1 02 02131 06 3000 160 | 182 1 02 02131 06 3010 160 |

| Дополнительные пенсионные взносы по тарифу 2, если тариф не зависит от спецоценки | 182 1 02 02132 06 3010 160 | 182 1 02 02132 06 3010 160 |

| Дополнительные пенсионные взносы по тарифу 2, если тариф зависит от спецоценки | 182 1 02 02132 06 3000 160 | 182 1 02 02132 06 3010 160 |

КБК для уплаты пени и штрафов

Кроме кодов, для стандартной суммы налога разработаны КБК для уплаты пени и штрафов по транспортному налогу с юрлиц. Каждая из санкций рассчитывается, начисляется по разной схеме и направлена на различные счета, так что коды индивидуальны.

Налоговые правонарушения наказываются не только пенями и штрафами, но и административными взысканиями. При более тяжких преступлениях действует УК РФ. Полный перечень преступлений и наказаний указан в гл. 16 НК РФ.

Пени

Пени — это начисление дополнительных сумм к основному размеру сбора за нарушения законодательства. Частичная или полная неуплата налога на транспорт, несвоевременная подача отчетности в первый раз наказывается пени. Санкция рассчитывается не в фиксированном размере, а увеличивается с каждым просроченным днем. Вместо фиксированного процента налоговая использует при расчете часть ставки рефинансирования по Центробанку РФ:

- в первые 30 день просрочки — 1/300;

- с 31-го дня и больше — 1/150.

Но размер пени нельзя увеличивать свыше размера неуплаченного налога. Эти правила регламентирует ст. 75 НК РФ.

Чтобы оплатить взыскание в виде пени, в квитанции указывают КБК 18210604011022100110.

Штрафы

Чаще штрафы начисляются за преступления против налоговых органов, неуплату налога на транспорт, непредоставление отчетной декларации. В зависимости от преступления, денежное взыскание начисляется в фиксированном размере или процентном соотношении.

Если плательщик вовремя не оплатил налог умышленно или это повторное нарушение, то штраф начислят сразу. Нарушителю придется платить: сумму налога, пени и штраф. За повторное правонарушение штраф увеличивается двукратно.

Если при заполнении платежки резидент написал неправильный КБК в квитанции, то нужно отправить заявку на уточнение платежа. Если этого не сделать, платеж будет невыясненным, ИФНС не получат средства на соответствующий счет – будут начисляться штрафы.

КБК по страховым взносам

| Вид страхового взноса | КБК |

|---|---|

| Страховые взносы на ОПС | 182 1 02 02010 06 1010 160 |

| Страховые взносы на ВНиМ | 182 1 02 02090 07 1010 160 |

| Страховые взносы на ОМС | 182 1 02 02101 08 1013 160 |

| Страховые взносы на ОПС в фиксированном размере (в т.ч. 1%-ные взносы) | 182 1 02 02140 06 1110 160 |

| Страховые взносы на ОМС в фиксированном размере | 182 1 02 02103 08 1013 160 |

| Дополнительные страховые взносы на ОПС за работников, которые трудятся в условиях, дающих право на досрочную пенсию, в том числе: | |

| – для занятых на работах с вредными условиями труда (п. 1 ч. 1 ст. 30 Федерального закона от 28.12.2013 г. № 400-ФЗ) (доптариф не зависит от результатов спецоценки) | 182 1 02 02131 06 1010 160 |

| – для занятых на работах с вредными условиями труда (п. 1 ч. 1 ст. 30 Федерального закона от 28.12.2013 г. № 400-ФЗ) (доптариф зависит от результатов спецоценки) | 182 1 02 02131 06 1020 160 |

| – для занятых на работах с тяжелыми условиями труда (пп. 2-18 ч. 1 ст. 30 Федерального закона от 28.12.2013 г. № 400-ФЗ) (доптариф не зависит от результатов спецоценки) | 182 1 02 02132 06 1010 160 |

| – для занятых на работах с тяжелыми условиями труда (пп. 2-18 ч. 1 ст. 30 Федерального закона от 28.12.2013 г. № 400-ФЗ) (доптариф зависит от результатов спецоценки) | 182 1 02 02132 06 1020 160 |

| Страховые взносы на травматизм | 393 1 02 02050 07 1000 160 |

Штраф по НДС и КБК 18210301000013000110 2019

Нет наверно нет такой коммерческой организации, которая бы не была знакома с КБК и его структурой. Сдавая отчетные документы различного характера в государственные органы, бухгалтера постоянно сталкиваются с тем, что заполняя платежки указывают в них КБК.

Сам код представляет собой набор цифр, которые и позволяют направлять деньги адресату. Если, например, сотрудник казначейства увидел в платежном поручении КБК 18210301000013000110, он уже понимает, о чем идет речь, и отправляет адресату (182) налоговому органу денежные средства.

Эта система была разработана Министерством Финансов РФ и стала универсальной при приемке платежей государственного характера. Под контролем оказывается каждый рубль, и можно отследить откуда и куда поступают деньги.

Компании, занимающиеся торговлей на территории Российской Федерации или оказывающие услуги, должны уплачивать налог на добавленную стоимость (НДС), это является обязательным условием для тех, кто решает стать предпринимателем.

Но не всегда в хозяйственной деятельности бизнесмена, все проходит гладко. Если случилось так, что в компанию пришло извещение с требование оплатить налог, и в нем указано КБК 18210301000013000110, значит где-то была допущена ошибка и основной налог не был уплачен вовремя. Теперь же приходится платить штраф.

КБК НДС штраф

В каких же случаях накладывают штрафы на организацию? Возможно не был вовремя уплачен сам налог НДС, или при заполнении платежного поручения была допущена ошибка и указаны не верные коды, деньги не были получены налоговой инспекцией в срок. Но как бы там ни было, есть штраф и его нужно уплатить.

КБК 18210301000013000110, расшифровка в 2017 году представляет собой классифицирующий код, который разделён на несколько групп. Каждая группа сможет рассказать о налоге, который уплачивает компания, об госоргане-получателе денежных средств.

Если коммерческая структура уплачивает налог, пени и штраф, то в самом коде классификации есть различия только в одной цифре. Нужно быть предельно внимательным, когда заполняется платежный документ. КБК по налогу на добавленную стоимость:

| Код Бюджетной Классификации |

НДС

Пени по налогу

Штраф по налогу

Товары, работы или услуги, которые реализуются на территории России

18210301000011000110

18210301000012100110

18210301000013000110

Предпоследняя группировка цифр—1000 (налог), 2100 (пени), 3000 (штраф). Все остальное как видно абсолютно одинаково.

Как заполнить платёжку по штрафу

Чтобы правильно заполнить платежный документ, нужно быть внимательным и следовать простым правилам. Обязательно вносятся реквизиты организации, которой отправляются деньги, ИНН, КПП, расчетный счет. Если заполнение производить в программе 1С, то она автоматически заполнит банковские реквизиты, и реквизиты организации (налоговой).

Поле 101 в платежке нужно указать статус плательщика (01 — юр. лицо, 09 – ИП), далее нужно указать сумму штрафа. Вид операции (01), очередность платежа для НДС по штрафу (5).

Далее в поле 104 указывается КБК по штрафу 18210301000013000110, в поле номер документа ставиться 0. Обязательно документ подписывается и ставиться дата, когда деньги перечисляются.

Еще что указывается в обязательном порядке, так это ОКТМО налоговой инспекции, его можно уточнить там.

В последнее время налоговики упрощают работу бухгалтеров, и присылают организациям и коммерсантам уже заполные платежки со всеми реквизитами и КБК. Остаётся только платить проштрафившемуся плательщику. А лучше всего чтобы не возникало таких ситуаций все внимательно проверять перед отправкой и своевременно уплачивать все обязательные платежи.

Изменения в сфере НДС

НДС относится к одному из тех видов налогов, для которого не существует какой-то единой ставки. Кроме того, с 1 января 2019 года произошли изменения в части увеличения налоговой ставки НДС для определенных операций. Федеральным законом от 03.08.2018 № 303-ФЗ основная ставка НДС была повышена на 2%, с 18% в предыдущие годы до 20% с 1 января 2019 года.

Пониженная ставка 10% для социально значимых товаров на 2019 год не изменилась. Также сохранилась нулевая ставка НДС, которая применяется при экспорте, международных перевозках и других операциях, перечисленных в п. 1 ст. 164 НК РФ.

25 сентября 2019 года Совет Федерации одобрил законопроект № 720839-7, которым будут внесены изменения в НК РФ. В части налога на добавленную стоимость Законопроект устанавливает:

- порядок восстановления НДС в случае перехода налогоплательщика на ЕНВД с одновременным применением общего режима налогообложения;

- порядок восстановления НДС для правопреемника в случае реорганизации организации, в частности, в случае, когда правопреемники начинают осуществлять необлагаемую НДС деятельность или в случае перехода на специальные налоговые режимы;

- право налогоплательщика на вычет сумм НДС, предъявленных ему по приобретенным для выполнения строительно-монтажных работ имущественным правам;

- право налогоплательщика на вычет сумм НДС, предъявленных ему при выполнении работ (оказании услуг) по созданию нематериального актива, и порядок принятия к вычету таких сумм НДС.

Ставки НДС в 2020 году изменяться не будут, и сохранятся на уровне 2019 года.