Образец заявления

Соответствующее заявление на использование рассматриваемого режима налогообложения должно быть заполнено исключительно шариковой ручкой и только печатными буквами (при использовании электронной разновидности документа — только шрифтом Courier New 18 кегель — при наличии пустых строк, необходимо проставлять в них прочерк.

Важно! Даже при наличии целых пустых блоков, проставление прочерков является неотъемлемой частью, в противном случае заявление возвращается обратно на доработку. В соответствующем разделе «Прошу предоставить» налогоплательщик обязательно указывает полные инициалы — исключительно в именительном падеже

В соответствующем разделе «Прошу предоставить» налогоплательщик обязательно указывает полные инициалы — исключительно в именительном падеже.

Специально разработанная форма подразумевает под собой возможность использования 3-х разновидностей предпринимательской деятельности, которые могут быть заполнены в дополнительном приложении. При наличии желания перевести на вмененный режим налогообложения большое количество предоставляемых услуг, оптимальным вариантом станет распечатка второй страницы несколько раз, причем обозначив в шапке соответствующий номер (003), в на странице достаточно только 1 раз указать, что приложение представлено в нескольких страницах.

ЕНВД 2 образец заполнения для ИП можно скачать здесь.

Бланк заявления можно скачать здесь.

Постановка на учет и снятии с учета в качестве плательщиков ЕНВД, Форма заявления ЕНВД-1, ЕНВД-2, ЕНВД-3, ЕНВД-4

Зарегистрирован в Минюсте России 19 февраля 2013 г. № 27198 приказ ФНС России от 11.12.12 № ММВ-7-6/941@ (далее — приказ № ММВ-7-6/941@). Данным документом утверждены новые формы и форматы представления заявлений о постановке на учет и снятии с учета в налоговых органах плательщиков ЕНВД, а также порядок заполнения этих форм. В письме от 25.12.12 № ПА-4-6/22023@ налоговики рекомендуют использовать эти формы уже сейчас, не дожидаясь регистрации приказа № ММВ-7-6/941@.

С 1 января 2013 года организации и индивидуальные предприниматели смогут переходить на уплату ЕНВД добровольно. Так гласит пункт 1 статьи 346.28 Налогового кодекса в редакции Федерального закона от 25.06.12 № 94-ФЗ.

В связи с этим понадобилась некоторая доработка существующих форм и форматов заявлений. Минюст зарегистрировал приказ № ММВ-7-6/941@ 19 февраля 2013 г. N 27198. Поэтому в налоговом ведомстве сочли возможным разрешить использование новых форм уже сейчас.

Ознакомиться с приказом № ММВ-7-6/941@ по этой ссылке.

Скачать бланк заявления на ЕНВД для организации и ИП

Заявления представлены в машиночитаемой форме в формате PDF, размером 290Кб, подготовленную на основании TIF-шаблона АО “ГНИВЦ” и доступную для заполнения в программе Adobe Reader (программа размещена на сайте www.adobe.com

СРОКИ подачи заявления постановки на учет по ЕНВД

В соответствии с п. 3 ст. 346.28 НК РФ организации и предприниматели должны подать:

- Заявление о постановке на учет в качестве плательщика ЕНВД в течение пяти рабочих дней со дня начала осуществления деятельности, облагаемой данным налогом.

- Заявление о снятии с учета должно быть представлено в течение пяти рабочих дней со дня прекращения такой деятельности.

Данные заявления подаются в инспекцию по месту ведения деятельности или по месту нахождения налогоплательщика – в зависимости от того, какой вид деятельности он осуществляет (п. 2 ст. 346.28 НК РФ).

Как подать заявление о регистрации в качестве плательщика ЕНВД

Чтобы зарегистрироваться в качестве плательщика ЕНВД, организации нужно подать в налоговую инспекцию заявление по форме ЕНВД-1, утвержденной приказом ФНС России от 11 декабря 2012 г. № ММВ-7-6/941. Предприниматели подают заявление по форме ЕНВД-2, утвержденной приказом ФНС России от 11 декабря 2012 г. № ММВ-7-6/941.

Подать заявление можно:

1. На бумаге:

- лично (предприниматели) или через представителя (организации и предприниматели);

- по почте заказным письмом.

2. В электронном виде:

- по ТКС через спецоператора;

- через сервис «Личный кабинет налогоплательщика – юридического лица» (организации). Само заявление можно сформировать в программе «Налогоплательщик ЮЛ».

Заявление на ЕНВД подано с опозданием – готовьтесь к штрафу

Организации и ИП, перешедшие на ЕНВД, должны подать в ИФНС заявление о постановке на учет в качестве «вмененщика» в течение пяти рабочих дней со дня начала применения спецрежима. За нарушение этого срока предусмотрено денежное наказание. Письмо ФНС от 29.03.2016 № СА-4-7/5366

Встать на учет новоиспеченные «вмененщики» должны в налоговой инспекции либо по месту ведения бизнеса, переведенного на ЕНВД, либо по месту нахождения организации (месту жительства ИП), в зависимости от вида деятельности.

Если затянуть с подачей соответствующего заявления, это может обернуться для нерасторопной фирмы или предпринимателя штрафом в размере 10 тысяч рублей.

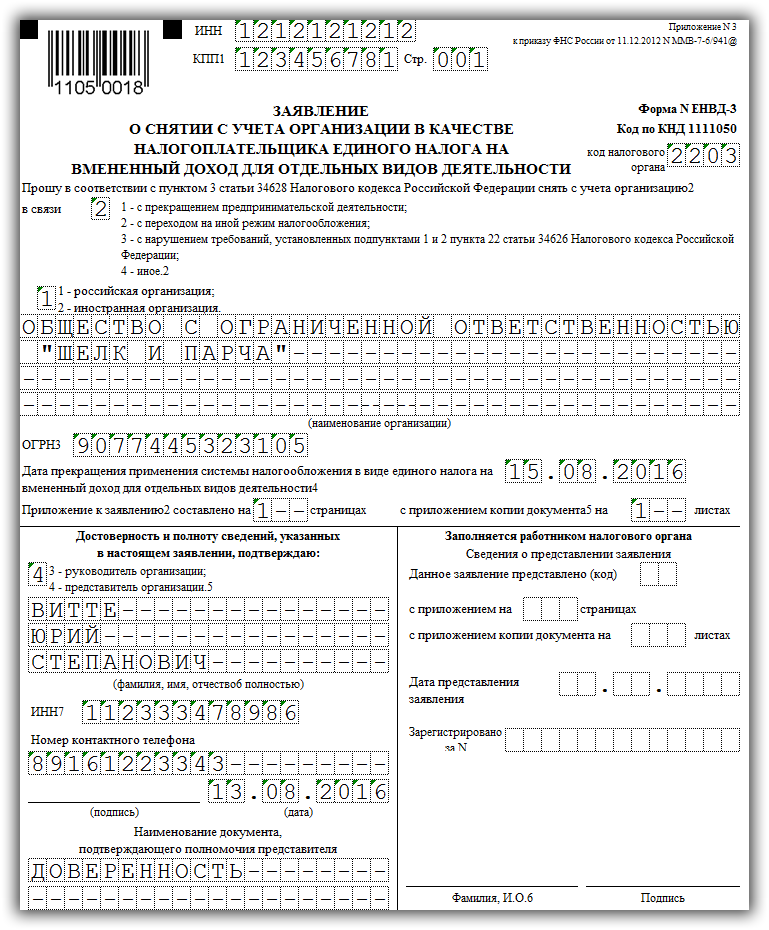

Как правильно заполнить форму ЕНВД-3

А теперь посмотрим, как правильно и без ошибок заполнить форму ЕНВД 3.

- в верхней части титульного листа обозначается ИНН и КПП;

- далее выставляется четырехзначный код налогового органа. В случае, если он не известен, то ищется в поисковиках;

- выбирается нужной цифрой причина отказа от ЕНВД и принадлежность к государству;

- «Наименование организации» следует ввести без сокращений, здесь имеется ввиду форма собственности и название предприятия;

- Ниже заполняется ОГРН и дата, когда следует прекращать работу с ЕНВД:

также в первом листе под ОГРН следует проставить количество листов приложения. Дело в том, что на одном листе приложения прописывается три адреса места осуществления деятельности. Если же по факту их больше, то заполняется нужное количество страниц и цифрами вписывается в нужную строку:

- в завершении титульного листа вписывается ФИО руководителя или представителя. В первом случае проставляется цифра 3, во втором – 4;

- если в привлечении представителя существует надобность, то на последнего выписывается доверенность. К документу прикладывается его копия и в поле «с приложением копии документа» вписывается количество листов этой копии;

- под ФИО вводится ИНН подающего заявление, его действующий телефон и фиксируется дата подачи:

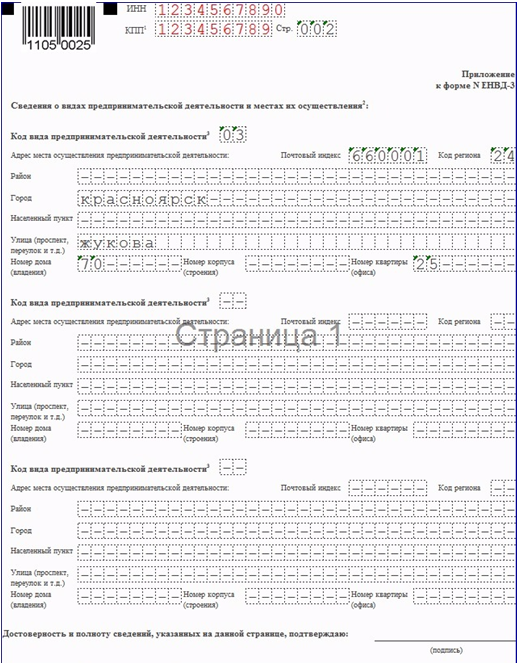

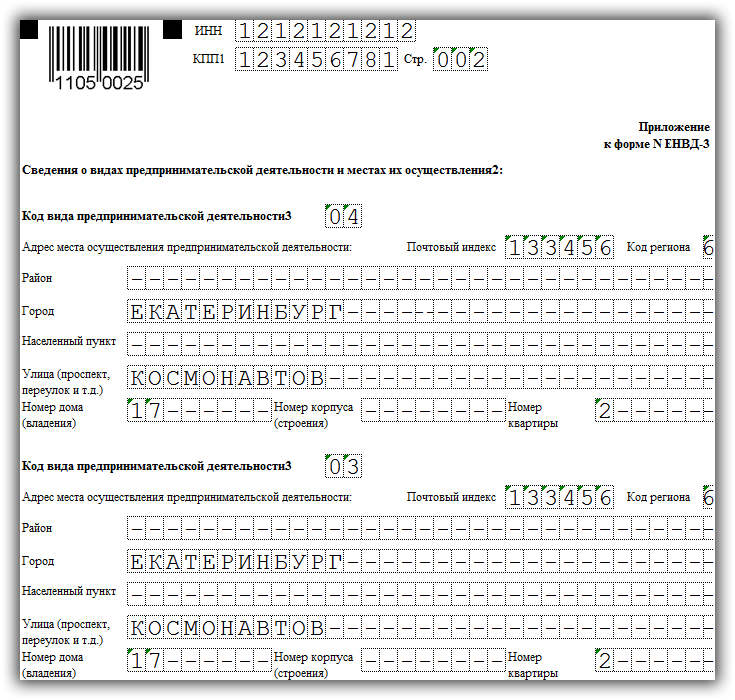

Теперь непосредственно по заполнению приложения:

- код вида предпринимательской деятельности проставляется 03;

- ниже указывается индекс, затем код региона, а также адрес места осуществления деятельности;

- внизу подтверждается достоверность и полнота сведений подписью заявителя:

В заключение отметим, что особых подводных камней в этой форме не имеется. Правильное заполнение и знание перечисленных условий поможет успешно распрощаться с «вмененкой» и начать работать на тех условиях, которые выгодны предприятию. Но не стоит забывать, что налогообложение в стране имеет свойство видоизменяться, поэтому следует по мере возможности оставаться в курсе всех бухгалтерских дел.

Для того, чтобы стать налогоплательщиком единого налога и организации и ИП должны подать заявление в определенной форме. Данное требование также актуально и к прекращению работы данной системы налогообложения. Заявление о снятии с учета, также разнится в зависимости от того, кто его подает. В данной статье мы разберемся с нюансами заполнения ЕНВД-3.

Как и ко всем формам документов для налоговой службы к ЕНВД-3 предъявляются общие требования, вроде:

- Заполнять только чернильной ручкой или на компьютере, а затем распечатать

- Ошибки, исправления, переводят бланк в ранг «испорченных»

- Все даты должны отображаться в виде ХХ.ХХ.ХХХХ

- Те ячейки, которые заполнению не подлежат, должны быть отмечены прочерками

- Требования к шрифту в компьютерном формате, как и во всех других формах Courier New высотой 16 – 18

- Направление заполнения слева-направо. Удивительно, но это является наиболее распространенной ошибкой среди заполнителей

Титульный лист

На первой, титульной странице, вносятся все данные по организации: указывается ИНН, а также КПП, указывается кодовое название того налогового органа, где организация поставлена на учет как плательщик ЕНВД. Следующим шагом является указание причины, по которой организация желает сняться с учета. Тут можно не церемониться, так как причин таких несколько, мы их перечислили выше и указываются они в виде специализированных кодов.

Наименование и ОГРН организации, указываются согласно уставным документам. Следующей указываем дату, когда прекращена деятельность или прекращено действие режима. Достоверность заполнения данной формы подтверждает владелец организации или ее представитель. Если это второй случай, то нужно предоставить те документы, которые подтвердят его право на представительство.

Образец заполнения титульного листа ЕНВД-3:

Приложение к форме

Следующим этапом заполнения формы ЕНВД-3,

является заполнение приложения.

Так, в нем указываются все виды деятельности, которые осуществляет организация и которые прекращают облагаться ЕНВД. Указывают их в виде кодов, как и в случае, при постановке на учет. Стоит учитывать. Что если этих видов больше чем три, то придется заполнить приложение на еще одном листе, так как на 1 помещается только три.

В данной части заявления указываются также и адреса, по которым организация воспроизводит свою деятельность.

В приложении, как и на титульном листе, прочерками заполняют те графы, которые остались пустыми.

Образец заполнения:

Особенности заполнения

- В распечатанном виде форма заполняется синей или черной шариковой ручкой. Для электронной отчетности используется шрифт Courier New высотой 18 пунктов. Буквы — заглавные.

- Во всех графах на одно поле приходится один символ. В свободных полях стоят прочерки.

Внимательно выбирайте причину для подачи. Значение 4 (другое) предполагает, что ИП закрывает только отдельные конкретные виды деятельности, оставляя другие на ЕНВД.

Все ФИО (ИП и его представителя, если таковой есть) указываются в именительном падеже.

Если форму подает не предприниматель, а уполномоченное лицо, необходимо указывать контактные данные этого лица и наименование документа, которое позволяет представлять ИП.

В приложении указываем все виды деятельности. Если таковых больше трех, распечатываем больше приложений и на титульной странице (в графе “Приложение к заявлению составлено на… страницах”).

В примере у нас указан один вид, во всех других на бланке пустые ячейки заполняем прочерками, как показано на примере.

Коды видов деятельности можно взять тут. Стоит помнить, что они не соответствуют ОКВЭД.

Процесс перехода

Если предприниматель принял решение сразу стать плательщиком ЕНВД и род его деятельности соответствует существующим требованиям, то это значительно облегчит процесс перехода.

Необходимые документы

В первую очередь это касается подбора необходимого комплекта документов. Если предприниматель переходит на налог по вмененному доходу одновременно с регистрацией ИП, то к документам, необходимым для этого, следует добавить:

- Заявление, заполненное по форме ЕНВД 2 (два экземпляра).

- Паспорт и его копию.

- Подтверждение оплаты пошлины.

Далее рассмотрена подача заявления на ЕНВД при регистрации ИП.

Заполнение заявления

Заявление пишется на специальном бланке, образец которого можно взять в налоговой или скачать в интернете. Заполнять надо пустующие клетки заглавными печатными буквами следующим образом:

- Вверху предприниматель записывает свой ИНН и чуть ниже номер страницы (001).

- Еще ниже и правее код инспекции ФНС, в которой происходит регистрация.

- Затем в трех последовательных строках предприниматель вписывает фамилию, имя и отчество.

- И ниже, в графе ОГРНИП – свой индивидуальный номер.

- Внизу левой части – дата начала работы по ЕНВД.

- Следом заполняется приложение, начиная с указания числа листов.

- В приложении в верхней части левой половины ставится цифра «1», если заявление подает предприниматель, и цифра «2», если его представитель.

- Далее следуют данные на представителя (если он подает заявление).

- Ниже контактный телефон.

- Подпись лица, подтверждающего данные заявления (предприниматель или его представитель) и дата заполнения.

- Правую сторону заполняют в налоговой.

Скачать форму-бланк заявления на применение ЕНВД при регистрации ИП можно здесь, а образец — здесь.

Заявление на применение ЕНВД при регистрации ИП

Далее представлена пошаговая инструкция регистрации ИП и ЕНВД.

О заполнении заявления и особенностях перехода на ЕНВД при регистрации Ип расскажет этот видеоролик:

Пошаговая процедура

- Проверить соответствует ли планируемая сфера деятельности ИП требованиям законодательства к применению ЕНВД.

- Если соответствует, то можно приступать к процедуре, а для этого надо выяснить, в какой инспекции вы будете становиться на учет ЕНВД (обязательно по месту регистрации).

- Затем – подготовка документов на регистрацию с одновременным переходом на налог по вмененному доходу, включая заполнение ЕНВД 2.

- Подать документы в инспекцию.

Про срок подачи ЕНВД-2 при регистрации ИП читайте ниже.

Сроки и штрафы

Сроки по переходу на ЕНВД регламентируются Налоговым кодексом РФ. Если ИП собирается перейти на налог по вмененному доходу, то он должен в течение пяти дней после регистрации подать заявление об этом. При нарушениях в этой сфере предусмотрены следующие санкции:

- При неподаче заявления о переходе на ЕНВД в положенный пятидневный срок штраф составит десять тысяч рублей.

- Если предприниматель ведет деятельность, предусматривающую налогообложение по ЕНВД, без установленной законом регистрации, то штраф составит минимум сорок тысяч рублей.

Из вышесказанного видно, что нарушение правил и срока перехода на ЕНВД может быть чревато большими расходами.

Финансовый вопрос

При переходе на уплату налога на вмененных доход ИП освобождается от следующих платежей:

- НДС.

- Налог на заработанную ИП прибыль.

- Налог на имущество.

- Взносы в пенсионный фонд и соцстрах.

- Базовая доходность (БД) – определяется по видам деятельности Налоговым кодексом.

- Физический показатель (ФП) – количественная характеристика бизнеса.

- К1 – индекс, устанавливаемый правительством.

- К2 – коэффициент от местных органов власти.

- 15% – налоговая ставка.

Данное видео расскажет, почему при регистрации ИП, даже если вы точно уверены, что будете работать на ЕНВД, стоит подать уведомление и на УСН:

Следующая

Общеправовые вопросыКак добавить ЕНВД к УСН для ИП

Способы подачи

Правила определяют, что заявление ЕНВД-3 может подаваться следующими способами:

- Лично директором в руки инспектору при явке в ФНС. Необходимо иметь две копии, на одной из которых работник налоговой ставит отметку и возвращает обратно;

- Инспектору через представителя. Последнему для осуществления этого действия нужно иметь при себе доверенность от фирмы;

- Почтовым отправлением — письмо должно быть ценным, с описанным вложением и уведомлением о вручении его получателю;

- Через интернет — у фирмы должна быть оформлена цифровая подпись и заключен договор с компанией-спецоператором.

Заполнение заявления по форме № ЕНВД-3 с помощью программы «Налогоплательщик ЮЛ»

Очень полезная и удобная программа «Налогоплательщик ЮЛ» поможет быстро и без хлопот заполнить заявление по форме № ЕНВД-3.

Если Вы никогда не устанавливали «Налогоплательщик ЮЛ», то следуйте инструкции:

- скачайте версию 4.49 и установите ее;

- скачайте последнюю версию 4.49.4 и также установите.

Если программа уже есть на Вашем компьютере, но ее версия устарела, то выполните те же самые шаги, что указаны выше. При этом все занесенные ранее данные и сформированные отчеты, документы должны сохраниться.

После удачной установки запустите «Налогоплательщик ЮЛ» (на рабочем столе появится ярлык программы). При первом запуске Вам будет предложено создать налогоплательщика и заполнить сведения о нем.

Если Вы просто обновили программу до текущей версии, то при запуске выберете нужного налогоплательщика или при необходимости создайте нового.

Сразу обратим внимание!

Часть информации в форме № ЕНВД-3 программа заполнит автоматически на основании данных о налогоплательщике, включая КПП и код налогового органа. Однако, если Вы помните, компания может числиться на «вмененном» учете сразу в нескольких разных инспекциях

При этом каждая из них при регистрации юрлица в качестве плательщика ЕНВД присваивает ему отдельный КПП

Однако, если Вы помните, компания может числиться на «вмененном» учете сразу в нескольких разных инспекциях. При этом каждая из них при регистрации юрлица в качестве плательщика ЕНВД присваивает ему отдельный КПП.

Поэтому для того, чтобы заявление по форме № ЕНВД-3 было составлено правильно, в окне «Реквизиты налогоплательщика» указывайте КПП и код налогового органа с учетом того, куда подается заявление (раздел «Общие» и «Сведения для представления в ИФНС» соответственно).

Впоследствии, если возникнет такая необходимость, эти данные Вы с легкостью можете отредактировать.

Далее приступаем к заполнению заявления по форме № ЕНВД-3.

1. Документ Вы найдете, если перейдете в раздел меню: Документы –> Иные документы для налоговых органов –> Документы по учету налогоплательщика;

2. В панели инструментов нажмите на иконку создать. После этого раскроется окно со списком документов, из которого выберите Заявление о снятии с учета организации в качестве НП-ка ЕНВД для отдель. видов деят. (ф. ЕНВД-3), код по КНД 1111050. Нажмите на него двойным щелчком мыши.

Будьте внимательны!

Если Вы случайно в качестве текущего налогоплательщика установили ИП, то нужной формы № ЕНВД-3 в списке Вы не найдете.

3. Поскольку заявление может быть подано одним налогоплательщиком за один и тот же отчетный период несколько раз, то Вам будет предложено указать причину представления. После уточнения данного момента откроется сам документ.

- поля, выделенные зеленым и оранжевым цветом, Вы можете отредактировать. Причем последние (оранжевые) заполняются с помощью специальных справочников (например, список сотрудников) и форм для ввода (например, дата);

- поля с цифрами красного цвета заполняются автоматически, но при желании их можно сделать редактируемыми;

- невыделенные поля (например, ИНН, КПП, наименование организации и т. д.) в самом документе отредактировать нельзя.

4. Заявление лучше начать заполнять с Приложения (но если Вы знаете, сколько конкретно листов Приложения будет заполнено, то можно начать и с 1-й страницы). Перейдите по соответствующей вкладке внизу документа и нажмите иконку «Добавить лист» в панели инструментов. В результате действий появляются активные поля для заполнения.

5. Далее укажите сведения о видах предпринимательской деятельности и местах их осуществления, в отношении которых хотите прекратить применение ЕНВД. Если их больше трех, то добавьте или скопируйте лист Приложения с помощью соответствующих иконок.

6. Вернитесь на первую страницу заявления и заполните всю недостающую информацию.

Обратите внимание, что значение в поле «приложение к заявлению составлено на» при нажатии клавиши F5 рассчитывается автоматически. Цифра, которая в нем появится, соответствует количеству заполненных страниц Приложения

7. Проведите контроль документа на наличие ошибок, нажав иконку на панели инструментов. Если замечаний не будет найдено, то можете его распечатать.

8.Сохраните в базе программы готовое заявление. При это оно появится в списке введенных документов по учету налогоплательщика.

Основания для снятия с учета организации – плательщика ЕНВД

Снятие организации с «вмененного» учета производится при наличии соответствующих оснований. Они перечислены в абз.3 п.3 ст.346.28 НК РФ. В частности, это:

1. прекращение ведения предпринимательской деятельности, облагаемой ЕНВД;

2. переход на иной режим налогообложения:

– добровольный или;

– вынужденный (при нарушении условий применения спецрежима, изменении местного законодательства).

К примеру, средняя численность работников компании за предшествующий год превысила установленный лимит в 100 человек (пп.1 п.2.2 ст.346.26 НК РФ). Или более четверти уставного капитала «вмененщика» стало принадлежать другим организациям (пп.2 п.2.2 ст.346.26 НК РФ). При данных обстоятельствах налогоплательщик утрачивает право на применение ЕНВД и должен сняться с «вмененного» учета (п.2.3 ст.346.26 НК РФ).

Помимо этого, слететь со спецрежима можно, если начать вести деятельность в рамках договора простого товарищества или договора доверительного управления имуществом (абз.2 п.2.1 ст.346.26 НК РФ). Либо осуществляемый вид деятельности исключен местными властями из перечня облагаемых ЕНВД.

Обратите внимание!

Временное приостановление «вмененной» деятельности (например, по причине болезни, нехватки денег, перепрофилирования бизнеса, приостановления действия лицензии и т.д.) тоже является поводом для снятия с учета в качестве плательщика ЕНВД. По мнению Минфина, раз сумма единого налога рассчитывается исходя из вмененного дохода, а не реально полученного, то налоговая декларация просто не может содержать нулевых данных

Поэтому организация, даже если фактически не работала, остается плательщиком ЕНВД и должна в общеустановленном порядке заполнить «вмененный» отчет, сдать его, заплатить налог. И будет делать это до тех пор, пока не снимется с налогового учета (письма: от 15.04.2014 г. № 03-11-09/17087, от 04.07.2013 г. № 03-11-11/25779, от 09.07.2010 г. № 03-11-11/192, от 14.09.2009 г. № 03-11-06/3/233 и др.). Представление «нулевых» деклараций по ЕНВД в данном случае Налоговым кодексом не предусмотрено

По мнению Минфина, раз сумма единого налога рассчитывается исходя из вмененного дохода, а не реально полученного, то налоговая декларация просто не может содержать нулевых данных. Поэтому организация, даже если фактически не работала, остается плательщиком ЕНВД и должна в общеустановленном порядке заполнить «вмененный» отчет, сдать его, заплатить налог. И будет делать это до тех пор, пока не снимется с налогового учета (письма: от 15.04.2014 г. № 03-11-09/17087, от 04.07.2013 г. № 03-11-11/25779, от 09.07.2010 г. № 03-11-11/192, от 14.09.2009 г. № 03-11-06/3/233 и др.). Представление «нулевых» деклараций по ЕНВД в данном случае Налоговым кодексом не предусмотрено.

Недавно такие выводы поддержал и Верховный суд РФ ().

Налоговая служба ранее не возражала против подачи «нулевых» деклараций по ЕНВД, и поэтому необходимости сниматься с «вмененного» учета у налогоплательщиков не возникало (письма ФНС России: от 07.06.2011 г. № ЕД-4-3/9023, от 27.08.2009 № ШС-22-3/669@). Однако позже присоединилась к позиции Минфина (письма ФНС России: от 30.08.2012 г. № ЕД-4-3/14362@, от 10.10.2011 г. № ЕД-4-3/16690@).

То же самое дело обстоит и с ситуацией, когда отсутствуют физические показатели (к примеру, истек срок действия договора аренды торгового места). Если плательщик ЕНВД продолжает числиться на налоговом учете, то он в обычном порядке отчитывается по единому налогу. При этом для расчетов использует физический показатель за последний налоговый период, в котором велась деятельность (письма Минфина России: от 30.01.2015 г. № 03-11-11/3564, от 24.10.2014 г. № 03-11-09/53916, от 15.04.2014 г. № 03-11-09/17087 и др.). Чтобы освободиться от обязанности по уплате ЕНВД, нужно сняться с «вмененного» учета.

Заменяет налоги

^

Налоги, которые заменяет ЕНВД:

Для юридических лиц:

- Налог на прибыль организаций

В отношении прибыли, полученной от предпринимательской деятельности, облагаемой единым налогом

- Налог на имущество организаций

В отношении имущества, используемого для ведения предпринимательской деятельности, облагаемой единым налогом (за исключением объектов недвижимого имущества, налоговая база по которым определяется как их кадастровая стоимость в соответствии с настоящим Кодексом)

- Налог на добавленную стоимость

В отношении операций, признаваемых объектами налогообложения в соответствии с , осуществляемых в рамках предпринимательской деятельности, облагаемой единым налогом).

Для индивидуальных предпринимателей:

- Налог на доходы физических лиц

В отношении доходов, полученных от предпринимательской деятельности, облагаемой единым налогом

- Налог на имущество физических лиц

В отношении имущества, используемого для ведения предпринимательской деятельности, облагаемой единым налогом

- Налог на добавленную стоимость

В отношении операций, признаваемых объектами налогообложения в соответствии с главой , осуществляемых в рамках предпринимательской деятельности, облагаемой единым налогом)

Справочник Бухгалтера

Заявление форма ЕНВД-3 необходимо для подачи в налоговый орган сведений о прекращении деятельности на вмененном режиме. Данное заявление предназначено для подачи исключительно юридическими лицами. Индивидуальные предприниматели подают заявление о прекращении работы на ЕНВД на основании заявления форма ЕНВД-4.

В данной статье предлагаем скачать актуальный бланк заявления ЕНВД-3, а также его заполненный образец для организации. Заявление о снятии с учета в качестве плательщика ЕНВД достаточно простое, имеет всего один лист и приложеник к нему. Приложение показывает сведения о направлении деятельности, в отношении которого прекращается уплата вмененного налога.

Подать заявление ЕНВД-3 следует в течение 5 дней с момента прекращения вменённый деятельности либо с момента перевода этой деятельности с вмененного режима на другой общий или упрощенный режим.

Если своевременно не падать заявление в налоговый орган, то сохранится обязанность по уплате вмененного налога даже в случае, если деятельность не выполняется или прекращена, так как единый налог на вмененный доход не зависит от фактических результатов деятельности.

Скачать дополнительно бланк и образец заявлений:

- ЕНВД-1 для организаций о постановке на учет — ссылка;

- ЕНВД-2 для ИП о постановке на учет — ссылка.

Заявление по форме № ЕНВД-3: порядок заполнения

Ставится код предпринимательской деятельности (его можно найти в приложение к Порядку заполнению данного заявление), а также адрес осуществления деятельности. На одном листе приложение позволено указать только 3 кода деятельности, если снять с учета необходимо большее количество направлений, то заполняются дополнительные листы приложения к заявлению ЕНВД-3.

Листы подписываются, после чего передаются в налоговый орган по месту постановки на учет в качестве плательщика единого вмененного налога. Подать заявление можно либо посетив лично налоговое отделение, либо в электронном виде через интернет. Также заявление можно направить почтой.

Скачать образец и бланк

Заявление о снятии с учета в качестве плательщика ЕНВД форма ЕНВД-3 для организации — скачать.

Заявление ЕНВД-3 образец заполнения для организации — скачать

Налоговый режим, основанный на уплате единого налога на вмененный доход, применяется в отношении конкретных видов деятельности.

Форма енвд-3 — образец заполнения заявления

Организации могут в любое время отказаться от применения данного режима, для этого нужно направить заявление о снятии с учета организации в качестве плательщика ЕНВД в срок не позднее пяти дней с момента прекращения применения данного режима.

Предлагаем также скачать бланк и образец заполнения заявления о постановке на учет ЕНВД-1 для организаций и ЕНВД-2 для ИП.

Как правильно заполнить заявление ЕНВД-3?

Бланк содержит один лист для заполнения и приложение к нему. В приложении отражается перечень видов деятельности, в отношении которых прекращается применения режима ЕНВД. Для каждого вида деятельности следует заполнить код и адрес его осуществления.

На первом листе отражается общая информация об организации и дате прекращения применения ЕНВД.

Заявление могут заполнять как российские, так и иностранные организации. Вверху следует указать ИНН, а также КПП для российских предприятий.

Код налогового органа должен соответствовать отделению ИФНС, расположенному по месту осуществления вида деятельности, указанного в приложении к заявлению первым.

Ниже следует цифрой обозначить причину, по которой организация перестает применять режим ЕНВД.

Далее цифрой нужно указать российская или иностранная организация и прописать ее полное название. Организации РФ должны также указать свой ОГРН.

Ниже ставится дата прекращения применения режима, основанного на уплате единого налога на вмененный доход, ставится количество листов приложения (если видов деятельности более трех, то заполняются дополнительные листы).

Реквизиты этой доверенности, а также доверенного лица следует заполнить в левом нижнем углу.

Если заявление о снятии учета ЕНВД-3 подается лично руководителем организации, то доверенность не нужна, необходимо указать ФИО директора, его ИНН и контактные данные.

Заявление о снятии с учета организации в качестве плательщика ЕНВД форма ЕНВД-3 — скачать бланк бесплатно.

Заявление ЕНВД-3 образец заполнения — скачать.

Условия для перехода

Основное ограничение в применении ЕНВД в 2019 году для ИП заключается в том, что эта система действует не везде. Она водится муниципальными властями городов, районов и других населенных пунктов. Если в месте ведения бизнеса не принят закон о ЕНВД, то перейти на него предприниматель не сможет.

Еще одно важное условие — ЕНВД можно применять в отношении строго определенных видов деятельности. Основные направления перечислены в статье 346.29 НК РФ, но конкретизируются они опять же законами органов муниципальной власти

Поэтому перед тем, как перейти на вмененку, нужно ознакомиться с особенностями местного законодательства. Важно понимать, что подразумевается населенный пункт, в котором ведется деятельность, а не тот, где зарегистрирован предприниматель. Например, ИП из Москвы, где ЕНВД не действует, может открыть небольшой магазин в подмосковной Балашихе и зарегистрироваться в местной налоговой инспекции в качестве плательщика вмененки.

Для применения ЕНВД в 2019 году для ИП установлены такие ограничения:

- количество работников менее 100 человек;

- деятельность не ведется в рамках договоров простого товарищества или доверительного управления;

- ее предметом не является сдача в аренду заправочных станций.

Снятие ИП на ЕНВД с учета

Реализуя предоставленное законодательством право, индивидуальный предприниматель может:

по своему усмотрению выбрать один из предусмотренных законодательством налоговых режимов, критериям которого он соответствует, и в рамках которого будет осуществлять уплату налога по результатам своей деятельности;

подать в налоговый орган заявление установленного образца о снятии с «вмененного» учета и перейти на другой режим налогообложения, если ИП сочтет это действие экономически целесообразным.

Исключение ИП из реестра лиц, применяющих «вмененку», производится на основании личного заявления субъекта предпринимательства, поданного по установленной форме ЕНВД-4.

Заявление о снятии с учета ЕНВД ИП подает в ИФНС, когда:

субъектом предпринимательства утрачивается право на применение ЕНВД в результате нарушения критериев, предусмотренных ст. 346.26 НК РФ;

ИП прекратил осуществлять виды деятельности (один или несколько), к которым применялась «вмененка»;

предприниматель перешел на другой налоговый режим.

Независимо от того, отказывается ли ИП от применения единого налога добровольно, или по причине нарушений, допущенных в результате деятельности, заявление о снятии с ЕНВД ИП, образец которого мы приведем ниже, заполняется обязательно, для чего используется стандартизированный бланк ЕНВД-4 (приложение № 4 к Приказу ФНС от 11.12.2012 № ММВ-7-6/941).