Какие отчеты сдает предприниматель на ОСНО

Общая система налогообложения действует по умолчанию в отношении всех предпринимателей, которые не изъявили желания перейти на упрощенку, вмененку или купить патент. ОСНО не пользуется широкой популярностью среди представителей малого бизнеса. ОСНО отличается повышенной налоговой нагрузкой и максимальным количеством отчетных форм, которые нужно представить в ФНС.

Между тем, многие индивидуальные предприниматели осознанно останавливают свой выбор на общем режиме. Это открывает ему возможности для работы с крупными компаниями, которые являются плательщиками НДС и часто требуют от подрядчиков и поставщиков счета с выделенным в них налогом. Все предприниматели, выбравшие спецрежимы, освобождены от уплаты НДС, что зачастую делает сотрудничество с ними невыгодным для крупных контрагентов.

Некоторые предприниматели превысили лимит доходов для применения упрощенки, поэтому вынуждены перейти на общий режим.

Какие декларации сдает ИП на общем режиме? Это зависит от наличия у него наемных работников. Предприниматели без сотрудников сдают следующие формы:

- налоговая декларация по НДФЛ по форме 3-НДФЛ по итогам года;

- ежеквартальная отчетность по НДС;

- отчет по форме 4-НДФЛ.

ИП, которые работают на УСН, ЕНВД или ПСН, не являются плательщиками НДС и НДФЛ, поэтому они не сдают декларации по этим налогам. Для сравнения, на упрощенке ИП подает декларацию по единому налогу только 1 раз в год, а на патентной системе налогообложения и вовсе отсутствует отчетность.

Если предприниматель работает не один, а привлекает наемных сотрудников, то он должен дополнительно представить в Налоговую инспекцию сведения о среднесписочной численности, отчеты о перечисленных с вознаграждений в пользу физлиц налогах о форме 2-НДФЛ и 6-НДФЛ. Дело в том, что ИП выступает для всех своих сотрудников налоговым агентом, и в его обязанности входит удержание и перечисление в бюджет НДФЛ в размере 13% от зарплаты.

Помимо этого для ИП-работодателей предусмотрена ежеквартальная отчетность по начисленным и уплаченным страховым взносам на социальное, пенсионное и медицинское страхование работников во внебюджетные фонды ФСС и ПФР. Что касается пенсионных взносов в фиксированном размере предпринимателя за себя или добровольных отчислений на социальное страхование, то по ним отчетность не подается.

Срок сдачи 3-НДФЛ и срок уплаты подоходного налога

Когда ИП сдает 3-НДФЛ? Окончательный срок завершения декларационный кампании не зависит от статуса плательщика и всегда приходится на 30 апреля. Исключений законодательство не предусматривает, а вот штрафные санкции за опоздание есть. Те, предприниматели, которые решили закончить деятельность, в соответствии с требованиями

статьи 229 НК РФ

должны заполнить декларацию 3-НДФЛ за неполный год и сдать в налоговую в течение пяти рабочих дней с даты прекращения деятельности.

Особое внимание необходимо обратить на состав формы и порядок ее заполнения:

- Для индивидуальных предпринимателей на ОСНО обязательными являются: титульный лист, разделы 1 и 2, а также лист В.

- На титульном листе предприниматели должны указывать категорию налогоплательщика «720».

Сдать отчет и приложения к нему можно лично в орган ФНС, отправить в электронном виде через интернет либо отправить по почте заказным письмом с описью вложений.

Отчитаться в поступлениях, которые попадают под обложение НДФЛ, физлицо, коим в данный момент является ИП, должно в установленный законом срок. Это 30 апреля следующего года. То есть о поступлениях 2016 года ИП обязан сообщить фискальному органу в виде 3-НДФЛ до 30 апреля 2017 года.

Что касается уплаты в Казну подоходного налога, который начислен на доход физлица за 2016 год, то этот срок не может быть позже 15 апреля 2017 года.

Если декларация подается с целью получения имущественного или социального вычета, то эти даты не уместны. Заполнить и представить в налоговую инспекцию 3-НДФЛ можно в течение трех лет с момента возникновения права на налоговый вычет.

Как было сказано выше, ограниченные сроки представления отчетности по подоходному налогу установлены для предпринимателей на общем режиме налогообложения и предпринимателей, получивших доход от реализации имущества, не используемого в предпринимательской деятельности.ИП на спецрежимах, сдающие декларацию для целей получения налоговых вычетов, не ограничены временными рамками и могут представить ее в любое время.

Сроки сдачи 3 НДФЛ для ИП зависят от основания представления отчетности:

По результатам отчетного периода;

ИП, ведущие деятельность на ОСНО и предприниматели, получившие указанный выше доход, обязаны отчитаться в срок не позднее 30 апреля года, следующего за отчетным. Если крайний срок выпадает на выходной или праздничный день, то он переносится на первый рабочий день. В 2018 году переноса срока не будет, поэтому за 2017 год ИП обязаны представить декларацию не позднее 30 апреля 2018 года.

3 НДФЛ при закрытии ИП представляется в срок не позднее пяти с даты снятия с учета (внесения сведений в ЕГРИП).

ПЛЮСЫ И МИНУСЫ ОСНО в 2020 году

У каждого режима налогообложения имеются как положительные, так и отрицательные моменты. Все очень субъективно, но перечислить их необходимо, чтобы помочь читателям сделать правильный выбор.

Плюсы ОСНО:

- уплата НДС. С одной стороны появляется необходимость в увеличении документации, отчетности, а с другой стороны – возможность работы с крупными и средними компаниями. При покупке товара такие компании очень часто выбирают контрагентов, являющихся плательщиками НДС. Следовательно, если Ваш бизнес достаточно развит, то ОСНО это Ваш вариант;

- отсутствие ограничений, которые имеются у специальных режимов налогообложения: объем выручки; численность работников; размер основных фондов; вид деятельности. При документальном подтверждении убытка отсутствует необходимость уплаты налога на прибыль.

Минусы ОСНО:

- уплата большего количества налогов;

- увеличение объема отчетности;

- необходимость в увеличении административного штата – бухгалтерия.

Вычеты по некоторым другим налогам

Вычеты по НДФЛ — самые крупные и распространенные, но не единственные. Предпринимателям даются и другие возможности немного сэкономить на налогах.

ИП на ЕНВД и ПСН в 2019 году могут принять к вычету сумму затрат на онлайн-кассу. Вычет применяется не к налоговой базе, а к сумме уже исчисленного налога. Его размер — 18 000 рублей на один аппарат. Учитывается стоимость ККТ и фискального накопителя, затраты на установку, обучение персонала и другие сопутствующие расходы. Право на вычет есть у тех ИП, кто поставил кассу на учет до 1 июля 2019 года. Но у них совсем мало времени. Вычет носит временный характер, и последний период, в котором его можно заявить — 4 квартал 2019 года.

ИП на ЕНВД и УСН с объектом «Доходы» имеют право при расчете налога вычесть сумму страховых взносов. Если есть сотрудники, нужно сложить взносы за них и за себя, а полученную сумму вычесть из налога. Уменьшить налог разрешено на 50%. Если работников нет, то свои взносы можно вычитать из налога полностью. В минус уйти нельзя, то есть вернуть из бюджета ничего не получится. Таким образом на налоге можно экономить каждый год. Например, в 2019 году ИП без работников сможет за счет взносов снизить налог на сумму более 36 000 рублей.

ИП на «доходном» УСН из Москвы, которые занимаются любым видом торговли, могут сэкономить на уплате торгового сбора. После уменьшения налога на страховые взносы они вычитают из него сумму этого платежа

Важное условие — для возможности применения вычета предприниматель должен самостоятельно встать на учет как плательщик торгового сбора. Если он этого не сделает, то сэкономить не получится.

Итак, мы рассмотрели вопрос о том, может ли ИП получить налоговый вычет по налогу на доходы физлиц. Право на вычет возникает у любого гражданина, в том числе и предпринимателя, если он получает какие-либо доходы, с которых платит НДФЛ по ставке 13%. Если у него таких доходов нет, то вычет при расчете своих налогов сделать он не сможет.

Причины отчитываться по подоходному налогу

На практике далеко не всегда ИП освобожден от сдачи этой налоговой декларации. Подавать отчетность по форме 3-НДФЛ в налоговую инспекцию нужно в следующих случаях.

- Если доход предпринимателя облагается только этим видом налога.

ПРИМЕР

Коммерсант сотрудничает с другой организацией. Он использовал деньги, одолженные у нее на время под 0%. Никаких других средств ИП от этой компании не получает (за поставку, транспортировку товаров, предоставление услуг). В таком случае имеет место быть материальная выгода в виде экономии за счет беспроцентного займа. Облагается она только подоходным налогом. Причем, одалживающая деньги организация выступать налоговым агентом не может. Следовательно, сдача 3-НДФЛ для ИП на УСН в этой ситуации – обязательная процедура. Она ложится на плечи самого бизнесмена.

- ИП больше не может применять УСН в связи с утратой такого права. Причина значения не имеет (превышение лимитов по доходам, списочной численности персонала, остаточной стоимости ОС, открытие филиала).

Бизнесмен автоматически становится плательщиком НДФЛ, так как переходит с УСН на ОСНО. На этом налоговом режиме сдача декларации 3-НДФЛ в налоговую инспекцию становится уже обязанностью предпринимателя, вне зависимости от его деятельности.

- Продажа бизнесменом собственного имущества в качестве обычного физического лица.

В этом случае вопрос, сдает ли ИП 3-НДФЛ на УСН, не совсем корректен. Ведь, человек совершает сделку по продаже своего имущества будучи в статусе обычного гражданина, а не частного предпринимателя. Полученный от этого доход необходимо задекларировать, сдав 3-НДФЛ в свою ИФНС. Также см. «Платит ли ИП НДФЛ за себя».

Необходимо это также для последующего получения вычета по налогу, его частичного возврата. Так, если речь идет о покупке квартиры, то ИП получает имущественный вычет, положенный ему как гражданину при совершении такой сделки. Сдача декларации не является в этой ситуации обязательной процедурой, но она выгодна самому предпринимателю. Также см. «3-НДФЛ при покупке квартиры».

Также см. «Подоходный налог для ИП на УСН».

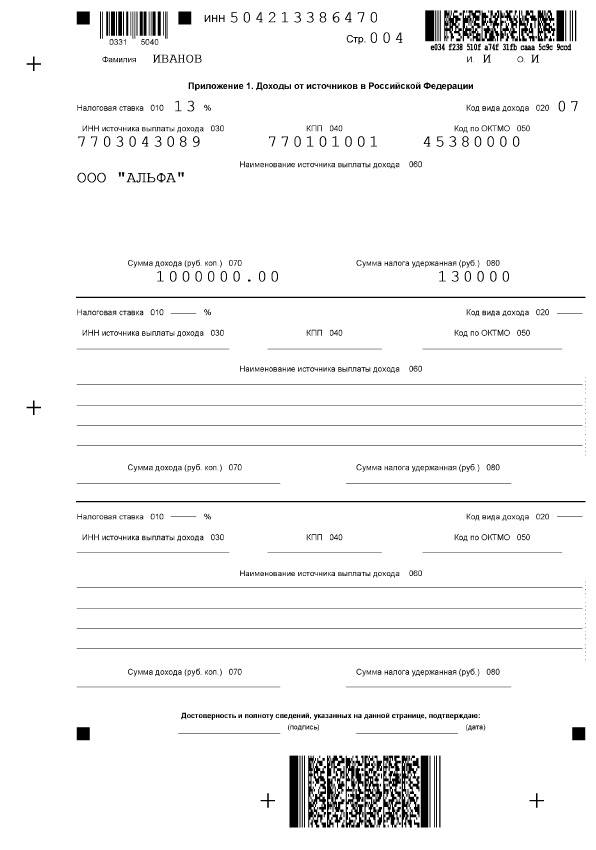

Заполнение формы 3-НДФЛ

В справке 3-НДФЛ в шапке обязательно указываются полностью ФИО налогоплательщика, текущий адрес его регистрации, код категории налогоплательщика (можно сверить в налоговой).

Проставляется номер корректировки, налоговый период и личный номер представительства налоговой (можно посмотреть в ранее выданных документах при открытии индивидуального предприятия).

Далее постранично индивидуальный предприниматель указывает сведения о налогах, которые он обязан уплатить, и код для строки деятельности.

Он отмечает, за что взимается налог, указывает сумму и период, когда доход был получен (естественно, это необходимо только в том случае, если прибыль получалась определенный период за год, а не все 12 месяцев). Если предпринимателем используется упрощенная форма налогообложения, то данный пункт можно пропустить и сразу начать с указывания формы налогового вычета за продажу имущества (или при его покупке, при формировании государственного вычета при НДФЛ).

Второй раздел 3-НДФЛ указывает на уплату подоходного налога. Естественно, что ИП и этот пункт может пропустить, так как его налог не зависит от проведенных денежных операций. Он уплачивает статическую ежемесячную ставку, независимо от того, велась ли им деятельность и в какой период. Единственное исключение – это если предприниматель получил доход от какой-нибудь сторонней деятельности.

Например, определенный период он сдавал в аренду коммерческую или жилую площадь. Нужно понимать, что к ранее зарегистрированному предприятию получаемый доход по этой системе никоим образом не относится. То есть здесь уплачиваются налоги и подается отчет как от физического лица, который получил прибыль в обход регистрации в налоговых органах (что не является запрещенным).

ИП обязательно в декларации указывает полученную прибыль от сторонней практики. К таким ситуациям относится, например, извлечение прибыли от ведения деятельности в качестве преподавателя, адвоката, юриста.

То есть предоставление знаний как условного товара. Если предприниматель помышлял таким видом заработка, он обязан ежегодно подавать справку 3-НДФЛ с указанием суммы, которую он получил. Если этого не будет сделано, то предприниматель условно считается лицом, которое уклоняется от уплаты налогов.

Как правильно заполнить 3-НДФЛ?

Декларация ф.3-НДФЛ имеет строгую форму. Ее можно скачать с сайта ФНС РФ (nalog.ru) и заполнять в электронном формате, а можно и вручную на распечатанном бланке. Декларация состоит из 4 страниц — рассмотрим порядок ее заполнения (все поля заполняются печатными русскими буквами; используются только синие или черные чернила):

- Страница 1.

- В поле «ИНН» следует заполнить номер свидетельства ИНН, который выдавался индивидуальному предпринимателю при регистрации.

- «Номер корректировки» заполнять не нужно; в поле «налоговый период» следует указать год, за который производится расчет НДФЛ.

- В поле «Представляется в налоговый орган (код)» следует вписать код территориального отделения ФНС, в котором зарегистрирован индивидуальный предприниматель.

- «Код страны» — 643; «Код категории налогоплательщика» — 720.

- В поля «Фамилия», «Имя», «Отчество», «Дата рождения» и «Место рождения» вписываются данные из паспорта индивидуального предпринимателя. Аналогичным образом заполняются паспортные данные, адрес регистрации и контактный телефон.

- Страница 2.

- В поле «ИНН» повторно вписывается номер свидетельства ИНН, а ниже – фамилия и инициалы индивидуального предпринимателя.

- В поле, соответствующему коду строки «010», следует проставить «1».

- В поле «Код бюджетной классификации» указываем: «18210102010011000110».

- В поле «Код по ОКТМО» указываем: «45336000».

- В поле «Сумма налога, подлежащая уплате (доплате) в бюджет» следует указать расчетное значение налога. Если по налогу присутствует переплата, то сумма переплаты указывается в поле «Сумма налога, подлежащая возврату из бюджета».

- Внизу страницы следует проставить дату и подпись.

- Страница 3.

- Снова заполняем ИНН, фамилию и инициалы индивидуального предпринимателя.

- В поле «001» следует проставить «13» (процентов).

- В поле «Вид дохода (002)» — проставляем «3».

Далее поля заполняются расчетными значениями налоговой базы, вычетов и авансовых платежей (если они были). В конце страницы также ставится подпись и дата.

Данная страница заполняется, если индивидуальный предприниматель ведет адвокатскую деятельность или частную практику.

В поле «020» (Код основного вида экономической деятельности) следует проставить следующие значения: «66.22.—».

Далее следуют расчетные показатели. Внизу четвертый лист (вне зависимости от того, заполнен он или нет) также заверяется подписью индивидуального предпринимателя и ставится число.

Образец корректного заполнения формы 3-НДФЛ можно найти на официальном сайте ФНС (nalog.ru). Но можно и на любом другом интернет-ресурсе, который имеет бухгалтерско-правовую направленность.

В чем же основные отличия ОСН от льготных режимов для ИП?

| Налоги, которые платят ИП на «упрощенке» | Налоги, которые платят ИП на ОСН |

| 1) Единый налог (6% с выручки или же 12% с валовой прибыли). | 1) НДС (а это означает необходимость полноценного администрирования данного налога). 2) НДФЛ. 3) Налог на имущество физических лиц. 4) Страховые взносы за себя и за наемных работников (аналог ЕСН для ООО). 5) Прочие налоги, если по ним присутствует налогооблагаемая база. |

Кроме того, существенно увеличивается количество отчетов, которые требуется составлять и представлять в ИФНС индивидуальному предпринимателю в случае перехода на ОСН:

- Форма 4-НДФЛ – декларация о предполагаемой выручке (представляется однократно через месяц после начала реальной деятельности и получения выручки).

- Форма 3-НДФЛ – фактически сутью данного документа является декларация о формируемой прибыли ИП на ОСН (представляется ежегодно).

- Декларация по НДС – представляется ежеквартально.

- Форма 6-НДФЛ – представляется ежеквартально.

- Расчет по страховым взносам — представляется ежеквартально.

- Сведения о среднесписочной численности – подается ежегодно.

- Форма 2-НДФЛ – подается ежегодно.

А преимуществом перехода на ОСН является то, что ИП имеет возможность расширить круг своих клиентов за счет тех, кто покупателей и заказчиков, которым принципиально важно иметь фактуровать свои закупки. Ведь теперь индивидуальный предприниматель становится плательщиком НДС и может выписывать по своей реализуемой продукции (работам, услугам) счета-фактуры

Итак, в случае, если индивидуальный предприниматель по каким-то причинам оказался на основной системе налогообложения, то форма 3-НДФЛ – это его отчетная декларация по полученной его ИП прибыли (так как средства ИП – это и есть средства самого физического лица).

Налог на прибыль

Необходима для Организаций на ОСНО

Образец нулевой декларации Налога на прибыль

пример и бланк нулевой налоговой декларации

xls 892 кб. Новая форма с 2017(за отчетность 2016-2018 года). Со всеми страницами(не все нужны)(приказом ФНС от 19 октября 2016 г. № ММВ-7-3/572)

Образец заполнения нулевой декларации Налога на прибыль.XLS(новый бланк с 2012 года)

Образец заполнения нулевой декларации Налога на прибыль.XLS(старый бланк с 2011 года по октябрь 2012 года)

Как заполнить нулевую отчетность Налога на прибыль?

Заполняется только Титульный лист, Раздел 1 (1.1, 1.2) и Лист 02.

Налогоплательщики, не исчисляющие ежемесячные авансовые платежи налога на прибыль организаций, Подраздел 1.2 Раздела 1 (стр.3) не представляют.

Измените, на свои, значения выделенные в декларации красным

ИНН: нужно вписать только на главной странице, на остальных он автоматом проставиться.

По месту нахождения (учета) (код): 213 – по месту учета крупнейшего налогоплательщика; 214 – по месту нахождения российской организации; 221 – по месту нахождения обособленного подразделения российской организации, имеющего отдельный баланс; 245 – по месту постановки на учет в налоговом органе иностранной организации; 281 – по месту нахождения объекта недвижимого имущества (в отношении которого установлен отдельный порядок исчисления и уплаты налога).

Форма реорганизации, ликвидация (код):для преобразования — «1», для слияния — «2», для разделения — «3», для присоединения — «4», для разделения с одновременным присоединением — «5» или прочерк.

Сроки сдачи нулевой декларации Налога на прибыль

I кв. – до 28.04, II кв. – до 28.07, III кв. – до 28.10, IV кв. – до 28.03

Налоговый период (код) (нарастающим итогом): 21 – I квартал, 31 – Полугодие, 33 – 9 месяцев, 34 – Год. При ликвидации – 50.

Штрафы за предоставление нулевой декларации, нулевого отчета по Налогу на прибыль не предусмотрены. За предоставление не в срок – 1000 руб.

Особенности оформления 3-НДФЛ для ИП в зависимости от системы налогообложения

Если ИП состоял на одном из спец.режимов бухгалтерской отчетности (на «упрощенке»), но нарушил условия ее применения – превысил показатели по объему активов или же по совокупной выручке, то за весь отчетный период (год), в котором было совершено нарушение шаблона применения упрощенного режима отчетности, индивидуальный предприниматель обязан заполнить и сдать декларацию по форме 3-НДФЛ.

В случае, если нарушения спец.режима в отчетном периоде не произошло, то форма 3-НДФЛ все равно требуется заполнить. При этом эта форма может быть как нулевая, так и нет. Рассмотрим второй вариант:

- Предприниматель мог зафиксировать доход, который хоть и относится к спец.режиму и даже не нарушает его, но при этом облагается НДФЛ. К примеру, это может быть продажа автотранспортного средства, которое относится к его ИП.

- Предприниматель также может продать свое личное имущество. Так как декларация ф.3-НДФЛ для физического лица является единым документом, то все доходы данного лица (как от бизнеса, так и формируемые отдельно) в ней отражаются. А вот облагаться НДФЛ будут лишь те из них, которые не относятся к его ИП (при условии отсутствия нарушений спец.режима).

- Предприниматель (как ИП, или же как физическое лицо) может получить беспроцентный займ. В этом случае НДФЛ будет облагаться выгода от отсутствующих процентов.

УСН

Упрощенная система налогообложения (УСН) – это один из самых популярных у ИП форматов ведения учета. Он включает в себя:

- малую налоговую нагрузку;

- освобождение от ведения учетов по многим обязательным платежам;

- простой налоговый учет и минимальное количество отчетности.

Перечисленные плюсы «упрощенки» для индивидуальных предпринимателей имеют решающее значение при выборе системы бухгалтерского и налогового учета. Однако присутствует и минус – это отсутствие возможности фактуровать свои продажи. ИП перестает быть плательщиком НДС, а значит, никакой плательщик НДС не может предъявить к зачету налог по совершенным у такого ИП приобретениям (проще говоря, на свои продажи ИП не имеет право выписывать счета-фактуры).

В соответствии с п.3, ст. 346.11 Налогового кодекса РФ УСН не предполагает оплату никаких других налогов, кроме единого налога. Поэтому форму 3-НДФЛ по «упрощенной деятельности» подавать не нужно, равно как не выплачивается по ней и сам налог (но при этом НДФЛ взимается с других доходов физического лица).

ЕНВД

Единый налог на вмененный доход исчисляется, исходя из норматива прибыли по данной сфере деятельности. (При этом не имеет значения, ведется или нет сама деятельность). ЕНВД никогда не может быть равен нулю, более того, он всегда составляет одну и ту же сумму, поэтому «упрощенка на вмененке» крайне выгодна для тех, у кого сумма единого налога превышает величину ЕНВД.

Выплачивая налог на вмененный доход, предприниматель не платит:

- ни НДС (а значит, также не имеет право выставлять счета-фактуры), кроме ситуации растаможки, когда для того, чтобы товар пересек границу, следует заплатить на таможню 100% импортного НДС;

- ни налога на имущество;

- ни НДФЛ (в рамках деятельности его ИП).

ОСНО

Основная система налогообложения (ОСН или ОСНО) для ИП – это единственный учетно-налоговый режим, когда предпринимателю нужно и заполнять форму 3-НДФЛ, и оплачивать данный налог. НДФЛ в данном случае – это аналог налога на прибыль для иных юридических лиц (например, для ООО или ОАО).

Штраф за несвоевременную сдачу справки

Многие спрашивают, нужно ли ИП сдавать 3 НДФЛ на УСН, так как своевременная подача отчетности задекларирована Налоговым Кодексом. Лучше вовремя подать нужный документ, лично, почтой или в электронном виде.

Обратите внимание! За сдачу декларации не в срок предусмотрен штраф. Рассчитывается таким образом: 5 % от суммы налога за каждый месяц просрочки, но не меньше 1000 рублей и не больше 30000 рублей

Бывает, что владелец предприятия забывает о сдаче справки, например, деятельность не велась, баланс был нулевым. В этом случае сумма штрафа будет 1000 рублей. Это минимальная сумма, даже если дохода не было. Другой пример: декларация была сдана вместо положенного 30 апреля 15 мая, налогооблагаемая база 200 тысяч рублей, тогда месяц считается полным, пять процентов составят 10 тысяч рублей, это и будет сумма штрафа.

Налоговая декларация

Бизнесмены обычно не платят 3 НДФЛ на ИП, если перешли на УСН ранее. Его оплачивают предприниматели, избравшие классическую систему налогообложения. «Упрощенцы», плательщики вмененки или патента, заполняют декларацию по данному налогу в особых случаях, например, при продаже движимого или недвижимого имущества, выигрыше в лотерею.

Учет и отчетность ИП на ОСНО

ИП на ОСНО должны вести книгу покупок и книгу продаж. Необходимо это для того, чтобы начислялся и учитывался НДС.

Что касается бухгалтерского учета, то его ведение для ИП обязательным не является. ИП необходимо всю свою предпринимательскую деятельность отражать в книге учета доходов и расходов и хозяйственных операций. При этом ИП должны соблюдать порядок учета доходов и расходов и хозяйственных операций для индивидуальных предпринимателей, утвержденный приказом МинФина от 13.08.2002 г. № 86 н с изменениями от 19.06.2017.

Отчетность, предоставляемая ИП на ОСНО в налоговые органы:

- отчетность по «зарплатным налогам» в ИФНС — ежеквартально. С 2016 года добавился ежемесячный отчет в ПФР – СЗВ-М, а с 2017 года введен единый социальный взнос, который объединил отчеты РСВ-1 и 4-ФСС. С 1.01.2017 этот отчет необходимо сдавать не в ПФР и ФСС, как в 2016 году, а в ИФНС. Но в ФСС все равно необходимо будет сдавать отчет по взносам на травматизм;

- с 2018 года необходимо предоставлять в ПФР еще один ежегодный отчет – СЗВ-СТАЖ. Срок предоставления – 1 марта года, следующее за отчетным годом;

- книгу учета доходов и расходов и хозяйственных операций ИП в налоговую инспекцию — один раз в год (до 30 апреля);

- декларацию 3-НДФЛ – один раз в год (до 30 апреля);

- декларацию по НДС – каждый квартал (до 20 числа следующего месяца);

- декларацию 2-НДФЛ – один раз в год (до 1 марта следующего года);

- декларацию 6-НДФЛ – каждый квартал (до последнего числа месяца, следующего за отчетным кварталом)

- декларацию 4-НДФЛ с информацией о предполагаемой прибыли подают только: вновь зарегистрированные ИП в течение 5-ти рабочих дней месяца, следующего за месяцем, в котором получен первый доход; действующие ИП подают только при увеличении или уменьшении дохода на 50% от заявленных ранее.

- декларацию по земельному налогу в налоговую инспекцию — один раз в год (до 1 февраля);

- декларацию по транспортному налогу в налоговую инспекцию — один раз в год (до 1 февраля).

Материал отредактирован в соответствии с изменениями законодательства РФ 13.10.2019

Какие предусмотрены штрафы

Штрафы для ИП на разных системах налогообложения учитываются по разным правилам. Декларация должна подаваться даже тогда, когда сумма налога получилась равной нулю. Если индивидуальный предприниматель не сдал платежные документы, то он будет обязан платить минимум 1 000 рублей штрафа, такой же размер штрафа грозит и за неоплаченный налог. ИП на ОСНО не будут оштрафованы за опоздание с подачей документов, так как сами ведут расчет 3-НДФЛ. ИП на УСН, ЕНВД и на остальных системах налогообложения за просрочку будут оштрафованы.

Если итоговый налог был нулевой, то фиксированный штраф – 1 000. В других же случаях, штраф – 5% от общей суммы налога за каждый месяц просрочки (минимум – 1000 рублей, максимум – 30% от всей суммы). Например, общая сумма налога составила 20 000, сдача декларации просрочена на 4 месяца. Итого штраф= 20 000*5%*4=16 000 рублей.

Важно! Штраф предусмотрен даже в тех случаях, когда налог уплачен вовремя, но сама декларация подана позже крайнего срока

Декларация

Ниже будет пример заполнения 3-НДФЛ, где будет представлен образец платежного поручения на 2019 год. Там можно посмотреть актуальную на 2019 3 НДФЛ ИП на ОСНО и посмотреть, как заполнять ее. Бланк скачать можно на сайте ФНС

Обратите внимание, бланк должен быть за 2019 год

Заполнение 3-НДФЛ

Процедура заполнения декларации только на первый взгляд кажется сложной. При повторном заполнении ИП может все сделать без посторонней помощи, но для правильности обязательно нужно учесть изменения, которые вносятся практически ежегодно.

Какие расходы можно учесть в 3-НДФЛ для ИП на ОСНО?

Расходы, понесенные индивидуальным предпринимателем в рамках своей деятельности, в соответствии со статьей 221 НК РФ, являются профессиональными вычетами. К ним относят:

- затраты на амортизацию;

- расходы на выплату заработной платы;

- материальные затраты;

- взносы в страховой, пенсионный и социальные фонды;

- налоги (кроме НДФЛ и НДС);

- иные расходы, относящиеся к ведению предпринимательской деятельности.

Для того, чтобы расходы были учтены, должны быть выполнены следующие условия:

- расходы должны быть оплачены;

- необходимо иметь подтверждение понесенных затрат (чеки, счета и т.д);

- затраты учитываются только при применении к ведению профессиональной деятельность предпринимателя.

Если не сохранилось никаких подтверждений расходов, то получить вычет все равно можно. Но его размер составит 20% от дохода, который был получен. Но одновременно использовать и процентный и документальный вычеты нельзя. Нужно выбрать что-то одно.

Кроме указанных вычетов индивидуальный предприниматель может учитывать и стандартный вычеты, полный их список содержится в статьях 218, 219, 229 НК РФ. Например, сюда входят затраты на медицинское лечение и обучение как собственное, так и детей до 24 лет.

Штрафные санкции

Каждого предпринимателя интересует вопрос, что же будет, если не подать декларацию о доходах 3-НДФЛ? В данном случае забывчивость или нежелание будет стоить немалых средств. Самые минимальные потери для ИП составят 1 000 руб. за непредставление нулевой декларации. Если по 3-НДФЛ имеется сумма к уплате в бюджет, то необходимо будет заплатить штраф от 5 до 30% от изначальной суммы налога.

Например, Блохин Евгений Андреевич отправил декларацию 3-НДФЛ 19.05.2017 г. Таким образом, Блохин Е. А. опоздал на месяц (неполный месяц считается за целый). Задекларированный НДФЛ составляет 100 000 руб. Таким образом, штраф составит 500 руб. (10 000 × 1 месяц × 5%).

Если декларация 3-НДФЛ была подана, а налог не уплачен до 15.07.2017 г., то к сумме налога по декларации нельзя применить статью 119 и 122 НК РФ. В этом случае, предпринимателю грозит пени в размере 1/300 ставки рефинансирования ЦБ РФ за каждый просроченный день уплаты налога.