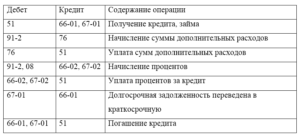

Проводки по займам полученным

Бухгалтерским проводкам по учету использования кредитов присуща определенная специализация. Их основной принцип — правильность, точность и своевременность

Здесь крайне важно следить за начислениями и уплатой процентов по кредиту

Начисление сумм процентов за пользование привлеченными средствами производится на основании условий договора и графика, являющегося обязательным приложением.

При оформлении кредита необходимо уточнить, по какой схеме начисляются процентные платежи, используется простая или сложная формула начисления, а также конкретизировать дату начисления процентов.

В свою очередь, эти начисления относят на статью расходов по выполнению обязательств относительно кредита и включаются в прочие расходы равными частями, независимо от договорных условий. Начисление ведется двумя вариантами:

- Бухгалтерский учет ведут по факту начисления расчетных сумм по условиям договора.

- Налоговый учет на основании ст. 269 НК РФ может отражать фактически начисленные проценты и предельно допустимые суммы от тела кредита.

Для проведения учетных операций используется несколько счетов.

- Сч. 66 по расчетам краткосрочных кредитов и займов.

- Сч. 67 по расчетам долгосрочных кредитов, ссуд и займов.

- Сч. 91, на котором аккумулируются дополнительные расходы и иные доходы.

Проценты по краткосрочному кредиту

Заемные средства выдаются банком на срок до 12 месяцев. Кредит не является доходом компании и не подлежит налогообложению. А вот начисленные по кредиту проценты можно учесть в расходах организации.

Получение кредита отражают записью по дебету 51 и кредиту счета 66. Именно с момента перечисления на расчетный счет организации кредитных денежных средств, возникает обязательство по их уплате.

Проценты по кредиту начисляют проводкой:

Если банк за предоставление кредита взимает комиссию в виде однократного платежа в фиксированном размере, его учитывают, как прочий расход:

Пени по процентам за просрочку оплаты начисляют проводкой:

Дебет 91.2 Кредит 76 (66).

Пример:

Организация получила краткосрочный кредит в сумме 450 000 руб. Процентная ставка 9% годовых. Срок — 4 месяца.

Проводки по получению и процентам по кредиту:

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 51 | 66 | Получен кредит | 450 000 | Выписка банка |

| 91.2 | 66 | Начислены проценты по краткосрочному кредиту | 13 500 | Договор займа Бухгалтерская справка |

| 66 | 51 | Ежемесячное перечисление процентов по кредиту | 13 500 | Платеж. поручение исх. |

| 66 | 51 | Ежемесячное погашение задолженности по кредиту | 112 500 | Платеж. поручение исх. |

Проценты по долгосрочному кредиту

Заемные средства, которые выданы на срок больше года называют долгосрочными. Их учитывают на счете 67. Получение идентично краткосрочному кредиту:

Дебет 51 Кредит 67 – поступление на расчетных счет заемных средств.

Проценты за пользование долгосрочным кредитом оформляют записью:

Дебет 91.2 Кредит 67 «Проценты по кредиту».

Уплату процентов по кредиту и суммы основного долга оформляют записями:

Пени по процентам за просрочку оплаты начисляют проводкой:

Пример:

Организация получила долгосрочный кредит на 5 лет в сумме 4 250 000 руб. Ставка – 12% годовых. Погашение кредита – ежемесячно, равными платежами. В один из месяцев по оплате процентов были начислены пени за просрочку платежа в сумме 1 749,30 руб.

Проводки по начисленным процентам и получению кредита от юридического лица:

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 51 | 67 | Получен кредит | 4 250 000 | Выписка банка |

| 91.2 | 66 | Проводка: начислены проценты по кредиту | 42 500 | Договор займа Бухгалтерская справка |

| 67 | 51 | Ежемесячное перечисление процентов | 42 500 | Платеж. поручение исх. |

| 67 | 51 | Ежемесячное погашение задолженности по кредиту | 70 833,33 | Платежное поручение исх. |

| 91.2 | 76 | Начисление пени за просрочку уплаты процентов | 1749,30 | Бухгалтерская справка |

| 76 | 51 | Уплата пени | 1749,30 | Платеж. поручение исх. |

- Бухгалтерские проводки по НДСБухгалтерские проводки по учету НДС Организация сталкивается с налогом на добавленную стоимостью при покупке товаров,…

- Удержание НДФЛ проводкиОбязательные удержанияК обязательным удержаниям относят налоги с доходов сотрудника – НДФЛ. Для разных категорий работников…

- Проводки 68 счетаСчет 68 “Расчеты по налогам и сборам”Размеры и периодичность налоговых платежей устанавливает действующее фискальное законодательство.…

- Подотчетные лица проводкиБухгалтерский учет расчетов с подотчетными лицамиЕсли деньги выдаются работнику через кассу наличностью, то обязательно оформляется…

Проводки выданного беспроцентного займа от учредителя и учредителю

Если у учредителей хозяйствующего субъекта отсутствует возможность оформления кредитного договора в банковском учреждении, можно получить денежные средства в долг от собственной фирмы. Для этого одному из учредителей потребуется оформить соглашение на предоставление заемных средств.

Если остальные учредители на собрании определили, что от выданных средств кредитор должен получить прибыль, то ежемесячно ее сумма может увеличиваться.

Решение о порядке погашения задолженности одним из учредителей определяется на собрании. Заемные средства могут быть предоставлены под определенный процент, так и без него. При этом сумма денег, полученная от одного из учредителей, не является доходом и не подвергается налогообложению.

Чтобы не возникло трудностей с фискальным органом, в соглашении на предоставление займа должны быть обозначены следующие положения:

- предоставление заемных средств без уплаты процентов

- если проценты начисляются, то должна быть отражена их величина

- если у хозяйствующего субъекта всего 1 учредитель, то соглашение оформляется единолично

- валютой договора должен являться рубль

Если для развития бизнеса хозяйствующему субъекту не хватает собственных средств, то одним из выходов считается получение денежных средств в долг от своего учредителя. Такой заем имеет ряд положительных моментов:

- отсутствие процентов, штрафов, неустоек

- заинтересованность учредителя в успешной деятельности организации

Учредитель может внести необходимую сумму денег на расчетный счет либо в кассу хозяйствующего субъекта. В дальнейшем кредитор может отказаться от требования возврата выданных в долг денежных средств. Но указывать такой пункт в соглашении нельзя, так как заем предусматривает возврат денег.

Если денежные средства не потребуется возвращать, то должна быть проведена одна из процедур:

- оформление соответствующего договора между кредитором и займополучателем

- кредитор может направить получателю денежных средств оповещение о прощении займа

В каждом из документов кредитору потребуется обозначить:

- факт прекращения обязательств займополучателя

- реквизиты участников соглашения

- реквизиты самого соглашения

- величина задолженности и процентов, начисленных по ней (при наличии)

Но если долг будет прощен, то хозяйствующий субъект должен перечислить в казну государства налог, так как полученная сумма будет считаться прибылью. Сумма сбора будет зависеть от режима налогообложения, используемого на предприятии.

n1.doc

… 28 …

Бухгалтерские проводки по учету расчетов по предоставленным займам

Дебет

| |||||||||||||||||||||

Дебет

| |||||||||||||||||||||||||||||||||||||||||||||

Дебет

| |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

… 28 … Бухгалтерские проводки по учету расчетов по предоставленным займам Лекции |

Особенности кредитования

| Счёт Дт | Счёт Кт | Описание проводки |

| 50/51/52/55 | 66 | Поступление краткосрочных кредитов и займов. Получите 267 видеоуроков по 1С бесплатно: Погашение – обратные проводки. |

| 7/10/11/41 | 66 | Поступление товарного кредита материальными ресурсами с/х организацией |

| 62 | 90 | Погашение товарного кредита отгрузкой готовой продукции и животных |

| 51 | 86 | Зачисление субсидий по уплате процентов с/х организацией |

| 51 | 66.05 | Размещение облигаций по номинальной стоимости |

| 51 | 66.06 | Учёта (дисконта) векселей (номинальная стоимость) векселедержателем |

| 51 | 98 | Разница между размещенной и номинальной стоимости облигаций |

| 91 | 98 | Списание разницы в течение срока обращения облигации |

| 91 | 66 | Отражены проценты по полученным кредитам и займам |

| 91 | 66 | Положительная курсовая разница в иностранной валюте Отрицательная – обратной проводкой. |

Рассмотрим стандартную ситуацию, когда организация предоставила займ своему контрагенту. На переданную сумму НДС начислять не нужно. И в расходах для целей НУ она также не должна фигурировать. В БУ займы, с которых организация получает доход, отражаются по счету 58, а беспроцентные – на счете 76:

Д-т 58 (73, 76) К-т 51 (50) — предоставлен кредит.

Теперь рассмотрим обратную ситуацию, когда предприятие получает займ от другой организации. Поступившие средства в доходы не включаются. В БУ краткосрочные займы отражаются на счете 66, а долгосрочные – на счете 67:

Д-т 51 (50) К-т 66 (67) — получен займ.

В НУ проценты относятся на внереализационные расходы в пределах определенного лимита. Он рассчитывается перемножением ставки рефинансирования на коэффициент 1,8. Эта формула применяется, если займ выдан в рублях. Учитывать проценты нужно ежемесячно, на дату возврата средств. Если эти суммы перечисляются учредителю или физлицу, то дополнительно следует удержать НДФЛ по ставке 13%. В БУ проценты учитываются в составе прочих расходов. Проводки по процентам по займу:

- Д-т 91 К-т 66 — начислены проценты по займу;

- Д-т 66 К-т 68 — удержан НДФЛ;

- Д-т 66 К-т 51 — уплачены проценты.

Кредитный договор или договор займа — это двустороннее соглашение, в котором оговорены условия предоставления одной стороной конкретного вида активов (денег, имущества, нематериальных активов и прочего), которые принадлежат данной стороне, во временное использование второй стороне (организации, ИП или сотруднику).

https://www.youtube.com/watch?v=ytcopyrightru

Напомним, что кредит может выдать только специализированная организация, которая имеет соответствующую лицензию. А вот заемные средства можно получить от компании, ИП или физического лица. К тому же кредитование осуществляется исключительно в деньгах, то есть в денежной форме. В то время, как займы можно получить и в материальной форме, например, в виде продукции, основных средств, сырья или любого другого имущества фирмы.

Некоторые компании могут предоставить заемные средства бесплатно, то есть дополнительную плату за пользование заемными активами уплачивать не нужно (п. 1 ст. 809 ГК РФ). Однако большинство компаний осуществляют кредитование за конкретную плату — проводят начисление процентов по займу, проводки по начислению отражают возникновение задолженности заемщика перед займодателем.

Предоставление заемных средств в учете заемщика и займодателя существенно отличаются.

Компании, для которых выдача займов не является ключевым предметом деятельности, при начислении процентов по кредиту проводки составляются с применением счета 91 «Прочие доходы» (п. 16 ПБУ 9/99). Причем суммы за пользование займами начисляются за каждый отчетный период, ежемесячно или ежеквартально, согласно условиям заключенного договора.

Операция | Дебет | Кредит |

Выдан кредит с расчетного счета | 58-3 или 76 — сторонней компании 73-1 — сотруднику предприятия | 51 |

Рассчитаны проценты по займам выданным, проводки | 58-3 73-1 | 91-1 |

Поступила оплата за пользование заемными активами | 51 | 73-1 76 58-3 |

В учете займодателя начисленные проценты по займу выданному (проводки) отражаются равномерно, чтобы максимально сократить разрыв между бухгалтерским и налоговым учетами. Такие рекомендации дал Минфин в Письме от 24.01.2011 № 07-02-18/01.

При начислении суммы включаются в состав внереализационных доходов для расчета налога на прибыль, в соответствии со статьей 250 НК РФ. Обязательные платежи за пользование деньгами по договорам начисляются в конце каждого расчетного периода, причем независимо от даты поступления оплаты.

Займ от учредителя

Учредитель также может предоставлять организации займ и получать от нее кредиты. Все условия данной сделки оговариваются в договоре. Рассмотрим детальнее правовые аспекты данной операции. ГК такие сделки не запрещены, но трудности возникнут при учете НДС. Проводки по данным операциям аналогичны тем, которые были рассмотрены ранее.

Если учредитель принимает решение «простить» долг предприятию, то нужно учесть его долю в капитале. Если она превышает 50%, то налогооблагаемая прибыль не образуется. Организация может погашать задолженность в натуральном виде, то есть продукцией:

- Д-т 76 К-т 91 – выручка отражается в счет уплаты долга.

- Д-т 90 К-т 68 – начислен НДС от реализации.

- Д-т 66 К-т 76 – учтена задолженность.

Бухучет кредитов и займов

Взаимоотношения, которые возникают между займодавцем и заемщиком, регулируются статьей 807 Гражданского кодекса. Согласно представленным в ней тезисам по договору займа одна сторона передает другой стороне деньги или другие вещи с определенными родовыми признаками, а получатель займа обязуется возвратить ту же сумму денег или равное количество других полученных им вещей такого же рода и качества. То есть закон вполне позволяет предоставлять займы и в виде каких-то конкретных объектов имущества или товаров, однако все же в большинстве случаев речь идет именно о деньгах. Заключенным договор займа считается с момента, в котором заемщику передается оговоренная сумма. Предоставляться она может безвозмездно – тогда заем будет считаться беспроцентным, либо же предполагать уплату какого-либо процента.

О кредитном договоре рассказывается в статье 819 Гражданского кодекса. По кредитному договору банк либо же иная аналогичная кредитная организация обязуется предоставить денежные средства получателю в размере и на условиях, предусмотренных договором. Как и в случае договора займа, предоставленную сумму нужно возвратить, и кроме того, уплатить предусмотренные по ней проценты. Иными словами, кредит всегда предполагает наличие некоего коммерческого интереса кредитора, беспроцентным он быть не может. Еще одно отличие кредита от займа заключается в том, что кредиты предоставляются исключительно в деньгах.

Несмотря на некоторые отличия между двумя видами поступлений, бухгалтерские проводки по учету кредитов и займов у компании-получателя идентичны. Учет займов в бухгалтерском учете, когда речь идет о получении средств, предполагает проводку по кредиту счета 66 «Расчеты по краткосрочным кредитам и займам», если средства получены на срок до года. Проводка для кредита или займа долгосрочного, то есть на срок от одного года и более, проходит по идентичному счету 67 «Расчеты по долгосрочным кредитам и займам». Корреспондируют данные счета с дебетом «денежных» счетов, то есть 50 «Касса» или 51 «Расчетный счет». Аналитический учет кредитов и займов ведется в разрезе источников получения средств, то есть по тем кредитным организациям или лицам, которые предоставили компании ту или иную сумму.

Стоит отметить, что полученный кредит или заем не является доходом компании ни в бухгалтерском, ни в налоговом учете. Не являются такие суммы и расходами в момент их возврата. Это следует из пункта 2 ПБУ 9/99 «Доходы организации», пункта 3 ПБУ 10/99 «Расходы организации», а также из положений статей 251 и 270 Налогового кодекса. Подобные «временные» суммы отражаются отдельно в бухгалтерской отчетности, при этом они не включаются в налоговую базу как по налогу на прибыль, так и по «упрощенному» налогу.

Бухгалтерские проводки по начислению процентов по договору займа

Рассмотрим как ведется учет займов на предприятии. В частности изучим как провести выдачу займа сотруднику, как начисляются проценты по займам выданным, какие проводки формируются по данным операциям.

Учет финансовых вложений в займы

Большинство способов займа являются возвратным материальным вливанием, где как правило требуется не только отдавать взятые на оговоренное время суммы, но и оплатить начисленные по договору проценты, однако займы могут быть и беспроцентными. Основные различия между договорами кредита и займа представлены ниже:

Работающие граждане на сегодня могут воспользоваться помощью своих предприятий и получить заем или ссуду на определенный срок. Операции с заемными финансами, в частности заимодавца и заемщика регламентированы нормативными документами РФ:

- ГК РФ п.1 ст.807;

- ГК России п.313;

- Федеральный Закон № 402 06.12.2011г. , ч.1 ст.9;

- ПБУ №19/02 п.2;

- ПБУ №1/2008 п.7.

Непосредственно эти документы разъясняют все нюансы относительно работы с займами, их обслуживания и возврата и должно быть отражено в регистрах учета по первичным документам. Итак, как отразить в проводках мероприятия по займам? Здесь достаточно много особенностей, требующих внимания и профессионального опыта.

Учет операций по выдаче займа

В современном законодательном поле рассматривается масса вариантов материальной помощи, которую могут оказать своим сотрудникам их работодатели.

ГК также рассматривает возможность предоставления помощи, как работникам фирмы, но в этом случае ежемесячная сумма возврата не может быть свыше 1/5 заработной платы. Возможен заем и сторонним гражданам, которые не работают на предприятии.

Заем может быть денежным, натуральным или товарным. Первичными документами для этих операций на основании ФЗ-402 являются следующие документы:

- Личное заявление заемщика;

- Распоряжение руководителя для заведующего складом;

- Товарная накладная;

- РКО, кассовая книга.

Получите 267 видеоуроков по 1С бесплатно:

Каким образом отражается выдача займа? Посредством проводки счета 73/1 по расчетам по предоставлению займов. При этом выдача из кассы отражается на 73/1 и по кредиту сч. 50 на основании кассового ордера. Проводки по займам от учредителей оперируют со счетами 66, 67 и 50 или 51 в случае работы с банковским счетом.

Отдельным важным вопросом является отражение начисление и перечисление (оплата) процентов по займу. В корреспонденции по начислению платы за использование займа участвуют счета 73/1 и 91/1, 91/2 и 66,67.

Бухгалтерия должна четко отслеживать время, на которое предоставлена возвратная оплачиваемая помощь сотруднику своевременно начислять проценты согласно с условиями договора или утвержденного графика погашения займа.

Получение займа работником отражается в кассовой книге на основании РКО и заявления сотрудника, подписанного руководителем, расписки о получении:

Проводки по беспроцентному займу от учредителя используют также счета 66, 67 и 50, 51, корреспонденция со сч. 92/2 не применяется.

Как оформляется операция по выдаче займа сотруднику

В контексте рассматриваемой темы наиболее часто встречаются такие ситуации.

Экспедитор ООО «ХХХ» Агеев Н. предоставил заявление на получение займа на оплату обучения в ВУЗе по контракту в сумме 50 000 руб. сроком на 1 год. Руководитель подписал заявление на беспроцентный заем, которое затем поступило в бухгалтерию. После рассмотрения гл. бухгалтером работнику был выдан заем в сумме 50 000 руб. на условиях возврата частями из заработной платы.

Директору ООО «ХХХ» Мухе В. П. было принято решение выдать заем от учредителей в сумме 100 000 руб. на 6 мес. под 10%. Для выплаты гл. бухгалтеру поступили следующие документы – заявление Мухи В. П., протокол собрания учредителей ООО. Деньги были перечислены с р/счета фирмы на зарплатную карту получателя.

Таблица проводок по займам выданным

Операции с выданными займами должны отражаться проводками:

| Дт | Кт | Сумма, руб. | Документ | |

| Выдан беспроцентный заем сотруднику из кассы | 73/1 | 50 | 50 000, 00 | РКО, расписка |

| Удержана из з/п сотрудника ежемесячная сумма по договору займа | 70 | 73/1 | 4 167, 00 | ПКО |

| Выдан займ от учредителя директору Мухе В. П. перечислением с р/с | 67 | 51 | 100 000, 00 | Выписка банка |

| Начислены проценты по займу проводки | 91/2 | 66 | 5 000, 00 | Договор, бух. справка |

| Перечислена часть займа по договору (погашение займа) | 51 | 67 | 18 000, 00 | Выписка |

| Перечислены ежемесячные проценты | 51 | 66 | 834, 00 | Выписка |

При полном своевременном возврате займа производится ревизия остатков на счетах 66, 67, 73/1, бухгалтерия оформляет справку по отсутствию задолженности заемщиков перед предприятием, при этом финальная проводка – Дт 99/1 Кт 91/2 фиксируется по процентным проводкам.

Получение займа: проводки

Заем организация может получить из трех источников:

- от банковского учреждения;

- от контрагента, зарегистрированного в качестве юридического лица;

- от физических лиц.

Появление кредиторской задолженности отображается на счете 66 (для краткосрочных займов) или 67 (для долгосрочных). К синтетическим счетам вводят субсчета – например, 66.1 может обозначать основную сумму задолженности, а 66.2 – издержки по ее обслуживанию.

Корреспонденции при получении имущественного займа:

- когда получен кредит, проводка будет иметь вид Д41 – К66/1 – по акту были приняты к учету товары, обозначенные в качестве предмета сделки по договору займа;

- Д19 – К66.1 – произведено начисление «входного» НДС;

- Д91.2 – К66.2 – по бухгалтерской справке начислены процентные обязательства;

- Д66.2 – К51 – погашены обязательства по процентам;

- Д41 – К60 – закуплена товарная продукция для погашения займа;

- Д19 – К60 – отражен НДС при покупке;

- Д68/НДС – К19 сумма НДС принята в учете к вычету;

- Д66.1 – К41 – закупленные товары переданы кредитору в погашение займа;

- Д66.1 – К68/НДС – отображен НДС.

Кредит деньгами

При денежной форме кредитования корреспонденции будут другими. Например, если получен займ от юридического лица, проводки выглядят так (при условии, что заем долгосрочный):

- Д51 – К67.1 – заемные средства получены;

- Д91.2 – К67.2 – произведено начисление процентов;

- Д67.2 – К51 – процентные начисления оплачены;

- Д67.1 – К51 – полная или частичная выплата кредита.

Расходы будут отнесены к категории прочих в бухучете, а в налоговом – к внереализационным издержкам.

Договоры займа, содержащие указания на беспроцентный тип кредита, не создают оснований для расчета материальной выгоды для физического лица – займодавца. При получении заемных средств от физических лиц под проценты, начисляемые и выплачиваемые процентные обязательства для кредитора являются доходом, с которого должен быть удержан НДФЛ. Кредитуемое предприятие выступает в качестве налогового агента. Если получен займ от физического лица, проводки составляются с участием 66 или 67 счета.

Например, стороннее физическое лицо внесло в кассу предприятия 38 000 рублей в качестве процентного краткосрочного займа (на 3 месяца). Ставка процента равна 5% годовых. Бухгалтерские записи:

- Д50 – К66.1 – 38 000 руб. – получены заемные средства;

- Д51 – К50 – 38 000 руб. – наличность из кассы внесена на текущий расчетный счет (чтобы избежать превышения лимита кассы);

- Д91.2 – К66.2 – 158,33 руб. – начислены проценты за один месяц пользования деньгами (38 000 х 5% / 12);

- Д66.2 – К51 – уплата процентов.

Начисление процентов по займу: проводки в 1С

Рассмотрим данную операцию на примере. На счет АО 20.01.2015 поступили заемные средства в сумме 500 тыс. руб., на которые будут начисляться проценты. Фирма пользовалась средствами три месяца, после чего погасила задолженность. Нужно провести все эти операции в НУ и БУ.

Первым делом следует осуществить начисление процентов по договору займа. Проводки, которые используются в данной операции, включают в себя счета 66 (67). Поскольку договор заключен на срок менее года, то проценты по краткосрочному займу будут учитываться на счете 66.04. Начислим проценты по договору займа. Проводки:

- 01.2015 г. – Д-т 91 К-т 66.04 – 3005,45 руб.

- 02.2015 г. – Д-т 91 К-т 66.04 – 7923,51 руб.

- 03.2015 г. – Д-т 91 К-т 66.04 – 5464,49 руб.

В НУ во внереализационные расходы будут включены проценты по выданным займам, проводки будут такие же, но сумма будет отличаться:

- 01.2015 г. – Д-т 91 К-т 66.04 – 2163,92 руб.

- 02.2015 г. – Д-т 91 К-т 66.04 – 5704,93 руб.

- 03.2015 г. – Д-т 91 К-т 66.04 – 3934,42 руб.

Во всех месяцах сумма начисленных процентов в БУ больше, чем в НУ. Эта постоянная положительная разница включается в расходы только в БУ.

Далее нужно в 1С сформировать документ «Операция (БУ и НУ)», указав проводки по процентам по займу и отразив сформированные разницы. Затем с использованием регламентного документа нужно произвести «Расчет налога на прибыль». Положительные разницы не уменьшают базу налогообложения. Постоянное налоговое обязательство (ПНО) также облагается по ставке 20%:

- ПНО январь = 841,53 х 0,2 = 168,30 руб.

- ПНО февраль = 2 218,58 х 0,2 = 443,71 руб.

- ПНО март = 1 530,05 х 0,2 = 306 руб.