3-НДФЛ

Необходима для ИП на ОСНО

Образец нулевой декларации 3-НДФЛ

пример и бланк нулевой налоговой декларации

Новая форма для 2017 года (для отчетности за 2016,2017,2018 год). Декларация 3-НДФЛ.XLS(все листы)

Новая форма для 2016 года (для отчетности за 2015 год). Декларация 3-НДФЛ.XLS(все листы)

Новая форма для 2015 года (для отчетности за 2014). Декларация 3-НДФЛ.XLS(все листы)

Старая форма для отчетов за 2010 год Образец заполнения нулевой декларации 3-НДФЛ.XLS(за 2010).

Как заполнить нулевую отчетность 3-НДФЛ?

Измените, на свои, значения выделенные в декларации красным. Нужно заполнить только стр.1 и стр.2 в декларации 3-НДФЛ и оставить пустыми раздел 1, раздел 6, лист А, лист Б, листы В, Г1, Ж1.

ИНН: нужно вписать только на главной странице, на остальных он автоматом проставиться.

Коды категории налогоплательщика: Код 720 – ИП; Код 730 – нотариус; Код 740 – адвокат; Код 760 – иное физическое лицо; Код 770 – ИП глава крестьянского (фермерского) хозяйства

Код страны: Код 643 – Россия.

Код вида документа: Код 21 – паспорт.

Налоговый период (код): 34(при ликвидации-50).

Сроки сдачи нулевой декларации 3-НДФЛ

Раз в год, до 30 апреля. Для закрываемых ИП необходимо предоставить декларацию даже за неполный год.

Штрафы за предоставление нулевой декларации, нулевого отчета по 3-НДФЛ не предусмотрены. За предоставление не в срок – 1000 руб.

ИП одновременно с 3-НДФЛ должен предоставить в налоговую 4-НДФЛ.

В 4-НДФЛ пишется сумма предполагаемого дохода на год.

В случае значительного (более чем на 50%) увеличения или уменьшения доходов в текущем налоговом периоде индивидуальные предприниматели обязаны представить новую декларацию 4-НДФЛ

4-НДФЛ.XLS образец 55 кб. Новая форма на 2011 год. Исправьте данные красным в форме на свои.

Возможные сложности с разделами 7 и 12

Раздел 7 бланка декларации оформляется в обязательном порядке в следующих случаях:

при получении частичной оплаты до отгрузки продукции, завершение производства которой произойдет более чем через 6 месяцев;

осуществлении операций, не подпадающих под обложение НДС;

отмене обязанности налогоплательщика выставлять клиентам счета-фактуры.

В начальное поле раздела вносятся шифры хозяйственных операций в соответствии с классификатором, приведенным в инструкции по заполнению декларации. При наличии льготных операций они отражаются в ячейках с 2 по 4 также в закодированном формате. Если освобождаемые от налогообложения суммы сделок отражены в графах 1 и 2, а также если продукция реализуется за рубеж, в полях 3 и 4 ставятся прочерки.

При получении предварительного перечисления за изделия, поставка которых планируется клиенту только через 6 месяцев, суммы авансов отражаются в поле 10.

Компании и предприниматели, обязанные выделять НДС в счетах-фактурах, но по какому-либо основанию освобожденные от уплаты налога, должны заполнять раздел 12 декларации.

Оформляя указанный лист, налогоплательщик в обязательном порядке вписывает все коды ИНН, КПП и указывает порядковый номер листа.

Нулевая декларация по НДС

Нулевая декларация по НДС сдаётся в тех ситуациях, когда отсутствуют цифровые показатели для заполнения ей разделов 2-12. Зачастую это коррелирует с сезонной деятельностью, временными перерывами в работе или началом и завершением работы налогоплательщика. Декларация не считается нулевой в том случае, если для заполнения хотя бы одного из перечисленных размеров имеются данные.

Предоставляется она всеми лицами, обязанными подавать декларацию по НДС.

Такая обязанность налагается на плательщиков НДС, налоговых агентов и неплательщиков налога и лица, освобождённые от выплаты НДС, но выписывающие счета-фактуры.

Плательщиками налога являются все физические и юридические лица, в том числе и индивидуальные предприниматели, которые работают на общей системе налогообложения.

Декларация по НДС сдаётся в электронной форме. Нулевая декларация может сдаваться на бумажном носителе только неплательщиками налога или лицами, освобождёнными от его выплаты, выполняющими роль налоговых агентов в отчётном периоде.

Упрощённая декларация по НДС

Упрощённая декларация сдаётся налогоплательщиком в том случае, если за отчётный период не велась никакая деятельность и не было зафиксировано движений в кассе и на расчётных счетах.

В такой форме декларации предусмотрена подача сведений об отсутствии оснований для уплаты сразу нескольких налогов.

В ИФНС упрощённая декларация по НДС предоставляется до 20 числа месяца, следующего за отчётным.

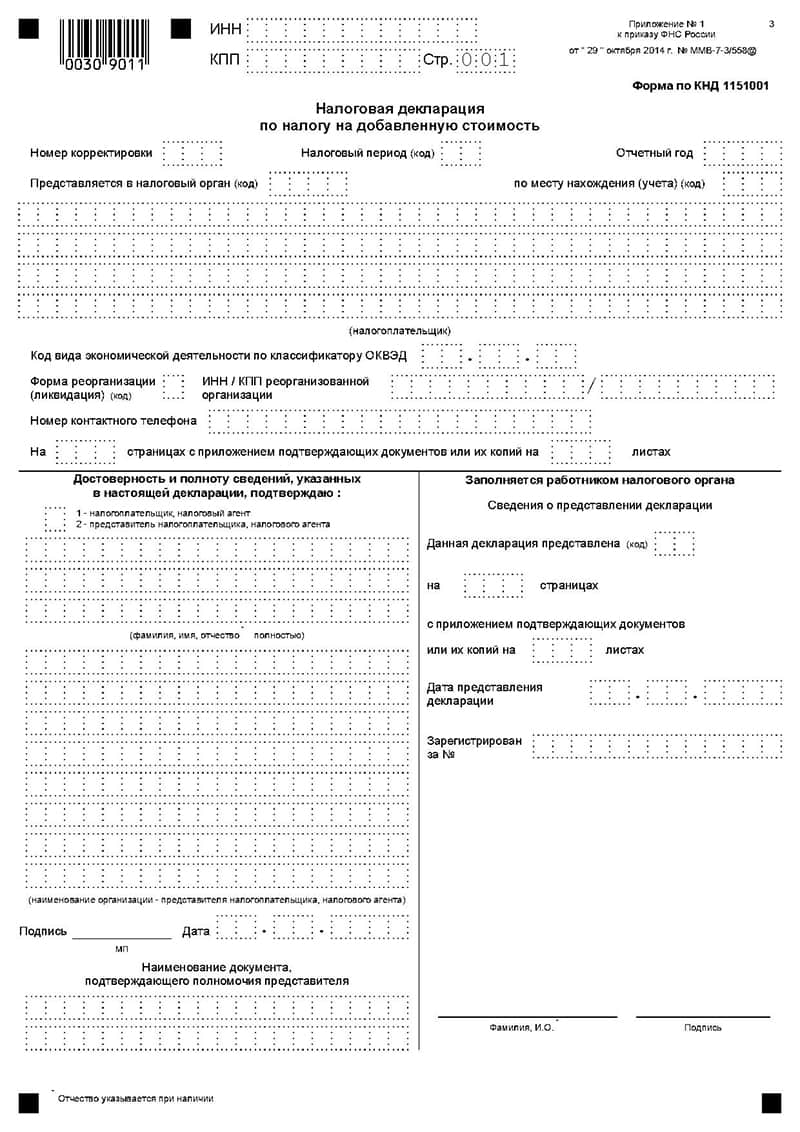

Нюансы заполнения титульного листа

В титульный лист вносятся сведения о налогоплательщике, налоговом периоде и ИФНС. В нём указываются:

Запутались, как заполнять документы? Не переживайте, мы сделаем декларацию 3-НДФЛ или нулевую отчетность за вас.

- Коды и наименование налогоплательщика.Налогоплательщик вносит в титульный лист коды КПП и ИНН, точное наименование (для индивидуальных предпринимателей – инициалы, для юридических лиц – название, прописанное в Уставе). Также указывается номер ИФНС. Узнать его можно либо на официальном сайте ФНС, либо в регистрационных документах;

- Символ корректировки. В поле «номер корректировки» проставляется код 0 при заполнении первой за отчётный период декларации. Если сдаются уточняющие отчёты, то в поле проставляются соответствующие порядковые номера;

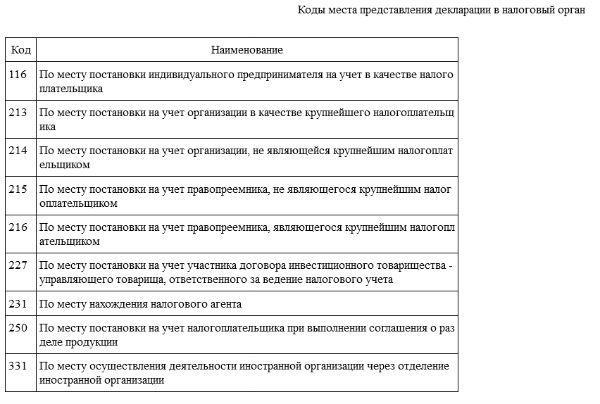

- Налоговый период. Код налогового периода можно найти в Приложении №3. К примеру, при оформлении отчётности за первый квартал указывается код 21, при сдаче последней декларации перед ликвидацией компании – код 51;

- Код деятельности. В выписке из Единого государственного реестра юридических лиц или ИП указывается код деятельности, который отображается в нулевой декларации по НДС при заполнении строки кода ОКВЭД. Узнать код основной деятельности, для которой создавалось предприятие, за неимением выписки можно в Общероссийском классификаторе;

- Прочие отметки. Количество страниц декларации указывается на титульном листе. Также отмечается, кем именно представлен отчёт – налогоплательщиком или его доверенным лицом. В обязательном порядке даётся расшифровка ФИО и должности ответственного лица, подписавшего декларацию.

Сотрудники налоговой вносят в титульный лист данные, отмечаемые в поле «Заполняется работником налогового органа».

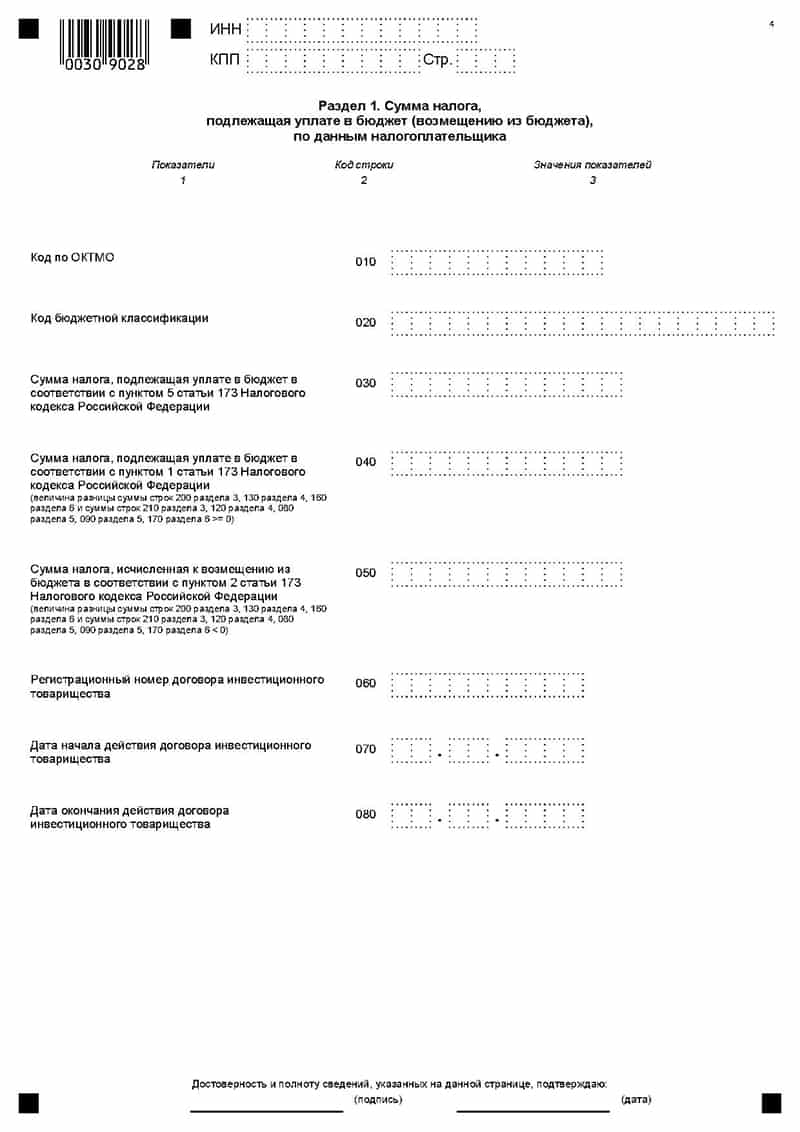

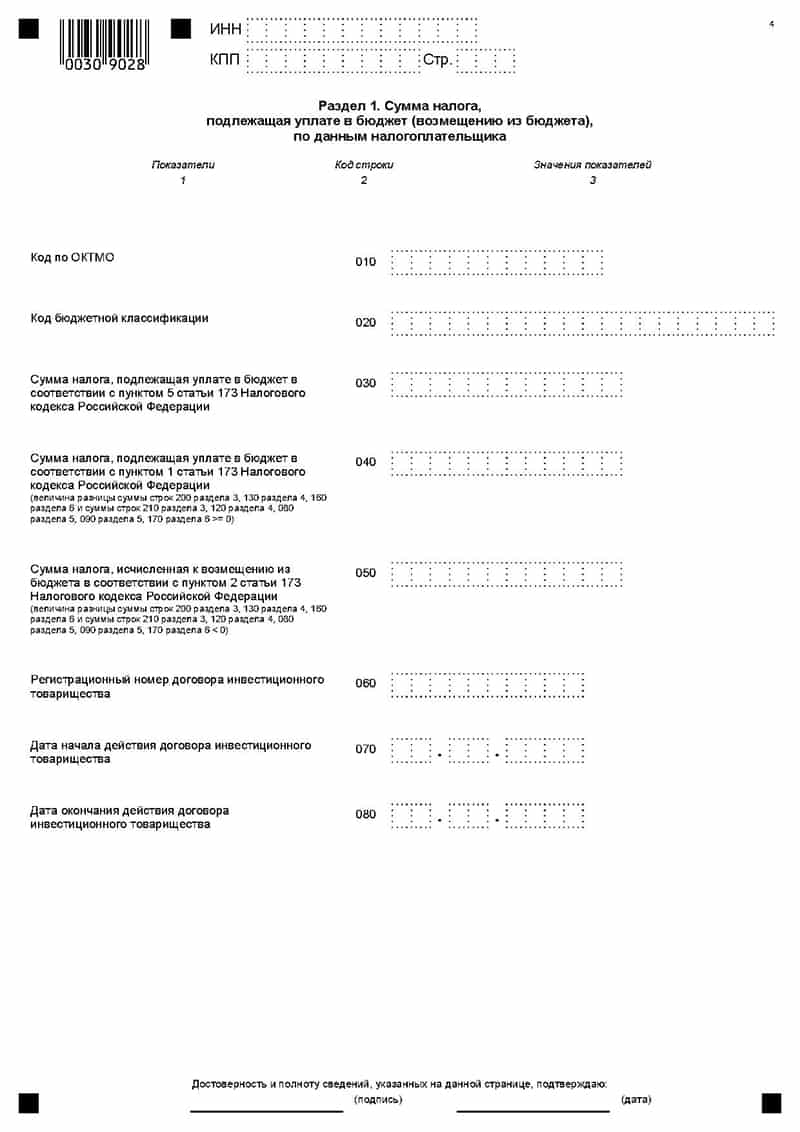

Нюансы заполнения первого раздела

В строке 010 первого раздела указывается ОКТМО, узнать который можно на официальных сайтах Росстата или ФНС. В строке 020 отображается КБК. В нулевой декларации в строках 030-040-050 проставляются нули, поскольку в некоторых бухгалтерских программах нельзя проставить прочерки.

Строки 060-080 заполняются только в том случае, если по реквизитам «по месту нахождения» на титульном листе отмечается код 227. Во всех остальных случаях в строки 060-080 никакая информация не вносится.

Ответственность за не сдачу декларации

Если ИП или юридическое лицо не представило в установленные сроки нулевую декларацию, то на него налагается штраф в размере одной тысячи рублей. Начиная с 2015 года несданной считается декларация, представленная в контролирующие органы на бумажном носителе.

На должностные лица накладываются административные взыскания – штрафы в размере 300-500 рублей. ИФНС может заблокировать все расчётные счета организации в том случае, если отчётность регулярно не сдавалась в установленные сроки.

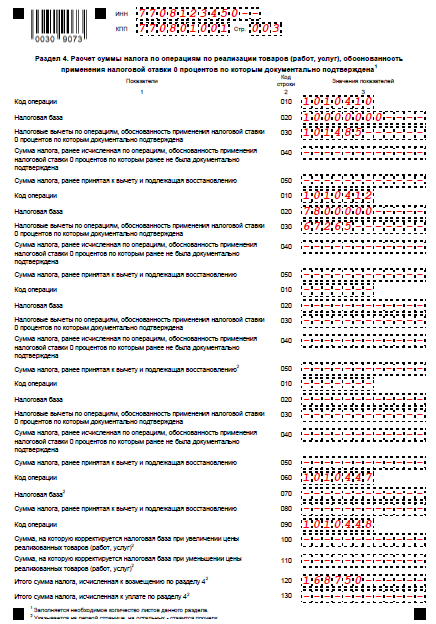

Заполнение раздела 4 декларации по НДС

В раздел 4 вносятся сведения по экспортным операциям, которые подтвердили право на применение нулевой ставки. При заполнении 4 раздела необходимо указывать ИНН и КПП налогоплательщика, порядковый номер страницы. В том числе:

- В строке 010 – прописывается код операции;

- В строке 020 – расписать по каждому коду налоговую базу по подтвержденным экспортным операциям;

- В строке 030 – расписать по каждому коду сумму вычетов входного НДС;

- В строке 040 – расписать по каждому коду сумму НДС, которая была начислена по этой операции, когда экспорт не был подтвержден;

- В строке 050 – расписать по каждому коду восстанавливаемую сумму входного НДС:

Две последние строки заполняются только в том случае, если организации только недавно смогла подтвердить свой экспорт. Строки 070 и 080 необходимо заполнять при возврате товара, который не подтвердил право на применение нулевой ставки. Если цена экспортных товаров, по которых нулевая ставка подтверждена — изменилась, то это необходимо отобразить в строке 100 при увеличении или 110 – при уменьшении.

Нулевая декларация ЕНВД для ИП

Отчетность по ЕДВД подается ежеквартально до двадцатого числа месяца, который следует за отчетным периодом.

Поскольку, еще в 2009 году появилось разъяснение Минфина согласно которому предприниматели, которые фактически не работают на едином налоге («заморозили свою деятельность») обязаны изменить вид налогообложения в пятидневный срок с момента прекращения предпринимательства.

Существует также соответственная судебная практика. Так суды считают, что нулевая декларация ЕНВД для ИП – явление, которое противоречит законодательству. Поскольку налог бизнесмену рассчитывается исходя не из фактического, а вмененного дохода, который не может равняться нулю.

За работников

Фиксированные взносы за себя ИП должен всё равно заплатить, отчет в ПФР ИП за себя не сдают. Калькулятор платежа ИП

В организациях директор это уже работник и за него надо отчитываться. Если зарплата директору не начисляется, то необходима нулевая отчетность.

Единый расчет по страховым взносам

Заполняем только:

- титульный лист;

- раздел 1 «Сводные данные об обязательствах плательщика страховых взносах»;

- приложение 1 «Расчет сумм страховых взносов на обязательное пенсионное и медицинское страхование к разделу 1»;

- подраздел 1.2 «Расчет сумм взносов на обязательное медицинское страхование»;

- приложение 2 «Расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством к разделу 1»;

- раздел 3 «Персонифицированные сведения о застрахованных лицах» (и его подразделы 3.2 и 3.2.2).

См. тут. .

Нулевая отчетность по Налогу на Доходы Физических Лиц (НДФЛ)

Нулевая отчетность 6-НДФЛ

. Потому что, если в течение отчетного периода организация или предприниматель не выплачивали никаких доходов физлицам, сдавать форму 6-НДФЛ с нулевыми показателями не нужно. Ведь эти расчеты должны сдавать налоговые агенты (абз. 3 п. 2 ст. 230 НК РФ). А если никаких выплат не было, обязанности налогового агента не возникают.

Телефон “горячей линии” федеральной службы.

Нулевая отчетность 2-НДФЛ

Представление “нулевой” справки по форме 2-НДФЛ не предусмотрено. В случае запроса из налоговой, напишите письмо, в котором сформулируйте причину неначисления заработной платы. Могут также запросить справку из банка, что движений по счетам не было.

Примечание: Для работающей компании подобная ситуация невозможна.

Примечание: Бланк форма 2-ндфл

Как заполнить нулевую декларацию по НДС?

В других случаях не имеет значения “нулевая” она или имеющая сведения.

Однако вы в соответствии со ст.346.1 НК РФ как организация, применяющая упрощенную систему налогообложения, не признаётесь налогоплательщиком налога на добавленную стоимость, за исключением налога на добавленную стоимость, подлежащего уплате в соответствии с настоящим Кодексом при ввозе товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, а также налога на добавленную стоимость, уплачиваемого в соответствии со статьей 174.1 настоящего Кодекса.

Статья 174.1 НК РФ вам для сведения.

1. В целях настоящей главы ведение общего учета операций, подлежащих налогообложению в соответствии со статьей 146 настоящего Кодекса, возлагается на участника товарищества, которым являются российская организация либо индивидуальный предприниматель (далее в настоящей статье — участник товарищества).

При совершении операций в соответствии с договором простого товарищества (договором о совместной деятельности), договором инвестиционного товарищества, концессионным соглашением или договором доверительного управления имуществом на участника товарищества, концессионера или доверительного управляющего возлагаются обязанности налогоплательщика, установленные настоящей главой.

2. При реализации товаров (работ, услуг), передаче имущественных прав в соответствии с договором простого товарищества (договором о совместной деятельности), договором инвестиционного товарищества, концессионным соглашением или договором доверительного управления имуществом участник товарищества, концессионер или доверительный управляющий обязан выставить соответствующие счета-фактуры в порядке, установленном настоящим Кодексом.

3. Налоговый вычет по товарам (работам, услугам), в том числе основным средствам и нематериальным активам, и по имущественным правам, приобретаемым для производства и (или) реализации товаров (работ, услуг), признаваемых объектом налогообложения в соответствии с настоящей главой, в соответствии с договором простого товарищества (договором о совместной деятельности), договором инвестиционного товарищества, концессионным соглашением или договором доверительного управления имуществом предоставляется только участнику товарищества, концессионеру либо доверительному управляющему при наличии счетов-фактур, выставленных продавцами этим лицам, в порядке, установленном настоящей главой.

При осуществлении участником товарищества, ведущим общий учет операций в целях налогообложения, концессионером или доверительным управляющим иной деятельности право на вычет сумм налога возникает при наличии раздельного учета товаров (работ, услуг), в том числе основных средств и нематериальных активов, и имущественных прав, используемых при осуществлении операций в соответствии с договором простого товарищества (договором о совместной деятельности), договором инвестиционного товарищества, концессионным соглашением или договором доверительного управления имуществом и используемых им при осуществлении иной деятельности.

4. Участник договора простого товарищества, участник договора инвестиционного товарищества — управляющий товарищ, ответственный за ведение налогового учета, концессионер, доверительный управляющий ведут учет операций, совершенных в процессе выполнения договора простого товарищества, договора инвестиционного товарищества, концессионного соглашения, договора доверительного управления имуществом, по каждому указанному договору отдельно.

Участник договора инвестиционного товарищества — управляющий товарищ, ответственный за ведение налогового учета, в срок, предусмотренный пунктом 5 статьи 174 настоящего Кодекса, представляет в налоговый орган по месту своего учета отдельную налоговую декларацию по каждому договору инвестиционного товарищества.

Примерьте выделенное к себе. Если это не ваша деятельность, то НДС вы не уплачиваете и соответственно НД не представляется.

Удачи. Мой ответ — ваш отзыв.

2-НДФЛ

Формирование “нулевой” справки по форме 2-НДФЛ законодательством не предусмотрено. А вот поясняющее письмо, скорее всего, написать придется. В нем нужно обосновать причину неначисления и невыплаты заработной платы, ведь для функционирующей компании подобная ситуация невозможна. Некоторые налоговые просят представить справку из банка, что зарплата не начислялась и хозяйственные операции не проводились. Если имеется возможность заранее подготовить такую справку, лучше об этом позаботиться. Но вообще данный случай законодательно не урегулирован, так что необходимо исходить из конкретных обстоятельств, оценивая, в том числе, правомерность их возникновения.

Единая (упрощенная) налоговая декларация

ОБЯЗАТЕЛЬНА для ИП и Организаций на ОСНО у которых за квартал по кассе и расчетному счету не было движений и не было никаких объектов налогообложения(земли, автомобилей и пр.) – обязаны сдавать Единую (упрощенную) налоговую декларацию.

Как заполнить Единую (упрощенную) налоговую декларацию?

Измените, на свои, значения выделенные в декларации красным. Нужно заполнить только стр.1 декларации, стр.2 – для физ.лиц без ИНН.

ИНН: нужно вписать только на главной странице, на остальных он автоматом проставиться. КПП только для организаций, для ИП – прочерки

В декларацию включаются все “нулевые” налоги. Они должны располагаться в таком же порядке как и главы в части 2 НК. Для ИП:

Налог на добавленную стоимость – гл.21

Для организаций:

- Налог на добавленную стоимость – гл.21

- Налог на прибыль организаций – гл.25

НДФЛ не может быть включен в деклараци Единую (упрощенную) налоговую декларацию.

Для организаций к Единой (упрощенной) налоговой декларации обязательно сдается бухгалтерская отчетность: баланс и отчет о прибылях и убытках.

Налоговый (отчетный) период: 3 – для квартала(НДС), 0 – для года

Для налога, налоговый период по которому – квартал, в соответствующей ячейке (графа 3) указывается значение налогового периода – 3. В графе 4 – номер квартала, за который представляется декларация:

– за I квартал – 01;

– II квартал – 02;

– III квартал – 03;

– IV квартал – 04.

Если налоговый период по налогу – календарный год, а отчетными периодами признаются квартал, полугодие и девять месяцев, в графе 3 в соответствующей ячейке отражается значение налогового (отчетного) периода:

– за квартал – 3;

– полугодие – 6;

– 9 месяцев – 9;

– год – 0.

Сроки сдачи Единой (упрощенной) налоговой декларации

I кв. – до 20.04, II кв. – до 20.07, III кв. – до 20.10, IV кв. – до 20.01

Не забывайте что вы обязаны будете отчитываться по всем налогам по отдельности как только у вас будут движения по кассе, расчетному счету либо появятся объекты налогообложения(земля, автомобили и пр.).

Специальные сервисы для подготовки нулевой отчетности

Для подготовки и сдачи нулевой отчетности в электронном виде существует множество специальных сервисов. Практически все бухгалтерские программы предоставляют такую возможность. У некоторых из них для такой услуги предсмотренные специальные тарифы, некоторые предлагают это сделать полностью бесплатно, как, например, 1С:Нулевка. Такой сервис особенно оценят индивидуальные предприниматели, которые работают без бухгалтера. Ведь им не только не придется тратить пусть даже небольшие деньги за сдачу отчетов, не имея доходов, но и не придется вникать, что именно и когда нужно сдать. В случае регистрации в программе она сама напомнит о том, какую нулевую отчетность надо сдать, и предложит сформировать необходимые документы. Все, что потребуется от ИП, — это просто ввести свои данные, ИИН, адрес регистрации и код ОКВЭД.

После того как отчеты сформированы, их можно отправить адресатам прямо по интернету (эта услуга является платной у всех операторов, в том числе и у 1С), а можно распечатать и направить всем адресатам по почте или отнести лично. В любом случае использование специальных сервисов существенно экономит время и может помочь не только ИП, но и опытному бухгалтеру, который ведет несколько фирм и предпринимателей, некоторым из которых необходимо сдавать «нулевку». Ведь в этом случае им также не придется следить за сроками всех отчетов, а также тратить лишние усилия на самостоятельное заполнение форм. Сервис позволяет сделать это буквально в три клика.

Общие правила заполнения отчетности

Поданные налогоплательщиками отчеты сканируются и автоматически вносятся в спецпрограмму. Для упрощения распознавания программой данных, налоговые госорганы составили рекомендации относительно заполнения бланков отчетности. С ними необходимо ознакомиться перед тем, как заполнить нулевую декларацию для ИП.

Данные правила заключаются в следующем:

- все слова пишутся заглавными печатными буквами, если отчет составляется при помощи компьютерной техники – выбирайте шрифт Courier New (16-18 высота);

- суммы указываются исключительно в полных рублях;

- желательно использовать черную пасту, но подойдет и синяя (фиолетовая);

- помарки, исправления недопустимы, корректором пользоваться нельзя;

- каждая буква пишется в отдельной клеточке;

- в незаполненных клетках ставьте прочерки;

- если сумма равна нулю, то вместо «0» тоже ставьте прочерк «-»;

- отчет прошивать нельзя.

Бланк нулевой декларации для ИП 2020 скачать можно на нашем сайте. В зависимости от системы налогообложения предпринимателями предоставляются:

- декларация по УСН;

- декларация ЕНВД;

- декларация ОСНО;

- декларация НДС.

Нулевая отчетность по форме СЗВ-СТАЖ

Отдельно обозначим требования к представлению пенсионной формы СЗВ-СТАЖ. Нужна ли «нулевка» Пенсионному фонду?

Чтобы ответить на вопрос, обратимся к структуре самой формы. Вообще отчет не предназначен для отправки пустой таблицы. Например, при заполнении СЗВ-СТАЖ в электронном виде программа по заполнению не позволит сформировать отчет без сведений о застрахованных лицах.

Следовательно, ответ на вопрос «нужно ли ставать ежегодный СЗВ-СТАЖ, если нет информации» однозначный. Сдавать «нулевки» не нужно. Совершенно другой вопрос, как функционирует фирма, не имея сотрудников и даже учредителя. К таким обстоятельствам контролеры относятся скептически.

Чиновники пришли к мнению, что экономический субъект не может функционировать без руководства. Следовательно, в СЗВ-СТАЖ придется включать учредителя или директора, работающего без зарплаты и договора. Правила аналогичны, как и для СЗВ-М.

ИП на ОСНО

Предприниматели на ОСН обязаны отчитываться по двум основным налогам:

- НДС – каждый квартал, не позднее 25 дней с его окончания;

- НДФЛ – ежегодно, до 30 апреля года, следующего за отчетным.

Заполнению в данном случае подлежит только Титульный лист и Раздел 1. Остальные листы не заполняются.

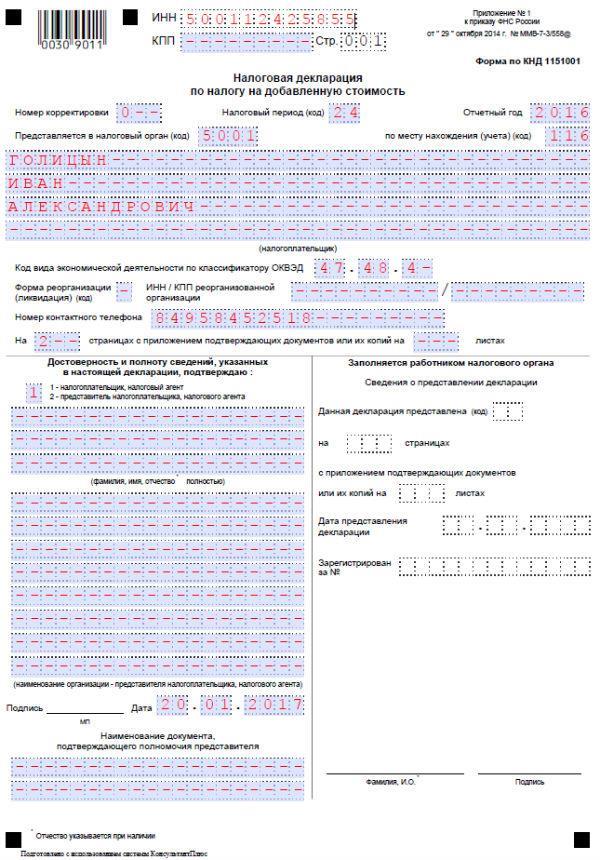

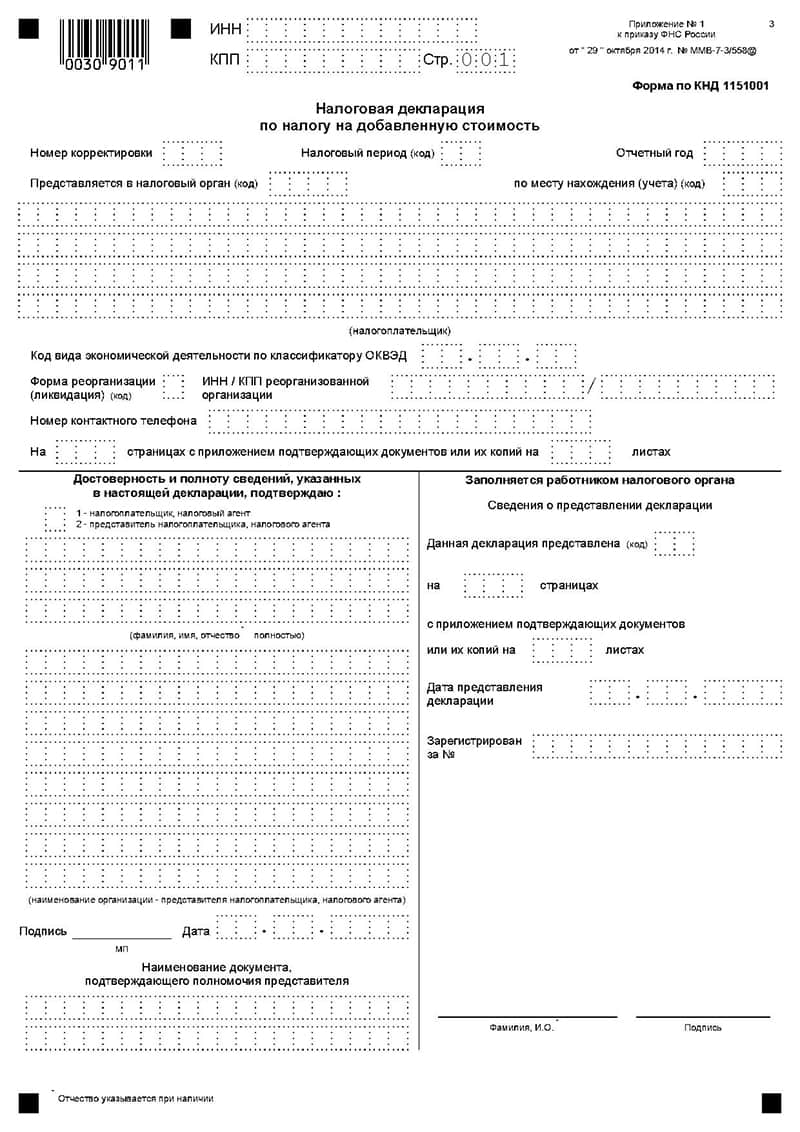

Пример заполнения нулевой декларации по НДС

Титульный лист

На Титульном листе необходимо указать:

- ИНН, выданный ИП при постановке на учет;

- Номер корректировки «0—» так как представляется первичная, а не уточненная декларация;

- Налоговый период указывается в соответствии с Приложением № 3 к Приказу, утвердившему декларацию (в нашем примере декларация подается за год»);

- Отчетный период. Если декларация будет подаваться за 2017 год, меняем 2016 на 2017;

- «Представляется в налоговый орган» — указываются первые 4 цифры кода налогового органа, на учете в котором состоит ИП (в нашем примере 5001 – код ИФНС по г. Балашиха);

- По месту нахождения (учета) код – значение указывается в соответствии и Приложением № 3 приказа № 29.10.2014г.:

- Блок «налогоплательщик» заполняется в соответствии с паспортом;

- В поле «Достоверность и полноту сведений подтверждаю» необходимо указать значение «1» если декларацию заполняет и подает сам предприниматель и «2» — если его представитель. При сдаче через представителя необходимо указать его ФИО (строки ниже) и реквизиты доверенности;

Раздел 1

В разделе 1 необходимо лишь заполнить:

- Код ОКТМО;

- КБК – для НДС 18210301000011000110.

Во всех остальных разделах проставляются прочерки.

Обратите внимание, что по НДС сдать нулевую отчетность ИП самостоятельно или через представителя может только в электронном виде через оператора ТКС. Если отчетность будет сдана в бумажной форме она будет считаться не представленной вовсе

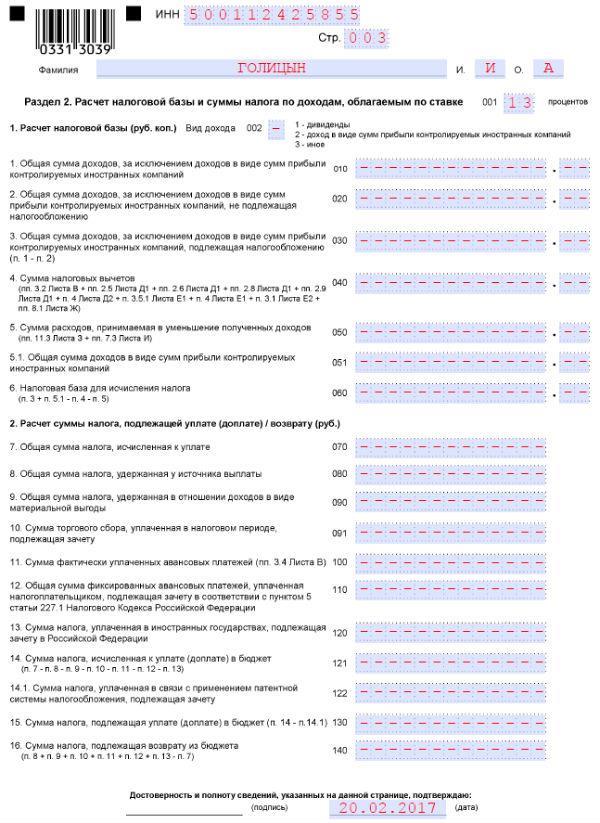

Пример заполнения нулевой декларации по налогу на доходы

Обратите внимание, что в ноябре 2016 года форма декларации по НДФЛ был изменена, в связи с чем, для заполнения нулевой декларации по налогу на доходы за 2016 год необходимо использовать форму, утвержденную Приказом ФНС России от 24.12.2014 N ММВ-7-11/671@ (в ред. 10.10.2016 N ММВ-7-11/552@)

Титульный лист

На Титульном листе необходимо указать:

- ИНН, выданный ИП при постановке на учет;

- Номер корректировки «0—» так как представляется первичная, а не уточненная декларация;

- Налоговый период — «34». Данное значение не меняется, так как период обложения НФДЛ один – календарный год;

- Отчетный период – «2016». Если декларация будет подаваться за 2017 год, меняем 2016 на 2017;

- «Представляется в налоговый орган» — указываются первые 4 цифры кода налогового органа, на учете в котором состоит ИП (в нашем примере 5001 – код ИФНС по г. Балашиха);

- Код категории налогоплательщика – «720». Указанное значение для ИП не меняется;

- Блоки «Сведения о налогоплательщике» и «Адрес места жительства» заполняются в соответствии с паспортом.

В конце необходимо проставить количество листов декларации – «3», указать, кто сдает декларацию (1 – если ИП лично, 2 — если его представитель) и заполнить сведения о представителе при необходимости.

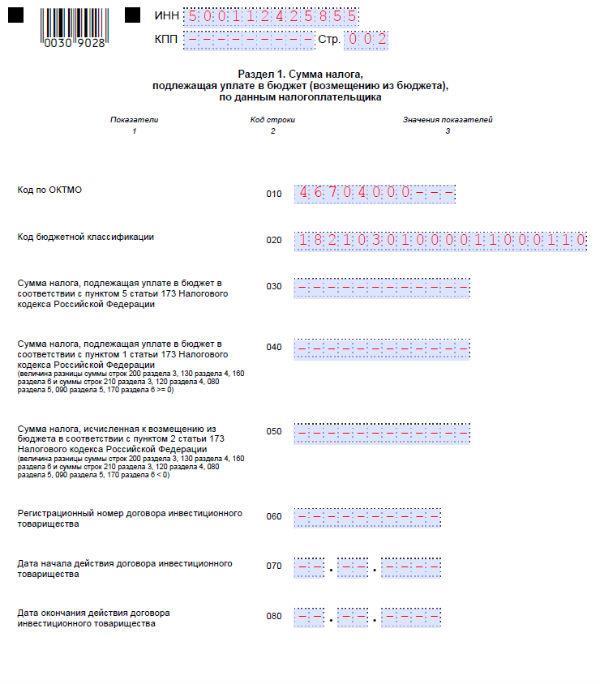

Раздел 1

В разделе один необходимо лишь указать:

- Код ОКТМО;

- КБК – нулевой декларации соответствует значение – 18210102020011000110.

Во всех остальных строках ставятся прочерки.

Раздел 2

Декларацию по НДФЛ можно сдать как в бумажной, так и электронной форме. Действующее законодательство не устанавливает ограничений по формату представления отчетности по доходам.

Нулевая декларация

Нулевая декларация — это отчетность, которая свидетельствует о том, что у налогоплательщика в отчетном периоде налоговая база и налог к уплате отсутствуют. Обязанность ее представлять возникает у ИП при наличии следующих условий:

- его деятельность осуществляется на ОСНО;

- за налоговый квартал такова деятельность отсутствовала.

В нулевой декларации заполняются:

- титульный лист;

- первый раздел.

Разделы 2-12 не заполняются, так как по ним налоговая база отсутствует.

Титульный лист

В титульном листе ИП указывает:

- наименование, ИНН код;

- номер ИФНС;

- код по месту учета;

- номер корректировки – «0» – впервые за отчетный год, в следующие разы – от «1»;

- налоговый период – поквартально коды «21-24»;

- код деятельности по ОКВЭД;

- актуальный контактный телефон.

Ниже необходимо указать количество заполненных страниц в отчетности, расшифровку ФИО и должности подписавшего декларацию лица.

1 раздел

В разделе 1 ИП указывает:

Строка 010: – код согласно ОКТМО;

Строка 020: – данные КБК;

Строки 030–050: – нули, за отсутствием базы для исчисления налога;

Строки 060–080: – прописываются, если по строке «код по месту учета» на титульной странице указан код «227». Для иных кодов проставляются нули.

Раздел представитель декларации заверяет подписью и указывает дату.

Особенности подачи

Нулевая декларация в ИФНС сдается до 25 числа месяца, который наступит за отчетным кварталом, исключительно в электронной форме по ТКС с помощью специального оператора. Представленная на бумаге, она автоматически будет признана недействительной.

Штрафные санкции

Пунктом 1 статьи 119 НК РФ предусмотрена ответственность, в случае несдачи нулевой декларации – 1 000 рублей штрафа. Такой же штраф налагается за несвоевременное представление.

Систематическое нарушение сроков грозит блокировкой банковских счетов и остановкой электронных денежных переводов.

Ситуационный план земельного участка для газификации необходимо запросить в уполномоченном органе или в частной организации.

Что такое размежевание земельного участка и как оно проводится? Узнайте об этом, прочитав нашу статью.

Коды КБК для земельного налога вы найдете здесь.

Внесение данных

Декларация оформляется на соответствующем для налогового периода бланке.

В нулевой декларации заполняются две обязательные страницы:

- титульный лист;

- раздел первый.

Другие раздели не заполняются, так как налоговая база отсутствует, а это значит, если организация подает декларацию в электронном виде, то в остальных листах, кроме первого раздела и титульного листа будут стоять прочерки. Для налогового контролирующего органа это лишние сведения, а для программы проверки нераспознаваемые данные.

Скачать образец заполненной нулевой декларации по НДС можно здесь.

Руководство к заполнению титульного листа

На странице титульного листа налогоплательщик указывает:

- наименование плательщика налога – ИНН и КПП коды;

- номер налогового органа ИФНС;

- код по месту нахождения учета;

- номер корректировки – при первой сдачи декларации за отчетный год код «0», в последующие разы для уточняющих отчетов – соответственно от 1 по порядку;

- налоговый период – квартальные коды «21-24», квартальные перед ликвидацией (реорганизацией) – коды «51, 53, 54, 55»;

- код деятельности по Общероссийскому классификатору видов экономической деятельности ОКВЭД;

- актуальный номер контактного телефона.

Также на титульном листе необходимо отобразить количество страниц, по которым отчитывается налогоплательщик в нулевой декларации. Тут же следует прописать информацию о том, кто сдает декларацию: сам налогоплательщик (налоговый агент) или его доверенное лицо. В обязательном порядке нужно отобразить расшифровку ФИО и должности лица, подписавшего декларацию.

Порядок заполнения первого раздела

В разделе 1 прописываются следующие данные:

- Строка 010: – указывается код по общероссийскому классификатору территорий муниципальных образований – ОКТМО;

- Строка 020: – указывается КБК;

- Строки 030–040–050: – прописываются нули за отсутствием налоговой базы;

- Строки 060–080: – данные договора инвестиционного товарищества: регистрационный номер, дата начала и дата окончания – заполняются в случае, если по строчке «код по месту учета» в титульном листе ставится код «227». Для других кодов в строках 060–080 проставляются нули.

Раздел заверяется наличием подписи представителя нулевой декларации и датой заполнения.

ЕУД как альтернатива

Плательщики вместо нулевой декларации НДС в 2017 году могут подать единую упрощенную декларацию (ЕУД). Она одобрена еще в 2007 году приказом Минфина № 62н. Условия те же: в прошедшем квартале компания на общем режиме никакую активность не проявляла. Причем, право отчитаться по данной форме прямо предусмотрено Налоговым кодексом – пунктом 2 статьи 80.

Главный плюс ЕУД в том, что можно сдаться на бумажном бланке и не заморачиваться с выходом на спецоператора. Обычно так поступают вновь образованные фирмы и стартапы.

Как для любой бумажной налоговой отчетности, подать сдать декларацию НДС (нулевую и др.) может лично глава фирмы или ее представитель по доверенности. Если по почте заказным письмом, то с описанием вложения. И, конечно, никто не запрещает самый продвинутый способ – по ТКС через оператора данных.

Главным минусом ЕУД можно назвать укороченный срок сдачи такого отчета: 20-е число после окончания квартала. А это на пять дней короче, чем сдавать стандартную отчетность по НДС согласно ее общим правилам.

Выглядит бланк ЕУД так:

Скачать на нашем сайте форму ЕУД можно тут.

Также см. «Кто должен платить НДС».

Варианты подачи декларации по НДС

Выше мы выяснили, что независимо от того, сдается ли декларация с НДС, заявленным к возврату, декларируется ли он к уплате или подается нулевая декларация — сдавать декларацию нужно в электронной форме, пользуясь платными услугами оператора ЭДО.

Другими словами, у всех плательщиков НДС в нынешнем году есть только один вариант подачи декларации — путем её представления органам ФНС через оператора ЭДО. Непосредственно на сайте ФНС есть раздел, где приведены все организации, которые являются операторами ЭДО (электронного документооборота), который находится тут — http://nalog.ru/rn77/taxation/submission_statements/operations/ . В этом разделе нужно выбрать организацию, действующую по месту регистрации вашего собственного предприятия, являющуюся оператором ЭДО и перейти на её собственный сайт. На сайте оператора ЭДО нужно найти раздел для регистрации в системе сдачи отчетности — в зависимости от оператора он может быть расположен как на главной странице, так и в разных разделах (например, «Услуги»), где будет доступен для скачивания Публичный договор на оказание услуг оператором. Следующими шагами по регистрации будут :

- Скачивание договора на оказание услуг и ознакомление с ним.

- Распечатка договора и его заполнение.

- Формирование квитанции на оплату услуг на сайте оператора ЭДО.

- Отправка почтой на адрес оператора (указан на сайте) заполненного договора, копии квитанции и других документов, которые будут перечислены в договоре.

Конечно, такой способ сдачи декларации и другой отчетности предприятия имеет свои плюсы — например, отсутствие необходимости регулярных визитов в налоговый орган, а также оперативная возможность получения различных выписок и справок, но он имеет соответствующую цену. Что касается стоимости услуг таких операторов, перед заключением договора можно и нужно ознакомиться с прайсом конкретного оператора, который, как правило, не сложно найти на его сайте. Цена будет зависеть от того, какая у плательщика система налогообложения, сколько нанятых сотрудников (до 50 или более), нужны ли услуги по сдаче отчетности посредством оператора только в органы ФНС, или также в ПФ и ФСС, и так далее. В принципе, услуги оператора ЭДО в любом случае в целом недешевые, так как предполагается оплата за любое действие оператора — от замены электронного ключа, до подключения к системе сдачи отчетности того или иного государственного органа и даже за консультации в телефонном режиме.

Вариант бесплатный — сдача отчетности через сайт ФНС России, может появиться через какое-то время, но вряд ли раньше чем через год, поскольку происходит доработка всех необходимых программных продуктов. В любом случае, для использования данной системы, сначала требуется ознакомиться с рядом технических условий, с методическими рекомендациями ФНС, а также требуется обязательное наличие специального программного обеспечения для сдачи отчетности — «Налогоплательщик ЮЛ», сертификата ключа подписи МИ ФНС России по ЦОД и установленный корневой сертификат ФНС РФ.

Если предприятие или организация, по которым подается декларация по НДС, осуществляло в отчетном налоговом периоде большое количество операций, следует готовиться к подаче расширенной декларации. И, наоборот, для лиц, имеющих малый уровень дохода от операций, а также для лиц, которые занимаются определенными видами деятельности, есть возможность на законных основаниях избежать подачи электронных деклараций по НДС согласно статье 145 НК РФ. Это же правило касается плательщиков, к которым применяются специальные налоговые режимы.

На сайте ФНС функционирует также форум, на котором можно задать вопросы по администрированию НДС или по заполнению и подача декларации. Также все свои вопросы можно задать непосредственно налоговому органу или уточнить в ближайшем филиале Многофункционального центра предоставления услуг, одной из функций которого является консультирование.