Компенсация за неиспользованный отпуск и 6 ндфл как правильно заполнить отчет

Например, отчетность за первый квартал необходимо предоставить не позже 30 апреля. Скачать налоговые пояснения о налогоплательщиках НДФЛ (НК РФ, ч2, Глава 23, статья 207 ) Скачать налоговые пояснения о налоговой базе НДФЛ (НК РФ, ч2, глава 23, статья 210) Скачать налоговые пояснения о стандартных налоговых вычетах (НК, РФ, ч2, глава 23, статья 218) Скачать налоговые пояснения о стандартных налоговых вычетах (НК, РФ, ч2, глава 23, статья 218) Скачать налоговые пояснения о социальных налоговых вычетах (НК, РФ, ч2, глава 23, статья 219) Скачать налоговые пояснения об инвестиционных налоговых вычетах (НК, РФ, ч2, глава 23, статья 219.1) Скачать налоговые пояснения о декларации НДФЛ (НК, РФ, ч2, глава 23, статья 229) Куда сдавать отчетность? Все отчеты по подоходному налогу необходимо предоставить в налоговую службу.

Труд после окончания рабочего дня – не всегда сверхурочная работа Если сотрудник регулярно остается после работы, чтобы доделать незаконченные в течение рабочего дня дела, это еще не значит, что ему нужно оплачивать сверхурочные часы.

НовостиPermalink

НовостиPermalink

Обязанность удержания НДФЛ

Статья 24 НК РФ обязывает всех страхователей удерживать НДФЛ с начисленных наемным лицам сумм. И при увольнении сотрудника подоходный должен удерживаться. Высчитывать суммы налогообложения обязаны именно работодатели. Они несут ответственность за правильность исчисления и своевременность перечисления удержанных средств в ПФР. Налоги на доходы физических лиц удерживаются только с тех сумм, которые были получены в денежном выражении и считаются доходами. При увольнении в 6-НДФЛ указываются те суммы расчета, которые были произведены бухгалтером при окончательном расчете. Этот момент позволяет исправить ранее ошибочно произведенные расчеты, а впоследствии за истребованием сумм переплат нанимателю придется обращаться в суд.

Удержание с наемных лиц налога на доход физических лиц – это обязательная для всех работающих норма.

Данный вид налога удерживается со всех доходов, которые считаются вознаграждениями за произведенный труд. Исключения составляют лишь те суммы, которые перечисляются наемному лицу в виде пособия, государственной или коллективной помощи для поддержания человека в трудный жизненный период.

В 6-НДФЛ отражается компенсация при увольнении, а в случае неправильного расчета или несвоевременного удержания работодатель подвергается административному наказанию в виде штрафа.

Кому и когда заполнять и куда сдавать

Сдавать 6-НДФЛ необходимо лицам, которые определены в соответствии с НК РФ налоговыми агентами:

- юридические – фабрики, фирмы, заводы, пр.;

- ИП;

- вневедомственные нотариусы, адвокаты;

- иные лица, ведущие частную предпринимательскую деятельность.

В отчет вносятся данные, совокупные всем доходам за установленный период. К ним также причисляется оплата труда работникам суммарно с дивидендами и поощрениями, предоставление которых должно фиксироваться гражданским договором найма или получения разовых услуг.

Доходы с продажи личного (внеоборотного) имущества налогообложению не подлежат.

Отчет по 6-НДФЛ составляется и передается налоговикам до крайнего числа месяца после отчетного квартала, 2-НДФЛ – до начала апреля года, сменяющего учетный. Физическое лицо отчитывается на месте проживания, юридическое – в регионе регистрации.

НК РФ предусматривает ряд исключений, как передача документации через почту или онлайн-отчет, если иной вариант для налогоплательщика недоступен.

Особое внимание также требуется уделять передаче отчета контролирующему органу. Способы подачи 6-НДФЛ на 2018 год:

- Заполнение формы письменно/на ПК. После она сдается лицом (полномочным представителем) лично или заказным письмом Почтой России.

- Формирование данных в ПК и отправка через личный кабинет с применением электронной подписи. Большинство плательщиков применяют способ из-за удобства, но для юридических лиц со штатом более 25 человек он является обязательным и единственным.

Продление отпуска на дни болезни работника

Работник оформил отпуск с 18 по 29 июня 2016 года. 14 июня ему были выплачены отпускные в сумме 4 095,6 руб. В этот же день был удержан НДФЛ с отпускных в размере 532 руб. Во время отпуска сотрудник заболел. В июле он принес больничный лист за период с 27 по 29 июня. Сумма больничного пособия составила 489,52 руб. (НДФЛ — 64 руб.). Пособие было выплачено 8 августа вместе с заработной платой за июль в размере 10 000 руб. (НДФЛ — 1 300 руб.). Бухгалтер сделал перерасчет за три календарных дня отпуска, когда работник болел. Отпускные за этот период составили 1 023,9 руб. (НДФЛ — 133 руб.). При этом отпуск был продлен на три календарных дня. Как показать эту ситуацию в расчете 6-НДФЛ? В случае если временная нетрудоспособность наступила во время ежегодного оплачиваемого отпуска, он должен быть продлен или перенесен на другой срок, определяемый работодателем с учетом пожеланий работника (ч. 1 ст. ТК РФ). При продлении отпуска у работодателя отсутствует обязанность по пересчету отпускных, поскольку число его дней не меняется. При этом период временной нетрудоспособности оплачивается работнику в общеустановленном порядке (письмо ФСС от 05.06.07 № 02-13/07-4830).

С учетом изложенного, указанные в вопросе операции нужно отразить в форме 6-НДФЛ в общеустановленном порядке. Подавать уточненные расчеты в связи с перерасчетом отпускных за дни отпуска, когда работник болел, не надо.

Отражение расчетов при увольнении в декларации 6-НДФЛ

Приказ ФНС РФ No ММВ-7-11/450@ от 14 октября 2015 года описывает правила и особенности внесения данных в форму отчета 6-НДФЛ.

Чтобы налоговый агент не запутался в сроках выполнения своих обязанностей, и смог без ошибок сформировать отчетный документ с учетом многочисленных видов выплат дохода физическим лицам, он должен свободно ориентироваться в Налоговом и Трудовом кодексах РФ, и особенно в частях посвященных НДФЛ.

В таблице сформированы подсказки, соответствующие исчислению, удержанию и перечислению подоходного налога в государственный бюджет в наиболее распространенных случаях:

| Полученный доход | Номер строки | Пояснение |

| Оплата труда: · заработок, начисленный по условиям Трудового договора; · премии по результатам работы (Письмо ФНС РФ No БС-4-11/1139@ от 24 января 2017 года). | Строка 100 «Дата фактического получения дохода» (статьи 223 и 217 НК РФ) | Последний день месяца |

| Строка 120 «Срок перечисления налога» (пункт 6 статьи 226 и 226.1 НК РФ) | Не позднее дня я следующего за выплатой | |

| В денежной форме: · матпомощь (исключение пункт 8 статьи 217 НК РФ); · премии (Письмо ФНС РФ No БС-4-11/10169 от 8 июня 2016 года). | Строка 100 «Дата фактического получения дохода» (статьи 223 и 217 НК РФ) | День выплаты дохода (на банковский счет сотрудника, или по его растяжению на счета сторонних лиц) |

| Прекращение трудовых отношений в середине месяца: · зарплата за месяц, в котором сотрудник уволился; · компенсация за дни неиспользованного отпуска; · суммы выходного пособия и средний месячный заработок за следующие 2 месяца после увольнения, превышающие размер не облагаемого налогом лимита. | Строка 100 «Дата фактического получения дохода» (статьи 223 и 217 НК РФ) | Последний рабочий день увольняющегося сотрудника |

| Строка 120 «Срок перечисления налога» (пункт 6 статьи 226 и 226.1 НК РФ) | Не позднее дня, следующего за выплатой (применяется общий принцип, так как для такого случая в законодательстве не прописаны особые условия) | |

| В денежной форме: · отпускные; · пособия по больничному листу. | Строка 100 «Дата фактического получения дохода» (статьи 223 и 217 НК РФ) | Последнее число месяца, в котором была осуществлена выплата |

В соответствии с Письмом ФНС РФ No БС-4-11/8312 от 11 мая 2016 года, даже если даты фактических выплат совпадают, но НДФЛ с этих же выплат перечисляются в бюджет в разные сроки, то в Разделе 2 декларации 6-НДФЛ данные должны отражаться отдельными блоками относительно дат уплаты подоходного налога.

Если крайний день отчетности выпал на выходной или праздник (календарный), то в соответствии с пунктом 7 статьи 6.1 Налогового кодекса РФ, в также Письмом ФНС РФ No БС-4-11/22387 от 21 декабря 2015 года, отчет 6-НДФЛ необходимо предоставить в налоговые службы не позднее, чем на следующий рабочий день. Производственный календарь утвержден Правительством РФ, по нему можно ориентироваться при планировании сдачи документов.

Тем не менее, Письмо ФНС РФ No БС-3-11/2169 от 16 мая 2016 года гласит, что вышеуказанный порядок не распространяется зарплатные выплаты по трудовому договору в отношении даты получения дохода.

В отчете 6-НДФЛ не указываются выплаты, НДФЛ с которых не может быть удержан (налоговые вычеты, оплата труда в натуральном виде, подарки стоимостью менее налогооблагаемой суммы и прочее). Если сумма выплаты облагается налогом частично, то для отображения этих данных в отчете 6-НДФЛ существуют специальные коды налоговых вычетов, которые представлены к ознакомлению приложением 2 Письма ФНС РФ No ММВ-7-11/387@. В декларации такие доходы должны указываться отдельно друг от друга (вычеты и облагаемая часть дохода) в соответствии с Письмами ФНС РФ No БС-4-11/4901 от 23 марта 2016 года и No БС-4-11/5278@ от 28 марта 2016 года.

Как и куда сдавать отчетность

По стандартной схеме отчетность предоставляется в налоговый орган. Для физического лица он должен быть расположен в месте проживания, а для юридического в месте регистрации. Есть несколько исключений:

- сотрудники предприятий, которые имеют подразделения обособленного типа, сдают отчетность в налоговый орган по месту нахождения. По каждому обособленному подразделению отчетность идет своя. Если подразделения расположены в одном месте, но регистрация производилась в разных органах, то сдача отчетности производится по месту регистрации;

- ИП, организации сдают отчетность в том налоговом органе, где происходила регистрация;

- Если ИП применяет ЕНВД или ПСНО, то также по месту регистрации данных форм налогообложения.

Сдавать отчетность можно в двух вариантах. Первым вариантом является заполненная от руки или напечатанная форма, которую сдают лично или с помощью почты. Второй вариант называется электронным, то есть все придется заполнять и сдавать в электронном виде с применением специальной подписи электронного характера.

Важно! Если организация имеет в своем распоряжении больше 25 сотрудников, то 6 НДФЛ можно сдать только в электронном варианте. Получается, что работодатель в зависимости от своего статуса сдает отчетность в соответствующий налоговый орган. Эта отчетность обязательно должна иметь все финансовые взаимоотношения с сотрудниками

Также работодатель должен соблюдать форму заполнения, так как отразить 6 НДФЛ требуется правильно. В противоположном случае могут начаться налоговые проверки

Эта отчетность обязательно должна иметь все финансовые взаимоотношения с сотрудниками. Также работодатель должен соблюдать форму заполнения, так как отразить 6 НДФЛ требуется правильно. В противоположном случае могут начаться налоговые проверки

Получается, что работодатель в зависимости от своего статуса сдает отчетность в соответствующий налоговый орган. Эта отчетность обязательно должна иметь все финансовые взаимоотношения с сотрудниками. Также работодатель должен соблюдать форму заполнения, так как отразить 6 НДФЛ требуется правильно. В противоположном случае могут начаться налоговые проверки.

По ТК РФ день увольнения считается также днем получения всех выплат сотрудником. Но есть ряд нюансов, если расчет был произведен на следующий день. По правильной форме датировка должна соответствовать таким требованиям:

- графа (строка) №100 – дата увольнения;

- графа №110 – день расчета;

- графа №120 – день выплаты налога.

День выплаты налога является последующим днем за расчетом. Это обязательное правило, так как отчисления должны производиться в течение суток с момента увольнения. Также стоит учесть, что в момент расчета все налоговые моменты уже должны быть удержаны из окончательной суммы дохода сотрудника.

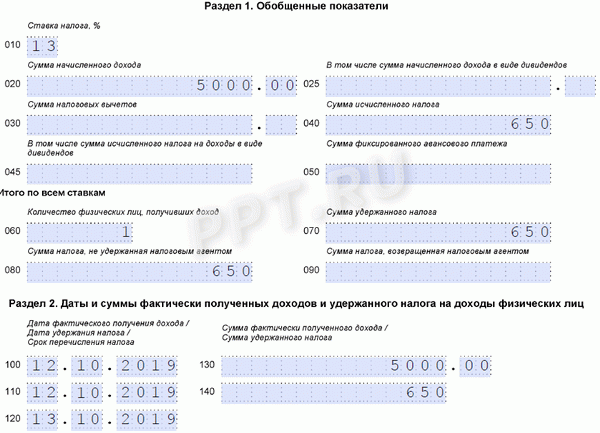

Увольнение в 6-НДФЛ – пример заполнения 2019 года

Покажем на примере, как заполняется раздел 2 при увольнении специалиста. Предположим, менеджер компании увольняется 5 декабря 2019 года. Бухгалтер организации начисляет ему полагающиеся выплаты:

- Зарплата – 14200 руб.

- Компенсация за 8 дней неотгулянного отпуска – 21900 руб.

- Удержан НДФЛ – 14200 х 13 % + 21900 х 13 % = 4693 руб.

- К выплате «на руки» – (14200 + 21900) – 4693 = 31407 руб.

Выплаты увольняющемуся сотруднику нужно отразить в отдельном блоке раздела 2 отчета. Поскольку даты по выплатам другим работникам будут показаны в ином порядке. Далее приводим пример заполнения увольнения в 6-НДФЛ – подойдет как для 2018 года, так и для 2019:

| Строка расчета | Дата |

| 100 | 05.12.2019 |

| 110 | 05.12.2019 |

| 120 | 06.12.2019 |

| 130 | 36100 |

| 140 | 4693 |

Зарплата и компенсация зафиксированы в отчете единовременно. Налог удержан в день расчетов с сотрудником. Крайний срок перечисления – следующий за днем выплаты средств.

Что касается раздела 1, при его заполнении нужно отражать сведения нарастающим итогом. В нашем примере работник увольняется в декабре. Значит, данные о суммах его вознаграждения, о начисленном и удержанном налоге попадут в форму за 2019 год.

Как в 6-НДФЛ отразить увольнение сотрудника, если отпуск отгулян авансом

Рассмотрим частную ситуацию, когда сотруднику предоставлен отпуск авансом и он не отработан на день увольнения. В этом случае с сотрудника производится удержание за неотработанные дни отпуска. База по НДФЛ сотрудника в этом случае уменьшается на сумму удержания. Поэтому в отчетной форме необходимо показать суммы окончательного расчета за вычетом удержания за неотработанный отпуск.

Вернемся к нашему примеру: пусть сотруднику не начислена компенсация, а произведено удержание за неотработанный отпуск в размере 5000 руб.

А что делать, если начисленный окончательный расчет окажется меньше удержания за неотработанный отпуск? С минусом отражать суммы начислений и налога в отчете нельзя. В этом случае придется подать уточненный отчет 6-НДФЛ за период, в котором были выплачены отпускные. В этом отчете придется уменьшить сумму начисленных отпускных.

- рекомендации и помощь в решении вопросов

- нормативные документы

- формы и образцы их заполнения

Примечательные моменты

Если сотрудник собрался увольняться в конце месяца, то работодатель может принять решение рассчитаться с ним в течение последнего месяца, когда он еще работает, до даты увольнения, например, оплатить сумму компенсации неиспользованного работником отпуска или же выдать определенное выходное пособие. Но согласно законодательству, расчет с рабочим должен состояться непосредственно в день увольнения. Как же в таком случае показать данный расчет в 6-НДФЛ?

В строке 100 надо указать последний день пребывания на работе, а в строке 110 – непосредственно дату получения финансовых средств. Хоть событие строки 110 и будет числиться как произошедшее раньше даты в 100 строке, но это никоим образом не противоречит требованиям закона и никак не повлияет на исход камеральной проверки. То есть у налоговиков не возникнет вопросов по данному поводу.

Итак, подводя итоги, можно прийти к выводу, что выходное пособие, выплаченное в размере трех заработных плат, не облагается подоходным налогом государству, а значит, в форме 6-НДФЛ может не учитываться вовсе. Подлежит учету только разница сумм, когда это пособие превышает лимит.

Как заполнить декларацию при выплате дивидендов, материальной помощи

Отчёт налоговой службе обязателен при любых расчётах с налоговой службой. В данном случае стандартно используется строка, которая обозначается цифрой 100.

Важно правильно указать дату, когда доход был фактически получен. Для дивидендов это день, когда перечислены денежные средства соответствующего назначения

Строка 130 используется в случае с отсутствием оснований, по которым можно провести деление, используя временные, либо налоговые критерии.

Материальная помощь предполагает использование стандартных правил. Можно привести её разновидности, требующие отражения при любых обстоятельствах.

Основные строки обозначаются при наличии обстоятельств как 020 и 030.

Выплаты при увольнении сотрудника, который не отработал аванс

Сотрудник был уволен за прогул. Последний день работы перед прогулом — 25 июля 2016 года. В этот день сотруднику был выплачен аванс за июль (6 480 руб.), который он так и не отработал. Приказ об увольнении издан 3 октября после установления причин отсутствия сотрудника на работе. При увольнении работнику полагалась компенсация за неиспользованный отпуск в размере 53,84 руб., которую бухгалтер удержал в счет неотработанного аванса. В результате за сотрудником осталась задолженность перед организацией, а фактической выплаты компенсации за неиспользованный отпуск при увольнении произведено не было. Как в таком случае нужно заполнить расчет 6-НДФЛ?

Как известно, налоговый агент исчисляет сумму налога на дату фактического получения дохода, определяемую в соответствии со статьей НК РФ (п. 3 ст. НК РФ). В отношении заработной платы датой фактического получения дохода признается последний день месяца, за который был начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (п. 2 ст. НК РФ). На основании этой нормы налоговые агенты имеют право не удерживать НДФЛ при выплате заработной платы за первую половину месяца (так называемого аванса). Доход по выплаченным в течение месяца суммам зарплаты признается фактически полученным на последний день этого месяца.

Соответственно, по сумме аванса, выплаченной 25 июля 2016 года, датой фактического получения дохода признается 31 июля этого года. На эту дату налоговый агент обязан исчислить сумму налога в отношении выплаченного дохода. Удержание суммы налога, согласно пункту 4 статьи НК РФ, производится за счет любых денежных средств налогоплательщика при последующей фактической выплате (перечислении). Удержанный налог необходимо перечислить в бюджет не позднее следующего рабочего дня (п. 6 ст. 226, п. 7 ст. НК РФ).

Из положений абзаца 2 пункта 1 статьи НК РФ и статьи ТК РФ следует, что если по решению работодателя из дохода налогоплательщика производятся какие-либо удержания, такие удержания не уменьшают налоговую базу по НДФЛ.

Это означает следующее. Если в октябре 2016 года при выплате компенсации за неиспользованный отпуск работодатель удержал сумму, ранее выплаченную в качестве аванса по зарплате, то данное удержание никак не могло повлиять на сумму НДФЛ, подлежащую удержанию и перечислению в бюджет. НДФЛ в данном случае рассчитывается из полной суммы компенсации без учета удержания.

Таким образом, в октябре 2016 года при начислении к выплате компенсации за неиспользованный отпуск организация должна была также исчислить НДФЛ (п. 1 ст. НК РФ, п. 3 ст. НК РФ). Но так как сама компенсация фактически не выплачивалась, удержать налог организация не смогла.

Что касается заполнения расчета 6-НДФЛ, то указанные в вопросе операции будут отражены в нем следующим образом.

В расчете 6-НДФЛ за девять месяцев следует показать доход в виде начисленной в июле заработной платы в сумме выданного аванса (строка 020), а также исчисленный по нему НДФЛ (строка 040). Поскольку после 31 июля денежных выплат в пользу физического лица не было, у организации не возникла обязанность удержать исчисленный налог. Соответственно, оснований для отражения исчисленной с аванса суммы НДФЛ по строке 070 или по строке 080 не возникает (письма ФНС России от 01.07.16 № БС-4-11/11886@ и от 19.07.16 № БС-4-11/12975@). По той же причине в рассматриваемой ситуации не нужно показывать данную операцию в разделе 2 расчета (письма ФНС России от 16.05.16 № БС-3-11/2169@ и от 24.05.16 № БС-4-11/9194).

Начисленный в октябре доход в виде компенсации за неиспользованный отпуск (срока 020), а также исчисленный по нему НДФЛ (строка 040) надо будет отразить уже в расчете 6-НДФЛ за год. При этом, также как и в ситуации с зарплатой, оснований для отражения суммы НДФЛ по строке 070 или по строке 080 не возникает, поскольку денежных выплат в пользу физического лица не производилось. Раздел 2 в отношении этого начисления также не заполняется.

Материал предоставлен порталом «Бухгалтерия Онлайн»

Отражение в отчетности и примеры

При стандартном варианте в 6 НДФЛ учитывается заработная плата и компенсация за отпуск, которые должны быть выданы в последний рабочий день при расчете. Все эти данные вносятся в отчет.

Увольняемому компенсация и зарплата при расчете были выданы в день увольнения – 10 сентября. В строках 100 и 110 проставляется эта дата. В соответствии с налоговым кодексом на следующий день, если он является рабочим, производится перечисление всех удержанных средств. Это значит, что в графе 120 проставляется 11 сентября. Так как имеется идентичность датировки отчислений, то графы 130 и 140 суммируются.

Если имелось выходное пособие или компенсация различного характера, то налог взымается только при превышении трехкратного среднего заработка. Если превышения нет или размер выплат равен трехкратному заработку, то данные в отчетности не отображаются. Это связано с тем, что в НДФЛ 6 вносится только та часть сумм, от которой по законодательству идут отчисление.

При необходимости компенсацию за отпуск и зарплату можно разделить на два блока. Часто это необходимо, если расчет был произведен раньше. Тогда зарплата устанавливается как получение дохода на день увольнения, а компенсация на реальное время получения сотрудником выплат. Стоит учитывать, что срок отчислений все равно остается тем же, то есть через день уже потребуется отправить удержанные суммы в налоговый орган.

Важно! В строке 130 указывается сумма, с которой удерживается налог, а в 140 сама величина налога. Если имеется выходное пособие с превышающим стандарт размером, то в 130 графе прописывается сумма превышения, а в 140 удержанный с нее налог. Работодателю требуется помнить, что данный порядок установлен налоговым законодательством

Заполнением формы должен заниматься только опытный бухгалтер, который не совершит ошибок. Если ошибка была совершена, то в налоговый орган отправляется специальное письмо с новыми и правильными данными по НДФЛ 6. Это позволит заменить неправильную отчетность, которая была отправлена

Работодателю требуется помнить, что данный порядок установлен налоговым законодательством. Заполнением формы должен заниматься только опытный бухгалтер, который не совершит ошибок. Если ошибка была совершена, то в налоговый орган отправляется специальное письмо с новыми и правильными данными по НДФЛ 6. Это позволит заменить неправильную отчетность, которая была отправлена.

В соответствии с новыми постановлениями и налоговым законодательством каждое лицо обязано предоставлять данные о своих доходах в форме НДФЛ 6. За работников данную операцию производит работодатель. Все данные при увольнении также должны быть внесены в ежеквартальную отчетность со всеми суммами, которые были выплачены и удержаны с сотрудника.

Часто задаваемые вопросы

При увольнении работника ему выплачивается компенсация за неиспользованный отпуск и зарплата. Нужно отражать в 6-НДФЛ сведения из этих выплат раздельно?

Если заработная плата и компенсация по отпуску выдаются единоразово и вместе, то, чтобы отчитаться, целесообразность в разбитии этих сумм отпадает. Работодатель обязан законом произвести полную выплату увольняющемуся лицу. А если зарплатная и компенсационная расчетные части выплачиваются вместе, то перевод в счет налоговой также проводится одним днем.

Как сформулировать в 6-НДФЛ уплату пособия по нетрудоспособности гражданина (по болезни) 4 апрелем за январь?

Так как пособие выплачено полностью во 2 квартале, то возмещенную по больничному листу сумму не рекомендуется указывать в расчетах за 1 квартал. Данную информацию нужно отражать при годовой отчетности в строках 020, 040.

Юридическое лицо арендует по договору у одного из сотрудников рабочее помещение. Арендная плата на баланс поступает ежемесячно, а возмещается она единожды за квартал до 20 числа идущего за кварталом месяца. Как отобразить такую ситуацию в отчете 6-НДФЛ?

Вне зависимости от периодичности произведения начислений по погашению аренды, доход сотрудник получает 1 раз за квартал. И денежные отчисления, поступающие на его счет, нужно прописывать согласно их фактической выдаче. То есть, например, за период с апреля по июнь необходимо выводить в отчете платежи за полгода. В дальнейших периодах по аналогии:

- стр. 100 – 20.06;

- стр. 110 – 20.06;

- стр. 120 – 21.06 (трудовой день, идущий за оплатой – в нем изъятые средства поступят в бюджет по НДФЛ);

- стр. 130 – размер ежеквартального платежа по аренде;

- стр. 140 – поквартальный налоговый вычет.

Как правильно оформляется 2 раздел 6-НДФЛ?

В 1 раздел отчета записывается итоговая информация согласно установленному периоду отчетности. Во 2 разделе указываются проводки последнего квартала отчитываемого года. В нем определяются:

- стр. 100 – дата поступления денег налогоплательщику (к примеру, по авансовому платежу — это 20 число учетного месяца);

- стр. 110 – день выемки государственной пошлины НДФЛ;

- стр. 120 – дата перевода налоговых средств государству (следующая за их номинальным получением сотрудником);

- стр. 130 – совокупность «грязной» прибыли (суммарно налоговой долей);

- стр. 140 – размер налогового взноса.

Как корректней провести по 6-НДФЛ пособие сотрудника по выходу из организации, если оно больше на 7000 рублей, чем трехкратный показатель средней зарплаты?

Превышающая порог сумма обязательно протоколируется в обоих разделах. Причем указывается только разница между допустимым максимумом и выданными средствами – 7000 руб. Необходимое по ним заносится в стр. 070, 140 (государству передается 910 рублей). В стр. 100, 110, 120 стандартно вносятся даты по операциям.

Наполнение информации для ФНС по увольняемым кадрам в 6-НДФЛ максимально упрощено. В бланках сосредоточены только необходимые поля, оставлено достаточно места для внесения нужных данных. А возможность оптимизировать подготовку отчетности через программы 1С позволяет бухгалтерам ощутимо сократить объемы рутинной работы.

Особенности процесса увольнения

Наибольшее количество вопросов у работодателей возникает в связи с увольнением сотрудников и обложением налогом их доходов, ведь даты расчета, а также исчисления этих налогов не совпадают с теми, в которые происходит отчисление из сотрудников работающих.

По законодательству перечисление сотруднику, который уволен или подлежит увольнению, всех полагающихся выплат происходит в тот день, когда зарегистрировано увольнение. Если же не появляется возможности осуществить расчет именно в этот день, то можно произвести его на следующий после увольнения, что является крайним сроком осуществления расчета между работником и работодателем.

В таком случае:

- Строкой 100 отображается день, в который произошло увольнение и, соответственно, получение материального дохода.

- Строкой 110 отражают дату, когда состоялись полностью все расчеты.

- Строкой 120 указывают дату отправки суммы налога. Обычно это день, который следует за датой, указанной в строке 110. Если следующий день выходной, то указывают ближайший будущий рабочий день.

В соответствии с законодательством, в числе других выплат, сопровождающих увольнение, выходное пособие в 6-НДФЛ также указывается в случае превышения им определенного лимита.

Короткое видео про выходное пособие в отчете 6-НДФЛ:

Конец месяца

Отражение 6 НДФЛ происходит по стандартной процедуре даже в конце месяца, но здесь есть ряд моментов, которые отличают такой процесс от обычного. Особенности:

- по НК РФ отпускные имеют предельную дату перечисления в виде конечной даты месяца, но если этот день приходится на выходной, то дата сдвигается на первый рабочий, в том числе уже другого месяца;

- 6 НДФЛ сдается ежеквартально, то есть при заполнении увольнения на конец месяца, который не является краем квартала, проблем не возникает, так как все даты при необходимости переносятся по регламенту. Например, увольнение производится 31 числа и в этот же день делают полный расчет. Отчисления производятся уже 1 числа. Исключением являются отпускные, которые должны быть переведены в тот же день, но здесь имеется нюанс, так как отпускные начисляются до периода отпуска. Получается, что заполнение идет по стандартной форме;

- проблемы возникают на стыке кварталов, так как доход получен в один период, а отчисления были уже в другой, но по регламенту такой отчет включается уже в следующий ежеквартальный документ, если только все отчисления не были переведены в тот же день, который является днем дохода.

Стоит учесть, что даже при более раннем переводе отчислений за сотрудника, дата конечного перевода устанавливается именно по установленным правилам, то есть прописывается конечный день перевода налога. Данные по увольнению и всем формам налогообложения должны быть отражены в любом из отчетов. Второй раз отражать уже не требуется. Проблема с увольнением в конце месяца в том, что по правилам отражать налоги надо в том квартале, в который были переведены отчисления. Эта форма является более правильной.

Форма 6 НДФЛ при увольнении считается обязательной для налоговой отчетности. У увольнения в конце и середине месяца есть ряд различий, которые проявляются при наличии особенностей. Отражение в отчетности увольнения в середине месяца идет по стандартному варианту. Если увольнение выпадает на конец месяца, то заполнение зависит от наличия вторичных факторов.

Инструкция по заполнению отчета

Разберем такой пример заполнения 6-НДФЛ при увольнении сотрудника. Допустим, сотрудник фирмы увольняется 12 июля. Это середина месяца. В пользу сотрудника были произведены следующие расчеты:

- компенсация отпускных — 5000 руб.;

- удержанная сумма НДФЛ — 1950 руб.

Для таких условий инструкция, как заполнить 6-НДФЛ при увольнении, проста:

- Начисленные доходы отразите в 1 разделе расчета.

- НДФЛ, удержанный и перечисленный в бюджет, зафиксируйте одним блоком во втором разделе.

Если увольнительный день выпадает на последний рабочий день отчетного периода, то правила меняются. Например, увольнение 28 июня — это последний рабочий день второго квартала. Подробная инструкция, как в 6-НДФЛ отразить увольнение сотрудника, была раскрыта в Письме от 02.11.2016 № БС-4-11/20829@. Следуйте рекомендациям ФНС:

- Сумму окончательного расчета, начисленную во втором квартале, отразите в 1 разделе отчета.

- Сумму удержанного налога включите в обобщенные показатели первого раздела.

- Сумму перечисленного налога в расчет за 2 квартал не включайте. В такой ситуации срок перечисления НДФЛ переходит на следующий квартал, и отражать его во втором разделе расчета не нужно. Перечисленный налог отразите в расчете уже за третий квартал года.