Валютные операции в случае ведения деятельности за границей

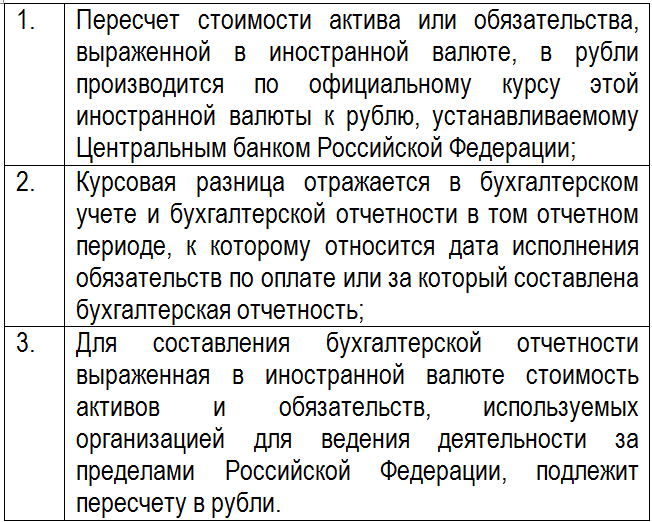

Если предприятие ведет деятельность за границей, то при составлении бухотчетности все используемые активы и имеющиеся обязательства пересчитываются в рубли. Это касается и денежных средств, находящихся на счетах в иностранных банках, осуществляющих деятельность за границей.

Пересчет в рубли для отражения валютных операций в бухгалтерском учете производится по официальному курсу, установленному Центробанком для валюты, в которой учитываются активы, обязательства и запасы. Исключение составляют случаи, когда пересчет производится по усредненному курсу.

Денежные средства в валюте, в том числе и в расчетах по заемным обязательствам, которые используются организацией для ведения деятельности за рубежом, пересчитываются в рубли по курсу Центробанка, действующему на отчетную дату. Заграничные внеоборотные активы компании, а также полученные и отправленные в связи с деятельностью за рубежом авансы пересчитываются в рубли по курсу Центробанка на день совершения операции в инвалюте.

В случае если компания пересчитала стоимость своих заграничных активов и обязательств по требованию норм иностранного законодательства, то в рубли данная пересчитанная стоимость переводится по курсу, который действовал на дату произведения пересчета.

Разница, возникающая при пересчете в рубли стоимости активов и обязательств, которые используются для ведения зарубежной деятельности компании, в учете валютных операций отражается на счете 83 как добавочный капитал.

Разобраться с тонкостями бухучета вам помогут материалы этой рубрики .

Счет 52 в бухгалтерском учете – проводки и субсчета

Счет 52 бухгалтерского учета – это счет, отведенный для отражения имеющихся в распоряжении организации денежных средств на ее валютных банковских счетах и операций с ними. Рассмотрим особенности применения этого счета бухучета.

Специфика применения счета 52 «Валютные счета»

Типовые проводки по счету 52

Итоги

Специфика применения счета 52 «Валютные счета»

Счет 52 – Валютные счета Планом счетов бухучета (утвержден приказом Минфина РФ от 31.10.2000 № 94н) предназначается для отражения учетных операций с безналичными инвалютными денежными средствами.

О Плане счетов читайте в статье «План счетов бухгалтерского учета на 2018 год (скачать)».

Расчетные счета, на которых осуществляются такие операции, могут быть открыты как в российских, так и в иностранных банках. Это обстоятельство обусловливает выделение на счете 52 двух субсчетов, предназначающихся для учета средств, находящихся в банках:

- российских — субсчет 52-1;

- зарубежных — субсчет 52-2.

Так же, как и для рублевых счетов, по валютным счетам, отраженным на счете бухучета 52, являются обязательными:

- организация раздельной аналитики не только по банкам, но и по каждому счету, открытому в этом банке;

- использование в качестве основания для проведения операции выписки банка и прилагаемых к ней платежных документов.

Особенности ведения учета на счете 52 обусловлены тем, что:

- валютный счет, открываемый в российском банке, фактически представлен двумя счетами: транзитным (на котором денежные средства находятся, пока их получатель не представит кредитной организации документы, идентифицирующие платеж) и текущим;

- учетные бухгалтерские операции по правилам бухучета должны иметь отражение в рублевом эквиваленте, а это требует:

- ведения учета параллельно в двух валютах (в иностранной и в рублях);

- обязательного пересчета валютных остатков на дату проведения операции и на отчетную дату;

- инвалюта является не только средством расчетов, но и предметом купли-продажи.

При этом следует помнить о наличии запрета (п. 1 ст. 9 закона «О валютном регулировании…» от 10.12.2003 № 173-ФЗ) на осуществление валютных операций между резидентами РФ (за некоторыми исключениями). Однако это не означает, что по счету 52 будут показаны только расчеты с нерезидентами и результаты пересчета рублевого эквивалента валютных сумм.

О правилах, которым подчинены валютные операции в РФ, читайте в публикации «Валютные операции: понятие, виды, классификации».

Типовые проводки по счету 52

В описании счета 52 в Плане счетов бухучета, в качестве бухсчетов, в корреспонденции с которыми допускаются проводки по нему, приведены почти все счета, фигурирующие в Плане счетов. Это говорит о том, что валютные средства могут использоваться для тех же видов операций, что и деньги, хранящиеся на рублевых счетах (с учетом запрета на расчеты с резидентами), то есть:

- на выплату командировочных и зарплаты;

- сбережение и приумножение средств при помощи спецсчетов;

- расчеты с контрагентами и уплату налогов;

- выдачу займов и получение заемных средств;

- расчеты с учредителями и подразделениями.

Однако из всего этого набора можно выбрать те корреспонденции, которые характеризуют типовые проводки по счету 52. Это, например:

- Дт 52 Кт 62 — поступление средств от иностранного покупателя;

- Дт 60 Кт 52 — платеж в адрес иностранного поставщика или банку за обслуживание;

- Дт 91 Кт 52 и Дт 52 Кт 91 — отражение отрицательной или положительной курсовой разницы;

- Дт 57 Кт 52 и Дт 52 Кт 57 — учет суммы валютных средств при продаже или покупке инвалюты;

- Дт 50 Кт 52 — снятие валюты для выдачи командируемому за рубеж;

- Дт 58 Кт 52 — выдача займа в валюте;

- Дт 52 Кт 66 (67) и Дт 66 Кт 52 — получение и возврат валютного займа, а также уплата процентов по нему (если проценты платятся в валюте);

- Дт 52 Кт 75 и Дт 75 Кт 52 — внесение вклада в УК иностранным учредителем и выплата ему дивидендов.

Расчеты по зарплате с валютного счета возможны в отношении работников, осуществляющих свои функции за рубежом (Дт 70 Кт 52).

О нюансах бухучета валютных операций читайте в материале «Бухгалтерский учет валютных операций (ПБУ, проводки)».

Итоги

На счете 52 осуществляется бухучет валютных средств, имеющихся на счетах в российских и зарубежных банках. В сравнении с рублевыми счетами у бухучета валюты есть ряд особенностей, обусловленных:

- правилами открытия счета;

- обязательностью параллельного отражения валютных сумм в рублях;

- возможностью покупать и продавать валюту.

Вместе с тем по валютным счетам возможно использование того же набора корреспонденции счетов, что и при расчетах рублями. Ограничит эти возможности запрет на валютные расчеты между резидентами.

Как показать валютные счета в балансе

Для включения в баланс сведений об имеющихся у предприятия денежных ресурсах, необходимо ориентироваться на дебетовые сальдо нескольких бухгалтерских счетов:

счет 50, фиксирующий остатки наличности в кассе компании;

счет 51, отражающий безналичные деньги, хранящиеся на расчетных счетах в банках;

счет 52, на котором аккумулируются данные по иностранной валюте, пересчитанной в рубли;

счет 55, показывающий суммы на спецсчетах;

счет 57, обозначающий деньги, находящиеся в пути.

Из полученного совокупного значения денежных ресурсов необходимо исключить стоимость денежных документов (субсчет 50.3), которые входят в состав прочих оборотных активов (строка баланса «1260») и депозитных счетов (субсчет 55.3), отражаемых в качестве финансовых вложений (строки «», «»). Валютный счет в бухгалтерском балансе и остальные денежные счета отражают по строке «1250».

В соответствии с ПБУ 3/2006 сведения в отчетность вносятся из бухгалтерских регистров. Валютные денежные средства отражаются в регистрах только в рублевом эквиваленте всеми российскими субъектами хозяйствования независимо от того, где ведется хозяйственная деятельность – в пределах РФ или в других странах. Исключение делается только для ситуаций, когда требуется отчетность для зарубежных пользователей – в этом случае данные показывают в иностранной валюте без пересчета в рублевый эквивалент. Курсовые разницы фиксируются в прочих доходах или расходах на счете 91, поэтому они самостоятельно в балансе не отражаются, а входят в состав финансового результата.

Характеристика счета 50

Все организации обязаны отражать операции, осуществляемые с наличными денежными средствами. Не имеет значения, кто является контрагентом — физическое лицо или предприятие. Закон для всех действует одинаково. Для учета наличных финансов используется счет 50 — Касса. Здесь отражаются такие операции, как:

- выдача заработной платы работникам;

- возврат средств покупателю;

- выдача наличности под отчет для хознужд организации;

- денежные поступления (например, плата за товар, материалы или услуги);

- процедура инкассации и пр.

Доступ к наличным средствам, а также проведению операций с ними имеет только бухгалтер-кассир (или заменяющее лицо). Реклама Отключить

По дебету счета 50 собирается информация о приеме наличности, а по кредиту — о выдаче из кассы. К счету 50 в бухгалтерском учете можно открыть несколько субсчетов, которые закреплены в Плане счетов (приказ Министерства финансов от 31.10.2000 № 94н).

В основном организации используют субсчет 50.1 (50.01 — в специализированных бухгалтерских программах) бухучета под названием «Касса организации».

Распространенные хозяйственные операции, проводки по ним

- Перечисление денежных средств поставщикам – оплата за оборудование, материалы, товары и т.д.

Дт60 Кт52

- Средства по взаиморасчетам с покупателями за товары или оказанные услуги

Дт52 Кт62 – внесение оплаты в иностранной валюте

Дт62 Кт52 – возврат излишне перечисленных сумм

- Расчеты с сотрудниками

Дт70 Кт51 – перечисления работникам заработной платы

Дт71 Кт51 – выдача подотчетных сумм

Дт69 Кт51 – уплата взносов

- Внесение купленной иностранных денежных средств

Дт52 Кт 50

- Оприходование купленной иностранной валюты в кассу компании

Дт50 Кт52

- Перечисления денежных средств для погашения кредитов и займов, уплата процентов по ним

Дт66, 67 Кт 52

- Появление курсовых разниц

Дт91.02 Кт52 – отображение отрицательной курсовой разницы

Дт52 Кт91.01 – положительная курсовая разница

Валютные операции в бухгалтерском учете в 2018-2019 годах

В соответствии с вышеуказанным ПБУ в 2018-2019 годах, как и в предыдущие периоды, валютные операции в бухгалтерском учете отражаются исключительно в рублях. Данное положение по бухучету не распространяется на ведение учета валютных операций, связанных:

- с произведением пересчета показателей финотчетности, которая подается в рублях, в инвалюту по требованиям иностранных кредиторов;

- при составлении сводной бухотчетности, когда головное предприятие обрабатывает бухотчетность зависимых учреждений, находящихся за границей.

Более подробную информацию о валютных операциях вы сможете получить в нашем материале

«Валютные операции: понятие, виды, классификации»

.

Для конвертации используется курс Центробанка России на ту дату, которая соответствует характеру операции. Подробнее о порядке перевода в рубли при учете валютных операций мы расскажем далее.

Заработная плата в иностранной валюте: нюансы

Согласно ст. 131 ТК РФ заработная плата на отечественных предприятиях должна выплачиваться в рублях.

Может ли ненадлежаще оформленный трудовой договор повлечь внеплановую трудовую проверку, узнайте из этой публикации .

Выдача заработанных денег в виде иностранной валюты расценивается как нарушение по следующим причинам:

- Изменение курса рубля к данной валюте может привести к тому, что реальная зарплата окажется меньше, чем она установлена в штатном расписании. То есть произойдет ухудшение условий оплаты труда, что считается наказуемым деянием. Санкции за такие нарушения определены ч. 1 ст. 5.27 КоАП РФ.

- Выплата зарплаты может проводиться через кассу, а валютные средства — выдаваться наличкой только для командировочных целей. Налоговые органы могут расценить такую операцию как нарушение валютного законодательства.

Более того, мотивируя тем, что такие выплаты — это нарушение трудового законодательства, налоговые органы при проверках вообще могут исключить такие выплаты из состава расходов.

Однако для тех сотрудников, которые длительное время проживают за границей, возможно перечисление зарплаты в иностранной валюте на их счета в банке.

Оштрафуют ли работодателя, если он уклоняется от индексирования заработной платы, расскажет публикация «Штраф за неиндексацию зарплаты — по какой статье и на сколько?»

.

Типовые проводки по счету 52

В описании счета 52 в Плане счетов бухучета, в качестве бухсчетов, в корреспонденции с которыми допускаются проводки по нему, приведены почти все счета, фигурирующие в Плане счетов. Это говорит о том, что валютные средства могут использоваться для тех же видов операций, что и деньги, хранящиеся на рублевых счетах (с учетом запрета на расчеты с резидентами), то есть:

- на выплату командировочных и зарплаты;

- сбережение и приумножение средств при помощи спецсчетов;

- расчеты с контрагентами и уплату налогов;

- выдачу займов и получение заемных средств;

- расчеты с учредителями и подразделениями.

Однако из всего этого набора можно выбрать те корреспонденции, которые характеризуют типовые проводки по счету 52. Это, например:

- Дт 52 Кт 62 — поступление средств от иностранного покупателя;

- Дт 60 Кт 52 — платеж в адрес иностранного поставщика или банку за обслуживание;

- Дт 91 Кт 52 и Дт 52 Кт 91 — отражение отрицательной или положительной курсовой разницы;

- Дт 57 Кт 52 и Дт 52 Кт 57 — учет суммы валютных средств при продаже или покупке инвалюты;

- Дт 50 Кт 52 — снятие валюты для выдачи командируемому за рубеж;

- Дт 58 Кт 52 — выдача займа в валюте;

- Дт 52 Кт 66 (67) и Дт 66 Кт 52 — получение и возврат валютного займа, а также уплата процентов по нему (если проценты платятся в валюте);

- Дт 52 Кт 75 и Дт 75 Кт 52 — внесение вклада в УК иностранным учредителем и выплата ему дивидендов.

Расчеты по зарплате с валютного счета возможны в отношении работников, осуществляющих свои функции за рубежом (Дт 70 Кт 52).

О нюансах бухучета валютных операций читайте в материале «Бухгалтерский учет валютных операций (ПБУ, проводки)».

Составляется ли счет-фактура в валюте в 2018-2019 годах

При выставлении счета-фактуры в валюте налогоплательщику следует учитывать 2 фактора:

- п. 7 ст. 169 НК РФ допускает, что организация вправе в счете-фактуре указывать сумму в иностранной валюте, если средством платежа является именно она;

- п. 1 разд. II постановления Правительства «О заполнении документов при расчетах по НДС» от 26.12.2011 № 1137 содержит положение, согласно которому при указании в договоре платежей в рублевом эквиваленте при общей цене контракта в валюте, счет-фактура должна оформляться в рублях.

Возникшая несогласованность служит источником неприятностей для организаций, слишком буквально понимающих нормы Налогового кодекса. При проверках налоговики довольно часто оформляют на этой почве претензии. Однако судебная практика свидетельствует, что в подобных спорах выигрывает налогоплательщик. Судьи считают, что НК РФ имеет преимущество перед решением Правительства РФ.

Подробнее о правилах выставления валютного счета-фактуры читайте в материале

«Счет-фактура в валюте – как выписать?»

.

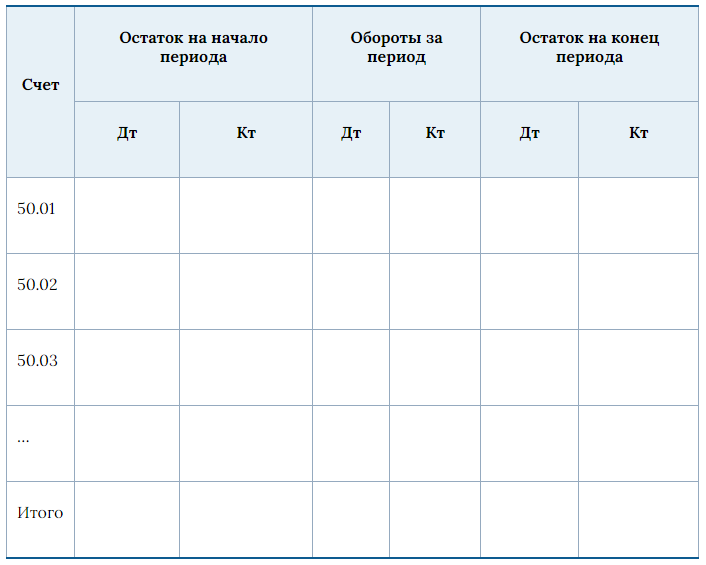

Оборотно-сальдовая ведомость по счету 50

Отчет «Оборотно-сальдовая ведомость» является учетным регистром, содержащим информацию о средствах в кассе на начало и конец периода, а также об обороте между дебетом и кредитом за период. В подобных отчетах фиксируются, накапливаются и обобщаются сведения из первичных документов учета (согласно закону от 06.12.2011 № 402).

Оборотно-сальдовая ведомость — это наиболее востребованный регистр бухучета, в котором информация группируется следующим образом:

- остаток на начало периода (Дт/Кт);

- обороты за период (Дт/Кт);

- остаток (сальдо) на конец периода (Дт/Кт).

Оборотно-сальдовая ведомость по счету 50 обычно приводится в таком виде:

Реклама Отключить

Отчет очень удобно использовать. Он выводит данные об остатках и оборотах по любому бухсчету или субсчетам. Также с его помощью пользователь получает подробные сведения по аналитическому учету к бухсчету. Например, к субсчету 50.3 «Денежные документы» можно сформировать такую ведомость с детализацией остатка и оборотов по всем типам документов, связанных с наличными средствами.

***

Счет 50 бухгалтерского учета — это активный счет, применяемый в бухучете для отражения перемещения наличных средств организации (физлица). Проводки по этому бухсчету включают операции по поступлению и выбытию наличности из кассы. Все действия с наличными средствами должны производиться на основе сопровождающих документов. Благодаря отчетам программы «1С» «Оборотно-сальдовая ведомость» и «Карточка счета» возможно оперативное получение детализированной информации о перемещениях средств в разбивке по периодам.

Реклама Отключить

Открытие валютного счета в банке

Прежде всего, необходимо собрать определенный пакет документов, одним из которых является заявление по установленному образцу. Остальные документы аналогичны документам при открытии обычного расчетного счета в рублях. После того, как необходимые документы собраны, они предоставляются в банк, при этом заключается договор банковского счета, в котором отражаются права и обязанности сторон.

Об открытии валютного счета необходимо уведомить налоговый орган в установленный законодательством срок.

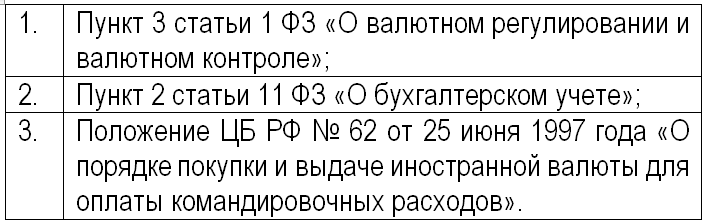

Основной документ, который регулирует валютные операции – это Федеральный Закон от 10.12.2003 №173-ФЗ «О валютном регулировании и валютном контроле».

Для того, чтобы осуществлять торговлю в иностранной валюте организация должна ее закупать/продавать, выполнять эти операции можно только с помощью банков, которые имеют на это разрешение. Разберемся подробнее, как происходит продажа и покупка иностранной валюты.

Документальное подтверждение операций по счету 50

Каждая операция по перемещению денежных средств в кассе должна сопровождаться оформлением документации (при выдаче денег — расходно-кассовым ордером (РКО) по форме КО-2, при получении — приходно-кассовым ордером (ПКО) по форме КО-1). Эти документы являются основой для заполнения кассовой книги. Реклама Отключить

В РКО в обязательном порядке прописываются данные получателя средств и выданная сумма. Получатель должен расписаться и поставить дату предоставления ему определенной суммы. ПКО разделен на две части: одна остается в бухгалтерии, а вторая выдается на руки лицу, которое вносит наличность в кассу. На квитанции должны быть подпись кассира и штамп компании.

Таким образом, характеристика счета 50 включает основные проводки по нему, документальное подтверждение и цель его применения.

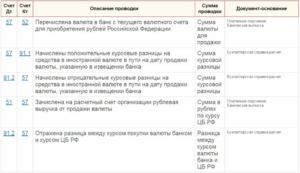

Особенности проведения операций с валютой

Организация, которая осуществляет продажу товара (материала, услуг) иностранным покупателям или приобретает товар (материал, услуги) у иностранных поставщиков, производит следующие операции: покупка, продажа, регистрация сделки в иностранной валюте.

Для расчетных операций организация открывает валютный счет в банке. Банк для компаний открывает в большинстве случаев, два валютных счета — текущий и транзитный:

- Текущий валютный счет используется для отражения зачисленных валютных средств, за экспортную реализацию товаров (материалов, услуг);

- Транзитный валютный счет используется для исполнения продажи валютной выручки, перечисленной контрагентам, которые не являются резидентами РФ, в оплату товара (материла, услуг). Остаток валюты, после перечисления, банк с транзитного счета перечисляет на текущий валютный счет.

При проведении операций с иностранной валютой, необходимо учитывать следующие нормы законодательства:

Важно отметить, что валютные операции учитываются только в рублях, так как курсы иностранной валюты постоянно меняются

Нужно особое внимание уделить дате перерасчета ин.валюты в рубли. В ПБУ 3/2006 указаны основные аспекты использования счета 52:

Получите 267 видеоуроков по 1С бесплатно:

При перерасчете могут возникнуть положительные (увеличивающие прибыль) или отрицательные (уменьшающие прибыль) курсовые разницы, которые включаются к внереализационным расходам или доходам. В бухгалтерском учете внереализационные расходы и доходы отражаются на счете 91 «Прочие доходы и расходы».

Изменения, вступившие с 2015 года, по учету курсовых разниц при валютных операциях, позволяют пересчет активов и обязательств выполнять на последнюю дату текущего месяца. Закон от 24.04.2015г. №81-ФЗ позволяет приравнять курсовые разницы в бухгалтерском учете к курсовым разницам в налоговом учете.